コンピュータの概念-クイックガイド

今日の世界では、私たちはすべてのタスクにコンピューターを使用しています。請求書の支払い、食料品の購入、ソーシャルメディアの使用、娯楽の追求、在宅勤務、友人とのコミュニケーションなど、私たちの日常の活動はすべてコンピューターを使用して行うことができます。したがって、コンピュータの使用方法を知るだけでなく、コンピュータのコンポーネントとその機能を理解することも重要です。

このトピックでは、コンピューターに関連するすべての概念を、起源から終わりまで詳細に説明します。コンピュータの定義と機能を含む、コンピュータリテラシーの考え方についても説明します。コンピューターのコンポーネント、ハードウェアとソフトウェアの概念、データ/情報の表現、データ処理の概念、およびIECTのアプリケーションについて学習します。

コンピュータとは何ですか?

A computer は、ユーザーからのデータを受け取り、それを処理し、結果を生成し、ユーザーに表示し、将来の使用のために結果を保存する電子デバイスです。

Data は組織化されていない事実と数字のコレクションであり、パターン、コンテキストなどに関する詳細情報を提供しません。したがって、データは「構造化されていない事実と数字」を意味します。

Information構造化されたデータ、つまり組織化された意味のある処理済みデータです。データを処理して情報に変換するには、コンピューターを使用します。

コンピュータの機能

コンピュータは次の機能を実行します-

入力の受信

データは、キーボード、マウス、デジタルペンなどのさまざまな入力デバイスを介してコンピューターに送られます。入力は、CD-ROM、ペンドライブ、スキャナーなどのデバイスを介して送られることもあります。

情報処理

入力データの操作は、プログラムで提供される指示に基づいて実行されます。

情報の保存

処理後、情報は1次または2次記憶域に保管されます。

出力の生成

処理された情報やその他の詳細は、モニターやプリンターなどの出力デバイスを介して外部に伝達されます。

| シニア番号 | コンピュータの概念と説明 |

|---|---|

| 1 | コンピュータの歴史 コンピュータの歴史は数年前にさかのぼります。コンピュータには5つの著名な世代があります。各世代は、コンピューターの機能を変えるいくつかの技術的進歩を目の当たりにしてきました。 |

| 2 | コンピュータシステムの特徴 コンピュータシステムの特性には、速度、精度、勤勉さ、汎用性、信頼性、自動化、メモリが含まれます。 |

| 3 | コンピュータの基本的なアプリケーション コンピュータは生活のあらゆる分野で役割を果たしています。それらは、家庭、企業、教育機関、研究機関、医療分野、官公庁、娯楽などで使用されています。 |

| 4 | コンピュータシステムのコンポーネント コンピュータシステムは、下の画像に示すように、中央処理装置、入力デバイス、出力デバイスの3つのコンポーネントで構成されています。 |

| 5 | 入力デバイス–キーボードとマウス 入力デバイスは、ユーザーからの入力またはデータの取得に役立ちます。 |

| 6 | その他の入力デバイス コンピュータにデータを供給するのに役立つ他の入力デバイスはほとんどありません。 |

| 7 | 出力装置 出力デバイスは、ユーザーに出力を表示するのに役立ちます |

| 8 | コンピュータメモリ コンピュータメモリとは、データが保存されるストレージ領域を指します。2種類ありますPrimary Memory & Secondary Memory。 |

| 9 | ハードウェアとソフトウェアの概念 ハードウェアという用語は、コンピューターを構成する機械装置を指します。 ソフトウェアは、システムソフトウェアとアプリケーションソフトウェアの2つのタイプに分類できます。 |

| 10 | プログラミング言語 プログラムまたは一連の命令を作成するために使用される言語は、「プログラミング言語」と呼ばれます。プログラミング言語は、マシンレベル言語、アセンブリレベル言語、高級言語の3つのタイプに大きく分類されます。 |

| 11 | データ/情報の表現 コンピュータは人間の言語を理解していません。コンピュータに送られるデータ、つまり文字、記号、写真、音声、ビデオなどは、最初に機械語に変換する必要があります。コンピューターはそのデータをさまざまな形式で表現します。 |

| 12 | データ処理およびデータ処理段階 データ処理は、生の事実またはデータを意味のある情報に変換するプロセスです。 |

| 13 | IECTのアプリケーション IECTは、Information Electronics and CommunicationTechnologyの略です。 |

概要

この章では、コンピューターのさまざまなコンポーネントについて説明し、ハードウェアとソフトウェアの概念、データ/情報の表現、データ処理の概念、およびIECTのアプリケーションについて理解しました。

パソコンは短期間で大きく進歩しましたが、その多くはオペレーティングシステムの進歩によるものです。オペレーティングシステムの進化により、PCは使いやすく、理解しやすくなり、柔軟性と信頼性が向上しました。この章では、現在パーソナルコンピュータやネットワークサーバーで使用されている主要なオペレーティングシステムとその基本機能について説明します。

このトピックでは、オペレーティングシステムの基本、ユーザーインターフェイス、オペレーティングシステムの基本設定、ファイルとディレクトリの管理、ファイルの種類など、オペレーティングシステムに関連する概念と用語について幅広く調査します。

オペレーティングシステムの基本

オペレーティング・システム

オペレーティングシステムは、システムのハードウェアを制御し、ユーザーおよびアプリケーションソフトウェアと対話するソフトウェアです。

要するに、オペレーティングシステムはコンピュータの主な制御プログラムです。

Functions of Operating System

オペレーティングシステムは次の機能を実行します-

ユーザーインターフェイスを提供します。

プログラムをコンピュータのメモリにロードします。

プログラムがハードウェアやその他のソフトウェアとどのように連携するかを調整します。

情報の保存方法とディスクからの取得方法を管理します。

ファイルの内容をディスクに保存します。

ファイルの内容をディスクからメモリに読み取ります。

ドキュメントをプリンタに送信し、プリンタをアクティブにします。

あるドキュメントから別のドキュメントに、またはあるプログラムから別のプログラムにデータをコピーまたは移動するリソースを提供します。

実行中のプログラムにRAMを割り当てます。

キーストロークまたはマウスクリックを認識し、画面に文字またはグラフィックを表示します。

| シニア番号 | オペレーティングシステムの概念と説明 |

|---|---|

| 1 | オペレーティングシステムの種類 オペレーティングシステムには4つのタイプがあります。 |

| 2 | 人気のあるオペレーティングシステムの基本 WindowsオペレーティングシステムはMicrosoftCorporationによって開発され、Linuxはさまざまなユーザーと多数のタスクをサポートするマルチタスクオペレーティングシステムです。これはオープンソースです。つまり、Linux用のコードは無料で入手できます。 |

| 3 | ユーザーインターフェース コンピューターを操作している間、私たちは「ユーザーインターフェイス」と呼ばれる画面上のアイテムのセットを使用します。簡単に言えば、ユーザーとソフトウェアアプリケーションまたはプログラム間のインターフェイスとして機能します |

| 4 | アプリケーションの実行 オペレーティングシステムは、プログラムとユーザー、およびプログラムと、メモリ、プリンタ、その他のプログラムなどの他のコンピュータリソースとの間のインターフェイスを提供します。 |

| 5 | オペレーティングシステムの簡単な設定 システムの日付と時刻の変更、表示プロパティの変更など、オペレーティングシステムのさまざまな設定について学習します。 |

| 6 | ファイルとディレクトリの管理 ファイルは情報の集まりに他なりません。情報には、数字、文字、グラフ、画像などがあります。ディレクトリは、ファイルのセットが保存される場所/領域/場所です。 |

| 7 | ファイル管理システム ファイル管理システムは、アクセスの作成、削除、変更、制御、およびファイルの保存に使用されるソフトウェアです。 |

| 8 | ファイルの種類 ファイルには、通常ファイル、ディレクトリファイル、デバイスファイル、FIFOファイルの5種類があります。 |

概要

このトピックでは、オペレーティングシステム、ユーザーインターフェイス、オペレーティングシステムの簡単な設定の変更、ファイルとディレクトリの管理、およびファイルの種類について詳しく説明しました。

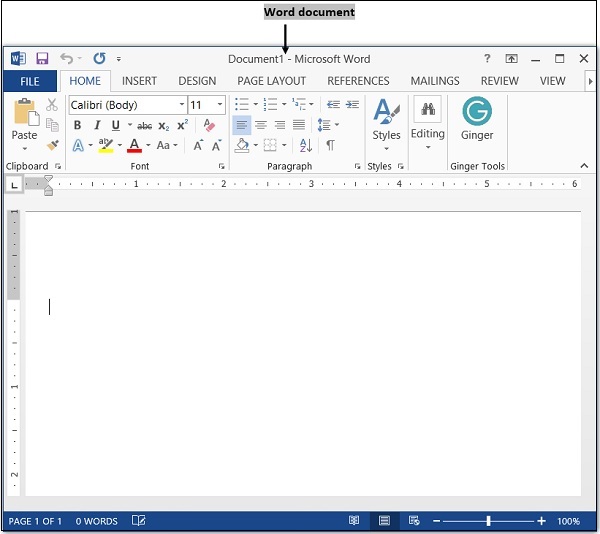

Microsoft Word人気のワープロソフトウェアです。書かれたテキストを適切な形式で配置し、体系的な外観にするのに役立ちます。このフォーマットされた外観により、読みやすくなります。スペルチェックオプション、カットコピーアンドペーストなどのフォーマット機能を提供し、文法エラーをリアルタイムで検出します。また、ドキュメントの保存と保存にも役立ちます。

また、画像を追加したり、印刷する前にテキスト全体をプレビューしたりするためにも使用されます。データをリストに整理してから、データを要約、比較、およびグラフィカルに表示します。これにより、ヘッダーとフッターに説明情報を表示したり、メールでパーソナライズされた手紙を作成したりできます。このソフトウェアは、ドキュメントの作成、フォーマット、編集に使用されます。これにより、すべてのOfficeプログラムで利用できるクリップアートや描画ツールなどのリソースを共有できます。

この章では、MSWordに関連する概念について詳しく学習します。ワードプロセッシングの基本、ドキュメントの開閉、テキストの作成と操作、テキストの書式設定、およびテーブルの操作について学習します。

ワードプロセッシングの基礎

ワードプロセッサは、テキストドキュメントを操作するために使用されます。これは、Webページ、レター、およびレポートを作成するアプリケーションプログラムです。

| シニア番号 | ワードプロセッシングの概念と説明 |

|---|---|

| 1 | ワープロパッケージを開く ワードプロセッシングパッケージは、主にマイクロコンピュータのオフィスで使用されています。新しいドキュメントを開くには、[スタート]ボタンをクリックし、[すべてのプログラム]に移動して、[MicrosoftWord]をクリックします。 |

| 2 | ドキュメントの開閉 Wordは自動的に空白のページから始まります。新しいファイルを開くには、「新規」をクリックします。 |

| 3 | ページ設定 ページ設定オプションは通常、「ページレイアウト」メニューで利用できます。ユーザーが定義したパラメーターは、印刷されたページがどのように表示されるかを決定するのに役立ちます。 |

| 4 | 印刷プレビュー このオプションは、ドキュメントを印刷する前にページを表示したり、調整したりするために使用されます。 |

| 5 | 切り取り、コピー、貼り付け このセクションでは、Wordで切り取り、コピー、貼り付け機能を使用する方法を学習します。 |

| 6 | テーブル操作 テーブルの操作には、テーブルの描画、セルの幅と高さの変更、セル内のテキストの配置、行と列の削除/挿入、および境界線と網かけが含まれます。 |

概要

このトピックでは、ワードプロセッシングの基本、ドキュメントの開閉、テキストの作成と操作、テキストの書式設定、テーブルの操作などのコンポーネントに関する明確なアイデアを提供します。

Microsoft Excelは、情報のリストを作成および管理するために使用されるスプレッドシートアプリケーションです。Excelを使用すると、ワークシートに大量のデータを入力、編集、管理、分析し、カラフルなチャートやグラフを作成できます。数式を使用してデータを計算および分析します。"を使用して一連のコマンドを組み合わせるのに役立ちますMacros"、したがって時間を節約できます。より高いレベルでは、多くの複雑な要件に対応する完全な開発ツールとして使用できます。

| シニア番号 | スプレッドシートの概念と説明 |

|---|---|

| 1 | 電子スプレッドシートの要素 スプレッドシートに関連する概念全体を詳細に説明するトピック、つまり、電子スプレッドシートの要素、セルの操作、関数、およびチャート。 |

| 2 | 細胞の操作 細胞の操作は、細胞の内容を入力および変更しています。 |

| 3 | テキスト、数字、日付のシリーズを作成する ここでは、テキストシリーズの作成方法、数値シリーズの作成方法、およびデータシリーズの作成方法について説明します。 |

| 4 | ワークシートデータの編集 テキストの変更や追加、または既存のドキュメントへの切り取り、コピー、貼り付け操作の使用は、編集と呼ばれます。 |

| 5 | 関数とチャート 足し算、引き算、掛け算、割り算などの数式を使用して、MicrosoftExcelで関数とグラフを使用する方法を学習します。 |

| 6 | チャート グラフは、ワークシートデータをグラフで表したものです。グラフを使用すると、データを面白く、魅力的で、読みやすく、評価しやすくなります。また、データの分析と比較にも役立ちます。 |

サンプルプログラム

この概念を理解するための例について説明します-

目的

棒グラフを作成します。

手順

クリック Start → All programs → MS-Office → MS-Excel.

を挿入します table ワークシートで。

選択する Insert → Chart アイコン。

選択する column チャートタイプのオプション。

タイトルバーで、をクリックします chart title box とタイプ、大都市の人口。

結果

指定されたデータベースは、棒グラフを使用してExcelワークシートに作成されます。

概要

このトピックでは、新規および既存のワークシートを開く、ワークシートの名前を変更する、スプレッドシートを整理する、スプレッドシートを印刷する、ワークブックを保存する、セルを操作する、テキスト、数字、日付を入力する、テキスト、数字、日付のシリーズを作成するという概念について詳しく説明しました。 、ワークシートデータの編集、行と列の挿入と削除、セルの高さと幅の変更、数式の使用、グラフの作成。この章では、セルのアドレス、数字とテキスト、タイトルバー、メニューバー、数式バー、関数とグラフにも焦点を当てました。

インターネットは、何千もの個々のネットワークをリンクするグローバル通信システムです。これにより、ネットワーク上の2台以上のコンピューター間で情報を交換できます。したがって、インターネットは、メール、チャット、ビデオおよびオーディオ会議などを介したメッセージの転送に役立ちます。請求書の支払い、オンラインショッピングとサーフィン、指導、作業、同僚とのコミュニケーションなどの日常的な活動にインターネットが必須になりました。

このトピックでは、コンピュータネットワークの基本、ローカルエリアネットワーク(LAN)、ワイドエリアネットワーク(WAN)、インターネットの概念、インターネットアーキテクチャの基本、インターネット上のサービス、ワールドワイドウェブなどの概念について詳しく説明します。ウェブサイト、インターネットでの通信、インターネットサービス、インターネットアクセス用のコンピューターの準備、ISPと例(ブロードバンド/ダイヤルアップ/ Wi-Fi)、インターネットアクセス技術、ウェブブラウジングソフトウェア、人気のあるウェブブラウジングソフトウェア、ウェブブラウザの設定、検索エンジン、人気のある検索エンジン/コンテンツの検索、Webブラウザーへのアクセス、お気に入りフォルダーの使用、Webページのダウンロード、およびWebページの印刷。

| シニア番号 | インターネット、WWW、Webブラウザの概念と説明 |

|---|---|

| 1 | コンピュータネットワークの基礎 コンピュータネットワークは、2つ以上のホスト/コンピュータ間の相互接続です。さまざまなタイプのネットワークには、LAN、WAN、MANなどが含まれます。 |

| 2 | インターネットアーキテクチャ インターネットはネットワークのネットワークと呼ばれます。これは、何千もの個別のネットワークをリンクするグローバル通信システムです。インターネットアーキテクチャはメタネットワークであり、共通のプロトコルと相互作用する何千もの異なるネットワークの集合体を指します |

| 3 | インターネット上のサービス インターネットは、それぞれ独自の機能と目的を持つ多数の多様なサービスのキャリアとして機能します。 |

| 4 | インターネットでのコミュニケーション 通信は、電子メール、インターネットリレーチャット、ビデオ会議などを使用してインターネットを介して行うことができます。 |

| 5 | インターネットアクセス用のコンピューターの準備 足し算、引き算、掛け算、割り算などの数式を使用して、MicrosoftExcelで関数とグラフを使用する方法を学習します。 |

| 6 | インターネットアクセス技術 グラフは、ワークシートデータをグラフで表したものです。グラフを使用すると、データを面白く、魅力的で、読みやすく、評価しやすくなります。また、データの分析と比較にも役立ちます。 |

| 7 | Webブラウジングソフトウェア 「ワールドワイドウェブ」または単純な「ウェブ」は、インターネットのすべてのリソースに付けられた名前です。Webにアクセスできる特別なソフトウェアまたはアプリケーションプログラムは「Webブラウザ」と呼ばれます。 |

| 8 | Webブラウザの設定 検索エンジンは、Web上のコンテンツを検索できるようにするアプリケーションです。入力したコンテンツまたは単語に基づいて、複数のWebページが表示されます。 |

| 9 | サーチエンジン 検索エンジンは、Web上のコンテンツを検索できるようにするアプリケーションです。入力したコンテンツまたは単語に基づいて、複数のWebページが表示されます。 |

| 10 | コンテンツを検索する 検索エンジンは、さまざまな段階を使用してWeb上のコンテンツを検索するのに役立ちます |

| 11 | Webブラウザへのアクセス URL、ハイパーリンクの使用、ナビゲーションツールの使用、検索エンジンなど、Webページにアクセスする方法はいくつかあります。 |

概要

このトピックでは、LAN、WAN、インターネットアーキテクチャ、インターネットサービス、WWW、インターネット上の通信、インターネットサービスプロバイダー、インターネットアクセス技術、Webブラウザー、検索エンジン、お気に入りフォルダー、Webブラウザーの構成、ダウンロードとダウンロードなどのインターネットの概念を要約しました。 Webページの印刷。

コミュニケーションとは、インターネットを介した個人間の情報交換を指します。インターネットは、メール、チャット、スカイプなどを使用して行うことができるコミュニケーションとコラボレーションの基盤を提供します。公式の問題を処理する場合、電子メールはメッセージテキストドキュメント、Webページ、オーディオ、ビデオなどの交換に役立ちます。

このトピックでは、電子メールの基本、電子メールのアドレス指定、電子メールクライアントの構成、電子メールの使用、電子メールクライアントのオープン、メールボックス、新しい電子メールの作成と送信、電子メールメッセージへの返信、電子メールメッセージの転送について詳しく説明します。電子メールの並べ替えと検索、高度な電子メール機能、電子メールによるドキュメントの送信、スペルチェックのアクティブ化、アドレスブックの使用、添付ファイルとしてのソフトコピーの送信、スパムの処理、インスタントメッセージングとコラボレーション、エモチコンといくつかのインターネットエチケットの使用。

Eメールの基本

電子メールは、2人以上の人の間での情報交換をサポートするアプリケーションです。通常、テキストメッセージは電子メールで送信されます。電子メールによるオーディオとビデオの転送は、使用しているブラウザによって異なります。これにより、手頃なコストでより高速な通信方法が提供されます。

電子メールの利点

ドキュメント、データファイル、プログラムファイルなどの添付機能を有効にすることができます。これは、手頃なコストでより高速な通信方法です。

電子メールのデメリット

ISPへの接続が失われると、電子メールにアクセスできなくなります。受信者にメールを送信したら、受信者があなたのメールを読んで返信するまで待つ必要があります。

メールアドレス

Email address メッセージまたはメールの送受信中にユーザーを識別するのに役立つ、ユーザーに与えられる一意のアドレスです。

Username −ユーザーのメールボックスを識別する名前

Domain name −インターネットサービスプロバイダー(ISP)を表します。

@ Symbol −ユーザー名とドメイン名を連結するのに役立ちます。

For example − user_name @ domain_name

Username −ユーザー、 Domain name − gmail.com

| シニア番号 | コミュニケーションとコラボレーションの概念と説明 |

|---|---|

| 1 | 電子メールクライアントの構成 電子メールクライアントの構成とは、さまざまな手順を含むクライアントの設定です。 |

| 2 | 電子メールの使用 電子メールを使用する主な目的は、個人間で情報を交換することです。このプロセスは、クライアントの電子メールを開くことから始まり、受信者にメールを送信して確認することで終わります。 |

| 3 | メールボックス:受信トレイと送信トレイ 受信トレイは、受信したすべてのメールを表示できる領域です。送信トレイは、送信中のメッセージまたは送信に失敗したメッセージが保存される領域です。 |

| 4 | 高度な電子メール機能 電子メールは、ドキュメント、ビデオ、画像、オーディオなどの添付ファイルの送信を含む多くの高度な機能を提供します。 |

| 5 | インスタントメッセージングとコラボレーション インスタントメッセージングは、インターネットを介した個人間のリアルタイムの相互通信です。これはプライベートチャットです。受信者がオンラインになったら、メッセージの送信を開始できます。 |

| 6 | インターネットのエチケット インターネットのエチケットは「ネチケット」とも呼ばれます。ネチケットは、世界中で受け入れられている基本的なルールまたはテクニックです。 |

概要

この章では、電子メールとその機能について明確に説明しました。これにより、メール、メールアドレス指定、メールクライアントの設定、メールの使用、メールクライアント、メールボックスの開封、新しいメールの作成と送信、メールメッセージへの返信、メールメッセージの転送、並べ替えと検索の基本について深く理解することができました。電子メール、電子メールによるドキュメントの送信、スペルチェックのアクティブ化、アドレスブックの使用、添付ファイルとしてのソフトコピーの送信、SPAMの処理、インスタントメッセージングとコラボレーション、スマイリー/エモティコンおよびいくつかのインターネットエチケットの使用などの高度な電子メール機能。

Microsoft PowerPointは、プレゼンテーションの作成と設計に役立つMS-Officeの強力なツールの1つです。PowerPointプレゼンテーションは、魅力的な方法で人々に情報を伝える一連のスライドです。

この章では、Microsoft PowerPointを使用したプレゼンテーションのアプリケーション、プレゼンテーションのオープンと保存、テンプレートと空白のプレゼンテーションを使用したプレゼンテーションの作成、テキストの入力と編集、プレゼンテーションへのスライドの挿入と削除、スライドの準備について詳しく説明します。 、ワードテーブルまたはエクセルワークシートおよびその他のオブジェクトの挿入、クリップアートの追加、オブジェクトのサイズ変更とスケーリング、テキストプレゼンテーションの強化による美観の提供、色と線のスタイルの操作、ムービーとサウンド、ヘッダーとフッターの追加、プレゼンテーションの表示、選択プレゼンテーション、スライドと配布物の印刷、スライドショー、スライドショーの実行、トランジションとスライドのタイミング、スライドショーの自動化のためのセットアップ。

| シニア番号 | プレゼンテーションの概念と説明の適用 |

|---|---|

| 1 | パワーポイントの使用 Microsoft PowerPointは、プレゼンテーションの作成と設計に役立つMS-Officeの強力なツールの1つです。 |

| 2 | プレゼンテーションの作成 プレゼンテーションは、順番に表示される多数のスライドで構成されます。各スライドには、特定のトピックに関連するサブトピックとさまざまなコンテンツがあります。 |

| 3 | スライドの準備 スライドの準備には、ワードテーブルの挿入、Excelワークシート、クリップアート画像の追加、その他のオブジェクトの挿入が含まれます。 |

| 4 | 美学を提供する この機能は、パワーポイントのプレゼンテーションをより魅力的で面白く見せるために役立ちます。 |

| 5 | プログラム例 ここでは、友人を紹介し、スライドに音声を含めるために、少なくとも5枚のスライドを含む簡単なプレゼンテーションを作成します。 |

| 6 | スライドのプレゼンテーション スライドのプレゼンテーションには、プレゼンテーションの表示、プレゼンテーションのセットアップの選択、スライドの印刷などの機能があります。 |

| 7 | スライドショー プレゼンテーションのスライドショービューは、プレゼンテーションのコンテンツを聴衆に表示するために使用されます。スライドショービューでは編集できません。 |

サンプルプログラム

以下の例を見て、概念を明確に理解します-

目的

RKナラヤンによるエッセイ「天文学者の日」に少なくとも5枚のスライドを含む簡単なプレゼンテーションを作成します。

手順

Microsoft Windows2013でシステムを起動します。

[スタート]→[プログラム]→[MS-Office]→[MS-PowerPoint]をクリックします。

PowerPointを開いたら、必要なプレゼンテーションの種類を選択して、[OK]をクリックします。

[挿入]→[テキストボックス]を選択します。

スライドにテキストボックスを描画し、エッセイ「占星術師の日」に関する情報を入力します。

テキストボックスを右クリックして、その中のカスタムアニメーションを選択します。

効果を選択して[OK]をクリックします。

スライドの空きスペースを右クリックします。

背景色を選択し、適用ボタンをクリックします。

[トランジション]をクリックしてエフェクトを選択し、[OK]を押します。

最初のスライドをクリックし、マウスをドラッグしてすべてのスライドを選択します。

スライドショーの[最初から]オプションをクリックするか、F5キーを押して、プレゼンテーションを実行します。

結果

このようにして、RKNarayanによるエッセイ「天文学者の日」の簡単なプレゼンテーションが作成されます。

概要

この章では、プレゼンテーションの開きと保存、テンプレートと空白のプレゼンテーションを使用したプレゼンテーションの作成、テキストの入力と編集、プレゼンテーションへのスライドの挿入と削除、スライドの準備など、PowerPointプレゼンテーションのさまざまな概念を明確に学習しました。

今日の世界では、すべてがデジタル化されています。つまり、携帯電話、コンピューター、タブレットなどを介してすべてのサービスにデジタル形式でアクセスまたは取得できます。コンピューターとスマートフォンの発明は、金融サービスに大きな影響を与えました。今日、人はコンピューターや携帯電話を使って、自分の銀行口座にアクセスし、口座の詳細を確認し、資金を送金し、現金を預け入れ、預金を更新し、請求書を支払い、チケットを予約することができます。また、ATMの発明は引き出しにかかる時間を短縮しました。銀行からのお金。デジタルサービスは、ワンタッチでサービスを提供することにより、時間を節約するのに役立ちます。デジタルウォレットの導入は、金融サービスにも大きなプラスの影響を与えました。

このトピックでは、貯蓄の重要性、銀行の重要性、口座、預金、ローンなどの銀行商品、口座開設の手順、銀行支店を通じた銀行サービス、ATM、インターネットバンキング、モバイルバンキングについて詳しく説明します。インドの首相によって導入されたモバイルウォレット、保険、およびさまざまなスキーム。

なぜ節約が必要なのですか?

貯蓄は、現在の支出に費やされない代わりに将来の使用のために保存される収入のパーセンテージです。将来の出来事をまったく知らないので、あらゆる種類の予測できない出来事に直面する準備ができている必要があります。このような厳しい状況では、私たちの貯蓄は私たちにとって非常に有益で有益です。

緊急事態

緊急事態はいつでも発生する可能性があり、そのような状況に対処するために常にバックアップを用意する必要があります。私たちの日常生活からの緊急事態のいくつかの例は次のとおりです。

個人および家族の健康問題。

洪水、地震、サイクロンなどの突然の自然災害による損失。

盗難またはその他の予期しない出来事による損失。

友人や親戚のための突然の経済的援助。

計画外の旅行またはその他の計画。

将来のニーズ

将来のニーズは以下のとおりです。

Retirement

お金を節約する主な目的はあなたの退職のためです。退職のために貯蓄を開始するのが早いほど、将来貯蓄する必要が少なくなります。退職のために貯蓄することで、あなたは自立し、経済的に安全になります。

Own a property

誰もが家を所有することを夢見ています。簡単なことではありませんが、早い段階から救うことで、この夢を実現することができます。

Own your own vehicle

今日のシナリオでは、大都市では輸送が困難になっています。簡単で快適に場所を探索するには、車が必要です。

Education

最近、特に高等教育では、教育費が負担になっています。より高い学位を取得するには、お金を節約する必要があります。

To rescue debts and large expenses

−のような多額の費用を処理するために貯蓄を開始する必要があります

不動産の購入:家または土地

車の購入

金や高価な宝石の購入

健康関連の問題などの緊急のニーズへの対応

家族旅行に行く

自然災害の際に複雑な状況に直面する

Drawbacks of keeping cash at home

ここでは、自宅で現金を維持することの特定の欠点をリストします-

Unsafe

盗難や強盗の可能性があるため、家に現金を保管することは安全ではありません。

Loss of Growth Opportunity

現金を家に置いておくと、国の成長に参加しないため、国の経済に大きな損失をもたらします。

Recurring Deposit −銀行が顧客に利息を提供する特定の期間の月次預金と呼ばれます。

Fixed Deposit −お客様が一定期間(1〜2年)に預け入れた一括金額です。

銀行が提供するスキームのいずれにおいても、利益があります。

貯金にお金を預けることで、利子や配当を稼ぐこともできます。

No Credit Eligibility

クレジットカードやローンを申請するには、普通預金口座の残高が最低限必要です。

銀行ではなく家で貯金をすると、厳しい時期に金融機関が提供する与信枠を利用できなくなります。

なぜ銀行が必要なのですか?

銀行は、国民からお金を受け取り、国民にお金を貸す公的金融機関です。

お金を確保し、利子を稼ぎ、ローンを組む

銀行はさまざまな方法で機能します。それらのいくつかは以下にリストされています-

Secure Money

銀行は私たちのお金を非常に安全に節約するのに役立ちます。

自宅ですべての現金をロードすることは安全ではありません。

火事、洪水、地震などの状況でお金を失う可能性があります

上記のシナリオを回避するには、銀行が必要です。

Earn interest

RDとFDを通じてお金を節約すれば、銀行は私たちに利子を提供してくれます。銀行が提供するスキームのいずれにおいても、私たちのお金が成長する機会があります。

Get Loan

銀行が発行する基準を満たし、必要な書類をすべて提出すれば、銀行は数種類のローンを提供します。銀行が提供するローンの種類は次のとおりです。

Home Loan −住宅ローンは、EMIとして毎月支払われる一定の利率で不動産を購入するために銀行が貸し付けるお金です。

Personal Loan −銀行は、結婚や緊急時などに個人ローンを提供します。

Jewel Loan −銀行は、あなたがあなたの宝石に融資を受けることを約束する宝石融資をあなたに提供します。

小切手および送金小切手を使用した送金

送金とは、ある銀行から別の銀行(同じ銀行または別の銀行)への送金と定義されます。送金は、小切手による送金小切手、給与明細、郵便送金などを使用して行うことができます。送金小切手または「DD」は、インドのほとんどの銀行が効果的な送金にこれを使用する一般的な送金方法です。送金小切手は通常、顧客の要求、請求書の支払い、故人の財産の法定相続人への譲渡などのために発行されます。DDフォームでは、顧客が次の詳細を記入する必要があります。

必要な機器の種類。

受信者の名前。

送信機の名前。

送金する合計金額。

送金される銀行または場所。

お金の支払い方法、つまり「現金」または「銀行口座」を介して、つまり現金または口座への借方でお金を支払います。

小切手または現金と一緒にフォームを提出する必要があります。

チットファンドとサフカーのリスクを回避する

銀行を利用してお金を節約することで、以下のリスクを回避できます-

Chit Fund

チットファンドは、お金を節約するのに役立つ地元の団体です。その地域の1人以上の人々によって運営されています。チットファンドは純粋に信頼に基づいています。いくつかの事務処理を除いて適切な背景が必要ないため、チットファンドに参加するのは簡単です。チットファンドに預金すれば、いつでもそのお金を引き出すことができます。代わりに、銀行では、期間が完了するまで待つ必要があります。

Risk in saving money in chit funds or Sahukars

チットファンドは、お金を預けることを許可された当事者ではありません。

チットファンドを運営している人々は、そうしたいのであれば、チットファンドを解約することができます。

お金の紛失や盗難の可能性があります。

チットファンドに預け入れたお金には保証や保証はありません。

ファンドマネジャーが大量に姿を消す可能性があります。

最初の入札に勝った後、メンバーが消える可能性があります。

銀行商品

さまざまな銀行商品を学びます-

アカウント

銀行との契約。口座名義人は必要に応じてお金や貯金を預けたり引き出したりできます。

アカウントの種類

利用可能なアカウントには3つのタイプがあります。

Personal account

個人または組織を表すアカウントは、「個人アカウント」と呼ばれます。例:ラマ氏のアカウント→個人アカウント; サムスンのアカウント→ 組織のアカウント。

Real account

有形資産を表す、つまり物理的に感知できるアカウントは、「リアルアカウント」と呼ばれます。例としては、現金、商品、株式口座などがあります。

Nominal account

費用と収入を表す勘定科目は「名目勘定科目」と呼ばれます。例としては、給与、資産勘定の喪失などがあります。

預り金

銀行でのお金の蓄積は預金と呼ばれます。預金には定期預金と要求払預金の2種類があります。定期預金とは、特定の期間に預け入れられ、時間が経過する前に引き出すことができないお金と定義されています。

Fixed deposit −バルク金額は、1年または2年などの一定期間に預け入れられます。

Re-investment deposit −利息は四半期ごとに累積され、満期時に支払われます。

Recurring deposit −定額は月や四半期などの定期的に預け入れられます。

要求払預金は、顧客が銀行に事前に通知することなく、要求に応じてお金を引き出すことができるスキームです。要求払預金は、顧客に利息を提供する場合と提供しない場合があります。要求払預金の例には、当座預金口座と普通預金口座が含まれます。

ローンと当座貸越の種類

ローンとは、一定期間内に利子を付けて返済することを約束した人に貸し付けられる資金といいます。ローンは以下のカテゴリーに分類されます。

Secure Loan借り手が家、土地、宝石、または所持品などの資産を担保として差し入れるローンです。期限内に返済が行われない場合、金融機関はこれらを売却する権利を有します。

Unsecure Loan借り手が担保として所持品を銀行に提出しない場所です。この例には、ピアピア貸付、個人ローン、信用債務などが含まれます。

Demand Loan人が要求に応じてお金を借りるローンです。返却時間は修正されません。

Educational Loan自分の教育を支援するために借りたお金です。彼/彼女は勉強中にお金を返済する必要はありません。

Personal Loan 結婚、世界旅行、その他の費用などの個人的な興味に基づいて借りられるローンです。

Commercial Loan 改善の目的で組織に貸与されます。

当座貸越

当座貸越は、人がゼロバランス口座からお金を引き出そうとしたときに発生する状態です。当座貸越の種類は次のとおりです。

Secured Overdraft −安全な当座貸越とは、顧客が自分の資産を担保として銀行に預ける場所です。

Unsecure Overdraft −安全でない当座貸越とは、顧客が所持品を担保として銀行に提出しないものです。

小切手、送金小切手の記入

以下の小切手と送金小切手の記入方法を個別に学習します-

Filling up of Cheque

小切手を記入する際は、次の詳細を入力する必要があります。

小切手の右上隅に日付を記入してください。

小切手が現金化される受取人の名前を記入してください。

金額を数字と単語の両方で書いてください。

小切手の左下隅に署名を入れます。

送金小切手の記入

送金小切手を記入する際には、次の詳細を提供する必要があります。

必要な機器の種類。

受信者の名前。

送信機の名前。

送金する合計金額。

送金される銀行または場所。

取引方法、つまり「現金」または「銀行口座」を介して、つまり現金または口座への引き落としで支払います。

小切手または現金と一緒にフォームを送信する必要があります。

口座開設のための書類

銀行に口座を開設するには、以下の書類が必要です-

KYC(Know your Customer)

顧客を知ることは、銀行が顧客の身元と住所に関する詳細を取得するプロセスです。あなたがその銀行に口座を開くとき、それは銀行によって達成される慣習です。銀行は定期的に顧客の詳細を更新します。KYCプロセスは、銀行サービスが悪用されないようにするのに役立ちます。

写真付き身分証明書、住所証明

RBIは、口座開設時に従うべき一定の基準を発行します。そのひとつが口座開設時のKYCです。KYCプロセス中にID証明と住所証明を提供する必要があります。

ID Proof − KYCプロセスでは、ID証明として、投票者IDカード、Aadhaarカード、運転免許証、PANカード、パスポートなどを受け入れます。

Address Proof −住所証明として、配給カード、賃貸契約書、ガス帳、電話代、投票者ID、Aadharカードなどが認められます。

インドの通貨

インドの通貨は「インド準備銀行」によって発行されます。インドルピーはインドの公式通貨です。「ルピー」という言葉は、サンスクリット語の「ルピー」(銀貨を意味する)の派生語です。コード「INR」で示されます。10、20、50、100、200、500、2000ルピーの紙幣と1、2、5、10ルピーの硬貨があります。

銀行サービスの配信チャネル-I

このセクションでは、さまざまな銀行サービスの提供チャネルについて学習します。

銀行支店とATM

銀行支店は、銀行サービスを提供する最も簡単で簡単な方法の1つです。すべてのエリアには、銀行サービスにアクセスできるエリアのスペースカバレッジに応じて、1つ以上の銀行支店があります。私たちは物理的に支店に行き、預金や引き出し、給与の更新、年金の引き出しなどのサービスを利用することができます。

現金自動預け払い機は、多くの人的作業負荷を軽減しました。これは、24時間年中無休のサービスを提供する銀行の最も安価な情報源の1つです。これは、お金の引き出しのサービスで私たちを容易にします。現金預け入れ機、通帳更新機などもあります。

マイクロATMを備えたバンクミトラ

Bank Mitraは、「カスタマーサービスポイント」とも呼ばれます。Mitraは、口座開設、現金預け入れ、現金引き出し、送金などのサービスを提供しており、地方にサービスを提供するミニ銀行の代表です。特に銀行の支店がない村にサービスを提供しています。

POS

リアルタイムトランザクションのPOS(Point of Sales)サポート。ショップで何かを購入していて、デビットカードを使用することにした場合、消費者は、デビット/クレジットカードをスワイプして購入金額を差し引くPOSマシンを持っていると仮定します。これにより、キャッシュレス取引機能が提供されます。

銀行サービス提供チャネル-II

このセクションでは、オンライン配信チャネルについて説明します-

ネットバンク

インターネットバンキングは、次のようなデジタルサービスを提供することにより、時間を節約するのに役立ちます。

自分の口座から別の口座に資金を送金します。

銀行口座の詳細と明細書を確認してください。

光熱費とクレジットカードの請求書を支払います。

定期預金口座の開設と更新。

プリペイドモバイル/ DTH、電車の予約、バスのチケットなど、毎日のニーズのリチャージと支払い。

National Electronic Fund Transfer(NEFT)

National Electronic Fund Transferは、RBIによって策定および維持されている全国的な資金移動システムです。これは、全国の銀行の顧客間で資金を転送するのに役立ちます。これは、2005年NEFTが、それは2を除く月曜日から土曜日までに8.00 AMから6.30 PMに動作することをバッチ式資金移動のプロセスを次の年に開始されたNDを、4番目の土曜日と政府の休日。

即時グロス決済(RTGS)

即時グロス決済(RTGS)は、銀行間のリアルタイムの電子送金システムです。バッチプロセスに従うNEFTとは異なり、RTGSはリアルタイムおよびグロスベースで資金を転送するのに役立ちます。即時決済とは、送金を待つ時間がないことを意味します。グロスとは、1対1のトランザクションを指します。RTGSを通じて送金される最低額は2,00,000ルピーです。お金とは別に、これは有価証券(取引可能な金融資産)の譲渡に役立ちます。

即時支払いサービス(IMPS)

即時支払いサービス(IMPS)は2010年に開始されました。IMPSは24時間年中無休で利用できます。IMPSは、インドのNational PaymentsCorporationによって管理されています。銀行間電子送金を提供しており、ほとんどすべての銀行と金融機関で受け入れられています。

保険

保険とは、特定の保険料の支払いと引き換えに、特定の損失、破壊、病気、または死亡に対して金融機関が補償額を提供する契約です。

保険の必要性

保険は経済的損失の保護であり、重度の病気の場合に医療サポートを提供します。それは、ビジネスだけでなく人間の生活にも安全とセキュリティを提供します。それは財源を生み出し、定期的な保険料を投資することによって貯蓄を奨励し、国内貯蓄を動員することによって経済成長を促進します。保険。保険は、産業開発に資金を集めて投資することにより、経済成長を加速させます。保険はローンを組むのに役立ちます。保険は救急措置に役立ちます。

生命保険および損害保険

次のセクションでは、さまざまな生命保険制度やその他のさまざまな制度についてさまざまな議論をします。

生命保険

特定の保険料の支払いと引き換えに、被保険者の死亡時に金融機関が補償額を提供する契約。

Necessity for Life Insurance

人の死後、相続人に経済的支援を与えること。

あなたの家族と愛する人を守るために。

あなたが取った借金を返済するため。

人生の不確実性をサポートするため。

損害保険

損害保険または損害保険は、自然災害によって引き起こされる不確実性、損失、破壊、および損害から個人を救います。

Necessity for Non-Life Insurance

被保険者やビジネスマンに安心を提供します。

それは失われた収入、破壊された財産または損傷した物を取り替えます。

Pradhan Mantri Jan-Dhan Yojana(PMJDY)

Pradhan Mantri Jan-Dhan Yojana(PMJDY)は、2014年8月28日にインドのナレンドラ・モディ首相によって立ち上げられました。PMJDYは、金融サービス、つまり銀行/貯蓄および預金口座、送金、手頃な方法でクレジット、保険、年金。口座は、銀行の支店またはビジネス特派員の店舗で開設できます。PMJDY口座はゼロ残高で開設されています。ただし、口座名義人が小切手帳の取得を希望する場合は、最低残高基準を満たす必要があります。

PMJDYのメリット

預金利息

Rsの事故保険カバー。1.00万ルピー

最小残高は必要ありません

Rs.30,000 /-の生命保険カバー

インド全土への簡単な送金

政府スキームの受益者は、これらの口座で直接給付金を受け取ることになります。

アカウントが6か月間十分に運用された後、当座貸越施設が許可されます。

年金、保険商品へのアクセス

傷害保険、返済デビットカードは45日に1回以上使用する必要があります。

Rs.5000 /-までの当座貸越施設は、世帯ごとに1つのアカウント、できれば世帯の女性でのみ利用できます。

社会保障制度

首相「ナレンドラ・モディ」によって立ち上げられた社会保障制度はたくさんあります。重要なスキームのいくつかを以下に詳細に説明します。

Pradhan Mantri Suraksha Bima Yojana(PMSBY)

このスキームは、あなたまたはあなたの家族に最大Rsの補償を提供することを提案します。事故が発生した場合、被保険者の死亡または障害につながる2万ルピー。死亡または完全な障害の場合、あなたまたはあなたの家族はルピーを受け取ります。2ラーク、部分的な障害の場合は、1ラークを取得します。完全な障害は両目、両足、両手を失うことを意味し、部分的な障害は片方の目または足または手を失うことを意味します。

Age of the Insured–18歳から70歳までの普通預金口座保有者はこのスキームに申し込む資格があります。70歳以上の人はこのスキームの恩恵を受けることができません。

Premium Amount–それはあなたにちょうどルピーの費用がかかります。Rsの偶発的な死亡または障害補償を持っていることに対する年間保険料の12。このスキームの下で2万ルピー。それはただのReであることがわかります。1 /月、これは非常に低いです。繰り返しになりますが、保険料はルピーに固定されているため、あなたの年齢はこのスキームの下であなたの保険カバーに支払われる保険料とは何の関係もありません。Rsのカバーのための12。2万ルピー。

Period of Insurance – 2015年6月1日から2016年5月31日までの1年間、保険が適用されます。翌年以降、リスクカバー期間は6月1日から5月31日までです。

Administrators for PMSBY–このスキームは、公的部門と民間部門の両方の多くの一般保険会社によって提供/管理されます。参加銀行は、加入者のためにスキームを実施するために、そのような損害保険会社を自由に雇うことができます。National Insurance Company Limited、Oriental Insurance Company Limited、ICICI Lombardは、このスキームを提供する企業の一部です。

Auto Debit Facility–Rsの自動引き落としに同意する必要があります。このスキームに登録した時点でのいずれかの銀行口座からの年間保険料として12。このルピーのプレミアム。12は、毎年5月25日から6月1日まで、自動デビット機能を通じて普通預金口座から差し引かれます。

Pradhan Mantri Jeevan Jyoti Bima Yojana(PMJJBY)

Pradhan Mantri Jeevan Jyoti Bima Yojana(PMJJBY)は、「GovernmentofIndia」による「生命保険」の補償範囲です。この生命保険制度の特徴は以下のとおりです。

Age of the Insured– 18〜50歳の銀行口座保有者は、このスキームに申請する資格があります。したがって、50歳以上の場合は、このスキームに登録する資格がありません。ただし、一度登録すると、55歳になるまでこのスキームを継続できます。

Premium Amount –Re未満。1日1ルピーまたは年間プレミアムルピー。330は、Rsのライフカバーを取得するために支払う必要があるものです。2万ルピー。年齢に関係なく、保険料はルピーに固定されています。Rsのライフカバーのための330。2万ルピー。この年間プレミアムルピー。330は、2015年6月1日から2018年5月31日までの最初の3年間で修正され、その後、保険会社の年間請求経験に基づいて再検討されます。

Period of Insurance- 6月1日目5月31日に、2015番、2016年には、この方式は、操作の最初の年にあなたの人生へのリスクのすべての種類をカバーするする期間です。来年もリスクカバー期間は6月1日から5月31日までとなります。

Auto Debit Facility–ルピーの年間保険料。330は、自動デビット機能を介して普通預金口座から差し引かれます。このスキームへの登録時に、いずれかの銀行口座からのプレミアムの自動引き落としに同意する必要があります。

アタルペンションヨジャナ(APY)

インド政府は、ワーキングプアの老後の所得保障を懸念しており、彼らが退職のために貯蓄できるようにすることに焦点を当てています。組織化されていない部門の労働者の長寿リスクに対処し、組織化されていない部門の労働者が自発的に退職のために貯蓄することを奨励するために、インド政府は2015-16年度予算でAtal Pension Yojana(APY)と呼ばれる新しい制度を発表しました。APYは、組織化されていないセクターのすべての市民に焦点を当てています。このスキームは、NPSアーキテクチャを通じて年金基金規制開発局(PFRDA)によって管理されています。

Eligibility for APY − Atal Pension Yojana(APY)は、法定の社会保障制度のメンバーではないすべての銀行口座保有者に開放されています。

Age of joining and contribution period− APYに参加する最低年齢は18歳で、最高年齢は40歳です。60歳になるまで貢献する必要があります。

Enrollment agencies − Swavalambanスキームに基づくすべてのPoints of Presence(サービスプロバイダー)およびアグリゲーターは、国民年金制度の設定を通じて加入者を登録します。

アタルペンションヨイナに35歳で加入した場合、60歳まで、つまり25年間寄付します。彼がルピーの毎月の年金を希望する場合。1000彼はルピーを寄付します。月に181。彼の死後、彼の妻はRsを受け取ります。月額1000で、彼女の死後、候補者は1.7万ルピーを獲得します。彼が月額Rs.3000の年金を希望する場合、彼はRsを寄付します。月に543。彼の死後、彼の妻はRsを得るでしょう。月額3000で、死亡後、候補者は5.1万ルピーを受け取ります。

プラダンマントリムドラヨジャナ(PMMY)

ナレンドラ・モディ首相は、2015年4月8日に、Rsのコーパスを備えたMicro Units Development and Refinance Agency Ltd(MUDRA)Bankを立ち上げました。20,000ルピーとRsの信用保証コーパス。3,000クローレ。打ち上げは、アルン・ジェートリー財務相が15-16年度予算演説で以前に行った発表の実現でした。

PMMYの目的

マイクロファイナンスの貸し手と借り手を規制し、規制と包括的参加を通じてマイクロファイナンスシステムに安定性をもたらします。

中小企業、小売業者、自助グループ、個人に資金を貸し出すマイクロファイナンス機関(MFI)や機関に金融と信用のサポートを拡大します。

すべてのMFIを登録し、パフォーマンス評価と認定のシステムを初めて導入します。これは、ラストマイルの金融の借り手が、要件をよりよく満たし、過去の記録が最も満足のいくMFIを評価してアプローチするのに役立ちます。これはまた、MFI間の競争力の要素を導入します。最終的な受益者は借り手になります。

借り手がビジネスの失敗を回避するため、または時間内に是正措置を講じるために従うべき構造化されたガイドラインを提供します。MUDRAは、デフォルトの場合にお金を回収するために貸し手が従うべきガイドラインまたは許容可能な手順を定めるのに役立ちます。

将来のラストマイルビジネスのバックボーンを形成する標準化された契約を作成します。

中小企業に提供されているローンに保証を提供するために信用保証スキームを提供します。

分散型資本の効率的な貸付、借入、監視のプロセスを支援するための適切なテクノロジーを導入します。

Pradhan Mantri MUDRA Yojanaの下で、中小企業への効率的なラストマイルクレジット配信システムを開発するための適切なフレームワークを構築します。

国民年金制度

国民年金制度は、自主的な確定拠出年金制度です。NPSは、年金基金規制開発局(PFRDA)によって管理および規制されています。NPSは、18〜60歳のインド国民にとって最も経済的な年金制度です。投資額が多ければ多いほど、年金の累積額も多くなります。インドの市民は、居住者であろうと非居住者であろうと、NPS施設を利用できます。NPSは、中央政府職員、州政府職員、企業、個人、組織化されていない部門の労働者、スワバランバン・ヨジャナに適用されます。NPSは、将来を保護し、税制上の優遇措置を受けるのに役立ちます。

国民年金制度の構成要素

Point of Presence (POP) −ポイントオブプレゼンスサービスプロバイダー(POP-SP)と呼ばれるPOPの承認されたブランチは、収集ポイントとして機能し、NPSサブスクライバーに多数のカスタマーサービスを拡張します。

Central Recordkeeping Agency (CRA) −これにより、NPSのすべての加入者に記録管理、管理、およびカスタマーサービス機能が提供されます。

Pension Funds (PFs)/Pension Fund Managers (PFMs) − PFRDAによって任命された6つの年金基金(PF)は、NPSの下であなたの退職貯蓄を管理します。

Trustee Bank − NPSに基づいて任命された受託銀行は、NPSシステムのさまざまなエンティティ間での資金移動を容易にするものとします。

Annuity Service Providers (ASPs) − ASPは、NPSを終了した後、定期的な月額年金を支給する責任があります。

NPS Trust − 1882年のインド信託法に基づいて任命された信託は、加入者の最善の利益のためにNPSに基づく資金を処理する責任があります。

Pension Fund Regulatory and Development Authority (PFRDA) −インドの年金市場を発展させ、規制するためにインド政府によって設立された自治組織。

パブリックプロビデントファンド(PPF)スキーム

Public Provident Fund(PPF)は、非課税の投資を享受するためにインド政府によって開始された15年間の投資スキームです。それは1968年に財務省の国立貯蓄研究所によって導入されました。Rsの最低年間預金。PPFアカウントを開設して維持するには、500が必要です。7.9%の利息を提供します。ローンファシリティはPPFアカウントで利用できます。

あなたの携帯電話で銀行

モバイルは、日々の活動において主要な役割を果たしています。銀行が提供するサービスにモバイル経由でアクセスできます。

Mobile Banking

モバイルバンキングは、お客様の業務を容易にするためにすべての銀行が提供する機能です。モバイルアプリを使用して、次のアクティビティを実行できます。

自分の口座から別の口座に資金を送金します。

銀行口座の詳細を確認します。

光熱費とクレジットカードの請求書を支払います。

定期預金口座の開設と更新。

プリペイドモバイル/ DTHを再充電します。

Mobile Wallets

モバイルウォレットは、クレジットカードまたはデビットカードの情報を保存する仮想ウォレットです。カードを物理的に携帯する代わりに、モバイルデバイスを使用できます。モバイルウォレットは、運転免許証、社会保障番号、健康情報カード、ポイントカード、ホテルのキーカード、バスや電車のチケットの保存にも役立ちます。

概要

このトピックから、節約の重要性に関する詳細な知識を得ることができました。銀行の重要性、口座、預金、ローンなどの銀行商品。口座開設手続き、銀行サービス、ATM、インターネットバンキング、モバイルバンキング、モバイルウォレット、保険、およびインド首相によって導入されたさまざまなスキーム。