Bilgisayar Kavramları - Hızlı Kılavuz

Günümüz dünyasında, tüm görevlerimiz için bilgisayar kullanıyoruz. Günlük aktivitelerimiz: Faturaları ödemek, market alışverişi yapmak, sosyal medyayı kullanmak, eğlence aramak, evden çalışmak, bir arkadaşla iletişim kurmak vb. Hepsi bilgisayar kullanılarak yapılabilir. Bu nedenle, sadece bir bilgisayarı nasıl kullanacağınızı bilmek değil, aynı zamanda bir bilgisayarın bileşenlerini ve ne yaptıklarını anlamak da önemlidir.

Bu konu, bilgisayarla ilgili tüm kavramları kaynağından sonuna kadar ayrıntılı olarak açıklamaktadır. Bir bilgisayarın tanımını ve işlevlerini içeren bilgisayar okuryazarlığı fikri de tartışılmaktadır. Bir bilgisayarın bileşenleri, donanım ve yazılım kavramı, veri / bilgi temsili, veri işleme kavramı ve IECT uygulamaları hakkında bilgi edinirsiniz.

Bilgisayar nedir?

Bir computer kullanıcıdan gelen verileri kabul eden, işleyen, sonuç üreten, kullanıcılara gösteren ve ileride kullanılmak üzere saklayan elektronik bir cihazdır.

Data organize olmayan gerçekler ve rakamlardan oluşan bir koleksiyondur ve örüntüler, bağlam vb. ile ilgili daha fazla bilgi sağlamaz. Dolayısıyla veri "yapılandırılmamış gerçekler ve rakamlar" anlamına gelir.

Informationyapılandırılmış bir veridir, yani organize edilmiş anlamlı ve işlenmiş verilerdir. Verileri işlemek ve bilgiye dönüştürmek için bir bilgisayar kullanılır.

Bilgisayarların İşlevleri

Bir bilgisayar aşağıdaki işlevleri yerine getirir -

Giriş Alma

Veriler, klavye, fare, dijital kalemler vb. Gibi çeşitli giriş aygıtları aracılığıyla bilgisayara beslenir. Giriş ayrıca CD-ROM, kalem sürücü, tarayıcı vb. Aygıtlar aracılığıyla da beslenebilir.

Bilginin işlenmesi

Girdi verileriyle ilgili işlemler, programlarda verilen talimatlara göre gerçekleştirilir.

Bilginin saklanması

Bilgi işlendikten sonra birincil veya ikincil depolama alanında saklanır.

Çıktı üretmek

İşlenen bilgiler ve diğer detaylar monitör, yazıcı vb. Çıktı cihazları aracılığıyla dış dünyaya iletilir.

| Sr.No. | Bilgisayar Kavramları ve Tanımı |

|---|---|

| 1 | Bilgisayarların Tarihi Bilgisayarın geçmişi birkaç yıl öncesine dayanmaktadır. Beş önemli bilgisayar nesli vardır. Her nesil, bilgisayarların işlevselliğini değiştiren çeşitli teknolojik gelişmelere tanık oldu. |

| 2 | Bilgisayar Sisteminin Özellikleri Bilgisayar Sisteminin özellikleri arasında Hız, Doğruluk, Çalışkanlık, Çok Yönlülük, Güvenilirlik, Otomasyon, Bellek yer alır. |

| 3 | Temel Bilgisayar Uygulamaları Bilgisayarlar hayatın her alanında rol oynar. Evlerde, iş yerlerinde, eğitim kurumlarında, araştırma kuruluşlarında, tıbbi alanlarda, devlet dairelerinde, eğlencelerde vb. Kullanılırlar. |

| 4 | Bilgisayar Sisteminin Bileşenleri Bilgisayar sistemleri, aşağıdaki resimde gösterildiği gibi üç bileşenden oluşur: Merkezi İşlem Birimi, Giriş aygıtları ve Çıkış aygıtları. |

| 5 | Giriş Aygıtları - Klavye ve Fare Giriş cihazları, kullanıcıdan giriş veya veri alınmasına yardımcı olur. |

| 6 | Diğer Giriş Aygıtları Bilgisayara veri beslemeye yardımcı olan birkaç başka giriş aygıtı vardır. |

| 7 | Çıktı cihazları Çıktı cihazları, çıktıyı kullanıcıya göstermeye yardımcı olur |

| 8 | Bilgisayar hafızası Bilgisayar belleği, verilerin depolandığı depolama alanını ifade eder. İki çeşittirPrimary Memory & Secondary Memory. |

| 9 | Donanım ve Yazılım Kavramı Donanım terimi, bilgisayarı oluşturan mekanik cihazı ifade eder. Yazılım iki türe ayrılabilir - Sistem yazılımı ve Uygulama yazılımı |

| 10 | Programlama dilleri Bir program veya talimatlar dizisi yazmak için kullanılan dillere "Programlama dilleri" denir. Programlama dilleri genel olarak üç türe ayrılmıştır - Makine seviyesinde dil, Montaj seviyesi dili, Yüksek seviyeli dil. |

| 11 | Verilerin / Bilgilerin Temsili Bilgisayar insan dilini anlamıyor. Bilgisayara beslenen her türlü veri, yani harf, sembol, resim, ses, video vb. Önce makine diline dönüştürülmelidir. Bilgisayarlar bu verileri farklı biçimlerde temsil eder. |

| 12 | Veri İşleme ve Veri İşleme Aşamaları Veri işleme, ham gerçekleri veya verileri anlamlı bir bilgiye dönüştürme sürecidir. |

| 13 | IECT uygulamaları IECT, Bilgi Elektroniği ve İletişim Teknolojisi anlamına gelir. |

Özet

Bu bölümde, bir bilgisayarın farklı bileşenlerini tartıştık ve donanım ve yazılım kavramı, veri / bilgi temsili, veri işleme kavramı ve IECT uygulamalarına aşina olduk.

Kişisel bilgisayar kısa bir süre içinde çok gelişti ve ilerlemenin çoğu işletim sistemlerindeki devam eden ilerlemelerden kaynaklanıyor. İşletim sistemlerinin evrimi, bilgisayarların kullanımını ve anlaşılmasını kolaylaştırdı, esnek ve güvenilir hale getirdi. Bu bölüm, kişisel bilgisayarlarda ve ağ sunucularında halihazırda kullanılan birincil işletim sistemleri ve bunların temel özelliklerinin incelenmesidir.

Bu konu, işletim sistemleriyle ilgili geniş bir kavram ve terminoloji araştırmasını sunar: İşletim sisteminin temelleri, kullanıcı arabirimi, işletim sisteminin temel ayarları, dosya ve dizin yönetimi ve dosya türleri.

İşletim Sisteminin Temelleri

İşletim sistemi

İşletim sistemi, sistemin donanımını kontrol eden, kullanıcı ve uygulama yazılımı ile etkileşime giren bir yazılımdır.

Kısacası, bir işletim sistemi bilgisayarın baş kontrol programıdır.

Functions of Operating System

İşletim sistemi aşağıdaki işlevleri gerçekleştirir -

Bir kullanıcı arayüzü sunar.

Programı bilgisayarın belleğine yükler.

Programın donanım ve diğer yazılımlarla nasıl çalıştığını koordine eder.

Bilgilerin nasıl depolandığını ve diskten nasıl alındığını yönetir.

Dosyanın içeriğini diske kaydeder.

Dosyanın içeriğini diskten belleğe okur.

Belgeyi yazıcıya gönderir ve yazıcıyı etkinleştirir.

Verileri bir belgeden diğerine veya bir programdan diğerine kopyalayan veya taşıyan kaynaklar sağlar.

RAM'i çalışan programlar arasında tahsis eder.

Tuş vuruşlarını veya fare tıklamalarını tanır ve ekranda karakterleri veya grafikleri görüntüler.

| Sr.No. | İşletim Sistemi Kavramları ve Tanımı |

|---|---|

| 1 | İşletim Sistemi Türleri Dört tür işletim sistemi vardır. |

| 2 | Popüler İşletim Sistemlerinin Temelleri Windows İşletim Sistemi, Microsoft Corporation tarafından geliştirilmiştir, Linux, çeşitli kullanıcıları ve çok sayıda görevi destekleyen çok görevli bir işletim sistemidir. Açık kaynaktır, yani Linux için kod ücretsiz olarak mevcuttur |

| 3 | Kullanıcı arayüzü Bir bilgisayarla çalışırken, ekranda "kullanıcı arayüzü" adı verilen bir dizi öğe kullanırız. Basit bir ifadeyle, kullanıcı ve yazılım uygulaması veya programı arasında bir arayüz görevi görür. |

| 4 | Bir Uygulama Çalıştırma İşletim sistemi, programlar ve kullanıcı arasında bir arayüzün yanı sıra programlar ve bellek, yazıcı ve diğer programlar gibi diğer bilgisayar kaynakları sunar. |

| 5 | İşletim Sistemi Basit Ayarı İşletim Sisteminde, sistem tarihini ve saatini değiştirme, ekran özelliklerini değiştirme vb. Gibi farklı ayarları öğreneceğiz. |

| 6 | Dosya ve Dizin Yönetimi Dosya, bir bilgi koleksiyonundan başka bir şey değildir. Bilgiler sayılardan, karakterlerden, grafiklerden, resimlerden vb. Olabilir. Dizin, bir dizi dosyanın depolanacağı bir yer / alan / konumdur. |

| 7 | Dosya Yönetim Sistemi Dosya yönetim sistemi, dosyaları oluşturmak, silmek, değiştirmek ve erişimi kontrol etmek ve kaydetmek için kullanılan bir yazılımdır. |

| 8 | Dosya Türleri Sıradan dosyalar, Dizin dosyaları, Aygıt dosyaları, FIFO dosyaları gibi beş tür dosya vardır |

Özet

Bu konu, işletim sistemi, kullanıcı arayüzü, işletim sistemindeki basit ayarların değiştirilmesi, dosyalar ve dizin yönetimi ve dosya türleri hakkında ayrıntılı bir açıklama vermişti.

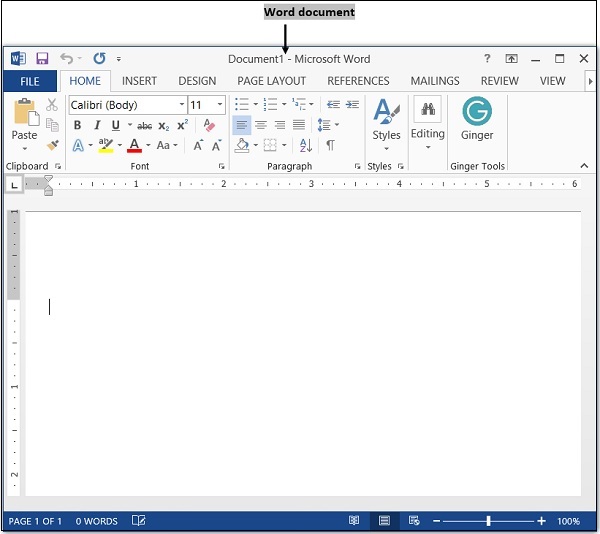

Microsoft Wordpopüler bir kelime işlemci yazılımıdır. Yazılı metni uygun bir formatta düzenlemeye ve sistematik bir görünüm kazandırmaya yardımcı olur. Bu biçimlendirilmiş görünüm, okumayı kolaylaştırır. Yazım denetimi seçenekleri, kes-kopyala-yapıştır gibi biçimlendirme işlevleri sağlar ve gerçek zamanlı olarak gramer hatalarını tespit eder. Ayrıca belgelerin kaydedilmesine ve depolanmasına da yardımcı olur.

Aynı zamanda görüntü eklemek, yazdırmadan önce metnin tamamını önizlemek için de kullanılır; Verileri listeler halinde düzenleyin ve ardından verileri grafiksel olarak özetleyin, karşılaştırın ve sunun. Üstbilgi ve altbilginin açıklayıcı bilgileri görüntülemesine ve posta yoluyla kişiselleştirilmiş mektuplar üretmesine olanak tanır. Bu yazılım, herhangi bir belgeyi oluşturmak, biçimlendirmek ve düzenlemek için kullanılır. Tüm ofis programları için mevcut olan klip sanatlar, çizim araçları vb. Kaynakları paylaşmamızı sağlar.

Bu bölümde, MS Word ile ilgili Kavramları ayrıntılı olarak öğreneceksiniz. Kelime İşlemenin Temelleri, Belgeyi Açma ve Kapatma, Metin Oluşturma ve Düzenleme, Metni Biçimlendirme ve Tablo Manipülasyonu hakkında bilgi sahibi olacaksınız.

Kelime İşlemenin Temelleri

Kelime işlemci, metin belgelerini değiştirmek için kullanılır. Web sayfaları, mektuplar ve raporlar oluşturan bir uygulama programıdır.

| Sr.No. | Kelime İşlem Kavramları ve Açıklaması |

|---|---|

| 1 | Kelime İşlem Paketini Açma Kelime işlem paketi çoğunlukla ofislerde mikrobilgisayarlarda kullanılmaktadır. Yeni bir belge açmak için "Başlat" düğmesine tıklayın ve "Tüm Programlar" a gidin ve "Microsoft Word" e tıklayın. |

| 2 | Belgeleri Açma ve Kapatma Word otomatik olarak boş bir sayfayla başlar. Yeni bir dosya açmak için "Yeni" ye tıklayın. |

| 3 | Sayfa ayarı Sayfa yapısı seçenekleri genellikle "Sayfa Düzeni" menüsünde bulunur. Kullanıcı tarafından tanımlanan parametreler, yazdırılan bir sayfanın nasıl görüneceğinin belirlenmesine yardımcı olur. |

| 4 | Baskı Önizleme Bu seçenek, herhangi bir belge yazdırılmadan önce sayfayı görüntülemek veya ayarlamalar yapmak için kullanılır. |

| 5 | Kes, Kopyala ve Yapıştır Bu bölümde, Word'de kes, kopyala ve yapıştır işlevlerinin nasıl kullanılacağını öğreneceğiz. |

| 6 | Masa Manipülasyonu Tablonun manipülasyonu, bir tablo çizmeyi, hücre genişliğini ve yüksekliğini değiştirmeyi, hücrede metnin hizalanmasını, satır ve sütunların silinmesini / eklenmesini ve kenarlıklar ve gölgelendirmeyi içerir. |

Özet

Bu konu bize kelime işlem temellerinin bileşenleri, belgelerin açılması ve kapatılması, metin oluşturma ve işleme, metni biçimlendirme, tablo işleme, vb. Hakkında net bir fikir verir.

Microsoft Excel, bilgi listeleri oluşturmak ve yönetmek için kullanılan bir elektronik tablo uygulamasıdır. Excel, bir çalışma sayfasına büyük miktarda veri girmenize, düzenlemenize, yönetmenize ve analiz etmenize ve renkli grafikler ve grafikler oluşturmanıza olanak tanır. Verileri hesaplamak ve analiz etmek için formüller kullanır. Bir dizi komutu birleştirmeye yardımcı olur "Macros", böylece zamandan tasarruf sağlar. Daha yüksek seviyelerde, birçok karmaşık gereksinimi karşılayan eksiksiz bir geliştirme aracı olarak kullanabilirsiniz.

| Sr.No. | Yayılmış Tablo Kavramları ve Tanımı |

|---|---|

| 1 | Elektronik Yayılma Sayfasının Unsurları Hesap tablosu ile ilgili tüm kavramları ayrıntılı olarak açıklayan konular, yani elektronik bir hesap tablosunun öğeleri, hücrelerin, işlevlerin ve çizelgelerin manipülasyonu. |

| 2 | Hücrelerin Manipülasyonu Hücrelerin manipülasyonu, hücrelerin içeriğine giriyor ve bunları değiştiriyor. |

| 3 | Metin, Sayı ve Tarih Serileri Oluşturma Burada, metin serilerinin nasıl oluşturulacağına, sayı serilerinin nasıl oluşturulacağına ve veri serilerinin nasıl oluşturulacağına bakacağız. |

| 4 | Çalışma Sayfası Verilerini Düzenleme Mevcut bir belgede metin değiştirme veya ekleme veya kesme, kopyalama, yapıştırma işlemlerini kullanma, düzenleme olarak bilinir. |

| 5 | İşlev ve Grafikler Microsoft Excel'de Toplama, Çıkarma, Çarpma, Bölme gibi Formülleri kullanarak fonksiyonların ve çizelgelerin nasıl kullanılacağını öğreneceğiz. |

| 6 | Grafik Grafik, çalışma sayfası verilerinin grafiksel bir temsilidir. Grafikler, verileri ilginç, çekici ve okunması ve değerlendirilmesi kolay hale getirebilir. Ayrıca verileri analiz etmenize ve karşılaştırmanıza da yardımcı olabilirler. |

Örnek Program

Bu kavramı anlamak için bir örnek tartışacağız -

Amaç

Çubuk grafik hazırlamak için.

Prosedür

Tıklayın Start → All programs → MS-Office → MS-Excel.

Bir ekle table çalışma sayfasında.

Seçiniz Insert → Chart simgesi.

Seçiniz column grafik türünden seçenek.

Başlık çubuğunda, tıklayın chart title box ve büyükşehirlerin türü, nüfusu.

Sonuç

Verilen veritabanı, çubuk grafik kullanılarak excel çalışma sayfasında oluşturulur.

Özet

Bu konu, yeni ve mevcut çalışma sayfalarını açma, çalışma sayfasını yeniden adlandırma, hesap tablosu düzenleme, hesap tablosu yazdırma, çalışma kitaplarını kaydetme, hücrelerin manipülasyonu, metin, sayı ve tarih girme, metin oluşturma, sayı ve tarih serileri oluşturma kavramları hakkında ayrıntılı açıklama vermişti. , çalışma sayfası verilerini düzenleme, satır ve sütun ekleme ve silme, hücre yüksekliğini ve genişliğini değiştirme, formülleri kullanma ve bir grafik oluşturma. Bu bölümde ayrıca hücre adresi, sayılar ve metin, başlık çubuğu, menü çubuğu, formül çubuğu ve işlevler ve grafikler üzerinde duruldu.

İnternet, binlerce bireysel ağı birbirine bağlayan küresel bir iletişim sistemidir. Bir ağdaki iki veya daha fazla bilgisayar arasında bilgi alışverişine izin verir. Böylece internet, posta, sohbet, video ve sesli konferans vb. Yoluyla mesajların aktarılmasına yardımcı olur. Günlük aktiviteler için zorunlu hale geldi: fatura ödeme, çevrimiçi alışveriş ve sörf, özel ders verme, çalışma, akranlarla iletişim, vb.

Bu başlıkta, bilgisayar ağlarının temelleri, Yerel Alan Ağı (LAN), Geniş Alan Ağı (WAN), internet kavramı, internet mimarisinin temelleri, internette hizmetler, World Wide Web gibi kavramları detaylı olarak tartışacağız. web siteleri, internet üzerinden iletişim, internet hizmetleri, bilgisayarı internet erişimine hazırlama, ISS'ler ve örnekler (Genişbant / Çevirmeli / Wi-Fi), internet erişim teknikleri, web tarama yazılımları, popüler web tarama yazılımları, web tarayıcısının yapılandırılması, arama motorları, popüler arama motorlar / içerik arama, web tarayıcıya erişim, sık kullanılanlar klasörünü kullanma, web sayfalarını indirme ve web sayfalarını yazdırma.

| Sr.No. | İnternet, WWW, Web Tarayıcıları Kavramları ve Açıklaması |

|---|---|

| 1 | Bilgisayar Ağlarının Temelleri Bilgisayar ağı, iki veya daha fazla ana bilgisayar / bilgisayar arasındaki bir ara bağlantıdır. Farklı ağ türleri arasında LAN, WAN, MAN vb. Bulunur. |

| 2 | İnternet Mimarisi İnternet, ağlar ağı olarak adlandırılır. Binlerce bireysel ağı birbirine bağlayan küresel bir iletişim sistemidir. İnternet mimarisi, ortak bir protokolle etkileşimde bulunan binlerce farklı ağın bir araya gelmesini ifade eden bir meta ağdır. |

| 3 | İnternetteki Hizmetler İnternet, her biri kendine özgü özellikleri ve amaçları olan çok sayıda farklı hizmet için bir taşıyıcı görevi görür. |

| 4 | İnternette İletişim E-posta, İnternet Aktarmalı Sohbet, Video Konferansı vb. kullanılarak İnternet üzerinden iletişim kurulabilir. |

| 5 | Bilgisayarı İnternet Erişimi İçin Hazırlama Microsoft Excel'de Toplama, Çıkarma, Çarpma, Bölme gibi Formülleri kullanarak fonksiyonların ve çizelgelerin nasıl kullanılacağını öğreneceğiz. |

| 6 | İnternet Erişim Teknikleri Grafik, çalışma sayfası verilerinin grafiksel bir temsilidir. Grafikler, verileri ilginç, çekici ve okunması ve değerlendirilmesi kolay hale getirebilir. Ayrıca verileri analiz etmenize ve karşılaştırmanıza da yardımcı olabilirler. |

| 7 | Web Tarama Yazılımı "World Wide Web" veya basit "Web", internetin tüm kaynaklarına verilen addır. Web'e erişebileceğiniz özel yazılım veya uygulama programına "Web Tarayıcısı" denir. |

| 8 | Web Tarayıcısını Yapılandırma Arama Motoru, web'de içerik aramanıza izin veren bir uygulamadır. Yazdığınız içeriğe veya kelimeye göre birden çok web sayfasını görüntüler. |

| 9 | Arama motorları Arama Motoru, web'de içerik aramanıza izin veren bir uygulamadır. Yazdığınız içeriğe veya kelimeye göre birden çok web sayfasını görüntüler. |

| 10 | İçeriği arayın Arama Motoru, farklı aşamaları kullanarak web'de içerik aramaya yardımcı olur |

| 11 | Web Tarayıcısına Erişim URL'leri, köprüleri kullanmak, gezinme araçlarını, arama motorunu kullanmak gibi bir web sayfasına erişmenin birkaç yolu vardır. |

Özet

Bu konu, LAN, WAN, internet mimarisi, internet servisleri, WWW, internette iletişim, internet servis sağlayıcıları, internet erişim teknikleri, web tarayıcıları, arama motorları, sık kullanılanlar klasörü, web tarayıcılarının yapılandırılması ve indirme ve indirme gibi internet kavramlarını özetledi. web sayfalarının yazdırılması.

İletişim, kişiler arasında internet üzerinden bilgi alışverişini ifade eder. İnternet, posta, sohbet, skype vb. Kullanılarak yapılabilen iletişim ve işbirliği için bir temel sağlar. Resmi konularla uğraşırken, elektronik posta, metin belgeleri, web sayfaları, ses, video vb. Mesajların alışverişinde yardımcı olur.

Bu konuda, e-posta, e-posta adresleme, e-posta istemcisi yapılandırma, e-posta kullanma, e-posta istemcisi açma, posta kutusu, yeni bir e-posta oluşturma ve gönderme, bir e-posta mesajını yanıtlama, bir e-posta mesajını iletmenin temelleri hakkında ayrıntılı olarak tartışacağız. e-postaları sıralama ve arama, gelişmiş e-posta özellikleri, e-postayla belge gönderme, yazım denetimini etkinleştirme, adres defterini kullanma, ek olarak elektronik kopya gönderme, istenmeyen postaları işleme, anlık mesajlaşma ve işbirliği, ifadeleri kullanma ve bazı internet görgü kuralları.

E-postanın Temelleri

Elektronik posta, iki veya daha fazla kişi arasında bilgi alışverişini destekleyen bir uygulamadır. Genellikle metin mesajları e-posta yoluyla iletilir. E-posta yoluyla ses ve video aktarımı, kullanılan tarayıcıya bağlıdır. Bu, uygun bir maliyetle daha hızlı bir iletişim yolu sağlar.

E-postanın Avantajları

Belgelerin eklenmesi, veri dosyaları, program dosyaları vb. Gibi işlevler etkinleştirilebilir. Bu, uygun bir maliyetle daha hızlı bir iletişim yoludur.

E-postanın dezavantajları

ISS ile bağlantı kesilirse, e-postaya erişemezsiniz. Bir alıcıya posta gönderdikten sonra, o sizin postanızı okuyup yanıtlayana kadar beklemeniz gerekir.

E-posta Adresleme

Email address mesaj veya e-posta gönderip alırken kullanıcıyı tanımlamaya yardımcı olan kullanıcıya verilen benzersiz bir adrestir.

Username - Herhangi bir kullanıcının posta kutusunu tanımlayan ad

Domain name - İnternet Servis Sağlayıcısını (ISP) temsil eder.

@ Symbol - Kullanıcı adı ve alan adını birleştirmeye yardımcı olur.

For example - kullanıcı_adı @ alan_adı

Username - kullanıcı, Domain name - gmail.com

| Sr.No. | İletişim ve İşbirliği Kavramları ve Tanımı |

|---|---|

| 1 | E-posta İstemcisini Yapılandırma E-posta istemcisini yapılandırmak, çeşitli adımları içeren bir istemci kurmaktır. |

| 2 | E-postaları Kullanma E-posta kullanmanın temel amacı, kişiler arasında bilgi alışverişi yapmaktır. İşlem, müşteri e-postasının açılmasıyla başlar ve alıcılara posta gönderilmesi ve doğrulanmasıyla sona erer. |

| 3 | Posta Kutusu: Gelen Kutusu ve Giden Kutusu Gelen kutusu, alınan tüm postaları görebileceğiniz bir alandır. Giden kutusu, gönderilmekte olan veya gönderilemeyen giden mesajların veya mesajların saklandığı bir alandır. |

| 4 | Gelişmiş E-posta Özellikleri E-posta; belgeler, videolar, resimler, ses vb. Gibi eklerin gönderilmesini içeren birçok gelişmiş özellik sağlar. |

| 5 | Anında Mesajlaşma ve İşbirliği Anlık mesajlaşma, kişiler arasında internet üzerinden gerçek zamanlı karşılıklı iletişimdir. Bu özel bir sohbettir. Alıcı çevrimiçiyken ona mesaj göndermeye başlayabilirsiniz. |

| 6 | İnternet görgü kuralları İnternet görgü kuralları, "Ağ Etiketi" olarak da adlandırılır. Kurallar, dünya çapında kabul gören temel kurallar veya tekniklerdir. |

Özet

Bu bölüm elektronik posta ve özellikleri hakkında net bir fikir vermiştir. Böylece, e-posta, e-posta adresleme, e-posta istemcisi yapılandırma, e-posta kullanma, e-posta istemcisi açma, posta kutusu açma, yeni bir e-posta oluşturma ve gönderme, bir e-posta mesajını yanıtlama, bir e-posta mesajını yönlendirme, sıralama ve arama konularında derinlemesine bir anlayış kazandık. e-postalar, e-postayla belge gönderme, yazım denetimini etkinleştirme, adres defterini kullanma, ek olarak elektronik kopya gönderme, SPAM'ı kullanma, Anında Mesajlaşma ve İşbirliği, gülen yüz / ifadeler ve bazı internet görgü kuralları kullanma gibi gelişmiş e-posta özellikleri.

Microsoft PowerPoint, MS-Office'in sunum oluşturma ve tasarlamaya yardımcı olan güçlü araçlarından biridir. PowerPoint Sunumu, bilgileri insanlara çekici bir şekilde aktaran bir slayt dizisidir.

Bu bölümde, Microsoft PowerPoint kullanarak sunum uygulamaları, sunum açma ve kaydetme, şablonlar ve boş bir sunum kullanarak sunum oluşturma, metin girme ve düzenleme, sunumda slayt ekleme ve silme, slayt hazırlama hakkında detaylı olarak tartışacağız. , kelime tablosu veya excel çalışma sayfası ve diğer nesneler eklemek, klip sanatlar eklemek, nesneleri yeniden boyutlandırmak ve ölçeklendirmek, metin sunumunu geliştirerek estetik sağlamak, renkler ve çizgi stiliyle çalışmak, film ve ses, üstbilgi ve altbilgi eklemek, bir sunumu görüntülemek, seçmek sunum, slaytları ve bildirileri yazdırma, Slayt Gösterisi, Slayt Gösterisi yürütme, geçiş ve slayt zamanlamaları, Slayt Gösterisini otomatikleştirme için bir kurulum.

| Sr.No. | Sunumların Uygulanması Kavramları ve Tanımları |

|---|---|

| 1 | Powerpoint kullanma Microsoft PowerPoint, sunum oluşturma ve tasarlamaya yardımcı olan MS-Office'in güçlü araçlarından biridir. |

| 2 | Sunumun Oluşturulması Bir sunum, sırayla görüntülenen slaytların sayısından oluşur. Her slaytın alt konuları ve verilen konuyla ilgili farklı içerikleri vardır. |

| 3 | Slaytların hazırlanması Slaytların hazırlanması, bir kelime tablosu, Excel çalışma sayfası, küçük resim resimleri ve diğer nesneler eklemeyi içerir. |

| 4 | Estetik Sağlama Bu özellik, Powerpoint sunumumuzun daha çekici ve ilginç görünmesine yardımcı olur. |

| 5 | Program Örneği Burada, bir arkadaşınızı tanıtmak ve slaytlara ses eklemek için en az 5 slayt içeren basit bir sunum oluşturacaksınız. |

| 6 | Slaytların Sunumu Slaytların Sunumu, bir sunumu görüntüleme, sunum için bir ayar seçme, Slaytları yazdırma vb. Gibi özelliklere sahiptir. |

| 7 | Slayt Gösterisi Sunumun Slayt Gösterisi görünümü, sunum içeriğini izleyicilere göstermek için kullanılır. Slayt Gösterisi görünümünde düzenleme yapılamaz. |

Örnek Program

Kavramı net bir şekilde anlamak için aşağıdaki örneğe bakacağız -

Amaç

Deneme üzerine en az 5 slayt içeren basit bir sunum oluşturmak için, RK Narayan'dan "Bir astrologlar günü".

Prosedür

Sistemi Microsoft Windows 2013 altında önyükleyin.

Başlat → program → MS-Office → MS-PowerPoint'e tıklayın.

PowerPoint'i açtıktan sonra, istediğiniz sunum türünü seçin ve Tamam'a tıklayın.

Ekle → Metin kutusunu seçin.

Slayttaki metin kutusunu çizin ve "Astrologlar günü" adlı makale hakkındaki bilgileri girin.

Metin kutusuna sağ tıklayın ve içindeki özel animasyonu seçin.

Bir efekt seçin ve tamam'ı tıklayın.

Slaytın boş alanına sağ tıklayın.

Arka plan rengini seçin ve uygula düğmesine tıklayın.

Geçiş'i tıklayın bir efekt seçin ve tamam'a basın.

İlk slaytı tıklayın ve tüm slaytları seçmek için fareyi sürükleyin.

Slayt Gösterisinden "Baştan" seçeneğine tıklayarak veya F5 tuşuna basarak sunumunuzu çalıştırın.

Sonuç

Böylece, RKNarayan'ın "Bir astrologlar günü" adlı makalesi için basit bir sunum hazırlandı.

Özet

Bu bölümde, PowerPoint sunumunda bir sunum açma ve kaydetme, şablonlar ve boş bir sunum kullanarak sunum oluşturma, metin girme ve düzenleme, sunumda slayt ekleme ve silme, slayt hazırlama vb. Gibi çeşitli kavramları açıkça öğrendik.

Günümüz dünyasında her şey dijitalleştirilmiştir, bu da her hizmete dijital formatta cep telefonları, bilgisayarlar, tabletler vb. Aracılığıyla erişebileceğimiz veya alabileceğimiz anlamına gelir. Bilgisayarların ve akıllı telefonların icadı finansal hizmetler üzerinde büyük bir etki yarattı. Günümüzde bir kişi bilgisayar ve cep telefonlarını kullanarak banka hesabına erişebilir, hesap bilgilerini doğrulayabilir, para aktarabilir, nakit yatırabilir, depozitoyu yenileyebilir, faturaları ödeyebilir, bilet ayırtabilir vb. Ayrıca ATM'lerin icadı para çekme için harcanan süreyi kısaltabilir. bankalardan para. Dijital hizmetler, hizmetleri tek bir dokunuşla sağlayarak zaman kazanmanıza yardımcı olur. Dijital cüzdanların piyasaya sürülmesi, finansal hizmetler üzerinde de büyük bir olumlu etki yarattı.

Bu başlıkta tasarrufun önemi, bankanın önemi, hesap, mevduat, kredi gibi bankacılık ürünleri, hesap açma prosedürü, banka şubesi aracılığıyla bankacılık hizmetleri, ATM, internet bankacılığı, mobil bankacılık, Hindistan Başbakanı tarafından sunulan mobil cüzdanlar, sigorta ve çeşitli planlar.

Tasarruf neden gerekli?

Tasarruf, mevcut harcamalara harcanmayan, bunun yerine gelecekteki kullanım için korunan gelir yüzdesidir. Gelecekte olup bitenlerin tamamen farkında olmayan kişi, her türlü öngörülemeyen olayla yüzleşmeye hazır olmalıdır. Böylesi zor durumlarda, birikimlerimiz bize çok yardımcı ve faydalı olacaktır.

Acil durumlar

Acil durumlar her an gelebilir ve bu tür durumlarla başa çıkmak için her zaman bir yedeğimiz olmalıdır. Günlük hayatımızdan bazı acil durum örnekleri şunlardır:

Kişisel ve aile sağlığı sorunları.

Sel, deprem veya kasırga gibi ani doğal afetlerden kaynaklanan kayıplar

Hırsızlık veya diğer beklenmedik olaylardan kaynaklanan kayıp.

Arkadaşlar veya akrabalar için ani mali yardım.

Planlanmamış geziler veya diğer planlar.

Gelecekteki İhtiyaçlar

Gelecekteki birkaç ihtiyaç aşağıda listelenmiştir -

Retirement

Para biriktirmenin asıl amacı emekliliğiniz içindir. Emeklilik için ne kadar erken tasarruf etmeye başlarsanız, gelecekte o kadar az tasarruf etmeniz gerekir. Emeklilik için para biriktirmek, sizi kendine bağımlı ve mali açıdan güvende kılar.

Own a property

Herkes bir ev sahibi olmayı hayal eder. Kolay bir iş olmasa da, erken aşamalardan tasarruf etmek bu hayali gerçekleştirmede yardımcı olabilir.

Own your own vehicle

Günümüz senaryosunda, büyükşehirlerde ulaşım zorlaştı. Yerleri kolaylıkla ve rahatlıkla keşfetmek için bir kişinin bir arabaya ihtiyacı vardır.

Education

Eğitim maliyeti, özellikle yüksek öğrenim için bu günlerde bir yük haline geldi. Daha yüksek derecelere ulaşmak için para biriktirmek gerekir.

To rescue debts and large expenses

Büyük harcamalarla başa çıkmak için birikim yapmaya başlamalıyız -

Mülk satın almak: ev veya arazi

Araç satın almak

Altın veya pahalı mücevherler satın almak

Sağlıkla ilgili sorunlar gibi acil ihtiyaçların üstesinden gelmek

Bir aile turuna çıkmak

Doğal afetler sırasında karmaşık durumlarla karşılaşmak

Drawbacks of keeping cash at home

Burada, evde nakit tutmanın bazı dezavantajlarını listeliyoruz -

Unsafe

Hırsızlık veya soygun ihtimali olduğundan evde nakit bulundurmak güvenli değildir.

Loss of Growth Opportunity

Nakit parayı evde tutmak, ulusal büyümeye katılmadığı için ülke ekonomisinde büyük kayba neden oluyor.

Recurring Deposit − Bankalar tarafından müşterilerine faiz sağlanacak belirli bir süre için aylık depozito olarak adlandırılır.

Fixed Deposit −Müşteri tarafından belirli bir süre, yani bir veya iki yıl için yatırılan toplu tutardır.

Bankalar tarafından sağlanan programların herhangi birinde kâr olacaktır.

Paramızı tasarruflu banka hesabına yatırarak faiz veya temettü bile kazanabiliriz.

No Credit Eligibility

Bir kişinin kredi kartı veya kredi başvurusunda bulunabilmesi için tasarruf hesabında minimum bakiye olması gerekir.

Bankalar yerine evde para biriktirirsek, zor zamanlarda finans kuruluşlarının sağladığı kredi imkanından yararlanamayız.

Bankaya neden ihtiyaç duyulur?

Banka, halktan para kabul eden ve halka borç veren resmi bir finans kuruluşudur.

Güvenli Para, Faiz Kazanın, Kredi Alın

Banka çeşitli şekillerde çalışır. Birkaç tanesi aşağıda listelenmiştir -

Secure Money

Banka, paramızı çok güvenli bir şekilde kurtarmamıza yardımcı olur.

Tüm paranızı evde yüklemek güvenli değildir.

Yangın, sel veya deprem gibi durumlarda paranızı kaybedebilirsiniz

Yukarıda verilen senaryolardan kaçınmak için bir bankaya ihtiyacımız var.

Earn interest

RD ve FD yoluyla tasarruf edersek, bankalar bize faiz sağlar. Banka tarafından sağlanan programların herhangi birinde, paramızda bir büyüme fırsatı olacaktır.

Get Loan

Bir banka tarafından yayınlanan kriterleri yerine getirirsek ve gerekli tüm belgeleri ibraz edersek, Banka birkaç tür kredi sağlayacaktır. Banka tarafından sağlanan kredi türleri -

Home Loan - Konut kredisi, bankaların EMI olarak her ay ödenmek üzere belirli bir faiz oranından mülk satın almaları için kullandıkları paradır.

Personal Loan - Bankalar size evlilik, acil durum dönemleri vb. İçin kişisel kredi sağlar

Jewel Loan - Bankalar, mücevherlerinizi ödünç almak için rehin verdiğiniz mücevher kredisi sağlar.

Çek ve İbraz Poliçesi kullanılarak yapılan havaleler

Havale, bir bankadan diğerine, aynı veya farklı olan para veya fonların transferi olarak tanımlanır. Havale, Çek, Ödeme makbuzu, Posta Transferi, vb. Yoluyla İbraz poliçesi kullanılarak yapılabilir. İbraz edilen poliçe veya "DD", Hindistan'daki bankaların çoğunun bunu etkili para transferi için kullandığı popüler bir para transferi şeklidir. Talep taslağı genellikle müşterinin talebi üzerine, fatura ödemeleri için ve vefat edenlerin mülklerinin yasal mirasçılara devri vb. İçin düzenlenir. DD formu, müşteri tarafından aşağıdaki bilgilerin doldurulmasını gerektirir -

Gerekli enstrümanın türü.

Alıcının adı.

Vericinin Adı.

Transfer edilecek toplam miktar.

Transfer edilen paranın finanse edileceği banka veya yer.

Paranın ödenme şekli, yani "Nakit" veya para ödeyeceğiniz bir "Banka Hesabı" yoluyla, yani nakit olarak veya hesabınıza borç olarak.

Formu çek veya nakit ile birlikte göndermelisiniz.

Chit Funds ve Sahukar riskinden kaçının

Para biriktirmek için bankaları kullanarak aşağıda belirtilen riskleri önleyebiliriz -

Chit Fund

Chit fonları, para biriktirmeye yardımcı olan yerel kurumlardır. O bölgeden bir veya daha fazla kişi tarafından yönetilir. Chit fonu tamamen güvene dayanır. Chit Fund'a katılmak kolaydır çünkü bazı evrak işleri dışında uygun bir geçmişe ihtiyaç yoktur. Chit fonuna para yatırırsanız, ihtiyacınız olduğu zaman bu parayı çekebilirsiniz. Bunun yerine, bankalarda sürenin tamamlanmasını beklemelisiniz.

Risk in saving money in chit funds or Sahukars

Chit fonları, para yatırmaya yetkili taraflar değildir.

Chit fonları işleten insanlar, isterlerse chit fonlarını kapatabilirler.

Para kaybı veya hırsızlığı olasılığı vardır.

Chit fonlarına yatırdığınız paranın hiçbir güvencesi veya güvencesi yoktur.

Fon yöneticisinin toplu olarak ortadan kaybolma şansı vardır.

Bir üye ilk teklifi kazandıktan sonra ortadan kaybolabilir.

Bankacılık Ürünleri

Çeşitli bankacılık ürünlerini öğreneceğiz -

Hesaplar

Bir hesap sahibinin gerektiğinde para veya birikim yatırıp çekebileceği bir banka ile yapılan anlaşma.

Hesap Türleri

Üç tür hesap vardır:

Personal account

Bir kişiyi veya kuruluşu temsil eden hesap, "Kişisel hesap" olarak adlandırılır. Örnekler: Bay Rama'nın hesabı→Bireysel kişilerin hesabı; Samsung hesabı→ Kuruluşun hesabı.

Real account

Maddi varlıkları temsil eden, yani fiziksel olarak algılanabilen hesap, "Gerçek hesap" olarak adlandırılır. Örnekler şunları içerir: nakit, mallar, hisse senedi hesapları vb.

Nominal account

Giderleri ve gelirleri temsil eden hesap "Nominal hesap" olarak adlandırılır. Örnekler şunları içerir: maaş, varlık hesaplarının kaybı vb.

Depozito

Bankada biriken para mevduat olarak adlandırılır. İki tür mevduat vardır: Vadeli mevduat ve Vadesiz mevduat. Vadeli mevduat, belirli bir süre için yatırılan ve süre dolmadan önce çekilemeyen para olarak tanımlanır.

Fixed deposit - Bir veya iki yıl gibi sabit bir süre için toplu bir miktar yatırılır.

Re-investment deposit - Faiz, üç ayda bir biriktirilir ve vadede ödenir.

Recurring deposit −Sabit tutar bir ay veya üç ayda bir vb. Düzenli aralıklarla yatırılır.

Vadesiz mevduat, müşterinin bankaya önceden haber vermeksizin talep üzerine para çekebildiği bir programdır. Vadesiz mevduat müşteriye faiz sağlayabilir veya sağlamayabilir. Vadesiz mevduat örnekleri arasında cari hesap ve bir tasarruf hesabı bulunur.

Kredi ve Kredili Mevduat Türleri

Kredi, bir kimseye belli bir süre içinde faizle parayı iade edeceğine dair söz vermesi üzerine ödünç verilen fon olarak adlandırılır. Kredi aşağıdaki kategorilere girer.

Secure Loanborçlunun ev, arsa, mücevher veya herhangi bir eşyasını teminat olarak teminat altına aldığı bir kredidir. Geri ödeme zamanında yapılmazsa, finans kuruluşunun bunları satma hakkı vardır.

Unsecure Loanborçlunun hiçbir eşyasını teminat olarak bankaya sunmadığı yerdir. Örnek, emsal kredileri, kişisel kredileri, kredi borçlarını vb. İçerir.

Demand Loanbir kişinin talep üzerine borç aldığı bir kredidir. Dönüş zamanını düzeltmez.

Educational Loankişinin eğitimini desteklemek için ödünç alınan paradır. Okurken parayı geri ödemek zorunda değil.

Personal Loan evlilik, dünya turu, diğer harcamalar vb. için kişisel faiz esas alınarak ödünç alınan bir kredidir.

Commercial Loan iyileştirme amacıyla bir kuruluşa ödünç verilir.

Kredili mevduat

Kredili mevduat, bir kişi sıfır bakiye hesabından para çekmeye çalıştığında ortaya çıkan bir durumdur. Kredili mevduat türleri şunları içerir:

Secured Overdraft −Güvenli kredili mevduat, müşterinin varlıklarından herhangi birini teminat olarak bankaya taahhüt ettiği yerdir.

Unsecure Overdraft - Teminatsız kredili mevduat, müşterinin herhangi bir eşyasını teminat olarak bankaya teslim etmemesidir.

Çekin Doldurulması, Talep Taslakları

Aşağıda ayrıca çeklerin nasıl doldurulacağını ve taslakların nasıl talep edileceğini öğreneceğiz -

Filling up of Cheque

Bir çeki doldururken aşağıdaki ayrıntıları sağlamalısınız.

Çekinizin sağ üst köşesine tarih yazın.

Çekin paraya çevrileceği alıcının adını yazın.

Miktarı hem sayı hem de kelime olarak yazın.

İmzanızı çekin sol alt köşesine koyun.

Talep Taslaklarının Doldurulması

Bir talep taslağını doldururken aşağıdaki ayrıntıları sağlamalısınız.

Gerekli enstrümanın türü.

Alıcının adı.

Vericinin Adı.

Transfer edilecek toplam miktar.

Transfer edilen paranın finanse edileceği banka veya yer.

İşlem şekli, yani "Nakit" veya para ödeyeceğiniz "Banka Hesabı" yoluyla, yani nakit olarak veya hesabınıza borç olarak.

Formu çek veya nakit olarak göndermelisiniz.

Hesap Açma Belgeleri

Bankalarda hesap açmak için aşağıdaki belgelere ihtiyacınız var -

Müşterinizi Tanıyın (KYC)

Müşterinizi Tanıyın, bankaların müşterilerin kimliği ve adresi hakkında bilgi edindikleri bir süreçtir. O bankada bir hesap açtığınızda, bankalar tarafından gerçekleştirilen bir uygulamadır. Bankalar düzenli aralıklarla müşteri bilgilerini güncelleyecektir. KYC süreci, banka hizmetlerinin kötüye kullanılmadığından emin olmaya yardımcı olur.

Fotoğraflı Kimlik Kanıtı, Adres Kanıtı

RBI, bir hesap açarken uyulması gereken belirli bir norm yayınlar. Bunlardan biri, hesap açılışı sırasında KYC'dir. KYC işlemi sırasında kimlik kanıtı ve Adres kanıtı sağlamalıyız.

ID Proof - KYC süreci, kimlik kanıtı olarak Seçmen Kimlik kartı, Aadhaar Kartı, Ehliyet, PAN kartı, Pasaport vb. Kabul eder.

Address Proof - Adres kanıtı olarak rasyon kartı, kira sözleşmesi, gaz defteri, telefon faturası, seçmen kimliği, Aadhar kartı vb. Kabul edilir.

Hint Para Birimi

Hindistan para birimi "Hindistan Merkez Bankası" tarafından çıkarılır. Hindistan rupisi, Hindistan'ın resmi para birimidir. "Rupi" kelimesi, Sanskritçe "Rupya" kelimesinin (gümüş madeni para anlamına gelir) türevidir. "INR" kodu ile gösterilir. 10, 20, 50, 100, 200, 500, 2000 rupi banknotlarımız ve 1, 2, 5, 10 rupi paralarımız var.

Bankacılık Hizmet Sunum Kanalları - I

Bu bölümde farklı bankacılık hizmeti dağıtım kanallarını öğreneceğiz -

Banka Şubesi ve ATM

Banka şubesi, bankacılık hizmetlerini sağlamanın en kolay ve en basit yollarından biridir. Banka hizmetlerine erişebileceğimiz alanın kapsamına bağlı olarak her alanda bir veya daha fazla banka şubesi bulunur. Şubeye fiziki olarak gidip para yatırma veya çekme, maaş güncelleme, emekli maaşı çekme gibi hizmetlerden faydalanabiliriz.

Otomatik Para Çekme Makinesi, insan iş yükünü azalttı. Bu, 7/24 hizmet veren en ucuz banka kaynaklarından biridir. Bu bize para çekme hizmetini kolaylaştırır. Ayrıca nakit para yatırma makinelerimiz, hesap cüzdanı güncelleme makinelerimiz vb. Var.

Mikro ATM'li Bank Mitra

Bank Mitra, "Müşteri Hizmetleri Noktası" olarak da adlandırılır. Hesap açma, nakit yatırma, nakit çekme, fon transferi gibi hizmetler sunan Mitra, kırsal bölgelere hizmet veren mini bankanın temsilcisidir. Özellikle banka şubesi bulunmayan köylere hizmet vermektedir.

Satış noktaları

Gerçek zamanlı işlemler için Satış Noktası (POS) desteği. Mağazalarda herhangi bir şey satın alıyorsanız ve banka kartınızı kullanmaya karar verdiyseniz, tüketici, satın alma tutarınızı düşürmek için banka / kredi kartınızın kaydırıldığı bir POS makinesine sahip olacak. Bu, nakitsiz işlem kolaylığı sağlar.

Bankacılık Hizmet Sunum Kanalları - II

Bu bölüm çevrimiçi dağıtım kanallarıyla ilgilidir -

İnternet bankacılığı

İnternet bankacılığı, aşağıdakiler gibi dijital hizmetler sağlayarak zamandan tasarruf etmenize yardımcı olur:

Hesabınızdan başka bir hesaba para aktarın.

Banka hesabı bilgilerinizi ve ekstrelerinizi doğrulayın.

Elektrik ve kredi kartı faturalarının ödemesini yapın.

Sabit mevduat hesabı açma ve yenileme.

Ön ödemeli mobil / DTH, tren rezervasyonları veya otobüs biletleri gibi günlük ihtiyaçların yeniden yüklenmesi ve ödenmesi

Ulusal Elektronik Fon Transferi (NEFT)

Ulusal Elektronik Fon Transferi, RBI tarafından formüle edilen ve sürdürülen ülke çapında bir fon transfer sistemidir. Ülke genelinde bankanın müşterileri arasında para transferine yardımcı olur. Bu yıl içinde başlanan 2005 NEFT Cumartesi 2 hariç Pazartesi günü 6.30 PM 8.00 saatleri arasında çalıştığını parti şeklindeki fon transferi sürecini takip nd , 4 th Cumartesi ve hükümet tatilleri.

Gerçek Zamanlı Brüt Takas (RTGS)

Gerçek Zamanlı Brüt Takas (RTGS), bankalar arasında gerçek zamanlı bir elektronik fon transfer sistemidir. Toplu bir süreci izleyen NEFT'nin aksine, RTGS gerçek zamanlı ve brüt olarak para transferine yardımcı olur. Gerçek zamanlı ödeme, paranın transfer edilmesi için bekleme süresi olmadığı anlamına gelir. Brüt, bire bir işlem anlamına gelir. RTGS ile transfer edilecek minimum miktar 2.00.000 rupidir. Paranın yanı sıra bu, menkul kıymetlerin (ticarete konu olan finansal varlık) transferine yardımcı olur.

Anında Ödeme Hizmetleri (IMPS)

Anında Ödeme Hizmetleri (IMPS) 2010 yılında başlatıldı. IMPS 7/24 ve hatta tatillerde kullanılabilir. IMPS, National Payments Corporation of India tarafından yönetilmektedir. Bankalar arası elektronik fon transferleri sunar ve hemen hemen tüm banka ve finans kuruluşları tarafından kabul edilmektedir.

Sigorta

Sigorta, belirli bir primin ödenmesi karşılığında belirli bir kayıp, tahribat, rahatsızlık veya ölüm için finansal kurum tarafından bir tazminat tutarı teslim etme anlaşmasıdır.

Sigortanın Gerekliliği

Sigorta, maddi kayıplara karşı koruma sağlar ve ciddi rahatsızlıklar durumunda tıbbi destek sağlar. İşe olduğu kadar insan hayatına da emniyet ve emniyet sağlar. Finansal kaynaklar üretir, düzenli prime yatırım yaparak tasarrufu teşvik eder ve yurtiçi tasarrufları harekete geçirerek ekonomik büyümeyi destekler. Sigorta. Sigorta, endüstriyel kalkınmaya fon toplayarak ve yatırım yaparak ekonomik büyümeyi hızlandırır. Sigorta, kredi almaya yardımcı olur. Sigorta, tıbbi acil durumlarda yardımcı olur.

Hayat Sigortası ve Hayat Dışı Sigorta

Sonraki bölümde, çeşitli Hayat Sigortası programları ve çeşitli diğer planlar hakkında çeşitli tartışacağız -

Hayat sigortası

Sigortalı bir kişinin ölümü üzerine finans kuruluşunun belirli bir prim ödemesi karşılığında tazminat tutarını teslim etme anlaşması.

Necessity for Life Insurance

Mirasçılara bir kişinin ölümünden sonra maddi destek vermek.

Ailenizi ve sevdiklerinizi korumak için.

Aldığınız borçları ödemek için.

Hayattaki belirsizlikleri desteklemek için.

Hayat Dışı Sigorta

Genel veya hayat dışı sigorta, kişiyi doğal olayların neden olduğu belirsizliklere, kayıplara, yıkımlara ve hasarlara karşı kurtarır.

Necessity for Non-Life Insurance

Sigortalı kişiye veya iş adamına gönül rahatlığı sağlar.

Kaybedilen gelirin, tahrip edilen malların veya hasar gören nesnelerin yerini alır.

Pradhan Mantri Jan-Dhan Yojana (PMJDY)

Pradhan Mantri Jan-Dhan Yojana (PMJDY), 28 Ağustos 2014 tarihinde Hindistan Başbakanı Narendra Modi tarafından başlatıldı.PMJDY, Bankacılık / Tasarruf ve Mevduat Hesapları, Havale, Uygun bir şekilde Kredi, Sigorta ve Emeklilik. Hesap herhangi bir banka şubesinde veya Ticari Muhabir satış noktasında açılabilir. PMJDY hesapları sıfır bakiye ile açılıyor. Ancak, hesap sahibi çek defteri almak isterse, asgari bakiye kriterlerini yerine getirmesi gerekecektir.

PMJDY'nin Faydaları

Mevduat faizi

Rs'nin kaza sonucu sigorta kapsamı. 1.00 yüz bin

Minimum bakiye gerekmez

Rs hayat sigortası teminatı. 30.000 / -

Hindistan genelinde kolay para transferi

Devlet Programlarının yararlanıcıları, bu hesaplarda doğrudan bir fayda transferi alacaklardır.

Hesabın 6 ay boyunca tatmin edici bir şekilde işletilmesinden sonra, bir kredili mevduat tesisine izin verilecektir.

Emeklilik, sigorta ürünlerine erişim

Kaza sigortası teminatı, geri ödeme banka kartı en az 45 günde bir kullanılmalıdır.

Rs. 5000 / --'ye kadar olan kredili mevduat tesisi, hane başına yalnızca bir hesapta, tercihen hanehalkında mevcuttur.

Sosyal Güvenlik Planları

Başbakan "Narendra Modi" tarafından başlatılan birçok sosyal güvenlik planı var. Önemli şemalardan bazıları aşağıda ayrıntılı olarak açıklanmaktadır.

Pradhan Mantri Suraksha Bima Yojana (PMSBY)

Program size veya ailenize Rs'ye kadar bir teminat sunmayı teklif eder. Sigortalının ölümü veya sakatlığı ile sonuçlanan herhangi bir kaza durumunda 2 lakh. Ölüm veya tam sakatlık durumunda, siz veya aileniz Rs alacaksınız. 2 lakh ve kısmi sakatlık durumunda, Rs. 1 lakh alacaksınız. Tam sakatlık, her iki gözün, her iki bacağın, her iki elin de kaybı anlamına gelirken, kısmi sakatlık bir gözün, bacağın veya elin kaybı anlamına gelir.

Age of the Insured- 18 ile 70 yaşları arasındaki tasarruf bankası hesabı sahipleri bu program için başvurabilirler. 70 yaşın üzerindeki kişiler bu programdan yararlanamayacaklar.

Premium Amount- Size sadece Rs'ye mal oluyor. Rs'nin kaza sonucu ölüm veya sakatlık teminatına sahip olduğu için yıllık primlerde 12. Bu şema altında 2 lakh. Sadece Re olduğu ortaya çıktı. 1 / ay, bu olağanüstü derecede düşük. Yine, yaşınızın, prim Rs olarak sabitlendiğinden, bu program kapsamında sigorta teminatınız için ödenecek primle hiçbir ilgisi yoktur. Rs kapağı için 12. 2 yüz bin.

Period of Insurance - 1 Haziran 2015 ile 31 Mayıs 2016 arasında bir yıl süreyle sigortalı kalacaksınız. Önümüzdeki yıldan itibaren risk teminat süresi 1 Haziran - 31 Mayıs olarak kalacaktır.

Administrators for PMSBY- Program hem kamu sektöründe hem de özel sektörde birçok genel sigorta şirketi tarafından sunulacak / yönetilecektir. Katılımcı bankalar, aboneleri için programı uygulamak üzere bu tür genel sigorta şirketleriyle bağlantı kurmakta özgür olacaklar. National Insurance Company Limited, Oriental Insurance Company Limited ve ICICI Lombard, bu planı sunacak şirketlerden bazılarıdır.

Auto Debit Facility- Rs'nin otomatik borçlandırılması için onayınızı vermeniz istenecektir. Bu programa kaydolduğunuz sırada banka hesaplarınızdan herhangi birinin yıllık primi olarak 12. Bu Rs primi. Her yıl 25 Mayıs ile 1 Haziran arasında otomatik ödeme imkânı aracılığıyla tasarruf bankası hesabınızdan 12 düşülecektir.

Pradhan Mantri Jeevan Jyoti Bima Yojana (PMJJBY)

Pradhan Mantri Jeevan Jyoti Bima Yojana (PMJJBY), "Hindistan Hükümeti" tarafından "Hayat sigortası" kapsamındadır. Aşağıdakiler, bu hayat sigortası programının özellikleridir -

Age of the Insured- 18 ile 50 yaşları arasındaki banka hesabı sahipleri bu programa başvurabilir. Yani, 50 yaşın üzerindeyseniz, kendinizi bu programa kayıt ettiremezsiniz. Ancak, bir kez kaydolduktan sonra, 55 yaşına gelene kadar bu programa devam edebilirsiniz.

Premium Amount –Re'den az. Günde 1 veya yıllık Rs primi. 330, Rs'lik bir ömür teminatı almak için ödemeniz gereken şeydir. 2 yüz bin. Yaşınız kaç olursa olsun, prim Rs olarak sabitlenmiştir. Rs'lik bir ömür boyu için 330. 2 yüz bin. Bu yıllık Rs primi. 1 Haziran 2015 - 31 Mayıs 2018 arasındaki ilk üç yıl için 330 düzeltildi, ardından sigortacıların yıllık hasar deneyimlerine göre yeniden gözden geçirilecek.

Period of Insurance- 1 Haziran st Mayıs 31-2015 st 2016 bu şema operasyonun ilk yılında hayatınıza Her türlü riskin kapsayacak dönemdir. Önümüzdeki yıl da risk karşılama dönemi 1 Haziran - 31 Mayıs arasında olacak.

Auto Debit Facility- Yıllık Rs primi. Otomatik ödeme imkânı aracılığıyla tasarruf bankası hesabınızdan 330 düşülecektir. Bu plana kayıt olurken banka hesaplarınızdan herhangi birinden otomatik prim ödemesi için onay vermeniz gerekecektir.

Atal Pension Yojana (APY)

Hindistan Hükümeti çalışan yoksulların yaşlılık gelir güvencesi konusunda endişelidir ve emeklilikleri için birikim yapmalarını teşvik etmeye ve sağlamaya odaklanmıştır. Hindistan Hükümeti, örgütsüz sektördeki işçiler arasındaki uzun ömür risklerini ele almak ve örgütsüz sektördeki işçileri emeklilikleri için gönüllü olarak biriktirmeye teşvik etmek için 2015-16 bütçesinde Atal Pension Yojana (APY) adlı yeni bir program açıkladı. APY, örgütlenmemiş sektördeki tüm vatandaşlara odaklanır. Program, Emeklilik Fonu Düzenleme ve Geliştirme Kurumu (PFRDA) tarafından NPS mimarisi aracılığıyla yönetilmektedir.

Eligibility for APY - Atal Pension Yojana (APY), herhangi bir yasal sosyal güvenlik sistemine üye olmayan tüm banka hesabı sahiplerine açıktır.

Age of joining and contribution period- APY'ye katılmak için minimum yaş 18 ve maksimum yaş 40'tır. 60 yaşına gelene kadar katkıda bulunulması gerekiyor.

Enrollment agencies - Swavalamban Programı kapsamındaki Tüm Varlık Noktaları (Hizmet Sağlayıcılar) ve Toplayıcılar, Ulusal Emeklilik Sisteminin kurulumu yoluyla aboneleri kaydedecektir.

Bir kişi 35 yaşında Atal Pension Yojna'ya katılırsa, 60 yaşına kadar yani 25 yıl boyunca katkıda bulunacaktır. Aylık Rs emekli maaşı istiyorsa. 1000 Rs katkıda bulunur. Ayda 181. Ölümü üzerine karısı Rs alacak. Ayda 1000 ve onun ölümünden sonra adaylar 1.7 lakh alacak. Aylık emekli maaşı Rs.3000 istiyorsa, Rs'ye katkıda bulunacaktır. Ayda 543. Ölümünde karısı Rs alacaktı. Ayda 3000 ve bir ölümden sonra adaylar 5,1 lakh alacak.

Pradhan Mantri Mudra Yojana (PMMY)

Başbakan Narendra Modi, 8 Nisan 2015 tarihinde Mikro Birimler Geliştirme ve Yeniden Finansman Ajansı Ltd (MUDRA) Bankasını bir Rs külliyatıyla kurdu. 20.000 crore ve bir Rs kredi garantisi külliyatı. 3,000 crore. Lansman, Maliye Bakanı Sayın Arun Jaitley'nin 15-16 MY Bütçe konuşmasında daha önce yaptığı açıklamanın yerine getirilmesiydi.

PMMY'nin Hedefleri

Borç vereni ve mikrofinans borçlusunu düzenleyin ve düzenleme ve kapsayıcı katılım yoluyla mikrofinans sistemine istikrar getirin.

Finans ve kredi desteğini Mikrofinans Kurumlarına (MFI) ve küçük işletmelere, perakendecilere, kendi kendine yardım gruplarına ve bireylere borç veren ajanslara genişletin.

Tüm MFI'leri kaydedin ve ilk kez bir performans derecelendirme ve akreditasyon sistemi uygulayın. Bu, son dönem finansmanı borçlularının gereksinimlerini daha iyi karşılayan ve geçmiş sicili en tatmin edici olan MFI'yi değerlendirmelerine ve yaklaşmalarına yardımcı olacaktır. Bu aynı zamanda MFI'ler arasında bir rekabet gücü unsuru getirecektir. Nihai yararlanıcı, borçlu olacaktır.

Borçluların iş başarısızlığından kaçınmaları veya zamanında düzeltici adımlar atmaları için takip etmeleri için yapılandırılmış yönergeler sağlayın. MUDRA, temerrüt durumunda parayı geri almak için borç verenler tarafından izlenecek yönergelerin veya kabul edilebilir prosedürlerin belirlenmesine yardımcı olacaktır.

Gelecekteki son kilometre işinin omurgasını oluşturacak standartlaştırılmış sözleşmeler geliştirin.

Mikro işletmelere sunulan kredilere garanti sağlamak için bir Kredi Garanti planı sunun.

Verimli borç verme, borçlanma ve dağıtılmış sermayenin izlenmesi sürecine yardımcı olacak uygun teknolojileri tanıtın.

Küçük ve mikro işletmelere verimli bir son mil kredi dağıtım sistemi geliştirmek için Pradhan Mantri MUDRA Yojana altında uygun bir çerçeve oluşturun.

Ulusal Emeklilik Planı

Ulusal Emeklilik Planı, gönüllü olarak tanımlanmış katkı payı emeklilik sistemidir. NPS, Emeklilik Fonu Düzenleme ve Geliştirme Kurumu (PFRDA) tarafından yönetilir ve düzenlenir. NPS, 18-60 yaş grubu Hindistan vatandaşları için en ekonomik emeklilik programıdır. Ne kadar çok yatırım yapılırsa, birikmiş emeklilik o kadar fazla olur. Yerleşik olsun ya da olmasın, bir Hindistan vatandaşı NPS tesisinden yararlanabilir. NPS, merkezi hükümet çalışanları, eyalet hükümeti çalışanları, kurumsal, bireysel, örgütlenmemiş sektör çalışanları - Swavalamban Yojana için geçerlidir. NPS, geleceğinizi korumanıza ve vergi avantajları elde etmenize yardımcı olur.

Ulusal Emeklilik Sisteminin Bileşenleri

Point of Presence (POP) - Varlık Noktası Hizmet Sağlayıcıları (POP-SP'ler) olarak adlandırılan bir POP'un yetkili şubeleri, toplama noktaları olarak hareket eder ve bir dizi müşteri hizmetini NPS abonelerine genişletir.

Central Recordkeeping Agency (CRA) - Bu, NPS'nin tüm aboneleri için kayıt tutma, yönetim ve müşteri hizmetleri işlevleri sağlar.

Pension Funds (PFs)/Pension Fund Managers (PFMs) - PFRDA tarafından atanan altı Emeklilik Fonu (PF), NPS kapsamında emeklilik tasarruflarınızı yönetecektir.

Trustee Bank - NPS kapsamında atanan Yediemin Bankası, NPS sisteminin çeşitli kuruluşları arasında fon transferlerini kolaylaştıracaktır.

Annuity Service Providers (ASPs) - NPS'den ayrılmanızın ardından ASP'ler düzenli bir aylık emekli maaşı sağlamaktan sorumlu olacaktır.

NPS Trust - Hindistan Tröstler Yasası, 1882 uyarınca atanan bir Vakıf, abonelerin çıkarına en iyi şekilde NPS kapsamındaki fonlarla ilgilenmekten sorumludur.

Pension Fund Regulatory and Development Authority (PFRDA) - Hindistan'da emeklilik piyasasını geliştirmek ve düzenlemek için Hindistan Hükümeti tarafından kurulan özerk bir organ.

Kamu Tedarik Fonu (PPF) Programı

Kamu Sağlayıcı Fonu (PPF), vergiden muaf bir yatırımdan yararlanmak için Hindistan hükümeti tarafından başlatılan 15 yıllık bir yatırım programıdır. Maliye Bakanlığı Ulusal Tasarruf Enstitüsü tarafından 1968 yılında tanıtıldı. Minimum yıllık Rs depozitosu. PPF hesabı açmak ve sürdürmek için 500 gereklidir. % 7,9 faiz sağlar. Kredi imkanı PPF hesabında mevcuttur.

Cep telefonunda banka

Mobil, günlük faaliyetlerde önemli bir rol oynar. Bankanın sunduğu hizmetlere mobil aracılığıyla erişebiliyoruz.

Mobile Banking

Mobil bankacılık, müşterilerin işini kolaylaştırmak için tüm bankalar tarafından sağlanan bir imkandır. Mobil uygulamayı kullanarak aşağıdaki aktiviteleri yapabiliriz.

Hesabınızdan başka bir hesaba para aktarın.

Banka hesabı bilgilerinizi doğrulayın.

Elektrik ve kredi kartı faturalarının ödemesini yapın.

Sabit mevduat hesabı açma ve yenileme.

Ön ödemeli mobil / DTH'yi yeniden şarj edin.

Mobile Wallets

Mobil cüzdan, kredi veya banka kartı bilgilerinizi saklayan sanal bir cüzdandır. Fiziksel olarak kart taşımak yerine mobil cihaz kullanabiliriz. Mobil cüzdan ayrıca ehliyet, sosyal güvenlik numarası, sağlık bilgi kartları, sadakat kartları, otel anahtar kartları ve otobüs veya tren biletlerini saklamaya yardımcı olur.

Özet

Bu konudan tasarrufun önemi hakkında detaylı bilgi edindik; bankanın önemi, hesaplar, mevduatlar, krediler gibi bankacılık ürünleri; hesap açma prosedürü, bankacılık hizmetleri, ATM, internet bankacılığı, mobil bankacılık, mobil cüzdan, sigorta ve Hindistan Başbakanı tarafından uygulamaya konulan çeşitli planlar.