विदेशी मुद्रा बाजार की संरचना

इस अध्याय में, हम विदेशी मुद्रा बाजार की संरचना के बारे में जानेंगे।

एक विशिष्ट शेयर बाजार की संरचना नीचे दी गई है -

लेकिन विदेशी मुद्रा बाजार की संरचना बल्कि विशिष्ट है क्योंकि लेनदेन के प्रमुख संस्करणों को ओवर-द-काउंटर (ओटीसी) बाजार में किया जाता है जो कि शेयर बाजारों के मामले में किसी भी केंद्रीकृत प्रणाली (विनिमय) से स्वतंत्र है।

इस बाजार में भाग लेने वाले हैं -

केंद्रीय बैंक

प्रमुख वाणिज्यिक बैंक

निवेश बैंक

अंतर्राष्ट्रीय व्यापार लेनदेन के लिए निगम

बचाव कोष

Speculators

पेंशन और म्यूचुअल फंड

बीमा कंपनियां

विदेशी मुद्रा दलाल

प्रतिभागियों का पदानुक्रम

विदेशी मुद्रा बाजार संरचना को नीचे दिखाए अनुसार दर्शाया जा सकता है -

बाजार के प्रतिभागियों

उपरोक्त आरेख में, हम देख सकते हैं कि प्रमुख बैंक प्रमुख खिलाड़ी हैं और छोटे या मध्यम आकार के बैंक इंटरबैंक बाजार बनाते हैं। इस बाजार के प्रतिभागी इलेक्ट्रॉनिक ब्रोकरिंग सर्विसेज (ईबीएस) या रॉयटर्स डीलिंग 3000-स्पॉट मिलान के माध्यम से या तो एक-दूसरे के साथ या इलेक्ट्रॉनिक रूप से सीधे व्यापार करते हैं।

फॉरेक्स मार्केट में दो कंपनियों - ईबीएस और रॉयटर्स 3000-स्पॉट मैचिंग के बीच प्रतिस्पर्धा उपभोक्ता बाजार में पेप्सी और कोक के समान है।

एचएसबीसी, सिटीग्रुप, आरबीएस, ड्यूश बैंक, बीएनपी पारिबा, बार्कलेज बैंक जैसे कुछ सबसे बड़े बैंक अपने परिचालन के माध्यम से एफएक्स दरों का निर्धारण करते हैं। ये बड़े बैंक वैश्विक एफएक्स लेनदेन के लिए महत्वपूर्ण खिलाड़ी हैं। बैंकों के पास समग्र बाजार में मांग और आपूर्ति की सही समग्र तस्वीर है, और किसी भी वर्तमान का वर्तमान परिदृश्य है। उनके संचालन का आकार प्रभावी ढंग से बोली-पूछना फैलता है जो कि पिरामिड के निचले छोर तक फैलता है।

प्रतिभागियों का अगला स्तर गैर-बैंक प्रदाता हैं जैसे खुदरा बाजार निर्माता, दलाल, ईसीएन, हेज फंड, पेंशन और म्यूचुअल फंड, कॉरपोरेशन, आदि। हेज फंड और प्रौद्योगिकी कंपनियों ने खुदरा एफएक्स में हिस्सेदारी का महत्वपूर्ण हिस्सा लिया है लेकिन बहुत कम कॉर्पोरेट एफएक्स व्यापार में पैर जमाने। वे बैंकों के माध्यम से एफएक्स बाजार तक पहुंच बनाते हैं, जिन्हें तरलता प्रदाताओं के रूप में भी जाना जाता है। कॉरपोरेशन बहुत महत्वपूर्ण खिलाड़ी हैं क्योंकि वे अपने क्रॉस-बॉर्डर (बाजार) खरीद या कच्चे या तैयार उत्पादों की बिक्री के लिए एफएक्स को लगातार खरीद और बेच रहे हैं। विलय और अधिग्रहण (एम एंड ए) मुद्राओं की महत्वपूर्ण मांग और आपूर्ति भी बनाते हैं।

कभी-कभी, RBI (भारत में) जैसी सरकारें और केंद्रीकृत बैंक भी विदेशी मुद्रा बाजार में हस्तक्षेप करते हैं और मुद्रा बाजार में बहुत अधिक अस्थिरता को रोकने के लिए। उदाहरण के लिए, रुपए के मूल्य निर्धारण का समर्थन करने के लिए, सरकार और केंद्रीकृत बैंक बाजार से रुपए खरीदते हैं और विभिन्न मुद्राओं जैसे डॉलर में बेचते हैं; इसके विपरीत, भारतीय रुपये के मूल्य को कम करने के लिए, वे रुपये बेचते हैं और विदेशी मुद्रा (डॉलर) खरीदते हैं।

पिरामिड के तल पर आने वाले सट्टेबाज और खुदरा व्यापारी सबसे बड़े प्रसार का भुगतान करते हैं, क्योंकि उनके ट्रेडों को प्रभावी ढंग से दो परतों के माध्यम से निष्पादित किया जाता है। इन खिलाड़ियों का प्राथमिक उद्देश्य मुद्रा की कीमतों में उतार-चढ़ाव का व्यापार करना है। प्रौद्योगिकी और इंटरनेट की प्रगति के साथ, एक छोटा व्यापारी भी इस विशाल विदेशी मुद्रा बाजार में भाग ले सकता है।

मुद्रा जोड़ी

यदि आप फॉरेक्स मार्केट में नए हैं और अभी-अभी ऑनलाइन फॉरेक्स की ट्रेडिंग शुरू की है, तो आप अपने टर्मिनल के अंदर उपलब्ध बड़ी मुद्रा जोड़ी (जैसे मेटाट्रेडर 4, आदि) से एक समय में अपने आप को अभिभूत और भ्रमित कर सकते हैं। तो व्यापार करने के लिए सबसे अच्छी मुद्रा जोड़े क्या हैं? इसका उत्तर यह नहीं है कि प्रत्येक व्यापारी और उसकी टर्मिनल विंडो के साथ या वह किस एक्सचेंज (या ओटीसी मार्केट) के साथ भिन्न होता है। इसके बजाय, आपको अपने खातों पर व्यापार करने के लिए सर्वश्रेष्ठ विदेशी मुद्रा जोड़े निर्धारित करने के लिए अपनी खुद की रणनीति के खिलाफ मुद्राओं के विभिन्न जोड़े का विश्लेषण करने के लिए समय निकालने की आवश्यकता है।

विदेशी मुद्रा बाजार में व्यापार दो मुद्राओं के बीच होता है, क्योंकि एक मुद्रा (खरीदार / बोली) खरीदी जा रही है और एक ही समय में अन्य बेची गई (विक्रेता / पूछें)। एक अंतरराष्ट्रीय कोड है जो मुद्रा जोड़े की स्थापना को निर्दिष्ट करता है जिसे हम व्यापार कर सकते हैं। उदाहरण के लिए, EUR / USD 1.25 के एक उद्धरण का अर्थ है कि एक यूरो का मूल्य $ 1.25 है। यहां, बेस मुद्रा यूरो (EUR) है, और काउंटर मुद्रा अमेरिकी डॉलर है।

आमतौर पर इस्तेमाल होने वाली मुद्रा जोड़ी

इस खंड में, हम कुछ सामान्य रूप से उपयोग की जाने वाली मुद्रा जोड़ी के बारे में सीखेंगे।

सबसे अधिक कारोबार, प्रमुख और सबसे मजबूत मुद्रा अमेरिकी डॉलर है। इसका प्राथमिक कारण अमेरिकी अर्थव्यवस्था का आकार है, जो दुनिया का सबसे बड़ा है। अमेरिकी डॉलर दुनिया भर में अधिकांश मुद्रा विनिमय लेनदेन में पसंदीदा आधार या संदर्भ मुद्रा है। नीचे वैश्विक फॉरेक्स बाजार में कुछ सबसे अधिक कारोबार (उच्च तरलता) मुद्रा जोड़े हैं। ये मुद्राएं अधिकांश विदेशी मुद्रा लेनदेन का हिस्सा हैं। हालांकि, यह जरूरी नहीं कि प्रत्येक व्यापारी के लिए व्यापार करने के लिए सबसे अच्छी मुद्रा है, क्योंकि यह (जो मुद्रा जोड़ी का चयन करना है) कई कारकों पर निर्भर करता है -

EUR / USD (यूरो - अमेरिकी डॉलर)

GBP / USD (ब्रिटिश पाउंड - अमेरिकी डॉलर)

USD / JPY (अमेरिकी डॉलर - जापानी येन)

USD / CHF (अमेरिकी डॉलर - स्विस फ़्रैंक)

EUR / JPY (यूरो - जापानी येन)

USD / CAD (अमेरिकी डॉलर - कनाडाई डॉलर)

AUD / USD (ऑस्ट्रेलियाई डॉलर - अमेरिकी डॉलर)

चूंकि इन प्रमुख मुद्राओं की कीमतें बदलती रहती हैं और इसी तरह मुद्रा जोड़े के मूल्य बदलते रहते हैं। इससे दो देशों के बीच व्यापार की मात्रा में बदलाव होता है। ये जोड़े उन देशों का भी प्रतिनिधित्व करते हैं जिनके पास वित्तीय शक्ति है और दुनिया भर में भारी कारोबार किया जाता है। इन मुद्राओं का व्यापार दिन के दौरान उन्हें अस्थिर बनाता है और प्रसार कम हो जाता है।

EUR / USD मुद्रा जोड़ी

EUR / USD मुद्रा जोड़ी को सबसे लोकप्रिय मुद्रा जोड़ी माना जाता है और आधुनिक विश्व विदेशी मुद्रा दलालों के बीच सबसे कम प्रसार होता है। यह दुनिया में सबसे अधिक कारोबार वाली मुद्रा जोड़ी भी है। बाजार में सभी व्यापार का लगभग 1 / 3rd इस मुद्रा जोड़ी में किया जाता है। एक और महत्वपूर्ण बिंदु यह है कि यह विदेशी मुद्रा जोड़ी बहुत अधिक अस्थिर नहीं है। इसलिए, यदि आपके पास इतना जोखिम भूख नहीं है तो आप इस मुद्रा जोड़ी को व्यापार करने के लिए विचार कर सकते हैं।

निम्नलिखित चित्र कुछ प्रमुख मुद्रा जोड़े और उनके मूल्यों को दर्शाता है -

Note - उपरोक्त मुद्रा जोड़ी उद्धरण www.finance.google.com से लिए गए थे।

बोली-पूछो फैल गया

प्रसार बोली मूल्य और पूछ मूल्य के बीच का अंतर है। बोली मूल्य वह दर है जिस पर आप एक मुद्रा जोड़ी बेच सकते हैं और पूछ मूल्य वह दर है जिस पर आप एक मुद्रा जोड़ी (EUR / USD) खरीद सकते हैं।

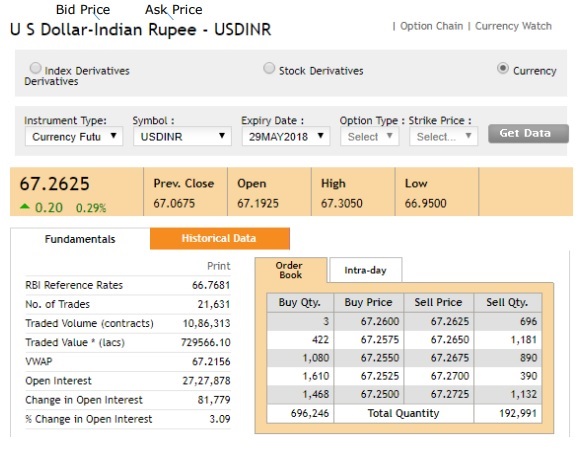

जब भी आप किसी भी मुद्रा जोड़ी का व्यापार करने की कोशिश करते हैं, तो आप देखेंगे कि दो मूल्य दिखाए गए हैं, जैसा कि नीचे दी गई छवि में दिखाया गया है -

निम्न छवि यूएसडी और INR (यूएस डॉलर - भारतीय रुपए) जोड़ी के बीच प्रसार को दर्शाती है।

(स्रोत: उपरोक्त डेटा nseindia.com से लिया गया है)

कम कीमत (हमारे उदाहरण में 67.2600) को "बोली" कहा जाता है और यह आपके ब्रोकर की कीमत है (जिसके माध्यम से आप व्यापार कर रहे हैं) बेस मुद्रा (इस उदाहरण में USD) खरीदने के लिए भुगतान करने के लिए तैयार है काउंटर करेंसी (हमारे मामले में INR)। इसके विपरीत, यदि आप एक लघु व्यापार (बिक्री) खोलना चाहते हैं, तो आप हमारे उदाहरण में 67.2625 की कीमत पर ऐसा करेंगे। उच्च कीमत (67.2625) को 'पूछो' मूल्य कहा जाता है और यह वह मूल्य है जिस पर दलाल आपको काउंटर मुद्रा (INR) के खिलाफ आधार मुद्रा (USD) बेचने के लिए तैयार होता है।

Bullish और Bearish Markets क्या हैं?

शब्द "बुल" (तेजी) और "भालू" (मंदी) "का उपयोग अक्सर यह बताने के लिए किया जाता है कि समग्र वित्तीय बाजार सामान्य रूप से कैसा प्रदर्शन कर रहा है - चाहे कोई प्रशंसा या मूल्यह्रास हो। सीधे शब्दों में कहें, एक बैल (तेजी) बाजार का उपयोग उन परिस्थितियों का वर्णन करने के लिए किया जाता है जहां बाजार बढ़ रहा है और एक भालू (मंदी) बाजार वह है जहां बाजार नीचे जा रहा है। यह नहीं है, एक दिन जो वर्णन करता है कि बाजार तेजी या मंदी के रूप में है; यह कुछ हफ़्ते या महीनों का समय होता है जो हमें बताता है कि बाज़ार बुल (तेज़ी) या भालू (मंदी) की चपेट में है।

क्या होता है बुल मार्केट?

एक बैल बाजार में, निवेशक या व्यापारियों का विश्वास अधिक होता है। आशावाद और सकारात्मक उम्मीदें हैं कि अच्छे परिणाम जारी रहेंगे। तो सभी में, बैल बाजार तब होता है जब अर्थव्यवस्था अच्छा प्रदर्शन कर रही है - बेरोजगारी कम है, जीडीपी उच्च है और शेयर बाजार बढ़ रहा है।

बैल बाजार आम तौर पर इक्विटी (शेयर) बाजार से संबंधित होता है लेकिन यह मुद्रा, बांड, कमोडिटी आदि जैसे सभी वित्तीय बाजारों पर लागू होता है। इसलिए, बैल बाजार के दौरान अर्थव्यवस्था में सब कुछ बहुत अच्छा लगता है - जीडीपी बढ़ रहा है, कम है बेरोजगारी, इक्विटी की कीमतें बढ़ रही हैं, आदि।

यह सब न केवल शेयर बाजार में बल्कि एफसी मुद्राओं जैसे ऑस्ट्रेलियाई डॉलर (एयूडी), न्यूजीलैंड डॉलर (एनजेडडी), कनाडाई डॉलर (सीएडी) और उभरते बाजार मुद्राओं में भी वृद्धि करता है। इसके विपरीत, बैल बाजार आमतौर पर अमेरिकी डॉलर, जापानी येन या स्विस फ्रैंक (CHF) जैसे सुरक्षित-हेवन मुद्राओं में गिरावट की ओर जाता है।

क्यों यह आप के लिए बात करता है?

विदेशी मुद्रा व्यापार हमेशा जोड़े में किया जाता है, जहां अगर एक मुद्रा कमजोर हो रही है तो दूसरी मजबूत हो रही है। जैसा कि आप दोनों तरीकों से व्यापार कर सकते हैं इसका मतलब है कि आप मुद्रा जोड़ी में एक लंबा (खरीद) या छोटा (बेच) दृश्य ले सकते हैं, जिससे आप बढ़ते और गिरते बाजारों का लाभ उठा सकते हैं।

विदेशी मुद्रा बाजार में, बैल और भालू के रुझान भी निर्धारित करते हैं कि कौन सी मुद्रा अधिक मजबूत है और कौन सी नहीं। बाजार के रुझानों को सही ढंग से समझने से, एक व्यापारी जोखिम का प्रबंधन करने के लिए उचित निर्णय ले सकता है और अपने ट्रेडों से बाहर निकलने और बाहर निकलने के लिए सबसे अच्छा समझ सकता है।

एक भालू बाजार में क्या होता है?

एक भालू बाजार बाजार में नकारात्मक प्रवृत्ति को दर्शाता है क्योंकि निवेशक स्टॉक और कम-तरल मुद्राओं जैसे जोखिम वाले परिसंपत्तियों को उभरते बाजारों से बेचता है। नुकसान की संभावना कहीं अधिक है क्योंकि कीमतें लगातार मूल्य खो रही हैं। निवेशक या व्यापारी सोने की बिक्री या सुरक्षित आय वाले प्रतिभूतियों की तरह कम निवेश या सुरक्षित निवेश के लिए बेहतर हैं।

एक मंदी के बाजार में, निवेशक आमतौर पर जापानी येन (जेपीवाई) और यूएस डॉलर (यूएसडी) जैसे सुरक्षित-हेवन मुद्राओं में चले जाते हैं और जोखिम वाले उपकरणों को बेच देते हैं।

क्यों यह आप के लिए बात करता है?

क्योंकि एक व्यापारी बैल और भालू बाजार के दौरान बहुत लाभ कमा सकता है, यह देखते हुए कि आप प्रवृत्ति के साथ व्यापार कर रहे हैं। जैसा कि विदेशी मुद्रा व्यापार हमेशा जोड़े में किया जाता है, ताकत खरीदें और कमजोर को बेच दें आपका व्यापार होना चाहिए।

लॉट साइज क्या है?

आइये अब सीखते हैं कि आकार क्या है।

सौदा की राशि को मापने के लिए एक इकाई एक इकाई है। आपके व्यापार का आपका मूल्य हमेशा बहुत से पूर्णांक संख्या (लॉट आकार * बहुत से) से मेल खाता है।

सफल विदेशी मुद्रा व्यापार के लिए प्रत्येक व्यापार पर उचित स्थिति या बहुत आकार के साथ व्यापार करना महत्वपूर्ण है। स्थिति आकार से तात्पर्य है कि आप किसी विशेष व्यापार पर कितने लॉट (सूक्ष्म, मिनी या मानक) लेते हैं।

विदेशी मुद्रा व्यापार में आधार मुद्रा के लिए मानक आकार 100,000 इकाई है, और अब हमारे पास मिनी, माइक्रो और नैनो लॉट आकार हैं जो क्रमशः 10,000, 1,000 और 100 इकाइयां हैं।

विदेशी मुद्रा व्यापार में लंबा क्या है?

जब भी आप एक मुद्रा जोड़ी खरीदते हैं (खरीदते हैं), इसे लंबी अवधि कहा जाता है। जब कोई मुद्रा जोड़ी लंबी होती है, तो पहली मुद्रा खरीदी जाती है (इंगित करता है, आप तेजी से हैं) जबकि दूसरी छोटी बेची गई है (इंगित करता है, आप मंदी हैं)।

उदाहरण के लिए, यदि आप EUR / INR मुद्रा जोड़ी खरीद रहे हैं, तो आप उम्मीद करते हैं कि यूरो की कीमत अधिक हो जाएगी और भारतीय रुपये (INR) की कीमत कम हो जाएगी।

विदेशी मुद्रा व्यापार में क्या कम है?

जब आप एक विदेशी मुद्रा पर कम जाते हैं, तो पहली मुद्रा बेची जाती है जबकि दूसरी मुद्रा खरीदी जाती है। एक मुद्रा पर कम जाने का मतलब है कि आप इसे इस उम्मीद से बेचते हैं कि भविष्य में इसकी कीमतें कम हो जाएंगी।

फॉरेक्स ट्रेड में, चाहे आप "लॉन्ग" (करेंसी पेयर खरीदना) या "शॉर्ट" (करेंसी पेयर बेचना) ट्रेड करते हैं, आप हमेशा एक करेंसी पर लंबे होते हैं और दूसरे पर शॉर्ट। इसलिए, यदि आप USD / INR पर बेचते हैं, या कम जाते हैं, तो आप INR पर लंबे हैं और USD पर कम हैं। इसका मतलब है कि आप उम्मीद करते हैं कि INR (भारतीय रुपये) की कीमतें बढ़ेंगी और USD (अमेरिकी डॉलर) की कीमत में गिरावट आएगी।

विदेशी मुद्रा व्यापार में लंबित आदेश क्या हैं?

किसी भी व्यापार में एक लंबित आदेश एक आदेश है जिसे अभी तक निष्पादित नहीं किया गया था और इस प्रकार अभी तक व्यापार नहीं हुआ है। आम तौर पर व्यापार करते समय हम ऑर्डर को एक सीमा के साथ रखते हैं, इसका मतलब है कि हमारे ऑर्डर (लंबित व्यापार) को निष्पादित नहीं किया जाएगा यदि वित्तीय साधन की कीमत एक निश्चित बिंदु तक नहीं पहुंचती है।

व्यापारियों का एक बड़ा वर्ग तकनीकी विश्लेषण का अनुसरण करता है, इसलिए यदि कोई (व्यापारी या निवेशक) समर्थन या प्रतिरोध स्तर पर एक आदेश देना चाहता है, लेकिन वर्तमान में बाजार इन स्तरों पर नहीं है, तो वह प्रतीक्षा करने के बजाय लंबित आदेश दे सकता है। लंबित ऑर्डर की स्थिति तक पहुंचने के बाद लंबित ऑर्डर स्वचालित रूप से निष्पादित हो जाएगा। निम्नलिखित चार प्रकार के लंबित आदेश हैं -

सीमा खरीदें

एक कम कीमत पर एक मुद्रा खरीदने का एक लंबित आदेश (जो भी कीमत व्यापारी खरीदना चाहता है) वर्तमान की तुलना में।

स्टॉप खरीदें

वर्तमान मूल्य की तुलना में अधिक मूल्य (जो भी मूल्य व्यापारी निष्पादित करना चाहता है) पर एक मुद्रा खरीदने का एक लंबित आदेश।

बेचने की सीमा

वर्तमान मूल्य की तुलना में अधिक कीमत पर (जो भी कीमत व्यापारी बेचना चाहता है) एक मुद्रा जोड़ी बेचने का एक लंबित आदेश।

बेचना बंद करो

एक मुद्रा जोड़ी को कम कीमत पर बेचने का एक लंबित आदेश (उच्च खरीदें, कम बेचें)।

उत्तोलन और मार्जिन क्या है?

इस अध्याय में, हम लीवरेज और मार्जिन के बारे में जानेंगे और ये वित्तीय बाजार को कैसे प्रभावित करेंगे।

उत्तोलन क्या है?

विदेशी मुद्रा व्यापार वित्तीय बाजार में उच्चतम लाभ उठाने में से एक प्रदान करता है। उत्तोलन का अर्थ है अपने स्वयं के धन की बहुत कम मात्रा का उपयोग करके और बाकी को उधार लेकर बड़ी मात्रा में धन को नियंत्रित करने की क्षमता।

उदाहरण के लिए, $ 10,000 की स्थिति (सुरक्षा का व्यापार मूल्य) का व्यापार करने के लिए; आपका ब्रोकर आपके खाते से $ 100 चाहता है। आपका उत्तोलन, जो अनुपात में व्यक्त किया जाता है, अब 100: 1 है।

संक्षेप में, केवल $ 100 के साथ, आप $ 10,000 को नियंत्रित कर रहे हैं।

इसलिए, अगर व्यापार के दौरान $ 10,000 निवेश $ 10,100 के मूल्य में बढ़ जाता है, तो इसका मतलब है कि $ 100 में वृद्धि। क्योंकि आपको 100: 1 का लाभ दिया गया है, आपकी निवेशित वास्तविक राशि $ 100 है और आपका लाभ $ 100 है। यह एक ग्रूवी 100% करने के लिए अपनी वापसी बदले में।

ऐसे मामले में, व्यापार आपके पक्ष में जाता है। क्या होगा, यदि आप -1% रिटर्न ($ 10,000 की स्थिति) के साथ समाप्त हो गए हैं। -100% का उपयोग करके -100% रिटर्न।

इसलिए, प्रत्येक व्यापारी या निवेशक के लिए उत्तोलन की स्थिति का जोखिम प्रबंधन बहुत महत्वपूर्ण है।

मार्जिन क्या है?

मार्जिन आपके ट्रेडिंग खाते (या ब्रोकर की जरूरतों) की राशि है जो आपके ब्रोकर के साथ किसी भी स्थिति को खोलने के लिए "अच्छा विश्वास जमा" के रूप में होनी चाहिए।

इसलिए लीवरेज उदाहरण पर विचार करें जिसमें हम $ 1000 की प्रारंभिक जमा राशि के साथ $ 100,000 की स्थिति लेने में सक्षम हैं।

इस $ 1000 जमा राशि को "मार्जिन" कहा जाता है जो आपको एक व्यापार शुरू करने और उत्तोलन का उपयोग करने के लिए देना था।

आपकी स्थिति बनाए रखने के लिए आपका ब्रोकर इसका उपयोग करता है। ब्रोकर अपने प्रत्येक ग्राहक (ग्राहक) से मार्जिन मनी इकट्ठा करता है और इंटरबैंक नेटवर्क के भीतर ट्रेडों को रखने में सक्षम होने के लिए इस "सुपर मार्जिन डिपॉजिट" का उपयोग करता है।

स्थिति की पूरी राशि के प्रतिशत के रूप में मार्जिन को व्यक्त किया जाता है। आपका मार्जिन 10% से .25% मार्जिन तक भिन्न हो सकता है। अपने ब्रोकर द्वारा आवश्यक मार्जिन के आधार पर, आप अपने ट्रेडिंग खाते के साथ अधिकतम उत्तोलन की गणना कर सकते हैं।

उदाहरण के लिए, यदि आपके ब्रोकर को 5% मार्जिन की आवश्यकता है, तो आपके पास 20: 1 का लाभ है और यदि आपका मार्जिन 0.25% है, तो आप 400: 1 का लाभ उठा सकते हैं।

हेजिंग

हेजिंग मूल रूप से एक रणनीति है जिसका उद्देश्य आपके व्यापार के खिलाफ मामले की कीमतों के आंदोलन में संभावित जोखिमों को कम करना है। हम इसे "बीमा पॉलिसी" जैसी किसी चीज के बारे में सोच सकते हैं जो हमें विशेष जोखिम से बचाता है (यहां अपने व्यापार पर विचार करें)।

भविष्य में मूल्य में उतार-चढ़ाव से होने वाले नुकसान से बचाने के लिए, आप आमतौर पर संबंधित सुरक्षा में एक ऑफसेट स्थिति खोलते हैं। व्यापारी और निवेशक आमतौर पर हेजिंग का उपयोग करते हैं जब उन्हें यकीन नहीं होता है कि बाजार किस रास्ते पर बढ़ेगा। आदर्श रूप से, हेजिंग जोखिम को लगभग शून्य कर देता है, और आप केवल ब्रोकर के शुल्क का भुगतान करते हैं।

एक व्यापारी हेजिंग का उपयोग निम्नलिखित दो तरीकों से कर सकता है -

ऑफ-सेटिंग इंस्ट्रूमेंट में एक स्थिति खोलने के लिए

ऑफसेटिंग इंस्ट्रूमेंट आपकी प्रारंभिक स्थिति से संबंधित सुरक्षा है। यह आपको अपनी स्थिति के कुछ संभावित जोखिमों को ऑफसेट करने की अनुमति देता है, जबकि आपको आपकी लाभ क्षमता से पूरी तरह से वंचित नहीं करता है। क्लासिक उदाहरण में से एक लंबे समय के लिए एक एयरलाइन कंपनी और एक साथ कच्चे तेल पर लंबे समय तक जाना होगा। चूंकि ये दोनों क्षेत्र विपरीत रूप से संबंधित हैं, इसलिए कच्चे तेल की कीमतों में वृद्धि से आपकी एयरलाइन को लंबे समय तक नुकसान का सामना करना पड़ेगा, लेकिन आपका कच्चा तेल लंबे समय तक या उस नुकसान की भरपाई में मदद करता है। यदि तेल की कीमतें स्थिर रहती हैं, तो आप अपने तेल की स्थिति पर भी ब्रेक लगाते हुए एयरलाइन से लाभ प्राप्त कर सकते हैं। यदि तेल की कीमतें कम हो जाती हैं, तो तेल लंबे समय तक आपको नुकसान देगा लेकिन एयरलाइन स्टॉक शायद कुछ या सभी नुकसानों को बढ़ाएगा और कम करेगा। इसलिए हेजिंग ट्रेडिंग करते समय आपके सभी जोखिमों को खत्म करने में मदद करती है।

अपने पोर्टफोलियो के जोखिम को कम करने और साथ ही अपने वर्तमान पदों में से कुछ को समाप्त करने के लिए इनाम के जोखिम को कम करने के लिए किसी प्रकार के व्युत्पन्न (भविष्य / आगे / विकल्प) को खरीदने या बेचने के लिए। यह रणनीति आसान हो सकती है जहां आप कुछ बाजार जोखिमों या अनिश्चितताओं के कारण कुछ समय के लिए अपने पोर्टफोलियो के साथ सीधे व्यापार नहीं करना चाहते हैं, लेकिन आप अन्य कारणों से इसके हिस्से या सभी को अलग नहीं करते हैं। इस प्रकार के हेजिंग में, हेज सीधा होता है और इसकी गणना ठीक से की जा सकती है।

स्टॉप लॉस

एक स्टॉप-लॉस आपके ट्रेडिंग टर्मिनल में एक सुरक्षा को बेचने के लिए रखा गया ऑर्डर है जब यह एक विशिष्ट मूल्य तक पहुंचता है। एक स्टॉप लॉस का प्राथमिक लक्ष्य एक सुरक्षा (इक्विटी, एफएक्स, आदि) में एक निवेशक की हानि को कम करना है। यह आमतौर पर एक लंबी स्थिति के साथ प्रयोग किया जाता है लेकिन इसे लागू किया जा सकता है और छोटी स्थिति के लिए समान रूप से लाभदायक है। यह बहुत काम आता है जब आप स्थिति को देखने में सक्षम नहीं होते हैं।

विदेशी मुद्रा में स्टॉप-लॉस कई कारणों से बहुत महत्वपूर्ण है। मुख्य कारण है कि बाहर खड़ा है कोई भी हर बार सही ढंग से विदेशी मुद्रा बाजार के भविष्य की भविष्यवाणी कर सकता है। भविष्य की कीमतें बाजार के लिए अज्ञात हैं और दर्ज किया गया प्रत्येक व्यापार एक जोखिम है।

विदेशी मुद्रा व्यापारी स्टॉपलॉस आवंटित करने की उम्मीद के साथ एक निश्चित मूल्य पर स्टॉप सेट कर सकते हैं और तब तक इंतजार कर सकते हैं जब तक कि स्टॉप या सीमा मूल्य हिट नहीं होता।

स्टॉप-लॉस न केवल आपके नुकसान को कम करने में आपकी मदद करता है (यदि व्यापार आपके दांव के खिलाफ जाता है), बल्कि आपके लाभ की रक्षा करने में भी मदद करता है (मामले में व्यापार प्रवृत्ति के साथ जाता है)। उदाहरण के लिए, वर्तमान USD / INR की दर 66.25 है और अमेरिकी संघीय चेयरपर्सन द्वारा इस बात की घोषणा है कि क्या दर में वृद्धि होगी या नहीं। आप उम्मीद करते हैं कि बहुत अधिक अस्थिरता होगी और यूएसडी में वृद्धि होगी। इसलिए, आप 66.25 पर USD / INR का भविष्य खरीदें। घोषणा आती है और USD गिरना शुरू हो जाता है और मान लीजिए कि आपने 66.05 पर स्टॉप-लॉस लगा दिया है और USD 65.5 पर गिर जाता है; इस प्रकार, आपको आगे के नुकसान (66.05 पर स्टॉप-लॉस हिट) से बचना चाहिए। विपरीत स्थिति में USD घोषणा के बाद चढ़ाई शुरू कर देता है, और USD / INR ने 67.25 मारा। अपने लाभ की रक्षा के लिए आप 67.05 (मान लें) पर स्टॉप-लॉस सेट कर सकते हैं। यदि आपका स्टॉप-लॉस 67.05 पर है (मान लें), तो आप लाभ कमाते हैं, आप अपने स्टॉप-लॉस को बढ़ा सकते हैं और अपने स्टॉप-लॉस को हिट होने तक अधिक लाभ कमा सकते हैं।