Konsep Komputer - Panduan Cepat

Di dunia sekarang ini, kami menggunakan komputer untuk semua tugas kami. Aktivitas kita sehari-hari: membayar tagihan, membeli sembako, menggunakan media sosial, mencari hiburan, bekerja dari rumah, berkomunikasi dengan teman, dll, semuanya bisa dilakukan dengan menggunakan komputer. Jadi, penting tidak hanya untuk mengetahui cara menggunakan komputer, tetapi juga untuk memahami komponen-komponen komputer dan apa fungsinya.

Topik ini menjelaskan secara detail semua konsep yang berhubungan dengan komputer, dari asal hingga akhir. Ide melek komputer juga dibahas, yang meliputi definisi dan fungsi komputer. Anda mempelajari tentang komponen komputer, konsep perangkat keras dan perangkat lunak, representasi data / informasi, konsep pemrosesan data dan aplikasi IECT.

Apa itu Komputer?

SEBUAH computer adalah perangkat elektronik yang menerima data dari pengguna, memprosesnya, menghasilkan hasil, menampilkannya kepada pengguna, dan menyimpan hasil untuk penggunaan di masa mendatang.

Data adalah kumpulan fakta & angka yang tidak terorganisir dan tidak memberikan informasi lebih lanjut mengenai pola, konteks, dll. Oleh karena itu, data berarti "fakta dan angka yang tidak terstruktur".

Informationadalah data terstruktur yaitu data yang berarti dan diolah terorganisir. Untuk mengolah data dan mengubahnya menjadi informasi, digunakan komputer.

Fungsi Komputer

Komputer melakukan fungsi berikut -

Menerima Input

Data dimasukkan ke komputer melalui berbagai perangkat input seperti keyboard, mouse, pena digital, dll. Input juga dapat dimasukkan melalui perangkat seperti CD-ROM, pen drive, scanner, dll.

Memproses informasi

Operasi pada data masukan dilakukan berdasarkan instruksi yang disediakan dalam program.

Menyimpan informasi

Setelah diproses, informasi disimpan di area penyimpanan primer atau sekunder.

Menghasilkan keluaran

Informasi yang diproses dan detail lainnya dikomunikasikan ke dunia luar melalui perangkat keluaran seperti monitor, printer, dll.

| Sr.No. | Konsep & Deskripsi Komputer |

|---|---|

| 1 | Sejarah Komputer Sejarah komputer dimulai dari beberapa tahun yang lalu. Ada lima generasi komputer yang menonjol. Setiap generasi telah menyaksikan beberapa kemajuan teknologi yang mengubah fungsionalitas komputer. |

| 2 | Karakteristik Sistem Komputer Karakteristik Sistem Komputer meliputi Kecepatan, Keakuratan, Ketekunan, Keserbagunaan, Keandalan, Otomasi, Memori. |

| 3 | Aplikasi Dasar Komputer Komputer berperan dalam setiap bidang kehidupan. Mereka digunakan di rumah, bisnis, lembaga pendidikan, organisasi penelitian, bidang medis, kantor pemerintah, hiburan, dll. |

| 4 | Komponen Sistem Komputer Sistem komputer terdiri dari tiga komponen seperti yang ditunjukkan pada gambar di bawah ini: Central Processing Unit, Input device dan Output device. |

| 5 | Perangkat Input - Keyboard dan Mouse Perangkat input membantu mendapatkan input atau data dari pengguna. |

| 6 | Perangkat Input Lainnya Ada beberapa perangkat input lain yang membantu memasukkan data ke komputer. |

| 7 | Perangkat Output Perangkat keluaran membantu untuk menampilkan keluaran kepada pengguna |

| 8 | Memori Komputer Memori komputer mengacu pada tempat penyimpanan tempat data disimpan. Ini terdiri dari dua jenisPrimary Memory & Secondary Memory. |

| 9 | Konsep Hardware dan Software Istilah perangkat keras mengacu pada perangkat mekanis yang membentuk komputer. Perangkat lunak dapat dikategorikan menjadi dua jenis - Perangkat lunak sistem & Perangkat lunak aplikasi |

| 10 | Bahasa pemrograman Bahasa yang digunakan untuk menulis program atau sekumpulan instruksi disebut "Bahasa pemrograman". Bahasa pemrograman secara luas dikategorikan menjadi tiga jenis - Bahasa tingkat mesin, Bahasa tingkat perakitan, Bahasa tingkat tinggi. |

| 11 | Representasi Data / Informasi Komputer tidak mengerti bahasa manusia. Setiap data, yaitu, huruf, simbol, gambar, audio, video, dll., Yang diumpankan ke komputer harus diubah ke bahasa mesin terlebih dahulu. Komputer merepresentasikan data tersebut ke dalam berbagai bentuk. |

| 12 | Tahapan Pengolahan Data & Pengolahan Data Pengolahan data adalah proses mengubah fakta atau data mentah menjadi informasi yang bermakna. |

| 13 | Penerapan IECT IECT adalah singkatan dari Information Electronics and Communication Technology. |

Ringkasan

Dalam bab ini, kita membahas berbagai komponen komputer, dan membiasakan diri dengan konsep perangkat keras dan perangkat lunak, representasi data / informasi, konsep pemrosesan data, dan aplikasi IECT.

Komputer pribadi telah berkembang pesat dalam waktu singkat, dan sebagian besar kemajuan tersebut disebabkan oleh kemajuan yang sedang berlangsung dalam sistem operasi. Evolusi sistem operasi telah membuat PC lebih mudah digunakan dan dipahami, fleksibel dan andal. Bab ini mempelajari sistem operasi utama yang saat ini digunakan di komputer pribadi dan server jaringan, serta fitur dasarnya.

Topik ini menyajikan survei luas tentang konsep dan terminologi yang terkait dengan sistem operasi seperti: Dasar-dasar sistem operasi, antarmuka pengguna, pengaturan dasar sistem operasi, manajemen file & direktori, dan jenis file.

Dasar-dasar Sistem Operasi

Sistem operasi

Sistem operasi adalah perangkat lunak yang mengontrol perangkat keras sistem dan berinteraksi dengan pengguna dan perangkat lunak aplikasi.

Singkatnya, sistem operasi adalah program kendali utama komputer.

Functions of Operating System

Sistem operasi melakukan fungsi berikut -

Ini menawarkan antarmuka pengguna.

Memuat program ke dalam memori komputer.

Mengkoordinasikan cara kerja program dengan perangkat keras dan perangkat lunak lain.

Mengatur bagaimana informasi disimpan dan diambil dari disk.

Menyimpan konten file ke disk.

Membaca konten file dari disk ke memori.

Mengirim dokumen ke printer dan mengaktifkan printer.

Menyediakan sumber daya yang menyalin atau memindahkan data dari satu dokumen ke dokumen lain, atau dari satu program ke program lainnya.

Mengalokasikan RAM di antara program yang sedang berjalan.

Mengenali penekanan tombol atau klik mouse dan menampilkan karakter atau grafik di layar.

| Sr.No. | Konsep & Deskripsi Sistem Operasi |

|---|---|

| 1 | Jenis Sistem Operasi Ada empat jenis sistem operasi. |

| 2 | Dasar-dasar Sistem Operasi Populer Sistem Operasi Windows dikembangkan oleh Microsoft Corporation, Linux adalah sistem operasi multitasking yang mendukung berbagai pengguna dan banyak tugas. Ini adalah open source, yaitu kode untuk Linux tersedia secara gratis |

| 3 | Antarmuka pengguna Saat bekerja dengan komputer, kami menggunakan sekumpulan item di layar yang disebut "antarmuka pengguna". Secara sederhana, ini bertindak sebagai antarmuka antara pengguna dan aplikasi atau program perangkat lunak |

| 4 | Menjalankan Aplikasi Sistem operasi menawarkan antarmuka antara program dan pengguna, serta program dan sumber daya komputer lain seperti memori, printer, dan program lainnya. |

| 5 | Pengaturan Sederhana Sistem Operasi Kami akan mempelajari pengaturan yang berbeda dalam Sistem Operasi seperti mengubah tanggal dan waktu sistem, mengubah properti tampilan, dll. |

| 6 | Manajemen File dan Direktori File tidak lain adalah kumpulan informasi. Informasi tersebut dapat berupa angka, karakter, grafik, gambar, dll. Direktori adalah tempat / area / lokasi dimana sekumpulan file akan disimpan. |

| 7 | Sistem Manajemen File Sistem manajemen file adalah perangkat lunak yang digunakan untuk membuat, menghapus, memodifikasi dan mengontrol akses dan menyimpan file. |

| 8 | Jenis File Ada lima jenis file seperti file biasa, file direktori, file perangkat, file FIFO |

Ringkasan

Topik ini telah memberikan penjelasan rinci tentang sistem operasi, antarmuka pengguna, mengubah pengaturan sederhana dalam sistem operasi, pengelolaan file & direktori, dan jenis file.

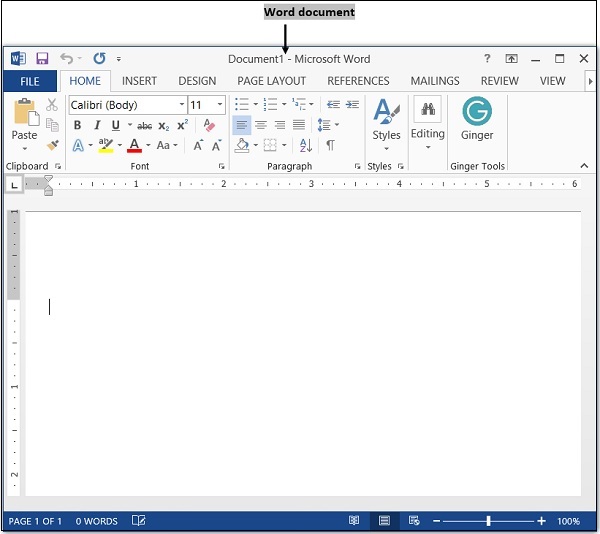

Microsoft Wordadalah perangkat lunak pengolah kata yang populer. Ini membantu dalam mengatur teks tertulis dalam format yang tepat dan memberikan tampilan sistematis. Tampilan yang diformat ini memfasilitasi pembacaan yang lebih mudah. Ini menyediakan opsi pemeriksaan ejaan, fungsi pemformatan seperti potong-salin-tempel, dan menemukan kesalahan tata bahasa secara real-time. Ini juga membantu dalam menyimpan dan menyimpan dokumen.

Ini juga digunakan untuk menambahkan gambar, melihat pratinjau teks lengkap sebelum mencetaknya; mengatur data ke dalam daftar dan kemudian meringkas, membandingkan dan menyajikan data secara grafis. Ini memungkinkan header dan footer untuk menampilkan informasi deskriptif, dan untuk menghasilkan surat yang dipersonalisasi melalui surat. Perangkat lunak ini digunakan untuk membuat, memformat, dan mengedit dokumen apa pun. Ini memungkinkan kami untuk berbagi sumber daya seperti seni klip, alat menggambar, dll. Yang tersedia untuk semua program kantor.

Pada bab ini, Anda akan mempelajari Konsep yang berhubungan dengan MS Word secara detail. Anda akan mengetahui tentang Dasar-dasar Pemrosesan Kata, Membuka dan Menutup Dokumen, Pembuatan dan Manipulasi Teks, Memformat Teks, dan Manipulasi Tabel.

Dasar-dasar Pemrosesan Kata

Pengolah kata digunakan untuk memanipulasi dokumen teks. Ini adalah program aplikasi yang membuat halaman web, surat, dan laporan.

| Sr.No. | Konsep & Deskripsi Pemrosesan Kata |

|---|---|

| 1 | Membuka Paket Pemrosesan Kata Paket pengolah kata banyak digunakan di kantor di mikrokomputer. Untuk membuka dokumen baru, klik tombol "Start" dan pergi ke "All Programs" dan klik "Microsoft Word". |

| 2 | Membuka dan Menutup Dokumen Word secara otomatis dimulai dengan halaman kosong. Untuk membuka file baru, klik "New". |

| 3 | Pengaturan halaman Opsi pengaturan halaman biasanya tersedia di menu "Tata Letak Halaman". Parameter ditentukan oleh bantuan pengguna dalam menentukan bagaimana halaman yang dicetak akan muncul. |

| 4 | Pratinjau Print Opsi ini digunakan untuk melihat halaman atau membuat penyesuaian sebelum dokumen apa pun dicetak. |

| 5 | Potong, Salin, dan Tempel Di bagian ini, kita akan mempelajari cara menggunakan fungsi potong, salin, dan tempel di Word. |

| 6 | Manipulasi Tabel Manipulasi tabel meliputi menggambar tabel, mengubah lebar dan tinggi sel, perataan teks dalam sel, penghapusan / penyisipan baris dan kolom, serta batas dan bayangan. |

Ringkasan

Topik ini memberi kita gambaran yang jelas tentang komponen dasar pemrosesan kata, membuka dan menutup dokumen, pembuatan dan manipulasi teks, pemformatan teks, manipulasi tabel, dll.

Microsoft Excel adalah aplikasi spreadsheet yang digunakan untuk membuat dan mengelola daftar informasi. Excel memungkinkan untuk memasukkan, mengedit, mengelola dan menganalisis sejumlah besar data dalam lembar kerja dan membuat bagan dan grafik berwarna. Ini menggunakan rumus untuk menghitung dan menganalisis data. Ini membantu untuk menggabungkan serangkaian perintah menggunakan "Macros", sehingga menghemat waktu. Di tingkat yang lebih tinggi, Anda dapat menggunakannya sebagai alat pengembangan lengkap yang memenuhi banyak persyaratan kompleks.

| Sr.No. | Konsep & Deskripsi Spreadsheet |

|---|---|

| 1 | Elemen Lembar Penyebaran Elektronik Topik-topik yang menjelaskan seluruh konsep yang berkaitan dengan spreadsheet secara detail, yaitu Elemen lembar sebar elektronik, manipulasi sel, fungsi dan grafik. |

| 2 | Manipulasi Sel Manipulasi sel adalah memasuki dan mengubah isi sel. |

| 3 | Membuat Teks, Angka dan Seri Tanggal Di sini, kita akan melihat bagaimana membuat deret teks, bagaimana membuat deret angka dan bagaimana membuat deret data |

| 4 | Mengedit Data Lembar Kerja Mengubah atau menambahkan teks atau menggunakan operasi potong, salin, tempel ke dokumen yang sudah ada dikenal sebagai pengeditan. |

| 5 | Fungsi dan Grafik Kita akan belajar bagaimana menggunakan fungsi dan grafik di Microsoft Excel Menggunakan Rumus seperti Penjumlahan, Pengurangan, Perkalian, Pembagian |

| 6 | Grafik Bagan adalah representasi grafis dari data lembar kerja. Grafik dapat membuat data menjadi menarik, menarik, dan mudah dibaca serta dievaluasi. Mereka juga dapat membantu Anda menganalisis dan membandingkan data. |

Contoh Program

Kami akan membahas contoh untuk memahami konsep ini -

Tujuan

Untuk menyiapkan diagram batang.

Prosedur

Klik Start → All programs → MS-Office → MS-Excel.

Sisipkan a table di lembar kerja.

Pilih Insert → Chart ikon.

Pilih column opsi dari jenis grafik.

Di bilah judul, Klik chart title box dan jenis, populasi kota metropolitan.

Hasil

Database yang diberikan dibuat dalam lembar kerja excel menggunakan diagram batang.

Ringkasan

Topik ini telah memberikan penjelasan rinci tentang konsep membuka worksheet baru dan yang sudah ada, mengganti nama worksheet, mengatur spreadsheet, mencetak spreadsheet, menyimpan workbook, manipulasi sel, memasukkan teks, angka dan tanggal, membuat teks, nomor dan rangkaian tanggal. , mengedit data lembar kerja, menyisipkan dan menghapus baris & kolom, mengubah tinggi dan lebar sel, menggunakan rumus, dan membuat bagan. Bab ini juga berfokus pada alamat sel, angka dan teks, bilah judul, bilah menu, bilah rumus, dan fungsi & bagan.

Internet adalah sistem komunikasi global yang menghubungkan ribuan jaringan individu. Ini memungkinkan pertukaran informasi antara dua atau lebih komputer di jaringan. Dengan demikian, internet membantu dalam transfer pesan melalui surat, obrolan, konferensi video & audio, dll. Telah menjadi wajib untuk aktivitas sehari-hari: pembayaran tagihan, belanja dan berselancar online, bimbingan belajar, bekerja, berkomunikasi dengan teman sebaya, dll.

Pada topik ini, kita akan membahas secara detail tentang konsep dasar-dasar jaringan komputer, Local Area Network (LAN), Wide Area Network (WAN), konsep internet, dasar-dasar arsitektur internet, layanan di internet, World Wide Web dan situs web, komunikasi di internet, layanan internet, menyiapkan komputer untuk akses internet, ISP dan contoh (Broadband / Dialup / Wi-Fi), teknik akses internet, perangkat lunak penjelajahan web, perangkat lunak penjelajahan web populer, konfigurasi browser web, mesin pencari, pencarian populer mesin / mencari konten, mengakses browser web, menggunakan folder favorit, mengunduh halaman web dan mencetak halaman web.

| Sr.No. | Internet, WWW, Konsep & Deskripsi Browser Web |

|---|---|

| 1 | Dasar-dasar Jaringan Komputer Jaringan komputer merupakan interkoneksi antara dua atau lebih host / komputer. Berbagai jenis jaringan termasuk LAN, WAN, MAN, dll. |

| 2 | Arsitektur Internet Internet disebut jaringan jaringan. Ini adalah sistem komunikasi global yang menghubungkan ribuan jaringan individu. Arsitektur internet adalah jaringan meta, yang mengacu pada kumpulan ribuan jaringan berbeda yang berinteraksi dengan protokol umum |

| 3 | Layanan di Internet Internet bertindak sebagai pembawa untuk berbagai layanan, masing-masing dengan fitur dan tujuan yang berbeda. |

| 4 | Komunikasi di Internet komunikasi dapat terjadi melalui Internet dengan menggunakan Email, Internet Relay Chat, Video Conference dll. |

| 5 | Mempersiapkan Komputer untuk Akses Internet Kita akan belajar bagaimana menggunakan fungsi dan grafik di Microsoft Excel Menggunakan Rumus seperti Penjumlahan, Pengurangan, Perkalian, Pembagian |

| 6 | Teknik Akses Internet Bagan adalah representasi grafis dari data lembar kerja. Grafik dapat membuat data menjadi menarik, menarik, dan mudah dibaca serta dievaluasi. Mereka juga dapat membantu Anda menganalisis dan membandingkan data. |

| 7 | Perangkat Lunak Penjelajahan Web "World Wide Web" atau "Web" sederhana adalah nama yang diberikan untuk semua sumber daya internet. Perangkat lunak atau program aplikasi khusus yang dapat Anda gunakan untuk mengakses web disebut "Browser Web". |

| 8 | Mengonfigurasi Browser Web Search Engine adalah aplikasi yang memungkinkan Anda mencari konten di web. Ini menampilkan beberapa halaman web berdasarkan konten atau kata yang telah Anda ketikkan. |

| 9 | Mesin pencari Search Engine adalah aplikasi yang memungkinkan Anda mencari konten di web. Ini menampilkan beberapa halaman web berdasarkan konten atau kata yang telah Anda ketikkan. |

| 10 | Cari kontennya Mesin Pencari membantu untuk mencari konten di web menggunakan tahapan yang berbeda |

| 11 | Mengakses Browser Web Ada beberapa cara untuk mengakses halaman web seperti menggunakan URL, hyperlink, menggunakan alat navigasi, mesin pencari, dll. |

Ringkasan

Topik ini merangkum konsep internet seperti LAN, WAN, arsitektur internet, layanan internet, WWW, komunikasi di internet, penyedia layanan internet, teknik akses internet, browser web, mesin pencari, folder favorit, konfigurasi browser web, dan pengunduhan & mencetak halaman web.

Komunikasi mengacu pada pertukaran informasi antar orang melalui internet. Internet menyediakan basis untuk komunikasi dan kolaborasi yang dapat dilakukan dengan menggunakan mail, chat, skype, dll. Dalam urusan resmi, surat elektronik membantu dalam pertukaran pesan dokumen teks, halaman web, audio, video, dll.

Dalam topik ini, kita akan membahas secara detail tentang dasar-dasar email, pengalamatan email, konfigurasi klien email, menggunakan email, membuka klien email, kotak surat, membuat dan mengirim email baru, membalas pesan email, meneruskan pesan email, menyortir dan mencari email, memajukan fitur email, mengirim dokumen melalui email, mengaktifkan pemeriksaan ejaan, menggunakan buku alamat, mengirim softcopy sebagai lampiran, menangani spam, pesan instan dan kolaborasi, menggunakan emotikon dan beberapa etiket internet.

Dasar-dasar E-mail

Surat elektronik adalah aplikasi yang mendukung pertukaran informasi antara dua orang atau lebih. Biasanya pesan teks dikirim melalui email. Transfer audio dan video melalui email tergantung pada browser yang digunakan. Ini memberikan cara komunikasi yang lebih cepat dengan biaya yang terjangkau.

Keuntungan dari E-mail

Fungsi seperti lampiran dokumen, file data, file program, dll., Dapat diaktifkan. Ini adalah cara komunikasi yang lebih cepat dengan biaya yang terjangkau.

Kekurangan E-mail

Jika koneksi ke ISP terputus, maka Anda tidak dapat mengakses email. Setelah Anda mengirim email ke penerima, Anda harus menunggu sampai dia membaca dan membalas email Anda.

Alamat Email

Email address adalah alamat unik yang diberikan kepada pengguna yang membantu mengidentifikasi pengguna saat mengirim dan menerima pesan atau email.

Username - Nama yang mengidentifikasi kotak surat pengguna mana pun

Domain name - Mewakili Penyedia Layanan Internet (ISP).

@ Symbol - Membantu menggabungkan nama pengguna dan nama domain.

For example - nama_pengguna @ nama_domain

Username - pengguna, Domain name - gmail.com

| Sr.No. | Konsep & Deskripsi Komunikasi dan Kolaborasi |

|---|---|

| 1 | Konfigurasi Klien Email Mengonfigurasi klien email adalah menyiapkan klien yang mencakup berbagai langkah. |

| 2 | Menggunakan E-mail Tujuan utama penggunaan email adalah untuk bertukar informasi antar orang. Prosesnya dimulai dengan pembukaan email klien dan diakhiri dengan pengiriman dan verifikasi email ke penerima. |

| 3 | Kotak Surat: Kotak Masuk dan Kotak Keluar Kotak masuk adalah area di mana Anda dapat melihat semua surat yang diterima. Kotak keluar adalah area penyimpanan pesan keluar atau pesan yang sedang dalam proses pengiriman atau yang gagal dikirim. |

| 4 | Fitur Email Lanjut Email menyediakan banyak fitur lanjutan yang mencakup pengiriman lampiran seperti dokumen, video, gambar, audio, dll. |

| 5 | Perpesanan Instan dan Kolaborasi Pesan instan adalah komunikasi timbal balik waktu nyata antara orang-orang melalui internet. Ini adalah obrolan pribadi. Setelah penerima online, Anda dapat mulai mengirim pesan kepadanya. |

| 6 | Etika internet Etiket internet juga disebut sebagai "Netiket". Netiket adalah aturan atau teknik dasar yang diterima di seluruh dunia |

Ringkasan

Bab ini telah memberikan gambaran yang jelas tentang surat elektronik dan fitur-fiturnya. Dengan demikian, kami memperoleh pemahaman yang mendalam tentang dasar-dasar email, pengalamatan email, konfigurasi klien email, menggunakan email, membuka klien email, kotak surat, membuat dan mengirim email baru, membalas pesan email, meneruskan pesan email, menyortir dan mencari email, fitur advance email seperti mengirim dokumen melalui email, mengaktifkan spell check, menggunakan address book, mengirimkan softcopy sebagai attachment, menangani SPAM, Instant Messaging dan Kolaborasi, menggunakan smiley / emoticon dan beberapa etiket internet.

Microsoft PowerPoint adalah salah satu alat bantu MS-Office yang hebat, yang membantu dalam membuat dan mendesain presentasi. Presentasi PowerPoint adalah rangkaian slide yang menyampaikan informasi kepada orang-orang dengan cara yang menarik.

Pada bab ini kita akan membahas secara detail tentang aplikasi presentasi menggunakan Microsoft PowerPoint, membuka dan menyimpan presentasi, membuat presentasi menggunakan template dan presentasi kosong, memasukkan dan mengedit teks, memasukkan dan menghapus slide dalam presentasi, menyiapkan slide. , memasukkan tabel kata atau lembar kerja excel dan objek lainnya, menambahkan clip art, mengubah ukuran dan penskalaan objek, memberikan estetika dengan menyempurnakan presentasi teks, bekerja dengan warna dan gaya garis, menambahkan film dan suara, header dan footer, melihat presentasi, memilih pengaturan untuk presentasi, mencetak slide dan handout, peragaan slide, menjalankan peragaan slide, transisi dan pengaturan waktu slide, mengotomatiskan peragaan slide.

| Sr.No. | Penerapan Konsep & Deskripsi Presentasi |

|---|---|

| 1 | Menggunakan Powerpoint Microsoft PowerPoint adalah salah satu alat bantu MS-Office yang hebat, yang membantu dalam membuat dan mendesain presentasi |

| 2 | Penciptaan Presentasi Presentasi terdiri dari sejumlah slide yang ditampilkan secara berurutan. Setiap slide memiliki sub-topik dan konten berbeda yang terkait dengan topik tertentu. |

| 3 | Persiapan slide Persiapan slide melibatkan memasukkan tabel kata, lembar kerja excel, menambahkan gambar clip art dan memasukkan objek lain |

| 4 | Memberikan Estetika Fitur ini membantu presentasi Powerpoint kita terlihat lebih atraktif dan menarik. |

| 5 | Contoh Program Disini akan membuat presentasi sederhana dengan minimal 5 slide untuk memperkenalkan teman dan menyertakan audio dalam slide. |

| 6 | Presentasi Slide Presentasi Slide memiliki fitur seperti Melihat presentasi, memilih pengaturan untuk presentasi, Mencetak slide, dll |

| 7 | Peragaan Slide Tampilan Slide Show dari presentasi digunakan untuk menampilkan konten presentasi kepada audiens. Pengeditan tidak dimungkinkan dalam tampilan Peragaan Slide. |

Contoh Program

Kami akan melihat contoh di bawah ini untuk memahami konsep dengan jelas -

Tujuan

Membuat presentasi sederhana dengan minimal 5 slide pada esai "An astrologer's day" oleh RK Narayan.

Prosedur

Boot sistem di bawah Microsoft Windows 2013.

Klik start → program → MS-Office → MS-PowerPoint.

Setelah Anda membuka PowerPoint, pilih jenis presentasi yang Anda inginkan dan klik Ok.

Pilih Sisipkan → Kotak teks.

Gambar kotak teks di slide dan masukkan informasi tentang esai, "Hari seorang astrolog".

Klik kanan pada kotak teks dan pilih animasi khusus di dalamnya.

Pilih efek dan klik ok.

Klik kanan di ruang kosong di slide.

Pilih warna latar belakang dan klik tombol terapkan.

Klik Transisi pilih efek dan tekan ok.

Klik slide pertama dan seret mouse untuk memilih semua slide.

Jalankan presentasi Anda dengan mengklik opsi "Dari Awal" dari Peragaan Slide atau dengan menekan tombol F5.

Hasil

Dengan demikian, presentasi sederhana untuk esai "An astrologer's day" oleh RKNarayan dibuat.

Ringkasan

Pada bab ini, kita telah mempelajari dengan jelas berbagai konsep dalam presentasi PowerPoint seperti membuka dan menyimpan presentasi, membuat presentasi menggunakan template dan presentasi kosong, memasukkan dan mengedit teks, memasukkan dan menghapus slide dalam presentasi, menyiapkan slide, dll.

Dalam dunia sekarang ini, segala sesuatu bersifat digital, yang berarti kita dapat mengakses atau mendapatkan setiap layanan dalam format digital melalui telepon genggam, komputer, tablet, dll. Penemuan komputer dan telepon pintar telah memberikan dampak yang sangat besar pada layanan keuangan. Saat ini dengan menggunakan komputer dan ponsel, seseorang dapat mengakses rekening banknya, memverifikasi rincian rekening, mentransfer dana, menyetorkan uang tunai, memperbarui setoran, membayar tagihan, memesan tiket, dll. Selain itu, penemuan ATM mengurangi waktu yang dibutuhkan untuk penarikan. uang dari bank. Layanan digital membantu menghemat waktu dengan menyediakan layanan dalam satu sentuhan. Pengenalan dompet digital juga memberikan dampak positif yang besar pada layanan keuangan.

Pada topik kali ini kita akan membahas secara detail tentang pentingnya tabungan, pentingnya bank, produk perbankan seperti rekening, deposito, pinjaman, tata cara pembukaan rekening, layanan perbankan melalui cabang bank, ATM, internet banking, mobile banking, dompet seluler, asuransi, dan berbagai skema yang diperkenalkan oleh Perdana Menteri India.

Mengapa tabungan dibutuhkan?

Tabungan adalah persentase pendapatan yang tidak dihabiskan untuk pengeluaran saat ini, melainkan disimpan untuk penggunaan di masa depan. Menjadi sama sekali tidak menyadari kejadian di masa depan, seseorang harus siap menghadapi segala jenis peristiwa yang tidak terduga. Dalam situasi sulit seperti itu, tabungan kami akan sangat membantu dan bermanfaat bagi kami.

Darurat

Keadaan darurat dapat datang kapan saja dan kami harus selalu memiliki cadangan untuk menangani situasi seperti itu. Beberapa contoh keadaan darurat dari kehidupan kita sehari-hari adalah -

Masalah kesehatan pribadi dan keluarga.

Kerugian karena bencana alam yang tiba-tiba seperti banjir, gempa bumi atau angin topan, dll.

Kerugian karena pencurian atau kejadian tak terduga lainnya.

Bantuan keuangan tiba-tiba untuk teman atau kerabat.

Perjalanan yang tidak direncanakan atau rencana lain.

Kebutuhan Masa Depan

Beberapa kebutuhan masa depan tercantum di bawah ini -

Retirement

Tujuan utama menabung adalah untuk masa pensiun Anda. Semakin dini Anda mulai menabung untuk masa pensiun, semakin sedikit Anda harus menabung di masa depan. Menabung untuk masa pensiun membuat Anda mandiri dan aman secara finansial.

Own a property

Setiap orang bermimpi memiliki rumah. Meskipun ini bukan tugas yang mudah, menabung sejak tahap awal dapat membantu mewujudkan impian ini.

Own your own vehicle

Dalam skenario saat ini, transportasi menjadi sulit di kota metropolitan. Untuk menjelajahi tempat-tempat dengan mudah dan nyaman, seseorang membutuhkan sebuah mobil.

Education

Biaya pendidikan memang menjadi beban akhir-akhir ini, terutama bagi perguruan tinggi. Untuk mencapai derajat yang lebih tinggi, seseorang harus menghemat uang.

To rescue debts and large expenses

Kita harus mulai menabung untuk menangani pengeluaran besar seperti -

Membeli properti: rumah atau tanah

Membeli kendaraan

Membeli emas atau perhiasan mahal

Menangani kebutuhan darurat seperti masalah yang berhubungan dengan kesehatan

Melakukan tur keluarga

Menghadapi situasi kompleks selama bencana alam

Drawbacks of keeping cash at home

Di sini, kami membuat daftar kelemahan tertentu dari menyimpan uang tunai di rumah -

Unsafe

Tidak aman menyimpan uang tunai di rumah karena ada kemungkinan pencurian atau perampokan.

Loss of Growth Opportunity

Menyimpan uang tunai di rumah menyebabkan kerugian besar bagi perekonomian negara karena tidak berpartisipasi dalam pertumbuhan nasional.

Recurring Deposit −Ini disebut sebagai setoran bulanan untuk jangka waktu tertentu yang bunganya akan diberikan oleh bank kepada nasabahnya.

Fixed Deposit −Ini adalah jumlah besar yang disimpan oleh pelanggan untuk periode waktu tertentu, yaitu satu atau dua tahun.

Dalam skema apa pun yang disediakan oleh bank, akan ada keuntungan.

Kita bahkan bisa mendapatkan bunga atau dividen dengan menyimpan uang kita di rekening bank tabungan.

No Credit Eligibility

Seseorang harus memiliki saldo minimum di rekening tabungan untuk mengajukan kartu kredit atau pinjaman.

Jika kita menabung di rumah dan bukan di bank, kita tidak dapat memanfaatkan fasilitas kredit yang diberikan oleh lembaga keuangan selama masa-masa sulit.

Mengapa bank dibutuhkan?

Bank adalah lembaga keuangan resmi yang menerima uang dari masyarakat dan meminjamkan uang kepada masyarakat.

Amankan Uang, Dapatkan Bunga, Dapatkan Pinjaman

Fungsi bank dalam berbagai cara. Beberapa dari mereka tercantum di bawah -

Secure Money

Bank membantu menyimpan uang kita dengan sangat aman.

Memuat semua uang Anda di rumah tidaklah aman.

Anda dapat kehilangan uang Anda dalam situasi seperti kebakaran, banjir, atau gempa bumi

Untuk menghindari skenario yang diberikan di atas, kita membutuhkan bank.

Earn interest

Bank memberi kami bunga jika kami menyimpan uang melalui RD dan FD. Dalam skema apa pun yang disediakan oleh bank, akan ada peluang pertumbuhan uang kita.

Get Loan

Bank akan memberikan beberapa jenis pinjaman jika memenuhi kriteria yang dikeluarkan oleh bank dan menyerahkan semua dokumen yang diperlukan. Jenis pinjaman yang diberikan bank adalah -

Home Loan - Pinjaman rumah adalah uang yang dipinjamkan oleh bank untuk membeli properti dengan tingkat bunga tertentu untuk dibayarkan setiap bulan sebagai EMI.

Personal Loan - Bank memberi Anda pinjaman pribadi untuk pernikahan, masa darurat, dll.

Jewel Loan - Bank memberi Anda pinjaman permata di mana Anda menjaminkan perhiasan Anda untuk mendapatkan pinjaman.

Pengiriman uang menggunakan Cek dan Wesel

Pengiriman uang diartikan sebagai pemindahan uang atau dana dari satu bank ke bank lain, baik bank yang sama maupun yang berbeda. Pengiriman uang dapat dilakukan menggunakan Wesel melalui Cek, Slip Pembayaran, Transfer Surat, dll. Wesel atau "DD" adalah mode transfer uang yang populer, di mana sebagian besar bank di India menggunakan ini untuk transfer uang yang efektif. Wesel biasanya dikeluarkan atas permintaan klien, untuk pembayaran tagihan, dan untuk transfer properti almarhum ke ahli waris yang sah, dll. Formulir DD mengharuskan detail berikut diisi oleh pelanggan -

Jenis instrumen yang dibutuhkan.

Nama Penerima.

Nama Pemancar.

Jumlah total yang akan ditransfer.

Bank atau lokasi tempat dana yang ditransfer akan didanai.

Cara pembayaran uang, yaitu dalam "Tunai" atau melalui "Rekening Bank" di mana Anda akan membayar uang, yaitu secara tunai atau dengan debit ke rekening Anda.

Anda harus menyerahkan formulir bersama dengan cek atau uang tunai.

Hindari risiko Chit Funds dan Sahukars

Menggunakan bank untuk menghemat uang, kita dapat menghindari risiko yang disebutkan di bawah ini -

Chit Fund

Dana kit adalah badan lokal yang membantu menghemat uang. Dijalankan oleh satu atau lebih orang di daerah itu. Dana kit murni berdasarkan kepercayaan. Mudah untuk bergabung dengan chit fund karena tidak diperlukan latar belakang yang memadai kecuali beberapa dokumen. Jika Anda menyimpan uang dalam bentuk chit fund, Anda dapat mengambil uang itu kapan pun Anda butuhkan. Sebaliknya, di bank Anda harus menunggu hingga jangka waktu selesai.

Risk in saving money in chit funds or Sahukars

Dana chit bukanlah pihak yang berwenang untuk menyimpan uang.

Orang yang menjalankan chit fund dapat menghabiskan chit fund mereka jika mereka ingin melakukannya.

Ada kemungkinan kehilangan atau pencurian uang.

Tidak ada keamanan atau jaminan untuk uang yang Anda setorkan dalam bentuk dana chit.

Ada kemungkinan fund manager menghilang secara massal.

Seorang anggota bisa menghilang setelah memenangkan tawaran pertama.

Produk Perbankan

Kita akan mempelajari berbagai produk perbankan -

Akun

Perjanjian dengan bank, di mana pemegang rekening dapat menyimpan dan menarik uang atau tabungan sesuai kebutuhan.

Jenis Akun

Ada tiga jenis akun yang tersedia, yaitu -

Personal account

Akun yang mewakili individu atau organisasi disebut sebagai "Akun pribadi". Contoh: Akun Pak Rama→Akun perorangan; Akun Samsung→ Akun organisasi.

Real account

Akun yang merepresentasikan aset berwujud, yaitu yang dapat dirasakan secara fisik, disebut sebagai "Akun riil". Contohnya termasuk: uang tunai, barang, akun saham, dll.

Nominal account

Akun yang mewakili pengeluaran dan pendapatan disebut sebagai "Akun Nominal". Contohnya termasuk: gaji, kehilangan akun aset, dll.

Menyetorkan

Akumulasi uang di bank disebut sebagai deposito. Ada dua jenis simpanan: Deposito berjangka dan Giro. Deposito adalah uang yang disimpan untuk jangka waktu tertentu yang tidak dapat ditarik sebelum waktunya habis.

Fixed deposit - Sejumlah besar disimpan untuk jangka waktu tetap seperti satu atau dua tahun dll.

Re-investment deposit - Bunga diakumulasi setiap tiga bulan dan dibayarkan pada saat jatuh tempo.

Recurring deposit −Jumlah tetap disimpan secara berkala seperti sebulan atau triwulanan dll.

Giro adalah skema dimana nasabah dapat menarik uang sesuai permintaan tanpa pemberitahuan sebelumnya ke bank. Giro mungkin atau mungkin tidak memberikan bunga kepada pelanggan. Contoh giro termasuk giro dan tabungan.

Jenis Pinjaman dan Cerukan

Pinjaman adalah dana yang dipinjamkan kepada seseorang dengan janji akan mengembalikan uang dalam jangka waktu tertentu dengan bunga. Pinjaman termasuk dalam kategori berikut.

Secure Loanadalah pinjaman di mana peminjam menjaminkan salah satu asetnya seperti rumah, tanah, permata, atau barang apa pun sebagai jaminan. Lembaga keuangan berhak menjualnya jika pembayaran tidak dilakukan tepat waktu.

Unsecure Loanadalah saat peminjam tidak menyerahkan salah satu barang miliknya sebagai jaminan kepada bank. Contohnya termasuk pinjaman peer-peer, pinjaman pribadi, hutang kredit, dll.

Demand Loanadalah pinjaman dimana seseorang meminjam uang atas permintaan. Itu tidak memperbaiki waktu kembali.

Educational Loanadalah uang yang dipinjam untuk mendukung pendidikan seseorang. Dia tidak harus membayar kembali uangnya saat belajar.

Personal Loan merupakan pinjaman yang dipinjam berdasarkan kepentingan pribadi untuk pernikahan, tur keliling dunia, pengeluaran lainnya, dll.

Commercial Loan dipinjamkan ke organisasi untuk tujuan perbaikan.

Cerukan

Cerukan adalah kondisi yang terjadi ketika seseorang mencoba menarik uang dari akun saldo nol. Jenis cerukan meliputi -

Secured Overdraft −Cure cerukan adalah saat pelanggan menjaminkan salah satu asetnya kepada bank sebagai jaminan.

Unsecure Overdraft - Cerukan yang tidak aman adalah saat nasabah tidak menyerahkan barang apapun sebagai jaminan kepada bank.

Mengisi Cek, Draf Permintaan

Kami akan mempelajari cara mengisi cek dan wesel secara terpisah di bawah ini -

Filling up of Cheque

Anda harus memberikan detail berikut saat mengisi cek.

Tulis tanggal di sudut kanan atas cek Anda.

Tuliskan nama penerima cek yang akan dicairkan.

Tuliskan jumlahnya baik dalam angka maupun kata.

Letakkan tanda tangan Anda di pojok kiri bawah cek.

Mengisi Draf Permintaan

Anda harus memberikan detail berikut saat mengisi draf permintaan.

Jenis instrumen yang dibutuhkan.

Nama Penerima.

Nama Pemancar.

Jumlah total yang akan ditransfer.

Bank atau lokasi tempat dana yang ditransfer akan didanai.

Cara transaksi, yaitu dalam "Tunai" atau melalui "Rekening Bank" di mana Anda akan membayar uang, yaitu tunai atau dengan debit ke rekening Anda.

Anda harus menyerahkan formulir bersama dengan cek atau uang tunai.

Dokumen untuk Membuka Rekening

Anda memerlukan dokumen di bawah ini untuk membuka rekening di bank -

Kenali Pelanggan Anda (KYC)

Know Your Customer adalah proses di mana bank memperoleh detail tentang identitas dan alamat pelanggan. Ini adalah praktik yang dilakukan oleh bank ketika Anda membuka rekening di bank itu. Bank secara berkala akan memperbarui detail pelanggan mereka. Proses KYC membantu memastikan bahwa layanan bank tidak disalahgunakan.

Bukti ID Foto, Bukti Alamat

RBI mengeluarkan norma tertentu yang harus diikuti saat membuka akun. Salah satunya adalah KYC pada saat pembukaan rekening. Kami harus memberikan bukti ID dan bukti Alamat selama proses KYC.

ID Proof - Proses KYC menerima KTP Pemilih, Kartu Aadhaar, SIM, Kartu PAN, Paspor, dll., Sebagai bukti identitas.

Address Proof - Kartu jatah, perjanjian sewa, buku bensin, tagihan telepon, ID pemilih, kartu Aadhar, dll, diterima sebagai bukti alamat.

Mata Uang India

Mata uang India dikeluarkan oleh "Reserve Bank of India". Rupee India adalah mata uang resmi India. Kata "Rupee" adalah turunan dari kata Sansekerta "Rupya" (artinya koin perak). Ini dilambangkan dengan kode "INR". Kami memiliki uang kertas 10, 20, 50, 100, 200, 500, 2000-rupee dan koin 1, 2, 5, 10-rupee.

Saluran Pengiriman Layanan Perbankan - I

Kita akan mempelajari saluran penyampaian layanan perbankan yang berbeda di bagian ini -

Cabang Bank dan ATM

Cabang bank adalah salah satu cara termudah dan paling sederhana dalam menyediakan layanan perbankan. Setiap daerah memiliki satu atau lebih cabang bank tergantung pada cakupan ruang di mana kita dapat mengakses layanan bank. Kami dapat pergi ke cabang secara fisik dan memanfaatkan layanan seperti setoran atau penarikan uang, pembaruan gaji, penarikan pensiun, dll.

Anjungan Tunai Mandiri telah mengurangi banyak beban kerja manusia. Ini adalah salah satu sumber bank termurah yang memberikan layanan 24/7. Ini memfasilitasi kami dengan layanan penarikan uang. Kami juga memiliki mesin setoran tunai, mesin pembaruan buku tabungan, dll.

Bank Mitra dengan ATM Mikro

Bank Mitra juga disebut sebagai "Customer Service Point". Mitra menyediakan layanan seperti pembukaan rekening, setoran tunai, tarik tunai, transfer dana, dll, dan merupakan perwakilan dari mini bank yang memberikan layanan ke daerah pedesaan. Ini terutama memberikan layanan ke desa-desa di mana tidak ada cabang bank yang tersedia.

Titik Penjualan

Dukungan Point of Sales (POS) untuk transaksi real-time. Misalkan jika Anda membeli sesuatu di toko dan memutuskan untuk menggunakan kartu debit Anda, konsumen akan memiliki mesin POS di mana kartu debit / kredit Anda digesek untuk mengurangi jumlah pembelian Anda. Ini menyediakan fasilitas transaksi tanpa uang tunai.

Saluran Pengiriman Layanan Perbankan - II

Bagian ini membahas saluran pengiriman online -

Bank internet

Perbankan internet membantu menghemat waktu Anda dengan menyediakan layanan digital seperti -

Transfer dana dari akun Anda ke akun lain.

Verifikasi keterangan dan laporan rekening bank Anda.

Lakukan pembayaran tagihan utilitas dan kartu kredit.

Pembukaan dan pembaruan akun deposito.

Isi ulang dan pembayaran kebutuhan harian seperti ponsel prabayar / DTH, pemesanan kereta atau tiket bus, dll.

Transfer Dana Elektronik Nasional (NEFT)

Transfer Dana Elektronik Nasional adalah sistem transfer dana berskala nasional yang dirumuskan dan dikelola oleh RBI. Ini membantu untuk mentransfer dana antara pelanggan bank di seluruh negeri. Itu dimulai pada tahun 2005. NEFT berikut bets proses transfer dana bijaksana bahwa ia bekerja 8:00-18:30 pada hari Senin sampai Sabtu tidak termasuk 2 nd , 4 th Sabtu dan hari libur pemerintah.

Penyelesaian Kotor Waktu Nyata (RTGS)

Real Time Gross Settlement (RTGS) adalah sistem transfer dana elektronik real-time antar bank. Tidak seperti NEFT yang mengikuti proses batch, RTGS membantu mentransfer dana secara real-time dan gross. Penyelesaian waktu nyata mengacu pada bahwa tidak ada waktu tunggu untuk uang ditransfer. Bruto mengacu pada transaksi satu-ke-satu. Jumlah minimum transfer melalui RTGS adalah 2,00,000 rupee. Selain uang, ini membantu untuk mentransfer sekuritas (aset keuangan yang dapat diperdagangkan).

Layanan Pembayaran Langsung (IMPS)

Layanan Pembayaran Langsung (IMPS) diluncurkan pada tahun 2010. IMPS tersedia 24/7 dan bahkan pada hari libur. IMPS dikelola oleh National Payments Corporation of India. Ini menawarkan transfer dana elektronik antar bank dan diterima oleh hampir semua bank dan lembaga keuangan.

Pertanggungan

Asuransi adalah perjanjian untuk memberikan sejumlah kompensasi oleh lembaga keuangan untuk kerugian, kerusakan, penyakit, atau kematian tertentu dengan imbalan pembayaran premi tertentu.

Perlunya Asuransi

Asuransi adalah perlindungan atas kerugian finansial dan memberikan dukungan medis jika terjadi penyakit yang parah. Ini memberikan keselamatan dan keamanan bagi kehidupan manusia serta bisnis. Ini menghasilkan sumber daya keuangan, mendorong tabungan dengan menginvestasikan premi reguler dan mendorong pertumbuhan ekonomi dengan memobilisasi tabungan domestik. Pertanggungan. Asuransi mempercepat pertumbuhan ekonomi dengan mengumpulkan dan menginvestasikan dana dalam pembangunan industri. Asuransi membantu mendapatkan pinjaman. Asuransi membantu dalam keadaan darurat medis.

Asuransi Jiwa dan Asuransi Non Jiwa

Pada bagian selanjutnya akan kita bahas berbagai macam tentang berbagai skema Asuransi Jiwa dan berbagai skema lainnya -

Asuransi jiwa

Perjanjian untuk memberikan jumlah kompensasi oleh lembaga keuangan pada kematian orang yang diasuransikan dengan imbalan pembayaran premi tertentu.

Necessity for Life Insurance

Memberi ahli waris dukungan keuangan setelah kematian seseorang.

Untuk melindungi keluarga dan orang yang Anda cintai.

Untuk melunasi hutang yang diambil oleh Anda.

Untuk mendukung ketidakpastian dalam hidup.

Asuransi Non Jiwa

Asuransi umum atau non-jiwa menyelamatkan individu dari ketidakpastian, kehilangan, kehancuran dan kerusakan yang disebabkan oleh peristiwa alam.

Necessity for Non-Life Insurance

Ini memberikan ketenangan pikiran kepada orang yang diasuransikan atau orang bisnis.

Ini menggantikan pendapatan yang hilang, harta benda yang hancur atau benda yang rusak.

Pradhan Mantri Jan-Dhan Yojana (PMJDY)

Pradhan Mantri Jan-Dhan Yojana (PMJDY) diluncurkan oleh Perdana Menteri India, Narendra Modi pada 28 Agustus 2014. PMJDY merupakan Misi Nasional Keuangan Inklusif untuk memastikan akses layanan keuangan yaitu, Banking / Savings & Deposit Account, Remittance, Kredit, Asuransi dan Pensiun dengan cara yang terjangkau. Rekening dapat dibuka di cabang bank atau outlet Business Correspondent. Akun PMJDY dibuka dengan saldo nol. Namun, jika ingin mendapatkan buku cek, pemegang rekening harus memenuhi kriteria saldo minimum.

Manfaat PMJDY

Bunga deposito

Perlindungan asuransi kecelakaan sebesar Rs. 1,00 lakh

Tidak ada saldo minimum

Perlindungan asuransi jiwa sebesar Rs.30.000 / -

Transfer uang dengan mudah ke seluruh India

Penerima Skema Pemerintah akan mendapatkan transfer manfaat langsung di rekening ini.

Setelah operasi akun yang memuaskan selama 6 bulan, fasilitas cerukan akan diizinkan.

Akses ke pensiun, produk asuransi

Perlindungan asuransi kecelakaan, pembayaran kembali kartu debit harus digunakan setidaknya sekali dalam 45 hari.

Fasilitas cerukan hingga Rs.5000 / - tersedia hanya dalam satu rekening per rumah tangga, lebih disukai wanita dalam rumah tangga tersebut.

Skema Jaminan Sosial

Ada banyak skema jaminan sosial yang diluncurkan oleh Perdana Menteri "Narendra Modi". Beberapa skema penting dijelaskan secara rinci di bawah ini.

Pradhan Mantri Suraksha Bima Yojana (PMSBY)

Skema ini menawarkan untuk memberi Anda atau keluarga Anda perlindungan hingga Rs. 2 lakh jika terjadi kecelakaan, yang mengakibatkan kematian atau kecacatan tertanggung. Dalam kasus kematian atau cacat total, Anda atau keluarga Anda akan mendapatkan Rs. 2 lakh dan jika cacat sebagian, Anda akan mendapatkan Rs. 1 lakh. Cacat penuh berarti kehilangan kedua mata, kedua kaki, kedua tangan, sedangkan cacat sebagian berarti kehilangan satu mata atau tungkai atau tangan.

Age of the Insured- Pemegang rekening bank tabungan yang berusia antara 18 tahun hingga 70 tahun berhak untuk mengajukan skema ini. Orang yang berusia lebih dari 70 tahun tidak akan bisa mendapatkan manfaat dari skema ini.

Premium Amount- Harganya hanya Rs. 12 dalam premi tahunan karena memiliki asuransi kematian karena kecelakaan atau cacat sebesar Rs. 2 lakh di bawah skema ini. Ternyata hanya Re. 1 / bulan, yang sangat rendah. Sekali lagi, usia Anda tidak ada hubungannya dengan premi yang dibayarkan untuk pertanggungan asuransi Anda di bawah skema ini karena premi ditetapkan pada Rs. 12 untuk sampul Rs. 2 lakh.

Period of Insurance - Anda akan tetap diasuransikan untuk jangka waktu satu tahun mulai 1 Juni 2015 hingga 31 Mei 2016. Tahun depan dan seterusnya, periode perlindungan risiko akan tetap menjadi 1 Juni hingga 31 Mei.

Administrators for PMSBY- Skema ini akan ditawarkan / dikelola oleh banyak perusahaan asuransi umum, baik di sektor publik maupun di sektor swasta. Bank yang berpartisipasi akan bebas untuk melibatkan perusahaan asuransi umum tersebut untuk menerapkan skema bagi pelanggan mereka. National Insurance Company Limited, Oriental Insurance Company Limited dan ICICI Lombard adalah beberapa perusahaan yang akan menawarkan skema ini.

Auto Debit Facility- Anda akan diminta untuk memberikan persetujuan Anda untuk debit otomatis sebesar Rs. 12 sebagai premi tahunan dari salah satu rekening bank Anda pada saat mendaftar untuk skema ini. Premi sebesar Rs. 12 akan dipotong dari rekening bank tabungan Anda melalui fasilitas debit otomatis setiap tahun antara 25 Mei dan 1 Juni.

Pradhan Mantri Jeevan Jyoti Bima Yojana (PMJJBY)

Pradhan Mantri Jeevan Jyoti Bima Yojana (PMJJBY) adalah pertanggungan "asuransi jiwa" oleh "Pemerintah India". Berikut adalah fitur-fitur dari skema asuransi jiwa ini -

Age of the Insured- Pemegang rekening bank berusia antara 18 dan 50 tahun berhak untuk mendaftar dalam skema ini. Jadi, jika Anda berusia lebih dari 50 tahun, Anda tidak memenuhi syarat untuk mendaftarkan diri Anda dalam skema ini. Namun, setelah terdaftar, Anda dapat melanjutkan skema ini hingga Anda mencapai usia 55 tahun.

Premium Amount –Kurang dari Re. 1 hari atau premi tahunan sebesar Rs. 330 adalah jumlah yang harus Anda bayar untuk mendapatkan pertanggungan seumur hidup sebesar Rs. 2 lakh. Tidak peduli berapa usia Anda, premi ditetapkan sebesar Rs. 330 untuk penutup hidup Rs. 2 lakh. Premi tahunan sebesar Rs. 330 telah diperbaiki untuk tiga tahun pertama dari 1 Juni 2015 hingga 31 Mei 2018, setelah itu akan ditinjau kembali berdasarkan pengalaman klaim tahunan perusahaan asuransi.

Period of Insurance- 1 Juni st 2015 hingga 31 Mei st 2016 adalah periode yang skema ini akan mencakup semua jenis risiko hidup Anda di tahun pertama operasi. Tahun depan juga, periode perlindungan risiko adalah dari 1 Juni hingga 31 Mei.

Auto Debit Facility- Premi tahunan Rs. 330 akan dipotong dari rekening bank tabungan Anda melalui fasilitas debit otomatis. Anda harus memberikan persetujuan Anda untuk debet otomatis premi dari salah satu rekening bank Anda pada saat mendaftar untuk skema ini.

Atal Pension Yojana (APY)

Pemerintah India prihatin tentang jaminan pendapatan hari tua bagi pekerja miskin dan berfokus pada mendorong dan memungkinkan mereka menabung untuk masa pensiun mereka. Untuk mengatasi risiko umur panjang di antara pekerja di sektor yang tidak terorganisir dan untuk mendorong pekerja di sektor yang tidak terorganisir untuk secara sukarela menabung untuk masa pensiun mereka, Pemerintah India telah mengumumkan skema baru yang disebut Atal Pension Yojana (APY) pada anggaran 2015-16. APY berfokus pada semua warga negara di sektor yang tidak terorganisir. Skema ini dikelola oleh Badan Pengatur dan Pengembangan Dana Pensiun (PFRDA) melalui arsitektur NPS.

Eligibility for APY - Atal Pension Yojana (APY) terbuka untuk semua pemegang rekening bank yang bukan anggota skema jaminan sosial wajib.

Age of joining and contribution period- Usia minimal bergabung di APY adalah 18 tahun dan maksimal 40 tahun. Seseorang perlu berkontribusi sampai dia mencapai usia 60 tahun.

Enrollment agencies - Semua Titik Kehadiran (Penyedia Layanan) dan Agregator di bawah Skema Swavalamban akan mendaftarkan pelanggan melalui pengaturan Sistem Pensiun Nasional.

Jika seseorang bergabung dengan Atal Pension Yojna pada usia 35 tahun, dia akan berkontribusi hingga usia 60 tahun yaitu selama 25 tahun. Jika dia ingin pensiun bulanan Rs. 1000 dia akan menyumbang Rs. 181 sebulan. Saat kematiannya istrinya akan menerima Rs. 1000 per bulan dan setelah kematiannya para nominator akan mendapatkan 1,7 lakh. Jika dia ingin pensiun bulanan sebesar Rs. 3000 dia akan menyumbang Rs. 543 sebulan. Saat kematiannya, istrinya akan mendapatkan Rs. 3000 per bulan dan setelah kematian nominasi akan mendapatkan 5,1 lakh.

Pradhan Mantri Mudra Yojana (PMMY)

Perdana Menteri Narendra Modi meluncurkan Micro Unit Development and Refinance Agency Ltd (MUDRA) Bank pada 8 April 2015 dengan korpus Rs. 20.000 crore dan korpus jaminan kredit sebesar Rs. 3.000 crore. Peluncuran tersebut merupakan perwujudan dari pengumuman Menteri Keuangan Bapak Arun Jaitley dalam pidato Anggaran FY 15-16.

Tujuan PMMY

Mengatur pemberi pinjaman dan peminjam keuangan mikro dan membawa stabilitas pada sistem keuangan mikro melalui regulasi dan partisipasi inklusif.

Memperluas dukungan keuangan dan kredit kepada Lembaga Keuangan Mikro (LKM) dan lembaga yang meminjamkan uang kepada usaha kecil, pengecer, kelompok swadaya dan individu.

Daftarkan semua LKM dan perkenalkan sistem penilaian kinerja dan akreditasi untuk pertama kalinya. Ini akan membantu peminjam keuangan jarak jauh untuk mengevaluasi dan mendekati LKM yang memenuhi persyaratan mereka dengan lebih baik dan yang catatan masa lalunya paling memuaskan. Ini juga akan memperkenalkan elemen daya saing di antara LKM. Penerima utama adalah peminjam.

Memberikan pedoman terstruktur untuk diikuti peminjam untuk menghindari kegagalan bisnis atau mengambil langkah korektif tepat waktu. MUDRA akan membantu dalam menetapkan pedoman atau prosedur yang dapat diterima untuk diikuti oleh pemberi pinjaman untuk memulihkan uang jika terjadi gagal bayar.

Kembangkan perjanjian standar yang akan membentuk tulang punggung bisnis last-mile di masa depan.

Menawarkan skema Penjaminan Kredit untuk memberikan jaminan atas pinjaman yang ditawarkan kepada usaha mikro.

Memperkenalkan teknologi yang tepat untuk membantu dalam proses peminjaman, peminjaman, dan pemantauan modal yang didistribusikan secara efisien.

Membangun kerangka kerja yang sesuai di bawah Pradhan Mantri MUDRA Yojana untuk mengembangkan sistem penyampaian kredit jarak jauh yang efisien untuk usaha kecil dan mikro.

Skema Pensiun Nasional

Skema Pensiun Nasional adalah sistem pensiun iuran pasti sukarela. NPS dikelola dan diatur oleh Badan Pengatur dan Pengembangan Dana Pensiun (PFRDA). NPS adalah skema pensiun paling ekonomis untuk warga negara India antara kelompok usia 18-60 tahun. Semakin banyak uang yang diinvestasikan, semakin banyak dana pensiun yang terakumulasi. Warga negara India, baik residen maupun non-residen dapat memanfaatkan fasilitas NPS. NPS berlaku untuk pegawai pemerintah pusat, pegawai pemerintah negara bagian, perusahaan, individu, pekerja sektor tidak terorganisir - Swavalamban Yojana. NPS membantu melindungi masa depan Anda dan mendapatkan keuntungan pajak.

Komponen Sistem Pensiun Nasional

Point of Presence (POP) - Cabang resmi POP, yang disebut Penyedia Layanan Titik Kehadiran (POP-SP) bertindak sebagai titik pengumpulan dan memperluas sejumlah layanan pelanggan ke pelanggan NPS.

Central Recordkeeping Agency (CRA) - Ini menyediakan fungsi pencatatan, administrasi dan layanan pelanggan untuk semua pelanggan NPS.

Pension Funds (PFs)/Pension Fund Managers (PFMs) - Enam Dana Pensiun (PF) yang ditunjuk oleh PFRDA akan mengelola tabungan pensiun Anda di bawah NPS.

Trustee Bank - Bank Wali Amanat yang ditunjuk di bawah NPS akan memfasilitasi transfer dana ke berbagai entitas sistem NPS.

Annuity Service Providers (ASPs) - ASP akan bertanggung jawab untuk memberikan pensiun bulanan reguler setelah Anda keluar dari NPS.

NPS Trust - A Trust, ditunjuk berdasarkan Indian Trusts Act, 1882 bertanggung jawab untuk mengurus dana di bawah NPS untuk kepentingan pelanggan.

Pension Fund Regulatory and Development Authority (PFRDA) - Badan otonom yang dibentuk oleh Pemerintah India untuk mengembangkan dan mengatur pasar pensiun di India.

Skema Dana Penyedia Umum (PPF)

Public Provident Fund (PPF) adalah skema investasi 15 tahun yang diluncurkan oleh pemerintah India untuk menikmati investasi bebas pajak. Ini diperkenalkan oleh Lembaga Tabungan Nasional Departemen Keuangan pada tahun 1968. Setoran tahunan minimum Rs. 500 diperlukan untuk membuka dan memelihara akun PPF. Ini memberikan bunga 7,9%. Fasilitas pinjaman tersedia di rekening PPF.

Bank di ponsel Anda

Seluler memainkan peran utama dalam aktivitas sehari-hari. Kami dapat mengakses layanan yang disediakan oleh bank melalui ponsel.

Mobile Banking

Mobile banking adalah fasilitas yang disediakan oleh semua bank untuk memudahkan pekerjaan nasabah. Dengan menggunakan aplikasi seluler, kita dapat melakukan aktivitas berikut.

Transfer dana dari akun Anda ke akun lain.

Verifikasi data rekening bank Anda.

Lakukan pembayaran tagihan utilitas dan kartu kredit.

Pembukaan dan pembaruan akun deposito.

Isi ulang ponsel prabayar / DTH.

Mobile Wallets

Dompet seluler adalah dompet virtual, yang menyimpan informasi kartu kredit atau debit Anda. Alih-alih membawa kartu secara fisik, kita dapat menggunakan perangkat seluler. Dompet seluler juga membantu menyimpan SIM, nomor jaminan sosial, kartu informasi kesehatan, kartu loyalitas, kartu kunci hotel dan tiket bus atau kereta.

Ringkasan

Dari topik ini, kami memperoleh pengetahuan mendetail tentang pentingnya menabung; pentingnya bank, produk perbankan seperti rekening, deposito, pinjaman; prosedur untuk membuka rekening, layanan perbankan, ATM, internet banking, mobile banking, dompet seluler, asuransi, dan berbagai skema yang diperkenalkan oleh Perdana Menteri India.