Торговля на Форекс - Краткое руководство

Рынок Forex - захватывающее место. При входе на рынок Форекс вы можете торговать в любое время, когда вам удобно.

Глобальный валютный рынок («FX», «Forex» или «FOREX») является крупнейшим рынком в мире, если судить по дневному обороту, с более чем 5 триллионами долларов США в день, что превышает совокупный оборот мировых фондовых рынков и рынков облигаций. . Рынок форекс, измеряющий рост оборотов, является одной из многих причин, по которым на рынок вышло так много частных инвесторов и индивидуальных трейдеров. Инвесторы обнаружили несколько преимуществ, многие из которых недоступны на других рынках.

Что такое форекс?

Форекс (проще говоря, валюта) также называют валютной, валютной или валютной торговлей. Это децентрализованный глобальный рынок, на котором все мировые валюты торгуются друг с другом. Это самый крупный ликвидный рынок в мире.

Ликвидность (больше покупателей и продавцов) и конкурентное ценообразование (разница между ценой спроса и предложения очень мала), доступные в этой отметке, велики. Из-за неравномерности показателей на других рынках рост торговли, инвестирования и управления на Форекс идет по восходящей траектории.

Зачем торговать на Форекс?

Итак, зачем торговать на Форекс? Есть много причин торговать на Forex. Если мы спросим четырех разных людей, вы можете получить более четырех разных ответов. В первую очередь, заработок является наиболее часто упоминаемой причиной торговли на Форексе.

Давайте теперь рассмотрим следующие причины, по которым так много людей выбирают рынок форекс:

Рынок Форекс никогда не спит

Рынок Forex работает 24 часа 5-1 / 2 дня в неделю. Поскольку правительства, корпорации и частные лица, которым требуются услуги по обмену валюты, разбросаны по всему миру, торговля на валютном рынке никогда не прекращается. Активность на валютном рынке следует за солнцем по всему миру, так что с открытия утра понедельника в Австралии до закрытия дня в Нью-Йорке. В любой момент дня вы можете найти активную пару для торговли.

Длинный или короткий

Трейдер на форексе может торговать обоими способами. Это означает, что трейдер форекс может играть на рынке и получать прибыль независимо от того, идет ли рынок вверх, вниз или находится в узком диапазоне. Итак, независимо от того, какое событие вызвало движение - трейдерам на форекс все равно.

Низкая стоимость транзакции

Большинство счетов форекс торгуются с небольшой комиссией или без нее, и нет платы за обмен или лицензию на передачу данных. Как правило, комиссия за розничную транзакцию (спред между покупателем и покупателем) обычно составляет менее 0,1% при нормальных рыночных условиях. У более крупных дилеров (с огромными объемами) спред может составлять всего 0,05%. Кредитное плечо играет здесь решающую роль.

Кредитное плечо

Кредитное плечо - это механизм, с помощью которого трейдер может открыть позицию, намного превышающую первоначальные инвестиции. Кредитное плечо - еще одна причина, по которой вам следует торговать на форексе. Немногие валютные трейдеры осознают преимущество доступного им финансового рычага. Например, если вы торгуете на фондовом рынке, максимальное кредитное плечо, предлагаемое биржевым брокерам, составляет 1: 2, но в случае рынка форекс вы получите кредитное плечо до 1:50, а во многих частях мира даже более высокое кредитное плечо. доступен. По этой причине нетрудно понять, почему торговля на Форекс так популярна.

Высокое кредитное плечо позволяет трейдеру с небольшими инвестициями торговать большими объемами валют и, таким образом, дает возможность получать значительную прибыль от небольшого движения на рынке. Однако, если рынок противоречит вашему предположению, вы тоже можете потерять значительную сумму. Следовательно, как и любой другой рынок, это двусторонний меч.

Высокая ликвидность

Размер рынка форекс огромен и ликвиден по своей природе. Высокая ликвидность означает, что трейдер может торговать любой валютой. Время также не является ограничением; торговля может осуществляться по вашему усмотрению. Продавцы и покупатели по всему миру принимают разные типы валют. Кроме того, рынок форекс активен 24 часа в сутки и закрыт только по выходным.

Доступность

Начать работу в качестве валютного трейдера не составит большого труда, особенно по сравнению с торговлей акциями, опционами или фьючерсами. У нас есть онлайн-брокеры форекс, предлагающие «мини» или «микро» торговые счета, которые позволяют вам открыть торговый счет с минимальным депозитом в 25 долларов. Это позволяет среднему человеку с очень небольшим торговым капиталом открыть торговый счет на Форекс.

Кто торгует на Форексе?

Рынок форекс огромен по размеру и является крупнейшим рынком с миллионами участников. Сотни тысяч людей (таких как мы), обменники денег, банки, менеджеры хедж-фондов - все участвуют на рынке форекс.

Когда можно торговать на форексе?

Рынок Forex открыт 24 часа в сутки 5 дней в неделю. Однако это не означает, что он всегда активен. Давайте посмотрим, как выглядит 24-часовой день в мире форекс.

Рынок форекс разделен на четыре основных торговых сессии: сиднейскую сессию, токийскую сессию, лондонскую сессию и нью-йоркскую сессию.

Часы работы рынка Форекс

В следующей таблице показано время открытия и закрытия каждого сеанса.

Летняя сессия (примерно апрель - октябрь)

| ЧАСОВОЙ ПОЯС | По восточному времени | время по Гринвичу |

|---|---|---|

| Сидней опен | 18:00 | 10:00 ВЕЧЕРА |

| Сидней Клоуз | 3:00 УТРА | 07:00 утра |

| Tokyo Open | 7:00 ВЕЧЕРА | 23:00 |

| Tokyo Close | 4:00 УТРА | 8:00 утра |

| Лондон Открытый | 03:00 утра | 07:00 утра |

| Лондон Клоуз | 12:00 PM | 16:00 |

| New York Open | 8:00 утра | 12:00 PM |

| Нью-Йорк Клоуз | 17:00 | 21:00 |

Зима (примерно с октября по апрель)

| ЧАСОВОЙ ПОЯС | стандартное восточное время | время по Гринвичу |

|---|---|---|

| Сидней Опен | 16:00 | 21:00 |

| Сидней Клоуз | 01:00 утра | 06:00 утра |

| Tokyo Open | 18:00 | 23:00 |

| Tokyo Close | 03:00 утра | 8:00 утра |

| Лондон Открытый | 03:00 утра | 8:00 утра |

| Лондон Клоуз | 12:00 PM | 17:00 |

| New York Open | 8:00 утра | 13:00 |

| Нью-Йорк Клоуз | 17:00 | 10:00 ВЕЧЕРА |

Note - Фактическое время открытия и закрытия рынка Форекс зависит от часов работы местного рынка.

На приведенном выше графике мы можем видеть, что между разными торговыми сессиями форекс (по регионам) есть период времени, когда две сессии (время по региону) открываются одновременно.

Когда одновременно открыты два рынка (в разных регионах), объем торговли всегда больше.

В этой главе мы узнаем о структуре рынка форекс.

Структура типичного фондового рынка показана ниже -

Но структура валютного рынка довольно уникальна, потому что основные объемы транзакций совершаются на внебиржевом рынке (OTC), который не зависит от какой-либо централизованной системы (биржи), как в случае фондовых рынков.

Участники этого рынка -

Центральные банки

Крупные коммерческие банки

Инвестиционные банки

Корпорации для международных деловых операций

Хедж-фонды

Speculators

Пенсионные и паевые инвестиционные фонды

Страховые компании

Брокеры форекс

Иерархия участников

Структура рынка форекс может быть представлена, как показано ниже -

Участники рынка

На приведенной выше диаграмме мы видим, что крупные банки являются видными игроками, а банки меньшего и среднего размера составляют межбанковский рынок. Участники этого рынка торгуют либо напрямую друг с другом, либо в электронном виде через Электронные брокерские услуги (EBS) или Reuters Dealing 3000-Spot Matching.

Конкуренция между двумя компаниями - EBS и Reuters 3000-Spot Matching на валютном рынке схожа с конкуренцией Pepsi и Coke на потребительском рынке.

Некоторые из крупнейших банков, такие как HSBC, Citigroup, RBS, Deutsche Bank, BNP Paribas, Barclays Bank, среди прочих, определяют курсы обмена валют через свои операции. Эти крупные банки являются ключевыми игроками в глобальных валютных операциях. У банков есть истинная общая картина спроса и предложения на рынке в целом, а также текущий сценарий любого течения. Размер их операций фактически определяет спред между ценой покупки и продажи, который опускается до нижнего конца пирамиды.

Следующий уровень участников - это небанковские поставщики, такие как розничные маркет-мейкеры, брокеры, ECN, хедж-фонды, пенсионные и паевые фонды, корпорации и т. Д. Хедж-фонды и технологические компании заняли значительную долю в розничной торговле валютой, но в очень меньшей степени. закрепиться в корпоративном валютном бизнесе. Они получают доступ к валютному рынку через банки, которые также известны как поставщики ликвидности. Корпорации являются очень важными игроками, поскольку они постоянно покупают и продают валюту для своих трансграничных (рыночных) покупок или продажи сырья или готовой продукции. Слияния и поглощения (M&A) также создают значительный спрос и предложение валюты.

Иногда правительства и централизованные банки, такие как RBI (в Индии), также вмешиваются в работу валютного рынка, чтобы остановить слишком большую волатильность на валютном рынке. Например, чтобы поддержать ценообразование рупий, правительство и централизованные банки покупают рупии на рынке и продают в разных валютах, таких как доллары; и наоборот, чтобы снизить стоимость индийских рупий, они продают рупии и покупают иностранную валюту (доллары).

Спекулянты и розничные трейдеры, которые находятся на дне пирамиды, платят наибольший спред, потому что их сделки эффективно исполняются через два уровня. Основная цель этих игроков - зарабатывать деньги, торгуя на колебаниях курсов валют. С развитием технологий и Интернета даже небольшой трейдер может участвовать в этом огромном рынке форекс.

Валютная пара

Если вы новичок на рынке Форекс и только что начали торговать на Форексе онлайн, вы можете оказаться ошеломленным и сбитым с толку одновременно огромным количеством доступных валютных пар внутри вашего терминала (например, MetaTrader4 и т. Д.). Итак, какими валютными парами лучше всего торговать? Ответы не так однозначны, поскольку они зависят от каждого трейдера и его окна терминала или от того, на какой бирже (или внебиржевом рынке) он торгует. Вместо этого вам нужно найти время, чтобы проанализировать различные пары валют относительно вашей собственной стратегии, чтобы определить лучшие пары форекс для торговли на ваших счетах.

Торговля на рынке Форекс происходит между двумя валютами, потому что одна валюта покупается (покупатель / покупатель) и другая продается (продавец / аск) одновременно. Существует международный код, который определяет настройку валютных пар, которыми мы можем торговать. Например, котировка EUR / USD 1,25 означает, что один евро стоит 1,25 доллара США. Здесь базовой валютой является евро (EUR), а встречной валютой - доллар США.

Обычно используемая валютная пара

В этом разделе мы узнаем о нескольких часто используемых валютных парах.

Самой продаваемой, доминирующей и самой сильной валютой является доллар США. Основная причина этого - размер экономики США, которая является крупнейшей в мире. Доллар США является предпочтительной базовой или справочной валютой для большинства операций по обмену валюты во всем мире. Ниже приведены некоторые из наиболее торгуемых (высоколиквидных) валютных пар на мировом рынке форекс. Эти валюты являются частью большинства валютных операций. Однако это не обязательно лучшая валюта для торговли для каждого трейдера, так как это (какую валютную пару выбрать) зависит от нескольких факторов:

EUR / USD (евро - доллар США)

GBP / USD (британский фунт - доллар США)

USD / JPY (доллар США - японская иена)

USD / CHF (доллар США - швейцарский франк)

EUR / JPY (евро - японская иена)

USD / CAD (доллар США - канадский доллар)

AUD / USD (австралийский доллар - доллар США)

Поскольку цены на эти основные валюты продолжают меняться, также меняются и значения валютных пар. Это приводит к изменению объемов торговли между двумя странами. Эти пары также представляют страны, которые обладают финансовой мощью и активно торгуются во всем мире. Торговля этими валютами делает их нестабильными в течение дня, а спред, как правило, ниже.

Валютная пара EUR / USD

Валютная пара EUR / USD считается самой популярной валютной парой и имеет самый низкий спред среди современных мировых брокеров форекс. Это также самая торгуемая валютная пара в мире. Около 1/3 всей торговли на рынке осуществляется с помощью этой валютной пары. Еще один важный момент - эта пара форекс не слишком волатильна. Поэтому, если у вас нет такого большого аппетита к риску, вы можете рассмотреть эту валютную пару для торговли.

На следующей диаграмме показаны некоторые из основных валютных пар и их значения.

Note - Указанные выше котировки валютных пар взяты с сайта www.finance.google.com.

Спрэд спроса и предложения

Спред - это разница между ценой покупки и ценой продажи. Цена покупки - это курс, по которому вы можете продать валютную пару, а цена продажи - это курс, по которому вы можете купить валютную пару (EUR / USD).

Всякий раз, когда вы пытаетесь торговать любой валютной парой, вы заметите, что отображаются две цены, как показано на изображении ниже -

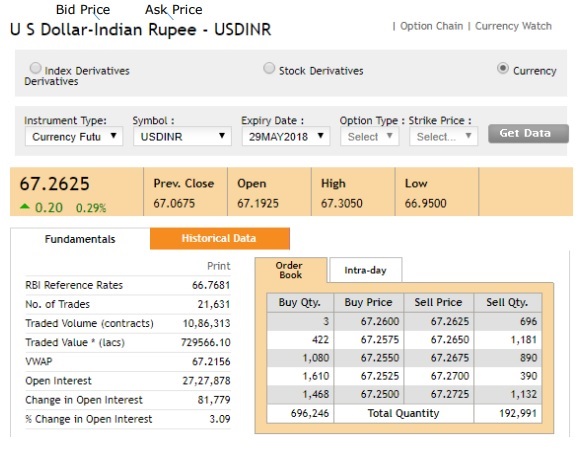

На следующем изображении показан спред между парой USD и INR (доллар США - индийские рупии).

(Источник: данные взяты с сайта nseindia.com)

Более низкая цена (67,2600 в нашем примере) называется «ставкой», и это цена, которую ваш брокер (через которую вы торгуете) готов заплатить за покупку базовой валюты (в данном примере доллар США) в обмен на встречная валюта (в нашем случае INR). И наоборот, если вы хотите открыть короткую сделку (продать), вы сделаете это по цене 67,2625 в нашем примере. Более высокая цена (67,2625) называется ценой «Ask», и это цена, по которой брокер готов продать вам базовую валюту (USD) за встречную валюту (INR).

Что такое бычий и медвежий рынки?

Термины «бычий» (бычий) и «медвежий» (медвежий) часто используются для описания общего финансового рынка в целом - независимо от того, есть ли повышение или снижение курса. Проще говоря, бычий (бычий) рынок используется для описания условий, при которых рынок растет, а медвежий (медвежий) рынок - это тот, при котором рынок снижается. Это не один день, который описывает, является ли рынок бычьим или медвежьим; это пара недель или месяцев, которые говорят нам, находится ли рынок в бычьей (бычьей) или медвежьей (медвежьей) тиске.

Что происходит на бычьем рынке?

На бычьем рынке уверенность инвестора или трейдеров высока. Есть оптимизм и положительные ожидания, что хорошие результаты сохранятся. Итак, в целом бычий рынок возникает, когда экономика работает хорошо - безработица низкая, ВВП высок, а фондовые рынки растут.

Бычий рынок обычно связан с рынком акций (акций), но он применим ко всем финансовым рынкам, таким как валюты, облигации, товары и т. Д. Таким образом, во время бычьего рынка все в экономике выглядит отлично - ВВП растет, меньше безработица, цены на акции растут и т. д.

Все это приводит к росту не только фондового рынка, но и валютных курсов, таких как австралийский доллар (AUD), новозеландский доллар (NZD), канадский доллар (CAD) и валют развивающихся стран. И наоборот, бычий рынок обычно ведет к снижению курсов валют-убежищ, таких как доллар США, японская иена или швейцарский франк (CHF).

Почему это важно для вас?

Торговля на Форекс всегда осуществляется парами, где, если одна валюта ослабевает, другая укрепляется. Поскольку вы можете торговать в обоих направлениях, это означает, что вы можете выбрать длинную позицию (покупка) или короткая позиция (продажа) по любой валютной паре, что позволит вам использовать преимущества растущих и падающих рынков.

На рынке форекс бычий и медвежий тренды также определяют, какая валюта сильнее, а какая нет. Правильно понимая рыночные тенденции, трейдер может принимать правильные решения о том, как управлять рисками, и лучше понимать, когда лучше всего входить и выходить из ваших сделок.

Что происходит на медвежьем рынке?

Медвежий рынок означает отрицательную тенденцию на рынке, поскольку инвестор продает более рискованные активы, такие как акции, и менее ликвидные валюты, например, с развивающихся рынков. Шансы на потерю намного выше, потому что цены постоянно теряют в цене. Инвестору или трейдерам лучше продать без покрытия или перейти к более безопасным инвестициям, таким как золото или ценные бумаги с фиксированным доходом.

На медвежьем рынке инвестор, как правило, переходит на валюты-убежища, такие как японская иена (JPY) и доллар США (USD), и продает более рискованные инструменты.

Почему это важно для вас?

Потому что трейдер может заработать большую прибыль во время бычьего и медвежьего рынков, учитывая, что вы торгуете по тренду. Поскольку торговля на Форексе всегда осуществляется парами, ваша сделка должна быть куплена на сильной стороне, а на продажу слабой.

Что такое размер лота?

Давайте теперь узнаем, что такое размер лота.

Лот - это единица измерения суммы сделки. Стоимость вашей сделки всегда соответствует целому числу лотов (размер лота * количество лотов).

Торговля с правильной позицией или размером лота в каждой сделке является ключом к успешной торговле на Форекс. Размер позиции относится к тому, сколько лотов (микро, мини или стандартный) вы берете на конкретную сделку.

Стандартный размер лота составляет 100 000 единиц базовой валюты при торговле на Форекс, и теперь у нас есть размеры мини, микро и нано, которые составляют 10 000, 1000 и 100 единиц соответственно.

Какая длинная позиция в торговле на форексе?

Всякий раз, когда вы покупаете (покупаете) валютную пару, это называется открытием длинной позиции. Когда валютная пара длинная, первая валюта покупается (что означает, что вы настроены по-бычьи), а вторая продается в короткую (что означает, что вы настроены по-медвежьи).

Например, если вы покупаете валютную пару EUR / INR, вы ожидаете, что цена евро вырастет, а цена индийских рупий (INR) упадет.

Что такое короткая торговля на форекс?

Когда вы открываете короткую позицию на форексе, первая валюта продается, а вторая - покупается. Короткая позиция по валюте означает, что вы продаете ее в надежде, что ее цена в будущем снизится.

В торговле на Форекс, независимо от того, заключаете ли вы «длинные» (покупка валютной пары) или «короткие» (продажа валютной пары) сделки, у вас всегда длинные длинные позиции по одной валюте и короткие по другой. Следовательно, если вы продаете или открываете короткую позицию по USD / INR, то у вас длинная позиция по INR и короткая по USD. Это означает, что вы ожидаете, что цены на INR (индийские рупии) вырастут, а цена доллара США (доллар США) упадет.

Что такое отложенные ордера в торговле на Форекс?

Отложенный ордер в любой сделке - это ордер, который еще не был исполнен, поэтому еще не стал сделкой. Обычно во время торговли мы размещаем ордер с лимитом, это означает, что наш ордер (отложенная сделка) не будет исполнен, если цена финансового инструмента не достигнет определенной точки.

Большая часть трейдеров следит за техническим анализом, поэтому, если кто-либо (трейдеры или инвесторы) хочет разместить ордер на уровне поддержки или сопротивления, но в настоящее время рынок не находится на этих уровнях, он / она может разместить отложенный ордер, а не ждать. Отложенный ордер автоматически исполняется, как только цена достигает позиции отложенного ордера. Ниже приведены четыре типа отложенных ордеров:

Buy Limit

Отложенный ордер на покупку валюты по более низкой цене (по любой цене, которую трейдер хочет купить), чем текущая.

Buy Stop

Отложенный ордер на покупку валюты по более высокой цене (независимо от того, какую цену хочет исполнить трейдер), чем текущая.

Предел продажи

Отложенный ордер на продажу валютной пары по более высокой цене (независимо от цены, которую трейдер хочет продать), чем текущая цена.

Продать стоп

Отложенный ордер на продажу валютной пары по более низкой цене (покупка по высокой, продажа по низкой).

Что такое кредитное плечо и маржа?

В этой главе мы узнаем о кредитном плече и марже и о том, как они влияют на финансовый рынок.

Что такое кредитное плечо?

Торговля на Форекс обеспечивает одно из самых высоких кредитных плеч на финансовом рынке. Кредитное плечо означает возможность контролировать большую сумму денег, используя очень небольшую сумму собственных денег, а остальную часть занимать.

Например, чтобы торговать позицией на 10 000 долларов (торгуемая стоимость ценных бумаг); ваш брокер требует 100 долларов с вашего счета. Ваше кредитное плечо, выраженное в коэффициентах, теперь составляет 100: 1.

Короче говоря, имея всего 100 долларов, вы контролируете 10000 долларов.

Следовательно, если в ходе сделки стоимость инвестиции в размере 10000 долларов США возрастет до $10,100, it means a rise in $100. Поскольку ваше кредитное плечо составляет 100: 1, ваша фактическая сумма инвестиций составляет $100 and your gain is $100. Это, в свою очередь, ваше возвращение к отличным 100%.

В таком случае сделка идет в вашу пользу. Что, если вы получили доходность -1% (позиция 10 000 долларов). -100% доходность при использовании кредитного плеча 100: 1.

Поэтому управление рисками кредитного плеча очень важно для каждого трейдера или инвестора.

Что такое маржа?

Маржа - это сумма денег, которую должен иметь ваш торговый счет (или брокеру) в качестве «добросовестного депозита» для открытия любой позиции у вашего брокера.

Итак, рассмотрим пример кредитного плеча, в котором мы можем открыть позицию в 100 000 долларов с начальной суммой депозита в 1000 долларов.

Эта сумма депозита в размере 1000 долларов США называется «маржей», которую вы должны были предоставить, чтобы начать торговлю и использовать кредитное плечо.

Ваш брокер для поддержания вашей позиции использует его. Брокер собирает маржинальные деньги с каждого своего клиента (клиента) и использует этот «супер-маржевой депозит», чтобы иметь возможность размещать сделки в межбанковской сети.

Маржа выражается в процентах от полной суммы позиции. Ваша маржа может варьироваться от 10% до 0,25%. Основываясь на марже, требуемой вашим брокером, вы можете рассчитать максимальное кредитное плечо, которое вы можете получить на своем торговом счете.

Например, если вашему брокеру требуется маржа 5%, у вас есть кредитное плечо 20: 1, а если ваша маржа составляет 0,25%, у вас может быть кредитное плечо 400: 1.

Хеджирование

Хеджирование - это в основном стратегия, которая предназначена для снижения возможных рисков в случае движения цен против вашей сделки. Мы можем думать об этом как о «страховом полисе», который защищает нас от конкретного риска (рассмотрите здесь свою торговлю).

Чтобы защитить себя от убытков из-за колебаний цен в будущем, вы обычно открываете встречную позицию по соответствующей ценной бумаге. Трейдеры и инвесторы обычно используют хеджирование, когда не уверены, в каком направлении пойдет рынок. В идеале хеджирование снижает риски почти до нуля, и в конечном итоге вы платите только брокерское вознаграждение.

Трейдер может использовать хеджирование двумя способами:

Открыть позицию по офсетному инструменту

Инструмент компенсации - это ценная бумага, связанная с вашей начальной позицией. Это позволяет вам компенсировать некоторые потенциальные риски вашей позиции, но при этом полностью не лишать вас потенциальной прибыли. Один из классических примеров - сделать длинную позицию, скажем, авиакомпанию, и одновременно открыть длинную позицию по сырой нефти. Поскольку эти два сектора обратно связаны, рост цен на сырую нефть, вероятно, приведет к некоторым потерям вашей длинной позиции авиакомпании, но ваша сырая нефть помогает компенсировать часть или все эти потери. Если цены на нефть останутся стабильными, вы можете получить прибыль от авиакомпании в течение длительного времени, при этом ваша позиция по нефти останется безубыточной. Если цены на нефть упадут, длинная позиция по нефти принесет вам убытки, но акции авиакомпаний, вероятно, вырастут и уменьшат некоторые или все ваши потери. Таким образом, хеджирование помогает устранить не все, а некоторые из ваших рисков при торговле.

Чтобы купить и / или продать дериватив (фьючерс / форвард / опцион) какого-либо вида, чтобы уменьшить риск вашего портфеля, а также размер вознаграждения, в отличие от ликвидации некоторых ваших текущих позиций. Эта стратегия может оказаться полезной, если вы не хотите напрямую торговать своим портфелем в течение некоторого времени из-за некоторых рыночных рисков или неопределенностей, но вы не хотите полностью или частично ликвидировать его по другим причинам. В этом типе хеджирования хеджирование является простым и может быть точно рассчитано.

Стоп-лосс

Стоп-лосс - это ордер, размещаемый в вашем торговом терминале на продажу ценной бумаги, когда она достигает определенной цены. Основная цель стоп-лосса - уменьшить убытки инвестора по позиции в ценной бумаге (акции, FX и т. Д.). Он обычно используется с длинной позицией, но может применяться и одинаково выгоден для короткой позиции. Это очень удобно, когда вы не можете следить за позицией.

Стоп-лоссы на Форексе очень важны по многим причинам. Одна из главных причин, которая выделяется, заключается в том, что никто не может каждый раз правильно предсказывать будущее рынка форекс. Будущие цены неизвестны рынку, и каждая открытая сделка сопряжена с риском.

Трейдеры Форекс могут устанавливать стопы по одной фиксированной цене с ожиданием распределения стоп-лосса и ждать, пока сделка не достигнет стоповой или лимитной цены.

Стоп-лосс не только помогает вам уменьшить ваши убытки (в случае, если торговля идет против вашей ставки), но также помогает защитить вашу прибыль (если торговля идет по тренду). Например, текущий курс USD / INR составляет 66,25, и председатель федерального правительства США объявил, будет ли повышение ставки. Вы ожидаете, что будет большая волатильность и доллар будет расти. Таким образом, вы покупаете фьючерс на USD / INR по цене 66,25. Приходит объявление, и доллар начинает падать. Предположим, вы установили стоп-лосс на 66,05, а доллар упал до 65,5; таким образом, избегая дальнейших потерь (стоп-лосс установлен на отметке 66,05). И наоборот, если доллар начнет расти после объявления, и пара USD / INR достигнет отметки 67,25. Чтобы защитить свою прибыль, вы можете установить стоп-лосс на уровне 67,05 (предположительно). Если ваш стоп-лосс достигает 67,05 (предположим), вы получаете прибыль, вы можете увеличить свой стоп-лосс и получать больше прибыли, пока ваши стоп-лоссы не сработают.

Валюты страны находятся под влиянием ряда макроэкономических условий, а также экономической ситуации в мире. Макропоказатели, такие как экономические показатели (рост ВВП, импорт / экспорт), социальные факторы (уровень безработицы, инфраструктура страны или состояние рынка недвижимости) и политика центрального банка страны (например, RBI в Индии), являются ключевыми факторами, определяющими стоимость валюты на валютном рынке.

Основные валюты

В этом разделе мы узнаем об отличительных особенностях шести основных валют.

Доллар США

Доллар США доминирует на мировом валютном рынке. Доллар США является базовой или универсальной валютой для оценки любой другой валюты, торгуемой на Форексе. Почти все валюты обычно котируются в долларах США.

На доллар США в настоящее время приходится около 86% всех операций на валютном рынке. Большинство товаров (металлы, нефть и т. Д.) Торгуются по ценам, выраженным в долларах США; в результате любые колебания спроса и предложения на эти товары напрямую влияют на стоимость доллара США. Это произошло во время финансового кризиса 2008 года, когда цены на нефть рухнули, а курс евро / доллар поднялся до 1,60.

Поскольку доллар США считается валютой-убежищем. Поэтому инвесторы движутся в сторону доллара при ухудшении экономических условий.

Евро (EUR)

Евро - вторая наиболее доминирующая валюта на валютном рынке. Как и доллар США, евро также пользуется сильным международным признанием со стороны членов Европейского валютного союза.

Евро используется 18 странами-членами Европейского Союза, и в настоящее время на него приходится почти 37% всех валютных транзакций.

Основные факторы, влияющие на принятие цен в евро, часто основаны на хорошо развитой экономике (развитые страны), которые используют общую валюту, например, Франция и Германия. Цены в евро зависят от ключевых стран (например, Германии) инфляции потребительских цен (ИПЦ), Европейского центрального банка, уровня безработицы и данных по экспорту.

Евро является общей валютой всех европейских стран, и существует разница между экономиками этих стран, как было подчеркнуто во время долгового кризиса 2011 года. Это ограничивает доминирование евро на мировом валютном рынке. В случае возникновения проблем лидерам ЕС трудно найти общие решения, выгодные как для больших, так и для малых экономик.

Японская иена (JPY)

Японская иена является наиболее торгуемой и доминирующей валютой на азиатском валютном рынке. Это третья по популярности валюта на валютном рынке, на которую приходится почти 20% мировых обменов. Естественный спрос на торговлю иеной исходит главным образом от японского экономического и финансового конгломератов Кэйрэцу. Японский фондовый рынок, индекс Nikkei и рынок недвижимости коррелируют с волатильностью японской иены (JPY).

Поскольку японская экономика в основном ориентирована на промышленный экспорт, японская валюта (JPY) среди трейдеров и инвесторов считается валютой-убежищем в периоды, когда рынок не склонен к риску. Низкие процентные ставки в Японии позволяют трейдерам брать займы по низкой цене и инвестировать в другие страны.

Валютные риски JPY связаны с постоянной девальвацией валюты и интервенциями центрального банка страны. Поскольку экономика Японии ориентирована на экспорт, центральный банк постоянно пытается ослабить ее валюту.

Британский фунт (GBP)

Британский фунт - валюта Великобритании. До конца Второй мировой войны фунт продолжал доминировать на валютном рынке, как и доллар США сегодня, и являлся базовой валютой. Валюта (фунт стерлингов) активно торгуется по отношению к евро и доллару США, но ее присутствие по отношению к другим валютам меньше.

Британский фунт (GBP) является четвертой по популярности валютой на международном уровне, и около 17% всех транзакций совершается через фунт стерлингов на мировом валютном рынке. Поскольку Лондон считается центром валютного рынка во всем мире, 34% всех валютных транзакций проходит через Лондон-Сити.

Фундаментальные факторы, влияющие на фунт, столь же сложны и разнообразны, как британская экономика и ее влияние на мир. Инфляция, ВВП страны и рынок жилья влияют на стоимость фунта.

Форекс-трейдеры иногда используют фунт в качестве альтернативы евро, особенно когда проблемы Европейского Союза становятся слишком серьезными.

Швейцарский франк (CHF)

Швейцарский франк - это валюта и законное платежное средство Швейцарии. Код валюты для франка - CHF, а самый популярный обменный курс швейцарского франка - пара CHF / EUR. Это также единственная валюта крупной европейской страны, которая не принадлежит ни к Европейскому союзу, ни к странам Большой семерки. Хотя размер швейцарской экономики относительно невелик, швейцарский франк является одной из четырех основных валют, торгуемых на валютном рынке, что очень похоже на силу и качество швейцарской экономики и финансов.

Швейцарский франк также считается валютой-убежищем, и инвесторы движутся к нему в периоды избегания риска: швейцарская экономика и ее иностранные резервы, в основном золото (7- й по величине резерв в мире), повышают доверие к валюте.

Цены CHF зависят от политики центрального банка. CHF имеет тенденцию быть более волатильным по сравнению с другими основными валютами из-за нехватки ликвидности.

Канадский доллар (CAD)

CAD - это товарная валюта. Это связано с тем, что экономика Канады ориентирована на экспорт, и основным продуктом экспорта является сырая нефть. Следовательно, цены на канадский доллар зависят от цены на сырую нефть.

Глобальный экономический рост и технический прогресс помогают сделать CAD привлекательным для инвесторов.

Различные торговые системы на Форекс

Есть разные способы торговли на мировом валютном рынке. Наиболее часто используемые торговые системы на рынке форекс описаны ниже -

Торговля с брокерами

Брокер по обмену валюты или брокер форекс, также известный как брокер по торговле валютой, в отличие от брокеров по акциям или товарам, не удерживает позиции. Основная роль этих брокеров - обслуживать банки. Они действуют как посредники при покупке и продаже валюты по установленным ставкам.

До появления Интернета большинство брокеров FX выполняли заказы по телефону, используя систему открытого ящика. В стойке брокера был микрофон, который непрерывно передавал все, что он говорил по прямым телефонным линиям, на ящики докладчиков в банках. Таким образом, банки также получали все бизнес-заказы.

В системе открытого ящика, используемой брокерами, трейдер может слышать все котировки; была ли исполнена заявка или принята оферта (аск); и последующая цена. От трейдера скрываются суммы конкретных заявок и предложений, а также названия банков, в которых указаны цены. Цены были конфиденциальными, а покупатели и продавцы были анонимными.

В наш век Интернета многие брокеры позволяют клиентам получать доступ к своим счетам и торговать через электронную платформу (в основном через свое собственное программное обеспечение) и компьютерные приложения.

Прямые сделки

Прямые сделки основаны на экономике взаимности. Все участники валютного рынка - банк, устанавливая цену, думает, что другой банк, который к нему обратился, ответит взаимностью, установив свою цену, когда они обратятся к банку. Прямое дилинг обеспечивает свободу действий, чем дилинг брокерского рынка. Иногда трейдеры пользуются этой характеристикой.

Ранее прямые сделки осуществлялись по телефону. Это привело к ошибкам, которые невозможно было выявить и исправить. В середине 80-х годов прошлого века произошел переход от прямой дилинговой системы к дилинговой системе.

Дилинговые системы - это компьютеры, которые связывают банки-вкладчики по всему миру. К каждому компьютеру подключен терминал. Подключиться к банку через дилинговую систему намного быстрее, чем через телефон. Дилинговые системы с каждым днем становятся все безопаснее. Работоспособность дилинговой системы характеризуется скоростью, безопасностью и надежностью. Трейдер находится в постоянном визуальном контакте с изменяющейся информацией на его терминале / мониторе. С этой информацией удобнее, чем быть услышанным при переключениях, во время разговоров.

Многие банки используют комбинацию брокеров и систем прямого дилинга. Оба эти метода могут использоваться одним и тем же банком, но не на одном рынке.

Системы соответствия

Системы сопоставления сильно отличаются от дилинговых систем. Системы сопоставления являются анонимными, и отдельные трейдеры имеют дело с остальным рынком, аналогично сделкам на рынке брокера, но в отличие от дилинговых систем, где торговля не анонимна и осуществляется индивидуально. В отличие от брокерского рынка, здесь нет физических лиц, которые бы выводили цены на рынок, а ликвидность временами ограничена.

Различные характеристики систем согласования - скорость, безопасность и надежность, как у нашей дилинговой системы. Одним из преимуществ системы сопоставления является то, что система автоматически управляет кредитными линиями.

На межбанковском рынке трейдеры взаимодействуют напрямую с дилинговыми системами, системами согласования и брокерами, дополняя друг друга.

В этой главе мы узнаем о различных типах анализа рынка. Для прогнозирования движения рынка используются три типа анализа:

Фундаментальный анализ: это анализ социальных, экономических и политических факторов, влияющих на спрос и предложение валюты.

Технический анализ: это исследование движения цены и объема.

Анализ настроений: помимо мини- и микроанализа данных, это анализ мышления и настроений трейдеров и инвесторов.

Фундаментальный анализ и технический анализ (FA и TA) идут рука об руку, направляя трейдера форекс через то, как рынок (цены) может развиваться в постоянно меняющихся рыночных условиях.

Фундаментальный анализ

Фундаментальный анализ - это анализ ценообразования валюты, основных экономических и других факторов, влияющих на обменный курс иностранной валюты.

Это анализ экономической и политической информации с целью прогнозирования будущих колебаний цен на валюту.

Фундаментальный анализ помогает прогнозировать будущие цены на различные иностранные валюты. Прогнозирование цен основывается на ряде ключевых экономических факторов и индикаторов, определяющих устойчивость экономики страны. Факторы также могут включать в себя различные геополитические аспекты, которые могут влиять на движение цены валютной пары.

Этот анализ не используется для получения конкретных цифр для обменных курсов различных валют. Вместо этого он помогает определить тенденцию спот-рынка форекс за определенный период.

Если фундаментальный анализ намекает на позитивный прогноз для конкретной валютной пары, он указывает на то, что цена этой пары испытает движение вверх в ближайшем будущем. Негативный прогноз указывает на снижение движения цены валютной пары в ближайшем будущем. Нейтральная инстанция на валютной паре указывает на флетовое (не очень сильное или отрицательное движение) движение в ближайшем будущем.

Когда использовать фундаментальный анализ для рынка форекс?

Всякий раз, когда трейдер форекс получает информацию о состоянии страны, он проводит фундаментальный анализ, чтобы оценить влияние этого на различные валютные пары.

Форекс-трейдеры и инвесторы всегда изучают отчеты (отчеты фундаментального анализа), основанные на важных экономических данных, прежде чем торговать (определенная валютная пара) на валютном рынке. Эти отчеты (FA) также позволяют им минимизировать факторы риска, связанные с выполнением транзакций Forex.

Отчет фундаментального анализа для любого рынка (фондовый, товарный, валютный и т. Д.) Помогает в принятии решений по среднесрочному и долгосрочному прогнозированию обменного курса (в случае валютного рынка). С другой стороны, технический анализ предоставляет информацию для краткосрочных прогнозов.

Импульс рынка может легко повернуться вспять, или крайняя волатильность может быть замечена в считанные минуты после того, как центральный банк сделает важное объявление или пресс-релиз. Информация, относящаяся к состоянию местной и мировой экономики, может иметь огромное влияние на направление тенденций на валютном рынке.

Ключевые факторы, влияющие на фундаментальный анализ

Давайте теперь узнаем о ключевых факторах, влияющих на фундаментальный анализ. Факторы кратко описаны ниже -

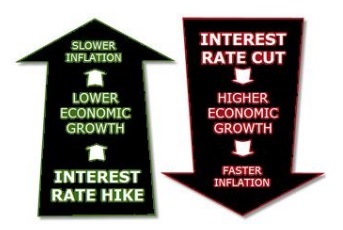

Процентные ставки

Процентные ставки, устанавливаемые центральным банком, являются одним из наиболее важных факторов при принятии решения о движении цен валютных пар. Высокая процентная ставка увеличивает привлекательность валюты страны, а также привлекает к покупке валютных инвесторов.

Рост ВВП

Высокие темпы роста ВВП означают увеличение общего богатства страны. Это указывает на укрепление валюты страны и рост ее стоимости по отношению к другим иностранным валютам.

Индустриальное производство

Высокий промышленный рост в любой стране означает крепкую экономику страны. Страна с устойчивой экономикой поощряет трейдеров форекс инвестировать в валюту страны.

Индекс потребительских цен (ИПЦ)

Индекс потребительских цен (ИПЦ) прямо пропорционален ценам на товары и услуги в стране. Если индекс ИПЦ слишком высок (выше контрольного показателя ИПЦ центрального банка), высока вероятность того, что центральный банк, скорее всего, снизит процентные ставки, чтобы снизить уровень инфляции и стабилизировать темпы роста экономики страны.

Розничная торговля

Данные о розничных продажах страны дают точную картину того, как люди тратят (уровень доходов населения) и состояние ее экономики на самом низком уровне. Хорошие показатели розничных продаж показывают, что внутренняя экономика страны находится в хорошей форме; это указывает на положительные темпы роста в будущем.

Помимо вышеперечисленных пунктов, трейдеры и инвесторы также изучают другие факторы фундаментального анализа, такие как статистика занятости, уровни государственного долга, баланс спроса и предложения, денежно-кредитная политика, политическая ситуация, торговый дефицит, цены на сырьевые товары, цены на жилье и рост рынка капитала.

Технический анализ

Технический анализ помогает прогнозировать будущие движения рынка (то есть изменение цен валют, объемов и открытых интересов) на основе информации, полученной из прошлого.

Существуют различные виды графиков, которые помогают в качестве инструментов технического анализа. Эти графики отображают движение цен валют за определенный период, предшествующий биржевым сделкам, а также технические индикаторы. Технические индикаторы получены путем математической обработки усредненных и других характеристик движения цены.

Технический анализ (ТА) основан на концепции, согласно которой человек может смотреть на исторические движения цен (например, валюту) и определять текущие торговые условия и потенциальное движение цен.

Теория Доу для технического анализа

Фундаментальные принципы технического анализа основаны на теории Доу со следующими основными допущениями:

Скидки на все

Цена - это всестороннее отражение всех рыночных сил. В любой момент времени вся рыночная информация и силы отражаются в цене валюты («Рынок знает все»).

Цены обычно движутся в направлении тренда

Ценовые движения обычно следуют за трендом. Среди трейдеров очень распространена поговорка: «Тренд - твой друг».

Тенденции классифицируются как -

Восходящие тенденции (бычий паттерн)

Нисходящие тенденции (медвежий паттерн)

Плоские тренды (боковой паттерн)

Ценовые движения исторически повторяются. Это приводит к аналогичному поведению паттернов на графиках.

Сентиментальный анализ

Участники каждого рынка, трейдеры и инвесторы имеют собственное мнение о том, почему рынок действует именно так, и следует ли торговать в его направлении (в сторону рыночных тенденций) или идти против него (принимая противоположную ставку).

Трейдеры и инвесторы приходят со своими мыслями и мнениями о рынке. Эти мысли и мнения зависят от позиции трейдеров и инвесторов. Это дополнительно помогает в общем настроении рынка независимо от того, какая информация там есть.

Поскольку розничные трейдеры являются очень маленькими участниками общего рынка форекс, поэтому независимо от того, насколько сильно вы относитесь к определенной сделке (убеждению), вы не можете сдвинуть рынки форекс в свою пользу.

Даже если вы (розничный трейдер) искренне верите, что доллар будет расти, но все остальные (крупные игроки) настроены по-медвежьи, вы ничего не можете с этим поделать (если только вы не один из крупных инвестиционных банков, таких как - Goldman Sachs или какой-нибудь сверхбогатый человек вроде Уоррена Баффета).

Это взгляд трейдера на то, что он думает о рынке, будь то бычий или медвежий. В зависимости от этого трейдер далее решает, как включить восприятие рыночных настроений в торговую стратегию.

Какой вид анализа лучше?

Торговля на Форекс - это торговля, основанная на стратегии. Торговые стратегии Форекс помогут вам получить представление о движениях рынка и сделать соответствующие шаги. Мы уже изучили, что существует три типа методов анализа.

Технический анализ

Фундаментальный анализ

Анализ настроений

Каждая стратегия имеет одинаковую важность, и ни одна из них не может быть выделена отдельно. Многие трейдеры и инвесторы предпочитают использовать один метод анализа для оценки долгосрочных инвестиций или получения краткосрочной прибыли. Наиболее выгодно сочетание фундаментального, технического и сентиментального анализа. Каждый метод анализа требует поддержки другого, чтобы предоставить нам достаточно данных о рынке Forex.

Эти три стратегии идут рука об руку, чтобы помочь вам придумать хорошие торговые идеи на Форекс. Здесь присутствуют все исторические ценовые действия (для технического анализа) и экономические показатели (для фундаментального анализа) - все, что вам нужно сделать, это ограничить свое мышление (для сентиментального анализа) и проверить свои аналитические навыки.

Чтобы стать профессиональным трейдером форекс, вам нужно знать, как эффективно использовать эти три типа методов анализа рынка форекс.

Валютный рынок - это глобальная онлайн-сеть, где трейдеры и инвесторы покупают и продают валюту. Он не имеет физического местонахождения и работает 24 часа в сутки в течение 5–1 / 2 дней в неделю.

Валютные рынки являются одними из самых важных финансовых рынков в мире. Их роль чрезвычайно важна в системе международных расчетов. Чтобы эффективно выполнять свою роль, необходимо, чтобы их операции / сделки вызывали доверие. Trustworthy заботится о соблюдении договорных обязательств. Например, если две стороны заключили форвардный контракт на валютную пару (это означает, что одна покупает, а другая продает), обе стороны должны быть готовы соблюдать свою сторону контракта в зависимости от обстоятельств.

Ниже приведены основные валютные рынки -

Спотовые рынки

Форвардные рынки

Будущие рынки

Опционные рынки

Рынки свопов

Свопы, фьючерсы и опционы называются деривативами, потому что они получают свою стоимость от базовых обменных курсов.

Спотовый рынок

Это самые быстрые операции с валютой на валютном рынке. Этот рынок обеспечивает немедленные выплаты покупателям и продавцам по текущему обменному курсу. На спотовый рынок приходится почти треть всех обменов валюты, и сделки обычно занимают один или два дня для совершения сделок. Это позволяет трейдерам открыться для волатильности валютного рынка, которая может повышать или понижать цену между соглашением и сделкой.

На валютном рынке наблюдается рост объема спотовых операций. Эти операции заключаются в основном в форме покупки и продажи денежных знаков, обналичивания дорожных чеков и переводов через банковские системы. На последнюю категорию приходится почти 90% всех спотовых сделок, совершаемых исключительно для банков.

По оценке Банка международных расчетов (БМР), ежедневный объем спотовых операций составляет около 50 процентов от всех операций на валютных рынках. Лондон - центр валютного рынка. Он генерирует самый высокий объем и отличается от торгуемых валют.

Основные участники спотового биржевого рынка

Давайте теперь узнаем об основных участниках спотового биржевого рынка.

Коммерческие банки

Эти банки являются основными игроками на рынке. Коммерческие и инвестиционные банки являются основными игроками на валютном рынке; они торгуют не только от своего имени, но и для своих клиентов. Основная часть торговли приходится на торговлю валютами, которыми банк пользуется для получения прибыли от курсовых колебаний. Межбанковская транзакция выполняется в случае, если объем транзакции очень велик. Для небольшого объема посредничества в обмене иностранной валюты можно найти брокера.

Центральные банки

Центральные банки, такие как RBI в Индии (RBI), вмешиваются в работу рынка, чтобы уменьшить колебания курса национальной валюты (например, INR в Индии) и обеспечить обменный курс, совместимый с требованиями национальной экономики. Например, если рупия демонстрирует признаки обесценивания, RBI (центральный банк) может выпустить (продать) определенное количество иностранной валюты (например, доллар). Это увеличение предложения иностранной валюты остановит обесценивание рупии. Чтобы не дать рупии завышать цену, можно выполнить обратную операцию.

Дилеры, брокеры, арбитражеры и спекулянты

Дилеры участвуют в покупке по низкой цене и продаже по высокой. Операции этих дилеров ориентированы на оптовую торговлю, и большинство их операций носят межбанковский характер. Иногда дилерам приходится иметь дело с корпорациями и центральными банками. У них низкие транзакционные издержки, а также очень тонкий спред. На оптовые сделки приходится 90 процентов общей суммы валютных сделок.

Форвардный рынок

В форвардном контракте две стороны (две компании, частные или государственные узловые агентства) соглашаются совершить сделку в какой-то момент в будущем по заявленной цене и количеству. Залог не требуется, так как при подписании сделки деньги не переходят из рук в руки.

Чем полезны форвардные контракты?

Форвардные контракты очень важны для хеджирования и спекуляций. Классический сценарий применения хеджирования с помощью форвардного контракта - это форвард фермера, выращивающего пшеницу; продавать свой урожай по известной фиксированной цене, чтобы исключить ценовой риск. Точно так же хлебозавод хочет покупать хлеб вперед, чтобы помочь в планировании производства без риска колебания цен. Есть спекулянты, которые на основе своих знаний или информации прогнозируют рост цены. Затем они открывают длинную позицию (покупают) на форвардном рынке, а не на наличном рынке. Теперь этот спекулянт будет открывать длинную позицию на форвардном рынке, ждать, пока цена поднимется, а затем продавать ее по более высоким ценам; тем самым получая прибыль.

Недостатки форвардных рынков

У форвардных рынков есть несколько недостатков. Недостатки кратко описаны ниже -

Отсутствие централизации торговли

Неликвидный (потому что задействованы только две стороны)

Риск контрагента (риск дефолта присутствует всегда)

В первых двух вопросах основная проблема заключается в большой гибкости и универсальности. Форвардный рынок похож на два человека, которые заключают договор о недвижимости (две стороны - покупатель и продавец) друг против друга. Теперь условия контракта в сделке согласованы с удобством для двух лиц, участвующих в сделке, но контракты могут быть неторгуемыми, если в них будет задействовано больше участников. На форвардном рынке всегда присутствует риск контрагента; когда одна из двух сторон сделки решает объявить о банкротстве, страдает другая.

Еще одна распространенная проблема на форвардном рынке - чем больше период времени, в течение которого открыт форвардный контракт, тем больше потенциальные колебания цен и, следовательно, тем выше риск контрагента.

Даже в случае торговли на форвардных рынках, торговля предусматривает стандартизированные контракты, что позволяет избежать проблемы неликвидности, но всегда остается риск контрагента.

Будущие рынки

Будущие рынки помогают решить ряд проблем, возникающих на форвардных рынках. Будущие рынки работают по тому же принципу, что и форвардные рынки с точки зрения базовой философии. Однако контракты стандартизированы, а торговля централизована (на фондовых биржах, таких как NSE, BSE, KOSPI). Риск контрагента отсутствует, поскольку биржи имеют клиринговую корпорацию, которая становится контрагентом для обеих сторон каждой сделки и гарантирует торговлю. Фьючерсный рынок высоколиквиден по сравнению с форвардными рынками, поскольку неограниченное количество лиц может заключать одну и ту же сделку (например, купить фьючерсный фьючерс FEB NIFTY).

Опционный рынок

Прежде чем мы узнаем об опционном рынке, нам нужно понять, что такое опцион.

Что есть вариант?

Опцион - это контракт, который дает покупателю опционов право, но не обязательство купить или продать базовый актив в будущую фиксированную дату (и время) и по фиксированной цене. A call option дает право покупать и put optionдает право продать. Поскольку валюты торгуются парами, одна валюта покупается, а другая продается.

Например, опцион на покупку доллара США ($) за индийские рупии (INR, базовая валюта) - это колл в долларах США и пут на стороне INR. Символом для этого будет USDINR или USD / INR. И наоборот, опцион на продажу USD за INR - это пут и колл в INR. Символ для этой сделки будет иметь вид INRUSD или INR / USD.

Варианты валюты

Валютные опционы - это часть производных валютных инструментов, которые стали важным и интересным новым классом активов для инвесторов. Вариант валюты дает возможность использовать обменный курс и выполнять как инвестиционные цели, так и цели хеджирования.

Факторы, влияющие на цену валютных опционов

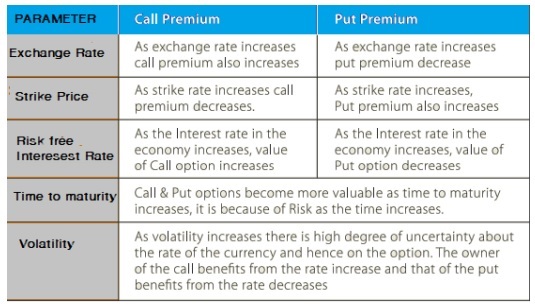

В следующей таблице показаны факторы, влияющие на цены валютных опционов.

Торговля на Форекс имеет много преимуществ перед торговлей другими рыночными инструментами, такими как акции и деривативы. Преимущества торговли на форексе следующие преимущества:

Бюджетный

Если мы рассматриваем торговлю на спотовом рынке форекс, обычно нет комиссии за клиринг, биржевой комиссии, государственных налогов, брокерских сборов и комиссий. Как правило, розничные брокеры получают прибыль от спреда спроса и предложения, который, по-видимому, очень прозрачен для пользователей.

Без посредников

В спотовой торговле форекс посредников нет. Это позволяет вам торговать напрямую с рынком, который отвечает за ценообразование валютной пары (EUR / INR).

Нет фиксированного размера лота

На спот-рынке форекс нет фиксированного размера лота для торговли, хотя есть фиксированный размер лота, которым вам нужно торговать, если вы торгуете на фьючерсном рынке форекс или на рынке опционов. Это одно из больших преимуществ торговли на форекс. Как правило, брокеры предоставляют возможность покупать разными лотами в соответствии с требованиями или удобством вашего клиента. Размеры лотов различаются от брокера к брокеру - стандартный лот, мини-лот, микролот или даже нано-лот. Это позволяет вам начать торговлю с 50 долларов.

Низкие транзакционные издержки

Стоимость розничной транзакции (спред между ценой покупки и продажи) обычно составляет всего 0,1%, а для более крупных дилеров она может составлять всего 0,07%.

Никто не может загнать рынок в угол

Валютный рынок большой и имеет множество участников, и ни один участник (даже центральный банк) не может контролировать рыночную цену в течение длительного периода времени. Поэтому вероятность внезапной экстремальной волатильности очень редка.

24-часовой открытый рынок

Нам не нужно ждать звонка открытия, чтобы начать торговать на форексе. Рынок форекс начинается с открытия сессии в Сиднее утром в понедельник до дневной сессии закрытия сессии в Нью-Йорке. Это позволяет нам торговать в любое удобное для нас время, не обращая особого внимания на его время.

Использование кредитного плеча и маржи

Это один из факторов, который привлекает все больше и больше трейдеров к торговле на Форекс. Брокеры Форекс позволяют трейдерам торговать на рынке с использованием кредитного плеча и с низкой маржой, что дает возможность торговать с большим количеством денег, чем имеется на вашем счете. Это позволяет трейдерам с меньшими суммами торговать с гораздо более высокой стоимостью сделки. Например, форекс-брокер может позволить вам получить маржу в 50-100 раз больше ваших вложенных денег. Поэтому, если у вас есть$100 in your account, you can take position from $От 5000 до 10000 долларов, что, в свою очередь, может принести вам большую прибыль, если сделка будет в вашу пользу. И наоборот, всегда будьте осторожны при использовании очень высокого кредитного плеча без управления рисками; особенно если вы новичок, так как это может уничтожить всю вашу сумму за пару минут.

Очень высокая ликвидность

Поскольку размер рынка форекс огромен, он чрезвычайно ликвиден. Это позволяет вам покупать или продавать валюту в любое время при нормальных рыночных условиях. Всегда есть тот, кто готов принять другую сторону вашей торговли.

Любые новости и информация об экономике страны могут иметь прямое влияние на направление, в котором движется валюта страны; точно так же, как текущие события и финансовые новости влияют на курс акций.

Несколько факторов оказываются полезными для создания долгосрочной силы или слабости основных валют и будут иметь прямое влияние на вас как на форекс-трейдера.

Экономический рост и перспективы

Страны с высокими темпами экономического роста обязательно привлекут иностранных инвесторов и, следовательно, высокую стоимость валюты. Если экономический рост и перспективы положительные, это указывает на низкий уровень безработицы, что, в свою очередь, означает более высокую заработную плату для людей. Более высокая заработная плата означает, что у людей больше покупательной способности, что, в свою очередь, указывает на более высокое потребление товаров и услуг. Таким образом, это способствует экономическому росту страны и росту цен на валюту.

И наоборот, если экономический рост и перспективы страны слабые, это указывает на высокий уровень безработицы. Это показывает, что у потребителей нет покупательной способности; здесь не так много бизнес-установок. Правительство (центральный банк) - единственная организация, которая тратит. Это приводит к снижению цены валюты.

Таким образом, позитивный и негативный экономический прогноз будет иметь прямое влияние на валютные рынки.

Потоки капитала

Все благодаря глобализации и технологическим достижениям, которые предоставили участникам рынка крылья, чтобы инвестировать или тратить практически в любой точке мира.

Потоки капитала означают количество капитала или денег, поступающих в страну или экономику или из нее в результате капиталовложений посредством покупки или продажи.

Мы можем проверить, сколько иностранных инвесторов вложили в нашу страну, посмотрев на баланс движения капитала, который может быть положительным или отрицательным.

Если в стране положительный баланс потоков капитала, это указывает на то, что в страну вложено больше людей, чем из страны. В то время как отрицательный баланс движения капитала указывает на то, что инвестиции, покидающие страну, - это намного больше, чем инвестиции.

Более высокий поток капитала означает, что больше иностранных покупателей инвестируют, что, в свою очередь, увеличивает цены на валюту (поскольку инвесторы хотят покупать вашу валюту и продавать свою).

Рассмотрим пример валютной пары USDINR - если в конкретный месяц поток капитала очень велик, это прямо указывает на то, что больше иностранных покупателей заинтересованы в инвестировании в нашу родную страну. Для этого им нужна местная валюта. Следовательно, спрос на INR увеличится, а предложение иностранной валюты (долларов США или евро) увеличится. Снижение цены USDINR зависит от общего баланса капитала.

Проще говоря, если предложение валюты велико (продавцов больше) (или спрос слаб), валюта имеет тенденцию терять ценность (покупатели меньше).

Иностранный инвестор счастлив инвестировать в страну с -

высокие процентные ставки

сильный экономический рост

растущий финансовый рынок

Торговые потоки и торговый баланс

Экспорт и импорт товаров из одной страны в другую - непрерывный процесс. Есть страны-экспортеры, которые продают свои товары другим странам (странам-импортерам), которые заинтересованы в покупке товаров. Одновременно страна-экспортер становится страной-импортером, когда она, в свою очередь, покупает что-то у другой страны.

Покупка и продажа товаров сопровождаются обменом валют, который, в свою очередь, изменяет поток валюты в зависимости от того, сколько мы экспортируем (стоимость) и импортируем (стоимость).

Торговый баланс - это мера для расчета отношения экспорта к импорту для данной экономики.

Если счета за экспорт страны выше, чем счета за импорт, у нас есть положительное сальдо торгового баланса, и торговый баланс положительный.

счета за экспорт> счета за импорт = положительное сальдо торгового баланса = положительный (+) торговый баланс

Если счета за импорт страны выше, чем наши счета за экспорт, у нас есть ситуация торгового дефицита, и торговый баланс отрицательный.

импортные счета> экспортные счета = торговый дефицит = отрицательный (-) торговый баланс

Положительное сальдо торгового баланса (положительное сальдо торгового баланса) может привести к росту цены валюты по сравнению с другими валютами.

Валюты стран с положительным сальдо торгового баланса пользуются большим спросом и, как правило, оцениваются выше, чем валюты стран с меньшим спросом (валюты стран с торговым дефицитом).

Социально-политическая среда в стране

Иностранные инвесторы предпочитают вкладывать средства в страны, где правительство стабильно, а законы для бизнеса стабильны. Нестабильность в нынешнем правительстве или серьезные изменения в нынешней администрации могут иметь прямое влияние на бизнес-среду, которая, в свою очередь, может иметь влияние на экономику страны. Любое воздействие на экономику, положительное или отрицательное, напрямую повлияет на обменные курсы.

В этой главе мы узнаем о графиках, которые действуют как технические индикаторы при торговле на Форекс.

Что такое диаграмма?

Графики - это основные инструменты технического анализа. В техническом анализе мы используем графики для построения последовательности цен (движения цен) актива в течение определенного периода времени. Это графический способ показать, как цены на акции росли в прошлом.

Период, отражающий движение цены актива (например, валюты), варьируется от минут (30 минут), часа, дня, недели, месяца или многих лет. У него есть ось x (горизонтальная ось) и ось y (вертикальная ось). На графике вертикальная ось (ось Y) представляет цену, а горизонтальная ось (ось X) представляет время. Таким образом, построив график цены валютной пары за период времени (временные рамки), мы в итоге получаем графическое представление истории торговли любого актива (акции, товара или валюты).

График также может отображать историю объема торговли активом. Он может иллюстрировать количество акций (в случае капитала), которые переходят из рук в руки в течение определенного периода.

Типы графиков

Графики цен на активы (акции, валютные пары, товары и т. Д.) Бывают разными. Отдельные трейдеры или инвесторы предпочитают один тип другому. Это решение может быть основано на -

Знакомство и комфорт

Легкость использования

Основная цель

Линейный график

Линейные графики формируются путем связывания цены закрытия определенной акции или рынка за определенный период. Это означает, что если мы хотим нарисовать линейный график определенной валютной пары (USD / INR) за 30-минутный период времени, мы можем нарисовать линейный график, поместив прямую линию между ценой до 30 минут и текущей ценой через 30 минут. . Графики предоставляют четкую визуальную иллюстрацию тренда конкретной валюты (или цены акций) или движения рынка (индекса). Это чрезвычайно ценный аналитический инструмент для технических аналитиков, трейдеров, а также инвесторов.

Линейные графики в основном используются, когда необходимо сравнить два или более трендов. Например, сравнение цен закрытия еще двух компаний (котирующихся на той же бирже и из того же домена) или для валютной пары (USD / INR) по сравнению со всеми другими котируемыми валютными парами в регионе (например, Азия).

На линейном графике отображается ценовая информация с прямой линией (или линиями), соединяющей значения данных (цена или объем).

Ниже приведен линейный график USDINR на период 1 год.

Гистограмма

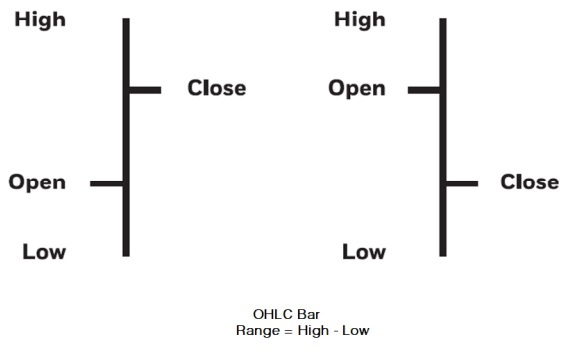

Гистограмма - это тип диаграмм, часто используемый техническими аналитиками. Это называется гистограммой, потому что диапазон каждого дня представлен вертикальной полосой.

Хотя дневные гистограммы наиболее известны, гистограммы можно создавать для любого периода - например, для недели, месяца или года. Полоса показывает максимальную цену за период вверху и самую низкую цену внизу. Линии по обе стороны от вертикальной полосы служат для обозначения цен открытия и закрытия актива (акции, валютной пары). Маленькая галочка в левой части бара показывает цену открытия, а галочка справа от бара показывает цену закрытия.

Многие трейдеры работают с гистограммами, создаваемыми за считанные минуты в течение торгового дня.

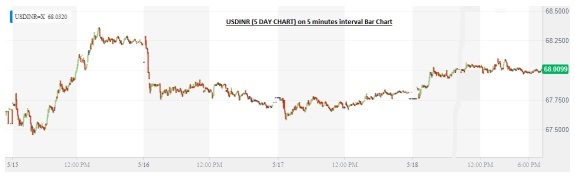

Ниже приведен 5-дневный столбчатый график USDINR с интервалом 5 минут.

С интервалом в 1 день месячный график USDINR будет показан следующим образом:

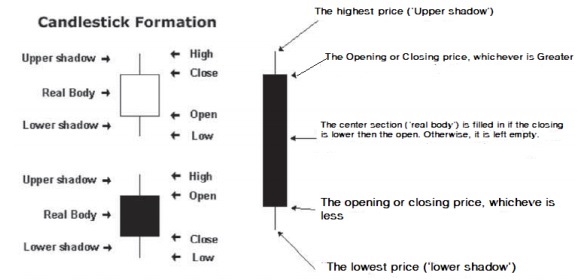

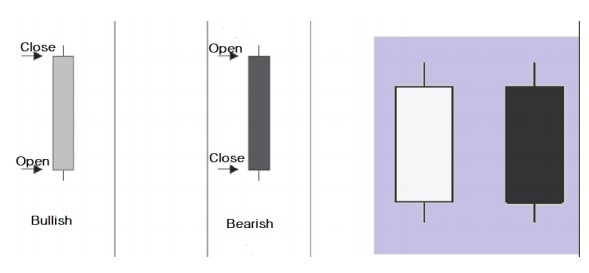

График свечей

График свечей очень популярен среди трейдеров. Эта диаграмма дает визуальное представление о текущей рыночной психологии. Свеча отображает цену открытия, максимума, минимума и закрытия ценной бумаги, очень похожую на современную гистограмму, но таким образом, чтобы смягчить взаимосвязь между ценой открытия и закрытия. Каждая свеча представляет собой один временной интервал (например, день) данных. На приведенном ниже рисунке показаны различные элементы свечи.

Элементы свечи

Свечной график можно создать, используя данные цен High, Open, Low и Closing для каждого периода времени, который вы хотите отобразить. Средняя часть (заполненная часть) подсвечника называется «телом» («реальным телом»). Длинные тонкие линии над и под телом представляют диапазон высоких / низких значений и называются «тенями» (иногда их называют «фитилями» и «хвостами»).

Тело свечи представляет собой цену открытия и закрытия ценной бумаги (акции или валютной пары).

На следующем изображении показан свечной график USDINR (3 месяца) на 1-дневном интервале. Цвет свечи обозначает более высокое закрытие зеленым цветом, а более низкое закрытие красным цветом в течение дня.

Красные свечи на приведенном выше рисунке показывают дни, когда USDINR закрылся по сравнению с предыдущим днем. Напротив, зеленые свечи обозначают дни, когда USDINR закрылся выше, чем в предыдущий день.

Профессиональные трейдеры и инвесторы иногда предпочитают использовать свечные графики, потому что в свечах есть паттерны, которые могут быть действенными. Однако графики свечей требуют времени и навыков для определения паттернов.

Какой графический паттерн использовать при торговле?

Профессиональные трейдеры пытаются проверить одну и ту же безопасность на разных типах графиков. Вы можете найти один тип диаграммы, который подойдет вам. После того, как мы определились с типом графика, следующим шагом будет поиск исторических моделей, таких как тенденции, поддержка и сопротивление, а также другие действенные модели.

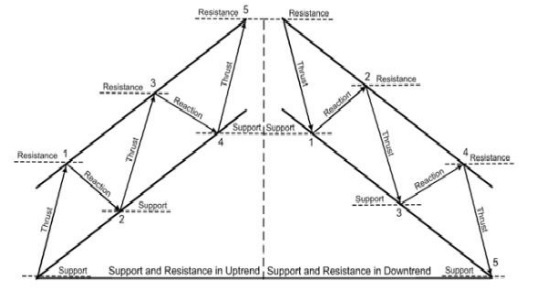

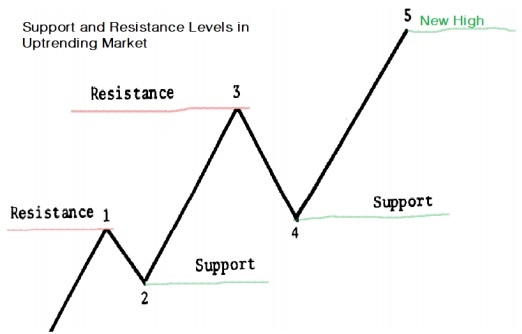

В техническом анализе поддержка и сопротивление представляют собой критическую точку, где встречаются силы спроса и предложения. Другие ключевые точки ТА, такие как ценовые модели, основаны на точках поддержки и сопротивления.

Линия поддержки относится к тому уровню, выше которого цена акции (или валютной пары) найдет покупателей, и шансы на нее (ценные бумаги) не упадут. Следовательно, он обозначает уровень цен, при котором имеется достаточный спрос.

Точно так же линия сопротивления относится к тому уровню, выше которого цена акции (или валютной пары) найдет продавцов, и шансы на нее (безопасность) не вырастут. Он указывает ценовую точку, при которой имеется достаточный объем предложения, доступный для остановки и, возможно, на время разворота восходящего тренда.

Виды трендов

На рынке форекс тренды отражают среднюю скорость изменения цены во времени. Тенденции существуют на всех рынках (фондовых, валютных или товарных) и во всех временных рамках (от нескольких минут до нескольких лет). Тренд - один из важнейших аспектов, который трейдерам необходимо понимать. Трейдеры должны проанализировать, в каком направлении движется рынок или ценная бумага (акция, валютная пара), и должны занять позицию на основе этого.

Ниже приведены различные типы тенденций на рынке форекс.

Боковой тренд (диапазон)

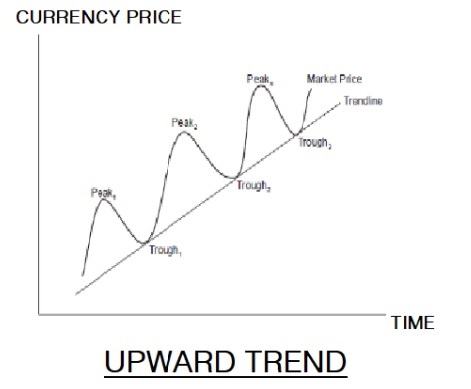

Восходящий тренд (более высокие минимумы)

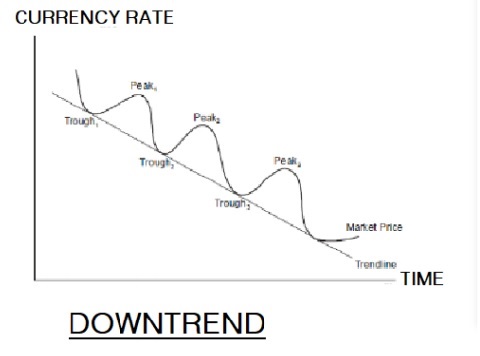

Нисходящий тренд (более низкие максимумы)

Боковые тенденции

Боковой тренд указывает на то, что движение валюты ограничено диапазоном между уровнями поддержки и сопротивления. Обычно это происходит, когда рынок не чувствует направления и большую часть времени консолидируется только в этом диапазоне.

Чтобы определить, является ли это боковым трендом, трейдеры часто проводят горизонтальные линии, соединенные максимумами и минимумами цены, которые затем формируют уровни сопротивления и поддержки. Ясно, что участники рынка не уверены, в какую сторону будет двигаться рынок, и скорость изменения цены будет НЕБОЛЬШОЙ или НЕ БУДЕТ.

Восходящий тренд

Восходящий тренд означает, что рынок движется вверх, создавая бычий рынок. Он указывает на рост цен, часто с промежуточными периодами консолидации или движения (небольшое движение вниз) против основного (преобладающего) тренда.

Восходящий тренд продолжается до тех пор, пока на графиках не произойдет пробой (падение ниже некоторых основных областей поддержки). Если рыночный тренд восходящий, нам нужно быть осторожными при открытии короткой позиции (против общей рыночной тенденции) при некоторой незначительной коррекции на рынке.

Еще один способ определить восходящую тенденцию рыночной или валютной цены показан ниже -

Выше первичных волн движется валютная пара (USD / INR) в направлении более широкого тренда (восходящее движение), а вторичные волны действуют как корректирующие фазы (незначительная коррекция валюты, вниз) первичных волн (вверх).

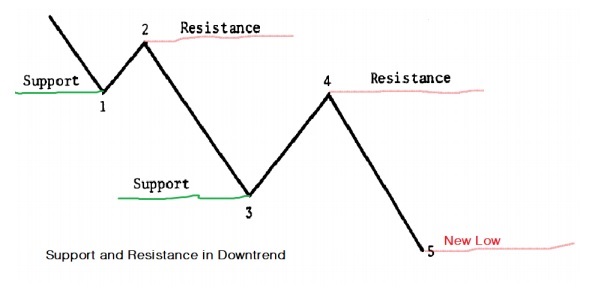

Отрицательные тенденции

Нисходящий тренд на рынке форекс характеризуется снижением цены валютной пары (USD / INR) с небольшим восходящим движением на период консолидации против преобладающего тренда (нисходящий тренд). В отличие от восходящего тренда, нисходящий тренд приводит к отрицательной скорости изменения цены во времени. На графике движения цены, указывающие на нисходящий тренд, образуют последовательность более низких пиков и более низких минимумов.

Поскольку валюта всегда торгуется парами, нисходящий тренд на валютном рынке не так сильно влияет, как на других финансовых рынках. В случае нисходящего тренда валютной пары (USD / INR) падение цены на доллар сменяется удорожанием INR. Это означает, что что-то всегда идет вверх, даже во времена финансового или экономического спада.

Другой способ взглянуть на фигуру нисходящего тренда - в виде первичной (основной тренд) и вторичной (незначительная коррекция) волн, как показано на диаграмме ниже.

На приведенном выше рисунке первичная волна (нисходящий тренд) перемещает валютную пару в направлении более широкого тренда (нисходящий тренд), а вторичные волны (восходящий тренд) действуют как корректирующие фазы первичных волн (нисходящий тренд).

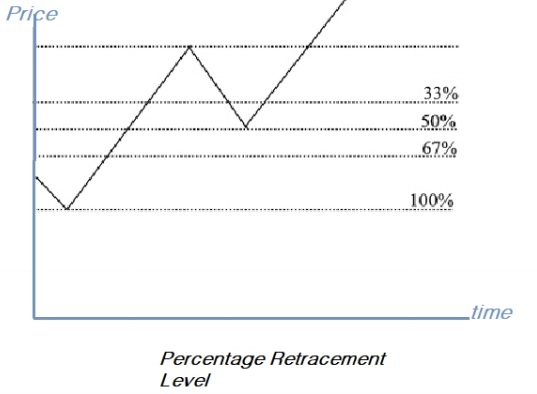

Процентное восстановление

Восстановление - это вторичная волна (временный разворот) в направлении валюты, которая идет против первичной волны (основной тренд).

Как и все другие финансовые рынки, валютный рынок тоже не движется прямо вверх или вниз, даже на рынке с сильным трендом (рынок с восходящим или нисходящим трендом). Трейдеры внимательно наблюдают за несколькими процентными откатами в поисках цели цены.

Величину отката цен после более высокого максимума (или более высокого минимума) можно измерить с помощью техники, называемой «процентным откатом». Это измеряет процент «восстановления» цен.

Например, если цена акции движется от годового минимума в 50 индийских рупий до недавнего максимума в 100, а затем возвращается обратно до 75 индийских рупий, это обратное движение цен от 100 до 75 индийских рупий (25 индийских рупий) откатывается на 50%. предыдущее изменение с 50 до 100 индийских рупий (100% вверх).

Процентное восстановление является стратегическим для технических аналитиков, поскольку на его основе они определяют уровни цен, на которых цены развернутся и продолжат расти впоследствии. Во время любого сильного бычьего или медвежьего рынка цены часто восстанавливаются от 33% до 66% от первоначального движения. Откат более чем на 66% почти означает конец бычьего рынка.

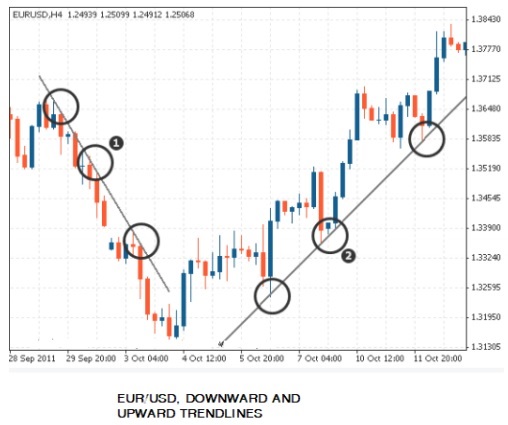

Линия тренда

Основной принцип технического анализа заключается в том, что мы можем определить будущие тенденции и, в некоторой степени, продолжительность этого тренда (восходящего или нисходящего). Во время бычьего рынка мы видим серию более высоких (восходящая или первичная волна) максимумов и коррекционных минимумов (нисходящая или вторичная волна), а на медвежьем рынке - более низкие нисходящие колебания (первичная волна) и коррекционные максимумы (вторичная волна).

Правильное построение линий тренда - это законное расширение для определения уровней поддержки и сопротивления и предоставления возможностей для открытия и закрытия позиций.

Линии тренда рисуются под углом выше или ниже цены.

На приведенном выше графике показана линия тренда с нисходящими и восходящими тенденциями для валютной пары EUR / USD. Кроме того, мы можем следующее на графике -

Три максимума колебания на нисходящем тренде

Три минимума колебания на восходящем тренде.

Поэтому при рисовании линий тренда в нисходящем тренде мы рисуем их выше цены, а при рисовании линий тренда в восходящем тренде мы рисуем их ниже цены.

Во время нисходящего тренда это высшая точка, а при восходящем тренде именно нижняя точка определяет линию тренда.

Для подтверждения нам требуется как минимум три максимума или три минимума колебания, чтобы провести линию тренда в любом направлении (восходящий или нисходящий тренд). Чем больше раз цена касается линии тренда, тем она более приемлемая, поскольку все больше трейдеров используют ее для уровней поддержки и сопротивления.

Использование линий тренда для торговли

Большинство трейдеров часто используют два метода торговли с использованием линий тренда:

Вход или выход, когда цена находит поддержку или сопротивление на линии тренда.

Вход, когда цена пробивает линию тренда.

Линия тренда как поддержка или сопротивление

Поскольку поддержка равна спросу, а сопротивление означает предложение, именно дисбаланс между спросом и предложением вызывает движение цены. Если спрос и предложение статичны, движения цены не будет. Цены на ценные бумаги перестают падать и разворачиваются, когда поддержка / спрос ниже текущей цены. Точно так же восходящий тренд безопасности остановит свой восходящий путь, когда сопротивление / предложение будет выше текущей цены.

Таким образом, на рынке с восходящим трендом будет устанавливаться каждое новое сопротивление (более высокие уровни). Если ценная бумага (акции или валютная пара) или рынок находятся на неизведанной территории, уровень сопротивления не установлен (может достигнуть любого нового максимума).

Уровни поддержки и сопротивления при восходящем тренде

Точно так же при нисходящем тренде ценная бумага (акции или валютная пара) / рынок делает новые минимумы, тем самым опускаясь ниже нескольких уровней поддержки. Если ценная бумага / рынок находится в нисходящем тренде и опускается ниже исторического минимума, найти точные уровни поддержки невозможно (единственный способ - использовать уровни восстановления).

Технический анализ основан на предположении, что цены на ценные бумаги (например, валютную пару) движутся в тренде. К тому же тенденции не вечны. Со временем они меняют направление с одной тенденции на другую. Как правило, цены движутся случайным образом от замедления, паузы и затем разворота. Это изменение фаз (трендов) происходит по мере того, как трейдеры или инвесторы формируют новые ожидания и тем самым смещают линии спроса / предложения ценных бумаг (акций или валютной пары).

Это изменение ожиданий трейдеров / инвестора часто вызывает появление ценовых моделей.

Ценовые модели могут длиться от нескольких дней до нескольких месяцев, а иногда и нескольких лет.

Паттерны Price Action

Чтобы понять поведение цены, вам необходимо знать, как ценные бумаги или рынок вели себя в прошлом. Затем следует наблюдение за тем, что происходит в настоящем, а затем на основе прошлого и настоящего поведения рынка; предсказать, куда рынок пойдет дальше.

Технический аналитик или трейдер пытается принять торговое решение или предложение, основанное на повторяющихся ценовых моделях прошлого, которые когда-то были сформированы, они предсказывают, в каком направлении ценные бумаги или рынок, скорее всего, будут двигаться.

Общие инструменты для поиска ценовых моделей:

образец диаграммы

свечные модели

trendlines

ценовые диапазоны

уровни поддержки и сопротивления

Уровни коррекции Фибоначчи и т. Д.

Поскольку ценовые модели являются технической стратегией, мы игнорируем фундаментальный анализ - основной фактор, который движет рынком. Тем не менее, если мы имеем дело с валютной торговлей, этот фундаментальный фактор оказывает огромное влияние, особенно на объявления основных экономических новостей, таких как решения центрального банка по процентной ставке, данные о несельскохозяйственной заработной плате, заседания FOMC и т.

Типы паттернов

Типы паттернов делятся на две основные категории:

Шаблон продолжения

Модель разворота

Шаблоны продолжения

Паттерны продолжения используются для поиска трейдерами или техническим аналитиком возможности продолжить движение по тренду.

Как правило, после огромного роста цен покупатели обычно закрывают все свои длинные позиции, делают паузу, чтобы «вздохнуть», прежде чем снова начать покупать. Точно так же после сильного падения цен продавцы берут паузу и закрывают свою короткую позицию, прежде чем продолжить продажу. Во время паузы после огромного роста или распродажи цены консолидируются и в конечном итоге формируют определенные модели.

Считается, что модели продолжения завершены, когда цена прорывается и продолжает движение в направлении своего преобладающего тренда (восходящего или нисходящего).

Наиболее распространенные модели продолжения -

Flags

Pennants

Triangles

Wedges

Rectangles

Модели разворота

Он показывает переходную фазу, которая указывает на поворотный момент между восходящим и нисходящим рынком или ценными бумагами.

Мы можем рассматривать это как момент, когда при нисходящем тренде рынка или ценной бумаги все больше покупателей находят ценность привлекательной (при инвестировании или торговле покупатели могут обнаружить, что фундаментальные показатели не так уж слабы и ее текущая стоимость выгодна для покупки), и они перевешивают продавцов. В конце восходящего тренда на рынке ценных бумаг происходит обратный процесс (продавцы перевешивают покупателей).

Наиболее важные модели разворота -

Голова и плечи и перевернутая голова и плечи

Округление дна

Двойные вершины и основания

Тройные вершины и основания

Шип (V)

Построение правил ценовой модели

Участник рынка, который знает, как правильно использовать паттерн Price Action, часто может значительно улучшить свои показатели и свой взгляд на графики.

Следуйте этим правилам при построении ценовых моделей -

Взлеты и падения