Investition unter Sicherheit

Kapitalbudgetierung ist der Prozess, mit dem das Unternehmen entscheidet, welche langfristigen Investitionen getätigt werden sollen. Kapitalbudgetierungsprojekte, dh potenzielle langfristige Investitionen, werden voraussichtlich über mehrere Jahre hinweg Cashflows generieren.

In der Kapitalbudgetierung werden auch die Entscheidungen erläutert, bei denen alle Einnahmen und Ausgaben gedeckt sind. Diese Entscheidungen betreffen alle Zu- und Abflüsse von Mitteln eines Unternehmens für einen bestimmten Zeitraum.

Kapitalbudgettechniken können mit Sicherheit in die folgenden zwei Gruppen unterteilt werden:

Non Discounted Cash Flow

- Amortisationszeit

- Accounting Rate of Return (ARR)

Discounted Cash Flow

- Barwert (Barwert)

- Rentabilitätsindex (PI)

- Interne Rendite (IRR)

Die Amortisationszeit (PBP) ist die traditionelle Methode der Kapitalbudgetierung. Es ist die einfachste und vielleicht am weitesten verbreitete quantitative Methode zur Beurteilung von Investitionsentscheidungen. Dies ist die Anzahl der Jahre, die erforderlich sind, um die ursprünglich in ein Projekt investierten Geldausgaben zurückzuerhalten.

Nicht diskontierter Cashflow

Nicht diskontierte Cashflow-Techniken werden auch als traditionelle Techniken bezeichnet.

Amortisationszeit

Die Amortisationszeit ist eine der traditionellen Methoden der Budgetierung. Es wird häufig als quantitative Methode verwendet und ist die einfachste Methode bei der Investitionsentscheidung. Die Amortisationszeit hilft bei der Analyse der Anzahl der Jahre, die erforderlich sind, um den ursprünglichen Geldaufwand für ein bestimmtes Projekt zurückzuerhalten. Die zur Berechnung der Amortisationszeit weit verbreitete Formel lautet:

Vorteile der Verwendung von PBP

PBP ist eine kostengünstige und einfach zu berechnende Methode. Es ist einfach zu bedienen und benötigt nicht viel Zeit für die Berechnung. Es ist hilfreich für kurzfristige Einnahmen.

Accounting Rate of Return (ARR)

Der ARR ist das Verhältnis nach Steuergewinn geteilt durch die durchschnittliche Investition. ARR wird auch als Return on Investment Method (ROI) bezeichnet. Die folgende Formel wird normalerweise zur Berechnung des ARR verwendet -

Der durchschnittliche Gewinn nach Steuern ergibt sich aus der Addition des Jahresgewinns nach Steuern und der Division des Ergebnisses durch die Anzahl der Jahre.

Vorteile der Verwendung von ARR

ARR ist einfach zu verwenden und basiert auf Buchhaltungsinformationen und ist leicht verfügbar. ARR wird normalerweise als Leistungsbewertungsmaß und nicht als Entscheidungsinstrument verwendet, da keine Cashflow-Informationen verwendet werden.

Discounted-Cashflow-Techniken

Discounted-Cashflow-Techniken berücksichtigen den Zeitwert des Geldes und werden daher auch als moderne Techniken bezeichnet.

Barwert (Barwert)

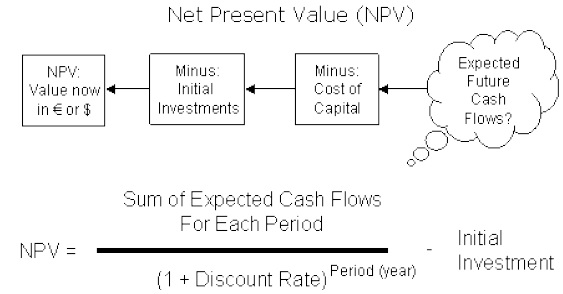

Der Barwert ist eine der Discounted-Cashflow-Techniken. Dies ist die Differenz zwischen dem Barwert zukünftiger Mittelzuflüsse und dem Barwert der anfänglichen Ausgaben, abgezinst auf die Kapitalkosten des Unternehmens. Es erkennt die Cashflow-Ströme in unterschiedlichen Zeitintervallen und kann nur berechnet werden, wenn sie als gemeinsamer Nenner (Barwert) ausgedrückt werden. Der Barwert wird durch Ermittlung eines angemessenen Abzinsungssatzes berechnet. Der Kapitalwert wird mit Hilfe der Gleichung berechnet.

Barwert = Barwert der Mittelzuflüsse - Erstinvestition.

Advantages

Der Kapitalwert wird als das am besten geeignete Maß für die Rentabilität angesehen. Es berücksichtigt alle Jahre des Cashflows und erkennt den Zeitwert für das Geld. Es ist ein absolutes Maß für die Rentabilität, dh es gibt die Leistung in absoluten Beträgen. Die Barwerte der Projekte können addiert werden, was mit anderen Methoden nicht möglich ist.

Rentabilitätsindex (PI)

Die Rentabilitätsindexmethode wird auch als Nutzen-Kosten-Verhältnis bezeichnet, da der Zähler den Nutzen misst und der Nenner die Kosten wie der NPV-Ansatz misst. Dies ist das Verhältnis, das sich aus der Division des Barwerts künftiger Mittelzuflüsse durch den Barwert der Geldausgaben ergibt. Mathematisch ist es definiert als -

Vorteile

In einer Kapitalrationierungssituation ist PI im Vergleich zur NPV-Methode eine bessere Bewertungsmethode. Es berücksichtigt den Zeitwert des Geldes entlang der vom Projekt generierten Cashflows.

| Barwert | |||

|---|---|---|---|

| Year | Cash Flows | @ 5% Discount | @ 10% Discount |

| 0 | -10.000,00 USD | -10.000,00 USD | -10.000,00 USD |

| 1 | 2.000,00 USD | 1.905,00 USD | 1.818,00 USD |

| 2 | 2.000,00 USD | 1.814,00 USD | 1.653,00 USD |

| 3 | 2.000,00 USD | 1.728,00 USD | 1.503,00 USD |

| 4 | 2.000,00 USD | 1.645,00 USD | 1.366,00 USD |

| 5 | 5.000,00 USD | 3.918,00 USD | 3.105,00 USD |

| Total | $ 1,010.00 | $ -555.00 | |

Interne Rendite (IRR)

Die interne Rendite wird auch als Kapitalrendite bezeichnet. Die IRR hängt vollständig vom anfänglichen Aufwand der evaluierten Projekte ab. Dies ist die durchschnittliche jährliche Rendite, die das Unternehmen erzielt, wenn es in das Projekt investiert und die angegebenen Mittelzuflüsse erhält. Mathematisch wird die IRR durch die folgende Gleichung bestimmt:

Wo,

R = Die interne Rendite

C t = Mittelzufluss zum Zeitpunkt t

C 0 = Erstinvestition

Example −

| Interne Rendite | |

|---|---|

| Anfangsbestand | -100.000 |

| Cashflow des ersten Jahres | 110000 |

| Cashflow des zweiten Jahres | 113000 |

| Cashflow des dritten Jahres | 117000 |

| Cashflow des 4. Jahres | 120000 |

| Cashflow des 5. Jahres | 122000 |

| Erlös aus dem Verkauf | 1100000 |

| IRR | 9.14% |

Vorteile

IRR berücksichtigt die gesamten Cashflows, die ein Projekt über die Laufzeit des Projekts generiert. Es misst die Rentabilität der Projekte in Prozent und kann leicht mit den Opportunitätskosten des Kapitals verglichen werden. Es berücksichtigt auch den Zeitwert des Geldes.