Struktur pasar forex

Pada bab ini, kita akan mempelajari tentang struktur pasar forex.

Struktur pasar saham tipikal seperti yang ditunjukkan di bawah ini -

Tetapi struktur pasar forex agak unik karena volume besar transaksi dilakukan di pasar Over-The-Counter (OTC) yang tidak tergantung pada sistem terpusat (pertukaran) seperti dalam kasus pasar saham.

Peserta di pasar ini adalah -

Bank Sentral

Bank komersial besar

Bank investasi

Korporasi untuk transaksi bisnis internasional

Pengelola investasi global

Speculators

Pensiun dan reksa dana

Perusahaan asuransi

Broker forex

Hirarki Peserta

Struktur pasar forex dapat direpresentasikan seperti yang ditunjukkan di bawah ini -

Partisipan Pasar

Pada diagram di atas, kita dapat melihat bahwa bank-bank besar adalah pemain utama dan bank-bank kecil atau menengah membentuk pasar antar bank. Para peserta dari pasar ini berdagang baik secara langsung dengan satu sama lain atau secara elektronik melalui Electronic Brokering Services (EBS) atau Reuters Dealing 3000-Spot Matching.

Persaingan antara kedua perusahaan - EBS dan Reuters 3000-Spot Matching di pasar forex mirip dengan Pepsi dan Coke di pasar konsumen.

Beberapa bank terbesar seperti HSBC, Citigroup, RBS, Deutsche Bank, BNP Paribas, Barclays Bank antara lain menentukan kurs FX melalui operasinya. Bank-bank besar ini adalah pemain kunci untuk transaksi FX global. Bank-bank memiliki gambaran keseluruhan yang benar tentang permintaan dan penawaran di pasar secara keseluruhan, dan memiliki skenario saat ini. Ukuran operasi mereka secara efektif menetapkan bid-ask spread yang mengalir ke ujung bawah piramida.

Tingkat peserta berikutnya adalah penyedia non-bank seperti pembuat pasar ritel, pialang, ECN, dana lindung nilai, dana pensiun dan reksa dana, perusahaan, dll. Hedge fund dan perusahaan teknologi telah mengambil bagian yang signifikan dalam FX ritel tetapi sangat kurang pijakan dalam bisnis FX perusahaan. Mereka mengakses pasar FX melalui bank, yang juga dikenal sebagai penyedia likuiditas. Korporasi adalah pemain yang sangat penting karena mereka terus-menerus membeli dan menjual FX untuk pembelian atau penjualan lintas batas (pasar) produk mentah atau produk jadi. Merger dan akuisisi (M&A) juga menciptakan permintaan dan pasokan mata uang yang signifikan.

Terkadang, pemerintah dan bank tersentralisasi seperti RBI (di India) juga melakukan intervensi di pasar Valuta Asing untuk menghentikan terlalu banyak volatilitas di pasar mata uang. Misalnya, untuk mendukung penetapan harga rupee, pemerintah dan bank sentral membeli rupee dari pasar dan menjualnya dalam berbagai mata uang seperti dolar; sebaliknya, untuk mengurangi nilai rupee India, mereka menjual rupee dan membeli mata uang asing (dolar).

Para spekulan dan pedagang eceran yang datang di bagian bawah piramida membayar spread terbesar, karena perdagangan mereka secara efektif dieksekusi melalui dua lapisan. Tujuan utama para pemain ini adalah untuk menghasilkan uang dari perdagangan fluktuasi harga mata uang. Dengan kemajuan teknologi dan internet, bahkan pedagang kecil pun dapat berpartisipasi dalam pasar forex yang besar ini.

Pasangan mata uang

Jika Anda baru mengenal pasar forex dan baru saja mulai berdagang Valas online, Anda mungkin merasa kewalahan dan bingung sekaligus oleh banyaknya pasangan mata uang yang tersedia di dalam terminal Anda (seperti MetaTrader4, dll.). Jadi apa pasangan mata uang terbaik untuk diperdagangkan? Jawabannya tidak sesederhana itu karena bervariasi dengan setiap trader dan jendela terminalnya atau dengan bursa apa (atau pasar OTC) yang dia perdagangkan. Sebaliknya, Anda perlu meluangkan waktu untuk menganalisis pasangan mata uang yang berbeda terhadap strategi Anda sendiri untuk menentukan pasangan forex terbaik untuk diperdagangkan di akun Anda.

Perdagangan di pasar Forex terjadi antara dua mata uang, karena satu mata uang dibeli (pembeli / bid) dan mata uang lainnya dijual (penjual / permintaan) pada saat yang bersamaan. Ada kode internasional yang menentukan pengaturan pasangan mata uang yang dapat kita perdagangkan. Misalnya, kutipan EUR / USD 1,25 berarti satu Euro bernilai $ 1,25. Di sini, mata uang dasarnya adalah Euro (EUR), dan mata uang pembandingnya adalah dolar AS.

Pasangan Mata Uang yang Biasa Digunakan

Pada bagian ini, kita akan mempelajari beberapa pasangan mata uang yang umum digunakan.

Mata uang yang paling banyak diperdagangkan, dominan dan terkuat adalah dolar AS. Alasan utamanya adalah ukuran ekonomi AS, yang terbesar di dunia. Dolar AS adalah mata uang dasar atau referensi yang disukai di sebagian besar transaksi pertukaran mata uang di seluruh dunia. Berikut adalah beberapa pasangan mata uang yang paling banyak diperdagangkan (likuiditas tinggi) di pasar forex global. Mata uang ini adalah bagian dari sebagian besar transaksi valuta asing. Namun, ini belum tentu mata uang terbaik untuk diperdagangkan untuk setiap pedagang, karena ini (pasangan mata uang mana yang akan dipilih) bergantung pada banyak faktor -

EUR / USD (Euro - Dolar AS)

GBP / USD (Pound Inggris - Dolar AS)

USD / JPY (Dolar AS - Yen Jepang)

USD / CHF (Dolar AS - Franc Swiss)

EUR / JPY (Euro - Yen Jepang)

USD / CAD (Dolar AS - Dolar Kanada)

AUD / USD (Dolar Australia - Dolar AS)

Karena harga mata uang utama ini terus berubah dan begitu juga nilai pasangan mata uang berubah. Hal ini menyebabkan perubahan volume perdagangan antara dua negara. Pasangan ini juga mewakili negara yang memiliki kekuatan finansial dan banyak diperdagangkan di seluruh dunia. Perdagangan mata uang ini membuat mata uang ini bergejolak sepanjang hari dan penyebarannya cenderung lebih rendah.

Pasangan Mata Uang EUR / USD

Pasangan mata uang EUR / USD dianggap sebagai pasangan mata uang paling populer dan memiliki spread terendah di antara broker forex dunia modern. Ini juga merupakan pasangan mata uang yang paling banyak diperdagangkan di dunia. Sekitar 1/3 dari semua perdagangan di pasar dilakukan dalam pasangan mata uang ini. Poin penting lainnya adalah bahwa pasangan forex ini tidak terlalu fluktuatif. Oleh karena itu, jika Anda tidak memiliki selera risiko sebanyak itu, Anda dapat mempertimbangkan pasangan mata uang ini untuk diperdagangkan.

Diagram berikut menunjukkan beberapa pasangan mata uang utama dan nilainya -

Note - Kutipan pasangan mata uang di atas diambil dari www.finance.google.com.

Spread Bid-Ask

Spread adalah perbedaan antara harga bid dan harga ask. Harga bid adalah harga di mana Anda bisa menjual pasangan mata uang dan harga ask adalah harga di mana Anda bisa membeli pasangan mata uang (EUR / USD).

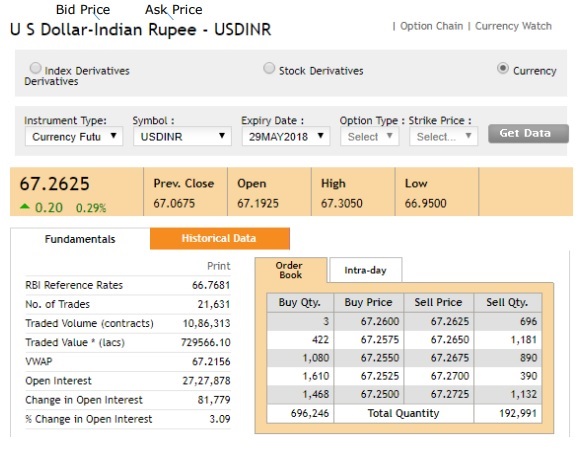

Setiap kali Anda mencoba memperdagangkan pasangan mata uang apa pun, Anda akan melihat bahwa ada dua harga yang ditampilkan, seperti yang ditunjukkan pada gambar di bawah ini -

Gambar berikut menunjukkan selisih antara USD dan INR (Dolar AS - Rupee India).

(Sumber: Data di atas diambil dari nseindia.com)

Harga yang lebih rendah (67.2600 dalam contoh kami) disebut "Bid" dan ini adalah harga di broker Anda (di mana Anda berdagang) bersedia membayar untuk membeli mata uang dasar (USD dalam contoh ini) dengan imbalan counter currency (INR dalam kasus kami). Sebaliknya, jika Anda ingin membuka perdagangan pendek (jual), Anda akan melakukannya pada harga 67,2625 dalam contoh kami. Harga yang lebih tinggi (67.2625) disebut dengan harga 'Ask' dan ini adalah harga di mana broker bersedia menjual mata uang dasar (USD) kepada Anda terhadap mata uang lawan (INR).

Apa itu Pasar Bullish dan Bearish?

Istilah "bull" (bullish) dan "bearish" (bearish ") sering digunakan untuk menggambarkan bagaimana kinerja pasar keuangan secara keseluruhan secara umum - apakah ada apresiasi atau depresiasi. Sederhananya, pasar bullish (bullish) digunakan untuk menggambarkan kondisi di mana pasar naik dan pasar bearish adalah pasar di mana pasar akan turun. Ini bukan, hari tunggal yang menggambarkan apakah pasar dalam bentuk bullish atau bearish; Ini adalah beberapa minggu atau bulan yang memberi tahu kita apakah pasar berada dalam cengkeraman bullish (bullish) atau bearish (bearish).

Apa yang terjadi di Bull Market?

Di pasar bullish, kepercayaan investor atau trader tinggi. Ada optimisme dan harapan positif bahwa hasil yang baik akan terus berlanjut. Jadi secara keseluruhan, bull market terjadi ketika perekonomian berkinerja baik - pengangguran rendah, PDB tinggi dan pasar saham meningkat.

Pasar bullish umumnya terkait dengan pasar ekuitas (saham) tetapi berlaku untuk semua pasar keuangan seperti mata uang, obligasi, komoditas, dll. Oleh karena itu, selama pasar bullish segala sesuatu dalam perekonomian tampak hebat - PDB tumbuh, ada lebih sedikit pengangguran, harga ekuitas naik, dll.

Semua ini mengarah pada kenaikan tidak hanya di pasar saham tetapi juga dalam mata uang FX seperti Dolar Australia (AUD), Dolar Selandia Baru (NZD), Dolar Kanada (CAD) dan mata uang pasar berkembang. Sebaliknya, bull market umumnya mengarah pada penurunan mata uang safe-haven seperti dolar AS, yen Jepang, atau franc Swiss (CHF).

Mengapa itu Penting bagi Anda?

Perdagangan valas selalu dilakukan secara berpasangan, dimana jika salah satu mata uang melemah maka yang lainnya menguat. Karena Anda dapat berdagang dengan dua cara berarti Anda dapat mengambil tampilan panjang (beli) atau pendek (jual) di salah satu pasangan mata uang, sehingga memungkinkan Anda untuk mengambil keuntungan dari pasar naik dan turun.

Di pasar forex, tren bull and bear juga menentukan mata uang mana yang lebih kuat dan mana yang tidak. Dengan memahami tren pasar dengan benar, seorang pedagang dapat membuat keputusan yang tepat tentang bagaimana mengelola risiko dan mendapatkan pemahaman yang lebih baik tentang kapan waktu terbaik untuk masuk dan keluar dari perdagangan Anda.

Apa yang terjadi di Bear Market?

Pasar beruang menunjukkan tren negatif di pasar karena investor menjual aset berisiko seperti saham dan mata uang yang kurang likuid seperti yang berasal dari pasar negara berkembang. Peluang kerugian jauh lebih besar karena harga terus-menerus kehilangan nilainya. Investor atau pedagang lebih baik melakukan short-selling atau pindah ke investasi yang lebih aman seperti emas atau sekuritas pendapatan tetap.

Dalam pasar bearish, investor umumnya pindah ke mata uang safe-haven seperti Yen Jepang (JPY) dan Dolar AS (USD) dan menjual instrumen berisiko.

Mengapa itu Penting bagi Anda?

Karena seorang trader bisa mendapatkan profit besar selama bull and bear market mengingat Anda trading dengan trend. Karena perdagangan forex selalu dilakukan berpasangan, beli kekuatan dan jual yang lemah harus menjadi perdagangan Anda.

Berapa ukuran Lot?

Sekarang mari kita pelajari apa itu ukuran lot.

Lot adalah satuan untuk mengukur jumlah transaksi. Nilai perdagangan Anda selalu sesuai dengan bilangan bulat lot (ukuran lot * jumlah lot).

Perdagangan dengan posisi atau ukuran lot yang tepat pada setiap perdagangan adalah kunci sukses perdagangan forex. Ukuran posisi mengacu pada berapa banyak lot (mikro, mini atau standar) yang Anda ambil pada perdagangan tertentu.

Ukuran standar untuk lot adalah 100.000 unit mata uang dasar dalam perdagangan forex, dan sekarang kami memiliki ukuran lot mini, mikro, dan nano yaitu masing-masing 10.000, 1.000, dan 100 unit.

Berapa lama dalam perdagangan forex?

Setiap kali Anda membeli (membeli) pasangan mata uang, ini disebut long. Ketika pasangan mata uang panjang, mata uang pertama dibeli (menandakan, Anda bullish) sedangkan yang kedua dijual pendek (menandakan, Anda bearish).

Misalnya, jika Anda membeli pasangan mata uang EUR / INR, Anda mengharapkan harga Euro akan naik dan harga rupee India (INR) akan turun.

Apa kekurangan dalam perdagangan forex?

Ketika Anda melakukan short pada forex, mata uang pertama dijual sementara mata uang kedua dibeli. Melakukan short pada suatu mata uang berarti Anda menjualnya dengan harapan harga akan turun di masa depan.

Dalam perdagangan valas, apakah Anda melakukan perdagangan "panjang" (membeli pasangan mata uang) atau "pendek" (menjual pasangan mata uang), Anda selalu membeli satu mata uang dan pendek di mata uang lainnya. Oleh karena itu, jika Anda menjual, atau menjual USD / INR, maka Anda membeli INR dan menjual USD. Artinya, Anda mengharapkan harga INR (rupee India) akan naik dan harga USD (dolar AS) akan turun.

Apa itu Order Tertunda dalam Perdagangan Forex?

Perintah tertunda dalam perdagangan apa pun adalah pesanan yang belum dieksekusi sehingga belum menjadi perdagangan. Umumnya, saat trading kita menempatkan order dengan batas, artinya order kita (perdagangan tertunda) tidak akan dieksekusi jika harga instrumen keuangan tidak mencapai titik tertentu.

Sebagian besar trader mengikuti analisis teknis, jadi jika ada orang (trader atau investor) yang ingin melakukan order pada level support atau resistance tetapi saat ini pasar tidak pada level ini, maka dia dapat menempatkan pending order daripada menunggu. Pending order secara otomatis akan dieksekusi setelah harga mencapai posisi pending order. Berikut ini adalah empat jenis pending order -

Buy Limit

Perintah tertunda untuk membeli mata uang dengan harga lebih rendah (berapa pun harga yang ingin dibeli pedagang) daripada harga saat ini.

Beli Berhenti

Perintah tertunda untuk membeli mata uang dengan harga lebih tinggi (berapa pun harga yang ingin dieksekusi oleh pedagang) daripada harga saat ini.

Jual Batas

Perintah tertunda untuk menjual pasangan mata uang dengan harga lebih tinggi (berapapun harga yang ingin dijual pedagang) daripada harga saat ini.

Jual Stop

Perintah tertunda untuk menjual pasangan mata uang dengan harga lebih rendah (beli tinggi, jual rendah).

Apa itu Leverage dan Margin?

Pada bab ini, kita akan belajar tentang leverage dan margin dan bagaimana pengaruhnya terhadap pasar keuangan.

Apa itu Leverage?

Perdagangan valas memberikan salah satu leverage tertinggi di pasar keuangan. Leverage berarti memiliki kemampuan untuk mengontrol sejumlah besar uang dengan menggunakan sedikit uang Anda sendiri dan meminjam sisanya.

Misalnya, untuk memperdagangkan posisi $ 10.000 (nilai keamanan yang diperdagangkan); broker Anda menginginkan $ 100 dari akun Anda. Leverage Anda, yang dinyatakan dalam rasio, sekarang 100: 1.

Singkatnya, dengan hanya $ 100, Anda mengendalikan $ 10.000.

Oleh karena itu, jika selama perdagangan investasi $ 10.000 naik nilainya menjadi $ 10.100, itu berarti kenaikan $ 100. Karena leverage Anda 100: 1, jumlah sebenarnya yang diinvestasikan adalah $ 100 dan keuntungan Anda $ 100. Ini pada gilirannya Anda kembali ke 100% asyik.

Dalam kasus seperti itu, perdagangan menguntungkan Anda. Bagaimana jika, Anda berakhir dengan pengembalian -1% (posisi $ 10.000). Pengembalian -100% menggunakan leverage 100: 1.

Oleh karena itu, manajemen risiko posisi leverage sangat penting bagi setiap trader atau investor.

Apa itu Margin?

Margin adalah jumlah uang yang harus dimiliki akun perdagangan Anda (atau pialang) sebagai "setoran dengan niat baik" untuk membuka posisi apa pun dengan pialang Anda.

Jadi pertimbangkan contoh leverage di mana kita dapat mengambil posisi $ 100.000 dengan jumlah setoran awal $ 1000.

Jumlah deposit $ 1000 ini disebut "margin" yang harus Anda berikan untuk memulai perdagangan dan menggunakan leverage.

Pialang Anda untuk mempertahankan posisi Anda menggunakannya. Pialang mengumpulkan uang margin dari setiap kliennya (pelanggan) dan menggunakan "setoran margin super" ini untuk dapat melakukan perdagangan dalam jaringan antar bank.

Margin dinyatakan sebagai persentase dari jumlah penuh posisi. Margin Anda dapat bervariasi dari 10% hingga 0,25% margin. Berdasarkan margin yang dibutuhkan oleh pialang Anda, Anda dapat menghitung leverage maksimum yang dapat Anda hasilkan dengan akun perdagangan Anda.

Misalnya, jika broker Anda membutuhkan margin 5%, Anda memiliki leverage 20: 1 dan jika margin Anda 0,25%, Anda dapat memiliki leverage 400: 1.

Hedging

Hedging pada dasarnya adalah strategi yang dimaksudkan untuk mengurangi kemungkinan risiko jika pergerakan harga berlawanan dengan perdagangan Anda. Kita dapat memikirkannya dengan sesuatu seperti "polis asuransi" yang melindungi kita dari risiko tertentu (pertimbangkan perdagangan Anda di sini).

Untuk melindungi dari kerugian dari fluktuasi harga di masa depan, Anda biasanya membuka posisi offset dalam sekuritas terkait. Pedagang dan investor biasanya menggunakan lindung nilai ketika mereka tidak yakin ke arah mana pasar akan menuju. Idealnya, lindung nilai mengurangi risiko hingga hampir nol, dan Anda akhirnya hanya membayar biaya broker.

Seorang pedagang dapat memanfaatkan lindung nilai dengan dua cara berikut -

Untuk membuka posisi di instrumen off-setting

Instrumen offsetting adalah sekuritas yang terkait dengan posisi awal Anda. Hal ini memungkinkan Anda untuk mengimbangi beberapa potensi risiko dari posisi Anda sambil tidak menghilangkan potensi keuntungan Anda sepenuhnya. Salah satu contoh klasik adalah mengatakan perusahaan penerbangan dan sekaligus membeli minyak mentah. Karena kedua sektor ini saling terkait secara terbalik, kenaikan harga minyak mentah kemungkinan akan menyebabkan posisi long maskapai Anda mengalami kerugian, tetapi minyak mentah long membantu mengimbangi sebagian atau seluruh kerugian itu. Jika harga oli tetap stabil, Anda dapat mengambil untung dari maskapai penerbangan lama sambil mencapai titik impas pada posisi oli Anda. Jika harga minyak turun, minyak long akan memberi Anda kerugian tetapi saham maskapai penerbangan mungkin akan naik dan mengurangi sebagian atau semua kerugian Anda. Jadi lindung nilai membantu menghilangkan tidak semua kecuali beberapa risiko Anda saat berdagang.

Untuk membeli dan / atau menjual derivatif (masa depan / penerusan / opsi) dari beberapa jenis untuk mengurangi risiko portofolio Anda serta eksposur hadiah, sebagai lawan untuk melikuidasi beberapa posisi Anda saat ini. Strategi ini mungkin berguna di mana Anda tidak ingin berdagang secara langsung dengan portofolio Anda untuk sementara waktu karena beberapa risiko pasar atau ketidakpastian, tetapi Anda lebih suka tidak melikuidasi sebagian atau semuanya karena alasan lain. Dalam jenis lindung nilai ini, lindung nilai bersifat langsung dan dapat dihitung dengan tepat.

Hentikan Kerugian

Stop-loss adalah perintah yang ditempatkan di terminal perdagangan Anda untuk menjual sekuritas ketika mencapai harga tertentu. Tujuan utama dari stop loss adalah untuk mengurangi kerugian investor pada posisi sekuritas (Ekuitas, FX, dll.). Ini biasanya digunakan dengan posisi panjang tetapi dapat diterapkan dan sama-sama menguntungkan untuk posisi pendek. Ini sangat berguna ketika Anda tidak dapat melihat posisi.

Stop-loss di Forex sangat penting karena berbagai alasan. Salah satu alasan utama yang menonjol adalah tidak ada yang bisa memprediksi masa depan pasar forex setiap saat dengan benar. Harga di masa depan tidak diketahui pasar dan setiap perdagangan yang dimasuki berisiko.

Pedagang valas dapat menetapkan stop pada satu harga tetap dengan ekspektasi mengalokasikan stoploss dan menunggu hingga perdagangan mencapai harga stop atau limit.

Stop-loss tidak hanya membantu Anda mengurangi kerugian Anda (jika perdagangan bertentangan dengan taruhan Anda) tetapi juga membantu melindungi keuntungan Anda (jika perdagangan mengikuti tren). Misalnya, kurs USD / INR saat ini adalah 66,25 dan ada pengumuman dari ketua federal AS apakah akan ada kenaikan tarif atau tidak. Anda memperkirakan akan ada banyak volatilitas dan USD akan naik. Oleh karena itu, Anda membeli masa depan USD / INR pada 66,25. Pengumuman datang dan USD mulai turun dan anggap Anda telah menempatkan stop-loss di 66,05 dan USD turun ke 65,5; dengan demikian, menghindari Anda dari kerugian lebih lanjut (stop-loss mencapai 66,05). Sebaliknya jika USD mulai naik setelah pengumuman, dan USD / INR mencapai 67,25. Untuk melindungi keuntungan Anda, Anda dapat menetapkan stop-loss di 67,05 (asumsikan). Jika stop-loss Anda mencapai 67,05 (asumsikan), Anda mendapat untung lagi, Anda dapat meningkatkan stop-loss Anda dan menghasilkan lebih banyak keuntungan sampai stop-loss Anda mencapai.