Nozioni di base sulla contabilità - Guida rapida

La contabilità è un linguaggio commerciale. Possiamo usare questo linguaggio per comunicare le transazioni finanziarie e i loro risultati. La contabilità è un sistema completo per raccogliere, analizzare e comunicare informazioni finanziarie.

L'origine della contabilità è vecchia quanto il denaro. All'inizio, il numero di transazioni era molto piccolo, quindi ogni persona interessata poteva tenere il registro delle transazioni durante un periodo di tempo specifico. Ventitré secoli fa, uno studioso indiano di nomeKautilya alias Chanakya ha introdotto i concetti di contabilità nel suo libro Arthashastra. Nel suo libro ha descritto l'arte della corretta tenuta della contabilità e dei metodi di controllo dei conti. A poco a poco, il campo della contabilità ha subito notevoli cambiamenti in conformità con i cambiamenti in atto nello scenario aziendale del mondo.

Un contabile può registrare le transazioni finanziarie secondo determinati principi e standard contabili e come prescritto da un contabile a seconda delle dimensioni, della natura, del volume e di altri vincoli di una particolare organizzazione.

Con l'aiuto del processo di contabilità, possiamo determinare il profitto o la perdita dell'attività in una data specifica. Ci aiuta anche ad analizzare le prestazioni passate e a pianificare le future linee di azione.

Definizione di contabilità

L'American Institute of Certified Public Accountant ha definito la contabilità finanziaria come:

"L'arte di registrare, classificare e riassumere in modo significativo e in termini di denaro, operazioni ed eventi che in parte hanno carattere almeno finanziario e interpretarne i risultati."

Obiettivi e ambito di contabilità

Esaminiamo i principali obiettivi della contabilità:

To keep systematic records- La contabilità viene eseguita per mantenere un registro sistematico delle transazioni finanziarie. L'obiettivo primario della contabilità è quello di aiutarci a raccogliere dati finanziari e registrarli sistematicamente per derivare risultati corretti e utili di bilancio.

To ascertain profitability- Con l'aiuto della contabilità, possiamo valutare i profitti e le perdite subite durante un periodo contabile specifico. Con l'aiuto di un conto di trading e profitti e perdite, possiamo facilmente determinare il profitto o la perdita di un'azienda.

To ascertain the financial position of the business- Uno stato patrimoniale o un estratto conto indica la situazione finanziaria di una società in una determinata data. Un bilancio redatto correttamente ci fornisce un'indicazione della classe e del valore delle attività, della natura e del valore della passività e anche della posizione patrimoniale dell'impresa. Con l'aiuto di ciò, possiamo facilmente accertare la solidità di qualsiasi entità aziendale.

To assist in decision-making- Per prendere decisioni per il futuro, è necessario un bilancio accurato. Uno dei principali obiettivi della contabilità è prendere le decisioni giuste al momento giusto. Pertanto, la contabilità ti offre la piattaforma per pianificare il futuro con l'aiuto dei record passati.

To fulfill compliance of Law- Entità aziendali come società, trust e società vengono gestite e governate secondo diversi atti legislativi. Allo stesso modo, a ogni casa d'affari si applicano anche leggi fiscali diverse (imposta indiretta diretta). Ognuno deve tenere e mantenere diversi tipi di conti e registrazioni come prescritto dalle corrispondenti leggi del paese. La contabilità aiuta a gestire un'impresa nel rispetto della legge.

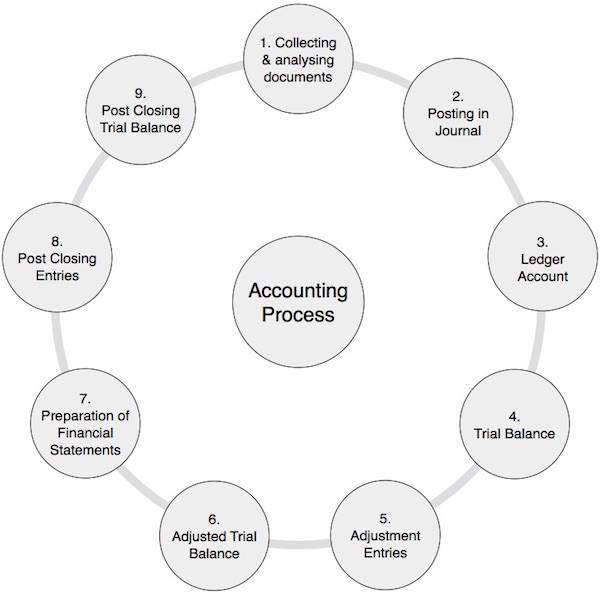

Il ciclo contabile si riferisce alle attività specifiche coinvolte nel completamento di un processo contabile. La durata di un ciclo contabile può essere mensile, trimestrale, semestrale o annuale. Può variare da organizzazione a organizzazione ma il processo rimane lo stesso.

Processo contabile

La tabella seguente elenca i passaggi seguiti in un processo contabile:

| 1 | Raccolta e analisi dei documenti contabili | È un passaggio molto importante in cui si esaminano i documenti di origine e li si analizza. Ad esempio, documenti relativi a contanti, banca, vendite e acquisti. Questo è un processo continuo per tutto il periodo contabile. |

| 2 | Inserimento nel diario | Sulla base dei documenti di cui sopra, si passano le registrazioni prima nota utilizzando il sistema di doppia registrazione in cui il saldo in dare e in avere rimane uguale. Questo processo viene ripetuto per tutto il periodo contabile. |

| 3 | Registrazione nei conti contabili | Il saldo del debito e del credito di tutti i conti di cui sopra interessati dalle registrazioni prima nota viene registrato nei conti CoGe. Un libro mastro è semplicemente una raccolta di tutti i conti. Di solito, questo è anche un processo continuo per l'intero periodo contabile. |

| 4 | Preparazione del bilancio di verifica | Come suggerisce il nome, il bilancio di verifica è un riepilogo di tutti i saldi dei conti contabili, indipendentemente dal fatto che abbiano un saldo a debito o a credito. Poiché seguiamo il sistema di contabilità a partita doppia, il totale di tutto il saldo in debito e credito come apparso nel bilancio di verifica rimane uguale. Di solito, è necessario preparare il bilancio di verifica alla fine di detto periodo contabile. |

| 5 | Registrazione delle voci di rettifica | In questa fase, i movimenti di rettifica vengono prima passati attraverso il giornale di registrazione, seguiti dalla registrazione nei conti contabili e infine nel bilancio di verifica. Poiché nella maggior parte dei casi abbiamo utilizzato la contabilità per competenza per individuare il valore corretto dei conti di entrate, spese, attività e passività, è necessario eseguire queste registrazioni di rettifica. Questo processo viene eseguito alla fine di ogni periodo contabile. |

| 6 | Bilancio di verifica rettificato | Tenendo conto delle voci di rettifica di cui sopra, creiamo il bilancio di verifica rettificato. Il bilancio di verifica rettificato è una piattaforma per preparare il bilancio di una società. |

| 7 | Preparazione del bilancio | I rendiconti finanziari sono l'insieme di dichiarazioni come Conto delle entrate e delle spese o Conto commerciale e profitti e perdite, Rendiconto finanziario, Rendiconto finanziario, Bilancio o Conto rendiconto. Con l'aiuto del bilancio di verifica, inseriamo tutte le informazioni nel bilancio. I rendiconti finanziari mostrano chiaramente la salute finanziaria di un'impresa descrivendone i profitti o le perdite. |

| 8 | Voci post-chiusura | Tutti i diversi conti delle entrate e delle spese dell'azienda vengono trasferiti al conto di negoziazione e profitti e perdite. Con il risultato di queste registrazioni, il saldo di tutti i conti dei conti delle entrate e delle uscite arriva a NIL. Il saldo netto di queste voci rappresenta l'utile o la perdita della società, che viene infine trasferito al patrimonio netto o al capitale del proprietario. |

| 9 | Bilancio di verifica post-chiusura | Il bilancio di verifica successivo alla chiusura rappresenta i saldi del conto attività, passività e capitale. Questi saldi vengono trasferiti all'esercizio successivo come saldo di apertura. |

I primi due concetti contabili, vale a dire, Business Entity Concept e Money Measurement Concept sono i concetti fondamentali della contabilità. Analizziamo brevemente ciascuno di essi:

Concetto di entità aziendale

Secondo questo concetto, l'azienda e il proprietario dell'azienda sono due entità diverse. In altre parole, io e la mia azienda siamo separati.

Ad esempio, il signor A avvia una nuova attività nel nome e nello stile di M / s Independent Trading Company e ha introdotto un capitale di Rs 2.000.000 in contanti. Significa che il saldo di cassa di M / s Independent Trading Company aumenterà di una somma di Rs 2.000.000 / -. Contestualmente aumenterà anche la responsabilità di M / s Independent Trading Company sotto forma di capitale. Significa che la M / s Independent Trading Company è tenuta a pagare Rs 2.000.000 al signor A.

Concetto di misurazione del denaro

Secondo questo concetto, "possiamo registrare solo quelle transazioni nella nostra registrazione contabile che possono essere misurate in termini monetari".

Esempio

Determina e prenota il valore delle scorte dei seguenti articoli:

Shirts Rs 5,000/-

Pants Rs 7,500/-

Coats 500 pieces

Jackets 1000 pieces

Value of Stock = ?Qui, se vogliamo registrare il valore delle scorte nella nostra contabilità, abbiamo bisogno del valore di cappotti e giacche in termini di denaro. Ora, se concludiamo che i valori di cappotti e giacche sono rispettivamente di Rs 2.000 e Rs 15.000, allora possiamo facilmente prenotare il valore delle azioni come Rs 29.500 (come risultato di 5000 + 7500 + 2000 + 15000) nei nostri libri. Dobbiamo tenere separatamente i registri quantitativi.

Going Concern Concept

La nostra contabilità si basa sul presupposto che un'unità aziendale sia una continuità aziendale. Registriamo tutte le transazioni finanziarie di un'azienda tenendo presente questo punto di vista che una business unit è una continuità aziendale; non una preoccupazione andata. In caso contrario, il banchiere non fornirà prestiti, il fornitore non fornirà beni o servizi, i dipendenti non funzioneranno correttamente e il metodo di registrazione della transazione cambierà completamente.

Ad esempio, un'unità aziendale effettua investimenti sotto forma di immobilizzazioni e registriamo solo l'ammortamento delle attività nel nostro conto profitti e perdite; non la differenza del costo di acquisizione delle attività meno il valore netto di realizzo delle attività. Il motivo è semplice; presumiamo che utilizzeremo queste risorse e guadagneremo profitti in futuro mentre le utilizzeremo. Allo stesso modo, trattiamo le spese per entrate differite e le spese anticipate. Il concetto di continuità aziendale non funziona nei seguenti casi:

- Se un'unità viene dichiarata malata (unità inutilizzata o inutilizzabile).

- Quando una società sta per liquidare e per la stessa viene nominato un liquidatore.

- Quando una business unit sta attraversando una grave crisi finanziaria e sta per chiudere.

Concetto di costo

È un concetto molto importante basato sul concetto di continuità aziendale. Registriamo il valore delle attività sulla base del costo, non sul valore netto di realizzo o sul valore di mercato delle attività sulla base del presupposto che un'unità di business sia un'entità in funzionamento. Senza dubbio, riduciamo il valore delle attività che forniscono ammortamento alle attività, ma ignoriamo il valore di mercato delle attività.

Il concetto di costo blocca qualsiasi tipo di manipolazione tenendo conto del valore netto di realizzo o del valore di mercato. Al ribasso, questo concetto ignora l'effetto dell'inflazione sul mercato, che a volte può essere molto forte. Tuttavia, il concetto di costo è ampiamente e universalmente accettato sulla base del quale facciamo la contabilità di un'unità aziendale.

Concetto di doppio aspetto

Ci deve essere una doppia entrata per completare qualsiasi transazione finanziaria, significa che l'addebito dovrebbe essere sempre uguale al credito. Ogni transazione finanziaria ha quindi il suo duplice aspetto:

- otteniamo qualche vantaggio, e

- paghiamo qualche vantaggio.

Ad esempio, se acquistiamo delle azioni, avrà due effetti:

- il valore delle azioni aumenterà (ottieni un vantaggio per lo stesso importo) e

- aumenterà la nostra responsabilità sotto forma di creditori.

| Transazione | Effetto |

|---|---|

| Acquisto di azioni per Rs 25.000 | Lo stock aumenterà di Rs 25.000 (aumento del saldo del debito) Il contante diminuirà di Rs 25.000 (diminuzione del saldo del debito) o Il creditore aumenterà di Rs 25.000 (aumento del saldo del credito) |

Concetto di periodo contabile

La vita di un'unità aziendale è indefinita secondo il concetto di continuità aziendale. Per determinare l'utile o la perdita di un'impresa e per accertarne la posizione finanziaria, i conti profitti e perdite e i bilanci vengono redatti a intervalli di tempo regolari, di solito alla fine di ogni anno. Questo ciclo di un anno è noto come periodo contabile. Lo scopo di avere un periodo contabile è quello di adottare misure correttive tenendo conto delle performance passate, per annullare l'effetto dei cambiamenti stagionali, per pagare le tasse, ecc.

Sulla base di questo concetto, le spese per entrate e le spese in conto capitale sono separate. I costi dei ricavi sono addebitati al conto profitti e perdite per accertare il corretto profitto o perdita durante un determinato periodo contabile. Le spese in conto capitale rientrano nella categoria di quelle spese, il cui beneficio sarà utilizzato anche nei prossimi periodi contabili.

Il periodo contabile ci aiuta ad accertare la corretta posizione dell'azienda a intervalli di tempo regolari, cioè alla fine di ogni periodo contabile.

Concetto di corrispondenza

Il concetto di corrispondenza si basa sul concetto di periodo contabile. Le spese di un'impresa per un determinato periodo contabile devono essere compensate con le entrate dello stesso periodo contabile per accertare il profitto o la perdita dell'impresa per lo stesso periodo. Questa pratica di abbinamento è ampiamente accettata in tutto il mondo. Facciamo un esempio per comprendere chiaramente il Matching Concept.

I seguenti dati vengono ricevuti da M / s Globe Enterprises nel periodo dal 01-04-2012 al 31-03-2013:

| S.No. | Particolari | Quantità |

|---|---|---|

| 1 | Vendita di 1.000 lampadine elettriche a Rs 10 per lampadina in contanti. | 10.000,00 |

| 2 | Vendita di 200 Lampadine Elettriche @ Rs. 10 per lampadina a credito a M / s Atul Traders. | 2.000,00 |

| 3 | Vendita di 450 tubi luminosi a Rs.100 per pezzo in contanti. | 45.000,00 |

| 4 | Acquisti effettuati da XZY Ltd. | 40.000,00 |

| 5 | Contanti pagati a M / s XYZ Ltd. | 38.000,00 |

| 6 | Spese di trasporto pagate sugli acquisti | 1.500,00 |

| 7 | Spese di elettricità del negozio pagate | 5.000,00 |

| 8 | Conto per il 13 marzo per l'elettricità ancora in sospeso da pagare l'anno prossimo. | 1.000,00 |

Sulla base dei dati di cui sopra, il profitto o la perdita dell'azienda viene calcolato come segue:

| Particolari | Quantità | Totale |

|---|---|---|

| Vendita | ||

| Lampadina | 12.000,00 | |

| Tubo | 45.000,00 | 57.000,00 |

| Di meno - | ||

| Acquisti | 40.000,00 | |

| Spese di trasporto | 5.000,00 | |

| Spese di elettricità | 1.500,00 | |

| Spese eccezionali | 1.000,00 | 47.500.00 |

| Profitto netto | 9.500,00 |

Nell'esempio precedente, per abbinare le spese e le entrate durante lo stesso periodo contabile, abbiamo aggiunto l'acquisto del credito e le spese in sospeso di questo anno contabile per accertare l'utile corretto per il periodo contabile dal 01-04-2012 al 31-03- 2013.

Significa che la raccolta di contanti e il pagamento in contanti vengono ignorati durante il calcolo dell'utile o della perdita dell'anno.

Accrual Concept

Come indicato sopra nel concetto di abbinamento, vengono considerate le entrate generate nel periodo contabile e anche le spese relative al periodo contabile. In base al concetto di contabilità per competenza, se vendiamo alcuni articoli o prestiamo un servizio, allora questo diventa il nostro punto di generazione di entrate indipendentemente dal fatto che abbiamo ricevuto denaro o meno. Lo stesso concetto è applicabile in caso di spese. Sono considerate tutte le spese pagate in contanti o da pagare e viene detratto il pagamento anticipato delle eventuali spese.

La maggior parte dei professionisti utilizza la contabilità in contanti. Significa che il denaro ricevuto in un determinato periodo contabile e le spese pagate in contanti nello stesso periodo contabile sono la base della loro contabilità. Per loro, il reddito della loro azienda dipende dalla riscossione delle entrate in contanti. Una pratica simile è seguita per le spese. È conveniente per loro e sulla stessa base pagano le tasse.

Obiettivo del concetto di prova

Secondo il concetto di prova oggettiva, ogni entrata finanziaria dovrebbe essere supportata da alcune prove oggettive. L'acquisto dovrebbe essere supportato da effetti di acquisto, vendita con effetti di vendita, pagamento in contanti delle spese con note in contanti e pagamento ai creditori con ricevute di cassa ed estratti conto bancari. Allo stesso modo, le scorte dovrebbero essere controllate mediante verifica fisica e il loro valore dovrebbe essere verificato con le fatture di acquisto. In assenza di questi, il risultato contabile non sarà affidabile, le possibilità di manipolazione nelle registrazioni contabili saranno elevate e nessuno potrà fare affidamento su tali rendiconti finanziari.

Discuteremo le convenzioni contabili in questa sezione.

Convenzione di coerenza

Per confrontare i risultati di diversi anni, è necessario che le regole contabili, i principi, le convenzioni e i concetti contabili per operazioni simili siano seguiti in modo coerente e continuo. L'affidabilità del bilancio può andare persa se si osservano frequenti cambiamenti nel trattamento contabile. Ad esempio, se un'impresa sceglie il costo o il prezzo di mercato a seconda di quale sia il metodo più basso per la valutazione delle azioni e il metodo del valore svalutato per l'ammortamento delle immobilizzazioni, dovrebbe essere seguito in modo coerente e continuo.

La coerenza afferma anche che se un cambiamento diventa necessario, il cambiamento e i suoi effetti sul conto economico e sulla posizione finanziaria dell'azienda dovrebbero essere chiaramente menzionati.

Convenzione sulla divulgazione

Il Companies Act, 1956, prescriveva un formato in cui doveva essere redatto il bilancio. Ogni azienda che rientra in questa categoria deve seguire questa pratica. Diverse disposizioni sono previste dal Companies Act per la redazione del presente bilancio. Lo scopo di queste disposizioni è di fornire tutte le informazioni essenziali in modo che la visione del bilancio sia veritiera e corretta. Tuttavia, il termine "divulgazione" non significa tutte le informazioni. Significa divulgazione di informazioni significative per gli utenti di questi rendiconti finanziari, come investitori, proprietari e creditori.

Convenzione di materialità

Se la divulgazione o la non divulgazione di un'informazione potrebbe influenzare la decisione degli utenti del bilancio, allora tale informazione dovrebbe essere divulgate.

Per una migliore comprensione, fare riferimento alle Istruzioni generali per la preparazione del Prospetto dei profitti e delle perdite nella VI pianificata rivista al Companies Act, 1956:

Una società deve divulgare a titolo di note ulteriori informazioni relative a qualsiasi voce di reddito o di spesa che supera l'1% delle entrate derivanti dalle operazioni o Rs 1,00.000, a seconda di quale sia maggiore.

Una Società dovrà divulgare nelle Note ai conti, la quota della società detenuta da ciascun azionista che detiene più del 5% di azioni specificando il numero di azioni detenute.

Conservazione o prudenza

È una politica di sicurezza. Per eventi futuri non sono previsti utili, ma gli accantonamenti per perdite sono forniti come politica di prudenza. Questa politica prevede l'accantonamento sia per crediti dubbi che per passività potenziali; ma non consideriamo alcun guadagno anticipato.

Ad esempio, se A acquista 1000 articoli a Rs 80 per articolo e ne vende 900 articoli a Rs 100 per articolo quando il valore di mercato delle azioni è (i) Rs 90 e nella condizione (ii) Rs 70 per articolo, allora il il profitto dalle transazioni di cui sopra può essere calcolato come segue:

| Particolari | Condizione (i) | Condizione (ii) |

|---|---|---|

| Valore di vendita (A) (900 x 100) | 90.000,00 | 90.000,00 |

| Meno - Costo delle merci vendute | ||

| Acquisti | 80.000,00 | 80.000,00 |

| Meno - Stock di chiusura | 8.000,00 | 7.000,00 |

| Costo delle merci vendute (B) | 72.000,00 | 73.000,00 |

| Profitto (AB) | 18.000,00 | 17.000,00 |

Nell'esempio precedente, il metodo per la valutazione delle azioni è "Costo o prezzo di mercato, a seconda di quale dei due è inferiore" .

La prudenza tuttavia non consente la creazione di riserve nascoste sottovalutando i profitti o sovrastimando le perdite.

È necessario conoscere la classificazione dei conti e il loro trattamento nel sistema dei conti in partita doppia. In generale, gli account sono classificati in tre categorie:

- Account personali

- Conti reali

- Conti tangibili

- Conti immateriali

Esaminiamoli uno per uno.

Account personali

I conti personali possono essere ulteriormente classificati in tre categorie:

Conto personale naturale

Un account relativo a qualsiasi individuo come David, George, Ram o Shyam viene definito account personale naturale .

Conto personale artificiale

Un account correlato a qualsiasi persona artificiale come M / s ABC Ltd, M / s General Trading, M / s Reliance Industries, ecc., È chiamato account personale artificiale .

Account personale rappresentativo

L'account personale rappresentativo rappresenta un gruppo di account. Se ci sono più conti di natura simile, è meglio raggrupparli come conto stipendio da pagare, conto affitto da pagare, conto prepagato assicurativo, conto interessi attivi, conto capitale e conto prelievo, ecc.

Conti reali

Ogni azienda ha alcune risorse e ogni risorsa ha un account. Pertanto, il conto patrimoniale è chiamato conto reale. Esistono due tipi di risorse:

Tangible le attività sono beni tangibili come impianti, macchinari, mobili, magazzino, contanti, ecc.

Intangible i beni sono beni non tangibili come avviamento, brevetto, copyright, ecc.

Il trattamento contabile per entrambi i tipi di attività è lo stesso.

Conti nominali

Poiché questo conto non rappresenta alcun bene materiale, è chiamato conto nominale o fittizio. Tutti i tipi di conto spese, conto perdite, conto guadagni o conti redditi rientrano nella categoria dei conti nominali. Ad esempio, conto degli affitti, conto stipendio, conto delle spese di elettricità, conto dei redditi da interessi, ecc.

Sono seguiti due sistemi di contabilità:

- Sistema a ingresso singolo

- Sistema a doppia entrata

Sistema a ingresso singolo

Il sistema a partita unica è un sistema di contabilità incompleto, seguito da piccoli imprenditori, in cui il numero di transazioni è molto inferiore. In questo sistema di contabilità, solo i conti personali vengono aperti e gestiti da un imprenditore. A volte i libri sussidiari vengono mantenuti e talvolta no. Poiché i conti reali e nominali non sono aperti dall'imprenditore, la preparazione del conto profitti e perdite e dello stato patrimoniale non è possibile per accertare la corretta posizione di profitto o perdita o posizione finanziaria dell'entità aziendale.

Sistema a doppia entrata

Il sistema di contabilità a partita doppia è un sistema di conti scientifico seguito in tutto il mondo senza alcuna controversia. È un vecchio sistema di contabilità. È stato sviluppato da‘Luco Pacioli’d'Italia nel 1494. Con il sistema della partita doppia, ogni registrazione ha il suo duplice aspetto di debito e credito. Significa che le attività dell'azienda sono sempre uguali alle passività dell'azienda.

Attività = Passività

Se diamo qualcosa, otteniamo anche qualcosa in cambio e viceversa.

Regole di debito e credito nell'ambito del sistema di conti in partita doppia

Le seguenti regole di debito e credito sono chiamate regole d'oro dei conti:

| Classificazione dei conti | Regole | Effetto |

|---|---|---|

| Account personali | Il destinatario è Debito Il donatore è credito |

Debito = Credito |

| Conti reali | Cosa viene fornito in addebito Ciò che va fuori credito |

Debito = Credito |

| Conti nominali | Le spese sono addebitate I redditi sono credito |

Debito = Credito |

Esempio

Il Sig. A avvia un'attività di cui disponiamo dei seguenti dati:

| Introduce il capitale in contanti | Rs | 50.000 |

| Acquisti (contanti) | Rs | 20.000 |

| Acquisti (credito) dal signor B | Rs | 25.000 |

| Spese di trasporto pagate in contanti | Rs | 1.000 |

| Beni venduti al signor C a credito | Rs | 15.000 |

| Vendita in contanti | Rs | 30.000 |

| Computer acquistato | Rs | 10.000 |

| Reddito da Commissione | Rs | 8.000 |

Le voci del diario per gli elementi di cui sopra verrebbero eseguite come:

| S.No. | Voci di diario | Classificazione | Regola |

|---|---|---|---|

| 1 | Contanti A / c Dr. 50.000 A capitale A / c 50.000 |

Aria condizionata reale A / c personale |

Addebita quello che arriva; Ringrazia il donatore (proprietario) |

| 2 | Acquisto di beni A / c Dr. 20.000 Per incassare A / c 20.000 |

Aria condizionata reale Aria condizionata reale |

Addebita quello che arriva; Accredita ciò che esce |

| 3 | Acquisto di beni A / c Dr. 25.000 A BA / c 25.000 |

Aria condizionata reale A / c personale |

Addebita quello che arriva; Ringrazia il donatore |

| 4 | A / c merci Dr. 1.000 Per incassare A / c 1.000 |

Nominale A / c Aria condizionata reale |

Addebita tutte le spese Accredita ciò che esce |

| 5 | CA / c Dr. 15.000 In Vendita A / c 15.000 |

A / c personale Conto reale |

Addebita il destinatario Accredita ciò che esce |

| 6 | Contanti A / c Dr. 30.000 In Vendita A / c 30.000 |

Aria condizionata reale Aria condizionata reale |

Addebita quello che arriva; Accredita ciò che esce |

| 7 | Computer A / c Dr. 10.000 Per incassare 10.000 A / c |

Aria condizionata reale Aria condizionata reale |

Addebita quello che arriva; Accredita ciò che esce |

| 8 | Contanti A / c Dr. 8.000 Per commissionare A / c 8.000 |

Aria condizionata reale Nominale A / c |

Addebita quello che arriva; Accredita tutti i redditi |

È molto chiaro dall'esempio sopra come funzionano le regole di debito e credito. È anche chiaro che ogni voce ha il suo duplice aspetto. In ogni caso l'addebito sarà sempre uguale all'avere in partita doppia.

"Il processo di registrazione di una transazione in un giornale è chiamato registrazione delle transazioni."--- Meigs e Meigs e Johnson

Journal è un libro che viene mantenuto su base giornaliera per registrare tutte le voci finanziarie della giornata. Il passaggio delle voci è chiamato registrazione a giornale. Le registrazioni a giornale vengono trasmesse secondo le regole di addebito e accredito del sistema di partita doppia.

| 1 | 2 | 3 | 4 | 5 |

| Data | Particolari | LF | Quantità | |

|---|---|---|---|---|

| Addebito | Credito | |||

| xx-xx-xx | ... ... ... ... A / c Dr. Per ... ... ... ... A / c (... ... Narrazione ... ...) |

xx xx |

xxxx | xxxx |

Colonna 1: rappresenta la data della transazione.

Colonna 2: la riga 1 (... ... ... ...) rappresenta il nome del conto da addebitare.

La riga 2 (... ... ... ...) rappresenta il nome del conto da accreditare.

Riga 3 per la narrazione della transazione.

Colonna 3: Ledger Folio (LF) rappresenta il numero di pagina del conto libro mastro su cui registriamo questi movimenti.

Colonna 4: importo / i da addebitare.

Colonna 5: importo / i da accreditare.

Appunti

Se sono presenti più transazioni in un giorno, l'importo totale di tutte le transazioni tramite una singola registrazione a giornale può passare con l'importo totale.

Se la voce di addebito o accredito è la stessa e la voce corrispondente è diversa, possiamo pubblicare una voce combinata per la stessa. È chiamato‘compound entry’indipendentemente dal numero di movimenti di addebito o accredito contenuti nella registrazione prima nota composta. Per esempio,

| 1 | 2 | 3 | 4 | 5 |

| Data | Particolari | LF | Quantità | |

|---|---|---|---|---|

| Addebito | Credito | |||

| Xxxx | ... ... ... ... A / c Dr. ... ... ... ... A / c Dr. Per ... ... ... ... A / c (Narrazione ... ... ... ...) |

xx xx xx |

xx xx |

xxxx |

Analisi e trattamento delle transazioni

Esaminiamo la natura delle transazioni e il loro trattamento nei nostri libri contabili. Le seguenti voci contabili sono comunemente utilizzate in ogni azienda e rientrano nella categoria delle voci di giornale di routine.

| S.No. | Natura della transazione | Analisi e trattamento | ||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Capitale | Il conto capitale è un conto personale. Ogni volta che il proprietario introduce capitale sotto forma di denaro, beni o attività, la voce sarà come qui sotto:

(Essere contanti / beni / attività introdotti come capitale) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 2 | Conto di prelievo | Anche il conto di prelievo è un conto capitale. Ogni volta che il proprietario dell'attività ritira denaro per uso personale, si parla di prelievo. Il saldo del conto Prelievo viene trasferito al conto capitale alla fine dell'esercizio contabile.

(Trattandosi di ritiro di contanti per uso personale) |

||||||||||||||||||||||||||||||||||||||||||||||||

| Notes: 1. L'introduzione del capitale e il ritiro del capitale possono avvenire in qualsiasi momento durante l'esercizio contabile. 2. Oltre al denaro contante, potrebbero esserci altre spese del proprietario / titolare che può pagare direttamente per suo conto discutendo il suo conto. Ad esempio, il pagamento della sua assicurazione, tasse, affitto, elettricità o bollette telefoniche personali. 3. L'account aziendale e l'account personale del titolare sono diversi in quanto proprietario dell'azienda e dell'azienda, entrambi sono entità separate. |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 3 | Sconto commerciale | Lo sconto commerciale è consentito dal venditore all'acquirente direttamente sulla fattura di vendita. Gli acquirenti in questo caso sono solitamente venditori interi, commercianti o produttori, che vendono ulteriormente questo materiale ai loro clienti o utilizzano il materiale nel loro processo di produzione. Il tasso di sconto può variare da cliente a cliente. Treatment- In questo caso non è necessario passare alcuna voce di diario. La vendita è contabilizzata al netto dello sconto commerciale. Allo stesso modo, se otteniamo uno sconto commerciale dal nostro fornitore, prenotiamo il nostro acquisto al netto dello sconto commerciale. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 4 | Sconto | Lo sconto di cassa è consentito anche dal venditore al suo acquirente; ancora non rientra nella categoria dello sconto commerciale. Lo sconto di cassa è una sorta di schema per ispirare i debitori a rilasciare in tempo il pagamento dovuto. Ad esempio, un venditore può consentire uno sconto in contanti del 5%, se riceve il pagamento entro una settimana entro il limite di tempo di 45 giorni. Treatment - Se A ha concesso uno sconto del 5% a B, allora

(Essendo il 5% di sconto consentito a B sul pagamento di Rs ........)

(Essendo il pagamento di Rs xx effettuato ad A e ottenendo uno sconto del 5%) Note - Nel caso precedente, lo sconto è una perdita per A e il reddito per B. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 5 | Crediti inesigibili | Una parte della vendita di crediti che non è stata recuperata dai debitori per motivi come insolvenza, disonestà, ecc. Sono chiamati crediti inesigibili dell'azienda. I crediti inesigibili sono una perdita per l'azienda. Trattamento: (1) To book bad debts

(Essere in perdita a causa di crediti inesigibili) (2) To recover bad debts

(Essere recupero crediti inesigibili) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 6 | Spese per acquisto di merci | Ci sono alcuni tipi di spese sostenute per l'acquisto di merci come il trasporto in entrata, gli octroi, il carrello, le spese di scarico, ecc. Treatment:

(Trattandosi di spese di trasporto pagate all'acquisto di merci) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 7 | Spese di vendita di merci | Le spese vengono sostenute anche durante la vendita di prodotti ai clienti come il trasporto in uscita, le spese di assicurazione, ecc. Treatment:

(Trattandosi di spese di trasporto pagate sulla vendita di merci) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 8 | Spese per acquisto di beni | A volte dobbiamo pagare le spese per l'acquisto di beni immobili come spese di trasporto, spese di installazione, ecc. Treatment: Le spese sostenute per l'acquisto di immobilizzazioni vengono aggiunte al valore delle immobilizzazioni e non possono essere trattate come spese per acquisti di beni:

(Spese sostenute per l'acquisto di beni) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 9 | Pagamento delle spese | Treatment:

(Essendo spese sostenute) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 10 | Spese eccezionali | A volte le spese rimangono in sospeso alla fine dell'esercizio finanziario, ma a causa della base contabile per competenza, dobbiamo registrare quelle spese che sono dovute per il pagamento e da pagare nel successivo esercizio contabile. Ad esempio, lo stipendio dovuto l'ultimo giorno dell'anno contabile da pagare nell'anno successivo. Treatment:

(Essendo lo stipendio per il mese di ......... dovuto) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 11 | Spese prepagate | A volte paghiamo in anticipo le spese come l'assicurazione pagata tre mesi prima della chiusura dell'esercizio contabile. Poiché di solito l'assicurazione viene pagata per l'intero anno, in questo caso l'assicurazione per nove mesi viene trattata come un'assicurazione prepagata. Allo stesso modo, l'affitto per il primo mese del successivo esercizio contabile può essere pagato in anticipo. Treatment:

(Being prepaid expenses for month paid) Note: Expenses account is replaced with the respective head of expense account. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 12 | Income Received | Treatment:

(Being Income received in cash) Note: Income account will be replaced with the respective head of Income account. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 13 | Banking Transactions | (1) Cheque deposited in bank Cheque received from party is deposited in bank, Cheque direct deposit by party in our bank account, payment made by party through NEFT or RTGS, or cash directly deposited by party in our bank account. The entry remains same in all the above cases.

(2) Payment made to party through cheque Cheque issued to party or directly deposited in his bank account, or payment made through either by NEFT, RTGS, or cash directly deposited in his bank account. Entry remains same in all the above cases except in the case of cash deposited in his bank account.

(Being payment made through ..... ) If we deposit cash in his bank account, entry will be as follows:

(Being payment made through ..... ) (3) Cash withdrawn for office Expenses

(Being cash withdrawn from bank for office use) (4) Cash deposited with Bank

(Being cash withdrawn from bank for office use) Note: The above entries No. 3 & 4 are called ‘contra’ entries. (5) Bank charge debited by bank Sometimes banks debit from our account against some charges for service provided by them. For example, cheque book issuing charges, demand draft issuing charges, Bank interest, etc.

(Bank charges/commission/interest debited by bank) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 14 | Interest on Capital | Interest on capital, introduced by sole proprietor or partners of the firm: This entry is passed on the last date of the accounting year as follows:

(Being interest @..... on capital provide) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 15 | Payment on behalf of others | Some expenses may be on behalf of our debtors or creditors.

(Being expenses debited to party, paid on his behalf) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 16 | Advance received against supply of goods/services | Sometimes the customers pay an advance amount for the supply of goods/services, which need to be adjusted later:

(Being advance received from xxxxxxxx) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 17 | Advance paid against supply of goods/services | As above, we may also pay an advance amount to our supplier against supply of goods/services:

(Being advance paid against supply of goods/services) |

||||||||||||||||||||||||||||||||||||||||||||||||

Now let us try to understand how a journal works. With the help of journal entries, we book each and every financial transaction of the organization chronically without considering how many times the same type of entry has been repeated in that particular accounting year or period.

Journal entries in any organization may vary from hundreds to millions depending upon the size and structure of the organization. With the help of a journal, each of the transactions might be recorded; however, we can conclude nothing from a journal. Let us consider the following cases. Suppose we want to know:

- the total sale value or purchase value

- the total of any particular income or expenses

- the total of amount payable to any particular creditor or receivable from a debtor

In such cases, it might be a tedious job for any bookkeeper or accountant. Hence, the next step is ledger accounts.

The ledger helps us in summarizing journal entries of same nature at single place. For example, if we pass 100 times a journal entry for sale, we can create a sales account only once and post all the sales transaction in that ledger account date-wise. Hence, an unlimited number of journal entries can be summarized in a few ledger accounts. Transferring journal entries into a ledger account is called ‘posting’.

Ruling of Account in Ledger Account

Let us see various formats of ledger accounts:

Format-1

| In the books of M/s. ABC Company | |||||||

| Ledger account of M/s XYZ LTD. | |||||||

| Dr. | Cr. | ||||||

|---|---|---|---|---|---|---|---|

| Date | Particulars | F | Amount | Date | Particulars | F | Amount |

| xxxx | To Balance b/d | xxx | Xxxx | By Balance b/d | xxx | ||

| xxxx | To Name of the debit account | xxx | Xxxx | By Name of Credit account | xxx | ||

| xxxx | To Balance c/d | xx | xxxx | By Balance c/d | xx | ||

| Total Rs. | xxxx | Total Rs. | xxxx | ||||

Format-2

Nowadays, the handwritten books are being replaced by computerized accounts. The companies majorly use a six-column format to maintain ledger accounts of their customers. It looks as follows:

| In the books of M/s. ABC Bank Ltd. | ||||||

| Ledger account of M/s XYZ Ltd. | ||||||

| Date | Particulars | LF | Amount | Balance | ||

|---|---|---|---|---|---|---|

| Debit | Credit | Dr. / Cr. | Amount | |||

Format-1 is used for academic purpose. Hence, this format is useful to learn the basics and principles of accounting.

Format-2 is used by banking and financial organization as well as well as by most of the business organizations.

Important Points Regarding Ledger

Each side of a journal entry is posted in the same side of the ledger. It means the debit entry of a journal is posted in the debit side and vice-a-versa.

Balance c/d refers to the balance carried down and balance b/d refers to the balance brought down.

After posting in ledger, balancing of ledger is done. In the column named Total, the figure comes on the basis of ‘whichever is higher’. Means, if the total of debit side is Rs 10,000 and the total of credit is Rs 5,000, we write Rs 10,000 in the column named Total of both, the debit and the credit side.

The difference of both sides (in this case, it is Rs 5,000) is written in the last row of the credit side as ‘balance c/d’. This balance is called the debit balance of account or vice-a-versa.

All expenses and assets represent debit balance.

All the income and liabilities represent credit balance including capital account.

Debit balance of personal account represents ‘Amount Receivable’. This comes under the category of assets. For example debtors.

Credit balance of personal accounts signifies ‘Amount Payable’. This comes under liabilities side and represents that we need to pay this amount which is credited due to goods, service, loan, or advance received.

Debit side of real account means stock in hand or any kind of assets. Credit balance of Real account is not possible.

Debit balance of nominal account means expenses of organization.

Credit balance of nominal accounts means income earned.

Debit balance of cash book means cash in hand.

Debit side of Bank book means balance at bank.

Credit balance of Bank book indicates ‘Bank Overdraft’.

Debit and credit balances of nominal account (Expenses and income will be nil, because these balances get transferred to trading, and profit & loss account to arrive at profit and loss of the company.

Balances of real and personal account appear in balance sheet of the company and to be carried forward to next accounting years.

Illustration

Journalize the following transactions and post them in to ledger account:

| S.No. | Transactions | Amount |

|---|---|---|

| 1 | Commenced business and introduced cash | 400,000.00 |

| 2 | Goods purchased for cash | 50,000.00 |

| 3 | Goods purchased from Mr.Abdul | 135,000.00 |

| 4 | Freight charges paid on purchases | 1,500.00 |

| 5 | Computer purchased-cash | 35,000.00 |

| 6 | Freight charges paid on purchases of computer | 500.00 |

| 7 | Sale made to Mr.Ram | 200,000.00 |

| 8 | Rent paid | 12,000.00 |

| 9 | Salary paid | 15,000.00 |

| 10 | Cash received from Mr.Ram | 150,000.00 |

| 11 | Cash deposited in bank | 75,000.00 |

| 12 | Office Expenses paid | 25,000.00 |

Journal Entries

| S.No. | Particulars | L.F. | Amount | |

|---|---|---|---|---|

| Debit | Credit | |||

| 1 | Cash A/c Dr. To Capital A/c (Being capital introduced) |

** | 4,00,000 | 4,00,000 |

| 2 | Purchase A/c Dr. To Cash A/c (Being cash purchase made) |

** | 5,00,000 | 5,00,000 |

| 3 | Purchase A/c Dr. To Abdhul A/c (Being goods purchase from Abdhul) |

** | 135,000 | 1,35,000 |

| 4 | Inward Freight Charges A/c Dr. To Cash A/c (Being freight charges Paid) |

** | 1,500 | 1,500 |

| 5 | Computer A/c Dr. To Cash A/c (Being computer purchased on cash) |

** | 35,000 | 35,000 |

| 6 | Computer A/c Dr. To Cash A/c (Being freight charges on computer paid) |

** | 500 | 500 |

| 7 | Ram A/c Dr. To Sale A/c (Being sold to Mr. Ram) |

** | 2,00,000 | 2,00,000 |

| 8 | Rent A/c Dr. To Cash A/c (Being rent paid ) |

** | 12,000 | 12,000 |

| 9 | Salary A/c Dr. To Cash A/c (Being salary paid) |

** | 15,000 | 15,000 |

| 10 | Cash A/c Dr. To Ram A/c (Being cash Received from Mr. Ram) |

** | 1,50,000 | 1,50,000 |

| 11 | Bank A/c Dr. To Cash A/c (Being cash deposited in Bank) |

** | 75,000 | 75,000 |

| 12 | Office Expenses A/c Dr. To Cash A/c (Being office expenses paid) |

** | 25,000 | 25,000 |

Cash Book

Cash book is a record of all the transactions related to cash. Examples include: expenses paid in cash, revenue collected in cash, payments made to creditors, payments received from debtors, cash deposited in bank, withdrawn of cash for office use, etc.

In double column cash book, a discount column is included on both debit and credit sides to record the discount allowed to customers and the discount received from creditors respectively.

In triple column cash book, one more column of bank is included to record all the transactions relating to bank.

Note: In modern accounting, simple cash book is the most popular way to record cash transactions. The double column cash book or three column cash book is practically for academic purpose. A separate bank book is used to record all the banking transactions as they are more than cash transactions. These days, cash is used just to meet petty and routine expenditures of an organization. In most of the organizations, the salaries of employees are paid by bank transfer.

Note: Cash book always shows debit balance, cash in hand, and a part of current assets.

Single Column Cash Book

Cash book is just like a ledger account. There is no need to open a separate cash account in the ledger. The balance of cash book is directly posted to the trial balance. Since cash account is a real account, ruling is followed, i.e. what comes in – debit, and what goes out – credit. All the received cash is posted in the debit side and all payments and expenses are posted in the credit side of the cash book.

Format

| CASH BOOK (singola colonna) | |||||||

| Dott. | Cr. | ||||||

|---|---|---|---|---|---|---|---|

| Data | Particolari | LF | Quantità | Data | Particolari | LF | Quantità |

Libro cassa a doppia colonna

Qui abbiamo un'ulteriore colonna Sconto su ciascun lato del libro cassa. La colonna dello sconto sul lato del debito rappresenta lo sconto ai debitori dell'azienda e la colonna dello sconto sul lato del credito indica lo sconto ricevuto dai nostri fornitori o creditori durante i pagamenti.

Il totale della colonna sconto del lato addebito del libro cassa viene registrato nel conto contabile di ‘Discount Allowed to Customers’ conto come ‘To Total As Per Cash Book’. Allo stesso modo, la colonna del credito del libro cassa viene registrata nel conto contabile di‘Discount Received’ come ‘By total of cash book’.

Formato

| CASH BOOK (singola colonna) | |||||||||

| Dott. | Cr. | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Data | Particolari | LF | Sconto | Quantità | Data | Particolari | LF | Sconto | Quantità |

Libro cassa a tripla colonna

Quando viene aggiunta un'altra colonna di Banca su entrambi i lati del libro cassa a doppia colonna per registrare tutte le transazioni bancarie, si parla di libro cassa a tripla colonna. Tutte le transazioni bancarie vengono instradate attraverso questo libro cassa e non è necessario aprire un conto bancario separato nel libro mastro.

Petty Cash Book

In qualsiasi organizzazione, possono verificarsi molte piccole transazioni per le quali è necessario effettuare i pagamenti. Pertanto, il denaro viene conservato presso un dipendente, che se ne occupa e ne effettua pagamenti regolari. Per renderlo semplice e sicuro, per lo più viene mantenuto un equilibrio costante con quel dipendente.

Supponiamo che il cassiere paghi Rs 5.000 al signor A, che ne pagherà le spese quotidiane. Supponiamo che il signor A spenda Rs 4.200 in un giorno, il cassiere principale paghi Rs 4.200, quindi il suo saldo del libretto di cassa sarà di nuovo Rs 5.000. È un sistema di contabilità molto utile, in quanto consente di risparmiare il tempo del cassiere principale e fornisce un migliore controllo.

Ne discuteremo presto ‘Analytical or Columnar Petty Cash Book’ che è più comunemente usato nella maggior parte delle organizzazioni.

Formato

| LIBRO DI PETTY CASH | |||||||||

| Importo ricevuto | CBF | Data | Particolari | Importo pagato | Cancelleria e stampa | Trasporto | Caricamento in corso | Affrancatura | LF |

|---|---|---|---|---|---|---|---|---|---|

Acquista libro

Il registro acquisti è preparato per registrare tutti gli acquisti di crediti di un'organizzazione. Il libro acquisti non è un libro mastro acquisti.

Formato

| ACQUISTA LIBRO | ||||

| Data | Particolari | Fattura in entrata n. | LF | Quantità |

|---|---|---|---|---|

Libro di vendita

Le caratteristiche di un libro di vendita sono le stesse di un libro di acquisti, tranne per il fatto che registra tutte le vendite a credito.

Formato

| VENDITA LIBRO | ||||

| Data | Particolari | Fattura in uscita n. | LF | Quantità |

|---|---|---|---|---|

Acquista libro di ritorno

A volte le merci devono essere restituite al fornitore, per vari motivi. Il motivo più comune è la merce difettosa o la merce di scarsa qualità. In questo caso viene emessa una nota di addebito.

Formato

| ACQUISTO RITORNO LIBRO | ||||

| Data | Particolari | Nota di credito n. | LF | Quantità |

|---|---|---|---|---|

Libro di ritorno in vendita

Il motivo del reso di vendita è lo stesso del reso di acquisto. A volte i clienti restituiscono la merce se non soddisfano gli standard di qualità promessi. In questi casi, al cliente viene emessa una nota di credito.

Formato

| VENDITA RITORNO LIBRO | ||||

| Data | Particolari | Nota di addebito n. | LF | Quantità |

|---|---|---|---|---|

Libro conti attivi

I conti vengono sollevati dai creditori ai debitori. I debitori li accettano e successivamente li restituiscono ai creditori. Le fatture accettate dai debitori sono chiamate come‘Bills Receivables’ nei libri dei creditori, e ‘Bills Payable’nei libri dei debitori. Li teniamo nel nostro registro chiamato‘Bills Receivable Books’ e ‘Bills Payable Book’.

Formato

| LIBRO RICEVIBILE FATTURE | |||||

| Data | Ricevuto da | Termine | Scadenza | LF | Quantità |

|---|---|---|---|---|---|

Libro fatture pagabili

Le fatture da pagare vengono emesse al fornitore di beni o servizi per il pagamento e il record è conservato in questo libro.

Formato

| LIBRO FATTURE PAGABILI | |||||

| Data | A chi è stato dato | Termine | Scadenza | LF | Quantità |

|---|---|---|---|---|---|

Caratteristiche principali dei libri sussidiari

C'è una differenza tra un libro acquisti e un libro mastro acquisti. Un libro acquisti registra solo gli acquisti in crediti e un libro mastro acquisti registra tutti gli acquisti in contanti in ordine cronologico. Il saldo giornaliero del libro acquisti viene trasferito nel libro mastro acquisti. Pertanto, il libro mastro degli acquisti è un resoconto completo di tutti gli acquisti.

La stessa regola si applica al libro delle vendite e ai registri delle vendite.

È abbastanza chiaro che mantenere un libro sussidiario è una facilitazione per le voci del diario, praticamente non è possibile registrare ogni singola transazione attraverso le voci del diario, soprattutto nelle grandi organizzazioni perché rende i record ingombranti e poco pratici.

La manutenzione dei libri sussidiari ci offre un approccio più scientifico, pratico, specializzato, controllato e facile al lavoro.

Ci fornisce la possibilità di dividere il lavoro tra diversi reparti come reparto vendite, reparto acquisti, reparto cassa, reparto banca, ecc. Rende ogni reparto più responsabile e fornisce un modo semplice per controllare e rilevare gli errori.

Nei giorni moderni, la più recente tecnologia informatica ha stabilito la sua base in tutto il mondo. Sempre più professionisti della contabilità competenti stanno offrendo i loro servizi. Precisione, risultati rapidi e conformità alla legge sono i fattori chiave di qualsiasi organizzazione. Nessuno può ignorare questi fattori in un mercato competitivo.

Riconciliazione bancaria

In una data particolare, la riconciliazione del nostro saldo bancario con il saldo del libretto bancario viene chiamata riconciliazione bancaria. La riconciliazione bancaria è una dichiarazione che consiste in:

- Saldo come da nostro libretto di cassa / libretto bancario

- Saldo come da libretto

- Motivo della differenza in entrambi i precedenti

Questa dichiarazione può essere redatta in qualsiasi momento secondo l'idoneità e il requisito dell'azienda, che dipende dal volume e dal numero di transazioni della banca.

In questi giorni, dove la maggior parte delle transazioni bancarie vengono effettuate elettronicamente, il cliente riceve avvisi per ogni transazione. Il tempo per riconciliare la banca si riduce ulteriormente.

Formato

| DICHIARAZIONE DI RICONCILIAZIONE BANCARIA | ||

| Particolari | Saldo bancario di addebito come da libretto bancario | Saldo bancario di credito come da libretto bancario (scoperto) |

| Saldo come da libretto bancario | 50.000 | -50.000 |

| 1. Aggiungi: assegno emesso alle parti ma non presentato in banca | 3,25.000 | 3,25.000 |

| 2. Meno: assegno depositato in banca ma non ancora liquidato | -50.000 | -50.000 |

| 3. Meno: spese bancarie addebitate dalla banca ma non inserite nei nostri libri contabili | -1.200 | -1.200 |

| 4. Meno: interessi bancari addebitati dalla banca ma non registrati nei nostri libri contabili | -10.000 | -10.000 |

| 5. Aggiungi: pagamento depositato direttamente dalla parte senza preavviso | 1,75.000 | 1,75.000 |

| Saldo come da libretto / estratto conto bancario | 4,88.000 | 3,88.000 |

Bilancio di prova

Il bilancio di verifica è un riepilogo di tutti i saldi in debito e in avere dei conti contabili. Il totale del lato in debito e del lato in avere del saldo di verifica dovrebbe essere abbinato. Il bilancio di verifica viene preparato l'ultimo giorno del ciclo contabile.

Il bilancio di verifica ci fornisce un elenco completo dei saldi. Con l'aiuto di ciò, possiamo disegnare rapporti finanziari di un'organizzazione. Ad esempio, il conto di trading può essere analizzato per accertare l'utile lordo, il conto profitti e perdite viene analizzato per accertare l'utile o la perdita di quel particolare esercizio contabile e, infine, il bilancio dell'azienda viene preparato per concludere la posizione finanziaria dell'azienda.

Formato

| EQUILIBRIO DI PROVA | ||||

| S.No. | Conti contabili | LF | Debito (Rs.) | Credito (Rs.) |

|---|---|---|---|---|

| 1 | ANTICIPO DAI CLIENTI | XX | ||

| 2 | AVANZARE A RIGIDO | XX | ||

| 3 | TASSE DI CONTROLLO | XX | ||

| 4 | SALDO IN BANCA | XX | ||

| 5 | FINANZIAMENTI BANCARI | XX | ||

| 6 | INTERESSI BANCARI PAGATI | XX | ||

| 7 | CAPITALE | XX | ||

| 8 | SOLDI IN MANO | XX | ||

| 9 | COMMISSIONE IN VENDITA | XX | ||

| 10 | SPESE DI ENERGIA ELETTRICA | XX | ||

| 11 | IMMOBILIZZAZIONI | XX | ||

| 12 | MERCI FUORI | XX | ||

| 13 | INTERESSE RICEVUTO | XX | ||

| 14 | SPESE DI TRASPORTO INTERNO | XX | ||

| 15 | SPESE DI UFFICIO | XX | ||

| 16 | AFFITTO ECCEZIONALE | XX | ||

| 17 | ASSICURAZIONE PREPAGATA | XX | ||

| 18 | ACQUISTI | XX | ||

| 19 | AFFITTO | XX | ||

| 20 | RIPARAZIONE E RINNOVA | XX | ||

| 21 | STIPENDIO | XX | ||

| 22 | STIPENDIO PAGABILE | XX | ||

| 23 | VENDITA | XX | ||

| 24 | SPESE PER IL WELFARE DEL PERSONALE | XX | ||

| 25 | AZIONE | XX | ||

| 26 | CREDTIORS VARI | XX | ||

| 27 | DEBITORI VARI | XX | ||

| TOTALE | XXXXX | XXXXX | ||

Bilancio d'esercizio

Il bilancio è redatto per accertare l'utile o la perdita dell'impresa e per conoscere la posizione finanziaria dell'azienda.

I conti di negoziazione, profitti e perdite accertano l'utile netto di un periodo contabile e il bilancio riflette la posizione dell'azienda.

Tutto quanto sopra ha un formato quasi fisso, basta inserire tutti i saldi dei conti contabili nel formato indicato di seguito con l'aiuto del bilancio di verifica. Con ciò, possiamo ottenere i risultati desiderati sotto forma di equazioni finanziarie.

| Trading & Profit & Loss Account of M/s ABC Limited Per il periodo che termina il 31-03-2014 |

|||

| Particolari | Quantità | Particolari | Quantità |

| All'apertura delle scorte | XX | Dalle vendite | XX |

| Agli acquisti | XX | Chiudendo Stock | XX |

| Alle spese di trasporto | XX | Per perdita lorda c / d | XXX |

| Alle spese dirette | XX | ||

| All'utile lordo c / d | XXX | ||

| Totale | XXXX | Totale | XXXX |

|---|---|---|---|

| Agli stipendi | XX | In base all'utile lordo b / g | XXX |

| Noleggiare | XX | ||

| Alle spese d'ufficio | XX | Per interessi bancari ricevuti | XX |

| Alle spese bancarie | XX | Per sconto | XX |

| A interessi bancari | XX | Dal reddito della Commissione | XX |

| Alle spese di elettricità | XX | Tramite trasferimento della perdita netta al bilancio | XX |

| Alle spese previdenziali del personale | XX | ||

| Per controllare le commissioni | XX | ||

| Per riparare e rinnovare | XX | ||

| Commissionare | XX | ||

| Alle spese varie | XX | ||

| Ad ammortamento | XX | ||

| Al trasferimento dell'utile netto al bilancio | XX | ||

| Totale | XXXX | Totale | XXXX |

| Balance sheet of M/s ABC Limited come il 31-03-2014 |

|||

| Passività | Quantità | Risorse | Quantità |

|---|---|---|---|

| Capitale XX Aggiungi: Net Profit XX |

XX | Immobilizzazioni XXXX Meno: descrizione XX |

XX |

| Prestiti bancari | XX | Attività correnti - | |

| Prestito a lungo termine | XX | Azione | XX |

| Passività correnti - | Debitori | XX | |

| Clienti con modulo anticipato | XX | Soldi in mano | XX |

| Creditori vari | XXX | Contanti in banca | XX |

| Fatture da pagare | Crediti per fatture | XX | |

| Spese da pagare | |||

| Totale | XXXX | Totale | XXXX |

Equità del proprietario

L'equazione dell'equità è la seguente:

Owner Equity = Assets – liabilityIl proprietario o l'unico proprietario di un'azienda fa investimenti, ne ricava un profitto e ne ritira una parte per uso personale chiamato disegni. Possiamo scrivere questa transazione come segue:

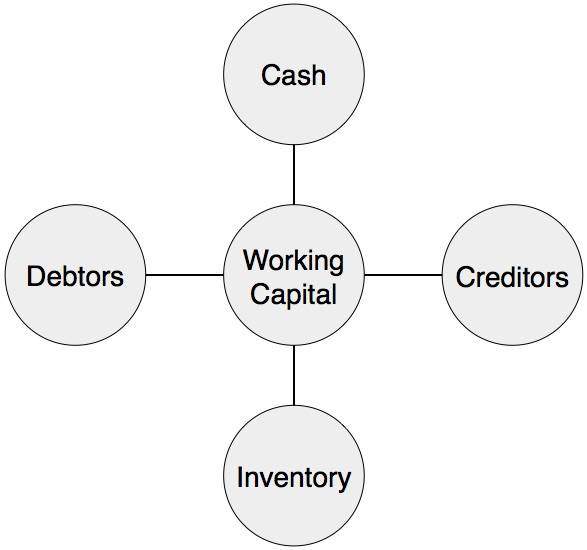

Investment (capital) ± Profit or Loss – drawings = Owner’s EquityAttività correnti

Le attività convertibili in contanti entro il successivo esercizio contabile sono chiamate attività correnti.

Contanti in mano, contanti in banca, ricevute di deposito fisse (FDR), inventario, debitori, fatture da ricevere, investimenti a breve termine, prestito del personale e anticipi; tutti questi rientrano nell'attivo circolante. Inoltre, fanno parte dell'attivo circolante anche i risconti attivi.

Note: Le spese prepagate non sono convertibili in contanti, ma consentono di risparmiare denaro per il successivo esercizio finanziario o contabile.

Passività correnti

Come le attività correnti, le passività correnti sono passività immediate dell'impresa che devono essere pagate entro un anno dalla data di bilancio.

Le passività correnti includono principalmente creditori vari, spese da pagare, effetti da pagare, prestiti a breve termine, anticipi da clienti, ecc.

L'ammortamento riduce il valore delle attività su base residua. Riduce anche i profitti dell'anno in corso.

L'ammortamento indica una riduzione del valore di eventuali immobilizzazioni. La riduzione del valore dei beni dipende dalla vita dei beni. La vita dei beni dipende dall'utilizzo dei beni.

Sono molti i fattori decisivi che determinano la durata dei beni. Ad esempio, nel caso di un edificio, il fattore decisivo è il tempo. In caso di beni in leasing, l'elemento decisivo è il periodo di locazione. Per impianti e macchinari, il fattore decisivo dovrebbe essere la produzione oltre che il tempo. Possono esserci molti fattori, ma la durata dei beni dovrebbe essere accertata su una base ragionevole.

Perché dobbiamo tenere conto dell'ammortamento?

Ecco perché dobbiamo fornire l'ammortamento:

Per accertare il reale profitto durante un anno, è opportuno addebitare l'ammortamento.

Per accertare il valore reale delle attività, è necessario addebitare l'ammortamento. Senza calcolare il corretto valore delle attività, non possiamo accertare la reale posizione finanziaria di un'azienda.

Invece di prelevare profitti sopravvalutati, è opportuno prendere disposizioni per acquistare nuove attività in sostituzione di quelle vecchie. Il valore accumulato dell'ammortamento fornisce capitale circolante aggiuntivo.

L'ammortamento aiuta ad accertare l'utile uniforme in ogni esercizio contabile.

L'ammortamento consente di usufruire del beneficio fiscale.

Voci contabili relative ad attività e ammortamenti

Vediamo le voci contabili relative ai cespiti e agli ammortamenti:

| S.No. | Particolari | Voci di diario | ||||

|---|---|---|---|---|---|---|

| 1 | Acquisto di immobilizzazioni |

|

||||

| 2 | Spese per acquisto di immobilizzazioni |

|

||||

| 3 | Per fornire ammortamento |

|

||||

| 4 | Trasferimento dell'ammortamento a Conto economico a / c |

|

||||

| 5 | Vendita di beni |

|

Metodo di ammortamento

L'ammortamento può essere calcolato utilizzando uno dei seguenti metodi, tuttavia i metodi più diffusi rimangono (a) Metodo lineare e (b) Metodo del valore annotato.

- Metodo lineare

- Metodo del valore annotato

- Metodo di rendita

- Metodo di polizza assicurativa

- Metodo della tariffa oraria della macchina

- Metodo di esaurimento

- Metodo di rivalutazione

- Metodo del fondo di ammortamento

Formato

| TABELLA DI AMMORTAMENTI | |||||||

| Desc. | Valore di apertura | Aggiunta durante l'anno | Vendita | Equilibrio | Tasso di deprezzamento | Valore dell'ammortamento | Valore di chiusura |

|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 (2 + 3-4) |

6 | 7 | 8 (5-7) |

Formato dei conti contabili

| CONTO PATRIMONIALE | |||||||

| Data | Particolari | LF | Amt | Data | Particolari | LF | Amt |

|---|---|---|---|---|---|---|---|

| 25-06-13 | Alla banca | xxx | 31-03-2014 | Per ammortamento | xx | ||

| A cura di Balance c / d | xx | ||||||

| Totale | xxx | Totale | xxx | ||||

| 01-04-2014 | Bilanciare | xx | Per ammortamento | xx | |||

La contabilità industriale è l'applicazione dei principi, dei metodi e delle tecniche contabili e di determinazione dei costi nell'accertamento dei costi e nell'analisi del risparmio o dell'eccesso di costi sostenuti rispetto all'esperienza precedente o agli standard.... Wheldon.

Concetti di contabilità dei costi

Di seguito sono riportati i concetti principali della contabilità industriale:

Costo

C'è un costo per acquistare o produrre qualcosa. I costi possono essere diversi per lo stesso prodotto, a seconda delle fasi di completamento. Il costo cambia in base alla fase in cui si trova un prodotto, ad esempio materia prima, lavori in corso, prodotti finiti, ecc. Il costo di un prodotto non può essere perfetto e può variare per lo stesso prodotto a seconda di diversi vincoli e situazioni di produzione e mercato.

Spese

Alcuni costi sono effettivi, come il costo delle materie prime, il costo del trasporto, il costo del lavoro, ecc. Alcune spese sono attribuibili al costo. Per guadagnare entrate, vengono sostenute alcune spese come l'affitto, lo stipendio, l'assicurazione, i costi di vendita e distribuzione, ecc. Alcune spese sono variabili, alcune semi-variabili e altre di natura fissa.

Perdita

Le spese sono sostenute per ottenere qualcosa e le perdite sono sostenute senza alcun compenso. Si aggiungono al costo del prodotto o dei servizi senza alcun valore aggiunto.

Centro di costo

Il centro di costo si riferisce a una particolare area di attività e possono esserci più centri di costo in un'organizzazione. Ogni centro di costo aggiunge un costo al prodotto e ogni centro di costo è responsabile di tutte le sue attività e costi. Un centro di costo può anche essere chiamato dipartimento o sottodipartimento. Esistono tre tipi di centri di costo:

Personal and Impersonal Cost Centers- Un gruppo di persone in un'organizzazione responsabile nel suo insieme di un'attività di gruppo è chiamato centro di costo personale. In caso di call center impersonale, le attività vengono svolte con l'ausilio di impianti e macchinari.

Operation and Process Cost Centers- Lo stesso tipo di attività viene svolta in un reparto operativo. In un centro di costo del processo, come suggerisce il nome, sono coinvolti diversi tipi di processi.

Product and Service Cost Centers- Un reparto in cui tutte le attività si riferiscono al prodotto è chiamato reparto prodotto. Quando i centri prestano i loro servizi a un reparto prodotto per il suo regolare funzionamento, sono chiamati centri di costo del servizio.

Centro di profitto

I centri di profitto includono i centri di costo e le attività di ricavo. I centri di profitto stabiliscono obiettivi per i centri di costo e delegano le responsabilità ai centri di costo. I centri di profitto adottano politiche per raggiungere tali obiettivi. I centri di profitto svolgono un ruolo fondamentale in un'organizzazione.

Fattori di costo

Il costo di qualsiasi prodotto dipende dai fattori di costo. Possono esserci diversi tipi di fattori di costo come il numero di unità o i tipi di prodotti richiesti per la produzione. In caso di modifica del driver di costo, il costo del prodotto cambia automaticamente.

Costo di conversione

Il costo richiesto per convertire la materia prima in prodotto è chiamato costo di conversione. Include manodopera, spese dirette e spese generali.

Costi di trasporto

Il costo di trasporto rappresenta il costo per mantenere l'inventario, bloccare il costo dell'inventario, l'affitto del negozio e le spese operative del negozio.

Costo esaurito

A volte si verifica una perdita a causa della mancanza di scorte come la perdita di vendita, la perdita di avviamento di un'azienda o di una macchina inattiva. Si chiama costo esaurito.

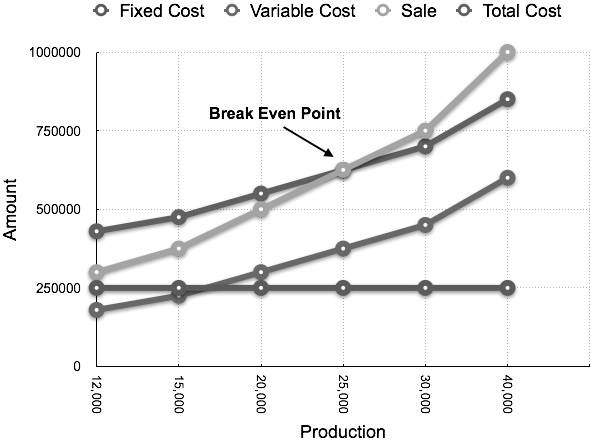

Margine di contribuzione

Il margine di contribuzione è la differenza tra il prezzo di vendita e il costo variabile.

Costi di ordinazione

I costi di ordinazione rappresentano il costo per effettuare un ordine, fino allo stadio fino a quando il materiale non viene incluso come inventario.

Costo di sviluppo

Per sviluppare un nuovo prodotto, migliorare il prodotto esistente e migliorare il metodo nella produzione di un prodotto chiamato costo di sviluppo.

Costo della politica

Il costo sostenuto per attuare una nuova politica in aggiunta alla politica regolare è chiamato costo della politica.

Costo delle strutture inattive e costo della capacità inattiva

Se le strutture disponibili rimangono inattive e alcune perdite subite a causa di ciò, si parla di costo delle strutture inattive. Se la capacità non è utilizzata a causa di riparazioni, interruzioni o per qualsiasi altro motivo, si parla di costo della capacità.

Costo scaduto

Quando il costo è completamente consumato e non è possibile misurare alcun valore monetario futuro, si parla di costo scaduto. Il costo scaduto si riferisce al costo corrente. Supponiamo che le spese sostenute in un periodo contabile non abbiano alcun valore futuro, allora si parla di costo scaduto.

Entrate incrementali

Il ricavo incrementale implica la differenza di ricavo tra due alternative. Durante la valutazione della redditività di un'alternativa proposta, i ricavi incrementali vengono confrontati con i costi incrementali.

Valore aggiunto

Valore aggiunto significa aggiunta di valore a qualsiasi prodotto. Il valore aggiunto del prodotto può essere dovuto a qualche processo sul prodotto o per rendere disponibile il prodotto o potrebbero esserci altri motivi; ma include anche la quota di profitto su di esso.

Costo urgente

Ci sono alcune spese che devono essere sostenute su base immediata. Ritardare tali spese può comportare perdite per gli affari. Queste spese sono chiamate costi urgenti. I costi urgenti non possono essere rinviati.

Costo posticipabile

Senza evitare spese, se siamo in grado di differire alcune spese a future, allora si parla di costo posticipabile.

Costo di pre-produzione

Il costo sostenuto prima di iniziare la produzione formale o al momento della formazione di un nuovo stabilimento o progetto è chiamato costo di pre-produzione. Alcuni di questi costi sono di natura capitale e alcuni di questi sono chiamati spese per entrate differite.

Costo della ricerca

I costi di ricerca sono sostenuti per scoprire un nuovo prodotto o per migliorare un prodotto, metodo o processo esistente.

Costo della formazione

I costi sostenuti per l'insegnamento, la formazione, l'apprendista del personale o del lavoratore all'interno o all'esterno della sede aziendale per migliorare le proprie competenze sono chiamati costi di formazione.

I vantaggi della contabilità industriale sono:

Divulgazione di attività redditizie e non redditizie

Poiché la contabilità dei costi calcola minuziosamente il costo, il prezzo di vendita e la redditività del prodotto, la separazione di articoli o attività redditizie o non redditizie diventa facile.

Linee guida per le future politiche di produzione

Sulla base dei dati forniti dal dipartimento di costing sui costi di vari processi e attività, nonché sui relativi profitti, aiuta a pianificare il futuro.

Determinazione periodica di utili e perdite

La contabilità dei costi ci aiuta a determinare i profitti e le perdite periodiche di un prodotto.

Per scoprire la causa esatta della diminuzione o dell'aumento del profitto

Con l'aiuto della contabilità dei costi, qualsiasi organizzazione può determinare la causa esatta della diminuzione o dell'aumento del profitto che può essere dovuto a un costo del prodotto più elevato, a un prezzo di vendita inferiore o può essere dovuto ad attività improduttive o capacità inutilizzate.

Controllo su materiali e forniture

La contabilità industriale ci insegna a tenere conto del costo del materiale e delle forniture in base al reparto, al processo, alle unità di produzione o ai servizi che ci forniscono un controllo su materiale e forniture.

Efficienza relativa di diversi lavoratori

Con l'aiuto della contabilità dei costi, possiamo introdurre un piano adeguato per salari, incentivi e ricompense per i lavoratori e i dipendenti di un'organizzazione.

Confronto affidabile

La contabilità dei costi ci fornisce un confronto affidabile di prodotti e servizi all'interno e all'esterno di un'organizzazione con i prodotti e servizi disponibili sul mercato. Aiuta anche a ottenere il livello di costo più basso del prodotto con il più alto livello di efficienza delle operazioni.

Utile per il governo

Aiuta il governo nella pianificazione e nella definizione delle politiche in materia di importazione, esportazione, industria e fiscalità. È utile nella valutazione delle accise, delle tasse sui servizi e sul reddito, ecc. Fornisce dati pronti al governo per la fissazione dei prezzi, il controllo dei prezzi, la protezione tariffaria, ecc.

Utile per i consumatori

La riduzione del prezzo dovuta alla riduzione dei costi passa in ultima analisi al cliente. La contabilità industriale crea fiducia nei clienti riguardo all'equità del prezzo.

Classificazione e suddivisione dei costi

La contabilità industriale aiuta a classificare il costo in base a reparto, processo, prodotto, attività e servizio rispetto alla contabilità finanziaria che fornisce solo un dato consolidato di profitto o perdita netto di qualsiasi organizzazione senza alcuna classificazione o suddivisione dei costi.

Per scoprire un prezzo di vendita adeguato

In condizioni di commercializzazione difficili o in periodi di crisi, la determinazione dei costi aiuta a determinare il prezzo di vendita del prodotto al livello ottimale, né troppo alto né troppo basso.

Investimento adeguato nell'inventario

Lo spostamento di articoli in magazzino morto o articoli che si spostano lentamente in articoli in rapido movimento può aiutare l'azienda a investire in inventario più adeguato e redditizio. Ci aiuta anche a mantenere l'inventario al livello più ottimale in termini di investimenti e varietà delle scorte.

Valutazione corretta delle scorte

La contabilità industriale è una tecnica di valutazione accurata e adeguata che aiuta un'organizzazione nella valutazione delle scorte in modo più affidabile ed esatto. D'altra parte, la valutazione delle scorte dipende semplicemente dallo stock taking fisico e dalla sua valutazione, che non è un metodo appropriato e scientifico da seguire.

Decisione sulla produzione o l'acquisto dall'esterno

I dati sui costi aiutano la direzione a decidere se la produzione interna di qualsiasi prodotto sarà redditizia o se è possibile acquistare il prodotto dall'esterno. A sua volta, è utile per la direzione evitare gravi perdite dovute a decisioni sbagliate.

Controllo affidabile della contabilità

La contabilità dei costi è un sistema di contabilità più affidabile e accurato. È utile controllare i risultati della contabilità finanziaria con l'aiuto della riconciliazione periodica dei conti dei costi con i conti finanziari.

Budgeting

Nella contabilità analitica vengono preparati vari budget e questi budget sono strumenti molto importanti per la determinazione dei costi. I budget mostrano i costi, i ricavi, i profitti, la capacità di produzione e l'efficienza di impianti e macchinari, nonché l'efficienza dei lavoratori. Poiché il budget è pianificato in modo scientifico e sistemico, aiuta a mantenere un controllo positivo sull'errato indirizzamento delle attività di un'organizzazione.

Sia la contabilità industriale che la contabilità finanziaria aiutano la direzione a formulare e controllare le politiche dell'organizzazione. La gestione finanziaria fornisce un quadro generale dei profitti o delle perdite e la determinazione dei costi fornisce un'analisi dettagliata del prodotto.

Senza dubbio, lo scopo di entrambi è lo stesso; ma c'è ancora molta differenza nella contabilità finanziaria e nella contabilità dei costi. Ad esempio, se una società tratta 10 tipi di prodotti, la contabilità finanziaria fornisce informazioni su tutti i prodotti nella loro totalità sotto diverse categorie di voci di spesa come costo del materiale, costo del lavoro, spese di trasporto, spese dirette e spese indirette. Al contrario, la contabilità dei costi fornisce i dettagli di ogni prodotto in termini di costi generali, ad esempio in ciascuna unità vengono consumate molto materiale, manodopera, spese dirette e indirette. Con l'aiuto della determinazione dei costi, otteniamo costi in termini di prodotto, prezzo di vendita e redditività.

La tabella seguente copre ampiamente le differenze più importanti tra contabilità finanziaria e contabilità industriale.

| Punto di differenze | Contabilità finanziaria | Contabilità dei costi |

|---|---|---|

| Senso | La ricodifica delle transazioni fa parte della contabilità finanziaria. Facciamo bilanci attraverso queste transazioni. Con l'aiuto del bilancio, analizziamo la redditività e la posizione finanziaria di un'azienda. | La contabilità industriale viene utilizzata per calcolare il costo del prodotto e anche utile nel controllo dei costi. Nella contabilità dei costi, studiamo i costi variabili, i costi fissi, i costi semifissi, le spese generali e il costo del capitale. |

| Scopo | Scopo del rendiconto finanziario è mostrare la corretta posizione finanziaria dell'organizzazione. | Per calcolare il costo di ogni unità di prodotto sulla base del quale possiamo prendere decisioni accurate. |

| Registrazione | La stima nella registrazione delle transazioni finanziarie non viene utilizzata. Si basa solo sulle transazioni effettive. | Nella contabilità analitica, registriamo le transazioni effettive e le confrontiamo con la stima. Pertanto, la determinazione dei costi si basa sulla stima dei costi nonché sulla registrazione delle transazioni effettive. |

| Controllo | La correttezza della transazione è importante senza occuparsi del controllo dei costi. | Contabilità dei costi eseguita allo scopo di controllare i costi con l'aiuto di strumenti di determinazione dei costi come la determinazione dei costi standard e il controllo del budget. |

| Periodo | Il periodo di rendicontazione della contabilità finanziaria è alla fine dell'esercizio finanziario. | La rendicontazione nella contabilità dei costi viene eseguita secondo i requisiti di gestione o in base alle esigenze. |

| Segnalazione | Nella contabilità finanziaria, i costi vengono registrati in modo generale. | Nella contabilità dei costi, il reporting minuto dei costi viene effettuato per unità. |

| Fissazione del prezzo di vendita | La fissazione del prezzo di vendita non è un obiettivo della contabilità finanziaria. | La contabilità industriale fornisce informazioni sufficienti, utili per determinare il prezzo di vendita. |

| Efficienza relativa | L'efficienza relativa dei lavoratori, degli impianti e dei macchinari non può essere determinata in base ad essa. | Informazioni preziose sull'efficienza sono fornite dal contabile. |

| Valutazione dell'inventario | La base di valutazione è "costo o prezzo di mercato a seconda di quale è inferiore" | La contabilità industriale considera sempre il prezzo di costo delle rimanenze. |

| Processi | Registrazioni a giornale, conti contabili, bilancio di verifica e rendiconti finanziari | Costo di vendita del / i prodotto / i, aggiunta del margine e determinazione del prezzo di vendita del prodotto. |

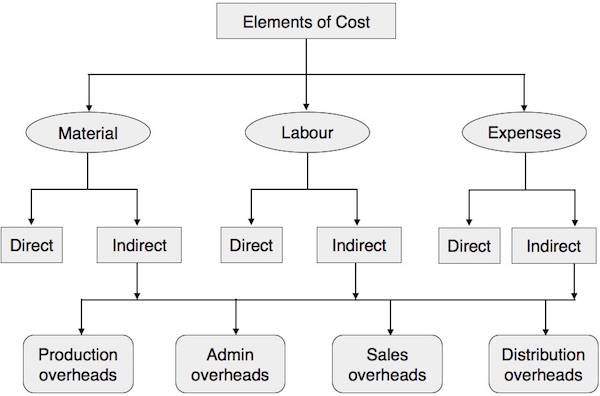

I costi possono essere classificati in base ai seguenti attributi:

Dalla natura

In questo tipo, materiale, manodopera e spese generali sono tre costi, che possono essere ulteriormente suddivisi in materie prime, materiali di consumo, materiali di imballaggio e pezzi di ricambio ecc.

Per grado di tracciabilità del prodotto

Le spese dirette e indirette sono i principali tipi di costi che ne derivano. Le spese dirette possono essere direttamente attribuibili a un particolare prodotto. La pelle nella produzione di scarpe è una spesa diretta e gli stipendi, l'affitto dell'edificio ecc. Rientrano nelle spese indirette.

Per controllabilità

In questa classificazione rientrano due tipi di costi: