Kiến thức cơ bản về kế toán - Hướng dẫn nhanh

Kế toán là một ngôn ngữ kinh doanh. Chúng tôi có thể sử dụng ngôn ngữ này để giao tiếp các giao dịch tài chính và kết quả của chúng. Kế toán là một hệ thống toàn diện để thu thập, phân tích và truyền đạt thông tin tài chính.

Nguồn gốc của kế toán cũng lâu đời như tiền. Trong những ngày đầu, số lượng giao dịch rất ít, vì vậy mọi người có liên quan có thể ghi chép các giao dịch trong một khoảng thời gian cụ thể. Hai mươi ba thế kỷ trước, một học giả Ấn Độ tên làKautilya bí danh Chanakya giới thiệu các khái niệm kế toán trong cuốn sách của mình Arthashastra. Trong cuốn sách của mình, ông đã mô tả nghệ thuật giữ tài khoản thích hợp và các phương pháp kiểm tra tài khoản. Dần dần, lĩnh vực kế toán đã có những thay đổi đáng kể phù hợp với những thay đổi diễn ra trong kịch bản kinh doanh của thế giới.

Người ghi sổ có thể ghi chép các giao dịch tài chính theo các nguyên tắc và chuẩn mực kế toán nhất định và theo quy định của kế toán viên tùy thuộc vào quy mô, tính chất, khối lượng và các ràng buộc khác của một tổ chức cụ thể.

Với sự trợ giúp của quy trình kế toán, chúng tôi có thể xác định lãi hoặc lỗ của doanh nghiệp vào một ngày cụ thể. Nó cũng giúp chúng tôi phân tích kết quả hoạt động trong quá khứ và lập kế hoạch hành động trong tương lai.

Định nghĩa Kế toán

Viện Kế toán Công chứng Hoa Kỳ đã định nghĩa Kế toán Tài chính là:

“Nghệ thuật ghi chép, phân loại và tóm tắt một cách có ý nghĩa về tiền bạc, các giao dịch và sự kiện mà một phần ít nhất có tính chất tài chính và giải thích kết quả của chúng.”

Mục tiêu và Phạm vi Kế toán

Hãy cùng chúng tôi điểm qua các mục tiêu chính của Kế toán:

To keep systematic records- Kế toán được thực hiện để ghi chép có hệ thống các giao dịch tài chính. Mục tiêu chính của kế toán là giúp chúng tôi thu thập dữ liệu tài chính và ghi chép nó một cách có hệ thống để đưa ra kết quả chính xác và hữu ích của báo cáo tài chính.

To ascertain profitability- Với sự trợ giúp của kế toán, chúng ta có thể đánh giá lãi và lỗ phát sinh trong một kỳ kế toán cụ thể. Với sự trợ giúp của Tài khoản giao dịch và lãi lỗ, chúng tôi có thể dễ dàng xác định lãi hoặc lỗ của một công ty.

To ascertain the financial position of the business- Bảng cân đối kế toán hoặc báo cáo công việc cho biết tình hình tài chính của công ty tại một ngày cụ thể. Một bảng cân đối kế toán được lập đúng cách cho chúng ta biết loại và giá trị của tài sản, bản chất và giá trị của nợ phải trả, cũng như vị thế vốn của công ty. Với sự trợ giúp của điều đó, chúng tôi có thể dễ dàng xác định tính hợp lý của bất kỳ tổ chức kinh doanh nào.

To assist in decision-making- Để đưa ra các quyết định cho tương lai, người ta yêu cầu báo cáo tài chính chính xác. Một trong những mục tiêu chính của kế toán là đưa ra các quyết định đúng đắn vào đúng thời điểm. Do đó, kế toán cung cấp cho bạn nền tảng để lập kế hoạch cho tương lai với sự trợ giúp của các bản ghi trong quá khứ.

To fulfill compliance of Law- Các thực thể kinh doanh như công ty, quỹ tín thác và xã hội đang được điều hành và quản lý theo các hành vi lập pháp khác nhau. Tương tự, các luật thuế khác nhau (thuế gián thu trực tiếp) cũng được áp dụng cho mọi nhà kinh doanh. Mọi người phải giữ và duy trì các loại tài khoản và hồ sơ khác nhau theo quy định của pháp luật đất đai tương ứng. Kế toán giúp điều hành doanh nghiệp tuân thủ pháp luật.

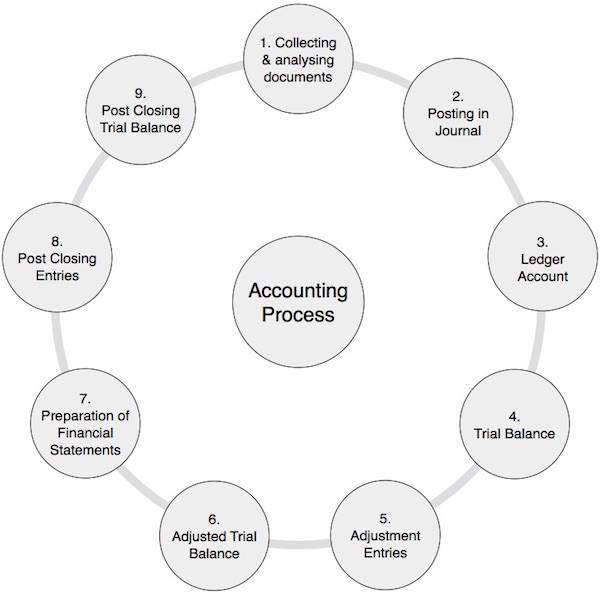

Chu trình kế toán đề cập đến các nhiệm vụ cụ thể liên quan đến việc hoàn thành một quy trình kế toán. Độ dài của chu kỳ kế toán có thể là hàng tháng, hàng quý, nửa năm hoặc hàng năm. Nó có thể khác nhau giữa các tổ chức nhưng quy trình vẫn giống nhau.

Quy trình kế toán

Bảng sau liệt kê các bước tiếp theo trong quy trình kế toán:

| 1 | Thu thập và phân tích tài liệu kế toán | Đó là một bước rất quan trọng trong đó bạn kiểm tra các tài liệu nguồn và phân tích chúng. Ví dụ, tiền mặt, ngân hàng, mua bán và các tài liệu liên quan. Đây là một quá trình liên tục trong suốt kỳ kế toán. |

| 2 | Đăng trên Tạp chí | Trên cơ sở các chứng từ trên, bạn chuyển các bút toán nhật ký bằng hệ thống bút toán kép, trong đó số dư Nợ và Có bằng nhau. Quá trình này được lặp lại trong suốt kỳ kế toán. |

| 3 | Đăng trong Tài khoản Sổ cái | Số dư Nợ và Có của tất cả các tài khoản trên bị ảnh hưởng thông qua các bút toán được ghi vào sổ cái. Sổ cái chỉ đơn giản là một tập hợp tất cả các tài khoản. Thông thường, đây cũng là một quá trình liên tục trong cả kỳ kế toán. |

| 4 | Chuẩn bị Cân thử | Như tên cho thấy, số dư thử nghiệm là bản tổng hợp tất cả các số dư của các tài khoản sổ cái bất kể chúng mang số dư nợ hay số dư có. Vì chúng tôi tuân theo hệ thống nhập kép tài khoản, nên tổng của tất cả số dư nợ và số dư có khi xuất hiện trong số dư thử nghiệm vẫn bằng nhau. Thông thường, bạn cần chuẩn bị số dư thử nghiệm vào cuối kỳ kế toán nói trên. |

| 5 | Đăng các mục điều chỉnh | Trong bước này, các mục điều chỉnh đầu tiên được chuyển qua nhật ký, tiếp theo là đăng vào tài khoản sổ cái và cuối cùng là số dư thử nghiệm. Vì trong hầu hết các trường hợp, chúng ta sử dụng cơ sở kế toán dồn tích để tìm ra giá trị chính xác của các tài khoản doanh thu, chi phí, tài sản và nợ phải trả nên chúng ta cần thực hiện các bút toán điều chỉnh này. Quá trình này được thực hiện vào cuối mỗi kỳ kế toán. |

| 6 | Cân đối điều chỉnh | Tính đến các mục điều chỉnh ở trên, chúng tôi tạo số dư thử nghiệm đã điều chỉnh. Số dư thử nghiệm điều chỉnh là một nền tảng để chuẩn bị các báo cáo tài chính của một công ty. |

| 7 | Lập báo cáo tài chính | Báo cáo tài chính là tập hợp các báo cáo như Tài khoản thu nhập và chi tiêu hoặc Tài khoản giao dịch và lãi & lỗ, Báo cáo lưu chuyển tiền tệ, Báo cáo lưu chuyển quỹ, Bảng cân đối kế toán hoặc Tài khoản báo cáo hoạt động. Với sự trợ giúp của số dư thử nghiệm, chúng tôi đưa tất cả thông tin vào báo cáo tài chính. Báo cáo tài chính thể hiện rõ ràng tình hình tài chính của một công ty bằng cách mô tả lãi hoặc lỗ của nó. |

| số 8 | Các mục nhập sau khi kết thúc | Tất cả các tài khoản thu chi khác nhau của công ty được chuyển sang tài khoản Giao dịch và Lãi lỗ. Với kết quả của các bút toán này, số dư của tất cả các tài khoản thu nhập và tài khoản chi tiêu đến với NIL. Số dư ròng của các bút toán này thể hiện lãi hoặc lỗ của công ty, cuối cùng được chuyển vào vốn chủ sở hữu hoặc vốn chủ sở hữu. |

| 9 | Số dư dùng thử sau khi đóng | Số dư Thử nghiệm sau khi kết thúc thể hiện số dư tài khoản Tài sản, Nợ và Nguồn vốn. Số dư này được chuyển sang năm tài chính tiếp theo làm số dư đầu kỳ. |

Hai khái niệm kế toán đầu tiên, cụ thể là, Khái niệm pháp nhân kinh doanh và Khái niệm đo lường tiền là những khái niệm cơ bản của kế toán. Hãy để chúng tôi đi qua từng người trong số họ một cách ngắn gọn:

Khái niệm pháp nhân kinh doanh

Theo khái niệm này, doanh nghiệp và chủ sở hữu doanh nghiệp là hai chủ thể khác nhau. Nói cách khác, tôi và doanh nghiệp của tôi tách biệt.

Ví dụ, ông A bắt đầu kinh doanh mới với tên và phong cách của Công ty Thương mại Độc lập M / s và giới thiệu số vốn 2.000.000 Rs bằng tiền mặt. Có nghĩa là số dư tiền mặt của Công ty Thương mại Độc lập M / s sẽ tăng thêm 2.000.000 Rs / -. Đồng thời, trách nhiệm của M / s Công ty Thương mại Độc lập dưới hình thức vốn cũng sẽ tăng lên. Có nghĩa là Công ty Thương mại Độc lập M / s có trách nhiệm trả 2.000.000 Rs cho Ông A.

Khái niệm đo lường tiền

Theo khái niệm này, “chúng tôi chỉ có thể ghi sổ các giao dịch đó trong hồ sơ kế toán của chúng tôi mà có thể được đo lường bằng tiền tệ.”

Thí dụ

Xác định và ghi sổ giá trị của kho các mặt hàng sau:

Shirts Rs 5,000/-

Pants Rs 7,500/-

Coats 500 pieces

Jackets 1000 pieces

Value of Stock = ?Ở đây, nếu chúng ta muốn ghi giá trị hàng tồn kho trong hồ sơ kế toán của mình, chúng ta cần giá trị của áo khoác và áo khoác dưới dạng tiền. Bây giờ nếu chúng ta kết luận rằng giá trị của áo khoác và áo khoác lần lượt là 2.000 Rs và 15.000 Rs, thì chúng ta có thể dễ dàng đặt giá trị của cổ phiếu là 29.500 Rs (kết quả là 5000 + 7500 + 2000 + 15000) trong sổ sách của mình. Chúng ta cần lưu giữ hồ sơ định lượng riêng biệt.

Khái niệm về mối quan tâm

Kế toán của chúng tôi dựa trên giả định rằng một đơn vị kinh doanh là hoạt động liên tục. Chúng tôi ghi lại tất cả các giao dịch tài chính của một doanh nghiệp theo quan điểm của chúng tôi rằng một đơn vị kinh doanh là mối quan tâm liên tục; không phải là một mối quan tâm biến mất. Nếu không, chủ ngân hàng sẽ không cung cấp các khoản vay, nhà cung cấp sẽ không cung cấp hàng hóa hoặc dịch vụ, nhân viên sẽ làm việc không hiệu quả và phương pháp ghi lại giao dịch sẽ thay đổi hoàn toàn.

Ví dụ: một đơn vị kinh doanh thực hiện đầu tư dưới dạng tài sản cố định và chúng tôi chỉ ghi sổ khấu hao tài sản trong tài khoản lãi & lỗ của mình; không phải là phần chênh lệch giữa chi phí mua lại của tài sản trừ đi giá trị thuần có thể thực hiện được của tài sản. Lý do rất đơn giản; chúng tôi giả định rằng chúng tôi sẽ sử dụng những tài sản này và kiếm được lợi nhuận trong tương lai khi sử dụng chúng. Tương tự, chúng tôi xử lý chi phí thu nhập hoãn lại và chi phí trả trước. Khái niệm quan tâm liên tục không hoạt động trong các trường hợp sau:

- Nếu một đơn vị được công bố là ốm (đơn vị không sử dụng hoặc không sử dụng được).

- Khi một công ty sắp thanh lý và một người thanh lý được chỉ định cho cùng một công việc.

- Khi một đơn vị kinh doanh đang trải qua cuộc khủng hoảng tài chính trầm trọng và sắp làm ăn bết bát.

Khái niệm chi phí

Đó là một khái niệm rất quan trọng dựa trên Khái niệm Đi tìm Mối quan tâm. Chúng tôi ghi sổ giá trị của tài sản trên cơ sở nguyên giá, không dựa trên giá trị thuần có thể thực hiện được hoặc giá trị thị trường của tài sản dựa trên giả định rằng một đơn vị kinh doanh là hoạt động liên tục. Không nghi ngờ gì nữa, chúng tôi giảm giá trị tài sản cung cấp khấu hao cho tài sản, nhưng chúng tôi bỏ qua giá trị thị trường của tài sản.

Khái niệm chi phí dừng bất kỳ loại thao túng nào trong khi tính đến giá trị ròng có thể thực hiện được hoặc giá trị thị trường. Mặt khác, khái niệm này bỏ qua ảnh hưởng của lạm phát trên thị trường, đôi khi có thể rất dốc. Tuy nhiên, khái niệm chi phí vẫn được chấp nhận rộng rãi và phổ biến trên cơ sở chúng ta thực hiện hạch toán của một đơn vị kinh doanh.

Khái niệm khía cạnh kép

Phải có một mục kép để hoàn thành bất kỳ giao dịch tài chính nào, nghĩa là ghi nợ phải luôn bằng tín dụng. Do đó, mọi giao dịch tài chính đều có khía cạnh kép của nó:

- chúng tôi nhận được một số lợi ích, và

- chúng tôi trả một số lợi ích.

Ví dụ, nếu chúng ta mua một số cổ phiếu, thì nó sẽ có hai tác động:

- giá trị của cổ phiếu sẽ tăng lên (nhận được lợi ích với cùng một số tiền), và

- nó sẽ làm tăng trách nhiệm của chúng tôi dưới hình thức chủ nợ.

| Giao dịch | Hiệu ứng |

|---|---|

| Mua hàng với giá 25.000 Rs | Cổ phiếu sẽ tăng 25.000 Rs (Tăng số dư ghi nợ) Tiền mặt sẽ giảm 25.000 Rs (Giảm trong số dư nợ) hoặc là Chủ nợ sẽ tăng thêm 25.000 Rs (Tăng dư nợ tín dụng) |

Khái niệm kỳ kế toán

Vòng đời của một đơn vị kinh doanh là vô thời hạn theo khái niệm hoạt động liên tục. Để xác định lợi nhuận hoặc thua lỗ của một công ty và để xác định tình hình tài chính của nó, các tài khoản lãi & lỗ và bảng cân đối kế toán được lập vào những khoảng thời gian đều đặn, thường là vào cuối mỗi năm. Chu kỳ một năm này được gọi là kỳ kế toán. Mục đích của việc lập một kỳ kế toán là để thực hiện các biện pháp điều chỉnh theo dõi kết quả hoạt động trong quá khứ, để loại bỏ ảnh hưởng của những thay đổi theo mùa, để nộp thuế, v.v.

Dựa trên khái niệm này, chi thu và chi vốn được tách biệt. Chi phí doanh thu được ghi nợ vào tài khoản lãi lỗ để xác định lãi hoặc lỗ chính xác trong một kỳ kế toán cụ thể. Chi tiêu vốn thuộc loại chi phí đó, lợi ích của chúng cũng sẽ được sử dụng trong các kỳ kế toán tiếp theo.

Kỳ kế toán giúp chúng tôi xác định đúng vị trí của công ty vào những khoảng thời gian đều đặn, tức là vào cuối mỗi kỳ kế toán.

Khái niệm phù hợp

Khái niệm phù hợp dựa trên khái niệm kỳ kế toán. Các khoản chi tiêu của một công ty trong một kỳ kế toán cụ thể phải được khớp với doanh thu của cùng kỳ kế toán để xác định chính xác lãi hoặc lỗ của công ty trong cùng kỳ. Thực hành đối sánh này được chấp nhận rộng rãi trên toàn thế giới. Hãy để chúng tôi lấy một ví dụ để hiểu rõ ràng về Khái niệm Đối sánh.

Dữ liệu sau được nhận từ M / s Globe Enterprises trong giai đoạn 01-04-2012 đến 31-03-2013:

| Không. | Các chi tiết | Số tiền |

|---|---|---|

| 1 | Bán 1.000 bóng đèn điện với giá 10 Rs / bóng trên cơ sở tiền mặt. | 10.000.00 |

| 2 | Bán 200 bóng đèn điện @ Rs. 10 mỗi bóng đèn cho M / s Atul Trader. | 2.000.00 |

| 3 | Bán đèn tuýp 450 @ Rs.100 mỗi cái trên cơ sở Tiền mặt. | 45.000,00 |

| 4 | Các giao dịch mua được thực hiện từ XZY Ltd. | 40.000,00 |

| 5 | Tiền mặt trả cho M / s XYZ Ltd. | 38.000,00 |

| 6 | Phí vận chuyển trả khi mua hàng | 1.500.00 |

| 7 | Tiền điện của cửa hàng đã trả | 5.000.00 |

| số 8 | Hóa đơn điện cho ngày 13 tháng 3 vẫn chưa thanh toán trong năm tới. | 1.000.00 |

Dựa trên các số liệu trên, lãi hoặc lỗ của công ty được tính như sau:

| Các chi tiết | Số tiền | Toàn bộ |

|---|---|---|

| Giảm giá | ||

| Bóng đèn tròn | 12.000,00 | |

| Ống | 45.000,00 | 57.000,00 |

| Ít hơn - | ||

| Mua hàng | 40.000,00 | |

| Chi phí vận tải | 5.000.00 | |

| Chi phí điện | 1.500.00 | |

| Chi phí còn tồn đọng | 1.000.00 | 47.500,00 |

| Lợi nhuận ròng | 9.500,00 |

Trong ví dụ trên, để phù hợp với chi phí và thu nhập trong cùng kỳ kế toán, chúng tôi đã thêm khoản mua tín dụng cũng như các khoản chi phí tồn đọng của niên độ kế toán này để xác định lợi nhuận chính xác cho kỳ kế toán 01-04-2012 đến 31-03- 2013.

Có nghĩa là việc thu tiền và thanh toán bằng tiền mặt bị bỏ qua trong khi tính toán lãi lỗ của năm.

Khái niệm Accrual

Như đã trình bày ở trên trong khái niệm đối sánh, doanh thu tạo ra trong kỳ kế toán được xem xét và chi phí liên quan đến kỳ kế toán cũng được xem xét. Dựa trên khái niệm dồn tích của kế toán, nếu chúng tôi bán một số mặt hàng hoặc chúng tôi cung cấp một số dịch vụ, thì đó sẽ trở thành điểm tạo ra doanh thu của chúng tôi bất kể chúng tôi có nhận được tiền mặt hay không. Khái niệm tương tự được áp dụng trong trường hợp chi phí. Tất cả các khoản chi trả bằng tiền mặt hoặc phải trả đều được xem xét và khoản ứng trước chi phí, nếu có, sẽ được khấu trừ.

Hầu hết các chuyên gia sử dụng cơ sở tiền mặt của kế toán. Có nghĩa là tiền mặt nhận được trong một kỳ kế toán cụ thể và các khoản chi phí đã trả bằng tiền mặt trong cùng một kỳ kế toán là cơ sở để hạch toán. Đối với họ, thu nhập của công ty họ phụ thuộc vào việc thu được doanh thu bằng tiền. Thực hành tương tự cũng được thực hiện đối với các khoản chi tiêu. Nó là thuận tiện cho họ và trên cơ sở đó, họ phải trả Thuế của họ.

Khái niệm bằng chứng khách quan

Theo khái niệm Bằng chứng khách quan, mọi mục nhập tài chính cần được hỗ trợ bởi một số bằng chứng khách quan. Việc mua hàng nên được hỗ trợ bởi các hóa đơn mua hàng, bán hàng bằng các hóa đơn bán hàng, thanh toán chi tiêu bằng tiền mặt và thanh toán cho chủ nợ bằng phiếu thu tiền mặt và bảng sao kê ngân hàng. Tương tự như vậy, hàng tồn kho nên được kiểm tra bằng cách xác minh thực tế và giá trị của nó phải được xác minh bằng các hóa đơn mua hàng. Nếu không có những điều này, kết quả kế toán sẽ không đáng tin cậy, khả năng bị thao túng trong sổ sách kế toán sẽ cao và không ai có thể dựa vào các báo cáo tài chính đó.

Chúng ta sẽ thảo luận về các quy ước kế toán trong phần này.

Công ước nhất quán

Để so sánh kết quả của các năm khác nhau, cần tuân thủ một cách nhất quán và liên tục các quy tắc, nguyên tắc, quy ước và khái niệm kế toán đối với các giao dịch tương tự. Độ tin cậy của báo cáo tài chính có thể bị mất nếu quan sát thấy những thay đổi thường xuyên trong xử lý kế toán. Ví dụ, nếu một công ty chọn phương pháp giá gốc hoặc giá thị trường, tùy theo phương pháp nào thấp hơn để định giá cổ phiếu và phương pháp ghi giảm giá trị để khấu hao tài sản cố định, thì phương pháp này phải được tuân thủ một cách nhất quán và liên tục.

Tính nhất quán cũng nêu rõ rằng nếu một thay đổi trở nên cần thiết, thì sự thay đổi đó và ảnh hưởng của nó đến lãi hoặc lỗ và tình hình tài chính của công ty phải được đề cập rõ ràng.

Công ước tiết lộ

Đạo luật Công ty năm 1956 đã quy định một hình thức mà các báo cáo tài chính phải được lập. Mọi công ty thuộc loại này đều phải tuân theo thông lệ này. Các quy định khác nhau được đưa ra bởi Đạo luật Công ty để lập các báo cáo tài chính này. Mục đích của các quy định này là công bố tất cả các thông tin thiết yếu để quan điểm của các báo cáo tài chính phải trung thực và công bằng. Tuy nhiên, thuật ngữ 'tiết lộ' không có nghĩa là tất cả thông tin. Nó có nghĩa là công bố thông tin có ý nghĩa quan trọng đối với người sử dụng các báo cáo tài chính này, chẳng hạn như các nhà đầu tư, chủ sở hữu và các chủ nợ.

Công ước trọng yếu

Nếu việc công bố hoặc không công bố thông tin có thể ảnh hưởng đến quyết định của người sử dụng báo cáo tài chính thì thông tin đó phải được công bố.

Để hiểu rõ hơn, vui lòng tham khảo Hướng dẫn chung về chuẩn bị Báo cáo lãi và lỗ trong VI sửa đổi theo lịch trình của Đạo luật công ty năm 1956:

Một công ty sẽ tiết lộ bằng cách ghi chú thông tin bổ sung liên quan đến bất kỳ khoản thu nhập hoặc chi tiêu nào vượt quá 1% doanh thu từ hoạt động hoặc 1,00,000 Rs tùy theo mức nào cao hơn.

Một Công ty phải công bố trong Thuyết minh Tài khoản, cổ phần trong công ty được nắm giữ bởi mỗi cổ đông nắm giữ trên 5% cổ phần, cụ thể số cổ phần nắm giữ.

Bảo tồn hoặc thận trọng

Đó là một chính sách chơi an toàn. Đối với các sự kiện trong tương lai, lợi nhuận không được dự đoán trước, nhưng dự phòng cho các khoản lỗ được đưa ra như một chính sách bảo thủ. Theo chính sách này, các khoản dự phòng phải thu khó đòi cũng như nợ tiềm tàng; nhưng chúng tôi không xem xét bất kỳ lợi nhuận dự đoán nào.

Ví dụ: Nếu A mua 1000 mặt hàng @ 80 Rs / mặt hàng và bán 900 mặt hàng trong số đó @ 100 Rs / mặt hàng khi giá trị thị trường của hàng hóa là (i) 90 Rs và ở điều kiện (ii) 70 Rs / mặt hàng, thì lợi nhuận từ các giao dịch trên có thể được tính như sau:

| Các chi tiết | Điều kiện (i) | Điều kiện (ii) |

|---|---|---|

| Giá trị bán hàng (A) (900x100) | 90.000,00 | 90.000,00 |

| Ít hơn - Giá vốn hàng bán | ||

| Mua hàng | 80.000,00 | 80.000,00 |

| Ít hơn - Đóng kho | 8.000,00 | 7.000,00 |

| Giá vốn hàng bán (B) | 72.000,00 | 73.000,00 |

| Lợi nhuận (AB) | 18.000,00 | 17.000,00 |

Trong ví dụ trên, phương pháp định giá cổ phiếu là 'Giá gốc hoặc giá thị trường, tùy theo giá nào thấp hơn' .

Tuy nhiên, sự thận trọng không cho phép tạo ra dự trữ ẩn bằng cách đánh giá thấp lợi nhuận hoặc bằng cách phóng đại các khoản lỗ.

Cần phải biết phân loại tài khoản và xử lý chúng trong hệ thống bút toán kép. Nói chung, các tài khoản được phân thành ba loại:

- Tài khoản cá nhân

- Tài khoản thực

- Tài khoản hữu hình

- Tài khoản vô hình

Hãy để chúng tôi đi qua từng người một trong số họ.

Tài khoản cá nhân

Tài khoản cá nhân có thể được phân loại thêm thành ba loại:

Tài khoản cá nhân tự nhiên

Tài khoản liên quan đến bất kỳ cá nhân nào như David, George, Ram hoặc Shyam được gọi là Tài khoản Cá nhân Tự nhiên .

Tài khoản cá nhân giả tạo

Tài khoản liên quan đến bất kỳ người nhân tạo nào như M / s ABC Ltd, M / s General Trading, M / s Reliance Industries, v.v., được gọi là Tài khoản cá nhân nhân tạo .

Tài khoản cá nhân đại diện

Tài khoản cá nhân đại diện đại diện cho một nhóm tài khoản. Nếu có một số tài khoản có tính chất giống nhau, tốt hơn nên nhóm chúng lại như tài khoản phải trả lương, tài khoản phải trả tiền thuê nhà, tài khoản trả trước bảo hiểm, tài khoản phải thu lãi, tài khoản vốn và tài khoản bản vẽ, v.v.

Tài khoản thực

Mọi Doanh nghiệp đều có một số tài sản và mọi tài sản đều có một tài khoản. Như vậy, tài khoản tài sản được gọi là tài khoản thực. Có hai loại tài sản:

Tangible tài sản là những tài sản có thể chạm vào như nhà máy, máy móc, đồ đạc, cổ phiếu, tiền mặt, v.v.

Intangible tài sản là những tài sản không thể chạm tới như thiện chí, bằng sáng chế, bản quyền, v.v.

Xử lý kế toán cho cả hai loại tài sản là như nhau.

Tài khoản danh nghĩa

Vì tài khoản này không đại diện cho bất kỳ tài sản hữu hình nào, nó được gọi là tài khoản danh nghĩa hoặc hư cấu. Tất cả các loại tài khoản chi phí, tài khoản lỗ, tài khoản lãi hoặc tài khoản thu nhập đều thuộc loại tài khoản danh nghĩa. Ví dụ: tài khoản tiền thuê nhà, tài khoản tiền lương, tài khoản chi phí điện, tài khoản thu nhập lãi, v.v.

Có hai hệ thống kế toán sau:

- Hệ thống nhập một lần

- Hệ thống nhập cảnh kép

Hệ thống nhập một lần

Hệ thống nhập đơn là một hệ thống kế toán chưa hoàn chỉnh, tiếp theo là các doanh nghiệp nhỏ, nơi số lượng giao dịch rất ít. Trong hệ thống kế toán này, chỉ có các tài khoản cá nhân được mở và duy trì bởi chủ doanh nghiệp. Đôi khi sổ phụ được duy trì và đôi khi không. Do chủ doanh nghiệp không mở tài khoản thực và tài khoản danh nghĩa, nên việc lập tài khoản lãi lỗ và bảng cân đối kế toán không thể xác định chính xác vị trí lãi lỗ hoặc tình hình tài chính của doanh nghiệp.

Hệ thống nhập cảnh kép

Hệ thống tài khoản kép là một hệ thống tài khoản khoa học được áp dụng trên toàn thế giới mà không có bất kỳ tranh chấp nào. Đó là một hệ thống kế toán cũ. Nó được phát triển bởi‘Luco Pacioli’của Ý vào năm 1494. Theo hệ thống bút toán kép, mọi mục nhập đều có hai khía cạnh ghi nợ và ghi có. Có nghĩa là, tài sản của doanh nghiệp luôn bằng nợ phải trả của doanh nghiệp.

Tài sản = Nợ phải trả

Nếu chúng ta cho đi một thứ gì đó, chúng ta cũng sẽ nhận được một thứ gì đó và ngược lại.

Quy tắc ghi nợ và ghi có trong hệ thống nhập kép của tài khoản

Các quy tắc ghi nợ và ghi có sau đây được gọi là các quy tắc vàng của tài khoản:

| Phân loại tài khoản | Quy tắc | Hiệu ứng |

|---|---|---|

| Tài khoản cá nhân | Người nhận ghi Nợ Người cho là Tín dụng |

Debit = Tín dụng |

| Tài khoản thực | Những gì đi kèm trong khoản ghi nợ Những gì đi hết tín dụng |

Debit = Tín dụng |

| Tài khoản danh nghĩa | Chi phí ghi Nợ Thu nhập là Tín dụng |

Debit = Tín dụng |

Thí dụ

Ông A bắt đầu kinh doanh mà chúng tôi có dữ liệu sau:

| Giới thiệu Vốn bằng tiền | Rs | 50.000 |

| Mua hàng (Tiền mặt) | Rs | 20.000 |

| Mua hàng (Tín dụng) từ Mr B | Rs | 25.000 |

| Phí vận chuyển thanh toán bằng tiền mặt | Rs | 1.000 |

| Hàng đã bán cho Mr C | Rs | 15.000 |

| Bán tiền mặt | Rs | 30.000 |

| Máy tính đã mua | Rs | 10.000 |

| Thu nhập hoa hồng | Rs | 8,000 |

Journal entries for above items would be done as -

| S.No. | Journal Entries | Classification | Rule |

|---|---|---|---|

| 1 | Cash A/c Dr. 50,000 To Capital A/c 50,000 |

Real A/c Personal A/c |

Debit what comes in; Credit the giver(Owner) |

| 2 | Goods Purchase A/c Dr. 20,000 To cash A/c 20,000 |

Real A/c Real A/c |

Debit what comes in; Credit what goes out |

| 3 | Goods Purchase A/c Dr. 25,000 To B A/c 25,000 |

Real A/c Personal A/c |

Debit what comes in; Credit the giver |

| 4 | Freight A/c Dr. 1,000 To cash A/c 1,000 |

Nominal A/c Real A/c |

Debit all expenses Credit what goes out |

| 5 | C A/c Dr. 15,000 To Sale A/c 15,000 |

Personal A/c Real Account |

Debit the receiver Credit what goes out |

| 6 | Cash A/c Dr. 30,000 To Sale A/c 30,000 |

Real A/c Real A/c |

Debit what comes in; Credit what goes out |

| 7 | Computer A/c Dr. 10,000 To cash A/c 10,000 |

Real A/c Real A/c |

Debit what comes in; Credit what goes out |

| 8 | Cash A/c Dr. 8,000 To commission A/c 8,000 |

Real A/c Nominal A/c |

Debit what comes in; Credit all incomes |

It is very clear from the above example how the rules of debit and credit work. It is also clear that every entry has its dual aspect. In any case, debit will always be equal to credit in double entry accounting system.

“The process of recording a transaction in a journal is called journalizing the transactions.”---Meigs and Meigs and Johnson

Journal is a book that is maintained on a daily basis for recording all the financial entries of the day. Passing the entries is called journal entry. Journal entries are passed according to rules of debit and credit of double entry system.

| 1 | 2 | 3 | 4 | 5 |

| Date | Particulars | L.F. | Amount | |

|---|---|---|---|---|

| Debit | Credit | |||

| xx-xx-xx | ... ... ... ... A/c Dr. To ... ... ... ... A/c (... ... Narration... ...) |

xx xx |

xxxx | xxxx |

Column 1: It represents the date of transaction.

Column 2: Line 1 (... ... ... ...) represents the name of account to be debited.

Line 2 (... ... ... ...) represents the name of account to be credited.

Line 3 for narration of transaction.

Column 3: Ledger Folio (L.F.) represents the page number of ledger account on which we post these entries.

Column 4 : Amount(s) to be debited.

Column 5 : Amount(s) to be credited.

Notes

If there are multiple transactions in a day, the total amount of all the transaction through a single journal entry may pass with total amount.

If debit or credit entry is same and the corresponding entry is different, we may post a combined entry for the same. It is called ‘compound entry’ regardless of how many debit or credit entries are contained in compound journal entry. For example,

| 1 | 2 | 3 | 4 | 5 |

| Date | Particulars | L.F. | Amount | |

|---|---|---|---|---|

| Debit | Credit | |||

| Xxxx | ... ... ... ... A/c Dr. ... ... ... ... A/c Dr. To ... ... ... ... A/c (Narration... ... ... ...) |

xx xx xx |

xx xx |

xxxx |

Analysis and Treatment of Transactions

Let us go through the nature of transactions and their treatment in our books of accounts. The following accounting entries are commonly used in every business and they come under the category of routine journal entries.

| S.No. | Transaction Nature | Analysis and Treatment | ||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Capital | Capital account is personal account. Whenever the owner introduces capital in the form of cash, goods or assets, the entry will be as here under:

(Being cash/goods/assets introduced as capital) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 2 | Drawing Account | Drawing account is also a capital account. Whenever the owner of the business withdraws money for his personal use, it is called drawing. The balance of Drawing account is transferred to the capital account at the end of the accounting year.

(Being withdrawal of cash for personal use) |

||||||||||||||||||||||||||||||||||||||||||||||||

| Notes: 1. Introduction of capital as well as withdrawal of capital may occur any time during the accounting year. 2. In addition to cash, there may be other expenses of the owner/proprietor which may pay directly on his behalf debating his account. For example, payment of his insurance, taxes, rent, electricity or personal phone bills. 3. Business account and personal account of proprietor are different as owner of the business and business, both are separate entities. |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 3 | Trade Discount | Trade discount is allowed by seller to buyer directly on their sales invoice. Buyer in this case are usually whole-sellers, traders or manufacturers, who further sell this material to their customers or use the material in their manufacturing process. Rate of discount may vary from customer to customer. Treatment - No need to pass any journal entry in this case. The sale is booked on the net of trade discount. Similarly, if we get trade discount from our supplier, we book our purchase at the net of trade discount. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 4 | Cash Discount | Cash discount is also allowed by seller to his buyer; still it does not come in the category of trade discount. Cash discount is a sort of scheme to inspire their debtors to release their due payment in time. For example, a seller may allow 5% cash discount, if he gets payment within a week against the time limit of 45 days. Treatment - If A allowed a discount of 5% to B, then

(Being 5% discount allowed to B on payment of Rs........)

(Being payment of Rs xx made to A and getting a discount of 5%) Note - In the above case, discount is a loss to A and income to B. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 5 | Bad Debts | Part of credit sale which is unrecovered from debtors due to some reason like insolvency, dishonesty, etc. are called bad debts of the company. Bad debts are loss to the company. Treatment: (1) To book bad debts

(Being loss on account of bad debts) (2) To recover bad debts

(Being recovery of bad debts) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 6 | Expenses on purchase of Goods | There are a few types of expenses incurred on the purchases of goods like inward freight, octroi, cartage, unloading charges, etc. Treatment:

(Being freight charges paid on purchase of goods) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 7 | Expenses on Sale of Goods | Expenses are also incurred while selling products to customers such as freight outward, insurance charges, etc. Treatment:

(Being freight charges paid on sale of goods) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 8 | Expenses on Purchase of Assets | Sometimes we need to pay expenses on the purchase of fixed assets like transportation charges, installation charges, etc. Treatment: Expenses incurred on purchases of fixed asset are added in the value of fixed assets and could not be treated like expenses on purchases of goods:

(Expenses incurred on purchase of asset) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 9 | Payment of Expenses | Treatment:

(Being expenses incurred) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 10 | Outstanding Expenses | Sometimes expenses remain outstanding at the end of the financial year, but due to the accrual basis of accounting, we need to book those expenses which are due for payment and to be paid in the next accounting year. For example, the salary due on the last day of the accounting year to be paid in the next year. Treatment:

(Being salary for the month of .........due) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 11 | Prepaid Expenses | Sometimes we pay expenses in advance such as insurance paid three months before the closing of the accounting year. Since insurance is usually paid for the whole year, in this case, the insurance for nine months is treated as prepaid insurance. Similarly, rent for the first month of next accounting year may be paid in advance. Treatment:

(Being prepaid expenses for month paid) Note: Expenses account is replaced with the respective head of expense account. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 12 | Income Received | Treatment:

(Being Income received in cash) Note: Income account will be replaced with the respective head of Income account. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 13 | Banking Transactions | (1) Cheque deposited in bank Cheque received from party is deposited in bank, Cheque direct deposit by party in our bank account, payment made by party through NEFT or RTGS, or cash directly deposited by party in our bank account. The entry remains same in all the above cases.

(2) Payment made to party through cheque Cheque issued to party or directly deposited in his bank account, or payment made through either by NEFT, RTGS, or cash directly deposited in his bank account. Entry remains same in all the above cases except in the case of cash deposited in his bank account.

(Being payment made through ..... ) If we deposit cash in his bank account, entry will be as follows:

(Being payment made through ..... ) (3) Cash withdrawn for office Expenses

(Being cash withdrawn from bank for office use) (4) Cash deposited with Bank

(Being cash withdrawn from bank for office use) Note: The above entries No. 3 & 4 are called ‘contra’ entries. (5) Bank charge debited by bank Sometimes banks debit from our account against some charges for service provided by them. For example, cheque book issuing charges, demand draft issuing charges, Bank interest, etc.

(Bank charges/commission/interest debited by bank) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 14 | Interest on Capital | Interest on capital, introduced by sole proprietor or partners of the firm: This entry is passed on the last date of the accounting year as follows:

(Being interest @..... on capital provide) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 15 | Payment on behalf of others | Some expenses may be on behalf of our debtors or creditors.

(Being expenses debited to party, paid on his behalf) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 16 | Advance received against supply of goods/services | Sometimes the customers pay an advance amount for the supply of goods/services, which need to be adjusted later:

(Being advance received from xxxxxxxx) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 17 | Advance paid against supply of goods/services | As above, we may also pay an advance amount to our supplier against supply of goods/services:

(Being advance paid against supply of goods/services) |

||||||||||||||||||||||||||||||||||||||||||||||||

Now let us try to understand how a journal works. With the help of journal entries, we book each and every financial transaction of the organization chronically without considering how many times the same type of entry has been repeated in that particular accounting year or period.

Journal entries in any organization may vary from hundreds to millions depending upon the size and structure of the organization. With the help of a journal, each of the transactions might be recorded; however, we can conclude nothing from a journal. Let us consider the following cases. Suppose we want to know:

- the total sale value or purchase value

- the total of any particular income or expenses

- the total of amount payable to any particular creditor or receivable from a debtor

In such cases, it might be a tedious job for any bookkeeper or accountant. Hence, the next step is ledger accounts.

The ledger helps us in summarizing journal entries of same nature at single place. For example, if we pass 100 times a journal entry for sale, we can create a sales account only once and post all the sales transaction in that ledger account date-wise. Hence, an unlimited number of journal entries can be summarized in a few ledger accounts. Transferring journal entries into a ledger account is called ‘posting’.

Ruling of Account in Ledger Account

Let us see various formats of ledger accounts:

Format-1

| In the books of M/s. ABC Company | |||||||

| Ledger account of M/s XYZ LTD. | |||||||

| Dr. | Cr. | ||||||

|---|---|---|---|---|---|---|---|

| Date | Particulars | F | Amount | Date | Particulars | F | Amount |

| xxxx | To Balance b/d | xxx | Xxxx | By Balance b/d | xxx | ||

| xxxx | To Name of the debit account | xxx | Xxxx | By Name of Credit account | xxx | ||

| xxxx | To Balance c/d | xx | xxxx | By Balance c/d | xx | ||

| Total Rs. | xxxx | Total Rs. | xxxx | ||||

Format-2

Nowadays, the handwritten books are being replaced by computerized accounts. The companies majorly use a six-column format to maintain ledger accounts of their customers. It looks as follows:

| In the books of M/s. ABC Bank Ltd. | ||||||

| Ledger account of M/s XYZ Ltd. | ||||||

| Date | Particulars | LF | Amount | Balance | ||

|---|---|---|---|---|---|---|

| Debit | Credit | Dr. / Cr. | Amount | |||

Format-1 is used for academic purpose. Hence, this format is useful to learn the basics and principles of accounting.

Format-2 is used by banking and financial organization as well as well as by most of the business organizations.

Important Points Regarding Ledger

Each side of a journal entry is posted in the same side of the ledger. It means the debit entry of a journal is posted in the debit side and vice-a-versa.

Balance c/d refers to the balance carried down and balance b/d refers to the balance brought down.

After posting in ledger, balancing of ledger is done. In the column named Total, the figure comes on the basis of ‘whichever is higher’. Means, if the total of debit side is Rs 10,000 and the total of credit is Rs 5,000, we write Rs 10,000 in the column named Total of both, the debit and the credit side.

The difference of both sides (in this case, it is Rs 5,000) is written in the last row of the credit side as ‘balance c/d’. This balance is called the debit balance of account or vice-a-versa.

All expenses and assets represent debit balance.

All the income and liabilities represent credit balance including capital account.

Debit balance of personal account represents ‘Amount Receivable’. This comes under the category of assets. For example debtors.

Credit balance of personal accounts signifies ‘Amount Payable’. This comes under liabilities side and represents that we need to pay this amount which is credited due to goods, service, loan, or advance received.

Debit side of real account means stock in hand or any kind of assets. Credit balance of Real account is not possible.

Debit balance of nominal account means expenses of organization.

Credit balance of nominal accounts means income earned.

Debit balance of cash book means cash in hand.

Debit side of Bank book means balance at bank.

Credit balance of Bank book indicates ‘Bank Overdraft’.

Debit and credit balances of nominal account (Expenses and income will be nil, because these balances get transferred to trading, and profit & loss account to arrive at profit and loss of the company.

Balances of real and personal account appear in balance sheet of the company and to be carried forward to next accounting years.

Illustration

Journalize the following transactions and post them in to ledger account:

| S.No. | Transactions | Amount |

|---|---|---|

| 1 | Commenced business and introduced cash | 400,000.00 |

| 2 | Goods purchased for cash | 50,000.00 |

| 3 | Goods purchased from Mr.Abdul | 135,000.00 |

| 4 | Freight charges paid on purchases | 1,500.00 |

| 5 | Computer purchased-cash | 35,000.00 |

| 6 | Freight charges paid on purchases of computer | 500.00 |

| 7 | Sale made to Mr.Ram | 200,000.00 |

| 8 | Rent paid | 12,000.00 |

| 9 | Salary paid | 15,000.00 |

| 10 | Cash received from Mr.Ram | 150,000.00 |

| 11 | Cash deposited in bank | 75,000.00 |

| 12 | Office Expenses paid | 25,000.00 |

Journal Entries

| S.No. | Particulars | L.F. | Amount | |

|---|---|---|---|---|

| Debit | Credit | |||

| 1 | Cash A/c Dr. To Capital A/c (Being capital introduced) |

** | 4,00,000 | 4,00,000 |

| 2 | Purchase A/c Dr. To Cash A/c (Being cash purchase made) |

** | 5,00,000 | 5,00,000 |

| 3 | Purchase A/c Dr. To Abdhul A/c (Being goods purchase from Abdhul) |

** | 135,000 | 1,35,000 |

| 4 | Inward Freight Charges A/c Dr. To Cash A/c (Being freight charges Paid) |

** | 1,500 | 1,500 |

| 5 | Computer A/c Dr. To Cash A/c (Being computer purchased on cash) |

** | 35,000 | 35,000 |

| 6 | Computer A/c Dr. To Cash A/c (Being freight charges on computer paid) |

** | 500 | 500 |

| 7 | Ram A/c Dr. To Sale A/c (Being sold to Mr. Ram) |

** | 2,00,000 | 2,00,000 |

| 8 | Rent A/c Dr. To Cash A/c (Being rent paid ) |

** | 12,000 | 12,000 |

| 9 | Salary A/c Dr. To Cash A/c (Being salary paid) |

** | 15,000 | 15,000 |

| 10 | Cash A/c Dr. To Ram A/c (Being cash Received from Mr. Ram) |

** | 1,50,000 | 1,50,000 |

| 11 | Bank A/c Dr. To Cash A/c (Being cash deposited in Bank) |

** | 75,000 | 75,000 |

| 12 | Office Expenses A/c Dr. To Cash A/c (Being office expenses paid) |

** | 25,000 | 25,000 |

Cash Book

Cash book is a record of all the transactions related to cash. Examples include: expenses paid in cash, revenue collected in cash, payments made to creditors, payments received from debtors, cash deposited in bank, withdrawn of cash for office use, etc.

In double column cash book, a discount column is included on both debit and credit sides to record the discount allowed to customers and the discount received from creditors respectively.

In triple column cash book, one more column of bank is included to record all the transactions relating to bank.

Note: In modern accounting, simple cash book is the most popular way to record cash transactions. The double column cash book or three column cash book is practically for academic purpose. A separate bank book is used to record all the banking transactions as they are more than cash transactions. These days, cash is used just to meet petty and routine expenditures of an organization. In most of the organizations, the salaries of employees are paid by bank transfer.

Note: Cash book always shows debit balance, cash in hand, and a part of current assets.

Single Column Cash Book

Cash book is just like a ledger account. There is no need to open a separate cash account in the ledger. The balance of cash book is directly posted to the trial balance. Since cash account is a real account, ruling is followed, i.e. what comes in – debit, and what goes out – credit. All the received cash is posted in the debit side and all payments and expenses are posted in the credit side of the cash book.

Format

| SÁCH TIỀN MẶT (Cột đơn) | |||||||

| Dr. | Cr. | ||||||

|---|---|---|---|---|---|---|---|

| Ngày | Các chi tiết | LF | Số tiền | Ngày | Các chi tiết | LF | Số tiền |

Sổ tiền mặt hai cột

Ở đây, chúng ta có thêm cột Giảm giá trên mỗi mặt của sổ tiền mặt. Cột chiết khấu bên nợ đại diện cho khoản chiết khấu cho khách nợ của công ty và bên có của cột chiết khấu có nghĩa là khoản chiết khấu nhận được từ các nhà cung cấp hoặc chủ nợ của chúng tôi khi thanh toán.

Tổng số chiết khấu bên Nợ của sổ quỹ được ghi trên sổ cái tài khoản ‘Discount Allowed to Customers’ tài khoản như ‘To Total As Per Cash Book’. Tương tự, cột ghi có của sổ tiền mặt được ghi trên sổ cái tài khoản của‘Discount Received’ như ‘By total of cash book’.

định dạng

| SÁCH TIỀN MẶT (Cột đơn) | |||||||||

| Dr. | Cr. | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Ngày | Các chi tiết | LF | Giảm giá | Số tiền | Ngày | Các chi tiết | LF | Giảm giá | Số tiền |

Sổ tiền mặt ba cột

Khi thêm một cột Ngân hàng ở cả hai bên của sổ tiền mặt cột kép để ghi tất cả các giao dịch ngân hàng, nó được gọi là sổ tiền mặt cột ba. Tất cả các giao dịch ngân hàng được chuyển qua sổ tiền mặt này và không cần phải mở một tài khoản ngân hàng riêng trên sổ cái.

Sổ tiêu vặt

Trong bất kỳ tổ chức nào, có thể có nhiều giao dịch nhỏ phát sinh mà các khoản thanh toán phải được thực hiện. Do đó, tiền mặt được giữ với một nhân viên, người giao dịch với nó và thanh toán thường xuyên. Để làm cho nó đơn giản và an toàn, chủ yếu là số dư không đổi được giữ cho nhân viên đó.

Giả sử nhân viên thu ngân trả 5.000 Rs cho ông A, người sẽ thanh toán chi phí tổ chức hàng ngày từ đó. Giả sử ông A tiêu hết 4.200 Rs trong một ngày, nhân viên thu ngân chính trả 4.200 Rs, do đó số dư trong sổ quỹ tiền mặt của anh ta sẽ lại là 5.000 Rs. Đây là hệ thống kế toán rất hữu ích, vì nó tiết kiệm thời gian của nhân viên thu ngân chính và cung cấp khả năng kiểm soát tốt hơn.

Chúng ta sẽ sớm thảo luận về ‘Analytical or Columnar Petty Cash Book’ được sử dụng phổ biến nhất trong hầu hết các tổ chức.

định dạng

| SỔ TIÊU VẶT | |||||||||

| Số tiền đã nhận | CBF | Ngày | Các chi tiết | Số tiền đã trả | Văn phòng phẩm & In ấn | Cartage | Đang tải | Bưu chính | LF |

|---|---|---|---|---|---|---|---|---|---|

Mua sách

Sổ mua hàng được lập để ghi lại tất cả các khoản tín dụng mua hàng của một tổ chức. Sổ mua hàng không phải là sổ cái mua hàng.

định dạng

| MUA SÁCH | ||||

| Ngày | Các chi tiết | Inward Invoice No. | LF | Số tiền |

|---|---|---|---|---|

Bán sách

Các tính năng của sổ bán hàng giống như sổ mua hàng, ngoại trừ thực tế là nó ghi lại tất cả các khoản bán tín dụng.

định dạng

| BÁN SÁCH | ||||

| Ngày | Các chi tiết | Số hóa đơn gửi đi | LF | Số tiền |

|---|---|---|---|---|

Mua sách trả lại

Đôi khi hàng hóa phải được gửi lại cho nhà cung cấp vì nhiều lý do khác nhau. Lý do phổ biến nhất là hàng lỗi, hàng kém chất lượng. Trong trường hợp này, một giấy báo nợ được phát hành.

định dạng

| MUA TRẢ LẠI SÁCH | ||||

| Ngày | Các chi tiết | Số Giấy báo Có | LF | Số tiền |

|---|---|---|---|---|

Bán hàng trả lại sách

Lý do của việc bán hàng trả lại cũng giống như cho việc trả lại hàng mua. Đôi khi khách hàng trả lại hàng nếu không đạt tiêu chuẩn chất lượng đã cam kết. Trong những trường hợp như vậy, một giấy báo có được phát hành cho khách hàng.

định dạng

| BÁN TRẢ LẠI SÁCH | ||||

| Ngày | Các chi tiết | Giấy báo Nợ số | LF | Số tiền |

|---|---|---|---|---|

Sổ phải thu hóa đơn

Hối phiếu được chủ nợ trả cho con nợ. Các con nợ chấp nhận chúng và sau đó trả lại cho các chủ nợ. Hối phiếu được khách nợ chấp nhận được gọi là‘Bills Receivables’ trong sổ chủ nợ, và ‘Bills Payable’trong sổ của con nợ. Chúng tôi giữ chúng trong hồ sơ của chúng tôi được gọi là‘Bills Receivable Books’ và ‘Bills Payable Book’.

định dạng

| HÓA ĐƠN CÓ THỂ NHẬN ĐƯỢC | |||||

| Ngày | Nhận được tư | Kỳ hạn | Ngày đáo hạn | LF | Số tiền |

|---|---|---|---|---|---|

Sổ phải trả hóa đơn

Các hóa đơn phải trả cho nhà cung cấp hàng hóa hoặc dịch vụ để thanh toán và hồ sơ được lưu giữ trong sổ này.

định dạng

| HÓA ĐƠN CÓ THỂ THANH TOÁN | |||||

| Ngày | Cho ai | Kỳ hạn | Ngày đáo hạn | LF | Số tiền |

|---|---|---|---|---|---|

Các tính năng chính của Sách phụ

Có sự khác biệt giữa sổ mua hàng và sổ cái mua hàng. Sổ mua hàng chỉ ghi lại các giao dịch mua bằng tín dụng và sổ cái mua hàng ghi lại tất cả các giao dịch mua bằng tiền mặt theo thứ tự tuần tự. Số dư của sổ mua hàng ngày được chuyển sang sổ cái mua hàng. Do đó, sổ cái mua hàng là một tài khoản tổng hợp của tất cả các giao dịch mua.

Quy tắc tương tự áp dụng cho sổ bán hàng và sổ cái bán hàng.

Rõ ràng rằng việc duy trì một sổ phụ là tạo điều kiện thuận lợi cho việc ghi nhật ký, thực tế là không thể đăng từng giao dịch thông qua các mục nhật ký, đặc biệt là trong các tổ chức lớn vì nó làm cho hồ sơ cồng kềnh và không thực tế.

Việc duy trì các sổ phụ mang lại cho chúng ta cách tiếp cận công việc khoa học, thực tế, chuyên biệt, được kiểm soát và dễ dàng hơn.

Nó cung cấp cho chúng tôi cơ sở để phân chia công việc giữa các bộ phận khác nhau như bộ phận bán hàng, bộ phận mua hàng, bộ phận tiền mặt, bộ phận ngân hàng, v.v. Nó làm cho mỗi bộ phận có trách nhiệm hơn và cung cấp một cách dễ dàng để kiểm tra và phát hiện sai sót.

Trong thời hiện đại, công nghệ máy tính mới nhất đã đặt nền tảng của nó trên toàn thế giới. Ngày càng có nhiều chuyên gia tài khoản có năng lực cung cấp dịch vụ của họ. Tính chính xác, kết quả nhanh chóng và tuân thủ pháp luật là những yếu tố quan trọng của bất kỳ tổ chức nào. Không ai có thể bỏ qua những yếu tố này trong một thị trường cạnh tranh.

Đối chiếu Ngân hàng

Vào một ngày cụ thể, việc đối chiếu số dư ngân hàng của chúng tôi với số dư trong sổ tiết kiệm ngân hàng được gọi là đối chiếu ngân hàng. Bản đối chiếu ngân hàng là một bản kê khai bao gồm:

- Số dư theo sổ tiền mặt / sổ ngân hàng của chúng tôi

- Số dư theo sổ thông hành

- Lý do cho sự khác biệt trong cả hai điều trên

Báo cáo này có thể được lập bất kỳ lúc nào tùy theo sự phù hợp và yêu cầu của doanh nghiệp, tùy thuộc vào khối lượng và số lượng giao dịch của ngân hàng.

Trong những ngày này, nơi hầu hết các giao dịch ngân hàng được thực hiện bằng điện tử, khách hàng sẽ nhận được thông báo cho mọi giao dịch. Thời gian ngân hàng đối chiếu được giảm nhiều hơn.

định dạng

| CUỘC TUYÊN BỐ VỀ SỰ HÒA GIẢI NGÂN HÀNG | ||

| Các chi tiết | Số dư Ngân hàng Ghi nợ theo Sổ Ngân hàng | Số dư Ngân hàng Tín dụng theo Sổ Ngân hàng (thấu chi) |

| Số dư theo Sổ ngân hàng | 50.000 | -50.000 |

| 1. Thêm: Séc được phát hành cho các bên nhưng không xuất trình trong ngân hàng | 3,25,000 | 3,25,000 |

| 2. Ít hơn: Séc đã gửi vào ngân hàng nhưng chưa được xóa | -50.000 | -50.000 |

| 3. Ít hơn: Các Khoản Phí Ngân hàng được ngân hàng ghi nợ nhưng không được ghi vào sổ sách tài khoản của chúng tôi | -1.200 | -1.200 |

| 4. Ít hơn: Lãi suất ngân hàng do ngân hàng tính nhưng không được ghi vào sổ sách tài khoản của chúng tôi | -10.000 | -10.000 |

| 5. Thêm: Thanh toán trực tiếp đặt cọc của bên mà không cần mật thiết với chúng tôi | 1.75.000 | 1.75.000 |

| Số dư theo sổ / sao kê thẻ ngân hàng | 4.88.000 | 3.88.000 |

Số dư dùng thử

Số dư thử nghiệm là bản tổng hợp tất cả các số dư ghi nợ và ghi có của các tài khoản sổ cái. Tổng số bên nợ và bên có của số dư thử nghiệm phải được khớp với nhau. Số dư thử nghiệm được lập vào ngày cuối cùng của chu kỳ kế toán.

Số dư dùng thử cung cấp cho chúng tôi một danh sách đầy đủ các số dư. Với sự trợ giúp của điều đó, chúng tôi có thể vẽ các báo cáo tài chính của một tổ chức. Ví dụ: tài khoản giao dịch có thể được phân tích để xác định lợi nhuận gộp, tài khoản lãi và lỗ được phân tích để xác định lãi hoặc lỗ của năm kế toán cụ thể đó và cuối cùng, bảng cân đối kế toán được chuẩn bị để kết luận tình hình tài chính. của công ty.

định dạng

| SỐ CÂN THỬ | ||||

| Không. | Tài khoản sổ cái | LF | Nợ (Rs.) | Tín dụng (Rs.) |

|---|---|---|---|---|

| 1 | THUẬN LỢI TỪ KHÁCH HÀNG | XX | ||

| 2 | NÂNG CAO CHO NHÂN VIÊN | XX | ||

| 3 | PHÍ KIỂM TOÁN | XX | ||

| 4 | SỐ CÂN TẠI NGÂN HÀNG | XX | ||

| 5 | VAY NGÂN HÀNG | XX | ||

| 6 | TRẢ LÃI NGÂN HÀNG | XX | ||

| 7 | THỦ ĐÔ | XX | ||

| số 8 | TIỀN TRONG TAY | XX | ||

| 9 | CAM KẾT BÁN HÀNG | XX | ||

| 10 | CHI PHÍ ĐIỆN | XX | ||

| 11 | TÀI SẢN CỐ ĐỊNH | XX | ||

| 12 | TỰ DO RA NGOÀI | XX | ||

| 13 | LÃI NHẬN ĐƯỢC | XX | ||

| 14 | PHÍ TỰ DO TRONG PHẦN | XX | ||

| 15 | CHI PHÍ VĂN PHÒNG | XX | ||

| 16 | THUÊ NỔI BẬT | XX | ||

| 17 | BẢO HIỂM TRẢ TRƯỚC | XX | ||

| 18 | MUA HÀNG | XX | ||

| 19 | THUÊ | XX | ||

| 20 | SỬA CHỮA VÀ TÁI TẠO | XX | ||

| 21 | TIỀN LƯƠNG | XX | ||

| 22 | TIỀN LƯƠNG CÓ THỂ THANH TOÁN | XX | ||

| 23 | GIẢM GIÁ | XX | ||

| 24 | CHI PHÍ CHĂM SÓC NHÂN VIÊN | XX | ||

| 25 | CỔ PHẦN | XX | ||

| 26 | SUNDRY CREDTIORS | XX | ||

| 27 | NHÀ NỢ SUNDRY | XX | ||

| TOÀN BỘ | XXXXX | XXXXX | ||

Báo cáo tài chính

Báo cáo tài chính được lập để xác định lợi nhuận hoặc thua lỗ của doanh nghiệp và để biết tình hình tài chính của công ty.

Tài khoản giao dịch, lãi và lỗ xác định lợi nhuận ròng trong kỳ kế toán và bảng cân đối kế toán phản ánh vị thế của doanh nghiệp.

Tất cả những điều trên gần như có một định dạng cố định, chỉ cần đặt tất cả số dư của các tài khoản sổ cái vào định dạng được đưa ra bên dưới với sự trợ giúp của số dư thử nghiệm. Với điều đó, chúng ta có thể thu được kết quả mong muốn dưới dạng các phương trình tài chính.

| Trading & Profit & Loss Account of M/s ABC Limited Trong khoảng thời gian kết thúc vào ngày 31-03-2014 |

|||

| Các chi tiết | Số tiền | Các chi tiết | Số tiền |

| Mở kho | XX | Theo Bán hàng | XX |

| Để mua hàng | XX | Bằng cách đóng kho | XX |

| Đối với phí vận chuyển | XX | Theo Lỗ gộp c / d | XXX |

| Chi phí trực tiếp | XX | ||

| Lợi nhuận gộp c / d | XXX | ||

| Toàn bộ | XXXX | Toàn bộ | XXXX |

|---|---|---|---|

| Tiền lương | XX | Theo lợi nhuận gộp b / d | XXX |

| Thuê | XX | ||

| Tới Chi phí Văn phòng | XX | Bằng Lãi suất Ngân hàng nhận được | XX |

| Phí ngân hàng | XX | Giảm giá | XX |

| Lãi suất ngân hàng | XX | Theo thu nhập hoa hồng | XX |

| Đối với chi phí điện | XX | Bằng cách chuyển Lỗ ròng sang Bảng cân đối kế toán | XX |

| Chi phí phúc lợi cho nhân viên | XX | ||

| Kiểm tra Phí | XX | ||

| Sửa chữa & Gia hạn | XX | ||

| Ủy ban | XX | ||

| Chi phí tạp hóa | XX | ||

| Khấu hao | XX | ||

| Chuyển sang Lợi nhuận ròng sang Bảng cân đối kế toán | XX | ||

| Toàn bộ | XXXX | Toàn bộ | XXXX |

| Balance sheet of M/s ABC Limited như vào ngày 31-03-2014 |

|||

| Nợ phải trả | Số tiền | Tài sản | Số tiền |

|---|---|---|---|

| Viết hoa XX Thêm: Lợi nhuận ròng XX |

XX | Tài sản cố định XXXX Ít hơn: Mô tả XX |

XX |

| Vay Ngân hàng | XX | Tài sản lưu động - | |

| Vay dài hạn | XX | cổ phần | XX |

| Nợ ngắn hạn - | Con nợ | XX | |

| Khách hàng đăng ký trước | XX | Tiền trong tay | XX |

| Chủ nợ tạp phẩm | XXX | Tiền mặt tại ngân hàng | XX |

| Hóa đơn phải trả | Hóa đơn phải thu | XX | |

| Chi phí phải trả | |||

| Toàn bộ | XXXX | Toàn bộ | XXXX |

Vốn chủ sở hữu

Phương trình vốn chủ sở hữu như sau:

Owner Equity = Assets – liabilityChủ sở hữu hoặc chủ sở hữu duy nhất của một doanh nghiệp thực hiện đầu tư, kiếm một số lợi nhuận từ nó và rút một số tiền ra khỏi nó để sử dụng cá nhân được gọi là bản vẽ. Chúng tôi có thể viết giao dịch này như sau:

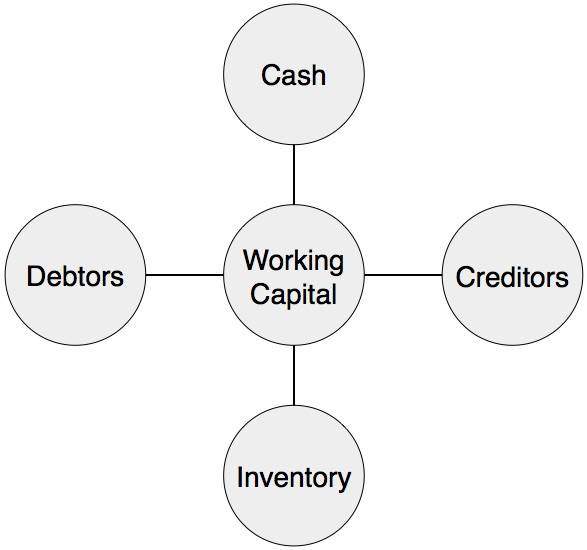

Investment (capital) ± Profit or Loss – drawings = Owner’s EquityTài sản lưu động

Tài sản có thể chuyển đổi thành tiền trong năm kế toán tiếp theo được gọi là tài sản lưu động.

Tiền mặt, tiền gửi ngân hàng, biên lai tiền gửi cố định (FDR), hàng tồn kho, công nợ, hóa đơn phải thu, đầu tư ngắn hạn, cho vay nhân viên và ứng trước; tất cả những thứ này đều thuộc tài sản lưu động. Ngoài ra, chi phí trả trước cũng là một phần của tài sản lưu động.

Note: Chi phí trả trước không được chuyển đổi thành tiền mặt, nhưng chúng tiết kiệm được tiền mặt cho năm tài chính hoặc kế toán tiếp theo.

Nợ ngắn hạn

Giống như tài sản lưu động, nợ ngắn hạn là các khoản nợ phải trả tức thời của công ty phải trả trong vòng một năm kể từ ngày lập bảng cân đối kế toán.

Nợ ngắn hạn chủ yếu bao gồm chủ nợ lặt vặt, chi phí phải trả, hóa đơn phải trả, các khoản vay ngắn hạn, ứng trước của khách hàng, v.v.

Khấu hao làm giảm giá trị của tài sản trên cơ sở còn lại. Nó cũng làm giảm lợi nhuận của năm hiện tại.

Khấu hao cho biết sự giảm giá trị của bất kỳ tài sản cố định nào. Sự giảm giá trị của tài sản phụ thuộc vào tuổi thọ của tài sản. Tuổi thọ của tài sản phụ thuộc vào việc sử dụng tài sản.

Có nhiều yếu tố quyết định đến tuổi thọ của tài sản. Ví dụ, trong trường hợp của một tòa nhà, yếu tố quyết định là thời gian. Đối với tài sản thuê, yếu tố quyết định là thời gian thuê. Đối với nhà máy và máy móc, yếu tố quyết định phải là sản xuất cũng như thời gian. Có thể có nhiều yếu tố, nhưng tuổi thọ của tài sản cần được xác định một cách hợp lý.

Tại sao chúng ta cần tính khấu hao?

Đây là lý do tại sao chúng tôi cần cung cấp khấu hao:

Để xác định chắc chắn lợi nhuận thực sự trong một năm, bạn nên tính khấu hao.

Để xác định giá trị thực của tài sản, cần tính khấu hao. Nếu không tính đúng giá trị của tài sản, chúng ta không thể xác định được tình hình tài chính thực sự của một công ty.

Thay vì rút lợi nhuận quá mức, nên trích lập dự phòng để mua tài sản mới thay thế tài sản cũ. Giá trị hao mòn lũy kế cung cấp thêm vốn lưu động.

Khấu hao giúp xác định lợi nhuận thống nhất trong mỗi niên độ kế toán.

Khấu hao cho phép tận dụng lợi thế về thuế.

Các mục kế toán liên quan đến tài sản và khấu hao

Hãy cho chúng tôi xem các bút toán kế toán liên quan đến tài sản và khấu hao:

| Không. | Các chi tiết | Mục tạp chí | ||||

|---|---|---|---|---|---|---|

| 1 | Mua tài sản cố định |

|

||||

| 2 | Chi phí mua tài sản cố định |

|

||||

| 3 | Cung cấp khấu hao |

|

||||

| 4 | Chuyển khấu hao thành Lãi & lỗ a / c |

|

||||

| 5 | Bán tài sản |

|

Phương pháp khấu hao

Khấu hao có thể được tính bằng bất kỳ phương pháp nào sau đây, tuy nhiên các phương pháp phổ biến nhất vẫn là (a) Phương pháp Đường thẳng và (b) Phương pháp Giá trị Ghi giảm.

- Phương pháp Đường thẳng

- Phương pháp giá trị viết xuống

- Phương pháp niên kim

- Phương thức hợp đồng bảo hiểm

- Phương pháp tỷ lệ giờ máy

- Phương pháp cạn kiệt

- Phương pháp đánh giá lại

- Phương pháp quỹ khấu hao

định dạng

| BIỂU ĐỒ ĐỘC QUYỀN | |||||||

| Mô tả | Giá trị mở đầu | Bổ sung trong năm | Giảm giá | Thăng bằng | Tỷ lệ khấu hao | Giá trị khấu hao | Giá trị đóng cửa |

|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 (2 + 3-4) |

6 | 7 | số 8 (5-7) |

Định dạng tài khoản sổ cái

| TÀI KHOẢN TÀI SẢN | |||||||

| Ngày | Các chi tiết | LF | Amt | Ngày | Các chi tiết | LF | Amt |

|---|---|---|---|---|---|---|---|

| 25-06-13 | Đến ngân hàng | xxx | 31-03-2014 | Theo khấu hao | xx | ||

| Bằng số dư c / d | xx | ||||||

| Toàn bộ | xxx | Toàn bộ | xxx | ||||

| 01-04-2014 | Cân bằng | xx | Theo khấu hao | xx | |||

Kế toán chi phí là việc áp dụng các nguyên tắc, phương pháp và kỹ thuật kế toán và chi phí để xác định chi phí và phân tích mức chi phí tiết kiệm hoặc vượt quá so với kinh nghiệm trước đây hoặc với các tiêu chuẩn.… Wheldon.

Các khái niệm về kế toán chi phí

Sau đây là các khái niệm chính về kế toán chi phí:

Giá cả

Có một chi phí liên quan để mua hoặc sản xuất bất cứ thứ gì. Giá thành có thể khác nhau đối với cùng một sản phẩm, tùy thuộc vào từng giai đoạn hoàn thành. Chi phí thay đổi theo giai đoạn của một sản phẩm, chẳng hạn như nguyên vật liệu thô, sản phẩm dở dang, thành phẩm, v.v. Giá thành của một sản phẩm không thể hoàn hảo và nó có thể thay đổi đối với cùng một sản phẩm tùy thuộc vào các ràng buộc và tình huống khác nhau của sản xuất và thị trường.

Chi phí

Một số chi phí là thực tế, chẳng hạn như chi phí nguyên vật liệu, chi phí vận chuyển hàng hóa, chi phí nhân công, ... Một số chi phí được quy vào giá thành. Để có được doanh thu, một số chi phí sẽ phát sinh như tiền thuê nhà, tiền lương, bảo hiểm, chi phí bán hàng và phân phối, ... Một số chi phí có thể thay đổi, một số là bán biến động và một số có tính chất cố định.

Thua

Chi phí phát sinh để có được thứ gì đó và tổn thất phát sinh mà không có bất kỳ khoản bồi thường nào. Chúng thêm vào chi phí của sản phẩm hoặc dịch vụ mà không có bất kỳ giá trị bổ sung nào cho nó.

Trung tâm chi phí

Trung tâm chi phí đề cập đến một lĩnh vực hoạt động cụ thể và có thể có nhiều trung tâm chi phí trong một tổ chức. Mọi trung tâm chi phí đều bổ sung một số chi phí cho sản phẩm và mọi trung tâm chi phí đều chịu trách nhiệm cho mọi hoạt động và chi phí của nó. Trung tâm chi phí cũng có thể được gọi là một bộ phận hoặc một bộ phận phụ. Có ba loại trung tâm chi phí:

Personal and Impersonal Cost Centers- Một nhóm người trong tổ chức chịu trách nhiệm chung cho một hoạt động nhóm được gọi là trung tâm chi phí cá nhân. Trong trường hợp trung tâm cuộc gọi mạo danh, các hoạt động được thực hiện với sự trợ giúp của nhà máy và máy móc.

Operation and Process Cost Centers- Cùng một loại hoạt động được thực hiện trong một bộ phận vận hành. Như tên gọi, trong một trung tâm chi phí quy trình, các loại quy trình khác nhau đều có liên quan.

Product and Service Cost Centers- Một bộ phận mà tất cả các hoạt động đề cập đến sản phẩm được gọi là bộ phận sản phẩm. Khi các trung tâm cung cấp dịch vụ của họ cho bộ phận sản phẩm để bộ phận này hoạt động trơn tru, chúng được gọi là trung tâm chi phí dịch vụ.

Trung tâm lợi nhuận

Trung tâm lợi nhuận bao gồm các trung tâm chi phí cũng như các hoạt động doanh thu. Các trung tâm lợi nhuận đặt ra các mục tiêu cho các trung tâm chi phí và giao trách nhiệm cho các trung tâm chi phí. Các trung tâm lợi nhuận áp dụng các chính sách để đạt được các mục tiêu đó. Trung tâm lợi nhuận đóng một vai trò quan trọng trong một tổ chức.

Trình điều khiển chi phí

Giá thành của bất kỳ sản phẩm nào phụ thuộc vào trình điều khiển chi phí. Có thể có nhiều loại động lực chi phí khác nhau như số lượng đơn vị hoặc loại sản phẩm cần thiết để sản xuất. Nếu có bất kỳ thay đổi nào trong trình điều khiển chi phí, giá thành sản phẩm sẽ tự động thay đổi.

Chi phí chuyển đổi

Chi phí cần thiết để chuyển đổi nguyên liệu thô thành sản phẩm được gọi là chi phí chuyển đổi. Nó bao gồm lao động, chi phí trực tiếp và chi phí chung.

Phí vận chuyển

Giá thành ghi sổ thể hiện chi phí để duy trì hàng tồn kho, chi phí khóa hàng tồn kho, tiền thuê cửa hàng và chi phí vận hành cửa hàng.

Chi phí hết hàng

Đôi khi tổn thất phát sinh do thiếu hàng như mất hàng bán, mất lợi thế kinh doanh hoặc máy móc nhàn rỗi. Nó được gọi là chi phí hết hàng.

Ký quỹ đóng góp

Tỷ suất lợi nhuận đóng góp là chênh lệch giữa giá bán và chi phí biến đổi.

Chi phí đặt hàng

Chi phí đặt hàng thể hiện chi phí để đặt hàng, tính đến từng giai đoạn cho đến khi nguyên vật liệu được đưa vào làm hàng tồn kho.

Chi phí phát triển

Để phát triển sản phẩm mới, cải tiến sản phẩm hiện có và cải tiến phương pháp sản xuất sản phẩm được gọi là chi phí phát triển.

Chi phí chính sách

Chi phí phát sinh để thực hiện một chính sách mới ngoài chính sách thông thường được gọi là chi phí chính sách.

Chi phí Cơ sở vật chất Không hoạt động và Chi phí Công suất Không hoạt động

Nếu cơ sở vật chất sẵn có vẫn ở trạng thái nhàn rỗi và một số tổn thất phát sinh do nó, nó được gọi là chi phí cơ sở vật chất nhàn rỗi. Nếu dung lượng không được sử dụng do sửa chữa, ngừng hoạt động hoặc bất kỳ lý do nào khác, nó được gọi là chi phí dung lượng.

Chi phí hết hạn

Khi chi phí được tiêu thụ hết và không thể đo lường được giá trị tiền tệ trong tương lai, nó được gọi là chi phí hết hạn. Chi phí hết hạn liên quan đến chi phí hiện tại. Giả sử các chi phí phát sinh trong một kỳ kế toán không có bất kỳ giá trị nào trong tương lai, thì nó được gọi là chi phí đã hết hạn.

Doanh thu gia tăng

Doanh thu tăng dần ngụ ý sự khác biệt về doanh thu giữa hai phương án. Trong khi đánh giá lợi nhuận của một giải pháp thay thế được đề xuất, doanh thu gia tăng được so sánh với chi phí gia tăng.

Thêm giá trị

Giá trị gia tăng có nghĩa là giá trị gia tăng cho bất kỳ sản phẩm nào. Giá trị gia tăng của sản phẩm có thể do một số quy trình trên sản phẩm hoặc để sản phẩm có sẵn hoặc có thể do các lý do khác; nhưng nó cũng bao gồm cả phần lợi nhuận trên đó.

Chi phí khẩn cấp

Có một số chi phí sẽ được phát sinh ngay lập tức. Việc trì hoãn các chi phí này có thể dẫn đến tổn thất cho doanh nghiệp. Những chi phí này được gọi là chi phí khẩn cấp. Chi phí khẩn cấp không được hoãn lại.

Chi phí có thể trả sau

Không tránh bất kỳ khoản chi phí nào, nếu chúng ta có thể hoãn lại một số chi phí cho tương lai, thì đó được gọi là chi phí có thể trả sau.

Chi phí tiền sản xuất

Chi phí phát sinh trước khi bắt đầu sản xuất chính thức hoặc tại thời điểm hình thành cơ sở hoặc dự án mới được gọi là chi phí tiền sản xuất. Một số chi phí này có tính chất vốn và một số chi phí này được gọi là chi phí thu nhập hoãn lại.

Chi phí nghiên cứu

Chi phí nghiên cứu được phát sinh để khám phá một sản phẩm mới hoặc để cải tiến một sản phẩm, phương pháp hoặc quy trình hiện có.

Phí luyện tập

Chi phí phát sinh về việc giảng dạy, đào tạo, học việc của cán bộ, công nhân viên trong hoặc ngoài cơ sở kinh doanh để nâng cao tay nghề của họ được gọi là chi phí đào tạo.

Ưu điểm của kế toán chi phí là:

Tiết lộ các hoạt động có lãi và không có lãi

Vì kế toán chi phí tính toán chi tiết chi phí, giá bán và lợi nhuận của sản phẩm, nên việc phân loại các mặt hàng hoặc hoạt động có lãi hay không sinh lời trở nên dễ dàng.

Hướng dẫn các chính sách sản xuất trong tương lai

Trên cơ sở dữ liệu do bộ phận chi phí cung cấp về chi phí của các quá trình và hoạt động khác nhau cũng như lợi nhuận trên đó, nó giúp lập kế hoạch cho tương lai.

Định kỳ xác định lãi lỗ

Kế toán chi phí giúp chúng ta xác định lãi lỗ định kỳ của sản phẩm.

Để tìm ra nguyên nhân chính xác làm giảm hoặc tăng lợi nhuận

Với sự trợ giúp của kế toán chi phí, bất kỳ tổ chức nào cũng có thể xác định chính xác nguyên nhân làm giảm hoặc tăng lợi nhuận có thể là do giá thành sản phẩm cao hơn, giá bán thấp hơn hoặc có thể do hoạt động không hiệu quả hoặc công suất không được sử dụng.

Kiểm soát vật liệu và nguồn cung cấp

Kế toán chi phí dạy chúng ta hạch toán chi phí nguyên liệu và vật tư theo bộ phận, quy trình, đơn vị sản xuất hoặc dịch vụ cung cấp cho chúng ta quyền kiểm soát đối với nguyên liệu và vật tư.

Hiệu quả tương đối của những người lao động khác nhau

Với sự trợ giúp của kế toán chi phí, chúng tôi có thể đưa ra kế hoạch phù hợp về tiền lương, khuyến khích và phần thưởng cho công nhân và nhân viên của một tổ chức.

So sánh đáng tin cậy

Kế toán chi phí cung cấp cho chúng ta sự so sánh đáng tin cậy giữa các sản phẩm và dịch vụ trong và ngoài tổ chức với các sản phẩm và dịch vụ hiện có trên thị trường. Nó cũng giúp đạt được mức giá thành sản phẩm thấp nhất với mức hiệu quả hoạt động cao nhất.

Hữu ích cho chính phủ

Nó giúp chính phủ lập kế hoạch và hoạch định chính sách về xuất nhập khẩu, công nghiệp và thuế. Nó hữu ích trong việc đánh giá thuế tiêu thụ đặc biệt, thuế dịch vụ và thuế thu nhập, v.v. Nó cung cấp dữ liệu sẵn sàng cho chính phủ trong việc ấn định giá, kiểm soát giá, bảo vệ thuế quan, v.v.

Hữu ích cho người tiêu dùng

Giảm giá do giảm chi phí chuyển đến khách hàng cuối cùng. Kế toán chi phí xây dựng niềm tin cho khách hàng về sự công bằng của giá cả.

Phân loại và chia nhỏ chi phí

Kế toán chi phí giúp phân loại chi phí theo bộ phận, quá trình, sản phẩm, hoạt động và dịch vụ so với kế toán tài chính chỉ đưa ra con số lãi hoặc lỗ thuần của bất kỳ tổ chức nào mà không cần phân loại hoặc phân chia nhỏ chi phí.

Để biết giá bán phù hợp

Trong điều kiện tiếp thị khó khăn hoặc trong thời kỳ ế ẩm, chi phí giúp xác định giá bán của sản phẩm ở mức tối ưu, không quá cao cũng không quá thấp.

Đầu tư đúng mức vào hàng tồn kho

Việc chuyển các mặt hàng tồn kho chết hoặc các mặt hàng chậm chuyển sang các mặt hàng chuyển động nhanh có thể giúp công ty đầu tư vào hàng tồn kho thích hợp và có lợi hơn. Nó cũng giúp chúng tôi duy trì hàng tồn kho ở mức tối ưu nhất về các khoản đầu tư cũng như sự đa dạng của hàng hóa.

Định giá đúng hàng tồn kho

Kế toán chi phí là một kỹ thuật định giá chính xác và đầy đủ giúp tổ chức xác định giá trị hàng tồn kho một cách đáng tin cậy và chính xác hơn. Mặt khác, việc xác định giá trị hàng tồn kho chỉ phụ thuộc vào việc lấy và định giá hàng tồn kho, đây không phải là một phương pháp đúng đắn và khoa học để tuân theo.

Quyết định sản xuất hoặc mua từ bên ngoài

Dữ liệu về chi phí giúp ban quản lý quyết định xem việc sản xuất trong nhà của bất kỳ sản phẩm nào sẽ mang lại lợi nhuận hay việc mua sản phẩm từ bên ngoài là khả thi. Đổi lại, sẽ rất hữu ích cho việc quản lý để tránh mọi tổn thất nặng nề do quyết định sai lầm.

Kiểm tra đáng tin cậy về kế toán

Kế toán chi phí là hệ thống kế toán đáng tin cậy và chính xác hơn. Sẽ rất hữu ích khi kiểm tra kết quả kế toán tài chính với sự trợ giúp của việc đối chiếu định kỳ tài khoản chi phí với tài khoản tài chính.

Lập ngân sách

Trong kế toán chi phí, nhiều ngân sách khác nhau được chuẩn bị và những ngân sách này là công cụ rất quan trọng để lập chi phí. Ngân sách cho thấy chi phí, doanh thu, lợi nhuận, năng lực sản xuất và hiệu quả của nhà máy và máy móc, cũng như hiệu quả của người lao động. Vì ngân sách được lập kế hoạch một cách khoa học và có hệ thống, nên nó giúp kiểm tra tích cực việc định hướng sai các hoạt động của một tổ chức.

Cả kế toán chi phí và kế toán tài chính đều giúp ban lãnh đạo xây dựng và kiểm soát các chính sách của tổ chức. Quản lý tài chính cung cấp một bức tranh tổng thể về lãi hoặc lỗ và chi phí cung cấp phân tích chi tiết về sản phẩm khôn ngoan.

Không nghi ngờ gì nữa, mục đích của cả hai đều giống nhau; nhưng vẫn có nhiều khác biệt trong kế toán tài chính và kế toán chi phí. Ví dụ, nếu một công ty kinh doanh 10 loại sản phẩm, kế toán tài chính cung cấp thông tin về tổng thể của tất cả các sản phẩm thuộc các nhóm chi phí khác nhau như chi phí nguyên vật liệu, chi phí nhân công, cước phí, chi phí trực tiếp và chi phí gián tiếp. Ngược lại, kế toán chi phí cung cấp thông tin chi tiết về từng sản phẩm chung, chẳng hạn như bao nhiêu nguyên vật liệu, lao động, chi phí trực tiếp và gián tiếp được tiêu thụ trong mỗi đơn vị. Với sự hỗ trợ của chi phí, chúng tôi có được chi phí, giá bán và lợi nhuận phù hợp với sản phẩm.

Bảng sau đây bao quát những điểm khác biệt quan trọng nhất giữa kế toán tài chính và kế toán chi phí.

| Điểm khác biệt | Kế toán tài chính | Phí tổn |

|---|---|---|

| Ý nghĩa | Ghi lại các giao dịch là một phần của kế toán tài chính. Chúng tôi lập báo cáo tài chính thông qua các giao dịch này. Với sự trợ giúp của các báo cáo tài chính, chúng tôi phân tích khả năng sinh lời và tình hình tài chính của một công ty. | Kế toán chi phí được sử dụng để tính giá thành của sản phẩm và cũng hữu ích trong việc kiểm soát chi phí. Trong kế toán chi phí, chúng ta nghiên cứu về chi phí biến đổi, chi phí cố định, chi phí bán cố định, chi phí chung và chi phí vốn. |

| Mục đích | Mục đích của báo cáo tài chính là thể hiện đúng tình hình tài chính của tổ chức. | Để tính giá thành từng đơn vị sản phẩm trên cơ sở đó ta có thể đưa ra những quyết định chính xác. |

| ghi âm | Ước tính trong việc ghi chép các giao dịch tài chính không được sử dụng. Nó chỉ dựa trên các giao dịch thực tế. | Trong kế toán chi phí, chúng tôi ghi sổ các giao dịch thực tế và so sánh với ước tính. Do đó, chi phí dựa trên ước tính chi phí cũng như việc ghi chép các giao dịch thực tế. |

| Kiểm soát | Tính đúng đắn của giao dịch là quan trọng mà không cần quan tâm đến việc kiểm soát chi phí. | Kế toán chi phí được thực hiện với mục đích kiểm soát chi phí với sự trợ giúp của các công cụ chi phí như chi phí tiêu chuẩn và kiểm soát ngân sách. |

| Giai đoạn = Stage | Kỳ báo cáo kế toán tài chính là cuối năm tài chính. | Việc báo cáo theo kế toán chi phí được thực hiện theo yêu cầu của ban giám đốc hoặc theo yêu cầu của cơ sở. |

| Báo cáo | Trong kế toán tài chính, chi phí được ghi nhận theo chiều rộng. | Trong kế toán chi phí, việc báo cáo chi phí theo phút được thực hiện trên từng đơn vị. |

| Định giá bán | Việc ấn định giá bán không phải là mục tiêu của kế toán tài chính. | Kế toán chi phí cung cấp đầy đủ thông tin, giúp ích cho việc xác định giá bán. |

| Hiệu quả tương đối | Hiệu quả tương đối của công nhân, nhà máy và máy móc không thể được xác định theo nó. | Thông tin có giá trị về hiệu quả được cung cấp bởi kế toán chi phí. |

| Định giá hàng tồn kho | Cơ sở định giá là 'chi phí hoặc giá thị trường, tùy theo giá nào nhỏ hơn' | Kế toán chi phí luôn xem xét giá vốn của hàng tồn kho. |

| Quá trình | Các bút toán nhật ký, tài khoản sổ cái, số dư thử nghiệm và báo cáo tài chính | Giá vốn bán (các) sản phẩm, bổ sung lợi nhuận và xác định giá bán của sản phẩm. |

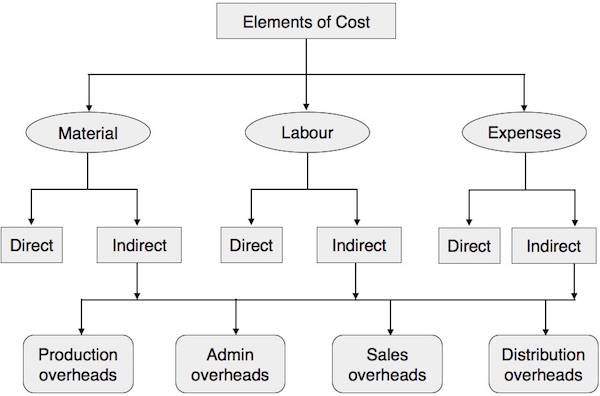

Chi phí có thể được phân loại dựa trên các thuộc tính sau:

Theo tự nhiên

Trong loại này, nguyên vật liệu, nhân công và chi phí chung là ba chi phí, có thể được chia nhỏ thành nguyên liệu, vật tư tiêu hao, vật liệu đóng gói và phụ tùng thay thế, v.v.

Theo mức độ xác định nguồn gốc của sản phẩm

Chi phí trực tiếp và gián tiếp là các loại chi phí chính của nó. Chi phí trực tiếp có thể liên quan trực tiếp đến một sản phẩm cụ thể. Da trong sản xuất giày là chi phí trực tiếp và tiền lương, tiền thuê nhà, xây dựng ... thuộc chi phí gián tiếp.

Theo khả năng kiểm soát

Trong cách phân loại này, có hai loại chi phí:

Controllable - Các chi phí này được quản lý kiểm soát như lao động vật tư và chi phí trực tiếp.

Uncontrollable- Họ không bị ảnh hưởng bởi quản lý hoặc bất kỳ nhóm người nào. Chúng bao gồm tiền thuê một tòa nhà, tiền lương và các chi phí gián tiếp khác.

Theo mối quan hệ với kỳ kế toán

Các phân loại được đo lường theo thời gian sử dụng và lợi ích. Chi tiêu vốn và chi tiêu thu chi được phân loại theo nó. Chi phí doanh thu liên quan đến kỳ kế toán hiện tại. Chi tiêu vốn là các khoản lợi ích ngoài kỳ kế toán. Tài sản cố định thuộc loại chi tiêu vốn và bảo trì tài sản thuộc loại chi phí thu.

Bằng cách kết hợp với sản phẩm

Có hai loại dưới phân loại này:

Product cost- Giá thành sản phẩm có thể xác định được trong bất kỳ sản phẩm nào. Nó bao gồm nguyên liệu trực tiếp, lao động trực tiếp và chi phí chung trực tiếp. Trước khi bán, những sản phẩm này được hiển thị và có giá trị như hàng tồn kho và chúng tạo thành một phần của bảng cân đối kế toán. Lợi nhuận chỉ được phản ánh khi các sản phẩm này được bán. Giá vốn của các sản phẩm này được kết chuyển vào tài khoản giá vốn hàng bán.

Time/Period base cost- Chi phí bán hàng và chi phí quản lý, cả hai đều là chi tiêu theo thời gian hoặc theo kỳ. Ví dụ, tiền thuê một tòa nhà, tiền lương cho nhân viên chỉ liên quan đến thời gian. Khả năng sinh lời và chi phí phụ thuộc vào cả hai, giá thành sản phẩm và chi phí thời gian / thời kỳ.

Theo chức năng

Theo loại này, chi phí được chia theo chức năng của nó như sau:

Production Cost - Nó thể hiện tổng chi phí sản xuất hoặc sản xuất.

Commercial cost - Nó bao gồm chi phí hoạt động của doanh nghiệp và có thể được chia nhỏ thành chi phí quản lý và chi phí bán hàng và phân phối.

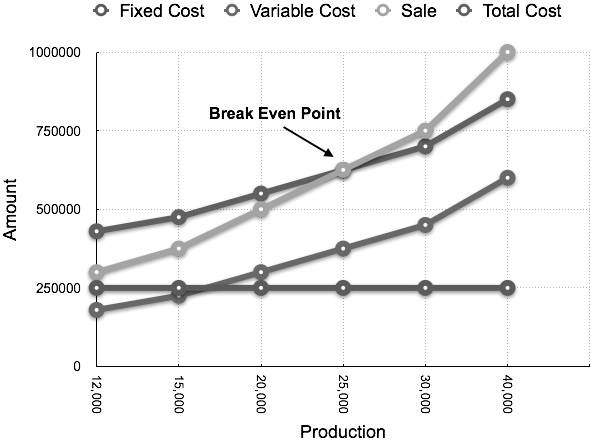

Bằng cách thay đổi hoạt động hoặc âm lượng

Theo loại này, chi phí được chia thành chi phí cố định, biến đổi và bán biến đổi:

Fixed cost- Nó chủ yếu liên quan đến thời gian hoặc khoảng thời gian. Nó không thay đổi bất kể khối lượng sản xuất như tiền thuê nhà xưởng, bảo hiểm, v.v. Chi phí trên một đơn vị biến động theo sản lượng. Giá mỗi đơn vị giảm nếu sản lượng tăng và giá mỗi đơn vị tăng nếu giảm sản lượng. Tức là, chi phí trên một đơn vị tỷ lệ nghịch với sản lượng. Ví dụ, nếu giá thuê nhà xưởng là 25.000 Rs mỗi tháng và số lượng đơn vị sản xuất trong tháng đó là 25.000 Rupi, thì chi phí thuê mỗi đơn vị sẽ là 1 Rs / chiếc. Trong trường hợp sản lượng tăng lên 50.000 đơn vị, thì chi phí thuê mỗi đơn vị sẽ là 0,5 Rs / đơn vị.

Variable cost- Chi phí biến đổi liên quan trực tiếp đến đơn vị. Nó tăng hoặc giảm theo khối lượng sản xuất. Nguyên liệu trực tiếp và lao động trực tiếp là những ví dụ phổ biến nhất của chi phí biến đổi. Nó có nghĩa là chi phí biến đổi trên một đơn vị không đổi bất kể sản xuất của các đơn vị.

Semi-variable cost- Một phần cụ thể của các chi phí này được giữ cố định và phần số dư có thể thay đổi, tùy thuộc vào việc sử dụng chúng. Ví dụ: nếu hóa đơn tiền điện tối thiểu mỗi tháng là 5.000 Rs cho 1000 đơn vị và mức tiêu thụ vượt mức, nếu có, sẽ được tính phí 7,50 Rs / đơn vị. Trong trường hợp này, chi phí điện cố định là 5.000 Rs và tổng chi phí phụ thuộc vào mức tiêu thụ của các đơn vị trên 1000 đơn vị. Do đó, chi phí cho mỗi đơn vị đến một mức nhất định thay đổi theo khối lượng sản xuất, và sau đó, giá mỗi đơn vị không đổi @ 7,50 Rs trên một đơn vị.

Biểu đồ sau đây cho thấy các yếu tố khác nhau của chi phí và cách chúng được phân loại.

Vật liệu trực tiếp hoặc gián tiếp

Các nguyên vật liệu đóng góp trực tiếp vào sản phẩm và những nguyên liệu dễ nhận biết trong thành phẩm được gọi là nguyên liệu trực tiếp. Ví dụ, giấy trong sách, gỗ trong đồ nội thất, nhựa trong bể nước và da trong giày là những vật liệu trực tiếp. Chúng còn được biết đến như một mặt hàng có giá trị cao. Các hạng mục chi phí thấp hơn khác hoặc vật liệu hỗ trợ được sử dụng để sản xuất bất kỳ thành phẩm nào được gọi là vật liệu gián tiếp. Ví dụ, đinh trong giày hoặc đồ nội thất.

Lao động trực tiếp

Bất kỳ tiền lương nào trả cho người lao động hoặc một nhóm người lao động có thể liên quan trực tiếp đến bất kỳ hoạt động cụ thể nào của sản xuất, giám sát, bảo trì, vận chuyển nguyên liệu hoặc sản phẩm và liên quan trực tiếp đến việc chuyển đổi nguyên liệu thô thành thành phẩm được gọi là lao động trực tiếp. Tiền lương trả cho người học nghề hoặc người học nghề không thuộc loại lao động trực tiếp vì chúng không có giá trị đáng kể.

Chi phí chung

Chi phí gián tiếp được gọi là chi phí chung, bao gồm nguyên vật liệu và lao động. Chi phí chung được phân loại là:

- Chi phí sản xuất hoặc sản xuất

- Chi phí quản lý

- Chi phí bán hàng

- Chi phí phân phối

- Chi phí nghiên cứu và phát triển

Bảng chi phí được lập để biết kết quả và phân tích chi phí cho một kỳ kế toán cụ thể. Dạng Columnar là phổ biến nhất. Mặc dù bảng chi phí được lập theo yêu cầu của ban giám đốc, thông tin được đưa vào bảng chi phí phải bao gồm chi phí trên một đơn vị và tổng chi phí cho kỳ hiện tại cùng với giá mỗi đơn vị và tổng chi phí của kỳ trước. Số liệu của báo cáo tài chính được sử dụng để lập bảng giá thành. Do đó, việc đối chiếu bảng chi phí và báo cáo tài chính nên được thực hiện một cách thường xuyên.

định dạng

| BẢNG CHI PHÍ HOẶC BÁO CÁO CHI PHÍ Tổng số đơn vị……… |

||

|---|---|---|

| Mở kho nguyên liệu thô | ... ... ... ... | ... ... ... ... |

| Thêm: Mua hàng | ... ... ... ... | ... ... ... ... |

| ... ... ... ... | ... ... ... ... | |

| Ít hơn: Đóng kho | ... ... ... ... | ... ... ... ... |

| Chi phí vật liệu tiêu thụ & rarr; | ... ... ... ... | ... ... ... ... |