การลงทุนภายใต้ความแน่นอน

Capital Budgeting เป็นกระบวนการที่ บริษัท ตัดสินใจว่าจะลงทุนระยะยาวใด โครงการงบประมาณเงินทุนคือการลงทุนระยะยาวที่มีศักยภาพคาดว่าจะสร้างกระแสเงินสดในช่วงหลายปี

การจัดทำงบประมาณทุนยังอธิบายถึงการตัดสินใจที่ครอบคลุมรายได้และค่าใช้จ่ายทั้งหมด การตัดสินใจเหล่านี้เกี่ยวข้องกับการไหลเข้าและการไหลออกของเงินทุนทั้งหมดของการดำเนินการในช่วงเวลาหนึ่ง

เทคนิคการจัดทำงบประมาณทุนภายใต้ความแน่นอนสามารถแบ่งออกเป็นสองกลุ่มต่อไปนี้ -

Non Discounted Cash Flow

- ระยะเวลาจ่ายคืน

- อัตราผลตอบแทนทางบัญชี (ARR)

Discounted Cash Flow

- มูลค่าปัจจุบันสุทธิ (NPV)

- ดัชนีการทำกำไร (PI)

- อัตราผลตอบแทนภายใน (IRR)

ระยะเวลาคืนทุน (PBP) เป็นวิธีการจัดทำงบประมาณแบบดั้งเดิม เป็นวิธีการเชิงปริมาณที่ง่ายที่สุดและอาจใช้กันอย่างแพร่หลายมากที่สุดในการประเมินการตัดสินใจด้านรายจ่ายลงทุน กล่าวคือเป็นจำนวนปีที่ต้องใช้ในการกู้คืนค่าใช้จ่ายเงินสดเดิมที่ลงทุนในโครงการ

กระแสเงินสดที่ไม่คิดลด

เทคนิคกระแสเงินสดแบบไม่คิดลดเรียกอีกอย่างว่าเทคนิคดั้งเดิม

ระยะเวลาจ่ายคืน

ระยะเวลาคืนทุนเป็นหนึ่งในวิธีการจัดทำงบประมาณแบบดั้งเดิม ใช้กันอย่างแพร่หลายเป็นวิธีเชิงปริมาณและเป็นวิธีที่ง่ายที่สุดในการตัดสินใจเรื่องรายจ่ายลงทุน ระยะเวลาคืนทุนช่วยในการวิเคราะห์จำนวนปีที่ต้องใช้ในการกู้คืนค่าใช้จ่ายเงินสดเดิมที่ลงทุนในโครงการใดโครงการหนึ่ง สูตรที่ใช้กันอย่างแพร่หลายในการคำนวณระยะเวลาคืนทุนคือ -

ข้อดีของการใช้ PBP

PBP เป็นวิธีที่คุ้มค่าและง่ายต่อการคำนวณ ใช้งานง่ายและไม่ต้องใช้เวลาในการคำนวณมากนัก เป็นประโยชน์มากขึ้นสำหรับรายได้ระยะสั้น

อัตราผลตอบแทนทางบัญชี (ARR)

ARR คืออัตราส่วนหลังกำไรจากภาษีหารด้วยเงินลงทุนเฉลี่ย ARR เรียกอีกอย่างว่าวิธีผลตอบแทนจากการลงทุน (ROI) โดยทั่วไปจะใช้สูตรต่อไปนี้ในการคำนวณ ARR -

กำไรเฉลี่ยหลังหักภาษีจะได้รับจากการบวกกำไรหลังหักภาษีในแต่ละปีแล้วหารผลลัพธ์ด้วยจำนวนปี

ข้อดีของการใช้ ARR

ARR ใช้งานง่ายและเป็นไปตามข้อมูลทางบัญชีจึงสามารถใช้ได้อย่างง่ายดาย โดยทั่วไปแล้ว ARR จะใช้เป็นตัววัดการประเมินผลการปฏิบัติงานไม่ใช่เครื่องมือในการตัดสินใจเนื่องจากไม่ใช้ข้อมูลกระแสเงินสด

เทคนิคลดกระแสเงินสด

เทคนิคการลดกระแสเงินสดจะพิจารณามูลค่าตามเวลาของเงินและเรียกอีกอย่างหนึ่งว่าเทคนิคสมัยใหม่

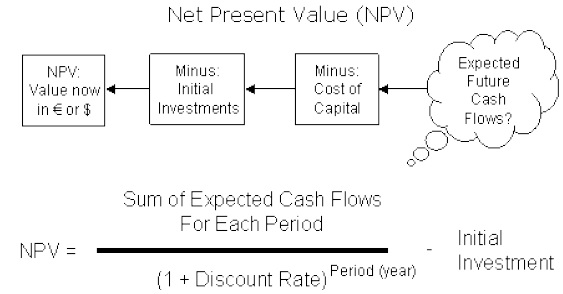

มูลค่าปัจจุบันสุทธิ (NPV)

มูลค่าปัจจุบันสุทธิเป็นหนึ่งในเทคนิคการคิดลดกระแสเงินสด มันคือความแตกต่างระหว่างมูลค่าปัจจุบันของกระแสเงินสดรับในอนาคตกับมูลค่าปัจจุบันของค่าใช้จ่ายเริ่มต้นซึ่งคิดลดตามราคาทุนของ บริษัท จะรับรู้กระแสเงินสดในช่วงเวลาที่ต่างกันและสามารถคำนวณได้ก็ต่อเมื่อแสดงในรูปของตัวหารร่วม (มูลค่าปัจจุบัน) มูลค่าปัจจุบันคำนวณโดยการกำหนดอัตราส่วนลดที่เหมาะสม NPV คำนวณด้วยความช่วยเหลือของสมการ

NPV = มูลค่าปัจจุบันของกระแสเงินสด - เงินลงทุนเริ่มต้น

Advantages

NPV ถือเป็นตัวชี้วัดความสามารถในการทำกำไรที่เหมาะสมที่สุด จะพิจารณาตลอดหลายปีของกระแสเงินสดและตระหนักถึงความคุ้มค่าของเวลา เป็นการวัดความสามารถในการทำกำไรแบบสัมบูรณ์ซึ่งหมายความว่าจะให้ผลลัพธ์ในรูปของจำนวนเงินที่แน่นอน NPV ของโครงการสามารถรวมเข้าด้วยกันซึ่งเป็นไปไม่ได้ในวิธีอื่น

ดัชนีการทำกำไร (PI)

วิธีดัชนีความสามารถในการทำกำไรเรียกอีกอย่างว่าอัตราส่วนต้นทุนผลประโยชน์เนื่องจากตัวเศษจะวัดผลประโยชน์และตัวส่วนจะวัดต้นทุนเช่นเดียวกับวิธี NPV เป็นอัตราส่วนที่ได้จากการหารมูลค่าปัจจุบันของกระแสเงินสดรับในอนาคตด้วยมูลค่าปัจจุบันของเงินสดใช้จ่าย ในทางคณิตศาสตร์กำหนดเป็น -

ข้อดี

ในสถานการณ์การปันส่วนทุน PI เป็นวิธีการประเมินที่ดีกว่าเมื่อเทียบกับวิธี NPV จะพิจารณามูลค่าตามเวลาของเงินตามกระแสเงินสดที่เกิดจากโครงการ

| มูลค่าเงินสดปัจจุบัน | |||

|---|---|---|---|

| Year | Cash Flows | @ 5% Discount | @ 10% Discount |

| 0 | $ -10,000.00 | $ -10,000.00 | $ -10,000.00 |

| 1 | 2,000.00 เหรียญ | 1,905.00 ดอลลาร์ | 1,818.00 ดอลลาร์ |

| 2 | 2,000.00 เหรียญ | 1,814.00 ดอลลาร์ | 1,653.00 ดอลลาร์ |

| 3 | 2,000.00 เหรียญ | $ 1,728.00 | 1,503.00 ดอลลาร์ |

| 4 | 2,000.00 เหรียญ | $ 1,645.00 | $ 1,366.00 |

| 5 | 5,000.00 เหรียญ | $ 3,918.00 | 3,105.00 ดอลลาร์ |

| Total | $ 1,010.00 | $ -555.00 | |

อัตราผลตอบแทนภายใน (IRR)

อัตราผลตอบแทนภายในเรียกอีกอย่างหนึ่งว่าอัตราผลตอบแทนจากการลงทุน IRR ขึ้นอยู่กับค่าใช้จ่ายเริ่มต้นของโครงการที่ได้รับการประเมิน เป็นอัตราผลตอบแทนรวมต่อปีที่ บริษัท ได้รับหากลงทุนในโครงการและได้รับกระแสเงินสดที่กำหนด IRR ทางคณิตศาสตร์ถูกกำหนดโดยสมการต่อไปนี้ -

ที่ไหน

R = อัตราผลตอบแทนภายใน

C t = กระแสเงินสดไหลเข้าที่ช่วงเวลา t

C 0 = การลงทุนครั้งแรก

Example −

| อัตราผลตอบแทนภายใน | |

|---|---|

| กำลังเปิดยอดคงเหลือ | -100,000 |

| ปีที่ 1 กระแสเงินสด | 110000 |

| ปีที่ 2 กระแสเงินสด | 113000 |

| กระแสเงินสดปีที่ 3 | 117000 |

| กระแสเงินสดปีที่ 4 | 120000 |

| กระแสเงินสดปีที่ 5 | 122000 |

| เงินสดรับจากการขาย | 1100000 |

| IRR | 9.14% |

ข้อดี

IRR จะพิจารณากระแสเงินสดทั้งหมดที่เกิดจากโครงการตลอดอายุของโครงการ วัดความสามารถในการทำกำไรของโครงการเป็นเปอร์เซ็นต์และสามารถเปรียบเทียบกับต้นทุนโอกาสของเงินทุนได้อย่างง่ายดาย นอกจากนี้ยังคำนึงถึงมูลค่าของเงินตามเวลา