Các loại thị trường ngoại hối

Thị trường ngoại hối là một mạng lưới trực tuyến toàn cầu, nơi các thương nhân và nhà đầu tư mua và bán tiền tệ. Nó không có vị trí thực tế và hoạt động 24 giờ một ngày trong 5-1 / 2 ngày một tuần.

Thị trường ngoại hối là một trong những thị trường tài chính quan trọng nhất trên thế giới. Vai trò của họ là vô cùng quan trọng trong hệ thống thanh toán quốc tế. Để thực hiện vai trò của họ một cách hiệu quả, điều cần thiết là các hoạt động / giao dịch của họ phải đáng tin cậy. Trustworthy quan tâm đến các nghĩa vụ hợp đồng được tôn trọng. Ví dụ, nếu hai bên đã ký kết hợp đồng kỳ hạn của một cặp tiền tệ (có nghĩa là một bên mua và bên kia bán), cả hai bên nên sẵn sàng tuân theo hợp đồng của mình tùy từng trường hợp.

Sau đây là các thị trường ngoại hối chính -

Thị trường giao ngay

Thị trường kỳ hạn

Thị trường tương lai

Thị trường quyền chọn

Thị trường hoán đổi

Hoán đổi, Tương lai và Quyền chọn được gọi là phái sinh vì chúng thu được giá trị của chúng từ tỷ giá hối đoái cơ bản.

Thị trường giao ngay

Đây là những giao dịch nhanh nhất liên quan đến tiền tệ trên thị trường ngoại hối. Thị trường này cung cấp thanh toán ngay lập tức cho người mua và người bán theo tỷ giá hối đoái hiện hành. Thị trường giao ngay chiếm gần một phần ba tổng số trao đổi tiền tệ và các giao dịch thường mất một hoặc hai ngày để giải quyết giao dịch. Điều này cho phép các nhà giao dịch đón nhận sự biến động của thị trường tiền tệ, có thể tăng hoặc giảm giá giữa thỏa thuận và giao dịch.

Khối lượng giao dịch giao ngay trên thị trường ngoại hối gia tăng. Các giao dịch này chủ yếu dưới hình thức mua bán tiền giấy, chuyển khoản bằng séc du lịch và chuyển khoản qua hệ thống ngân hàng. Loại cuối cùng chiếm gần 90% tất cả các giao dịch giao ngay được thực hiện dành riêng cho các ngân hàng.

Theo ước tính của Ngân hàng Thanh toán Quốc tế (BIS), khối lượng giao dịch giao ngay hàng ngày chiếm khoảng 50% tổng số giao dịch trên thị trường ngoại hối. London là trung tâm của thị trường ngoại hối. Nó tạo ra khối lượng cao nhất và đa dạng với các loại tiền tệ được giao dịch.

Những người tham gia chính trên Thị trường hối đoái giao ngay

Bây giờ chúng ta hãy tìm hiểu về những người tham gia chính trên thị trường hối đoái giao ngay.

Ngân hàng thương mại

Các ngân hàng này là những người chơi chính trên thị trường. Các ngân hàng thương mại và đầu tư là những người chơi chính của thị trường ngoại hối; họ không chỉ giao dịch thay mặt họ mà còn cho khách hàng của họ. Một phần chính của giao dịch đến từ việc giao dịch bằng các loại tiền tệ mà ngân hàng yêu thích để thu lợi từ các chuyển động hối đoái. Giao dịch liên ngân hàng được thực hiện trong trường hợp khối lượng giao dịch lớn. Đối với hoạt động trung gian ngoại hối với khối lượng nhỏ, có thể tìm người môi giới.

Ngân hàng trung ương

Các ngân hàng trung ương như RBI ở Ấn Độ (RBI) can thiệp vào thị trường để giảm biến động tiền tệ của đồng tiền quốc gia (như INR, ở Ấn Độ) và đảm bảo tỷ giá hối đoái tương thích với yêu cầu của nền kinh tế quốc gia. Ví dụ, nếu rupee có dấu hiệu giảm giá, RBI (ngân hàng trung ương) có thể giải phóng (bán) một lượng ngoại tệ nhất định (như đô la). Nguồn cung ngoại tệ tăng này sẽ ngăn chặn sự mất giá của đồng rupee. Thao tác ngược lại có thể được thực hiện để ngăn rupee tăng giá quá cao.

Đại lý, nhà môi giới, nhà kinh doanh chênh lệch giá và nhà đầu cơ

Các đại lý tham gia vào việc mua thấp và bán cao. Hoạt động của các đại lý này tập trung vào bán buôn và phần lớn các giao dịch của họ là liên ngân hàng. Đôi khi, các đại lý có thể phải giao dịch với các doanh nghiệp và ngân hàng trung ương. Họ có chi phí giao dịch thấp cũng như chênh lệch rất mỏng. Các giao dịch bán buôn chiếm 90% tổng giá trị của các giao dịch ngoại hối.

Thị trường kỳ hạn

Trong hợp đồng kỳ hạn, hai bên (hai công ty, cá nhân hoặc cơ quan đầu mối của chính phủ) đồng ý thực hiện giao dịch vào một ngày nào đó trong tương lai, với mức giá và số lượng đã nêu. Không cần đặt cọc bảo đảm vì không có tiền đổi tay khi thỏa thuận được ký kết.

Tại sao hợp đồng kỳ hạn lại hữu ích?

Hợp đồng kỳ hạn rất có giá trị trong bảo hiểm rủi ro và đầu cơ. Kịch bản cổ điển của việc áp dụng bảo hiểm rủi ro thông qua hợp đồng kỳ hạn là của một nông dân trồng lúa mì kỳ hạn; bán thu hoạch của mình ở một mức giá cố định đã biết để loại bỏ rủi ro về giá. Tương tự, một nhà máy sản xuất bánh mì muốn mua bánh mì kỳ hạn để hỗ trợ lập kế hoạch sản xuất mà không gặp rủi ro về biến động giá cả. Có những nhà đầu cơ, những người dựa trên kiến thức hoặc thông tin của họ dự báo sự tăng giá. Sau đó, họ mua (mua) trên thị trường kỳ hạn thay vì thị trường tiền mặt. Bây giờ, nhà đầu cơ này sẽ đi lâu trên thị trường kỳ hạn, đợi giá tăng và sau đó bán nó với giá cao hơn; do đó, tạo ra lợi nhuận.

Nhược điểm của thị trường kỳ hạn

Thị trường kỳ hạn có một số bất lợi. Những nhược điểm được mô tả ngắn gọn bên dưới -

Thiếu tập trung hóa giao dịch

Illiquid (vì chỉ có hai bên tham gia)

Rủi ro đối tác (rủi ro vỡ nợ luôn có)

Trong hai vấn đề đầu tiên, vấn đề cơ bản là có rất nhiều tính linh hoạt và tính tổng quát. Thị trường kỳ hạn giống như hai người giao dịch hợp đồng bất động sản (hai bên tham gia - người mua và người bán) chống lại nhau. Bây giờ các điều khoản hợp đồng của thỏa thuận là tùy theo sự thuận tiện của hai người tham gia vào thỏa thuận, nhưng hợp đồng có thể không thể giao dịch nếu có nhiều người tham gia hơn. Rủi ro đối tác luôn liên quan đến thị trường kỳ hạn; khi một trong hai bên của giao dịch lựa chọn tuyên bố phá sản thì bên kia phải gánh chịu.

Một vấn đề phổ biến khác trong thị trường kỳ hạn là - khoảng thời gian mở hợp đồng kỳ hạn càng lớn, thì biến động giá tiềm năng càng lớn và do đó rủi ro đối tác liên quan càng lớn.

Ngay cả trong trường hợp giao dịch trên thị trường kỳ hạn, thương mại có các hợp đồng được tiêu chuẩn hóa và do đó tránh được vấn đề về tính kém thanh khoản nhưng rủi ro đối tác vẫn luôn tồn tại.

Thị trường tương lai

Thị trường tương lai giúp đưa ra giải pháp cho một số vấn đề gặp phải trong thị trường kỳ hạn. Thị trường tương lai hoạt động trên các đường tương tự như thị trường kỳ hạn về mặt triết lý cơ bản. Tuy nhiên, các hợp đồng được tiêu chuẩn hóa và giao dịch tập trung (trên sàn giao dịch chứng khoán như NSE, BSE, KOSPI). Không có rủi ro đối tác liên quan vì các sàn giao dịch có công ty thanh toán bù trừ, trở thành đối tác của cả hai bên trong mỗi giao dịch và đảm bảo giao dịch. Thị trường tương lai có tính thanh khoản cao so với thị trường kỳ hạn vì không giới hạn số người có thể tham gia vào cùng một giao dịch (như mua FEB NIFTY Future).

Thị trường quyền chọn

Trước khi tìm hiểu về thị trường quyền chọn, chúng ta cần hiểu Quyền chọn là gì.

Quyền chọn là gì?

Quyền chọn là một hợp đồng, cho phép người mua quyền chọn có quyền nhưng không có nghĩa vụ mua hoặc bán quyền chọn mua cơ bản vào một ngày (và thời gian) cố định trong tương lai và ở một mức giá cố định. A call option trao quyền mua và một put optioncho quyền bán. Khi tiền tệ được giao dịch theo cặp, một loại tiền được mua và loại tiền khác được bán.

Ví dụ: một quyền chọn mua Đô la Mỹ ($) cho Rupee Ấn Độ (INR, tiền tệ cơ sở) là lệnh gọi USD và đặt INR. Biểu tượng cho điều này sẽ là USDINR hoặc USD / INR. Ngược lại, một quyền chọn bán USD lấy INR là đặt USD và gọi INR. Biểu tượng cho giao dịch này sẽ giống như INRUSD hoặc INR / USD.

Tùy chọn tiền tệ

Quyền chọn tiền tệ là một phần của các phái sinh tiền tệ, nổi lên như một loại tài sản mới quan trọng và thú vị cho các nhà đầu tư. Quyền chọn tiền tệ cung cấp cơ hội để thực hiện tỷ giá hối đoái và thực hiện cả mục tiêu đầu tư và bảo hiểm rủi ro.

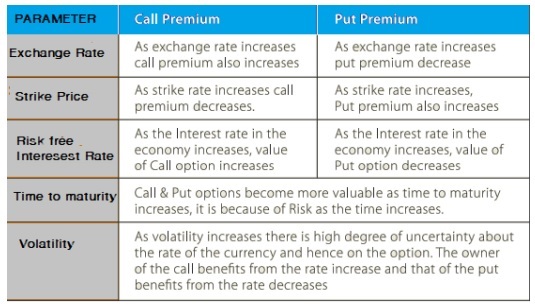

Các yếu tố ảnh hưởng đến giá quyền chọn tiền tệ

Bảng sau đây cho thấy các yếu tố ảnh hưởng đến giá quyền chọn tiền tệ: