Giao dịch Forex - Phân kỳ Dao động

Phân kỳ đơn giản có nghĩa là "tách biệt". Nói chung, giá của chứng khoán và chỉ báo đi theo cùng một con đường. Điều này được xác nhận bởi bộ dao động và các nhà giao dịch có thể mong đợi xu hướng tiếp tục.

Sẽ có một điểm khi đường đi của bộ dao động và giá chuyển hướng khỏi nhau. Tại thời điểm này, mô hình phân kỳ cũng chỉ ra rằng xu hướng đang yếu hơn. Sau khi tín hiệu phân kỳ xuất hiện, khả năng đảo chiều sẽ cao hơn, đặc biệt nếu phân kỳ xuất hiện trên khung thời gian cao hơn.

Chỉ báo kỹ thuật

Có nhiều loại chỉ báo phân tích kỹ thuật nhưng tất cả đều có một điểm chung; tất cả các chỉ số sử dụng giá bảo mật (vốn chủ sở hữu, tiền tệ, hàng hóa, v.v.) (mở, cao, thấp, đóng và khối lượng) trong tính toán của chúng.

Chúng ta có thể chia tất cả các chỉ báo kỹ thuật thành hai loại chính:

Leading Indicators- Các chỉ báo hàng đầu dẫn dắt sự chuyển động của giá. Các chỉ báo này cho tín hiệu trước một xu hướng mới hoặc khi sự đảo chiều xảy ra.

Lagging Indicators- Các chỉ báo trễ tuân theo hành động giá. Các chỉ báo này cho tín hiệu sau xu hướng hoặc khi bắt đầu đảo chiều.

Danh mục chỉ số

Các loại chỉ báo khác nhau thuộc các loại sau:

Chỉ báo xu hướng

Chỉ báo âm lượng

Chỉ báo động lượng

Chỉ báo biến động

Chỉ báo xu hướng

Các chỉ báo xu hướng cho các nhà giao dịch / nhà đầu tư biết xu hướng hoặc hướng của chứng khoán đang được giao dịch. Một xu hướng có thể là một trong những -

Xu hướng tăng giá (giá chứng khoán đi lên với mức giảm nhẹ).

Xu hướng giảm giá (giá chứng khoán giảm kèm theo chuyển động tăng nhẹ).

Xu hướng đi ngang (giá chứng khoán đang di chuyển trong một phạm vi hẹp và không đưa ra bất kỳ tín hiệu nào về chuyển động chính đi lên hoặc đi xuống).

Note - Chứng khoán có thể là vốn tự có (cổ phiếu), hàng hóa (như vàng) hoặc tiền tệ (USD).

Sau đây là một số chỉ báo xu hướng chính:

Đường trung bình động

MACD

Chỉ số định hướng trung bình

Hồi quy tuyến tính

Bộ dao động dự báo

Parabolic SAR

Thí dụ

Chúng ta có thể mua một chứng khoán (USD) nếu giá đóng cửa của nó cao hơn đường trung bình động đơn giản trong 30 ngày -

MUA (khi) đóng> sma (30)

Chỉ báo âm lượng

Khối lượng giao dịch của một chứng khoán là một thành phần rất quan trọng của giao dịch. Mọi nhà giao dịch đều chú ý đến khối lượng giao dịch trong việc xác định sức mạnh của tín hiệu (mua, bán hoặc nắm giữ).

Sau đây là một số chỉ báo khối lượng quan trọng -

Chỉ số dòng tiền

Dễ di chuyển

Dòng tiền Chaikin

Trên số dư

Chỉ số nhu cầu

Chỉ số lực lượng

Thí dụ

Nhiều nhà giao dịch bán chứng khoán khi Chỉ số dòng tiền đi vào vùng quá bán -

bán (khi) mfi (30) <30

Chỉ báo động lượng

Động lượng (nhanh hay chậm) là thước đo tốc độ mà giá trị bảo mật di chuyển trong một khoảng thời gian nhất định.

Hầu hết các nhà giao dịch theo dõi các chỉ báo động lượng trong đó giá chứng khoán đang di chuyển theo một hướng với khối lượng lớn.

Các chỉ báo xung lượng thường được sử dụng như sau:

RSI

Stochastics

CCI

Chỉ số kênh hàng hóa

Williams% R

Bộ dao động động lượng của Chande

Các nhà giao dịch đã sử dụng các chỉ báo xung lượng để xác định các vị thế mua và bán quá mức.

Thí dụ

Một chỉ báo được sử dụng rộng rãi giữa các nhà giao dịch là RSI, trong đó khi chứng khoán đi vào vùng quá bán, họ mua nó và một khi nó đi vào vùng quá mua thì họ bán. Nó được xác định bởiRelative Strength Index indicator (RSI).

Chỉ báo biến động

Hầu hết các nhà giao dịch sử dụng các chỉ báo biến động để nhận tín hiệu mua hoặc bán.

Độ biến động là tỷ lệ thay đổi hoặc tỷ lệ tương đối mà giá chứng khoán di chuyển (lên hoặc xuống). Một chứng khoán biến động cao có nghĩa là giá có thể đột ngột tăng rất cao hoặc rất thấp trong một khoảng thời gian ngắn. Ngược lại, nếu chứng khoán ít biến động hơn, điều đó có nghĩa là giá của nó sẽ di chuyển dần dần.

Sau đây là một số chỉ báo biến động thường được sử dụng:

Dải Bollinger

Envelopes

Phạm vi thực trung bình

Các chỉ số kênh biến động

Chỉ báo biến động Chaikin

Bộ dao động chiếu

Mặc dù sự biến động thường được đo bằng độ lệch chuẩn, nhưng có nhiều biện pháp khác để kiểm tra sự biến động của tài sản -

Close-to-Close (C)

Trọng số theo cấp số nhân (C)

Parkinson (HL)

Garman-Klass (OHLC)

Rogers-Satchell (OHLC)

Yang-Zhang (OHLC)

Đây,

O = Giá mở

C = Đóng giá

L = Giá thấp

H = Giá cao của chứng khoán

Thí dụ

Chúng ta hãy lấy chỉ báo dải Bollinger làm ví dụ. Nhà giao dịch có thể bán chứng khoán khi giá đi xuống dưới dải Bollinger thấp hơn.

bán (khi) giá chéo (BbandsLower (30, 2, _MaSma), đóng)

Chỉ số sức mạnh tương đối (RSI)

RSI là một phần của nhóm chỉ báo được gọi là bộ dao động xung lượng.

Dao động là một chỉ báo di chuyển qua lại trên đường tham chiếu hoặc giữa các giới hạn trên và dưới được quy định. Khi một chỉ báo dao động đạt đến mức cao mới, nó cho thấy rằng xu hướng tăng đang tăng nhanh và sẽ tiếp tục như vậy. Ngược lại, khi một bộ dao động truy tìm một đỉnh thấp hơn, điều đó có nghĩa là xu hướng đã ngừng tăng tốc và sự đảo ngược có thể được mong đợi từ đó.

Bộ dao động xung lượng như RSI được coi là một chỉ báo dẫn đầu xu hướng. Động lượng được tính bằng tỷ lệ giữa thay đổi giá tích cực và thay đổi giá tiêu cực. Phân tích RSI so sánh RSI hiện tại với các điều kiện trung lập (50%), quá bán (30%) và quá mua (70%).

Hình dưới đây cho thấy phân tích RSI của USDINR trong đó RSI cho thấy giá trị là 57,14% giá trị, nằm giữa trung tính và quá bán.

Ứng dụng của RSI

RSI là một bộ dao động xung lượng được sử dụng trong các thị trường đi ngang hoặc dao động trong đó chứng khoán (vốn chủ sở hữu hoặc tiền tệ) hoặc thị trường di chuyển giữa các mức hỗ trợ và kháng cự. Nhiều nhà giao dịch để đo vận tốc của chuyển động giá theo hướng sử dụng nó.

Quá mua và quá bán

RSI là một chỉ báo dao động theo sau giá dao động trong khoảng từ 0 đến 100. Hầu hết, các nhà giao dịch sử dụng 30% làm vùng quá bán và 70% là vùng quá mua để tạo tín hiệu mua và bán. Thương nhân hoặc TA thường tuân theo những điều sau:

Mua khi chỉ báo di chuyển từ dưới lên trên đường quá bán.

Mua ngắn khi chỉ báo di chuyển từ trên xuống dưới đường quá mua.

Sau đây là biểu đồ màu bạc cho thấy điểm mua và điểm bán, và sự thất bại trong thị trường xu hướng.

Phân kỳ

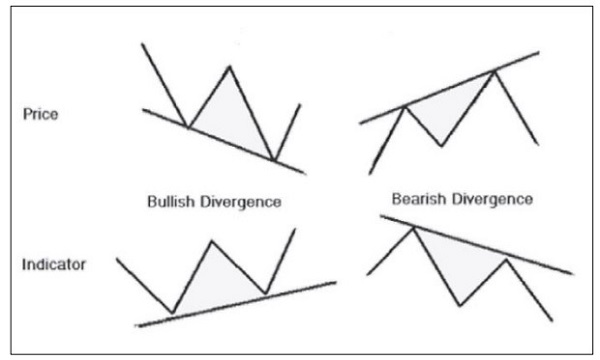

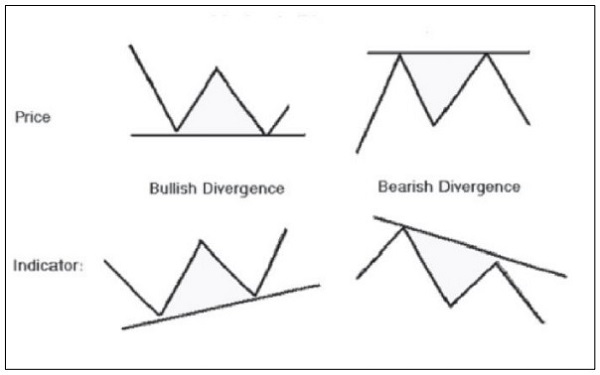

Cách để xem RSI là thông qua sự phân kỳ giữa đỉnh / đáy giá và đỉnh / đáy của chỉ báo.

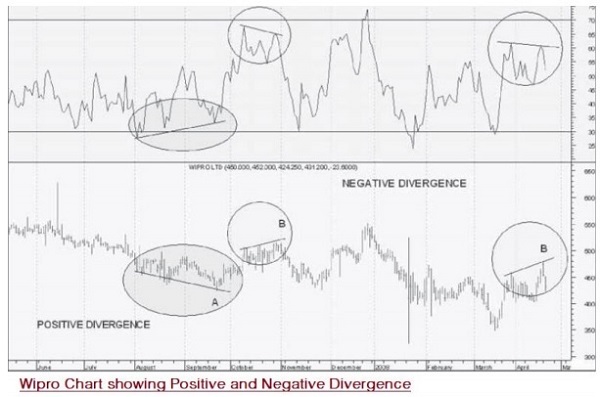

Sự phân kỳ dương xảy ra khi RSI tạo đáy cao hơn mặc dù giá cổ phiếu có xu hướng thấp hơn. Điều này cho thấy xu hướng giảm đang cạn kiệt sức mạnh và một sự đảo chiều đi lên có thể sớm được mong đợi.

Tương tự, sự phân kỳ âm xảy ra khi chỉ báo RSI bắt đầu không đạt và tạo đỉnh thấp hơn mặc dù giá cổ phiếu đang tăng cao hơn. Vì có ít sức mạnh hơn hoặc hỗ trợ cho mức giá mới cao hơn, một sự đảo chiều có thể được mong đợi.

Phân kỳ tăng thể hiện áp lực giá đi lên và phân kỳ giảm thể hiện áp lực giá giảm.

Các biểu đồ sau đây cho thấy sự phân kỳ mạnh -

Biểu đồ sau đây cho thấy sự phân kỳ vừa phải -

Ước tính Mục tiêu Giá

Các nhà giao dịch và nhà đầu tư được hưởng lợi bằng cách giao dịch theo hướng của xu hướng. RSI cũng được sử dụng để xác định và xác nhận xu hướng.

Một chứng khoán (cổ phiếu hoặc tiền tệ) đang trong xu hướng tăng mạnh sẽ hiếm khi giảm xuống dưới 40 và thường di chuyển giữa các mức 40 và 80. Trong trường hợp như vậy, khi RSI tiếp cận 40, nhà giao dịch có thể sử dụng cơ hội này để mua và khi nó đến gần 80, đó có thể là một tín hiệu bình phương. Do đó, các nhà giao dịch không nên bán khống trên một quầy giao dịch đang trong xu hướng tăng mạnh. Tương tự, nếu chứng khoán đang trong xu hướng giảm mạnh, RSI của nó thường dao động trong khoảng 60 đến 20; và nếu nó đến gần 60, nó có thể được sử dụng để bán khống.

Sự thay đổi thất bại được coi là tín hiệu mạnh mẽ của một sự đảo chiều sắp xảy ra.

Bullish Failure Swing (để mua)

Điều này xảy ra khi chỉ báo RSI di chuyển dưới 30 (quá bán), bật lên trên 30, lùi lại, giữ trên 30 và sau đó phá vỡ mức cao trước đó của nó. Nó di chuyển đến mức quá bán và sau đó là mức thấp hơn cao hơn mức quá bán.

Bearish Failure Swing (để bán)

Điều này xảy ra khi chỉ báo RSI di chuyển trên 70, lùi lại, bật lên, không vượt qua 70 và sau đó phá vỡ mức thấp trước đó của nó. Nó là một sự di chuyển đến mức quá mua và sau đó là mức cao thấp hơn dưới mức quá mua.

Các biểu đồ sau đây cho thấy Thất bại theo chu kỳ tăng và giảm: