ประเภทของตลาดแลกเปลี่ยนเงินตราต่างประเทศ

ตลาดแลกเปลี่ยนเงินตราต่างประเทศเป็นเครือข่ายออนไลน์ทั่วโลกที่ผู้ค้าและนักลงทุนซื้อและขายสกุลเงิน ไม่มีสถานที่ตั้งจริงและทำงานตลอด 24 ชั่วโมงต่อวันเป็นเวลา 5-1 / 2 วันต่อสัปดาห์

ตลาดแลกเปลี่ยนเงินตราต่างประเทศเป็นตลาดการเงินที่สำคัญที่สุดแห่งหนึ่งของโลก บทบาทของพวกเขามีความสำคัญสูงสุดในระบบการชำระเงินระหว่างประเทศ เพื่อให้มีบทบาทอย่างมีประสิทธิภาพจำเป็นต้องให้การปฏิบัติงาน / การติดต่อของพวกเขามีความน่าเชื่อถือ ความน่าเชื่อถือเกี่ยวข้องกับภาระผูกพันตามสัญญาที่ได้รับเกียรติ ตัวอย่างเช่นหากคู่สัญญาสองฝ่ายได้ทำสัญญาซื้อขายล่วงหน้าของคู่สกุลเงิน (หมายถึงฝ่ายหนึ่งกำลังซื้อและอีกฝ่ายหนึ่งกำลังขาย) ทั้งสองฝ่ายควรเต็มใจที่จะปฏิบัติตามสัญญาของตนตาม แต่กรณี

ต่อไปนี้เป็นตลาดแลกเปลี่ยนเงินตราต่างประเทศที่สำคัญ -

ตลาดเฉพาะจุด

ตลาดล่วงหน้า

ตลาดในอนาคต

ตลาดตัวเลือก

ตลาดแลกเปลี่ยน

Swaps, Future และ Options เรียกว่าอนุพันธ์เนื่องจากได้รับมูลค่าจากอัตราแลกเปลี่ยนพื้นฐาน

สปอตมาร์เก็ต

นี่คือธุรกรรมที่รวดเร็วที่สุดที่เกี่ยวข้องกับสกุลเงินในตลาดแลกเปลี่ยนเงินตราต่างประเทศ ตลาดนี้ให้การชำระเงินแก่ผู้ซื้อและผู้ขายทันทีตามอัตราแลกเปลี่ยนปัจจุบัน ตลาดสปอตมีสัดส่วนเกือบหนึ่งในสามของการแลกเปลี่ยนสกุลเงินทั้งหมดและการซื้อขายมักใช้เวลาหนึ่งหรือสองวันในการชำระธุรกรรม สิ่งนี้ช่วยให้ผู้ค้าเปิดรับความผันผวนของตลาดสกุลเงินซึ่งสามารถเพิ่มหรือลดราคาระหว่างข้อตกลงและการซื้อขาย

มีปริมาณธุรกรรมสปอตในตลาดแลกเปลี่ยนเงินตราต่างประเทศเพิ่มขึ้น ธุรกรรมเหล่านี้ส่วนใหญ่อยู่ในรูปแบบของการซื้อและขายธนบัตรสกุลเงินเงินสดในเช็คเดินทางและการโอนเงินผ่านระบบธนาคาร หมวดหมู่สุดท้ายคิดเป็นเกือบ 90 เปอร์เซ็นต์ของธุรกรรมสปอตทั้งหมดดำเนินการเฉพาะสำหรับธนาคาร

ตามประมาณการของ Bank of International Settlements (BIS) ปริมาณธุรกรรมสปอตรายวันอยู่ที่ประมาณ 50 เปอร์เซ็นต์ของธุรกรรมทั้งหมดในตลาดแลกเปลี่ยนเงินตราต่างประเทศ ลอนดอนเป็นศูนย์กลางของตลาดแลกเปลี่ยนเงินตราต่างประเทศ สร้างปริมาณสูงสุดและมีความหลากหลายตามสกุลเงินที่ซื้อขาย

ผู้เข้าร่วมรายใหญ่ในตลาดแลกเปลี่ยนเฉพาะจุด

ตอนนี้ให้เราเรียนรู้เกี่ยวกับผู้เข้าร่วมรายใหญ่ในตลาดแลกเปลี่ยนเฉพาะจุด

ธนาคารพาณิชย์

ธนาคารเหล่านี้เป็นผู้เล่นหลักในตลาด ธนาคารพาณิชย์และเพื่อการลงทุนเป็นผู้เล่นหลักในตลาดแลกเปลี่ยนเงินตราต่างประเทศ พวกเขาไม่เพียง แต่ซื้อขายในนามของตนเองเท่านั้น แต่ยังรวมถึงลูกค้าของพวกเขาด้วย การค้าส่วนใหญ่มาจากการซื้อขายในสกุลเงินที่ธนาคารตามใจเพื่อให้ได้มาจากการเคลื่อนไหวของอัตราแลกเปลี่ยน การทำธุรกรรมระหว่างธนาคารจะทำในกรณีที่ปริมาณธุรกรรมมีมาก สำหรับตัวกลางในการแลกเปลี่ยนเงินตราต่างประเทศในปริมาณเล็กน้อยอาจมีการขอนายหน้า

ธนาคารกลาง

ธนาคารกลางเช่น RBI ในอินเดีย (RBI) เข้าแทรกแซงตลาดเพื่อลดความผันผวนของสกุลเงินของสกุลเงินของประเทศ (เช่น INR ในอินเดีย) และเพื่อให้แน่ใจว่าอัตราแลกเปลี่ยนสอดคล้องกับข้อกำหนดของเศรษฐกิจของประเทศ ตัวอย่างเช่นหากรูปีแสดงสัญญาณอ่อนค่า RBI (ธนาคารกลาง) อาจปล่อย (ขาย) สกุลเงินต่างประเทศจำนวนหนึ่ง (เช่นดอลลาร์) อุปทานของเงินตราต่างประเทศที่เพิ่มขึ้นนี้จะหยุดการอ่อนค่าของเงินรูปี การดำเนินการย้อนกลับอาจทำได้เพื่อหยุดไม่ให้เงินรูปีแข็งค่ามากเกินไป

ตัวแทนจำหน่ายนายหน้านักเก็งกำไรและนักเก็งกำไร

ตัวแทนจำหน่ายมีส่วนร่วมในการซื้อต่ำและขายสูง การดำเนินงานของตัวแทนจำหน่ายเหล่านี้มุ่งเน้นไปที่การขายส่งและธุรกรรมส่วนใหญ่เป็นธุรกรรมระหว่างธนาคาร ในบางครั้งตัวแทนจำหน่ายอาจต้องติดต่อกับ บริษัท และธนาคารกลาง พวกเขามีต้นทุนการทำธุรกรรมที่ต่ำและสเปรดที่บางมาก ธุรกรรมการค้าส่งคิดเป็น 90 เปอร์เซ็นต์ของมูลค่าโดยรวมของข้อตกลงแลกเปลี่ยนเงินตราต่างประเทศ

ตลาดนัดข้างหน้า

ในการทำสัญญาล่วงหน้าสองฝ่าย (สอง บริษัท หน่วยงานบุคคลหรือหน่วยงานที่สำคัญของรัฐบาล) ตกลงที่จะทำการค้าในอนาคตในราคาและปริมาณที่ระบุไว้ ไม่ต้องใช้เงินประกันเนื่องจากไม่มีเงินเปลี่ยนมือเมื่อมีการลงนามข้อตกลง

เหตุใดการทำสัญญาซื้อขายล่วงหน้าจึงมีประโยชน์?

การทำสัญญาซื้อขายล่วงหน้ามีคุณค่ามากในการป้องกันความเสี่ยงและการเก็งกำไร สถานการณ์คลาสสิกของแอปพลิเคชันป้องกันความเสี่ยงผ่านสัญญาล่วงหน้าคือชาวนาข้าวสาลีไปข้างหน้า ขายผลผลิตของเขาในราคาคงที่ที่ทราบเพื่อลดความเสี่ยงด้านราคา ในทำนองเดียวกันโรงงานขนมปังต้องการซื้อขนมปังล่วงหน้าเพื่อช่วยในการวางแผนการผลิตโดยไม่ต้องเสี่ยงกับความผันผวนของราคา มีนักเก็งกำไรที่อาศัยความรู้หรือข้อมูลคาดการณ์การเพิ่มขึ้นของราคา จากนั้นพวกเขาไปยาว (ซื้อ) ในตลาดล่วงหน้าแทนที่จะเป็นตลาดเงินสด ตอนนี้นักเก็งกำไรรายนี้จะอยู่ในตลาดล่วงหน้านานรอให้ราคาขึ้นแล้วขายในราคาที่สูงขึ้น ดังนั้นการทำกำไร

ข้อเสียของตลาดล่วงหน้า

ตลาดข้างหน้ามีข้อเสียเล็กน้อย ข้อเสียอธิบายไว้ด้านล่างโดยสังเขป -

ขาดการรวมศูนย์การซื้อขาย

Illiquid (เนื่องจากมีเพียงสองฝ่ายที่เกี่ยวข้อง)

ความเสี่ยงจากคู่สัญญา (มีความเสี่ยงในการผิดนัดชำระหนี้เสมอ)

ในสองประเด็นแรกปัญหาพื้นฐานคือมีความยืดหยุ่นมากและมีลักษณะทั่วไป ตลาดล่วงหน้าเปรียบเสมือนบุคคลสองคนที่ทำสัญญาซื้อขายอสังหาริมทรัพย์ (สองฝ่ายที่เกี่ยวข้อง - ผู้ซื้อและผู้ขาย) ซึ่งกันและกัน ตอนนี้เงื่อนไขสัญญาของข้อตกลงเป็นไปตามความสะดวกของบุคคลทั้งสองที่เกี่ยวข้องในข้อตกลง แต่สัญญาอาจไม่สามารถแลกเปลี่ยนได้หากมีผู้เข้าร่วมมากขึ้น ความเสี่ยงของคู่สัญญามักเกี่ยวข้องกับตลาดล่วงหน้า เมื่อหนึ่งในสองฝ่ายของการทำธุรกรรมเลือกที่จะประกาศล้มละลายอีกฝ่ายก็ต้องทนทุกข์ทรมาน

ปัญหาที่พบบ่อยอีกประการหนึ่งในตลาดล่วงหน้าคือ - ยิ่งช่วงเวลาที่สัญญาซื้อขายล่วงหน้าเปิดกว้างมากเท่าไหร่การเคลื่อนไหวของราคาที่อาจเกิดขึ้นก็มีมากขึ้นเท่านั้นและด้วยเหตุนี้ความเสี่ยงที่เกี่ยวข้องกับคู่สัญญาจะมีมากขึ้น

แม้ในกรณีของการซื้อขายในตลาดล่วงหน้าการค้ามีสัญญาที่เป็นมาตรฐานและด้วยเหตุนี้จึงหลีกเลี่ยงปัญหาการขาดสภาพคล่อง แต่ความเสี่ยงของคู่สัญญายังคงอยู่เสมอ

ตลาดในอนาคต

ตลาดในอนาคตช่วยแก้ปัญหาต่างๆที่พบในตลาดล่วงหน้า ตลาดในอนาคตทำงานในแนวเดียวกันกับตลาดล่วงหน้าในแง่ของปรัชญาพื้นฐาน อย่างไรก็ตามสัญญาเป็นมาตรฐานและการซื้อขายจะรวมศูนย์ (ในตลาดหลักทรัพย์เช่น NSE, BSE, KOSPI) ไม่มีความเสี่ยงของคู่สัญญาที่เกี่ยวข้องเนื่องจากการแลกเปลี่ยนมีสำนักหักบัญชีซึ่งกลายเป็นคู่สัญญาทั้งสองฝ่ายของแต่ละธุรกรรมและรับประกันการค้า ตลาดในอนาคตมีสภาพคล่องสูงเมื่อเทียบกับตลาดส่งต่อเนื่องจากบุคคลไม่ จำกัด สามารถเข้าสู่การค้าเดียวกันได้ (เช่นซื้อ FEB NIFTY Future)

ตลาดตัวเลือก

ก่อนที่เราจะเรียนรู้เกี่ยวกับตลาดออปชั่นเราต้องเข้าใจว่าตัวเลือกคืออะไร

ตัวเลือกคืออะไร?

ตัวเลือกคือสัญญาซึ่งให้สิทธิแก่ผู้ซื้อตัวเลือก แต่ไม่ใช่ข้อผูกมัดในการซื้อหรือขายสินค้าอ้างอิง ณ วันที่ (และเวลา) ที่กำหนดในอนาคตและในราคาคงที่ A call option ให้สิทธิ์ในการซื้อและก put optionให้สิทธิ์ในการขาย เมื่อมีการซื้อขายสกุลเงินเป็นคู่จึงมีการซื้อสกุลเงินหนึ่งและอีกสกุลหนึ่งขาย

ตัวอย่างเช่นตัวเลือกในการซื้อดอลลาร์สหรัฐ ($) สำหรับรูปีอินเดีย (INR, สกุลเงินหลัก) คือการโทรเป็นดอลลาร์สหรัฐและการใส่ INR สัญลักษณ์นี้จะเป็น USDINR หรือ USD / INR ในทางกลับกันตัวเลือกในการขาย USD สำหรับ INR คือการใส่ USD และการเรียก INR สัญลักษณ์สำหรับการซื้อขายนี้จะเป็นเช่น INRUSD หรือ INR / USD

ตัวเลือกสกุลเงิน

ตัวเลือกสกุลเงินเป็นส่วนหนึ่งของอนุพันธ์สกุลเงินซึ่งกลายเป็นประเภทสินทรัพย์ใหม่ที่สำคัญและน่าสนใจสำหรับนักลงทุน ตัวเลือกสกุลเงินให้โอกาสในการเรียกร้องเกี่ยวกับอัตราแลกเปลี่ยนและบรรลุวัตถุประสงค์ทั้งการลงทุนและการป้องกันความเสี่ยง

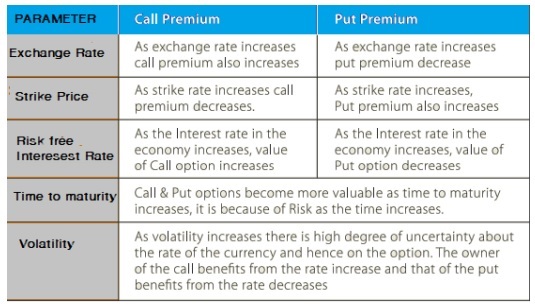

ปัจจัยที่มีผลต่อราคาตัวเลือกสกุลเงิน

ตารางต่อไปนี้แสดงปัจจัยที่มีผลต่อราคาตัวเลือกสกุลเงิน -