Model Paritas Suku Bunga

Apa itu Paritas Suku Bunga?

Interest Rate Parity (IRP) adalah teori yang menyatakan bahwa perbedaan suku bunga kedua negara tetap sama dengan perbedaan yang dihitung dengan menggunakan teknik forward exchange rate dan spot exchange rate. Paritas suku bunga menghubungkan bunga, pertukaran spot, dan nilai tukar mata uang asing. Ini memainkan peran penting di pasar Forex.

Teori IRP berguna dalam menganalisis hubungan antara kurs spot dan kurs mata uang maju (masa depan) yang relevan. Menurut teori ini, tidak akan ada arbitrase dalam perbedaan suku bunga antara dua mata uang yang berbeda dan perbedaan tersebut akan tercermin dalam diskonto atau premium untuk nilai tukar berjangka pada valuta asing.

Teori ini juga menekankan pada fakta bahwa ukuran premi atau diskonto berjangka pada mata uang asing sama dengan perbedaan antara suku bunga spot dan forward dari negara-negara yang dibandingkan.

Contoh

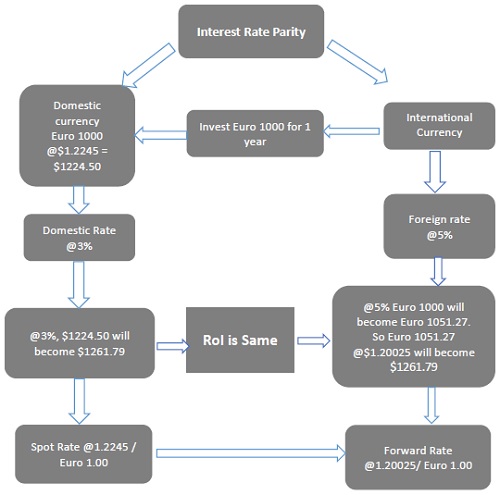

Mari kita pertimbangkan untuk berinvestasi € 1000 selama 1 tahun. Seperti yang ditunjukkan pada gambar di bawah ini, kami akan memiliki dua opsi sebagai kasus investasi -

Kasus I: Investasi Rumah

Di AS, biarkan nilai tukar spot menjadi $ 1,2245 / € 1.

Jadi, secara praktis, kami mendapatkan pertukaran untuk € 1000 @ $ 1,2245 = $ 1224,50 kami

Kita dapat menginvestasikan uang ini $ 1224,50 pada tingkat 3% selama 1 tahun yang menghasilkan $ 1261,79 pada akhir tahun.

Kasus II: Investasi Internasional

Kami juga dapat menginvestasikan € 1000 di pasar internasional, di mana tingkat bunga 5,0% selama 1 tahun.

Jadi, € 1000 @ dari 5% selama 1 tahun = € 1051,27

Biarkan nilai tukar maju menjadi $ 1,20025 / € 1.

Jadi, kami membeli 1 tahun ke depan dengan nilai tukar di masa mendatang pada $ 1,20025 / € 1 karena kami perlu mengonversi € 1000 kami kembali ke mata uang domestik, yaitu Dolar AS.

Kemudian, kita dapat mengonversi € 1051,27 @ $ 1,20025 = $ 1261,79

Jadi, bila tidak ada arbitrage, Laba atas Investasi (ROI) sama dalam kedua kasus, terlepas dari pilihan metode investasi.

Arbitrase adalah aktivitas membeli saham atau mata uang di satu pasar keuangan dan menjualnya dengan harga premium (keuntungan) di pasar lain.

Paritas Suku Bunga Yang Termasuk (CIRP)

Menurut teori Covered Interest Rate, premi ke depan nilai tukar (diskon) meniadakan perbedaan suku bunga antara dua negara. Dengan kata lain, teori suku bunga tertutup mengatakan bahwa perbedaan antara suku bunga di dua negara dihapuskan oleh premi mata uang spot / forward sehingga investor tidak dapat memperoleh keuntungan arbitrase.

Contoh

Asumsikan Yahoo Inc., perusahaan multinasional yang berbasis di AS, harus membayar karyawan Eropa dalam Euro dalam waktu satu bulan. Yahoo Inc. dapat melakukan ini dengan banyak cara, salah satunya diberikan di bawah ini -

Yahoo dapat membeli forward Euro sebulan (30 hari) untuk mengunci nilai tukar. Kemudian ia dapat menginvestasikan uang ini dalam dolar selama 30 hari setelah itu ia harus mengonversi dolar ke Euro. Ini dikenal sebagaicovering, karena sekarang Yahoo Inc. tidak memiliki risiko fluktuasi nilai tukar.

Yahoo juga dapat mengonversi dolar ke Euro sekarang dengan kurs spot. Kemudian ia dapat menginvestasikan uang Euro yang diperolehnya dalam obligasi Eropa (dalam Euro) selama 1 bulan (yang akan memiliki pinjaman setara Euro selama 30 hari). Kemudian Yahoo dapat membayar kewajiban dalam Euro setelah satu bulan.

Di bawah model ini, jika Yahoo Inc. yakin akan memperoleh bunga, mungkin akan mengonversi lebih sedikit dolar ke Euro hari ini. Alasannya adalah pertumbuhan Euro melalui bunga yang diperoleh. Itu juga dikenal sebagaicovering karena dengan mengonversi dolar ke Euro dengan kurs spot, Yahoo menghilangkan risiko fluktuasi nilai tukar.

Paritas Suku Bunga Tidak Dicakup (UIP)

Teori Suku Bunga yang Tidak Tercakup mengatakan bahwa apresiasi yang diharapkan (atau depresiasi) dari mata uang tertentu dibatalkan oleh bunga yang lebih rendah (atau lebih tinggi).

Contoh

Dalam contoh suku bunga tertutup yang diberikan, metode lain yang dapat diterapkan Yahoo Inc. adalah menginvestasikan uang dalam dolar dan mengubahnya menjadi Euro pada saat pembayaran setelah satu bulan.

Metode ini dikenal sebagai uncovered, karena risiko fluktuasi nilai tukar akan segera terjadi dalam transaksi semacam itu.

Suku Bunga Yang Termasuk dan Suku Bunga Yang Belum Dicakup

Analis empiris kontemporer mengkonfirmasi bahwa teori paritas suku bunga yang tidak tercakup tidak lazim. Namun, pelanggarannya tidak sebesar yang diperkirakan sebelumnya. Pelanggaran berada dalam domain mata uang daripada bergantung pada cakrawala waktu.

Sebaliknya, paritas suku bunga yang tercakup adalah teori yang diterima belakangan ini di antara negara-negara OECD, terutama untuk investasi jangka pendek. Penyimpangan yang terjadi dalam model tersebut sebenarnya dikreditkan ke biaya transaksi.

Implikasi Teori IRP

Jika teori IRP berlaku, maka dapat meniadakan kemungkinan arbitrase. Artinya, meskipun investor berinvestasi dalam mata uang domestik atau asing, ROI akan sama seperti investor semula berinvestasi dalam mata uang domestik.

Ketika suku bunga domestik di bawah suku bunga asing, mata uang asing harus diperdagangkan dengan diskon berjangka. Ini berlaku untuk pencegahan arbitrase mata uang asing.

Jika mata uang asing tidak memiliki forward discount atau ketika forward discount tidak cukup besar untuk mengimbangi keuntungan suku bunga, maka peluang arbitrase tersedia bagi investor domestik. Jadi, investor domestik terkadang bisa mendapatkan keuntungan dari investasi asing.

Ketika tarif domestik melebihi suku bunga asing, mata uang asing harus diperdagangkan dengan premi berjangka. Ini sekali lagi untuk mengimbangi pencegahan arbitrase negara domestik.

Ketika mata uang asing tidak memiliki forward premium atau ketika forward premium tidak cukup besar untuk membatalkan keuntungan negara dalam negeri, maka peluang arbitrase akan tersedia bagi investor asing. Sehingga investor asing bisa mendapatkan keuntungan dengan berinvestasi di pasar dalam negeri.