Grundlagen der Rechnungslegung - Kurzanleitung

Buchhaltung ist eine Geschäftssprache. Wir können diese Sprache verwenden, um Finanztransaktionen und deren Ergebnisse zu kommunizieren. Das Rechnungswesen ist ein umfassendes System zum Sammeln, Analysieren und Kommunizieren von Finanzinformationen.

Der Ursprung der Buchhaltung ist so alt wie Geld. In der Anfangszeit war die Anzahl der Transaktionen sehr gering, sodass jede betroffene Person die Aufzeichnungen über Transaktionen während eines bestimmten Zeitraums führen konnte. Vor 23 Jahrhunderten wurde ein indischer Gelehrter genanntKautilya alias Chanakya stellte die Rechnungslegungskonzepte in seinem Buch vor Arthashastra. In seinem Buch beschrieb er die Kunst der ordnungsgemäßen Buchführung und Methoden zur Überprüfung von Konten. Allmählich hat der Bereich Rechnungswesen bemerkenswerte Veränderungen erfahren, die den Veränderungen im Geschäftsszenario der Welt entsprechen.

Ein Buchhalter kann Finanztransaktionen gemäß bestimmten Rechnungslegungsgrundsätzen und -standards und gemäß den Vorgaben eines Buchhalters in Abhängigkeit von Größe, Art, Volumen und anderen Einschränkungen einer bestimmten Organisation erfassen.

Mit Hilfe des Rechnungslegungsprozesses können wir den Gewinn oder Verlust des Geschäfts zu einem bestimmten Zeitpunkt ermitteln. Es hilft uns auch, die vergangene Leistung zu analysieren und die zukünftigen Vorgehensweisen zu planen.

Definition des Rechnungswesens

Das American Institute of Certified Public Accountant hat die Finanzbuchhaltung wie folgt definiert:

"Die Kunst, auf signifikante Weise und in Bezug auf Geld, Transaktionen und Ereignisse, die zumindest teilweise finanziellen Charakter haben, aufzuzeichnen, zu klassifizieren und zusammenzufassen und deren Ergebnisse zu interpretieren."

Ziele und Umfang der Rechnungslegung

Lassen Sie uns die Hauptziele des Rechnungswesens durchgehen:

To keep systematic records- Die Rechnungslegung erfolgt, um Finanztransaktionen systematisch aufzuzeichnen. Das Hauptziel der Rechnungslegung besteht darin, uns bei der Erfassung und systematischen Erfassung von Finanzdaten zu helfen, um korrekte und nützliche Ergebnisse von Abschlüssen abzuleiten.

To ascertain profitability- Mit Hilfe der Rechnungslegung können wir die Gewinne und Verluste bewerten, die während eines bestimmten Rechnungslegungszeitraums anfallen. Mit Hilfe einer Handels- und Gewinn- und Verlustrechnung können wir leicht den Gewinn oder Verlust eines Unternehmens ermitteln.

To ascertain the financial position of the business- Eine Bilanz oder eine Erklärung gibt die Finanzlage eines Unternehmens zu einem bestimmten Zeitpunkt an. Eine ordnungsgemäß gezeichnete Bilanz gibt Aufschluss über die Klasse und den Wert der Vermögenswerte, die Art und den Wert der Verbindlichkeiten sowie über die Kapitalposition des Unternehmens. Mit dieser Hilfe können wir leicht die Solidität einer Geschäftseinheit feststellen.

To assist in decision-making- Um Entscheidungen für die Zukunft zu treffen, benötigt man genaue Abschlüsse. Eines der Hauptziele der Rechnungslegung ist es, zur richtigen Zeit die richtigen Entscheidungen zu treffen. Das Rechnungswesen bietet Ihnen somit die Plattform, mit Hilfe vergangener Aufzeichnungen für die Zukunft zu planen.

To fulfill compliance of Law- Unternehmen wie Unternehmen, Trusts und Gesellschaften werden gemäß verschiedenen Gesetzgebungsakten geführt und verwaltet. Ebenso gelten für jedes Geschäftshaus unterschiedliche Steuergesetze (direkte indirekte Steuern). Jeder muss verschiedene Arten von Konten und Aufzeichnungen führen und führen, wie dies durch die entsprechenden Gesetze des Landes vorgeschrieben ist. Das Rechnungswesen hilft bei der Führung eines Unternehmens in Übereinstimmung mit dem Gesetz.

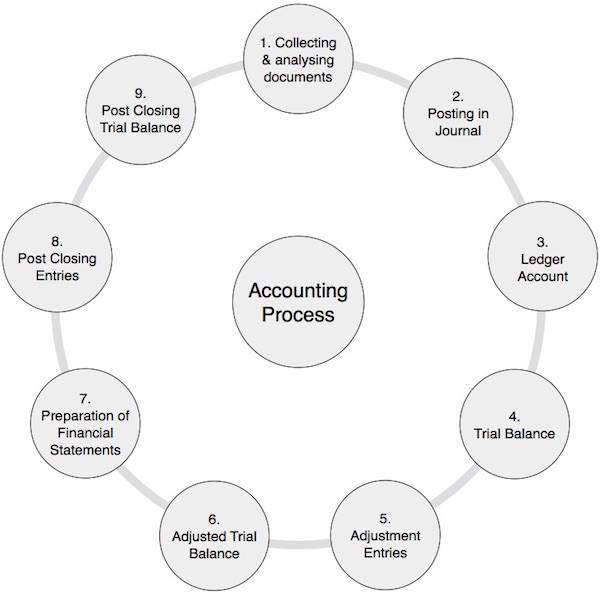

Der Abrechnungszyklus bezieht sich auf die spezifischen Aufgaben, die mit dem Abschluss eines Abrechnungsprozesses verbunden sind. Die Länge eines Abrechnungszyklus kann monatlich, vierteljährlich, halbjährlich oder jährlich sein. Es kann von Organisation zu Organisation unterschiedlich sein, aber der Prozess bleibt der gleiche.

Buchhaltungsprozess

In der folgenden Tabelle sind die Schritte aufgeführt, die in einem Abrechnungsprozess ausgeführt werden:

| 1 | Sammeln und Analysieren von Buchhaltungsbelegen | Es ist ein sehr wichtiger Schritt, in dem Sie die Quelldokumente untersuchen und analysieren. Zum Beispiel Bargeld-, Bank-, Verkaufs- und Kaufdokumente. Dies ist ein kontinuierlicher Prozess während des gesamten Abrechnungszeitraums. |

| 2 | Posting im Journal | Auf der Grundlage der oben genannten Dokumente übergeben Sie Journalbuchungen mit einem Doppelbuchungssystem, bei dem Lastschrift und Guthaben gleich bleiben. Dieser Vorgang wird während des gesamten Abrechnungszeitraums wiederholt. |

| 3 | Buchung in Sachkonten | Lastschrift und Guthaben aller oben genannten Konten, die durch Journalbuchungen betroffen sind, werden in Sachkonten gebucht. Ein Hauptbuch ist einfach eine Sammlung aller Konten. In der Regel ist dies auch ein kontinuierlicher Prozess für den gesamten Abrechnungszeitraum. |

| 4 | Vorbereitung der Probebilanz | Wie der Name schon sagt, ist der Probesaldo eine Zusammenfassung aller Salden von Sachkonten, unabhängig davon, ob sie einen Soll- oder einen Guthabenbestand haben. Da wir dem System der doppelten Buchführung folgen, bleibt die Summe aller im Testguthaben angegebenen Debit- und Guthaben gleich. Normalerweise müssen Sie am Ende des genannten Abrechnungszeitraums einen Probesaldo erstellen. |

| 5 | Buchung von Korrekturbuchungen | In diesem Schritt werden die Anpassungsbuchungen zuerst durch das Journal geleitet, gefolgt von der Buchung in Sachkonten und schließlich im Probesaldo. Da wir in den meisten Fällen die periodengerechte Rechnungslegung verwendet haben, um den korrekten Wert der Einnahmen-, Ausgaben-, Aktiv- und Passivkonten zu ermitteln, müssen wir diese Anpassungsbuchungen vornehmen. Dieser Vorgang wird am Ende jeder Abrechnungsperiode durchgeführt. |

| 6 | Angepasste Testbilanz | Unter Berücksichtigung der obigen Anpassungseinträge erstellen wir ein angepasstes Testguthaben. Das bereinigte Probesaldo ist eine Plattform zur Erstellung des Jahresabschlusses eines Unternehmens. |

| 7 | Aufstellung des Jahresabschlusses | Abschlüsse sind eine Reihe von Abschlüssen wie Einnahmen- und Ausgabenkonto oder Handels- und Gewinn- und Verlustrechnung, Kapitalflussrechnung, Kapitalflussrechnung, Bilanz oder Kontoauszugskonto. Mit Hilfe von Trial Balance setzen wir alle Informationen in den Jahresabschluss ein. Der Jahresabschluss zeigt deutlich die finanzielle Gesundheit eines Unternehmens, indem er seine Gewinne oder Verluste darstellt. |

| 8 | Einträge nach Abschluss | Alle unterschiedlichen Einnahmen- und Ausgabenkonten des Unternehmens werden auf das Handels- und Gewinn- und Verlustkonto übertragen. Mit dem Ergebnis dieser Buchungen wird der Saldo aller Konten der Einnahmen- und Ausgabenkonten an NIL überwiesen. Der Nettosaldo dieser Einträge stellt den Gewinn oder Verlust des Unternehmens dar, der schließlich auf das Eigenkapital oder Kapital des Eigentümers übertragen wird. |

| 9 | Testguthaben nach Abschluss | Der Saldo nach Abschluss des Versuchs entspricht dem Saldo des Kontos für Aktiva, Passiva und Kapital. Diese Salden werden als Eröffnungssaldo auf das nächste Geschäftsjahr übertragen. |

Die ersten beiden Rechnungslegungskonzepte, nämlich das Business Entity Concept und das Money Measurement Concept, sind die grundlegenden Konzepte der Rechnungslegung. Lassen Sie uns jeden einzelnen kurz durchgehen:

Business-Entity-Konzept

Nach diesem Konzept sind das Unternehmen und der Eigentümer des Unternehmens zwei verschiedene Einheiten. Mit anderen Worten, ich und mein Geschäft sind getrennt.

Zum Beispiel eröffnet Herr A ein neues Unternehmen im Namen und Stil der M / s Independent Trading Company und führt ein Kapital von 2.000.000 Rs in bar ein. Dies bedeutet, dass sich das Barguthaben der M / s Independent Trading Company um einen Betrag von Rs 2.000.000 / - erhöht. Gleichzeitig erhöht sich auch die Haftung der M / s Independent Trading Company in Form von Kapital. Dies bedeutet, dass die M / s Independent Trading Company verpflichtet ist, Herrn A. Rs 2.000.000 zu zahlen.

Geldmessungskonzept

Nach diesem Konzept können wir „nur die Transaktionen in unserer Buchhaltung buchen, die monetär gemessen werden können.“

Beispiel

Bestimmen und buchen Sie den Lagerwert der folgenden Artikel:

Shirts Rs 5,000/-

Pants Rs 7,500/-

Coats 500 pieces

Jackets 1000 pieces

Value of Stock = ?Wenn wir hier den Wert von Aktien in unserer Buchhaltung buchen möchten, benötigen wir den Wert von Mänteln und Jacken in Bezug auf Geld. Wenn wir nun zu dem Schluss kommen, dass die Werte von Mänteln und Jacken Rs 2.000 bzw. Rs 15.000 betragen, können wir den Wert der Aktie leicht als Rs 29.500 (als Ergebnis von 5000 + 7500 + 2000 + 15000) in unseren Büchern buchen. Wir müssen quantitative Aufzeichnungen separat führen.

Going Concern-Konzept

Unsere Rechnungslegung basiert auf der Annahme, dass ein Geschäftsbereich ein fortbestehendes Unternehmen ist. Wir erfassen alle Finanztransaktionen eines Unternehmens unter Berücksichtigung dieser Ansicht, dass ein Geschäftsbereich ein fortbestehendes Unternehmen ist. keine verschwundene Sorge. Andernfalls stellt der Bankier keine Kredite zur Verfügung, der Lieferant liefert keine Waren oder Dienstleistungen, die Mitarbeiter arbeiten nicht ordnungsgemäß und die Methode zur Aufzeichnung der Transaktion ändert sich insgesamt.

Beispielsweise tätigt ein Geschäftsbereich Investitionen in Form von Anlagevermögen, und wir buchen nur Abschreibungen auf das Vermögen in unserer Gewinn- und Verlustrechnung. nicht die Differenz der Anschaffungskosten der Vermögenswerte abzüglich des Nettoveräußerungswerts der Vermögenswerte. Der Grund ist einfach; Wir gehen davon aus, dass wir diese Vermögenswerte nutzen und in Zukunft Gewinne erzielen werden, wenn wir sie nutzen. Ebenso behandeln wir Rechnungsabgrenzungsposten und Rechnungsabgrenzungsposten. Das Konzept der Unternehmensfortführung funktioniert in den folgenden Fällen nicht:

- Wenn eine Einheit für krank erklärt wird (unbenutzte oder unbrauchbare Einheit).

- Wenn ein Unternehmen liquidieren wird und ein Liquidator dafür ernannt wird.

- Wenn eine Geschäftseinheit eine schwere Finanzkrise durchläuft und sich auflöst.

Kostenkonzept

Es ist ein sehr wichtiges Konzept, das auf dem Going Concern-Konzept basiert. Wir buchen den Wert von Vermögenswerten auf Kostenbasis, nicht auf der Grundlage des Nettoveräußerungswerts oder des Marktwerts der Vermögenswerte, basierend auf der Annahme, dass ein Geschäftsbereich ein Unternehmen ist. Zweifellos reduzieren wir den Wert von Vermögenswerten, die eine Abschreibung auf Vermögenswerte bewirken, aber wir ignorieren den Marktwert der Vermögenswerte.

Das Kostenkonzept stoppt jede Art von Manipulation unter Berücksichtigung des Nettoveräußerungswerts oder des Marktwerts. Auf der anderen Seite ignoriert dieses Konzept die Auswirkungen der Inflation auf dem Markt, die manchmal sehr steil sein können. Dennoch ist das Kostenkonzept weit verbreitet und allgemein anerkannt, auf dessen Grundlage wir die Buchhaltung eines Geschäftsbereichs durchführen.

Dual-Aspekt-Konzept

Es muss einen doppelten Eintrag geben, um eine Finanztransaktion abzuschließen. Dies bedeutet, dass die Lastschrift immer gleich der Gutschrift sein sollte. Daher hat jede Finanztransaktion ihren doppelten Aspekt:

- wir bekommen einen Nutzen, und

- Wir zahlen einen Vorteil.

Wenn wir zum Beispiel Aktien kaufen, hat dies zwei Auswirkungen:

- Der Wert der Aktie steigt (erhalten Sie den gleichen Betrag)

- Dies erhöht unsere Haftung in Form von Gläubigern.

| Transaktion | Bewirken |

|---|---|

| Kauf von Aktien für Rs 25.000 | Der Lagerbestand erhöht sich um 25.000 Rs (Erhöhung des Sollsaldos) Bargeld wird um Rs 25.000 abnehmen (Abnahme des Sollsaldos) oder Der Gläubiger erhöht sich um Rs 25.000 (Erhöhung des Guthabens) |

Abrechnungszeitraumkonzept

Die Lebensdauer eines Geschäftsbereichs ist nach dem Going-Concern-Konzept unbegrenzt. Zur Ermittlung des Gewinns oder Verlusts eines Unternehmens und zur Ermittlung seiner Finanzlage werden in regelmäßigen Abständen, in der Regel am Ende eines jeden Jahres, Gewinn- und Verlustrechnungen und Bilanzen erstellt. Dieser einjährige Zyklus wird als Abrechnungszeitraum bezeichnet. Der Zweck einer Abrechnungsperiode besteht darin, Korrekturmaßnahmen zu ergreifen, um die Leistungen der Vergangenheit zu berücksichtigen, die Auswirkungen saisonaler Änderungen aufzuheben, Steuern zu zahlen usw.

Basierend auf diesem Konzept werden Einnahmenausgaben und Investitionsausgaben getrennt. Umsatzausgaben werden der Gewinn- und Verlustrechnung belastet, um den korrekten Gewinn oder Verlust während eines bestimmten Abrechnungszeitraums festzustellen. Investitionen fallen in die Kategorie dieser Ausgaben, deren Nutzen auch in den nächsten Abrechnungsperioden genutzt wird.

Der Abrechnungszeitraum hilft uns, in regelmäßigen Abständen, dh am Ende jedes Abrechnungszeitraums, die korrekte Position des Unternehmens festzustellen.

Passendes Konzept

Das Matching-Konzept basiert auf dem Rechnungsperiodenkonzept. Die Ausgaben eines Unternehmens für einen bestimmten Abrechnungszeitraum sind mit den Einnahmen desselben Abrechnungszeitraums abzugleichen, um den genauen Gewinn oder Verlust des Unternehmens für denselben Zeitraum zu ermitteln. Diese Matching-Praxis ist weltweit weit verbreitet. Nehmen wir ein Beispiel, um das Matching-Konzept klar zu verstehen.

Die folgenden Daten wurden von M / s Globe Enterprises im Zeitraum 01-04-2012 bis 31-03-2013 empfangen:

| S.No. | Einzelheiten | Menge |

|---|---|---|

| 1 | Verkauf von 1.000 Glühbirnen zu Rs 10 pro Glühbirne in bar. | 10.000,00 |

| 2 | Verkauf von 200 Glühbirnen @ Rs. 10 pro Glühbirne auf Kredit an M / s Atul Traders. | 2.000,00 |

| 3 | Verkauf von 450 Tube light @ Rs.100 pro Stück in bar. | 45.000,00 |

| 4 | Käufe von XZY Ltd. | 40.000,00 |

| 5 | Barzahlung an M / s XYZ Ltd. | 38.000,00 |

| 6 | Frachtkosten für Einkäufe | 1.500,00 |

| 7 | Stromkosten des Geschäfts bezahlt | 5.000,00 |

| 8 | Rechnung für den 13. März für Strom noch ausstehend, um nächstes Jahr bezahlt zu werden. | 1.000,00 |

Basierend auf den obigen Daten wird der Gewinn oder Verlust des Unternehmens wie folgt berechnet:

| Einzelheiten | Menge | Gesamt |

|---|---|---|

| Verkauf | ||

| Birne | 12.000,00 | |

| Tube | 45.000,00 | 57.000,00 |

| Weniger - | ||

| Einkäufe | 40.000,00 | |

| Frachtkosten | 5.000,00 | |

| Stromkosten | 1.500,00 | |

| Ausstehende Ausgaben | 1.000,00 | 47.500,00 |

| Reingewinn | 9.500,00 |

Im obigen Beispiel haben wir, um die Ausgaben und Einnahmen im selben Abrechnungszeitraum abzugleichen, den Kreditkauf sowie die ausstehenden Ausgaben dieses Abrechnungsjahres addiert, um den korrekten Gewinn für den Abrechnungszeitraum 01-04-2012 bis 31-03- zu ermitteln. 2013.

Dies bedeutet, dass die Einziehung von Bargeld und die Zahlung in bar bei der Berechnung des Jahresgewinns oder -verlusts ignoriert werden.

Abgrenzungskonzept

Wie oben im Matching-Konzept angegeben, werden die im Abrechnungszeitraum erzielten Einnahmen und die mit dem Abrechnungszeitraum verbundenen Ausgaben ebenfalls berücksichtigt. Basierend auf dem periodengerechten Konzept der Rechnungslegung wird dies zu unserem Punkt der Umsatzgenerierung, unabhängig davon, ob wir Bargeld erhalten haben oder nicht, wenn wir einige Artikel verkaufen oder eine Dienstleistung erbringen. Das gleiche Konzept gilt für Ausgaben. Alle in bar oder zu zahlenden Kosten werden berücksichtigt und die etwaige Vorauszahlung der Kosten wird abgezogen.

Die meisten Fachleute verwenden die Bargeldbasis der Buchhaltung. Dies bedeutet, dass das in einer bestimmten Abrechnungsperiode erhaltene Bargeld und die in derselben Abrechnungsperiode gezahlten Ausgaben die Grundlage für ihre Abrechnung sind. Für sie hängt das Einkommen ihres Unternehmens von der Einnahme von Einnahmen in bar ab. Ähnliches gilt für Ausgaben. Es ist bequem für sie und auf der gleichen Basis zahlen sie ihre Steuern.

Objektives Evidenzkonzept

Nach dem Konzept der objektiven Evidenz sollte jeder finanzielle Eintrag durch objektive Evidenz gestützt werden. Der Kauf sollte durch Kaufrechnungen, Verkauf mit Verkaufsrechnungen, Barzahlung von Ausgaben mit Geldscheinen und Zahlung an Gläubiger mit Geldeingängen und Kontoauszügen unterstützt werden. Ebenso sollte der Lagerbestand durch physische Überprüfung überprüft werden und der Wert sollte durch Kaufrechnungen überprüft werden. Wenn dies nicht der Fall ist, ist das Ergebnis der Rechnungslegung nicht vertrauenswürdig, die Manipulationsmöglichkeiten in den Buchhaltungsunterlagen sind hoch und niemand kann sich auf solche Abschlüsse verlassen.

Wir werden die Rechnungslegungskonventionen in diesem Abschnitt erörtern.

Konvention der Konsistenz

Um die Ergebnisse verschiedener Jahre zu vergleichen, müssen die Rechnungslegungsregeln, -grundsätze, -konventionen und -konzepte für ähnliche Transaktionen konsistent und kontinuierlich eingehalten werden. Die Zuverlässigkeit des Abschlusses kann verloren gehen, wenn häufige Änderungen in der Bilanzierung festgestellt werden. Wenn ein Unternehmen beispielsweise Kosten oder Marktpreise wählt, je nachdem, welche Methode für die Aktienbewertung niedriger und die Abschreibungsmethode für die Abschreibung auf das Anlagevermögen niedriger ist , sollte dies konsequent und kontinuierlich befolgt werden.

Konsistenz besagt auch, dass, wenn eine Änderung notwendig wird, die Änderung und ihre Auswirkungen auf das Ergebnis oder die Finanzlage des Unternehmens klar erwähnt werden sollten.

Offenlegungskonvention

Das Companies Act von 1956 schrieb ein Format vor, in dem Abschlüsse erstellt werden müssen. Jedes Unternehmen, das unter diese Kategorie fällt, muss diese Praxis befolgen. Das Companies Act enthält verschiedene Bestimmungen zur Aufstellung dieses Jahresabschlusses. Der Zweck dieser Bestimmungen besteht darin, alle wesentlichen Informationen offenzulegen, damit die Ansicht des Jahresabschlusses wahr und fair ist. Der Begriff "Offenlegung" bedeutet jedoch nicht alle Informationen. Dies bedeutet die Offenlegung von Informationen, die für die Benutzer dieses Abschlusses von Bedeutung sind, wie z. B. Investoren, Eigentümer und Gläubiger.

Konvention der Wesentlichkeit

Wenn die Offenlegung oder Nichtoffenlegung von Informationen die Entscheidung der Abschlussnutzer beeinflussen könnte, sollten diese Informationen offengelegt werden.

Zum besseren Verständnis beziehen Sie sich bitte auf die allgemeine Anweisung zur Erstellung der Gewinn- und Verlustrechnung in der überarbeiteten geplanten VI des Companies Act von 1956:

Ein Unternehmen muss zusätzliche Informationen zu Einnahmen oder Ausgaben, die 1% der Einnahmen aus dem operativen Geschäft übersteigen, oder Rs 1,00,000, je nachdem, welcher Wert höher ist, durch Notizen offenlegen.

Eine Gesellschaft hat in den Anmerkungen zum Jahresabschluss den Anteil an jedem Unternehmen, der von jedem Aktionär gehalten wird, der mehr als 5% hält, unter Angabe der Anzahl der gehaltenen Aktien anzugeben.

Erhaltung oder Klugheit

Es ist eine Politik, auf Nummer sicher zu gehen. Für zukünftige Ereignisse werden Gewinne nicht erwartet, aber Rückstellungen für Verluste werden als Politik des Konservatismus bereitgestellt. Im Rahmen dieser Richtlinie werden Rückstellungen für zweifelhafte Schulden sowie für Eventualverbindlichkeiten gebildet. Wir berücksichtigen jedoch keinen vorweggenommenen Gewinn.

Wenn A beispielsweise 1000 Artikel zu 80 Rs pro Artikel kauft und 900 Artikel zu 100 Rs pro Artikel verkauft, wenn der Marktwert des Lagerbestands (i) 90 Rs und in Bedingung (ii) 70 Rs pro Artikel beträgt, dann ist der Der Gewinn aus den oben genannten Transaktionen kann wie folgt berechnet werden:

| Einzelheiten | Bedingung (i) | Bedingung (ii) |

|---|---|---|

| Verkaufswert (A) (900x100) | 90.000,00 | 90.000,00 |

| Weniger - Kosten der verkauften Waren | ||

| Einkäufe | 80.000,00 | 80.000,00 |

| Weniger - Schlussbestand | 8.000,00 | 7.000,00 |

| Kosten der verkauften Waren (B) | 72.000,00 | 73.000,00 |

| Gewinn (AB) | 18.000,00 | 17.000,00 |

Im obigen Beispiel lautet die Methode zur Bewertung von Aktien "Kosten oder Marktpreis, je nachdem, welcher Wert niedriger ist" .

Die Vorsicht erlaubt jedoch nicht die Bildung einer versteckten Reserve durch Unterschätzung der Gewinne oder durch Überbewertung der Verluste.

Es ist notwendig, die Klassifizierung von Konten und ihre Behandlung im System der doppelten Buchführung zu kennen. Grundsätzlich werden die Konten in drei Kategorien eingeteilt:

- Persönliche Konten

- Echte Konten

- Sachkonten

- Immaterielle Konten

Lassen Sie uns sie einzeln durchgehen.

Persönliche Konten

Persönliche Konten können weiter in drei Kategorien eingeteilt werden:

Natürliches persönliches Konto

Ein Konto, das sich auf eine Person wie David, George, Ram oder Shyam bezieht, wird als natürliches persönliches Konto bezeichnet .

Künstliches persönliches Konto

Ein Konto, das sich auf eine künstliche Person wie M / s ABC Ltd, M / s General Trading, M / s Reliance Industries usw. bezieht, wird als künstliches persönliches Konto bezeichnet .

Repräsentativer persönlicher Account

Repräsentatives persönliches Konto repräsentiert eine Gruppe von Konten. Wenn es eine Reihe von Konten ähnlicher Art gibt, ist es besser, sie wie Gehaltsabrechnungskonto, Mietzahlungskonto, Versicherungs-Prepaid-Konto, Zinsforderungen, Kapitalkonto und Ziehungskonto usw. zu gruppieren.

Echte Konten

Jedes Unternehmen hat einige Vermögenswerte und jeder Vermögenswert hat ein Konto. Das Vermögenskonto wird daher als echtes Konto bezeichnet. Es gibt zwei Arten von Vermögenswerten:

Tangible Vermögenswerte sind berührbare Vermögenswerte wie Anlagen, Maschinen, Möbel, Lagerbestände, Bargeld usw.

Intangible Vermögenswerte sind nicht berührbare Vermögenswerte wie Goodwill, Patent, Urheberrechte usw.

Die Bilanzierung beider Arten von Vermögenswerten ist gleich.

Nominalkonten

Da dieses Konto keinen Sachwert darstellt, wird es als nominales oder fiktives Konto bezeichnet. Alle Arten von Aufwands-, Verlust-, Gewinn- oder Ertragskonten fallen unter die Kategorie des Nominalkontos. Zum Beispiel Mietkonto, Gehaltskonto, Stromkostenkonto, Zinsertragskonto usw.

Es gibt zwei Rechnungslegungssysteme:

- Single Entry System

- Doppeltes Eingabesystem

Single Entry System

Das System der einmaligen Erfassung ist ein unvollständiges Buchführungssystem, gefolgt von Kleinunternehmern, bei denen die Anzahl der Transaktionen sehr gering ist. In diesem Buchhaltungssystem werden nur persönliche Konten von einem Geschäftsinhaber eröffnet und geführt. Manchmal werden Nebenbücher geführt und manchmal nicht. Da der Geschäftsinhaber keine realen und nominalen Konten eröffnet, ist es nicht möglich, eine Gewinn- und Verlustrechnung und eine Bilanz zu erstellen, um die korrekte Position des Gewinns oder Verlusts oder die Finanzlage des Unternehmens festzustellen.

Doppeltes Eingabesystem

Das doppelte Buchführungssystem ist ein wissenschaftliches Buchführungssystem, das weltweit ohne Streit verfolgt wird. Es ist ein altes Buchhaltungssystem. Es wurde von entwickelt‘Luco Pacioli’von Italien im Jahr 1494. Nach dem System der doppelten Buchung hat jede Buchung ihre doppelten Aspekte von Lastschrift und Gutschrift. Dies bedeutet, dass die Vermögenswerte des Unternehmens immer den Verbindlichkeiten des Unternehmens entsprechen.

Aktiva = Passiva

Wenn wir etwas geben, bekommen wir auch etwas zurück und umgekehrt.

Debit- und Kreditregeln im Double Entry System of Accounts

Die folgenden Debit- und Kreditregeln werden als goldene Kontenregeln bezeichnet:

| Klassifizierung von Konten | Regeln | Bewirken |

|---|---|---|

| Persönliche Konten | Empfänger ist Lastschrift Geber ist Kredit |

Lastschrift = Gutschrift |

| Echte Konten | Was kommt in Lastschrift Was geht Kredit aus |

Lastschrift = Gutschrift |

| Nominalkonten | Ausgaben sind Lastschrift Einkommen sind Kredit |

Lastschrift = Gutschrift |

Beispiel

Herr A gründet ein Unternehmen, für das wir folgende Daten haben:

| Führt Kapital in bar ein | Rs | 50.000 |

| Einkäufe (Bargeld) | Rs | 20.000 |

| Einkäufe (Gutschrift) von Herrn B. | Rs | 25.000 |

| Frachtkosten in bar bezahlt | Rs | 1.000 |

| Waren, die auf Kredit an Herrn C verkauft wurden | Rs | 15.000 |

| Barverkauf | Rs | 30.000 |

| Gekaufter Computer | Rs | 10.000 |

| Provisionserträge | Rs | 8.000 |

Journaleinträge für die oben genannten Elemente werden wie folgt ausgeführt:

| S.No. | Journaleinträge | Einstufung | Regel |

|---|---|---|---|

| 1 | Bargeld A / C Dr. 50.000 Zu Kapital A / C 50.000 |

Echte Klimaanlage Persönliche Klimaanlage |

Belastet, was hereinkommt; Gutschrift des Gebers (Eigentümer) |

| 2 | Wareneinkauf A / C Dr. 20.000 A / C 20.000 einlösen |

Echte Klimaanlage Echte Klimaanlage |

Belastet, was hereinkommt; Gutschrift, was ausgeht |

| 3 | Wareneinkauf A / C Dr. 25.000 Zu BA / c 25.000 |

Echte Klimaanlage Persönliche Klimaanlage |

Belastet, was hereinkommt; Gutschrift des Gebers |

| 4 | Fracht A / C Dr. 1.000 Um A / C 1.000 zu kassieren |

Nominal A / c Echte Klimaanlage |

Alle Ausgaben belasten Gutschrift, was ausgeht |

| 5 | CA / c Dr. 15.000 Zum Verkauf A / C 15.000 |

Persönliche Klimaanlage Echter Account |

Den Empfänger belasten Gutschrift, was ausgeht |

| 6 | Bargeld A / C Dr. 30.000 Zum Verkauf A / C 30.000 |

Echte Klimaanlage Echte Klimaanlage |

Belastet, was hereinkommt; Gutschrift, was ausgeht |

| 7 | Computer A / C Dr. 10.000 Um A / C 10.000 zu kassieren |

Echte Klimaanlage Echte Klimaanlage |

Belastet, was hereinkommt; Gutschrift, was ausgeht |

| 8 | Bargeld A / C Dr. 8.000 A / C 8.000 in Auftrag geben |

Echte Klimaanlage Nominal A / c |

Belastet, was hereinkommt; Gutschrift aller Einkommen |

Aus dem obigen Beispiel geht sehr deutlich hervor, wie die Debit- und Kreditregeln funktionieren. Es ist auch klar, dass jeder Eintrag seinen doppelten Aspekt hat. In jedem Fall entspricht die Lastschrift immer der Gutschrift im doppelten Buchführungssystem.

"Das Aufzeichnen einer Transaktion in einem Journal wird als Journalisieren der Transaktionen bezeichnet."--- Meigs und Meigs und Johnson

Journal ist ein Buch, das täglich gepflegt wird, um alle finanziellen Einträge des Tages aufzuzeichnen. Das Übergeben der Einträge wird als Journaleintrag bezeichnet. Journalbuchungen werden gemäß den Debit- und Kreditregeln des Double-Entry-Systems übergeben.

| 1 | 2 | 3 | 4 | 5 |

| Date | Particulars | L.F. | Amount | |

|---|---|---|---|---|

| Debit | Credit | |||

| xx-xx-xx | ... ... ... ... A/c Dr. To ... ... ... ... A/c (... ... Narration... ...) |

xx xx |

xxxx | xxxx |

Column 1: It represents the date of transaction.

Column 2: Line 1 (... ... ... ...) represents the name of account to be debited.

Line 2 (... ... ... ...) represents the name of account to be credited.

Line 3 for narration of transaction.

Column 3: Ledger Folio (L.F.) represents the page number of ledger account on which we post these entries.

Column 4 : Amount(s) to be debited.

Column 5 : Amount(s) to be credited.

Notes

If there are multiple transactions in a day, the total amount of all the transaction through a single journal entry may pass with total amount.

If debit or credit entry is same and the corresponding entry is different, we may post a combined entry for the same. It is called ‘compound entry’ regardless of how many debit or credit entries are contained in compound journal entry. For example,

| 1 | 2 | 3 | 4 | 5 |

| Date | Particulars | L.F. | Amount | |

|---|---|---|---|---|

| Debit | Credit | |||

| Xxxx | ... ... ... ... A/c Dr. ... ... ... ... A/c Dr. To ... ... ... ... A/c (Narration... ... ... ...) |

xx xx xx |

xx xx |

xxxx |

Analysis and Treatment of Transactions

Let us go through the nature of transactions and their treatment in our books of accounts. The following accounting entries are commonly used in every business and they come under the category of routine journal entries.

| S.No. | Transaction Nature | Analysis and Treatment | ||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Capital | Capital account is personal account. Whenever the owner introduces capital in the form of cash, goods or assets, the entry will be as here under:

(Being cash/goods/assets introduced as capital) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 2 | Drawing Account | Drawing account is also a capital account. Whenever the owner of the business withdraws money for his personal use, it is called drawing. The balance of Drawing account is transferred to the capital account at the end of the accounting year.

(Being withdrawal of cash for personal use) |

||||||||||||||||||||||||||||||||||||||||||||||||

| Notes: 1. Introduction of capital as well as withdrawal of capital may occur any time during the accounting year. 2. In addition to cash, there may be other expenses of the owner/proprietor which may pay directly on his behalf debating his account. For example, payment of his insurance, taxes, rent, electricity or personal phone bills. 3. Business account and personal account of proprietor are different as owner of the business and business, both are separate entities. |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 3 | Trade Discount | Trade discount is allowed by seller to buyer directly on their sales invoice. Buyer in this case are usually whole-sellers, traders or manufacturers, who further sell this material to their customers or use the material in their manufacturing process. Rate of discount may vary from customer to customer. Treatment - No need to pass any journal entry in this case. The sale is booked on the net of trade discount. Similarly, if we get trade discount from our supplier, we book our purchase at the net of trade discount. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 4 | Cash Discount | Cash discount is also allowed by seller to his buyer; still it does not come in the category of trade discount. Cash discount is a sort of scheme to inspire their debtors to release their due payment in time. For example, a seller may allow 5% cash discount, if he gets payment within a week against the time limit of 45 days. Treatment - If A allowed a discount of 5% to B, then

(Being 5% discount allowed to B on payment of Rs........)

(Being payment of Rs xx made to A and getting a discount of 5%) Note - In the above case, discount is a loss to A and income to B. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 5 | Bad Debts | Part of credit sale which is unrecovered from debtors due to some reason like insolvency, dishonesty, etc. are called bad debts of the company. Bad debts are loss to the company. Treatment: (1) To book bad debts

(Being loss on account of bad debts) (2) To recover bad debts

(Being recovery of bad debts) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 6 | Expenses on purchase of Goods | There are a few types of expenses incurred on the purchases of goods like inward freight, octroi, cartage, unloading charges, etc. Treatment:

(Being freight charges paid on purchase of goods) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 7 | Expenses on Sale of Goods | Expenses are also incurred while selling products to customers such as freight outward, insurance charges, etc. Treatment:

(Being freight charges paid on sale of goods) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 8 | Expenses on Purchase of Assets | Sometimes we need to pay expenses on the purchase of fixed assets like transportation charges, installation charges, etc. Treatment: Expenses incurred on purchases of fixed asset are added in the value of fixed assets and could not be treated like expenses on purchases of goods:

(Expenses incurred on purchase of asset) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 9 | Payment of Expenses | Treatment:

(Being expenses incurred) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 10 | Outstanding Expenses | Sometimes expenses remain outstanding at the end of the financial year, but due to the accrual basis of accounting, we need to book those expenses which are due for payment and to be paid in the next accounting year. For example, the salary due on the last day of the accounting year to be paid in the next year. Treatment:

(Being salary for the month of .........due) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 11 | Prepaid Expenses | Sometimes we pay expenses in advance such as insurance paid three months before the closing of the accounting year. Since insurance is usually paid for the whole year, in this case, the insurance for nine months is treated as prepaid insurance. Similarly, rent for the first month of next accounting year may be paid in advance. Treatment:

(Being prepaid expenses for month paid) Note: Expenses account is replaced with the respective head of expense account. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 12 | Income Received | Treatment:

(Being Income received in cash) Note: Income account will be replaced with the respective head of Income account. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 13 | Banking Transactions | (1) Cheque deposited in bank Cheque received from party is deposited in bank, Cheque direct deposit by party in our bank account, payment made by party through NEFT or RTGS, or cash directly deposited by party in our bank account. The entry remains same in all the above cases.

(2) Payment made to party through cheque Cheque issued to party or directly deposited in his bank account, or payment made through either by NEFT, RTGS, or cash directly deposited in his bank account. Entry remains same in all the above cases except in the case of cash deposited in his bank account.

(Being payment made through ..... ) If we deposit cash in his bank account, entry will be as follows:

(Being payment made through ..... ) (3) Cash withdrawn for office Expenses

(Being cash withdrawn from bank for office use) (4) Cash deposited with Bank

(Being cash withdrawn from bank for office use) Note: The above entries No. 3 & 4 are called ‘contra’ entries. (5) Bank charge debited by bank Sometimes banks debit from our account against some charges for service provided by them. For example, cheque book issuing charges, demand draft issuing charges, Bank interest, etc.

(Bank charges/commission/interest debited by bank) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 14 | Interest on Capital | Interest on capital, introduced by sole proprietor or partners of the firm: This entry is passed on the last date of the accounting year as follows:

(Being interest @..... on capital provide) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 15 | Payment on behalf of others | Some expenses may be on behalf of our debtors or creditors.

(Being expenses debited to party, paid on his behalf) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 16 | Advance received against supply of goods/services | Sometimes the customers pay an advance amount for the supply of goods/services, which need to be adjusted later:

(Being advance received from xxxxxxxx) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 17 | Advance paid against supply of goods/services | As above, we may also pay an advance amount to our supplier against supply of goods/services:

(Being advance paid against supply of goods/services) |

||||||||||||||||||||||||||||||||||||||||||||||||

Now let us try to understand how a journal works. With the help of journal entries, we book each and every financial transaction of the organization chronically without considering how many times the same type of entry has been repeated in that particular accounting year or period.

Journal entries in any organization may vary from hundreds to millions depending upon the size and structure of the organization. With the help of a journal, each of the transactions might be recorded; however, we can conclude nothing from a journal. Let us consider the following cases. Suppose we want to know:

- the total sale value or purchase value

- the total of any particular income or expenses

- the total of amount payable to any particular creditor or receivable from a debtor

In such cases, it might be a tedious job for any bookkeeper or accountant. Hence, the next step is ledger accounts.

The ledger helps us in summarizing journal entries of same nature at single place. For example, if we pass 100 times a journal entry for sale, we can create a sales account only once and post all the sales transaction in that ledger account date-wise. Hence, an unlimited number of journal entries can be summarized in a few ledger accounts. Transferring journal entries into a ledger account is called ‘posting’.

Ruling of Account in Ledger Account

Let us see various formats of ledger accounts:

Format-1

| In the books of M/s. ABC Company | |||||||

| Ledger account of M/s XYZ LTD. | |||||||

| Dr. | Cr. | ||||||

|---|---|---|---|---|---|---|---|

| Date | Particulars | F | Amount | Date | Particulars | F | Amount |

| xxxx | To Balance b/d | xxx | Xxxx | By Balance b/d | xxx | ||

| xxxx | To Name of the debit account | xxx | Xxxx | By Name of Credit account | xxx | ||

| xxxx | To Balance c/d | xx | xxxx | By Balance c/d | xx | ||

| Total Rs. | xxxx | Total Rs. | xxxx | ||||

Format-2

Nowadays, the handwritten books are being replaced by computerized accounts. The companies majorly use a six-column format to maintain ledger accounts of their customers. It looks as follows:

| In the books of M/s. ABC Bank Ltd. | ||||||

| Ledger account of M/s XYZ Ltd. | ||||||

| Date | Particulars | LF | Amount | Balance | ||

|---|---|---|---|---|---|---|

| Debit | Credit | Dr. / Cr. | Amount | |||

Format-1 is used for academic purpose. Hence, this format is useful to learn the basics and principles of accounting.

Format-2 is used by banking and financial organization as well as well as by most of the business organizations.

Important Points Regarding Ledger

Each side of a journal entry is posted in the same side of the ledger. It means the debit entry of a journal is posted in the debit side and vice-a-versa.

Balance c/d refers to the balance carried down and balance b/d refers to the balance brought down.

After posting in ledger, balancing of ledger is done. In the column named Total, the figure comes on the basis of ‘whichever is higher’. Means, if the total of debit side is Rs 10,000 and the total of credit is Rs 5,000, we write Rs 10,000 in the column named Total of both, the debit and the credit side.

The difference of both sides (in this case, it is Rs 5,000) is written in the last row of the credit side as ‘balance c/d’. This balance is called the debit balance of account or vice-a-versa.

All expenses and assets represent debit balance.

All the income and liabilities represent credit balance including capital account.

Debit balance of personal account represents ‘Amount Receivable’. This comes under the category of assets. For example debtors.

Credit balance of personal accounts signifies ‘Amount Payable’. This comes under liabilities side and represents that we need to pay this amount which is credited due to goods, service, loan, or advance received.

Debit side of real account means stock in hand or any kind of assets. Credit balance of Real account is not possible.

Debit balance of nominal account means expenses of organization.

Credit balance of nominal accounts means income earned.

Debit balance of cash book means cash in hand.

Debit side of Bank book means balance at bank.

Credit balance of Bank book indicates ‘Bank Overdraft’.

Debit and credit balances of nominal account (Expenses and income will be nil, because these balances get transferred to trading, and profit & loss account to arrive at profit and loss of the company.

Balances of real and personal account appear in balance sheet of the company and to be carried forward to next accounting years.

Illustration

Journalize the following transactions and post them in to ledger account:

| S.No. | Transactions | Amount |

|---|---|---|

| 1 | Commenced business and introduced cash | 400,000.00 |

| 2 | Goods purchased for cash | 50,000.00 |

| 3 | Goods purchased from Mr.Abdul | 135,000.00 |

| 4 | Freight charges paid on purchases | 1,500.00 |

| 5 | Computer purchased-cash | 35,000.00 |

| 6 | Freight charges paid on purchases of computer | 500.00 |

| 7 | Sale made to Mr.Ram | 200,000.00 |

| 8 | Rent paid | 12,000.00 |

| 9 | Salary paid | 15,000.00 |

| 10 | Cash received from Mr.Ram | 150,000.00 |

| 11 | Cash deposited in bank | 75,000.00 |

| 12 | Office Expenses paid | 25,000.00 |

Journal Entries

| S.No. | Particulars | L.F. | Amount | |

|---|---|---|---|---|

| Debit | Credit | |||

| 1 | Cash A/c Dr. To Capital A/c (Being capital introduced) |

** | 4,00,000 | 4,00,000 |

| 2 | Purchase A/c Dr. To Cash A/c (Being cash purchase made) |

** | 5,00,000 | 5,00,000 |

| 3 | Purchase A/c Dr. To Abdhul A/c (Being goods purchase from Abdhul) |

** | 135,000 | 1,35,000 |

| 4 | Inward Freight Charges A/c Dr. To Cash A/c (Being freight charges Paid) |

** | 1,500 | 1,500 |

| 5 | Computer A/c Dr. To Cash A/c (Being computer purchased on cash) |

** | 35,000 | 35,000 |

| 6 | Computer A/c Dr. To Cash A/c (Being freight charges on computer paid) |

** | 500 | 500 |

| 7 | Ram A/c Dr. To Sale A/c (Being sold to Mr. Ram) |

** | 2,00,000 | 2,00,000 |

| 8 | Rent A/c Dr. To Cash A/c (Being rent paid ) |

** | 12,000 | 12,000 |

| 9 | Salary A/c Dr. To Cash A/c (Being salary paid) |

** | 15,000 | 15,000 |

| 10 | Cash A/c Dr. To Ram A/c (Being cash Received from Mr. Ram) |

** | 1,50,000 | 1,50,000 |

| 11 | Bank A/c Dr. To Cash A/c (Being cash deposited in Bank) |

** | 75,000 | 75,000 |

| 12 | Office Expenses A/c Dr. To Cash A/c (Being office expenses paid) |

** | 25,000 | 25,000 |

Cash Book

Cash book is a record of all the transactions related to cash. Examples include: expenses paid in cash, revenue collected in cash, payments made to creditors, payments received from debtors, cash deposited in bank, withdrawn of cash for office use, etc.

In double column cash book, a discount column is included on both debit and credit sides to record the discount allowed to customers and the discount received from creditors respectively.

In triple column cash book, one more column of bank is included to record all the transactions relating to bank.

Note: In modern accounting, simple cash book is the most popular way to record cash transactions. The double column cash book or three column cash book is practically for academic purpose. A separate bank book is used to record all the banking transactions as they are more than cash transactions. These days, cash is used just to meet petty and routine expenditures of an organization. In most of the organizations, the salaries of employees are paid by bank transfer.

Note: Cash book always shows debit balance, cash in hand, and a part of current assets.

Single Column Cash Book

Cash book is just like a ledger account. There is no need to open a separate cash account in the ledger. The balance of cash book is directly posted to the trial balance. Since cash account is a real account, ruling is followed, i.e. what comes in – debit, and what goes out – credit. All the received cash is posted in the debit side and all payments and expenses are posted in the credit side of the cash book.

Format

| CASH BOOK (einspaltig) | |||||||

| DR. | Cr. | ||||||

|---|---|---|---|---|---|---|---|

| Datum | Einzelheiten | LF | Menge | Datum | Einzelheiten | LF | Menge |

Zweispaltiges Kassenbuch

Hier haben wir eine zusätzliche Rabattspalte auf jeder Seite des Kassenbuchs. Die Abbuchungsseite des Abschlags stellt den Abschlag für die Schuldner des Unternehmens dar, und die Abrechnungsseite der Abzinsungsspalte bezeichnet den Abschlag, den unsere Lieferanten oder Gläubiger bei Zahlungen erhalten.

Die Summe der Rabattspalte der Belastungsseite des Kassenbuchs wird im Sachkonto von gebucht ‘Discount Allowed to Customers’ Konto als ‘To Total As Per Cash Book’. Ebenso wird die Kreditspalte des Kassenbuchs auf das Sachkonto von gebucht‘Discount Received’ wie ‘By total of cash book’.

Format

| CASH BOOK (einspaltig) | |||||||||

| DR. | Cr. | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Datum | Einzelheiten | LF | Rabatt | Menge | Datum | Einzelheiten | LF | Rabatt | Menge |

Dreifaltiges Kassenbuch

Wenn auf beiden Seiten des zweispaltigen Kassenbuchs eine weitere Bankspalte hinzugefügt wird, um alle Bankgeschäfte zu buchen, spricht man von einem dreispaltigen Kassenbuch. Alle Bankgeschäfte werden über dieses Kassenbuch abgewickelt, und es ist nicht erforderlich, ein separates Bankkonto im Hauptbuch zu eröffnen.

Kassenbuch

In jeder Organisation können viele geringfügige Transaktionen stattfinden, für die Zahlungen erforderlich sind. Daher wird Bargeld bei einem Mitarbeiter aufbewahrt, der sich darum kümmert und regelmäßige Zahlungen daraus leistet. Um es einfach und sicher zu machen, wird meistens ein konstantes Gleichgewicht mit diesem Mitarbeiter gehalten.

Angenommen, der Kassierer zahlt Herrn A 5.000 Rs, der die täglichen Organisationskosten daraus bezahlt. Angenommen, Herr A gibt an einem Tag 4.200 Rs aus, der Hauptkassierer zahlt 4.200 Rs, sodass sein Saldo aus Kassenbuch wieder 5.000 Rs beträgt. Es ist ein sehr nützliches Buchhaltungssystem, da es die Zeit des Hauptkassierers spart und eine bessere Kontrolle bietet.

Wir werden bald darüber diskutieren ‘Analytical or Columnar Petty Cash Book’ Dies wird in den meisten Organisationen am häufigsten verwendet.

Format

| PETTY CASH BOOK | |||||||||

| Erhaltener Betrag | CBF | Datum | Einzelheiten | Bezahlter Betrag | Briefpapier & Druck | Cartage | Wird geladen | Porto | LF |

|---|---|---|---|---|---|---|---|---|---|

Kaufbuch

Das Einkaufsbuch ist darauf vorbereitet, alle Guthabenkäufe einer Organisation aufzuzeichnen. Das Einkaufsbuch ist kein Einkaufsbuch.

Format

| KAUFBUCH | ||||

| Datum | Einzelheiten | Eingangsrechnung Nr. | LF | Menge |

|---|---|---|---|---|

Verkaufsbuch

Die Merkmale eines Verkaufsbuchs sind dieselben wie bei einem Kaufbuch, mit der Ausnahme, dass alle Kreditverkäufe erfasst werden.

Format

| VERKAUFSBUCH | ||||

| Datum | Einzelheiten | Auslandsrechnungsnummer | LF | Menge |

|---|---|---|---|---|

Rückgabebuch kaufen

Manchmal müssen Waren aus verschiedenen Gründen an den Lieferanten zurückgegeben werden. Der häufigste Grund sind fehlerhafte oder minderwertige Waren. In diesem Fall wird eine Lastschrift ausgestellt.

Format

| KAUF RÜCKGABEBUCH | ||||

| Datum | Einzelheiten | Gutschrift Nr. | LF | Menge |

|---|---|---|---|---|

Sale Return Book

Der Grund für die Rückgabe des Verkaufs ist der gleiche wie für die Rückgabe des Kaufs. Manchmal geben Kunden die Waren zurück, wenn sie die versprochenen Qualitätsstandards nicht erfüllen. In solchen Fällen wird dem Kunden eine Gutschrift ausgestellt.

Format

| VERKAUFSRÜCKGABEBUCH | ||||

| Datum | Einzelheiten | Lastschrift Nr. | LF | Menge |

|---|---|---|---|---|

Forderungsbuch

Rechnungen werden von Gläubigern an Schuldner ausgestellt. Die Schuldner akzeptieren sie und geben sie anschließend an die Gläubiger zurück. Von Schuldnern akzeptierte Rechnungen werden als bezeichnet‘Bills Receivables’ in den Büchern der Gläubiger und ‘Bills Payable’in den Büchern der Schuldner. Wir halten sie in unserer Akte genannt‘Bills Receivable Books’ und ‘Bills Payable Book’.

Format

| BILLS RECEIVABLE BOOK | |||||

| Datum | Erhalten von | Begriff | Geburtstermin | LF | Menge |

|---|---|---|---|---|---|

Rechnungen zahlbares Buch

Rechnungen, die zur Zahlung an den Lieferanten von Waren oder Dienstleistungen zu zahlen sind, und die Aufzeichnungen werden in diesem Buch geführt.

Format

| BILLS PAYABLE BOOK | |||||

| Datum | Wem gegeben | Begriff | Geburtstermin | LF | Menge |

|---|---|---|---|---|---|

Hauptmerkmale von Nebenbüchern

Es gibt einen Unterschied zwischen einem Einkaufsbuch und einem Einkaufsbuch. In einem Einkaufsbuch werden nur Guthabenkäufe erfasst, und in einem Einkaufsbuch werden alle Bareinkäufe in chronischer Reihenfolge erfasst. Der tägliche Saldo des Einkaufsbuchs wird in das Einkaufsbuch übertragen. Das Einkaufsbuch ist daher ein umfassendes Konto aller Einkäufe.

Die gleiche Regel gilt für Verkaufsbücher und Verkaufsbücher.

Es ist ziemlich klar, dass die Führung eines Nebenbuchs die Erleichterung von Journaleinträgen erleichtert. Praktisch ist es nicht möglich, jede einzelne Transaktion über Journaleinträge zu veröffentlichen, insbesondere in großen Organisationen, da die Aufzeichnungen dadurch sperrig und unpraktisch werden.

Durch die Pflege von Nebenbüchern erhalten wir eine wissenschaftlichere, praktischere, spezialisiertere, kontrolliertere und einfachere Arbeitsweise.

Es bietet uns die Möglichkeit, die Arbeit auf verschiedene Abteilungen wie Verkaufsabteilung, Einkaufsabteilung, Bargeldabteilung, Bankabteilung usw. aufzuteilen. Es macht jede Abteilung rechenschaftspflichtiger und bietet eine einfache Möglichkeit, Fehler zu prüfen und zu erkennen.

In der heutigen Zeit hat die neueste Computertechnologie ihre Basis auf der ganzen Welt gelegt. Immer mehr kompetente Buchhalter bieten ihre Dienstleistungen an. Genauigkeit, schnelle Ergebnisse und Einhaltung von Gesetzen sind die Schlüsselfaktoren jeder Organisation. Niemand kann diese Faktoren in einem wettbewerbsorientierten Markt ignorieren.

Bankabstimmung

An einem bestimmten Datum wird die Abstimmung unseres Bankguthaben mit dem Kontostand des Banksparbuchs als Bankabstimmung bezeichnet. Die Bankabstimmung ist eine Erklärung, die besteht aus:

- Saldo gemäß unserem Kassenbuch / Bankbuch

- Saldo gemäß Sparbuch

- Grund für den Unterschied in beiden oben genannten

Diese Erklärung kann jederzeit gemäß den Eignungen und Anforderungen des Unternehmens erstellt werden, die vom Umfang und der Anzahl der Transaktionen der Bank abhängen.

In diesen Tagen, in denen die meisten Bankgeschäfte elektronisch abgewickelt werden, erhält der Kunde für jede Transaktion eine Benachrichtigung. Die Zeit für die Abstimmung der Bank wird weiter verkürzt.

Format

| BANKÜBERTRAGUNGSERKLÄRUNG | ||

| Einzelheiten | Bankguthaben gemäß Bankbuch belasten | Guthaben der Bank gemäß Bankbuch (Überziehungskredit) |

| Saldo gemäß Bankbuch | 50.000 | -50.000 |

| 1. Hinzufügen: Scheck an Parteien ausgestellt, aber nicht in der Bank vorgelegt | 3,25,000 | 3,25,000 |

| 2. Weniger: Scheck auf der Bank hinterlegt, aber noch nicht eingelöst | -50.000 | -50.000 |

| 3. Weniger: Bankgebühren, die von der Bank abgebucht, aber nicht in unsere Geschäftsbücher eingetragen wurden | -1.200 | -1.200 |

| 4. Weniger: Bankzinsen, die von der Bank berechnet, aber nicht in unsere Geschäftsbücher eingetragen wurden | -10.000 | -10.000 |

| 5. Hinzufügen: Zahlung direkt von der Partei ohne Andeutung an uns hinterlegt | 1,75,000 | 1,75,000 |

| Guthaben gemäß Banksparbuch / Kontoauszug | 4,88,000 | 3,88,000 |

Probebilanz

Der Probesaldo ist eine Zusammenfassung aller Debit- und Guthaben von Sachkonten. Die Summe aus Debit- und Kreditseite des Probesaldos sollte abgeglichen werden. Der Probesaldo wird am letzten Tag des Abrechnungszyklus erstellt.

Die Testbilanz bietet uns eine umfassende Liste der Salden. Mit dieser Hilfe können wir Finanzberichte einer Organisation erstellen. Beispielsweise kann das Handelskonto analysiert werden, um den Bruttogewinn zu ermitteln, die Gewinn- und Verlustrechnung wird analysiert, um den Gewinn oder Verlust dieses bestimmten Rechnungsjahres zu ermitteln, und schließlich wird die Bilanz des Konzerns erstellt, um die Finanzlage abzuschließen der Firma.

Format

| TRIAL BALANCE | ||||

| S.No. | Hauptbuchkonten | LF | Lastschrift (Rs.) | Gutschrift (Rs.) |

|---|---|---|---|---|

| 1 | VORAUS VON KUNDEN | XX | ||

| 2 | VORAUS ZU STEIFEN | XX | ||

| 3 | PRÜFUNGSGEBÜHREN | XX | ||

| 4 | BALANCE BEI DER BANK | XX | ||

| 5 | BANKBOHRUNGEN | XX | ||

| 6 | BANKZINS BEZAHLT | XX | ||

| 7 | HAUPTSTADT | XX | ||

| 8 | BAR AUF DIE HAND | XX | ||

| 9 | KOMMISSION ZUM VERKAUF | XX | ||

| 10 | STROMKOSTEN | XX | ||

| 11 | ANLAGEVERMÖGEN | XX | ||

| 12 | Fracht nach außen | XX | ||

| 13 | ZINSERTRÄGE | XX | ||

| 14 | INWARD FREIGHT CHARGES | XX | ||

| 15 | BÜROKOSTEN | XX | ||

| 16 | HERVORRAGENDE MIETE | XX | ||

| 17 | IM VORAUS BEZAHLTE VERSICHERUNG | XX | ||

| 18 | KÄUFE | XX | ||

| 19 | MIETE | XX | ||

| 20 | REPARATUR UND ERNEUERUNGEN | XX | ||

| 21 | GEHALT | XX | ||

| 22 | GEHALT ZAHLBAR | XX | ||

| 23 | VERKAUF | XX | ||

| 24 | PERSONAL-WOHLFAHRTSKOSTEN | XX | ||

| 25 | LAGER | XX | ||

| 26 | SUNDRY CREDTIORS | XX | ||

| 27 | SUNDRY DEBITORS | XX | ||

| GESAMT | XXXXX | XXXXX | ||

Jahresabschluss

Der Jahresabschluss ist darauf vorbereitet, den Gewinn oder Verlust des Geschäfts zu ermitteln und die Finanzlage des Unternehmens zu kennen.

Handels-, Gewinn- und Verlustrechnungen ermitteln den Nettogewinn für einen Abrechnungszeitraum und die Bilanz spiegelt die Position des Geschäfts wider.

Alle oben genannten haben fast ein festes Format. Legen Sie einfach alle Salden von Sachkonten mit Hilfe des Probesaldos in das unten angegebene Format. Damit können wir gewünschte Ergebnisse in Form von Finanzgleichungen ableiten.

| Trading & Profit & Loss Account of M/s ABC Limited Für den Zeitraum bis zum 31.03.2014 |

|||

| Einzelheiten | Menge | Einzelheiten | Menge |

| Zum Eröffnungsbestand | XX | Nach Verkäufen | XX |

| Zu Einkäufen | XX | Durch Schluss | XX |

| Frachtkosten | XX | Nach Bruttoverlust c / d | XXX |

| Ausgaben leiten | XX | ||

| Zum Bruttogewinn c / d | XXX | ||

| Gesamt | XXXX | Gesamt | XXXX |

|---|---|---|---|

| Zu Gehältern | XX | Nach Bruttogewinn b / d | XXX |

| Mieten | XX | ||

| Zu Bürokosten | XX | Durch Bankzinsen erhalten | XX |

| Bankgebühren | XX | Nach Rabatt | XX |

| Bankzinsen | XX | Nach Provisionseinkommen | XX |

| Zu Stromkosten | XX | Durch Nettoverlustübertragung in die Bilanz | XX |

| Zu den Sozialausgaben des Personals | XX | ||

| Gebühren prüfen | XX | ||

| Zu reparieren und zu erneuern | XX | ||

| An die Kommission | XX | ||

| Zu verschiedenen Ausgaben | XX | ||

| Zur Abschreibung | XX | ||

| Zur Nettogewinnübertragung in die Bilanz | XX | ||

| Gesamt | XXXX | Gesamt | XXXX |

| Balance sheet of M/s ABC Limited Stand 31.03.2014 |

|||

| Verbindlichkeiten | Menge | Vermögenswerte | Menge |

|---|---|---|---|

| Hauptstadt XX Hinzufügen: Nettogewinn XX |

XX | Anlagevermögen XXXX Weniger: Beschreibung XX |

XX |

| Bankdarlehen | XX | Umlaufvermögen - | |

| Langfristige Kreditaufnahme | XX | Lager | XX |

| Kurzfristige Verbindlichkeiten - | Schuldner | XX | |

| Vorabformular Kunden | XX | Bar auf die Hand | XX |

| Verschiedene Gläubiger | XXX | Geld auf der Bank | XX |

| Rechnungen zahlbar | Wechselforderungen | XX | |

| Zu zahlende Kosten | |||

| Gesamt | XXXX | Gesamt | XXXX |

Eigenkapital

Die Gleichung des Eigenkapitals lautet wie folgt:

Owner Equity = Assets – liabilityDer Eigentümer oder der Einzelunternehmer eines Unternehmens tätigt Investitionen, verdient einen gewissen Gewinn damit und zieht etwas Geld für seinen persönlichen Gebrauch ab, die als Zeichnungen bezeichnet werden. Wir können diese Transaktion wie folgt schreiben:

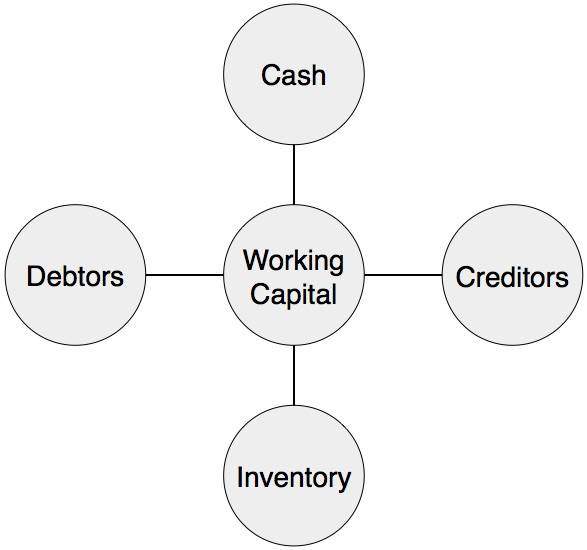

Investment (capital) ± Profit or Loss – drawings = Owner’s EquityUmlaufvermögen

Vermögenswerte, die innerhalb des nächsten Rechnungsjahres in Bargeld umgewandelt werden können, werden als kurzfristige Vermögenswerte bezeichnet.

Kassenbestand, Kassenbestand, Festgeldbelege (FDRs), Vorräte, Schuldner, Forderungsrechnungen, kurzfristige Investitionen, Personalkredite und -vorschüsse; Alle diese fallen unter das Umlaufvermögen. Darüber hinaus sind Rechnungsabgrenzungsposten Teil des Umlaufvermögens.

Note: Rechnungsabgrenzungsposten können nicht in Bargeld umgewandelt werden, sie sparen jedoch Bargeld für das nächste Geschäfts- oder Rechnungsjahr.

Kurzfristige Verbindlichkeiten

Die kurzfristigen Verbindlichkeiten sind wie das Umlaufvermögen unmittelbare Verbindlichkeiten des Unternehmens, die innerhalb eines Jahres ab dem Bilanzstichtag zu begleichen sind.

Die kurzfristigen Verbindlichkeiten umfassen hauptsächlich verschiedene Gläubiger, zu zahlende Kosten, zu zahlende Rechnungen, kurzfristige Kredite, Vorschüsse von Kunden usw.

Die Abschreibung verringert den Wert der Vermögenswerte auf Restbasis. Es reduziert auch die Gewinne des laufenden Jahres.

Die Abschreibung weist auf eine Wertminderung des Anlagevermögens hin. Die Wertminderung von Vermögenswerten hängt von der Lebensdauer der Vermögenswerte ab. Die Lebensdauer des Vermögens hängt von der Nutzung des Vermögens ab.

Es gibt viele entscheidende Faktoren, die die Lebensdauer von Vermögenswerten bestimmen. Im Falle eines Gebäudes ist beispielsweise die Zeit der entscheidende Faktor. Ausschlaggebend für Leasinggegenstände ist die Leasingdauer. Entscheidend für Maschinen und Anlagen sollte sowohl die Produktion als auch die Zeit sein. Es kann viele Faktoren geben, aber die Lebensdauer von Vermögenswerten sollte auf einer vernünftigen Grundlage ermittelt werden.

Warum müssen wir die Abschreibungen berücksichtigen?

Hier ist, warum wir Abschreibungen vornehmen müssen:

Um den tatsächlichen Gewinn während eines Jahres zu ermitteln, ist es wünschenswert, Abschreibungen zu berechnen.

Um den wahren Wert von Vermögenswerten zu ermitteln, sollten Abschreibungen vorgenommen werden. Ohne die Berechnung des korrekten Wertes von Vermögenswerten können wir die tatsächliche Finanzlage eines Unternehmens nicht ermitteln.

Anstatt überhöhten Gewinn abzuziehen, ist es wünschenswert, Vorkehrungen für den Kauf neuer Vermögenswerte zu treffen, um alte Vermögenswerte zu ersetzen. Der kumulierte Abschreibungswert bietet zusätzliches Betriebskapital.

Die Abschreibung hilft bei der Ermittlung eines einheitlichen Gewinns in jedem Rechnungsjahr.

Durch die Abschreibung kann der Steuervorteil genutzt werden.

Buchhaltungsbuchungen in Bezug auf Vermögenswerte und Abschreibungen

Lassen Sie uns die Buchhaltungseinträge in Bezug auf Vermögenswerte und Abschreibungen sehen:

| S.No. | Einzelheiten | Journaleinträge | ||||

|---|---|---|---|---|---|---|

| 1 | Kauf von Anlagevermögen |

|

||||

| 2 | Aufwendungen für den Kauf von Anlagevermögen |

|

||||

| 3 | Für die Bereitstellung von Abschreibungen |

|

||||

| 4 | Übertragung der Abschreibungen auf Profit & Loss a / c |

|

||||

| 5 | Verkauf von Vermögenswerten |

|

Abschreibungsmethode

Die Abschreibung kann mit einer der folgenden Methoden berechnet werden. Die beliebtesten Methoden bleiben jedoch (a) die Methode der geraden Linie und (b) die Methode des abgeschriebenen Werts.

- Gerade Methode

- Aufgeschriebene Wertmethode

- Annuitätsmethode

- Versicherungspolicenmethode

- Maschinenstundensatzmethode

- Verarmungsmethode

- Neubewertungsmethode

- Abschreibungsfondsmethode

Format

| DEPRECIATION CHART | |||||||

| Desc. | Eröffnungswert | Ergänzung im Laufe des Jahres | Verkauf | Balance | Abschreibungssatz | Wert der Abschreibung | Schlusswert |

|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 (2 + 3-4) |

6 | 7 | 8 (5-7) |

Format der Sachkonten

| VERMÖGENSKONTO | |||||||

| Datum | Einzelheiten | LF | Amt | Datum | Einzelheiten | LF | Amt |

|---|---|---|---|---|---|---|---|

| 25-06-13 | Zur Bank | xxx | 31-03-2014 | Durch Abschreibung | xx | ||

| Nach Saldo c / d | xx | ||||||

| Gesamt | xxx | Gesamt | xxx | ||||

| 01-04-2014 | Ausbalancieren | xx | Durch Abschreibung | xx | |||

Die Kostenrechnung ist die Anwendung von Rechnungslegungs- und Kostengrundsätzen, -methoden und -techniken bei der Ermittlung von Kosten und der Analyse von Einsparungen oder Mehrkosten im Vergleich zu früheren Erfahrungen oder Standards.… Wheldon.

Konzepte der Kostenrechnung

Im Folgenden sind die Hauptkonzepte der Kostenrechnung aufgeführt:

Kosten

Der Kauf oder die Herstellung von Produkten ist mit Kosten verbunden. Die Kosten für dasselbe Produkt können je nach Fertigstellungsgrad unterschiedlich sein. Die Kosten ändern sich je nach Stadium, in dem sich ein Produkt befindet, z. B. Rohmaterial, unfertige Erzeugnisse, Fertigwaren usw. Die Kosten eines Produkts können nicht perfekt sein und können für dasselbe Produkt in Abhängigkeit von unterschiedlichen Einschränkungen und Situationen variieren Produktion und Markt.

Kosten

Einige Kosten sind tatsächlich, wie z. B. Rohstoffkosten, Frachtkosten, Arbeitskosten usw. Einige Kosten sind auf die Kosten zurückzuführen. Um Einnahmen zu erzielen, fallen einige Ausgaben an, wie Miete, Gehalt, Versicherung, Verkaufs- und Vertriebskosten usw. Einige Ausgaben sind variabel, einige sind halbvariabel und einige fester Natur.

Verlust

Es entstehen Aufwendungen, um etwas zu erhalten, und Verluste entstehen ohne Entschädigung. Sie erhöhen die Kosten für Produkte oder Dienstleistungen, ohne dass ein Mehrwert entsteht.

Kostenstelle

Kostenstelle bezieht sich auf einen bestimmten Tätigkeitsbereich und es kann mehrere Kostenstellen in einer Organisation geben. Jede Kostenstelle fügt dem Produkt einige Kosten hinzu, und jede Kostenstelle ist für alle Aktivitäten und Kosten verantwortlich. Eine Kostenstelle kann auch als Abteilung oder Unterabteilung bezeichnet werden. Es gibt drei Arten von Kostenstellen:

Personal and Impersonal Cost Centers- Eine Gruppe von Personen in einer Organisation, die als Ganzes für eine Gruppenaktivität verantwortlich ist, wird als persönliche Kostenstelle bezeichnet. Im Falle eines unpersönlichen Call Centers werden die Aktivitäten mit Hilfe von Maschinen und Anlagen durchgeführt.

Operation and Process Cost Centers- Die gleiche Art von Aktivität wird in einer Betriebsabteilung ausgeführt. In einer Prozesskostenstelle sind, wie der Name schon sagt, verschiedene Arten von Prozessen beteiligt.

Product and Service Cost Centers- Eine Abteilung, in der sich alle Aktivitäten auf das Produkt beziehen, wird als Produktabteilung bezeichnet. Wenn die Zentren ihre Dienstleistungen für ein reibungsloses Funktionieren einer Produktabteilung erbringen, werden sie als Servicekostenstellen bezeichnet.

Profit Center

Profit Center umfassen sowohl Kostenstellen als auch Umsatzaktivitäten. Profit Center setzen Ziele für Kostenstellen und delegieren Verantwortlichkeiten an Kostenstellen. Profit Center verabschieden Richtlinien, um solche Ziele zu erreichen. Profit Center spielen eine wichtige Rolle in einer Organisation.

Kostentreiber

Die Kosten eines Produkts hängen von den Kostentreibern ab. Es kann verschiedene Arten von Kostentreibern geben, wie z. B. die Anzahl der Einheiten oder Arten von Produkten, die für die Herstellung erforderlich sind. Wenn sich der Kostentreiber ändert, ändern sich die Produktkosten automatisch.

Konvertierungskosten

Die Kosten für die Umwandlung von Rohmaterial in Produkt werden als Umwandlungskosten bezeichnet. Es umfasst Arbeitskräfte, direkte Kosten und Gemeinkosten.

Kosten tragen

Die Transportkosten sind die Kosten für die Lagerhaltung, die Sperrkosten für das Inventar, die Ladenmiete und die Kosten für den Ladenbetrieb.

Nicht vorrätig Kosten

Manchmal entsteht ein Verlust aufgrund von Lagermangel wie Verkaufsverlust, Verlust des Goodwills eines Unternehmens oder einer stillgelegten Maschine. Es wird als nicht vorrätig bezeichnet.

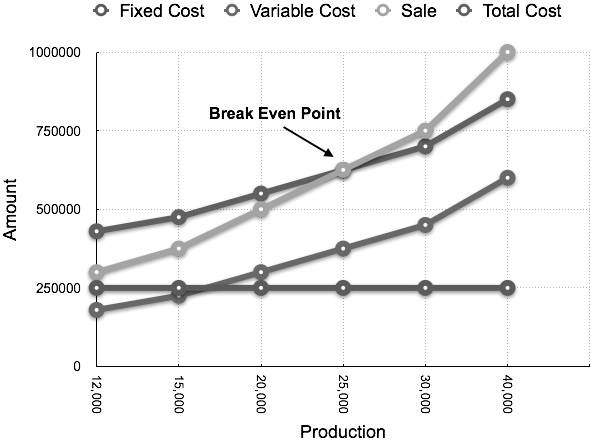

Deckungsbeitrag

Der Deckungsbeitrag ist die Differenz zwischen Verkaufspreis und variablen Kosten.

Bestellkosten

Die Bestellkosten stellen die Kosten für die Bestellung dar, bis das Material als Inventar enthalten ist.

Entwicklungskosten

Um ein neues Produkt zu entwickeln, verbessern Sie das vorhandene Produkt und verbessern Sie die Methode zur Herstellung eines Produkts, das als Entwicklungskosten bezeichnet wird.

Policenkosten

Die Kosten für die Implementierung einer neuen Richtlinie zusätzlich zur regulären Richtlinie werden als Richtlinienkosten bezeichnet.

Kosten für Leerlaufanlagen und Leerlaufkapazitäten

Wenn die verfügbaren Einrichtungen inaktiv bleiben und ein gewisser Verlust dadurch entsteht, spricht man von den Kosten für nicht genutzte Einrichtungen. Wenn die Kapazität aufgrund von Reparaturen, Abschaltungen oder anderen Gründen nicht genutzt wird, spricht man von Kapazitätskosten.

Abgelaufene Kosten

Wenn die Kosten vollständig verbraucht sind und kein zukünftiger Geldwert gemessen werden konnte, spricht man von abgelaufenen Kosten. Die abgelaufenen Kosten beziehen sich auf die aktuellen Kosten. Angenommen, die in einem Abrechnungszeitraum angefallenen Kosten haben keinen zukünftigen Wert, dann werden sie als abgelaufene Kosten bezeichnet.

Inkrementelle Einnahmen

Inkrementelle Einnahmen implizieren die Umsatzdifferenz zwischen zwei Alternativen. Bei der Beurteilung der Rentabilität einer vorgeschlagenen Alternative werden zusätzliche Einnahmen mit zusätzlichen Kosten verglichen.

Mehrwert

Mehrwert bedeutet Wertschöpfung für jedes Produkt. Die Wertschöpfung des Produkts kann auf einen Prozess am Produkt oder auf die Bereitstellung des Produkts zurückzuführen sein, oder es kann andere Gründe geben. es enthält aber auch die Gewinnbeteiligung daran.

Dringende Kosten

Es gibt einige Kosten, die sofort anfallen müssen. Eine Verzögerung dieser Kosten kann zu Geschäftsverlusten führen. Diese Kosten werden als dringende Kosten bezeichnet. Dringende Kosten werden nicht verschoben.

Verschiebbare Kosten

Wenn wir in der Lage sind, einige Ausgaben auf die Zukunft zu verschieben, ohne Kosten zu vermeiden, spricht man von aufschiebbaren Kosten.

Vorproduktionskosten

Die Kosten, die vor Beginn der formellen Produktion oder zum Zeitpunkt der Gründung einer neuen Einrichtung oder eines neuen Projekts anfallen, werden als Vorproduktionskosten bezeichnet. Einige dieser Kosten sind kapitaler Natur, andere werden als Rechnungsabgrenzungsposten bezeichnet.

Forschungskosten

Forschungskosten fallen an, um ein neues Produkt zu entdecken oder ein vorhandenes Produkt, eine Methode oder einen Prozess zu verbessern.

Schulungskosten

Die Kosten für Lehre, Ausbildung, Ausbildung von Mitarbeitern oder Arbeitnehmern innerhalb oder außerhalb des Unternehmens zur Verbesserung ihrer Fähigkeiten werden als Schulungskosten bezeichnet.

Die Vorteile der Kostenrechnung sind:

Offenlegung von profitablen und unrentablen Aktivitäten

Da die Kostenrechnung die Kosten, den Verkaufspreis und die Rentabilität des Produkts genau berechnet, wird die Trennung von profitablen oder unrentablen Artikeln oder Aktivitäten einfach.

Anleitung für zukünftige Produktionsrichtlinien

Auf der Grundlage von Daten, die von der Kalkulationsabteilung über die Kosten verschiedener Prozesse und Aktivitäten sowie deren Gewinn bereitgestellt werden, hilft es, die Zukunft zu planen.

Periodische Ermittlung von Gewinnen und Verlusten

Die Kostenrechnung hilft uns, den periodischen Gewinn und Verlust eines Produkts zu bestimmen.

Um die genaue Ursache für die Abnahme oder Steigerung des Gewinns herauszufinden

Mithilfe der Kostenrechnung kann jede Organisation die genaue Ursache für die Verringerung oder Steigerung des Gewinns ermitteln, die auf höhere Produktkosten, einen niedrigeren Verkaufspreis oder auf unproduktive Aktivitäten oder nicht genutzte Kapazitäten zurückzuführen sein kann.

Kontrolle über Material und Vorräte

Die Kostenrechnung lehrt uns, die Material- und Lieferkosten nach Abteilungen, Prozessen, Produktionseinheiten oder Dienstleistungen zu erfassen, die uns die Kontrolle über Material und Lieferungen ermöglichen.

Relative Effizienz verschiedener Arbeitnehmer

Mit Hilfe der Kostenrechnung können wir einen geeigneten Plan für Löhne, Anreize und Belohnungen für Arbeitnehmer und Angestellte einer Organisation einführen.

Zuverlässiger Vergleich

Die Kostenrechnung bietet uns einen zuverlässigen Vergleich von Produkten und Dienstleistungen innerhalb und außerhalb eines Unternehmens mit den auf dem Markt verfügbaren Produkten und Dienstleistungen. Es hilft auch, das niedrigste Kostenniveau des Produkts bei höchster Effizienz des Betriebs zu erreichen.

Hilfreich für die Regierung

Es hilft der Regierung bei der Planung und Politikgestaltung in Bezug auf Import, Export, Industrie und Steuern. Es ist hilfreich bei der Beurteilung von Verbrauchssteuern, Dienstleistungssteuern und Einkommenssteuern usw. Es liefert der Regierung vorgefertigte Daten zu Preisabsprachen, Preiskontrolle, Zollschutz usw.

Hilfreich für die Verbraucher

Preissenkungen aufgrund von Kostensenkungen gehen letztendlich an den Kunden über. Die Kostenrechnung stärkt das Vertrauen der Kunden in die Preisgerechtigkeit.

Klassifizierung und Unterteilung der Kosten

Die Kostenrechnung hilft dabei, die Kosten nach Abteilung, Prozess, Produkt, Aktivität und Service anhand der Finanzbuchhaltung zu klassifizieren, die nur eine konsolidierte Nettogewinn- oder -verlustzahl einer Organisation ohne Klassifizierung oder Unterteilung der Kosten ergibt.

Um einen angemessenen Verkaufspreis herauszufinden

Unter schwierigen Marketingbedingungen oder in Zeiten des Einbruchs hilft die Kalkulation dabei, den Verkaufspreis des Produkts auf dem optimalen Niveau zu bestimmen, weder zu hoch noch zu niedrig.

Richtige Investition in Inventar

Die Verlagerung von toten Lagerbeständen oder sich langsam bewegenden Gegenständen in sich schnell bewegende Gegenstände kann dem Unternehmen helfen, in angemessenere und rentablere Bestände zu investieren. Es hilft uns auch, den Lagerbestand in Bezug auf Investitionen und Lagervielfalt auf dem bestmöglichen Niveau zu halten.

Korrekte Bewertung des Inventars

Die Kostenrechnung ist eine genaue und angemessene Bewertungstechnik, die einem Unternehmen hilft, Bestände zuverlässiger und genauer zu bewerten. Andererseits hängt die Bewertung des Inventars lediglich von der physischen Bestandsaufnahme und deren Bewertung ab, was keine angemessene und wissenschaftliche Methode ist.

Entscheidung über Herstellung oder Einkauf von außen

Mithilfe von Kostendaten kann das Management entscheiden, ob die Eigenproduktion eines Produkts rentabel ist oder ob es möglich ist, das Produkt von außerhalb zu kaufen. Im Gegenzug ist es für das Management hilfreich, schwere Verluste aufgrund falscher Entscheidungen zu vermeiden.

Zuverlässige Überprüfung der Buchhaltung

Die Kostenrechnung ist ein zuverlässigeres und genaueres Buchhaltungssystem. Es ist hilfreich, die Ergebnisse der Finanzbuchhaltung mithilfe einer regelmäßigen Abstimmung der Kostenkonten mit den Finanzkonten zu überprüfen.

Budgetierung

In der Kostenrechnung werden verschiedene Budgets erstellt, und diese Budgets sind sehr wichtige Instrumente der Kostenrechnung. Die Budgets zeigen die Kosten, Einnahmen, Gewinne, Produktionskapazitäten und Effizienz von Maschinen und Anlagen sowie die Effizienz der Arbeitnehmer. Da das Budget auf wissenschaftliche und systemische Weise geplant ist, hilft es, die Fehlleitung der Aktivitäten einer Organisation positiv zu kontrollieren.

Sowohl die Kostenrechnung als auch die Finanzbuchhaltung helfen dem Management bei der Formulierung und Kontrolle von Organisationsrichtlinien. Das Finanzmanagement liefert ein Gesamtbild des Gewinns oder Verlusts, und die Kostenrechnung liefert eine detaillierte produktbezogene Analyse.

Zweifellos ist der Zweck von beiden der gleiche; Dennoch gibt es große Unterschiede in der Finanzbuchhaltung und der Kostenrechnung. Wenn ein Unternehmen beispielsweise mit 10 Arten von Produkten handelt, liefert die Finanzbuchhaltung Informationen zu allen Produkten insgesamt unter verschiedenen Kategorien von Ausgabenköpfen wie Materialkosten, Arbeitskosten, Frachtkosten, direkte Kosten und indirekte Kosten. Im Gegensatz dazu enthält die Kostenrechnung Einzelheiten zu den einzelnen Gemeinkosten, z. B. Material-, Arbeits-, direkte und indirekte Kosten, die in jeder Einheit verbraucht werden. Mit Hilfe der Kalkulation erhalten wir produktbezogene Kosten, Verkaufspreis und Rentabilität.

Die folgende Tabelle behandelt im Großen und Ganzen die wichtigsten Unterschiede zwischen Finanzbuchhaltung und Kostenrechnung.

| Punkt der Unterschiede | Finanzbuchhaltung | Kostenrechnung |

|---|---|---|

| Bedeutung | Die Neukodierung von Transaktionen ist Teil der Finanzbuchhaltung. Wir machen Abschlüsse durch diese Transaktionen. Mit Hilfe von Abschlüssen analysieren wir die Rentabilität und Finanzlage eines Unternehmens. | Die Kostenrechnung wird zur Berechnung der Produktkosten verwendet und ist auch bei der Kostenkontrolle hilfreich. In der Kostenrechnung untersuchen wir variable Kosten, Fixkosten, Halbfixkosten, Gemeinkosten und Kapitalkosten. |

| Zweck | Zweck des Jahresabschlusses ist es, die korrekte Finanzlage der Organisation darzustellen. | Berechnung der Kosten für jede Produkteinheit, auf deren Grundlage wir genaue Entscheidungen treffen können. |

| Aufzeichnung | Die Schätzung bei der Erfassung von Finanztransaktionen wird nicht verwendet. Es basiert nur auf tatsächlichen Transaktionen. | In der Kostenrechnung buchen wir tatsächliche Transaktionen und vergleichen sie mit der Schätzung. Die Kalkulation basiert daher sowohl auf der Schätzung der Kosten als auch auf der Erfassung der tatsächlichen Transaktionen. |

| Steuern | Die Richtigkeit der Transaktion ist wichtig, ohne sich um die Kostenkontrolle zu kümmern. | Kostenrechnung mit dem Ziel der Kostenkontrolle mit Hilfe von Kalkulationstools wie Standardkalkulation und Budgetkontrolle. |

| Zeitraum | Der Berichtszeitraum für die Finanzbuchhaltung endet am Ende des Geschäftsjahres. | Die Berichterstattung im Rahmen der Kostenrechnung erfolgt gemäß den Anforderungen des Managements oder nach Bedarf. |

| Berichterstattung | In der Finanzbuchhaltung werden die Kosten weitgehend erfasst. | In der Kostenrechnung erfolgt die minutengenaue Berichterstattung über die Kosten pro Einheit. |

| Festlegung des Verkaufspreises | Die Festlegung des Verkaufspreises ist kein Ziel der Finanzbuchhaltung. | Die Kostenrechnung liefert ausreichende Informationen, die bei der Ermittlung des Verkaufspreises hilfreich sind. |

| Relative Effizienz | Die relative Effizienz von Arbeitnehmern, Anlagen und Maschinen kann darunter nicht bestimmt werden. | Wertvolle Informationen zur Effizienz liefert der Kostenbuchhalter. |

| Bewertung des Inventars | Die Bewertungsgrundlage ist "Kosten oder Marktpreis, je nachdem, welcher Wert niedriger ist". | Die Kostenrechnung berücksichtigt immer den Selbstkostenpreis der Vorräte. |

| Prozess | Journaleinträge, Sachkonten, Probesaldo und Finanzberichte | Verkaufskosten des Produkts (der Produkte), Addition der Marge und Bestimmung des Verkaufspreises des Produkts. |

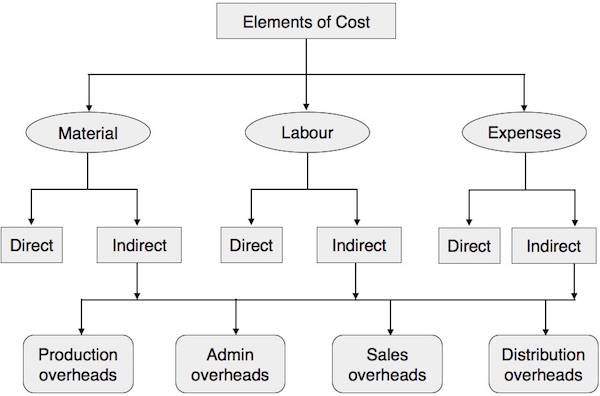

Kosten können anhand der folgenden Attribute klassifiziert werden:

Natürlich

Bei diesem Typ sind Material, Arbeit und Gemeinkosten drei Kosten, die weiter unterteilt werden können in Rohstoffe, Verbrauchsmaterialien, Verpackungsmaterialien und Ersatzteile usw.

Nach Rückverfolgbarkeitsgrad des Produkts

Direkte und indirekte Kosten sind die Hauptkostenarten, die darunter fallen. Direkte Kosten können direkt einem bestimmten Produkt zugeordnet werden. Leder in der Schuhherstellung ist eine direkte Ausgabe und Gehälter, Miete des Gebäudes usw. fallen unter indirekte Kosten.

By Controllability

In this classification, two types of costs fall:

Controllable - These are controlled by management like material labour and direct expenses.

Uncontrollable - They are not influenced by management or any group of people. They include rent of a building, salaries, and other indirect expenses.

By Relationship with Accounting Period