Finanzanalyse für Excel-Daten

Mit Excel können Sie auf einfache Weise Finanzanalysen durchführen. Excel bietet Ihnen verschiedene Finanzfunktionen wie PMT, PV, NPV, XNPV, IRR, MIRR, XIRR usw., mit denen Sie schnell zu den Ergebnissen der Finanzanalyse gelangen.

In diesem Kapitel erfahren Sie, wo und wie Sie diese Funktionen für Ihre Analyse verwenden können.

Was ist Annuität?

Eine Annuität ist eine Reihe konstanter Barzahlungen, die über einen kontinuierlichen Zeitraum geleistet werden. Zum Beispiel Ersparnisse für den Ruhestand, Versicherungszahlungen, Wohnungsbaudarlehen, Hypothek usw. In Rentenfunktionen -

- Eine positive Zahl steht für erhaltenes Bargeld.

- Eine negative Zahl steht für ausgezahltes Geld.

Barwert einer Reihe zukünftiger Zahlungen

Der Barwert ist der Gesamtbetrag, den eine Reihe zukünftiger Zahlungen jetzt wert ist. Sie können den Barwert mit den Excel-Funktionen berechnen -

PV- Berechnet den Barwert einer Investition anhand eines Zinssatzes und einer Reihe zukünftiger Zahlungen (negative Werte) und Erträge (positive Werte). Mindestens einer der Cashflows muss positiv und mindestens einer negativ sein.

NPV - Berechnet den Barwert einer Investition unter Verwendung eines Abzinsungssatzes und einer Reihe von periodischen zukünftigen Zahlungen (negative Werte) und Erträgen (positive Werte).

XNPV - Berechnet den Barwert für einen Cashflow-Zeitplan, der nicht unbedingt periodisch ist.

Note that - -

Die PV-Cashflows müssen konstant sein, während die NPV-Cashflows variabel sein können.

PV-Cashflows können entweder zu Beginn oder am Ende des Zeitraums erfolgen, während NPV-Cashflows am Ende des Zeitraums liegen müssen.

Die Barwert-Cashflows müssen periodisch sein, während die XNPV-Cashflows nicht periodisch sein müssen.

In diesem Abschnitt erfahren Sie, wie Sie mit PV arbeiten. In einem späteren Abschnitt erfahren Sie mehr über den Kapitalwert.

Beispiel

Angenommen, Sie kaufen einen Kühlschrank. Der Verkäufer teilt Ihnen mit, dass der Preis für den Kühlschrank 32000 beträgt. Sie haben jedoch die Möglichkeit, den Betrag innerhalb von 8 Jahren mit einem Zinssatz von 13% pro Jahr und jährlichen Zahlungen von 6000 auszuzahlen. Sie haben auch die Möglichkeit, die Zahlungen vorzunehmen entweder zu Beginn oder am Ende eines jeden Jahres.

Sie möchten wissen, welche dieser Optionen für Sie von Vorteil ist.

Sie können die Excel-Funktion PV verwenden -

PV (rate, nper, pmt, [fv ], [type])Um den Barwert bei Zahlungen am Ende eines jeden Jahres zu berechnen, lassen Sie den Typ weg oder geben Sie 0 für den Typ an.

Geben Sie 1 für den Typ an, um den Barwert mit den Zahlungen am Ende eines jeden Jahres zu berechnen.

Sie erhalten folgende Ergebnisse -

Deshalb,

- Wenn Sie die Zahlung jetzt leisten, müssen Sie 32.000 des Barwerts bezahlen.

- Wenn Sie sich für jährliche Zahlungen mit Zahlung zum Jahresende entscheiden, müssen Sie 28.793 des Barwerts bezahlen.

- Wenn Sie sich für jährliche Zahlungen mit Zahlung zum Jahresende entscheiden, müssen Sie 32.536 des Barwerts bezahlen.

Sie können deutlich sehen, dass Option 2 für Sie von Vorteil ist.

Was ist EMI?

Eine Equated Monthly Rate (EMI) wird von Investopedia definiert als "Ein fester Zahlungsbetrag, den ein Kreditnehmer an einen Kreditgeber zu einem bestimmten Datum pro Kalendermonat leistet. Equated Monthly Raten werden verwendet, um sowohl Zinsen als auch Kapital jeden Monat abzuzahlen, so dass über Nach einer bestimmten Anzahl von Jahren wird das Darlehen vollständig zurückgezahlt. "

EMI auf Darlehen

In Excel können Sie mit der PMT-Funktion den EMI eines Kredits berechnen.

Angenommen, Sie möchten ein Wohnungsbaudarlehen von 5000000 mit einem jährlichen Zinssatz von 11,5% und einer Laufzeit von 25 Jahren aufnehmen. Sie finden Ihr EMI wie folgt:

- Berechnen Sie den Zinssatz pro Monat (Zinssatz pro Jahr / 12)

- Anzahl der monatlichen Zahlungen berechnen (Anzahl der Jahre * 12)

- Verwenden Sie die PMT-Funktion, um die EMI zu berechnen

Wie Sie beobachten,

- Der Barwert (PV) ist der Darlehensbetrag.

- Der zukünftige Wert (Future Value, FV) ist 0, da der Kreditbetrag am Ende der Laufzeit 0 sein sollte.

- Typ ist 1, da die EMIs zu Beginn eines jeden Monats ausgezahlt werden.

Sie erhalten folgende Ergebnisse -

Monatliche Zahlung des Kapitals und der Zinsen für ein Darlehen

EMI beinhaltet sowohl Zinsen als auch eine Teilzahlung des Kapitals. Mit zunehmender Zeit variieren diese beiden EMI-Komponenten und verringern das Gleichgewicht.

Bekommen

Als Zinsanteil Ihrer monatlichen Zahlungen können Sie die Excel IPMT-Funktion verwenden.

Für die Zahlung des Hauptteils Ihrer monatlichen Zahlungen können Sie die Excel PPMT-Funktion verwenden.

Zum Beispiel, wenn Sie ein Darlehen von 1.000.000 für eine Laufzeit von 8 Monaten mit einem Zinssatz von 16% pro Jahr aufgenommen haben. Sie können Werte für das EWI, die abnehmenden Zinsbeträge, die zunehmende Zahlung von Kapitalbeträgen und den abnehmenden Kreditsaldo über die 8 Monate erhalten. Nach Ablauf von 8 Monaten beträgt der Kreditsaldo 0.

Befolgen Sie die unten angegebenen Schritte.

Step 1 - Berechnen Sie das EMI wie folgt.

Dies führt zu einem EMI von Rs. 13261.59.

Step 2 - Berechnen Sie als Nächstes die Zinsen und Hauptteile des EWI für die 8 Monate wie unten gezeigt.

Sie erhalten folgende Ergebnisse.

Zinsen und Kapital zwischen zwei Perioden gezahlt

Sie können die zwischen zwei Perioden einschließlich Zinsen gezahlten Zinsen und Kapitalbeträge berechnen.

Berechnen Sie die kumulativen Zinsen zwischen 2 nd und 3 rd Monaten mit der CUMIPMT Funktion.

Überprüfen Sie das Ergebnis der Zinswerte für 2 zusammenfassend nd und 3 rd Monate.

Berechnen Sie die kumulative Haupt bezahlt zwischen 2 nd und 3 rd Monate mit der CUMPRINC Funktion.

Überprüfen Sie das Ergebnis die wichtigsten Werte für 2 zusammenfassend nd und 3 rd Monate.

Sie erhalten folgende Ergebnisse.

Sie können sehen, dass Ihre Berechnungen mit Ihren Überprüfungsergebnissen übereinstimmen.

Berechnung des Zinssatzes

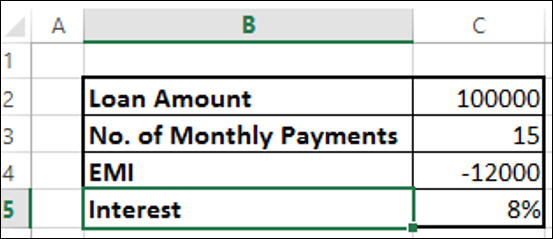

Angenommen, Sie nehmen ein Darlehen von 100.000 auf und möchten es in 15 Monaten mit einer monatlichen Höchstzahlung von 12000 zurückzahlen. Vielleicht möchten Sie wissen, zu welchem Zinssatz Sie zahlen müssen.

Finden Sie den Zinssatz mit der Excel RATE-Funktion -

Sie erhalten das Ergebnis als 8%.

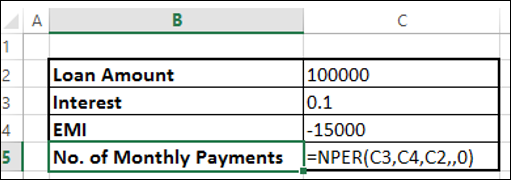

Berechnung der Laufzeit des Darlehens

Angenommen, Sie nehmen ein Darlehen von 100.000 zum Zinssatz von 10% auf. Sie möchten eine maximale monatliche Zahlung von 15.000. Vielleicht möchten Sie wissen, wie lange es dauern wird, bis Sie den Kredit abgeschlossen haben.

Ermitteln Sie die Anzahl der Zahlungen mit der Excel NPER-Funktion

Sie erhalten das Ergebnis als 12 Monate.

Investitionsentscheidungen

Wenn Sie eine Investition tätigen möchten, vergleichen Sie die verschiedenen Optionen und wählen die aus, die bessere Renditen erzielt. Der Barwert ist nützlich, um die Zahlungsströme über einen bestimmten Zeitraum zu vergleichen und zu entscheiden, welcher besser ist. Die Zahlungsströme können in regelmäßigen Abständen oder in unregelmäßigen Abständen erfolgen.

Zunächst betrachten wir den Fall von regular, periodical cash flows.

Der Barwert einer Folge von Zahlungsströmen, die in n Jahren zu verschiedenen Zeitpunkten eingegangen sind (n kann ein Bruchteil sein), beträgt 1/(1 + r)n, wobei r der jährliche Zinssatz ist.

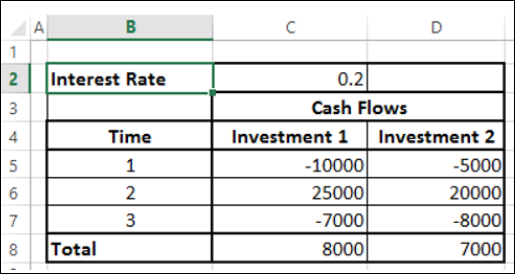

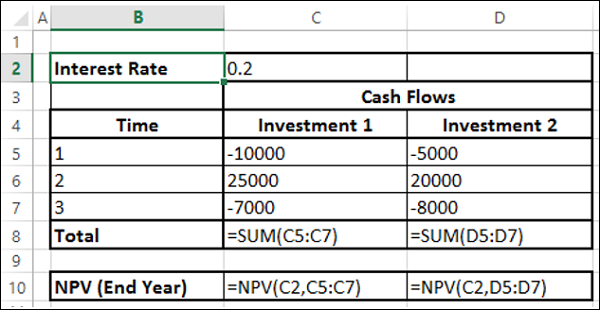

Betrachten Sie die folgenden zwei Investitionen über einen Zeitraum von 3 Jahren.

Auf den ersten Blick sieht Investition 1 besser aus als Investition 2. Sie können jedoch nur dann entscheiden, welche Investition besser ist, wenn Sie den tatsächlichen Wert der Investition ab heute kennen. Mit der NPV-Funktion können Sie die Renditen berechnen.

Die Zahlungsströme können auftreten

- Am Ende eines jeden Jahres.

- Zu Beginn eines jeden Jahres.

- Mitten in jedem Jahr.

Die NPV-Funktion geht davon aus, dass die Zahlungsströme zum Jahresende vorliegen. Wenn die Zahlungsströme zu unterschiedlichen Zeiten auftreten, müssen Sie diesen bestimmten Faktor bei der Berechnung mit dem Kapitalwert berücksichtigen.

Angenommen, die Zahlungsströme erfolgen zum Jahresende. Dann können Sie sofort die NPV-Funktion verwenden.

Sie erhalten folgende Ergebnisse -

Wie Sie beobachten, ist der Kapitalwert für Investition 2 höher als der für Investition 1. Daher ist Investition 2 die bessere Wahl. Sie haben dieses Ergebnis erhalten, da die Auszahlungen für Investition 2 zu späteren Zeitpunkten im Vergleich zu Investition 1 erfolgen.

Cashflows zu Jahresbeginn

Angenommen, die Zahlungsströme treten zu Beginn eines jeden Jahres auf. In einem solchen Fall sollten Sie den ersten Cashflow nicht in die Barwertberechnung einbeziehen, da er bereits den aktuellen Wert darstellt. Sie müssen den ersten Cashflow zum Barwert addieren, der sich aus den übrigen Cashflows ergibt, um den Barwert zu erhalten.

Sie erhalten folgende Ergebnisse -

Cashflows zur Jahresmitte

Angenommen, die Zahlungsströme treten Mitte jedes Jahres auf. In einem solchen Fall müssen Sie den aus den Cashflows erhaltenen Kapitalwert mit $ \ sqrt {1 + r} $ multiplizieren, um den Barwert zu erhalten.

Sie erhalten folgende Ergebnisse -

Cashflows in unregelmäßigen Abständen

Wenn Sie den Barwert mit unregelmäßigen Zahlungsströmen berechnen möchten, dh mit Zahlungsströmen, die zu zufälligen Zeiten auftreten, ist die Berechnung etwas komplex.

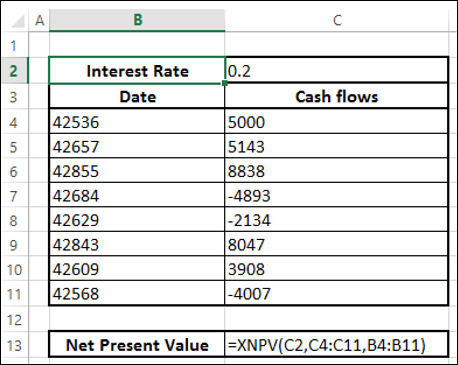

In Excel können Sie eine solche Berechnung jedoch problemlos mit der XNPV-Funktion durchführen.

- Ordnen Sie Ihre Daten mit den Daten und den Cashflows.

Note- Das erste Datum in Ihren Daten sollte das früheste aller Daten sein. Die anderen Daten können in beliebiger Reihenfolge auftreten.

- Verwenden Sie die XNPV-Funktion, um den Barwert zu berechnen.

Sie erhalten folgende Ergebnisse -

Angenommen , das heutige Datum 15 th März 2015. Wie Sie beobachten, alle die Daten der Zahlungsströme sind von späteren Zeitpunkten. Wenn Sie den Barwert ab heute ermitteln möchten, fügen Sie ihn in die Daten oben ein und geben Sie 0 für den Cashflow an.

Sie erhalten folgende Ergebnisse -

Interne Rendite (IRR)

Die interne Rendite (IRR) einer Anlage ist der Zinssatz, zu dem der Kapitalwert 0 beträgt. Dies ist der Zinswert, für den die Barwerte der positiven Cashflows die negativen genau kompensieren. Wenn der Abzinsungssatz der IRR ist, ist die Investition vollkommen gleichgültig, dh der Anleger gewinnt oder verliert weder Geld.

Berücksichtigen Sie die folgenden Zahlungsströme, unterschiedliche Zinssätze und die entsprechenden Barwertwerte.

Wie Sie zwischen den Zinswerten 10% und 11% beobachten können, ändert sich das Vorzeichen des Kapitalwerts. Wenn Sie den Zinssatz auf 10,53% einstellen, beträgt der Kapitalwert fast 0. Daher beträgt der IRR 10,53%.

Ermittlung des IRR von Cashflows für ein Projekt

Sie können den IRR von Cashflows mit der Excel-Funktion IRR berechnen.

Der IRR beträgt 10,53%, wie Sie im vorherigen Abschnitt gesehen haben.

Für die angegebenen Cashflows kann IRR -

- existieren und einzigartig

- existieren und mehrfach

- nicht existieren

Einzigartige IRR

Wenn IRR vorhanden und einzigartig ist, kann es verwendet werden, um die beste Investition unter mehreren Möglichkeiten auszuwählen.

Wenn der erste Cashflow negativ ist, bedeutet dies, dass der Investor das Geld hat und investieren möchte. Je höher der IRR, desto besser, da er den Zinssatz darstellt, den der Anleger erhält.

Wenn der erste Cashflow positiv ist, bedeutet dies, dass der Anleger Geld benötigt und nach einem Darlehen sucht. Je niedriger der IRR, desto besser, da er den vom Anleger gezahlten Zinssatz darstellt.

Um festzustellen, ob eine IRR eindeutig ist oder nicht, variieren Sie den Schätzwert und berechnen Sie die IRR. Wenn der IRR konstant bleibt, ist er eindeutig.

Wie Sie beobachten, hat der IRR einen eindeutigen Wert für die verschiedenen Schätzwerte.

Mehrere IRRs

In bestimmten Fällen können mehrere IRRs vorhanden sein. Berücksichtigen Sie die folgenden Zahlungsströme. Berechnen Sie den IRR mit unterschiedlichen Schätzwerten.

Sie erhalten folgende Ergebnisse -

Sie können beobachten, dass es zwei IRRs gibt - -9,59% und 216,09%. Sie können diese beiden IRRs überprüfen, um den Kapitalwert zu berechnen.

Für -9,59% und 216,09% beträgt der Kapitalwert 0.

Keine IRRs

In bestimmten Fällen haben Sie möglicherweise keine IRR. Berücksichtigen Sie die folgenden Zahlungsströme. Berechnen Sie den IRR mit unterschiedlichen Schätzwerten.

Sie erhalten das Ergebnis als #NUM für alle Schätzwerte.

Das Ergebnis #NUM bedeutet, dass für die betrachteten Cashflows kein IRR vorhanden ist.

Cashflow-Muster und IRR

Wenn sich die Zahlungsströme nur um ein Vorzeichen ändern, z. B. von negativ zu positiv oder von positiv zu negativ, ist ein eindeutiger IRR garantiert. Beispielsweise wird bei Kapitalinvestitionen der erste Cashflow negativ sein, während der Rest der Cashflows positiv sein wird. In solchen Fällen besteht eine eindeutige IRR.

Wenn sich die Zahlungsströme um mehr als ein Vorzeichen ändern, ist der IRR möglicherweise nicht vorhanden. Selbst wenn es existiert, ist es möglicherweise nicht eindeutig.

Entscheidungen basierend auf IRRs

Viele Analysten bevorzugen die Verwendung von IRR und es ist eine beliebte Rentabilitätsmaßnahme, da es in Prozent leicht zu verstehen und leicht mit der erforderlichen Rendite zu vergleichen ist. Es gibt jedoch bestimmte Probleme beim Treffen von Entscheidungen mit IRR. Wenn Sie mit IRRs rangieren und Entscheidungen basierend auf diesen Rängen treffen, können Sie falsche Entscheidungen treffen.

Sie haben bereits gesehen, dass Sie mit dem Kapitalwert finanzielle Entscheidungen treffen können. IRR und NPV führen jedoch nicht immer zu derselben Entscheidung, wenn sich Projekte gegenseitig ausschließen.

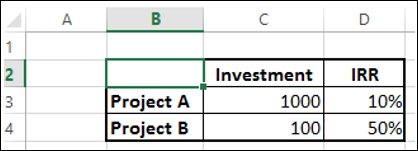

Mutually exclusive projectssind solche, bei denen die Auswahl eines Projekts die Annahme eines anderen ausschließt. Wenn Projekte, die verglichen werden, sich gegenseitig ausschließen, kann ein Ranking-Konflikt zwischen NPV und IRR entstehen. Wenn Sie zwischen Projekt A und Projekt B wählen müssen, schlägt der Kapitalwert möglicherweise die Annahme von Projekt A vor, während IRR möglicherweise Projekt B vorschlägt.

Diese Art von Konflikt zwischen Kapitalwert und IRR kann aus einem der folgenden Gründe auftreten:

- Die Projekte sind sehr unterschiedlich groß oder

- Der Zeitpunkt der Zahlungsströme ist unterschiedlich.

Projekte mit erheblichem Größenunterschied

Wenn Sie eine Entscheidung durch IRR treffen möchten, ergibt Projekt A eine Rendite von 100 und Projekt B eine Rendite von 50. Daher sieht eine Investition in Projekt A rentabel aus. Dies ist jedoch aufgrund des unterschiedlichen Umfangs der Projekte eine falsche Entscheidung.

Betrachten Sie -

Sie müssen 1000 investieren.

Wenn Sie ganze 1000 in Projekt A investieren, erhalten Sie eine Rendite von 100.

Wenn Sie 100 in Projekt B investieren, haben Sie immer noch 900 in der Hand, die Sie in ein anderes Projekt investieren können, z. B. Projekt C. Angenommen, Sie erhalten eine Rendite von 20% auf Projekt C, dann die Gesamtrendite auf Projekt B und Projekt C. ist 230, was in Bezug auf die Rentabilität weit voraus ist.

Daher ist der Kapitalwert in solchen Fällen ein besserer Weg zur Entscheidungsfindung.

Projekte mit unterschiedlichen Cashflow-Zeiten

Wenn Sie sich für IRR entscheiden, ist Projekt B die richtige Wahl. Projekt A hat jedoch einen höheren Kapitalwert und ist eine ideale Wahl.

IRR von unregelmäßig verteilten Cashflows (XIRR)

Ihre Cashflows können manchmal unregelmäßig verteilt sein. In einem solchen Fall können Sie IRR nicht verwenden, da für IRR Zeitintervalle mit gleichem Abstand erforderlich sind. Sie können stattdessen XIRR verwenden, das die Daten der Zahlungsströme zusammen mit den Zahlungsströmen berücksichtigt.

Die daraus resultierende interne Rendite beträgt 26,42%.

Modifizierte IRR (MIRR)

Stellen Sie sich einen Fall vor, in dem sich Ihre Finanzierungsrate von Ihrer Reinvestitionsrate unterscheidet. Wenn Sie die interne Rendite mit IRR berechnen, wird für Finanzierung und Reinvestition dieselbe Rate angenommen. Außerdem erhalten Sie möglicherweise mehrere IRRs.

Betrachten Sie zum Beispiel die unten angegebenen Cashflows -

Wie Sie beobachten, ist der Kapitalwert mehr als einmal 0, was zu mehreren IRRs führt. Darüber hinaus wird die Reinvestitionsrate nicht berücksichtigt. In solchen Fällen können Sie modifizierte IRR (MIRR) verwenden.

Sie erhalten ein Ergebnis von 7% wie unten gezeigt -

Note - Im Gegensatz zu IRR ist MIRR immer einzigartig.