会計の基本-クイックガイド

会計はビジネス言語です。この言語を使用して、金融取引とその結果を伝えることができます。会計は、財務情報を収集、分析、および伝達するための包括的なシステムです。

会計の起源はお金と同じくらい古いです。当初は取引件数が非常に少なかったため、関係者全員が特定の期間の取引を記録することができました。23世紀前、インドの学者はKautilya エイリアス Chanakya 彼の本で会計の概念を紹介しました Arthashastra。彼の本の中で、彼は適切な口座管理の技術と口座をチェックする方法を説明しました。次第に、会計の分野は、世界のビジネスシナリオで起こっている変化に応じて目覚ましい変化を遂げてきました。

ブックキーパーは、特定の組織の規模、性質、量、およびその他の制約に応じて、特定の会計原則および基準に従い、会計士の規定に従って金融取引を記録する場合があります。

会計プロセスの助けを借りて、私たちは特定の日付でのビジネスの利益または損失を決定することができます。また、過去のパフォーマンスを分析し、将来の行動方針を計画するのにも役立ちます。

会計の定義

米国公認会計士協会は、財務会計を次のように定義しています。

「重要な方法で、金銭、取引、イベントの観点から、少なくとも部分的には金銭的性質を記録し、分類し、要約し、その結果を解釈する技術。」

会計の目的と範囲

会計の主な目的を見てみましょう:

To keep systematic records-会計は、金融取引の体系的な記録を保持するために行われます。会計の主な目的は、財務データを収集し、それを体系的に記録して、財務諸表の正確で有用な結果を導き出すのを支援することです。

To ascertain profitability-会計の助けを借りて、特定の会計期間中に発生した損益を評価することができます。Trading and Profit&Loss Accountの助けを借りて、会社の利益または損失を簡単に判断できます。

To ascertain the financial position of the business-貸借対照表または損益計算書は、特定の日付における会社の財政状態を示します。適切に作成された貸借対照表は、資産のクラスと価値、負債の性質と価値、および会社の資本ポジションを示します。その助けを借りて、私たちはあらゆる事業体の健全性を簡単に確認することができます。

To assist in decision-making-将来の意思決定を行うには、正確な財務諸表が必要です。会計の主な目的の1つは、適切なタイミングで適切な意思決定を行うことです。したがって、会計は、過去の記録の助けを借りて将来を計画するためのプラットフォームを提供します。

To fulfill compliance of Law-企業、信託、社会などの事業体は、さまざまな立法法に従って運営および統治されています。同様に、さまざまな税法(直接間接税)もすべての事業所に適用されます。誰もが、土地の対応する法律で規定されているように、さまざまな種類の口座と記録を保持および維持する必要があります。会計は、法律に準拠して事業を運営するのに役立ちます。

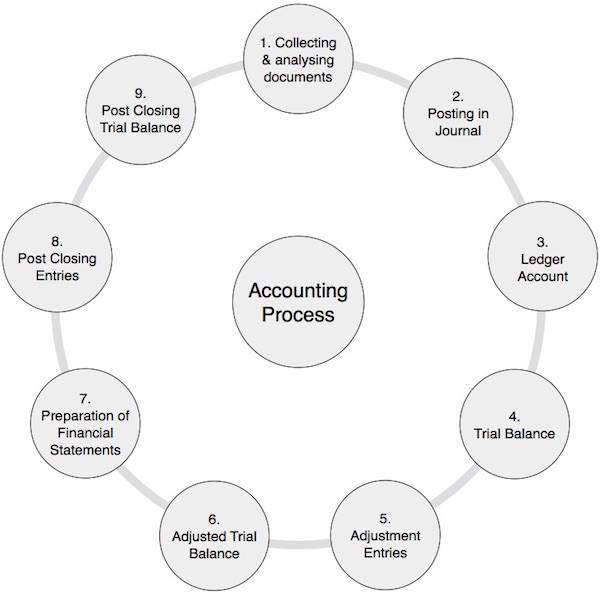

アカウンティングサイクルとは、アカウンティングプロセスの完了に関連する特定のタスクを指します。会計サイクルの長さは、月次、四半期、半年、または年次です。組織によって異なる場合がありますが、プロセスは同じです。

会計プロセス

次の表に、アカウンティングプロセスで実行される手順を示します。

| 1 | 会計書類の収集と分析 | これは、ソースドキュメントを調べて分析する非常に重要なステップです。たとえば、現金、銀行、販売、購入に関連するドキュメント。これは、会計期間を通じて継続的なプロセスです。 |

| 2 | ジャーナルへの投稿 | 上記の文書に基づいて、借方と貸方の残高が等しい複式簿記システムを使用して仕訳を渡します。このプロセスは、会計期間を通じて繰り返されます。 |

| 3 | 元帳勘定への転記 | 仕訳入力によって影響を受ける上記のすべての勘定の借方と貸方の残高は、元帳勘定に転記されます。元帳は、単にすべてのアカウントのコレクションです。通常、これは会計期間全体の継続的なプロセスでもあります。 |

| 4 | 試算表の作成 | 名前が示すように、試算表は、借方残高と貸方残高のどちらを持っているかに関係なく、元帳勘定のすべての残高の要約です。複式簿記を採用しているため、試算表に表示されるすべての借方と貸方の残高の合計は同じままです。通常、当該会計期間の終了時に試算表を作成する必要があります。 |

| 5 | 調整エントリの投稿 | このステップでは、調整エントリは最初に仕訳帳を通過し、次に元帳勘定に転記され、最後に試算表に渡されます。ほとんどの場合、収益、費用、資産および負債勘定の正しい値を見つけるために発生主義の会計を使用したため、これらの調整入力を行う必要があります。このプロセスは、各会計期間の終わりに実行されます。 |

| 6 | 調整済み試算表 | 上記の調整エントリを考慮して、調整済み試算表を作成します。調整済み試算表は、会社の財務諸表を作成するためのプラットフォームです。 |

| 7 | 財務諸表の作成 | 財務諸表は、収支勘定または取引損益勘定、キャッシュフロー計算書、資金フロー計算書、貸借対照表、または業務計算書などの一連の計算書です。試算表の助けを借りて、私たちはすべての情報を財務諸表に入れます。財務諸表は、会社の利益または損失を描写することにより、会社の財務状態を明確に示しています。 |

| 8 | クロージング後のエントリ | 会社の収益と支出のすべての異なるアカウントは、Trading and Profit&Lossアカウントに転送されます。これらのエントリの結果により、収支勘定のすべての勘定の残高はNILになります。これらのエントリの正味残高は、会社の利益または損失を表し、最終的に所有者の資本または資本に振り替えられます。 |

| 9 | 決算後の試算表 | 決算後の試算表は、資産、負債、資本勘定の残高を表します。これらの残高は、期首残高として次の会計年度に振り替えられます。 |

最初の2つの会計概念、つまり事業体概念と金銭測定概念は、会計の基本的な概念です。それらのそれぞれを簡単に見ていきましょう:

事業体コンセプト

この概念によれば、ビジネスとビジネスの所有者は2つの異なるエンティティです。言い換えれば、私と私のビジネスは別々です。

たとえば、A氏は、M / s Independent Trading Companyの名前とスタイルで新しいビジネスを開始し、現金で2,000,000ルピーの資本を導入しました。これは、M / s Independent TradingCompanyの現金残高が合計2,000,000ルピー/-増加することを意味します。同時に、資本の形でのM / s Independent TradingCompanyの責任も増加します。これは、M / s Independent TradingCompanyがA氏に2,000,000ルピーを支払う義務があることを意味します。

お金の測定の概念

この概念によれば、「私たちは、金銭的に測定できる会計記録にそれらの取引のみを予約することができます。」

例

次のアイテムの在庫の価値を決定して予約します。

Shirts Rs 5,000/-

Pants Rs 7,500/-

Coats 500 pieces

Jackets 1000 pieces

Value of Stock = ?ここで、会計記録に株式の価値を計上したいのであれば、お金の観点からコートやジャケットの価値が必要です。コートとジャケットの価値がそれぞれRs2,000とRs15,000であると結論付けた場合、在庫の価値をRs 29,500(5000 + 7500 + 2000 + 15000の結果)として帳簿に簡単に予約できます。定量的な記録は別に保管する必要があります。

ゴーイングコンサーンコンセプト

私たちの会計は、事業単位が継続企業であるという仮定に基づいています。私たちは、ビジネスユニットが継続企業であるというこの観点を念頭に置いて、ビジネスのすべての金融取引を記録します。心配は無用です。そうしないと、銀行家はローンを提供せず、サプライヤーは商品やサービスを提供せず、従業員は適切に仕事をせず、取引の記録方法は完全に変わります。

たとえば、ビジネスユニットは固定資産の形で投資を行い、資産の減価償却のみを損益勘定に計上します。資産の取得原価から資産の正味実現可能価額を差し引いた差ではありません。理由は簡単です。これらの資産を利用し、将来的には利用しながら利益を上げることを想定しています。同様に、繰延収益支出と前払い支出も扱います。継続企業の概念は、以下の場合には機能しません。

- ユニットが病気であると宣言された場合(未使用または使用不可のユニット)。

- 会社が清算しようとしていて、清算人が任命されたとき。

- 事業部門が深刻な金融危機を経験し、終焉を迎えようとしているとき。

コストの概念

これは、継続企業の概念に基づく非常に重要な概念です。資産の価値は、事業単位が継続企業であるという仮定に基づいて、資産の正味実現可能価額または市場価値ではなく、原価に基づいて計上されます。間違いなく、資産に減価償却を提供する資産の価値を減らしますが、資産の市場価値は無視します。

コストの概念は、正味実現可能価額または市場価値を考慮しながら、あらゆる種類の操作を停止します。マイナス面として、この概念は市場のインフレの影響を無視します。これは時には非常に急勾配になる可能性があります。それでも、コストの概念は広く広く受け入れられており、それに基づいてビジネスユニットの会計を行います。

デュアルアスペクトコンセプト

金融取引を完了するには複式簿記が必要です。つまり、借方は常に貸方と等しくなければなりません。したがって、すべての金融取引には2つの側面があります。

- いくつかのメリットがあり、

- 私たちはいくつかの利益を支払います。

たとえば、株を購入すると、次の2つの効果があります。

- 株式の価値が上がる(同じ金額で利益を得る)、そして

- それは債権者の形で私たちの責任を増やすでしょう。

| トランザクション | 効果 |

|---|---|

| 25,000ルピーの株式の購入 | 在庫は25,000ルピー増加します(借方残高の増加) 現金は25,000ルピー減少します(借方残高の減少) または 債権者は25,000ルピー増加します(クレジット残高の増加) |

会計期間の概念

継続企業の概念によれば、ビジネスユニットの存続期間は無期限です。会社の損益を決定し、その財政状態を確認するために、損益勘定と貸借対照表が定期的に、通常は各年の終わりに作成されます。この1年周期は会計期間として知られています。会計期間を設ける目的は、過去の実績を踏まえた是正措置、季節変動の影響を無効にすること、税金を支払うことなどです。

この概念に基づいて、歳入支出と資本支出は分離されます。収益支出は、特定の会計期間中の正しい損益を確認するために、損益勘定に借方記入されます。設備投資はこれらの費用の範疇に入り、その利益は次の会計期間にも利用されます。

会計期間は、一定の時間間隔で、つまり各会計期間の終わりに、会社の正しい位置を確認するのに役立ちます。

マッチングコンセプト

マッチングの概念は、会計期間の概念に基づいています。特定の会計期間における企業の支出は、同じ会計期間の収益と照合され、同じ期間の企業の正確な利益または損失を確認する必要があります。このマッチングの実践は、世界中で広く受け入れられています。マッチングの概念を明確に理解するために例を見てみましょう。

次のデータは、2012年1月4日から2013年3月31日までの期間にM / s GlobeEnterprisesから受信されました。

| S.No. | 詳細 | 量 |

|---|---|---|

| 1 | 現金ベースで電球あたり1,000ルピー@ 1,000個の電球の販売。 | 10,000.00 |

| 2 | 200個の電球の販売@Rs。M / s AtulTradersへのクレジットで球根ごとに10。 | 2,000.00 |

| 3 | 現金ベースで1個あたりRs.100で450本のチューブライトを販売。 | 45,000.00 |

| 4 | XZYLtdからの購入。 | 40,000.00 |

| 5 | M / s XYZLtdに支払われた現金。 | 38,000.00 |

| 6 | 購入時に支払われる運賃 | 1,500.00 |

| 7 | 支払った店の電気代 | 5,000.00 |

| 8 | 来年支払われるべき未払いの電気の3月13日の請求書。 | 1,000.00 |

上記のデータに基づいて、会社の利益または損失は次のように計算されます。

| 詳細 | 量 | 合計 |

|---|---|---|

| セール | ||

| バルブ | 12,000.00 | |

| チューブ | 45,000.00 | 57,000.00 |

| もっと少なく - | ||

| 購入 | 40,000.00 | |

| 運賃 | 5,000.00 | |

| 電気代 | 1,500.00 | |

| 未払いの費用 | 1,000.00 | 47,500.00 |

| 純利益 | 9,500.00 |

上記の例では、同じ会計期間の支出と収益を一致させるために、クレジット購入と今会計年度の未払い費用を追加して、会計期間01-04-2012から31-03-の正しい利益を確認しました。 2013年。

これは、その年の利益または損失を計算する際に、現金の回収と現金での支払いが無視されることを意味します。

発生主義の概念

上記のマッチングの概念で述べたように、会計期間に発生した収益が考慮され、会計期間に関連する支出も考慮されます。発生主義の会計の概念に基づいて、私たちがいくつかのアイテムを販売したり、いくつかのサービスを提供したりすると、現金を受け取ったかどうかに関係なく、それが収益のポイントになります。経費の場合も同様です。現金または未払で支払われたすべての費用が考慮され、費用の前払いがある場合はそれが差し引かれます。

ほとんどの専門家は、会計の現金主義を使用しています。つまり、特定の会計期間に受け取った現金と同じ会計期間に支払った費用が会計の基礎になります。彼らにとって、彼らの会社の収入は現金での収入の収集に依存しています。支出についても同様の慣行に従います。それは彼らにとって便利であり、同じ基準で、彼らは彼らの税金を支払います。

客観的な証拠の概念

客観的証拠の概念によれば、すべての財務エントリは、いくつかの客観的証拠によってサポートされる必要があります。購入は、購入請求書、販売請求書による販売、現金メモによる支出の現金支払い、および現金受領書と銀行取引明細書による債権者への支払いによってサポートされるべきです。同様に、在庫は物理的な検証によってチェックする必要があり、その価値は購入請求書で検証する必要があります。これらがないと、会計結果は信頼できず、会計記録が操作される可能性が高くなり、誰もそのような財務諸表に頼ることができなくなります。

このセクションでは、会計規則について説明します。

一貫性の条約

異なる年の結果を比較するには、同様の取引の会計規則、原則、規則、および会計概念に一貫して継続的に従う必要があります。会計処理に頻繁な変更が見られる場合、財務諸表の信頼性が失われる可能性があります。たとえば、企業が株式の評価方法と固定資産の減価償却方法のどちらか低い方のコストまたは市場価格を選択した場合、それを一貫して継続的に実行する必要があります。

一貫性はまた、変更が必要になった場合、変更とその利益または損失および会社の財政状態への影響を明確に言及する必要があると述べています。

開示条約

1956年の会社法は、財務諸表を作成しなければならない形式を規定しました。このカテゴリに分類されるすべての企業は、この慣行に従う必要があります。これらの財務諸表を作成するために、会社法によってさまざまな規定が設けられています。これらの規定の目的は、財務諸表の見方が真実かつ公正であるように、すべての重要な情報を開示することです。ただし、「開示」という用語は、すべての情報を意味するわけではありません。これは、投資家、所有者、債権者など、これらの財務諸表のユーザーにとって重要な情報の開示を意味します。

マテリアリティ条約

情報の開示または非開示が財務諸表の利用者の決定に影響を与える可能性がある場合は、その情報を開示する必要があります。

理解を深めるには、1956年会社法の改訂予定VIの損益計算書の作成に関する一般的な指示を参照してください。

会社は、営業収入の1%または1,00,000ルピーのいずれか高い方を超える収入または支出の項目に関する追加情報を注記として開示するものとします。

会社は、決算書に、5%を超える株式を保有する各株主が保有する会社の株式を、保有する株式数を明記して開示するものとします。

保全または慎重さ

安全にプレーすることを方針としています。今後の出来事については、利益は見込めませんが、保守的な方針として損失引当金を計上しております。この方針の下で、貸倒引当金および偶発債務が規定されています。ただし、予測的な利益は考慮していません。

たとえば、在庫の市場価値が(i)Rs 90で、状態(ii)Rs 70の場合、AがアイテムあたりRs 80で1000アイテムを購入し、アイテムあたりRs 100で900アイテムを販売する場合、上記の取引からの利益は次のように計算できます。

| 詳細 | 条件(i) | 条件(ii) |

|---|---|---|

| セール価格(A)(900x100) | 90,000.00 | 90,000.00 |

| 少ない-売上原価 | ||

| 購入 | 80,000.00 | 80,000.00 |

| 少ない-在庫を閉じる | 8,000.00 | 7,000.00 |

| 売上原価(B) | 72,000.00 | 73,000.00 |

| 利益(AB) | 18,000.00 | 17,000.00 |

上記の例では、株式の評価方法は「コストまたは市場価格のいずれか低い方」です。

ただし、慎重さは、利益を過小評価したり、損失を過大評価したりすることによって隠された準備金を作成することを許可しません。

複式簿記における勘定の分類とその取り扱いを知る必要があります。アカウントは大きく3つのカテゴリに分類されます。

- 個人アカウント

- 実際のアカウント

- 有形のアカウント

- 無形資産

それらを1つずつ見ていきましょう。

個人アカウント

個人アカウントはさらに3つのカテゴリに分類できます。

ナチュラルパーソナルアカウント

David、George、Ram、Shyamなどの個人に関連するアカウントは、Natural PersonalAccountと呼ばれます。

人工個人アカウント

M / s ABC Ltd、M / s General Trading、M / s Reliance Industriesなどの人工的な人物に関連するアカウントは、人工的な個人アカウントと呼ばれます。

代表者個人アカウント

代表的な個人アカウントは、アカウントのグループを表します。同様の性質の勘定科目が多数ある場合は、買掛金勘定科目、家賃支払勘定科目、保険前払勘定科目、受取利息勘定科目、資本勘定科目、および引出し勘定科目などのようにグループ化することをお勧めします。

リアルアカウント

すべてのビジネスにはいくつかの資産があり、すべての資産にはアカウントがあります。したがって、資産勘定は実勘定と呼ばれます。アセットには2つのタイプがあります。

Tangible 資産は、植物、機械、家具、株式、現金などのタッチ可能な資産です。

Intangible 資産は、のれん、特許、著作権などの非接触資産です。

両方のタイプの資産の会計処理は同じです。

名目勘定

このアカウントは有形資産を表していないため、名目アカウントまたは架空のアカウントと呼ばれます。あらゆる種類の経費勘定、損失勘定、利益勘定、または収入勘定は、名目勘定のカテゴリに分類されます。たとえば、家賃勘定、給与勘定、電気代勘定、利息収入勘定などです。

従う会計の2つのシステムがあります-

- シングルエントリーシステム

- 複式簿記

シングルエントリーシステム

単式簿記は不完全な会計システムであり、取引数が非常に少ない小規模ビジネスマンがそれに続きます。この会計システムでは、個人口座のみが事業主によって開設および維持されます。補助的な本が維持されることもあれば、維持されないこともあります。事業主は実勘定と名目勘定を開設していないため、損益勘定や貸借対照表を作成して、事業体の損益の正しい位置や財政状態を把握することはできません。

複式簿記

複式簿記は、世界中で争われることなく追跡されている科学的な会計システムです。それは古い会計システムです。それはによって開発されました‘Luco Pacioli’1494年にイタリアの。複式簿記の下で、すべてのエントリは借方と貸方の二重の側面を持っています。つまり、事業の資産は常に事業の負債に等しいということです。

資産=負債

私たちが何かを与えると、その見返りにも何かが得られます。逆もまた同様です。

複式簿記の借方と貸方の規則

次の借方と貸方のルールは、アカウントのゴールデンルールと呼ばれます。

| アカウントの分類 | ルール | 効果 |

|---|---|---|

| 個人アカウント | 受信者は借方です 贈与者はクレジットです |

借方=貸方 |

| リアルアカウント | 借方に来るもの クレジットが出るもの |

借方=貸方 |

| 名目勘定 | 費用は借方です 収入はクレジットです |

借方=貸方 |

例

A氏は、次のデータを持っているビジネスを開始します。

| 現金で資本を導入 | Rs | 50,000 |

| 購入(現金) | Rs | 20,000 |

| B氏からの購入(クレジット) | Rs | 25,000 |

| 現金で支払われる運賃 | Rs | 1,000 |

| クレジットでC氏に販売された商品 | Rs | 15,000 |

| 現金販売 | Rs | 30,000 |

| 購入したコンピューター | Rs | 10,000 |

| 手数料収入 | Rs | 8,000 |

上記の項目の仕訳入力は次のように行われます-

| S.No. | 仕訳 | 分類 | ルール |

|---|---|---|---|

| 1 | キャッシュA / c Dr. 50,000 資本A / c50,000へ |

リアルA / c パーソナルエアコン |

入ってくるものを借方に記入します。 贈与者(所有者)のクレジット |

| 2 | 商品購入A / c Dr. 20,000 現金A / Cまで2万 |

リアルA / c リアルA / c |

入ってくるものを借方に記入します。 出て行くものを信用する |

| 3 | 商品購入A / c Dr. 25,000 BA / c25,000へ |

リアルA / c パーソナルエアコン |

入ってくるものを借方に記入します。 贈与者のクレジット |

| 4 | 貨物A / c Dr. 1,000 現金A / Cまでの千 |

公称A / c リアルA / c |

すべての費用を借方に記入 出て行くものを信用する |

| 5 | CA / c Dr. 15,000 販売A / Cまで15,000 |

パーソナルエアコン リアルアカウント |

受信者から借方に記入 出て行くものを信用する |

| 6 | キャッシュA / c Dr. 30,000 A / Cの売却30,000 |

リアルA / c リアルA / c |

入ってくるものを借方に記入します。 出て行くものを信用する |

| 7 | コンピューターA / c Dr. 10,000 現金A / Cまで万 |

リアルA / c リアルA / c |

入ってくるものを借方に記入します。 出て行くものを信用する |

| 8 | キャッシュA / c Dr. 8,000 手数料のA / Cまで8000 |

リアルA / c 公称A / c |

入ってくるものを借方に記入します。 すべての収入をクレジットする |

上記の例から、借方と貸方のルールがどのように機能するかは非常に明確です。また、すべてのエントリに2つの側面があることも明らかです。いずれにせよ、複式簿記では借方は常に貸方と等しくなります。

「トランザクションをジャーナルに記録するプロセスは、トランザクションのジャーナル化と呼ばれます。」---メイグスとメイグスとジョンソン

ジャーナルは、その日のすべての財務エントリを記録するために毎日維持される本です。エントリを渡すことをジャーナルエントリと呼びます。仕訳は、複式簿記の借方と貸方の規則に従って渡されます。

| 1 | 2 | 3 | 4 | 5 |

| 日付 | 詳細 | LF | 量 | |

|---|---|---|---|---|

| デビット | クレジット | |||

| xx-xx-xx | ... ... ... ... A / c Dr. To ... ... ... ... A / c (......ナレーション......) |

xx xx |

xxxx | xxxx |

列1:トランザクションの日付を表します。

列2:1行目(... ... ... ...)は、引き落とされるアカウントの名前を表します。

2行目(... ... ... ...)は、クレジットされるアカウントの名前を表します。

トランザクションのナレーションの3行目。

列3:元帳フォリオ(LF)は、これらのエントリを転記する元帳勘定のページ番号を表します。

列4:借方に記入される金額。

列5:クレジットされる金額。

ノート

1日に複数のトランザクションがある場合、1つの仕訳入力を介したすべてのトランザクションの合計金額が合計金額で渡される場合があります。

借方または貸方のエントリが同じで、対応するエントリが異なる場合、同じものを組み合わせたエントリを投稿することがあります。いわゆる‘compound entry’複合仕訳に含まれる借方または貸方のエントリの数に関係なく。例えば、

| 1 | 2 | 3 | 4 | 5 |

| 日付 | 詳細 | LF | 量 | |

|---|---|---|---|---|

| デビット | クレジット | |||

| Xxxx | ... ... ... ... A / c Dr. ... ... ... ... A / c Dr. To ... ... ... ... A / c (ナレーション... ... ... ...) |

xx xx xx |

xx xx |

xxxx |

トランザクションの分析と処理

会計帳簿での取引の性質とその取り扱いについて見ていきましょう。以下の会計仕訳は、すべてのビジネスで一般的に使用されており、通常の仕訳のカテゴリに分類されます。

| S.No. | トランザクションの性質 | 分析と治療 | ||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | 資本 | 資本勘定は個人勘定です。所有者が現金、商品、または資産の形で資本を導入する場合は常に、エントリは次のようになります。

(資本として導入された現金/商品/資産であること) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 2 | アカウントの描画 | 図面勘定は資本勘定でもあります。事業主が個人的な使用のためにお金を引き出すときはいつでも、それは描画と呼ばれます。図面勘定の残高は、会計年度末に資本勘定に振り替えられます。

(個人使用のための現金の引き出しであること) |

||||||||||||||||||||||||||||||||||||||||||||||||

| Notes: 1.資本の導入および資本の引き出しは、会計年度中いつでも発生する可能性があります。 2.現金に加えて、所有者/所有者のアカウントを議論するために彼に代わって直接支払うかもしれない他の費用があるかもしれません。たとえば、彼の保険、税金、家賃、電気、または個人の電話代の支払い。 3.所有者の事業口座と個人口座は、事業の所有者と事業の所有者として異なり、どちらも別個の事業体です。 |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 3 | 貿易割引 | 取引割引は、売り手から買い手への売上請求書で直接許可されます。この場合の購入者は通常、この材料を顧客にさらに販売したり、製造プロセスで使用したりする全販売者、トレーダー、または製造業者です。割引率はお客様によって異なる場合があります。 Treatment-この場合、仕訳入力を渡す必要はありません。セールはトレードディスカウントを差し引いて予約されます。同様に、サプライヤーから取引割引を受けた場合、取引割引を差し引いた金額で購入を予約します。 |

||||||||||||||||||||||||||||||||||||||||||||||||

| 4 | 現金割引 | 現金割引も売り手から買い手に許可されています。それでも、それは貿易割引のカテゴリーには含まれません。現金割引は、債務者が期限内に支払期日を解放するように促す一種のスキームです。たとえば、売り手は、45日の制限時間に対して、1週間以内に支払いを受け取った場合、5%の現金割引を許可する場合があります。 Treatment -AがBに対して5%の割引を許可した場合、

(Rsの支払いでBに5%の割引が許可されている........)

(Aにxxルピーを支払い、5%の割引を受ける) Note -上記の場合、割引はAの損失であり、Bの収入です。 |

||||||||||||||||||||||||||||||||||||||||||||||||

| 5 | 不良債権 | 破産、不正などの理由で債務者から回収されなかった信用売却の一部は、会社の貸倒れと呼ばれます。不良債権は会社の損失です。 処理: (1) To book bad debts

(貸倒れによる損失) (2) To recover bad debts

(不良債権の回収であること) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 6 | 商品の購入にかかる費用 | 内陸貨物、オクトロワ、カート、荷降ろし料金などの商品の購入にかかる費用にはいくつかの種類があります。 Treatment:

(商品購入時に送料をお支払いいただきます) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 7 | 商品の販売にかかる費用 | 対外輸送、保険料などの商品を顧客に販売する際にも費用が発生します。 Treatment:

(商品の販売時に支払われる運賃であること) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 8 | 資産の購入にかかる費用 | 輸送費、設置費などの固定資産の購入費用を支払う必要がある場合があります。 Treatment: 固定資産の購入にかかる費用は、固定資産の価値に加算され、商品の購入にかかる費用のように扱うことはできません。

(資産の購入にかかる費用) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 9 | 経費の支払い | Treatment:

(費用が発生している) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 10 | 未払いの費用 | 会計年度末に未払いの費用が残っている場合もありますが、発生主義の会計処理のため、支払期日が到来し、次の会計年度に支払われる費用を計上する必要があります。たとえば、会計年度の最終日に支払われるべき給与は、翌年に支払われます。 Treatment:

(.........期限の月の給料であること) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 11 | 前払費用 | 決算期の3ヶ月前に保険料を支払うなど、前払いする場合があります。保険は通常一年中支払われるので、この場合、9ヶ月の保険はプリペイド保険として扱われます。同様に、翌会計年度の最初の月の家賃は前払いすることができます。 Treatment:

(支払った月の前払い費用であること) Note: 経費勘定は、それぞれの経費勘定の長に置き換えられます。 |

||||||||||||||||||||||||||||||||||||||||||||||||

| 12 | 受け取った収入 | Treatment:

(現金で受け取る収入であること) Note: 収入勘定は、それぞれの収入勘定の長に置き換えられます。 |

||||||||||||||||||||||||||||||||||||||||||||||||

| 13 | 銀行取引 | (1) Cheque deposited in bank 当事者から受け取った小切手は銀行に預け入れられます。小切手は当事者が銀行口座に直接預け入れます。小切手は当事者がNEFTまたはRTGSを介して支払います。または現金は、当事者が銀行口座に直接預け入れます。上記のすべての場合で、エントリは同じままです。

(2) Payment made to party through cheque 当事者に発行された、または彼の銀行口座に直接預金された小切手、またはNEFT、RTGS、または彼の銀行口座に直接預金された現金のいずれかによって行われた支払い。彼の銀行口座に預金された現金の場合を除いて、上記のすべての場合でエントリーは同じままです。

(.....を通じて支払われること) 彼の銀行口座に現金を預けると、エントリーは次のようになります。

(.....を通じて支払われること) (3) Cash withdrawn for office Expenses

(オフィスで使用するために銀行から現金を引き出している) (4) Cash deposited with Bank

(オフィスで使用するために銀行から現金を引き出している) Note: 上記のエントリーNo.3&4は ‘contra’ エントリ。 (5) Bank charge debited by bank 銀行が提供するサービスの料金に対して、銀行から口座から引き落とされる場合があります。たとえば、小切手帳の発行手数料、送金小切手の発行手数料、銀行の利息などです。

(銀行手数料/手数料/銀行から引き落とされる利息) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 14 | 資本への関心 | 個人事業主または会社のパートナーによって導入された資本に対する利息:このエントリは、会計年度の最終日に次のように渡されます。

(資本提供に関心がある@ .....) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 15 | 他人に代わっての支払い | 一部の費用は、当社の債務者または債権者に代わって発生する場合があります。

(パーティーに借方記入され、彼に代わって支払われる費用であること) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 16 | 商品/サービスの供給に対して受け取った前払い | 時々、顧客は商品/サービスの供給に対して前払い金を支払いますが、それは後で調整する必要があります。

(xxxxxxxxから事前に受信中) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 17 | 商品/サービスの供給に対して前払い | 上記のように、商品/サービスの供給に対して、サプライヤーに前払い金を支払う場合もあります。

(商品/サービスの供給に対して前払いされている) |

||||||||||||||||||||||||||||||||||||||||||||||||

それでは、ジャーナルがどのように機能するかを理解してみましょう。仕訳入力の助けを借りて、特定の会計年度または期間に同じタイプの入力が何回繰り返されたかを考慮せずに、組織のすべての金融取引を慢性的に予約します。

組織の仕訳入力は、組織の規模と構造に応じて、数百から数百万まで変化する可能性があります。ジャーナルの助けを借りて、各トランザクションが記録される可能性があります。しかし、私たちはジャーナルから何も結論付けることはできません。以下の場合を考えてみましょう。知りたいとしましょう:

- 合計販売額または購入額

- 特定の収入または費用の合計

- 特定の債権者に支払われる金額または債務者から受け取ることができる金額の合計

そのような場合、それはどんな簿記係や会計士にとっても退屈な仕事かもしれません。したがって、次のステップは元帳勘定です。

元帳は、同じ性質の仕訳を1か所に要約するのに役立ちます。たとえば、販売用の仕訳を100回渡す場合、販売勘定を1回だけ作成し、その元帳勘定にすべての販売取引を日付ごとに転記することができます。したがって、無制限の数の仕訳をいくつかの元帳勘定に要約できます。仕訳入力を元帳勘定に転送することは、‘posting’。

元帳勘定の勘定の決定

元帳勘定のさまざまな形式を見てみましょう。

フォーマット-1

| M / sの本で。ABCカンパニー | |||||||

| M / s XYZLTDの元帳勘定。 | |||||||

| 博士 | Cr。 | ||||||

|---|---|---|---|---|---|---|---|

| 日付 | 詳細 | F | 量 | 日付 | 詳細 | F | 量 |

| xxxx | b / dのバランスを取る | xxx | Xxxx | 残高別b / d | xxx | ||

| xxxx | デビットアカウントの名前へ | xxx | Xxxx | クレジットアカウントの名前 | xxx | ||

| xxxx | c / dのバランスを取る | xx | xxxx | 残高別c / d | xx | ||

| 合計ルピー | xxxx | 合計ルピー | xxxx | ||||

フォーマット-2

今日、手書きの本はコンピューター化されたアカウントに置き換えられています。これらの企業は主に、顧客の元帳勘定を維持するために6列の形式を使用しています。次のようになります。

| M / sの本で。ABC Bank Ltd. | ||||||

| M / s XYZLtdの元帳勘定。 | ||||||

| 日付 | 詳細 | LF | 量 | 残高 | ||

|---|---|---|---|---|---|---|

| デビット | クレジット | Dr. / Cr。 | 量 | |||

Format-1は学術目的で使用されます。したがって、この形式は、会計の基本と原則を学ぶのに役立ちます。

Format-2は、銀行や金融機関だけでなく、ほとんどのビジネス組織でも使用されています。

元帳に関する重要なポイント

仕訳の各側は、元帳の同じ側に転記されます。これは、仕訳の借方記入が借方側に転記され、その逆も同様であることを意味します。

残高c / dは繰り越された残高を指し、残高b / dは引き下げられた残高を指します。

元帳に転記した後、元帳のバランス調整が行われます。Totalという名前の列では、数値はに基づいています‘whichever is higher’。つまり、借方の合計が10,000ルピーで、貸方の合計が5,000ルピーの場合、借方と貸方の両方の合計という名前の列に10,000ルピーを書き込みます。

両サイドの差(この場合は5,000ルピー)は、クレジットサイドの最後の行に次のように書き込まれます。 ‘balance c/d’。この残高は、口座の借方残高またはその逆と呼ばれます。

すべての費用と資産は借方残高を表します。

すべての収入と負債は、資本勘定を含む信用残高を表しています。

個人口座の借方残高は ‘Amount Receivable’。これは資産のカテゴリに分類されます。たとえば、債務者。

個人口座のクレジット残高は ‘Amount Payable’。これは負債側にあり、商品、サービス、ローン、または受け取った前払いのためにクレジットされるこの金額を支払う必要があることを表しています。

実勘定の借方とは、手持ちの株式またはあらゆる種類の資産を意味します。リアルアカウントのクレジット残高はありません。

名目勘定の借方残高は、組織の費用を意味します。

名目勘定の信用残高は、稼いだ収入を意味します。

キャッシュブックの借方残高は、手元の現金を意味します。

預金通帳の借方は銀行の残高を意味します。

通帳のクレジット残高は ‘Bank Overdraft’。

名目勘定の借方と貸方の残高(これらの残高は取引に転送されるため、費用と収入はゼロになり、損益勘定は会社の損益に到達します。

実勘定と個人勘定の残高は会社の貸借対照表に表示され、次の会計年度に繰り越されます。

図

次のトランザクションを仕訳し、元帳勘定に転記します。

| S.No. | トランザクション | 量 |

|---|---|---|

| 1 | 事業を開始し、現金を導入 | 400,000.00 |

| 2 | 現金で購入した商品 | 50,000.00 |

| 3 | アブドゥルさんから購入した商品 | 135,000.00 |

| 4 | 購入時に支払われる運賃 | 1,500.00 |

| 5 | 購入したコンピューター-現金 | 35,000.00 |

| 6 | コンピュータの購入時に支払われる運賃 | 500.00 |

| 7 | ラム氏への売却 | 200,000.00 |

| 8 | 家賃の支払い | 12,000.00 |

| 9 | 給与の支払い | 15,000.00 |

| 10 | ラム氏から受け取った現金 | 150,000.00 |

| 11 | 銀行に預け入れた現金 | 75,000.00 |

| 12 | 支払われた事務費 | 25,000.00 |

仕訳

| S.No. | 詳細 | LF | 量 | |

|---|---|---|---|---|

| デビット | クレジット | |||

| 1 | キャッシュA / c Dr. キャピタルA / cへ (資本導入中) |

**** | 4,00,000 | 4,00,000 |

| 2 | A / cDrを購入します。 A / cを現金化する (現金購入) |

**** | 5,00,000 | 5,00,000 |

| 3 | A / cDrを購入します。 Abdhul A / cへ (アブドゥルからの商品購入) |

**** | 135,000 | 1,35,000 |

| 4 | 内向き運賃A / c Dr. A / cを現金化する (送料は有料です) |

**** | 1,500 | 1,500 |

| 5 | コンピューターA / c Dr. A / cを現金化する (コンピューターを現金で購入すること) |

**** | 35,000 | 35,000 |

| 6 | コンピューターA / c Dr. A / cを現金化する (コンピューターの配送料を支払う) |

**** | 500 | 500 |

| 7 | ラムA / c博士 A / cを販売する (ラム氏に売却中) |

**** | 2,00,000 | 2,00,000 |

| 8 | 家賃A / c Dr. A / cを現金化する (家賃を払っている) |

**** | 12,000 | 12,000 |

| 9 | 給与A / c Dr. A / cを現金化する (給料をもらっている) |

**** | 15,000 | 15,000 |

| 10 | キャッシュA / c Dr. ラムA / cへ (ラム氏から現金を受け取っている) |

**** | 1,50,000 | 1,50,000 |

| 11 | Bank A / c Dr. A / cを現金化する (銀行に現金で預け入れられている) |

**** | 75,000 | 75,000 |

| 12 | Office Expenses A/c Dr. To Cash A/c (Being office expenses paid) |

** | 25,000 | 25,000 |

Cash Book

Cash book is a record of all the transactions related to cash. Examples include: expenses paid in cash, revenue collected in cash, payments made to creditors, payments received from debtors, cash deposited in bank, withdrawn of cash for office use, etc.

In double column cash book, a discount column is included on both debit and credit sides to record the discount allowed to customers and the discount received from creditors respectively.

In triple column cash book, one more column of bank is included to record all the transactions relating to bank.

Note: In modern accounting, simple cash book is the most popular way to record cash transactions. The double column cash book or three column cash book is practically for academic purpose. A separate bank book is used to record all the banking transactions as they are more than cash transactions. These days, cash is used just to meet petty and routine expenditures of an organization. In most of the organizations, the salaries of employees are paid by bank transfer.

Note: Cash book always shows debit balance, cash in hand, and a part of current assets.

Single Column Cash Book

Cash book is just like a ledger account. There is no need to open a separate cash account in the ledger. The balance of cash book is directly posted to the trial balance. Since cash account is a real account, ruling is followed, i.e. what comes in – debit, and what goes out – credit. All the received cash is posted in the debit side and all payments and expenses are posted in the credit side of the cash book.

Format

| キャッシュブック(単列) | |||||||

| 博士 | Cr。 | ||||||

|---|---|---|---|---|---|---|---|

| 日付 | 詳細 | LF | 量 | 日付 | 詳細 | LF | 量 |

2列キャッシュブック

ここでは、キャッシュブックの両側に追加の割引列があります。割引の借方の列は会社の債務者への割引を表し、割引の列の貸方は支払いを行う際にサプライヤーまたは債権者から受け取った割引を意味します。

キャッシュブックの借方側の割引列の合計は、の元帳勘定に転記されます。 ‘Discount Allowed to Customers’ アカウントとして ‘To Total As Per Cash Book’。同様に、キャッシュブックのクレジット列はの元帳勘定に転記されます‘Discount Received’ なので ‘By total of cash book’。

フォーマット

| キャッシュブック(単列) | |||||||||

| 博士 | Cr。 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 日付 | 詳細 | LF | ディスカウント | 量 | 日付 | 詳細 | LF | ディスカウント | 量 |

トリプルコラムキャッシュブック

すべての銀行取引を転記するために、2列のキャッシュブックの両側にもう1列の銀行が追加される場合、それは3列のキャッシュブックと呼ばれます。すべての銀行取引はこのキャッシュブックを介してルーティングされ、元帳に別の銀行口座を開設する必要はありません。

小口現金帳

どの組織でも、支払いを行わなければならない小さな取引が多数発生する可能性があります。したがって、現金は従業員に保管され、従業員はそれを処理し、定期的に支払いを行います。シンプルで安全にするために、ほとんどの場合、その従業員とのバランスは一定に保たれています。

レジ係がA氏に5,000ルピーを支払い、A氏が日常の組織経費を支払うとします。A氏が1日に4,200ルピーを費やし、メインのレジ係が4,200ルピーを支払うとすると、彼の小口現金帳の残高は再び5,000ルピーになります。これは、メインのレジ係の時間を節約し、より適切な管理を提供するため、非常に便利な会計システムです。

すぐに議論します ‘Analytical or Columnar Petty Cash Book’ これは、ほとんどの組織で最も一般的に使用されています。

フォーマット

| ペティキャッシュブック | |||||||||

| 受け取った金額 | CBF | 日付 | 詳細 | 払込金額 | 文房具&印刷 | カートジ | 読み込み中 | 送料 | LF |

|---|---|---|---|---|---|---|---|---|---|

購入書

購入書は、組織のすべてのクレジット購入を記録するために用意されています。購入帳簿は購入元帳ではありません。

フォーマット

| 購入書 | ||||

| 日付 | 詳細 | 内向き請求書番号 | LF | 量 |

|---|---|---|---|---|

セールブック

販売帳の機能は、すべてのクレジット販売を記録するという事実を除いて、購入帳と同じです。

フォーマット

| セールブック | ||||

| 日付 | 詳細 | アウトバウンドインボイス番号 | LF | 量 |

|---|---|---|---|---|

返品ブックを購入する

さまざまな理由で、商品をサプライヤに戻す必要がある場合があります。最も一般的な理由は、不良品または低品質の商品です。この場合、デビットノートが発行されます。

フォーマット

| 返品ブックを購入する | ||||

| 日付 | 詳細 | クレジットノート番号 | LF | 量 |

|---|---|---|---|---|

セール返品書

セール返品の理由は、購入返品の場合と同じです。約束された品質基準を満たしていない場合、お客様が返品することがあります。このような場合、クレジットノートが顧客に発行されます。

フォーマット

| セールリターンブック | ||||

| 日付 | 詳細 | デビットノート番号 | LF | 量 |

|---|---|---|---|---|

手形売掛金帳

請求書は債権者から債務者に引き上げられます。債務者はそれらを受け入れ、その後債権者に返還します。債務者によって受け入れられた請求書は、‘Bills Receivables’ 債権者の本で、そして ‘Bills Payable’債務者の本で。私たちはそれらを私たちの記録に保管します‘Bills Receivable Books’ そして ‘Bills Payable Book’。

フォーマット

| 請求書受領書 | |||||

| 日付 | から受け取りました | 期間 | 期日 | LF | 量 |

|---|---|---|---|---|---|

手形支払書

支払のために商品またはサービスの供給者に支払われる請求書の発行、および記録はこの本に保持されます。

フォーマット

| 請求書の支払い可能な本 | |||||

| 日付 | 与えられた人に | 期間 | 期日 | LF | 量 |

|---|---|---|---|---|---|

補助図書の主な機能

購入帳と購入元帳には違いがあります。購入帳にはクレジット購入のみが記録され、購入元帳にはすべての現金購入が慢性的な順序で記録されます。購入帳簿の日次残高は購入元帳に転送されます。したがって、購入元帳はすべての購入の包括的なアカウントです。

同じルールが販売帳簿と販売元帳にも適用されます。

補助帳簿を維持することが仕訳入力を容易にすることは非常に明白です。特に大規模な組織では、記録がかさばり、実用的でないため、仕訳入力を通じてすべてのトランザクションを転記することは事実上不可能です。

補助的な本を維持することで、より科学的、実用的、専門的、管理された、簡単な作業アプローチが可能になります。

これにより、販売部門、購買部門、現金部門、銀行部門などのさまざまな部門間で作業を分割する機能が提供されます。各部門の説明責任が高まり、エラーを監査および検出する簡単な方法が提供されます。

現代では、最新のコンピューター技術が世界中にその基盤を築いています。ますます有能なアカウントの専門家が彼らのサービスを提供しています。正確性、迅速な結果、および法律の遵守は、あらゆる組織の重要な要素です。競争の激しい市場では、これらの要素を無視することはできません。

銀行勘定調整

特定の日付に、銀行の残高と銀行通帳の残高の照合は、銀行照合と呼ばれます。銀行照合は、以下で構成されるステートメントです。

- キャッシュブック/銀行通帳による残高

- 通帳ごとの残高

- 上記の両方の違いの理由

この声明は、銀行の取引の量と数に応じて、会社の適合性と要件に従っていつでも作成できます。

銀行取引のほとんどが電子的に行われる最近では、顧客はすべての取引についてアラートを受け取ります。銀行を調整する時間がさらに短縮されます。

フォーマット

| 銀行調整声明 | ||

| 詳細 | 預金通帳によるデビット銀行残高 | 通帳によるクレジットバンク残高(当座貸越) |

| 通帳による残高 | 50,000 | -50,000 |

| 1.追加:小切手は当事者に発行されますが、銀行には提示されません | 3,25,000 | 3,25,000 |

| 2.少ない:小切手は銀行に預けられていますが、まだ決済されていません | -50,000 | -50,000 |

| 3.少ない:銀行から引き落とされたが、帳簿に入力されていない銀行手数料 | -1,200 | -1,200 |

| 4.少ない:銀行から請求されたが、帳簿に入力されていない銀行の利息 | -10,000 | -10,000 |

| 5.追加:私たちに連絡することなく、当事者によって直接預け入れられた支払い | 1,75,000 | 1,75,000 |

| 銀行通帳/明細書による残高 | 4,88,000 | 3,88,000 |

試算表

試算表は、元帳勘定のすべての借方残高と貸方残高の要約です。試算表の借方と貸方の合計を一致させる必要があります。試算表は、会計サイクルの最終日に作成されます。

試算表は、残高の包括的なリストを提供します。その助けを借りて、私たちは組織の財務報告を描くことができます。たとえば、取引勘定を分析して粗利益を確認し、損益計算書を分析してその特定の会計年度の利益または損失を確認し、最後に、懸念の貸借対照表を作成して財政状態を結論付けることができます。会社の。

フォーマット

| 試算表 | ||||

| S.No. | 元帳勘定 | LF | デビット(Rs。) | クレジット(Rs。) |

|---|---|---|---|---|

| 1 | 顧客からの進歩 | XX | ||

| 2 | 硬直への進歩 | XX | ||

| 3 | 監査料 | XX | ||

| 4 | 銀行の残高 | XX | ||

| 5 | 銀行借入 | XX | ||

| 6 | 銀行の利息支払い | XX | ||

| 7 | 資本 | XX | ||

| 8 | 手持ちの現金 | XX | ||

| 9 | 販売委員会 | XX | ||

| 10 | 電気代 | XX | ||

| 11 | 固定資産 | XX | ||

| 12 | 貨物輸送 | XX | ||

| 13 | 受け取った利息 | XX | ||

| 14 | 内向きの運賃 | XX | ||

| 15 | 事務費 | XX | ||

| 16 | 優れた家賃 | XX | ||

| 17 | プリペイド保険 | XX | ||

| 18 | 購入 | XX | ||

| 19 | 家賃 | XX | ||

| 20 | 修理と再生 | XX | ||

| 21 | 給料 | XX | ||

| 22 | 給与支払い | XX | ||

| 23 | セール | XX | ||

| 24 | スタッフの福祉費 | XX | ||

| 25 | 株式 | XX | ||

| 26 | SUNDRY CREDTIORS | XX | ||

| 27 | サンドリー債務者 | XX | ||

| 合計 | XXXXX | XXXXX | ||

財務諸表

財務諸表は、事業の利益または損失を確認し、会社の財政状態を知るために作成されます。

トレーディング、損益勘定は、会計期間の純利益を確認し、貸借対照表は事業の位置を反映します。

上記はすべてほぼ固定形式です。試算表を使用して、元帳勘定のすべての残高を以下の形式に入力するだけです。これにより、金融方程式の形で望ましい結果を導き出すことができます。

| Trading & Profit & Loss Account of M/s ABC Limited 2014年3月31日に終了する期間 |

|||

| 詳細 | 量 | 詳細 | 量 |

| オープニングストックへ | XX | 売上高別 | XX |

| 購入するには | XX | 在庫を閉じることによって | XX |

| 運賃へ | XX | 総損失c / d | XXX |

| 直接経費に | XX | ||

| 粗利益へc / d | XXX | ||

| 合計 | XXXX | 合計 | XXXX |

|---|---|---|---|

| 給料へ | XX | 粗利益b / d | XXX |

| 賃借する | XX | ||

| オフィス経費へ | XX | 受け取った銀行の利息 | XX |

| 銀行手数料へ | XX | 割引で | XX |

| 銀行の利息へ | XX | 手数料収入別 | XX |

| 電気代へ | XX | 純損失による貸借対照表への振替 | XX |

| 福利厚生費へ | XX | ||

| 料金を監査するには | XX | ||

| 修理&更新するには | XX | ||

| 委任するため | XX | ||

| 雑費へ | XX | ||

| 減価償却へ | XX | ||

| 純利益を貸借対照表に振り替える | XX | ||

| 合計 | XXXX | 合計 | XXXX |

| Balance sheet of M/s ABC Limited 2014年3月31日現在 |

|||

| 負債 | 量 | 資産 | 量 |

|---|---|---|---|

| キャピタルXX 追加:純利益XX |

XX | 固定資産XXXX 少ない:説明XX |

XX |

| 銀行借入 | XX | 流動資産- | |

| 長期借入れ | XX | 株式 | XX |

| 流動負債- | 債務者 | XX | |

| アドバンスフォームのお客様 | XX | 手持ちの現金 | XX |

| 雑貨債権者 | XXX | 銀行での現金 | XX |

| 支払手形 | 請求書の売掛金 | XX | |

| 支払われる費用 | |||

| 合計 | XXXX | 合計 | XXXX |

所有者の持分

資本の方程式は次のとおりです。

Owner Equity = Assets – liability事業の所有者または個人事業主は、投資を行い、その事業でいくらかの利益を上げ、図面と呼ばれる彼の個人的な使用のために事業からいくらかのお金を引き出します。このトランザクションは次のように記述できます。

Investment (capital) ± Profit or Loss – drawings = Owner’s Equity流動資産

次の会計年度内に現金に転換できる資産は流動資産と呼ばれます。

手元現金、銀行現金、定期預金領収書(FDR)、在庫、債務者、売掛金、短期投資、スタッフローンおよび前払金。これらはすべて流動資産に分類されます。また、前払費用も流動資産の一部です。

Note: 前払いの費用は現金に変換できませんが、次の会計年度または会計年度の現金を節約できます。

流動負債

流動資産と同様に、流動負債は、貸借対照表の日付から1年以内に支払われる会社の即時負債です。

流動負債には、主に雑債権者、支払費用、支払手形、短期貸付、顧客からの前払金などが含まれます。

減価償却は、残余ベースで資産の価値を減らします。また、今年の利益も減少します。

減価償却は、固定資産の価値の低下を示します。資産価値の低下は、資産の耐用年数によって異なります。資産の寿命は、資産の使用法によって異なります。

資産の寿命を確認する多くの決定要因があります。たとえば、建物の場合、決定要因は時間です。リース資産の場合、決定要因はリース期間です。プラントと機械の場合、決定要因は時間だけでなく生産でもあります。多くの要因が考えられますが、資産の耐用年数は合理的な根拠に基づいて確認する必要があります。

なぜ減価償却を考慮する必要があるのですか?

減価償却を提供する必要がある理由は次のとおりです。

1年間の真の利益を確認するには、減価償却費を請求することが望ましいです。

資産の真の価値を確認するには、減価償却費を請求する必要があります。資産の正しい価値を計算しなければ、企業の真の財政状態を確認することはできません。

誇張された利益を引き出す代わりに、古い資産を置き換えるために新しい資産を購入する準備をすることが望ましい。減価償却の累積値は、追加の運転資本を提供します。

減価償却は、各会計年度で均一な利益を確認するのに役立ちます。

減価償却により、税制上の優遇措置を利用できます。

資産と減価償却に関連する会計仕訳

資産と減価償却に関連する会計仕訳を見てみましょう。

| S.No. | 詳細 | 仕訳 | ||||

|---|---|---|---|---|---|---|

| 1 | 固定資産の購入 |

|

||||

| 2 | 固定資産の購入にかかる費用 |

|

||||

| 3 | 減価償却を提供するため |

|

||||

| 4 | 減価償却の損益への振替a / c |

|

||||

| 5 | 資産の売却 |

|

減価償却の方法

減価償却費は、以下のいずれかの方法で計算できますが、最も一般的な方法は、(a)定額法および(b)評価減法です。

- 直線法

- 評価減法

- 年金法

- 保険契約方法

- 機械時間率法

- 枯渇法

- 再評価方法

- 減価償却基金方式

フォーマット

| 減価償却チャート | |||||||

| 説明 | 開始価値 | 年間の追加 | セール | 残高 | 減価償却率 | 減価償却の価値 | 終値 |

|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 (2 + 3-4) |

6 | 7 | 8 (5-7) |

元帳勘定の形式

| 資産勘定 | |||||||

| 日付 | 詳細 | LF | 金額 | 日付 | 詳細 | LF | 金額 |

|---|---|---|---|---|---|---|---|

| 25-06-13 | 銀行へ | xxx | 2014年3月31日 | 減価償却費 | xx | ||

| 残高別c / d | xx | ||||||

| 合計 | xxx | 合計 | xxx | ||||

| 2014年1月4日 | バランスを取る | xx | 減価償却費 | xx | |||

原価計算は、原価の確認と、以前の経験または標準と比較して発生した節約または超過原価の分析における、会計および原価計算の原則、方法、および技法の適用です。…ウェルドン。

原価計算の概念

原価計算の主な概念は次のとおりです。

費用

何かを購入または生産するにはコストがかかります。完成の段階によって、同じ製品のコストが異なる場合があります。コストは、原材料、仕掛品、完成品など、製品の段階によって異なります。製品のコストは完全ではなく、同じ製品でも、さまざまな制約や状況によって異なる場合があります。生産と市場。

経費

原材料費、運賃、人件費など、実際の費用もあります。費用の一部は費用に起因します。収入を得るために、家賃、給与、保険、販売および流通費用などのいくつかの費用が発生します。いくつかの費用は変動し、いくつかは半変動し、いくつかは固定された性質です。

損失

何かを得るために費用が発生し、補償なしで損失が発生します。それらは、付加価値なしに製品またはサービスのコストを増加させます。

コストセンター

コストセンターは特定の活動領域を指し、組織内に複数のコストセンターが存在する場合があります。すべてのコストセンターは製品にいくらかのコストを追加し、すべてのコストセンターはそのすべての活動とコストに責任があります。原価センタは、部門またはサブ部門と呼ばれることもあります。原価センタには次の3つのタイプがあります。

Personal and Impersonal Cost Centers-グループ活動全体を担当する組織内の個人のグループは、個人原価センタと呼ばれます。非個人的なコールセンターの場合、活動はプラントと機械の助けを借りて行われます。

Operation and Process Cost Centers-運用部門でも同様の活動が行われています。プロセスコストセンターでは、その名前が示すように、さまざまな種類のプロセスが関係しています。

Product and Service Cost Centers-すべての活動が製品を参照する部門は、製品部門と呼ばれます。センターが円滑に機能するために製品部門にサービスを提供する場合、それらはサービスコストセンターと呼ばれます。

利益センター

利益センタには、原価センタと収益活動が含まれます。利益センタは原価センタの目標を設定し、原価センタに責任を委任します。利益センタは、そのような目標を達成するためのポリシーを採用しています。利益センタは、組織で重要な役割を果たします。

コスト要因

製品のコストは、コスト要因によって異なります。ユニットの数や生産に必要な製品の種類など、さまざまな種類のコスト要因が存在する可能性があります。コストドライバーに変更がある場合、製品のコストは自動的に変更されます。

変換コスト

原材料を製品に変換するために必要なコストは、変換コストと呼ばれます。これには、人件費、直接経費、および諸経費が含まれます。

運送費

運送費は、在庫を維持するための費用、在庫のロックアップ費用、店舗の賃貸料、および店舗の運営費を表します。

在庫切れの費用

売却損、事業ののれんの喪失、アイドル状態の機械などの在庫不足により、損失が発生する場合があります。在庫切れと呼ばれます。

貢献利益

貢献利益は、販売価格と変動費の差です。

注文費用

注文コストは、材料が在庫として含まれるまでの段階までの注文コストを表します。

開発費

新製品の開発、既存製品の改良、開発コストと呼ばれる製品の製造方法の改善。

ポリシーコスト

通常のポリシーに加えて新しいポリシーを実装するために発生するコストは、ポリシーコストと呼ばれます。

アイドル設備コストとアイドル容量コスト

利用可能な施設がアイドル状態のままであり、それによって損失が発生した場合、それはアイドル施設コストと呼ばれます。修理、シャットダウン、その他の理由で容量が使用されていない場合、それは容量コストと呼ばれます。

期限切れのコスト

コストが完全に消費され、将来の金銭的価値を測定できない場合、それは期限切れコストと呼ばれます。期限切れのコストは、現在のコストに関連しています。会計期間に発生した費用に将来価値がないと仮定すると、それは期限切れ費用と呼ばれます。

増分収益

増分収益は、2つの選択肢間の収益の違いを意味します。提案された代替案の収益性を評価する際に、増分収益は増分コストと比較されます。

付加価値

付加価値とは、あらゆる製品への付加価値を意味します。製品の付加価値は、製品の何らかのプロセスまたは製品を利用可能にするためである可能性があり、または他の理由がある可能性があります。ただし、利益分配も含まれます。

緊急費用

すぐに発生する費用がいくつかあります。そのような費用を遅らせることは、事業に損失をもたらす可能性があります。これらの費用は緊急費用と呼ばれます。緊急費用は延期されません。

延期費用

費用を回避せずに、将来にいくらかの費用を延期することができれば、それは延期費用と呼ばれます。

試作費用

正式な生産を開始する前、または新しい施設やプロジェクトの形成時に発生するコストは、プリプロダクションコストと呼ばれます。これらの費用の一部は資本的性質のものであり、これらの一部は繰延収益支出と呼ばれます。

研究費

新製品を発見したり、既存の製品、方法、またはプロセスを改善したりするために、研究費が発生します。

トレーニング費用

事業所内外の職員や労働者の技能向上のための教育、研修、見習いにかかる費用を研修費用といいます。

原価計算の利点は次のとおりです。

収益性のある活動と収益性の低い活動の開示

原価計算では、製品の原価、販売価格、収益性を細かく計算するため、収益性の高いものと収益性の低いものの区別が容易になります。

将来の生産方針のためのガイダンス

さまざまなプロセスやアクティビティのコストとその利益について原価計算部門から提供されたデータに基づいて、将来の計画に役立ちます。

損益の定期的な決定

原価計算は、製品の定期的な損益を判断するのに役立ちます。

利益の減少または増加の正確な原因を見つけるため

原価計算の助けを借りて、どの組織も、製品のコストの上昇、販売価格の低下、または非生産的な活動や未使用の容量が原因である可能性がある利益の減少または増加の正確な原因を特定できます。

材料と消耗品の管理

原価計算では、部門、プロセス、生産単位、または材料と供給の管理を提供するサービスに従って、材料と供給のコストを会計処理することを教えています。

さまざまな労働者の相対的な効率

原価計算の助けを借りて、組織の労働者と従業員のための賃金、インセンティブ、および報酬のための適切な計画を導入することがあります。

信頼できる比較

原価計算は、組織内外の製品とサービスを市場で入手可能な製品とサービスと確実に比較することを可能にします。また、最高の運用効率で製品の最低コストレベルを達成するのにも役立ちます。

政府に役立つ

これは、政府が輸入、輸出、産業、および課税に関する計画と政策立案を行うのに役立ちます。物品税、サービス税、所得税などの査定に役立ちます。価格操作、価格管理、関税保護などの既製のデータを政府に提供します。

消費者に役立つ

コスト削減による値下げは、最終的にはお客様に還元されます。原価計算は、価格の公平性について顧客の信頼を築きます。

コストの分類と細分化

原価計算は、財務会計に対して部門、プロセス、製品、活動、およびサービスに従ってコストを分類するのに役立ちます。これにより、コストの分類や細分化を行わずに、組織の純利益または純損失の数値を統合できます。

適切な販売価格を見つけるには

厳しいマーケティング条件や不振の時期には、原価計算は、製品の販売価格を高すぎたり低すぎたりしない最適なレベルで決定するのに役立ちます。

在庫への適切な投資

デッドストックアイテムまたは動きの遅いアイテムを動きの速いアイテムにシフトすることは、企業がより適切で収益性の高い在庫に投資するのに役立つ可能性があります。また、投資や在庫の多様性の観点から、在庫を最適なレベルに維持するのにも役立ちます。

在庫の正しい評価

原価計算は、組織がより信頼性が高く正確な方法で在庫を評価するのに役立つ、正確で適切な評価手法です。一方、在庫の評価は、実際の棚卸しとその評価に依存するだけであり、これは適切で科学的な方法ではありません。

外部からの製造または購入の決定

原価計算データは、製品の内製が利益を生むか、それとも外部から製品を購入することが可能かを管理者が判断するのに役立ちます。同様に、経営陣は誤った決定による大きな損失を回避するのに役立ちます。

会計の信頼できるチェック

原価計算は、より信頼性が高く正確な会計システムです。原価計算と財務会計の定期的な照合を利用して、財務会計の結果を確認すると便利です。

予算編成

原価計算では、さまざまな予算が用意されており、これらの予算は原価計算の非常に重要なツールです。予算は、プラントと機械のコスト、収益、利益、生産能力、効率、および労働者の効率を示しています。予算は科学的かつ体系的な方法で計画されているため、組織の活動の誤った方向性を積極的にチェックするのに役立ちます。

原価計算と財務会計はどちらも、経営陣が組織のポリシーを策定および管理するのに役立ちます。財務管理は利益または損失の全体像を示し、原価計算は詳細な製品ごとの分析を提供します。

間違いなく、両方の目的は同じです。しかし、それでも財務会計と原価計算には多くの違いがあります。たとえば、企業が10種類の製品を扱っている場合、財務会計では、材料費、人件費、運賃、直接費、間接費などのさまざまなカテゴリの経費ヘッドの下で、すべての製品の情報が提供されます。対照的に、原価計算では、各ユニットで消費される材料費、労務費、直接費、間接費など、製品ごとに各間接費の詳細が示されます。原価計算の助けを借りて、製品ごとのコスト、販売価格、および収益性を取得します。

次の表は、財務会計と原価計算の最も重要な違いを大まかに示しています。

| 相違点 | 財務会計 | 原価計算 |

|---|---|---|

| 意味 | トランザクションの記録は財務会計の一部です。これらの取引を通じて財務諸表を作成します。財務諸表の助けを借りて、私たちは会社の収益性と財政状態を分析します。 | 原価計算は、製品の原価を計算するために使用され、原価の管理にも役立ちます。原価計算では、変動費、固定費、半固定費、間接費、資本費について調査します。 |

| 目的 | 財務諸表の目的は、組織の正しい財政状態を示すことです。 | 製品の各ユニットのコストを計算し、それに基づいて正確な決定を下すことができます。 |

| 録音 | 金融取引の記録における見積りは使用されません。これは実際のトランザクションのみに基づいています。 | 原価計算では、実際の取引を計上し、見積りと比較します。したがって、原価計算は、原価の見積りと実際の取引の記録に基づいています。 |

| 制御 | 取引の正確さは、コスト管理を気にせずに重要です。 | 標準原価計算や予算管理などの原価計算ツールを使用して、原価を管理する目的で行われる原価計算。 |

| 限目 | 財務会計の報告期間は、会計年度末です。 | 原価計算に基づく報告は、経営陣の要件に従って、または必要に応じて行われます。 |

| 報告 | 財務会計では、原価は広く記録されます。 | 原価計算では、原価の詳細な報告はユニットごとに行われます。 |

| 販売価格の固定 | 販売価格の固定は財務会計の目的ではありません。 | 原価計算は、販売価格の決定に役立つ十分な情報を提供します。 |

| 相対効率 | 労働者、プラント、および機械の相対的な効率は、その下では決定できません。 | 効率に関する貴重な情報は、原価計算士によって提供されます。 |

| 在庫の評価 | 評価基準は「コストまたは市場価格のいずれか低い方」です。 | 原価計算では、常に在庫の原価が考慮されます。 |

| 処理する | 仕訳、元帳勘定、試算表、および財務諸表 | 製品の販売コスト、マージンの追加、および製品の販売価格の決定。 |

コストは、次の属性に基づいて分類できます。

自然によって

このタイプでは、材料費、労務費、諸経費が3つのコストであり、さらに原材料、消耗品、梱包材、スペアパーツなどに細分できます。

製品のトレーサビリティの程度による

直接費と間接費が主な種類の費用です。直接経費は、特定の製品に直接起因する場合があります。靴製造における皮革は直接費であり、給与、建物の賃貸料などは間接費になります。

可制御性による

この分類では、次の2種類のコストが発生します。

Controllable -これらは、材料労働や直接費用などの管理によって管理されています。

Uncontrollable-経営陣やグループの影響を受けません。これには、建物の家賃、給与、その他の間接費が含まれます。

会計期間との関係による

分類は、使用期間と利益によって測定されます。設備投資と歳入支出はその下に分類されます。収益費用は、現在の会計期間に関連しています。設備投資は、会計期間を超えたメリットです。固定資産は設備投資のカテゴリに分類され、資産の保守は収益支出のカテゴリに分類されます。

製品との関連による

この分類には2つのカテゴリがあります。

Product cost-製品のコストは、どの製品でも識別できます。これには、直接材料、直接労働、および直接間接費が含まれます。販売まで、これらの製品は在庫として表示および評価され、貸借対照表の一部を形成します。収益性は、これらの製品が販売された場合にのみ反映されます。これらの製品の原価は、売上原価勘定に振り替えられます。

Time/Period base cost-販売費と管理費は、どちらも時間ベースまたは期間ベースの支出です。たとえば、建物の賃貸料、従業員への給与は期間のみに関連しています。収益性とコストは、製品コストと時間/期間コストの両方に依存します。

機能別

このカテゴリでは、コストは次のようにその機能によって分割されます。

Production Cost -これは、製造または製造の総コストを表します。

Commercial cost -これには事業の運営費が含まれ、管理費と販売および流通費に細分される場合があります。

活動または量の変化による

このカテゴリでは、コストは固定費、変動費、および半変動費に分けられます。

Fixed cost-それは主に時間または期間に関連しています。工場賃料や保険などの生産量に関係なく変化しません。単位当たりのコストは生産量によって変動します。生産量が増えると単位当たりのコストが下がり、生産量が減ると単位当たりのコストが上がります。つまり、ユニットあたりのコストは生産量に反比例します。たとえば、工場の家賃が1か月あたり25,000ルピーで、その月に生産されたユニットの数が25,000である場合、1ユニットあたりの家賃のコストは1ユニットあたり1ルピーになります。生産量が50,000ユニットに増加した場合、ユニットあたりの家賃のコストはユニットあたりRs0.50になります。

Variable cost-変動費はユニットに直接関連しています。生産量に応じて増減します。直接材料と直接労働は変動費の最も一般的な例です。これは、ユニットの生産に関係なく、ユニットあたりの変動費が一定のままであることを意味します。

Semi-variable cost-これらのコストの特定の部分は固定されたままであり、残りの部分はそれらの用途に応じて変動します。たとえば、1か月あたりの最低電気料金が1000ユニットでRs 5,000であり、超過消費がある場合は、1ユニットあたりRs7.50で請求されます。この場合、固定電気料金はRs 5,000であり、総コストは1000ユニットを超えるユニットの消費量に依存します。そのため、生産量に応じて一定レベルまでのユニットあたりのコストが変化し、その後はユニットあたり7.50ルピーで一定になります。

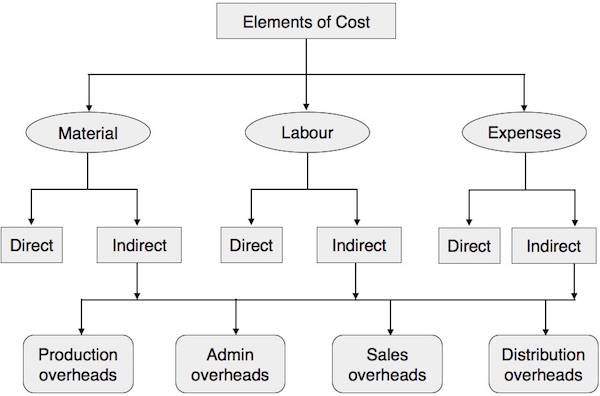

次のグラフは、コストのさまざまな要素とそれらがどのように分類されるかを示しています。

直接または間接の資料

製品に直接貢献した材料と、完成品で簡単に識別できる材料は、直接材料と呼ばれます。たとえば、本の紙、家具の木材、水タンクのプラスチック、靴の革は直接の素材です。それらは高価値アイテムとしても知られています。完成品の製造に使用されるその他の低コストのアイテムまたはサポート材料は、間接材料と呼ばれます。たとえば、靴や家具の釘。

直接労働

生産、監督、保守、材料または製品の輸送の特定の活動に直接関連し、原材料の完成品への変換に直接関連する可能性のある労働者または労働者のグループに支払われる賃金は、直接労働と呼ばれます。研修生や見習いに支払われる賃金は、重要な価値がないため、直接労働の範疇には含まれません。

諸経費

間接費は間接費と呼ばれ、材料費と労務費が含まれます。オーバーヘッドは次のように分類されます。

- 生産または製造間接費

- 管理費

- 販売費

- 流通費

- 研究開発費

コストシートは、特定の会計期間のコストの結果と内訳を知るために用意されています。柱状のフォームが最も人気があります。コストシートは経営者の要求に応じて作成されますが、コストシートに組み込む情報は、ユニットあたりのコストと当期の総コスト、およびユニットあたりのコストと前の期間の総コストで構成する必要があります。財務諸表のデータは、コストシートの作成に使用されます。したがって、原価表と財務諸表の調整は定期的に行う必要があります。

フォーマット

| コストシートまたはコストステートメント 総ユニット数……… |

||

|---|---|---|

| 原材料のオープニングストック | ... .........。 | ... .........。 |

| 追加:購入 | ... .........。 | ... .........。 |

| ... .........。 | ... .........。 | |

| 少ない:在庫を閉じる | ... .........。 | ... .........。 |

| 消費される材料のコスト→ | ... .........。 | ... .........。 |

| 追加:直接労働/賃金 | ... .........。 | ... .........。 |

| プライムコスト→ | ... .........。 | ... .........。 |

| 追加:オーバーヘッドを処理します | ... .........。 | ... .........。 |

| 工事費→ | ... .........。 | ... .........。 |

| 追加:管理オーバーヘッド | ... .........。 | ... .........。 |

| 生産コスト→ | ... .........。 | ... .........。 |

| 追加:販売および流通の諸経費 | ... .........。 | ... .........。 |

| 総費用または販売費用→ | ... .........。 | ... .........。 |

概念的には、会計は、情報の外部および内部ユーザーが社会における経済的資源の割り当てをもたらす決定の基礎となる可能性のある情報を提供する分野です。...スラビンとレイノルズ

会計は、会社の所有者、経営者、従業員、および政府、債権者、投資家、顧客にビジネス関連の情報を提供します。

財務会計は実際の過去に基づいており、原価計算は計画と管理に基づいています。予算の準備は計画の一部であり、管理は計画の実際の機能をチェックすることに関連しています。予算と実際のパフォーマンスを比較することで、経営陣は弱いパフォーマンスを排除することができます。

コスト管理手法

コストは、次の方法を使用して制御できます。

- 材料管理

- 労働管理

- オーバーヘッド制御

- 標準原価計算

- 予算管理

- 設備投資管理

- 生産性と会計比率

コスト管理を成功させるための要件

コスト管理を成功させるには、次の要件を満たす必要があります。

計画とすべての幹部に対する明確な責任のセットが不可欠です。

タスクのパフォーマンスとそれらのタスクを実行するためのコストに関する明確な定義。

目標と実際の間に逸脱があった場合の固定責任。

情報の遅延は情報がないことに等しく、完全な情報が不足しているために経営陣が正しい決定を下すことができないため、組織の各部門からのパフォーマンスデータの迅速な収集。

経営陣が是正措置を講じることができるようにするための、良い点と悪い点の両方のパフォーマンスのハイライト。

良いパフォーマンスに対する報酬と悪いパフォーマンスに対する罰。

コスト削減は、意図された使用への適合性または製品の品質の低下を損なうことなく、製造された商品または提供されたサービスの単価の実質的かつ永続的な削減の達成として理解されるべきです。…ロンドンの管理会計人協会

組織の利益を最大化するには、ユニットの販売価格を上げるか、そのユニットのコストを削減するかの2つの方法しかありません。上記の両方の場合は、良い利益を得ることにつながる可能性があります。今日見られるように、ほとんどの企業は、販売価格の上昇が販売の損失につながる可能性がある厳しい競争市場の状況に直面しています。販売価格の引き上げは、会社が独占商品を扱っている製品の場合にのみ可能であり、この状況がどの会社とその製品にも長引くことはないことを私たちは皆知っています。したがって、コスト削減は、この状況に対処するための1つの科学的な方法にすぎません。それが本物で永続的であるという条件で。コスト削減は、原材料の一時的な減少、政府の方針の変更などの結果であってはならず、最も重要なこととして、コストの削減はその製品の品質の価格に基づくべきではありません。

コストの削減は次のようにする必要があります。

- 生産量は同じである必要がありますが、支出のコストを削減する必要があります。

- 生産レベルを変更せずに、生産を増やす必要があります。

コスト削減プログラム

コスト削減プログラムの要点は次のとおりです。

コスト削減プログラムは、会社の要件に従う必要があります。

コスト削減プログラムは、1回限りまたは短期間の活動として扱うことができない継続的な活動です。コスト削減プログラムの成功は、努力の継続的な改善にのみあるかもしれません。

コスト削減プログラムは、現実的かつ永続的なものでなければなりません。

コスト削減プログラムの設定者の例は、トップマネジメントの従業員でなければなりません。このプログラムの成功は、すべての従業員と組織の部門の協力にかかっています。

従業員は、コスト削減プログラムへの参加と、このプログラムに関連する革新的なアイデアを提供したことに対して報われるべきです。

コスト削減プログラムの対象分野

多くの分野がコスト削減の範囲に含まれます。それらについては、以下で説明します。

設計

製品の製造は、製品の設計から始まります。古い製品の設計を改善するとき、および新しい製品を設計するときに、次の点で製品のコストを削減できる有用な設計を見つけるために、いくらかの投資をお勧めします。

Material Cost

製品の設計は、代替品としてのより安価な原材料、最大の生産、より少ない量などの可能性を見つけることを奨励する必要があります。

Labor Cost

製品の設計により、操作時間、アフターサービスのコスト、最小公差などが削減される場合があります。

Organization

従業員はコスト削減計画を奨励されるべきです。疑いや摩擦の余地があってはなりません。部門間または管理レベル間でコミュニケーションのギャップがあってはなりません。そして、組織の機能の定義された領域で責任の適切な委任がなければなりません。

Factory Layout and Equipment

材料、人員、機械の未使用の利用について適切な調査が必要です。上記すべてを最大限に活用することで、製品のコストを効果的に削減できます。

Administration

組織は、管理費を削減するための十分な余地があるため、管理費の削減に努力する必要があります。企業は、以下の費用のコストを評価して削減することができますが、効率のコストは削減できません。

- 電話代

- 旅費

- スタッフ削減による給与

- 文房具のコスト削減

- 郵便料金と電報

Marketing

コスト削減プログラムでは、次の分野をカバーできます。

- Advertisement

- Warehouse

- セールスプロモーション

- 流通費

- 研究開発プログラム

原価計算担当者は、マーケティングセグメントのコスト削減に焦点を当てる際に、次の点に留意する必要があります。

システムの全体的な効率と、そのシステムがどの程度経済的に機能しているかについて、組織の配布システムを確認してください。

販売促進システムの効率を調べる

組織の販売・流通システムからコストを削減できるかどうか、市場の研究開発システムが十分かどうかを調べます。

原価計算担当者は、顧客を3つのカテゴリに分類できる顧客のABC分析も行う必要があります。例えば:

| 顧客のABC分析 | ||

|---|---|---|

| カテゴリー | 派遣数 | 対象となる販売量 |

| お客様... A | 約10% | 60%から80% |

| 顧客... B | 約20% | 20%から30% |

| お客様... C | 約70% | 5%から10% |

この分析を実行した後、組織は販売量の大部分をカバーしている顧客に焦点を合わせることができます。それによると、コスト削減プログラムは、カテゴリーBおよびCの領域で正常に実行される可能性があります。

財務管理

次の領域に注意を払う必要があります。

過剰投資がある場合。

受け取る資本コストはどれくらい経済的ですか?

組織が使用資本に対して最大の利益を得ている場合。

過剰投資がある場合は、それを売却し、同様に、未使用の固定資産を排除する必要があります。動きの遅いまたは動きのない在庫を削除し、この余剰分を運転資本に振り替えて、より収益性の高い事業領域のサイクルに再投資する必要があります。

個人管理

コスト削減プログラムは、スタッフの福利厚生措置と労使関係の改善を使用して実行できます。効率的なコスト削減プログラムを実行するには、労働に対するインセンティブ制度を導入し、より良い労働条件を与えることが非常に重要です。

材料管理

コスト削減プログラムは、経済的でより有用な材料を購入することによって実行する必要があります。経済発注量(EOQ)手法を使用する必要があります。在庫は低く抑える必要があります。内向きの資材の適切なチェック、倉庫の管理と資材の適切な発行、および効果的な資材の歩留まりを行う必要があります。

製造

材料、労働力、機械を効果的に管理することで、より優れたコスト削減プログラムを実行できます。

コスト削減のツールとテクニック

コストを削減するために、次のツールと手法が使用されます。

- 予算管理

- 標準原価計算

- 簡素化と多様性の削減

- 財務の計画と管理

- 費用便益分析

- 価値分析

- 貢献度分析

- 仕事の評価とメリットの評価

- デザインの改善

- 材料管理

- 労働管理

- オーバーヘッド制御

- 市場調査

私たちは皆、この用語に精通しています budget。予算編成は、管理者が運用の計画、調整、制御などの機能を効率的に実行するのに役立つ強力なツールです。予算の定義は、

定義された期間の前に作成および承認された金銭的条件で定量化された計画は、通常、生成される計画収入および/または期間中に発生する支出、および特定の目的を達成するために使用される資本を示します。--- CIMA、イギリス

予算、予算編成、および予算管理

用語を順番に見ていきましょう。

予算

予算は、予測の含意に基づいており、計画された活動に関連する組織の目的を表します。

見積もりは将来のイベントの事前決定であり、単純な推測または任意の科学的原則に基づいている可能性があるため、予算は見積もりでも予測でもありません。

同様に、予測は、指定された期間中のイベントの予測である場合があります。予測は、会社の特定の活動に関するものである可能性があります。通常、販売、生産、または組織の他の活動など、起こりそうなイベントを予測します。

一方、予算は、計画された条件下での組織の計画されたポリシーとプログラムに関連しています。これは、発生する場合と発生しない場合がある状況に応じたアクションを表します。

予算編成

予算編成は、会社のすべてまたはさまざまな部門の支援と調整による予算編成を表します。

予算管理

予算管理は、経営陣が将来の計画に責任と権限を割り当て、業務の効率を評価するための測定の基礎を開発するためのツールです。

予算は、定義された期間中に追求されるポリシーの計画です。予算は会社の関連するすべての活動を研究した後に作成されるため、すべてのアクションは予算の計画に基づいています。予算は、トップマネジメントの方針を実行している会社のスタッフとのコミュニケーションの場をトップマネジメントに与えます。

予算管理は、組織の経済動向、財政状態、方針、計画、および行動を調整するのに役立ちます。

予算管理は、経営陣が組織の計画と活動を確保および管理するのにも役立ちます。予算管理は、実際のパフォーマンスを予算のパフォーマンスと継続的に比較することによって可能になります。

予算は部門の個々の目的ですが、予算は予算を作成する行為であると言えます。予算管理はこれらすべてを包含し、さらに、予算自体を計画する科学と、そのような予算を利用して全体的な管理ツールまたは事業計画と管理を実行する科学を含みます。...ローランドとウィリアム

予算の種類

予算はさまざまな方法で分類できます。予算の種類を詳しく見ていきましょう。

機能予算

これは、販売、生産、現金など、会社のあらゆる機能に関連しています。機能予算には、次の予算が用意されています。

- 販売予算

- 生産予算

- 材料予算

- 製造予算

- 管理費予算

- プラント利用予算

- 設備投資予算

- 研究開発費予算

- 現金予算

マスター予算または要約予算または最終利益計画

この予算は、すべての情報を要約してカバーするため、会社の経営陣にとって非常に役立ちます。

固定予算

これは厳格な予算であり、予算レベルに変更がないことを前提に描かれています。

柔軟な予算

スライディングスケール予算とも呼ばれます。これは次の場合に役立ちます。

- 予測が難しい新しい組織、

- 季節性や需要の変化により活動レベルが変化する企業、

- ファッションの変化に基づく産業、

- 新製品を紹介し続けるユニット、そして

- 造船業を営む会社。

ゼロベース予算

ゼロベースの予算編成は、増分アプローチに基づいていません。前年の数値は基準として採用されていません。

CIMAはそれを次のように定義しています。

予算を立てるたびにすべての活動が再評価される予算編成の方法として、各活動の個別のレベルが評価され、利用可能な資金に一致するように組み合わせが選択されます。

制御比

以下の比率は、予算パフォーマンスからの実際のパフォーマンスの偏差を評価するために使用されます。比率が100%以上の場合、それは好ましい結果を表し、逆もまた同様です。

| Capacity Ratio | =

実際の労働時間

/

予算時間

|

| Activity Ratio |

=

実際の生産の標準時間

/

予算時間

×100

|

| Efficiency Ratio |

=

実際の生産の標準時間

/

実際の労働時間

×100

|

| Calendar Ratio |

=

期間内の実際の稼働日数

/

予算期間内の稼働日数

×100

|

柔軟な予算と 固定予算

| ポイント | 柔軟な予算 | 固定予算 |

|---|---|---|

| 柔軟性 | 柔軟性があるため、生産レベルに応じてすばやく再編成できます。 | 期間開始後は、実際の生産量に応じて固定予算を変更することはできません。 |

| 状態 | 柔軟な予算は、状況の変化に応じて変わる可能性があります。 | 固定予算は、条件が変わらないという前提に基づいています。 |

| コスト分類 | コストの分類は、その変動性の性質に従って行われます。 | 固定費のみに適しています。固定予算では分類は行われません。 |

| 比較 | 懸念事項の生産レベルの変化に応じて、実際の数値と改訂された標準の数値との比較が行われます。 | 生産レベルに変化がある場合、正しい比較を行うことはできません。 |

| コストの確認 | さまざまなレベルの活動でも、コストを簡単に確認できます。 | 生産レベルや状況に変化があった場合、コストを正確に把握することはできません。 |

| 原価管理 | これは、コストを管理するための効果的なツールとして使用されます。 | その制限のため、コスト管理ツールとしては使用されません。 |

柔軟な予算

柔軟な予算は論理的な比較を提供します。実際の活動での実際のコストは、柔軟な予算を作成するときの予算コストと比較されます。柔軟性は変動性の概念を認識します。

柔軟な予算は、達成された活動レベルに関連して部門のパフォーマンスを評価するのに役立ちます。コストの確認は、さまざまなレベルのアクティビティで可能です。価格の固定や見積もりの作成にも役立ちます。

例

以下の所定の費用の助けを借りて、10,000ユニットの生産のための予算を準備します。5,000ユニットと8,000ユニットの柔軟な予算を準備します。

| 費用 | ユニットあたりの価格(Rs。) |

|---|---|

| 材料 | 75 |

| 労働 | 20 |

| 可変工場間接費 | 15 |

| 固定工場間接費(Rs 50,000) | 5 |

| 変動費(直接) | 6 |

| 販売費(20%固定) | 20 |

| 配電費(10%固定) | 10 |

| 管理費(Rs 70,000) | 7 |

| ユニットあたりの総販売コスト | 158 |

解決

| 詳細 | Output 5000 units | Output 5000 units | ||

|---|---|---|---|---|

| Rate(Rs) | Amount | Rate(Rs) | Amount | |

| Variable or Product Expenses: | ||||

| 材料 | 75.00 | 3,75,000 | 75.00 | 6,00,000 |

| 労働 | 20.00 | 1,00,000 | 20.00 | 1,60,000 |

| 直接変動間接費 | 6.00 | 30,000 | 6.00 | 48,000 |

| Prime Cost | 101.00 | 5,05,000 | 101.00 | 8,08,000 |

| Factory Overheads | ||||

| 可変オーバーヘッド | 15.00 | 75,000 | 15.00 | 1,20,000 |

| 固定オーバーヘッド | 10.00 | 50,000 | 6.25 | 50,000 |

| Work Cost | 126.00 | 6,30,000 | 122.25 | 9,78,000 |

| 固定管理費 | 14.00 | 70,000 | 8.75 | 70,000 |

| Cost of Production | 140.00 | 7,00,000 | 131.00 | 10,48,000 |

| Selling Expenses | ||||

| Rs.20 /-の20%を修正 | 8.00 | 40,000 | 5.00 | 40,000 |

| 変動費Rs.20の80%/- | 16.00 | 80,000 | 16.00 | 1,28,000 |

| Distributed Expenses | ||||

| Rs.10 /-の10%を修正 | 2.00 | 10,000 | 1.25 | 10,000 |

| Rs.10 /-の可変90% | 9.00 | 10,000 | 1.25 | 10,000 |

| Total Cost of Sale | 175.00 | 8,75,000 | 165.25 | 12,98,000 |

現金予算

現金予算は、財務予算のカテゴリに分類されます。特定の期間の予算キャッシュフロー(流入と流出)を計算するために用意されています。現金予算は、将来発生する可能性のある過剰な現金または現金の不足を回避するための最適な現金レベルを決定するのに役立ちます。

現金予算の助けを借りて、不足している場合は資金を借りて現金を手配することができ、過剰に存在する場合は現金を投資することがあります。

すべての企業が安全なレベルの現金を維持する必要があります。マスター予算の一部であるため、次のタスクが現金予算に含まれています。

- 現金の回収

- 現金での支払い

- 販売費と管理費の高い予算

フォーマット

会社が50,000ルピーの現金残高を維持したい場合、および不足の場合に会社は銀行から資金を借ります、以下の現金予算が準備されます:

| 詳細 | Q-1 | Q-2 | Q-3 | Q-4 | 合計 |

|---|---|---|---|---|---|

| (毎年) | |||||

| 期首現金残高 | 40,000 | 50,000 | 50,000 | 50,500 | 40,000 |

| 追加; 現金領収書 | 80,000 | 1,00,000 | 90,000 | 1,25,000 | 3,95,000 |

| 利用可能な現金の合計(A) | 1,20,000 | 1,50,000 | 1,40,000 | 1,75,500 | 4,35,000 |

| 少ない:現金支払い: | |||||

| 直接素材 | 30,000 | 40,000 | 38,000 | 42,000 | 1,50,000 |

| 直接労働 | 12,000 | 15,000 | 14,000 | 16,000 | 57,000 |

| 工場の諸経費 | 18,000 | 19,000 | 17,000 | 20,000 | 74,000 |

| 管理費 | 16,000 | 16,000 | 16,000 | 16,000 | 64,000 |

| 販売と流通の経験 | 9,000 | 10,000 | 11,000 | 12,000 | 42,000 |

| 固定資産の購入 | - | - | 40,000 | - | 40,000 |

| 現金支払い合計(B) | 85,000 | 1,00,000 | 1,36,000 | 1,06,000 | 4,27,000 |

| 手元現金C(AB) | 35,000 | 50,000 | 4,000 | 69,500 | 8,000 |

| 財務活動: | 15,000 | - | 50,000 | - | 65,000 |

| 借入金 | - | -3,000 | -18,000 | -21,000 | |

| 借入金の返済 | - | -500 | -1,500 | -2,000 | |

| 支払利息 | |||||

| 資金調達による純キャッシュフロー | 23,000 | 0 | 46,500 | -19,500 | 50,000 |

| 活動(D) | |||||

| クロージングキャッシュバランスE(C + D) | 58,000 | 50,000 | 50,500 | 50,000 | 50,000 |

限界費用は、生産量を1つ増やしたときの総費用の変化です。つまり、商品をもう1単位生産するためのコストです。たとえば、次のように仮定します。

Variable cost per unit = Rs 25

Fixed cost = Rs 1,00,000

Cost of 10,000 units = 25 × 10,000 = Rs 2,50,000

Total Cost of 10,000 units = Fixed Cost + Variable Cost

= 1,00,000 + 2,50,000

= Rs 3,50,000

Total cost of 10,001 units = 1,00,000 + 2,50,025

= Rs 3,50,025

Marginal Cost = 3,50,025 – 3,50,000

= Rs 25限界費用の必要性

限界費用が必要な理由を見てみましょう。

ユニットあたりの変動費は一定のままです。生産の増減は、生産の総コストを変化させます。

総固定費は、一定の生産レベルまで変わらず、生産の増減によって変化しません。これは、固定費が総費用に関して一定のままであることを意味します。

固定費は限界費用手法の総費用から除外され、一定の生産レベルまでユニットあたり同じ費用を提供します。

限界費用の特徴

限界費用の特徴は次のとおりです。

限界費用は、変動費が生産量または生産量に与える影響を知るために使用されます。

損益分岐点分析は、限界費用の不可欠で重要な部分です。

各製品または部門の貢献は、製品または部門の収益性を知るための基盤です。

貢献への変動費と利益の加算は販売価格に等しい。

限界費用は、完成品と仕掛品の在庫の評価の基礎です。

固定費は拠出金から回収され、変動費は生産に請求されます。

原価は、固定費と変動費のみに基づいて分類されます。半固定価格も固定費または変動費として換算されます。

限界費用の下での利益の確認

「貢献」とは、製品の販売価格から限界費用を差し引いたものに等しい基金です。貢献は次のように説明されるかもしれません:

Contribution = Selling Price – Marginal Cost

Contribution = Fixed Expenses + Profit

Contribution – Fixed Expenses = Profit限界費用の下での損益計算書

| 損益計算書 2014年3月31日に終了した年度 |

||

| 詳細 | 量 | 合計 |

| 販売 | 25,00,000 | |

| 少ない:変動費: | ||

| 製造原価 | 12,00,000 | |

| 変動販売費 | 3,00,000 | |

| 変動する管理費 | 50,000 | |

| 15,50,000 | ||

| 貢献 | 9,50,000 | |

| 少ない:固定費: | ||

| 固定管理費 | 70,000 | |

| 固定販売費 | 1,30,000 | 2,00,000 |

| 7,50,000 | ||

限界費用の利点

限界費用の利点は次のとおりです。

操作が簡単で、理解も簡単です。

限界費用は利益計画に役立ちます。さまざまなレベルの生産と販売で収益性を判断することは役に立ちます。

販売価格の固定、輸出決定、意思決定、購入決定などの意思決定に役立ちます。

損益分岐点分析とP / V比は、限界費用の有用な手法です。

限界費用を通じて、さまざまな部門の評価が可能です。

固定費の恣意的な割り当てを回避することにより、変動費を管理できます。

固定オーバーヘッド回復率は簡単です。

限界費用の下で、限界費用で行われる在庫の評価。したがって、ある会計期間から次の期間に非論理的な固定間接費を繰り越すことはできません。

固定費は短期間で管理できないため、変動費の管理に集中するのに役立ちます。

計画原価は、取得原価の概念では提供されない効果的な原価管理の鍵です。標準原価計算システムは、取得原価システムの欠点を克服するために開発されました。取得原価主義は実際に発生した原価のみを扱うため、原価管理の効果的な手段ではありません。

標準原価計算は、製品の原価を教えてくれます。実際の原価が予測原価を超える場合、標準原価計算システムは偏差の理由を示すことができます。

標準原価計算に関連するポイント

標準原価計算には、特定の作業条件下での原価の事前決定が含まれます。

このプロセスでは、機械時間、労働時間、および材料の標準数量が計算され、価格標準の将来の市場動向が分析されます。

標準原価計算は、差異分析に役立ちます。

販売価格の固定に加えて、在庫の評価と進行中の作業も提供します。

材料費、人件費、諸経費が確認されます。

実際のコストが測定されます。

標準原価カード

フォーマット

| 標準原価カード 番号 ... ... ... ... 製品...... ......設定日基準............。 |

|||

| コストの要素 | 時間の量 | レートルピー。 | 標準原価 |

| 1.直接資料 素材A 素材B |

400台 100ユニット |

5.00 4.00 |

2,000 400 |

| 500台 | 2,400 | ||

| 少ない:通常の損失5% | 25ユニット | スクラップ値 | 400 |

| 通常の出力 | 475台 | 2,000 | |

| 2.直接労働 | 100時間 | 20 | 200 |

| 3.オーバーヘッド | |||

実際のコストが標準コストと異なる場合、それは差異と呼ばれます。実際のコストが標準コストよりも低い場合、または実際の利益が標準利益よりも高い場合、それはと呼ばれます。favorable variance。逆に、実際のコストが標準コストよりも高い場合、または利益が低い場合は、adverse variance。

コストと売上の各要素には、差異分析が必要です。差異は次のように分類されます。

- 直接的な材料の差異

- 直接労働分散

- オーバーヘッドの差異

- 売上差異

直接的な材料の差異

品目差異には、次のカテゴリがあります。

- 材料費差異

- 品目価格差異

- 材料使用量の差異

- 材料混合の差異

- 材料収量の差異

| 材料費差異 | |

| 実際の出力のための材料の標準原価–使用される材料の実際原価 または 品目価格差異+品目使用量または数量差異 または 品目価格差異+品目構成差異+品目歩留まり差異 |

|

| 品目価格差異 | |

| 実際の使用量(標準数量価格–実際の単価) 実際の使用量=実際に使用された材料の量(単位) 標準単価=単位あたりの材料の標準価格 実際の単価=単位あたりの材料の実際の価格 |

|

| 品目使用量または数量差異 | |

| 品目使用量または数量差異:単位あたりの標準価格(標準数量–実際の数量) |

|

| 材料混合の差異 | |

| 材料混合の差異は、標準の材料混合と実際の材料混合の混合の違いによって発生します。 マテリアルミックス差異は、標準ミックスの標準価格と実際のミックスの標準価格の差として計算されます。 If there is no difference between the standard and the actual weight of mix, then: 標準単価(標準数量–実際の数量) または 標準ミックスの標準コスト–実際のミックスの標準コスト 特定の種類の材料が不足しているために、規格が改訂されることがあります。その後: 標準単価(改訂標準数量–実際数量) または 改訂された標準ミックスの標準コスト–実際のミックスの標準コスト If the actual weight of mix differs from the standard weight of mix, then:

改訂された標準ミックスの標準コスト×

実際のミックス

/

ミックスの総重量改訂された標準ミックスの総重量

|

|

| 材料収量の差異 | |

| 標準と実際のミックスに違いがない場合は、 歩留まり分散=標準レート×(実際の歩留まり–標準歩留まり)

標準レート=

標準ミックスの標準コスト

/

正味標準出力(つまり、総出力-標準損失)

|

直接労働分散

直接労働差異は次のように分類されます。

- 人件費の差異

- 賃金格差の労働率

- 総労働効率の差異

- 労働効率の差異

- 労働アイドル時間の差異

- 労働ミックスの分散またはギャング構成の分散

- 労働利回り分散または労働効率サブ分散

- 置換分散

| 人件費の差異 |

| 標準労務費–実際の労務費 |

| 賃金格差の労働率 |

| 実際の所要時間×(標準レート–実際のレート) |

| 総労働効率の差異 |

| 標準レート×(標準時間–実際の時間) |

| 労働効率の差異 |

| 標準レート(実際の出力の標準時間–実際の作業時間) |

| 労働アイドル時間の差異 |

| アイドル時間の差異=異常なアイドル時間×標準レート 総労働コストの差異=賃金の差異の労働率+総労働効率の差異 総労働効率の差異=労働効率の差異+労働アイドル時間の差異 |

| 労働ミックスの分散またはギャング構成の分散 |

| 実際の労働構成が標準と等しい場合: LMV =標準構成の標準コスト(実際の所要時間)–実際の構成の標準コスト(実際の作業時間) 特定の種類の労働力が不足しているために標準労働構成が改訂されたが、実際の合計時間が標準時間の合計と等しい場合: LMV =改訂された標準構成の標準コスト(実際の所要時間)–実際の構成の標準コスト(実際の作業時間) 実際の分娩時間と標準分娩時間が異なる場合:

=

実際の労働構成の

合計時間/

標準労働構成の合計時間

×標準構成の標準コスト-実際の構成の標準コスト

標準が改訂され、実際の時間と標準時間の合計に差がある場合:

=

実際の労働構成の

合計時間/

改訂された標準労働構成の合計時間

×標準コスト(改訂標準構成-実際の構成)

|

| 労働利回りの差異 |

| 標準 ユニットあたりの人件費×(ユニットでの実際の歩留まり–実際の生産時間から予想されるユニットでの標準歩留まり) |

| 置換分散 |

| (実際の時間×標準労働者の標準レート)–(実際の時間×標準レートの実際の労働者) |

コスト-ボリューム-利益(CVP)分析は、損益分岐点分析とも呼ばれます。すべての事業組織は、その利益を最大化するために取り組んでいます。CVP分析の助けを借りて、経営陣は利益と生産レベルの相関関係を研究します。

CVP分析は、総売上高が総コストに等しく、損益分岐点と呼ばれる活動のレベルに関係しています。言い換えれば、私たちはさまざまな生産レベルでの販売額、コスト、利益を調査します。CVP分析は、コスト、売上高、および利益の間の関係を強調します。

仮定

CVP分析の仮定を見てみましょう。

変動費は変動費のままであり、固定費は生産のすべてのレベルで静的なままです。

販売量は商品の販売価格には影響しません。販売価格は一定とみなすことができます。

販売のすべてのレベルで、量、材料、および人件費は一定のままです。

効率と生産性は、販売量のすべてのレベルで変わりません。

複数の製品が存在する状況では、すべてのレベルの販売における販売構成は一定のままです。

コストと収益に影響を与える関連要因は、ボリュームのみです。

販売量は生産量と同じです。

限界費用方程式

コスト要素の式は次のとおりです。

Sales = Variable costs + Fixed Expenses ± Profit /Loss

Or

Sales – Variable Cost = Fixed Expenses ± Profit /Loss

Or

Sales – Variable Cost = Contributionコスト、ボリューム、および利益の間の数学的関係を知るには、次の4つの概念、それらの計算、およびアプリケーションを理解する必要があります。

- Contribution

- 利益量比率(P / V比率または貢献/売上高(C / S))

- 損益分岐点

- 安全範囲

貢献

Contribution = Sales – Marginal Cost上記の限界費用のトピックで貢献についてはすでに説明しました。

利益-ボリューム比

利益/ボリューム(P / V)比は、事業運営の収益性を調査し、売上高と貢献度の関係を確立するために計算されます。これは、以下のように計算される最も重要な比率の1つです。

P / Vレシオは利益と直接的な関係があります。P / V比が高いほど、利益が大きくなり、その逆も同様です。

損益分岐点

事業を遂行するための総コストが総売上高と等しい場合、それは損益分岐点と呼ばれます。貢献は、この時点での固定費に等しくなります。損益分岐点を計算する式は次のとおりです。

総売上高に基づく損益分岐点:

希望する利益が得られる生産額または販売額の計算:

複合損益分岐点

会社には異なる生産ユニットがあり、同じ製品を生産する場合があります。この場合、BEPを見つけるために、各生産ユニットの合計固定費と合計売上高が考慮されます。

Constant Product -混合アプローチこのアプローチでは、比率はすべての生産ユニットの製品に対して一定です。

Variable Product -ミックスアプローチこのアプローチでは、製品の好みはより大きな比率に基づいています。

安全範囲

BEPでの売り上げの超過は、安全マージンとして知られています。したがって、

Margin of safety = Actual Sales − Sales at BEP安全マージンは、次の式を使用して計算できます。

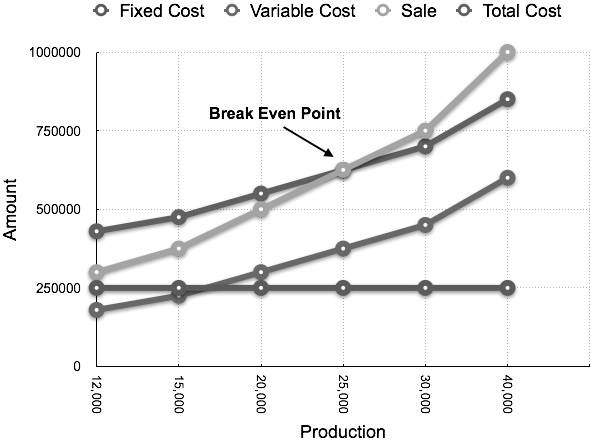

損益分岐点チャート

損益分岐点チャートは、限界費用の最も有用なグラフィック表現です。アカウンティングデータを有用で読みやすいレポートに変換します。推定利益、損失、およびコストは、さまざまな生産レベルで決定できます。例を見てみましょう。

例

損益分岐点を計算し、次のデータから損益分岐点チャートを描画します。

Fixed Cost = Rs 2,50,000

Variable Cost = Rs 15 per unit

Selling Price = Rs 25 per unit

Production level in units 12,000, 15,000, 20,000, 25,000, 30,000, and 40,000.Solution:

25,000ユニットの生産レベルでは、総コストはRs6,25,000になります。

((25000×14)+ 2,50000として計算)

| さまざまなレベルの生産における利益と安全マージンを示すステートメント損益分岐点販売= Rs 6,25,000(25,000 x 25) | ||||

| 製造 (単位) |

トータルセール (ルピー) |

総費用 (ルピー) |

利益 (売上高-コスト) (ルピー) |

安全範囲 (ユニットあたりの利益/貢献) (単位) |

| 12000 | 3,00,000 | 4,30,000 | -1,30,000 | |

| 15000 | 3,75,000 | 4,75,000 | -1,00,000 | |

| 20000 | 5,00,000 | 5,50,000 | -50,000 | |

| 25000 | 6,25,000 | 6,25,000 | (BEP) | (BEP) |

| 30000 | 7,50,000 | 7,00,000 | 50,000 | 5,000 |

| 40000 | 10,00,000 | 8,50,000 | 1,50,000 | 15,000 |

量に対する生産としてプロットされた対応するグラフは、次のように表示されます。

英国勅許公認会計士協会は、管理会計を次のように定義しています。

企業がより効率的に行動することを可能にする会計のワームは、管理会計と見なすことができます。

アメリカ会計学会は、管理会計を次のように定義しています。

管理会計には、効果的な計画、代替のビジネスアクションからの選択、およびパフォーマンスの評価と解釈による管理に必要な方法と概念が含まれています。

管理会計の特徴

管理会計は、組織の目標を達成し、効率を向上させるための意思決定に基づいて、経営者にデータを提供します。このセクションでは、管理会計の主な特徴について説明します。

会計情報を提供するには

情報は財務会計部門によって収集および分類され、組織のさまざまなポリシー決定を確認するための管理上のニーズに適した方法で提示されます。

原因と結果の分析

財務会計からさらに一歩進んだ管理会計は、組織の利益または損失の理由を知るために機能します。損失の原因を突き止め、収益性に影響を与える要因を調査します。したがって、因果関係は管理会計の特徴です。

特別なテクニックとコンセプト

予算管理、限界費用、標準原価計算は、財務計画と分析を成功させ、財務データをより有用にするために財務会計で使用される主な手法です。

意思決定

さまざまな代替決定の研究、将来への財務データの影響の研究、経営陣への有用なデータの提供、経営陣による意思決定の支援は、管理会計の一部です。

タスクの達成

財務データは、会社の目標を設定し、それらを達成するために使用されます。実際のタスクと対象となるタスクに逸脱がある場合は、修正措置が使用されます。これはすべて、予算管理と標準原価計算の助けを借りて管理会計を通じて行われます。

固定された規範はありません

間違いなく、管理会計のツールは同じですが、同時にです。これらのツールの使用は、組織のニーズ、規模、および構造によって異なります。したがって、管理会計の適用には修正基準は使用されません。一方、財務会計は完全に特定のルールとプリンシパルに依存しています。したがって、会計データの表示と分析は、組織ごとに異なる場合があります。

効率の向上

管理会計は、組織の各部門のパフォーマンスを評価する際に、組織の効率的なセクションと非効率的なセクションを見つけることができます。その助けを借りて、パフォーマンスを向上させるために非効率な部分を修正するための修正手順を実行できます。したがって、会計情報を利用することで、懸念事項の効率を高めることができると言えます。

意思決定の代わりに有益

意思決定に役立つ方法で分類された管理会計士から提供された情報を使用して、経営トップのみが意思決定を行います。意思決定は会計士のプレビューには含まれず、意思決定を行うことができるのはトップマネジメントだけです。したがって、組織の決定は、管理の能力と効率に依存します。

予測

管理会計士は、過去の会計データを使用して、将来の計画と予測の管理を支援します。

管理会計の目的

管理会計の目的を見てみましょう。

ポリシーの計画と策定

管理会計士は、方針の立案・策定の過程で、会社の目標を達成するために必要な関連情報を提供します。管理会計は、予測手法として回帰分析と時系列分析を使用します。

パフォーマンスの制御

効果的な管理を保証するために、管理会計担当者は、予算管理、標準原価計算、管理監査などのさまざまな手法を使用します。管理会計は、管理者に適切な管理管理システムを提供します。リソースの効果的かつ効率的な使用に関するレポートが経営陣に提供されます。

財務諸表の解釈

管理会計の重要な役割は、会計データの収集と分析です。管理会計は、計画と意思決定において経営者が使用できる体系的な方法で関連情報を提供します。キャッシュフロー、ファンドフロー、比率分析、傾向分析、および比較財務諸表は、管理会計で会計データを解釈および分析するために通常使用されるツールです。

従業員のやる気を引き出す

管理会計は、物事を行うための最良の代替方法の選択を提供します。これは、目標を設定し、インセンティブスキームを開始することにより、従業員がパフォーマンスを向上させるように動機付けます。

意思決定

組織の成功は正確な意思決定に依存し、効果的な意思決定は管理会計によって提供される情報ネットワークに基づいています。差額原価計算、吸収原価計算、限界費用計算、および管理会計の手法を適用すると、経営陣が意思決定を支援するのに役立つデータが提供されます。

経営陣への報告

管理会計の主な役割は、会社の最新の位置について経営者に通知し、助言することです。タイムリーな意思決定に役立つ経営陣への定期的なさまざまな部門のパフォーマンスに関する情報をカバーしています。

管理会計士はまた、組織の既存の財務またはその他の問題を克服するための助言の立場で働きます。

部門間の調整

管理会計は、徹底的な機能予算を適用し、定期的に管理者にそのレポートを提供することにより、組織の部門を調整するのに役立ちます。

税の管理

どの組織も、事業を行っている国で普及している税制に準拠する必要があります。税制がますます複雑になっているため、これは課題です。組織は、さまざまな税務当局にさまざまな種類の申告書を提出する必要があります。彼らは正しい税額を計算し、適時の納税を保証する必要があります。したがって、経営者は、土地の法律を遵守するために管理会計士からの指導を受けます。

管理会計は、原価計算と財務会計からデータを収集します。その後、データを分析・解釈して報告書を作成し、経営陣に必要な情報を提供します。

一方、原価計算システムでは、各会計期間の終わりに財務会計から受け取ったデータから原価計算帳が作成されます。

管理会計と原価計算の違いは次のとおりです。

| S.No. | 原価計算 | 管理会計 |

|---|---|---|

| 1 | 原価計算の主な目的は、原価管理と意思決定において経営陣を支援することです。 | 管理会計の主な目的は、計画、管理、業績評価、および意思決定の過程で経営者に必要な情報を提供することです。 |

| 2 | 原価計算システムは、監視用語で測定できる定量的な原価データを使用します。 | 管理会計は、定量的データと定性的データの両方を使用します。また、お金では測定できないデータも使用します。 |

| 3 | 原価の決定と原価管理は、原価計算の主要な役割です。 | 懸念事項の効率的かつ効果的なパフォーマンスは、管理会計の主要な役割です。 |

| 4 | 原価計算の成功は、管理会計システムに依存しません。 | 管理会計の成功は、懸念される健全な財務会計システムと原価計算システムにかかっています。 |

| 5 | 財務会計から取得した原価関連データは、原価計算の基礎です。 | 管理会計は、財務会計および原価計算から受け取ったデータに基づいています。 |

| 6 | 取得原価情報に基づいて、将来のコスト関連の決定を提供します。 | 将来の意思決定のための履歴および予測情報を提供します。 |

| 7 | 原価計算レポートは、経営陣だけでなく、懸念のある株主や債権者にも役立ちます。 | 管理会計は、管理専用のレポートを作成します。 |

| 8 | 原価計算の原則のみが使用されています。 | 管理会計では、原価計算と財務会計のプリンシパルが使用されます。 |

| 9 | 場合によっては、特に大企業では、原価計算レポートの法定監査が必要になります。 | レポートの監査に関する法定要件はありません。 |

| 10 | 原価計算は、原価関連データに制限されています。 | 管理会計は、財務会計データと原価計算データを使用します。 |

すべての金銭取引は、取得原価ベースで会計帳簿に記録されます。財務諸表は、会社の実際の利益または損失を確認し、すべての会計期間の会社の財政状態を知るために作成されます。

管理会計は、財務諸表からデータを収集して分析し、このデータを経営者に提供します。

| S.no. | 財務会計 | 管理会計 |

|---|---|---|

| 1 | 監視取引は財務会計の基礎です。 | 財務会計から得られたデータは、管理会計の基礎です。 |

| 2 | 財務会計の主な機能は、認識、分類、実際の金融取引の記録、および財務諸表の作成です。 | 管理会計の主な機能は、財務会計からのデータ収集、計画、意思決定、評価のために必要な情報を経営者に提供することです。 |

| 3 | 財務報告書の作成には、関連する数値のサポートが必要です。 | 主観的および客観的で、両方の数値が管理会計レポートに表示される場合があります。 |

| 4 | 財務会計の成功は、健全な管理会計システムに依存しません。 | 管理会計の成功は、懸念される健全な財務会計システムにかかっています。 |

| 5 | 財務報告は、会社、株主、債権者、および金融機関の経営陣によって使用されます。 | 財務報告は、経営陣のみが使用します。 |

| 6 | 適用法に従い、財務諸表の法定監査が義務付けられています。 | 管理会計士が作成した報告書の監査に関する法定要件はありません。 |

| 7 | 懸念される財務諸表は、すべての会計期間の終わりに作成されます。 | レポートは、懸念事項の管理者が必要に応じて作成します。 |

| 8 | 懸念の利益または損失を実際に確認し、懸念の財政状態を知るために、財務会計が使用されます。 | パフォーマンスの徹底的な管理会計評価は、部門ごと、セクションごと、および全体的な懸念ごとに行われます。 |

日々の支出に見合うだけの十分な現金を手元に置き、必要に応じてビジネスに投資することは、企業にとって非常に重要です。したがって、現金はビジネスを成功させるために非常に重要な役割を果たします。事業で十分な利益があるにもかかわらず、キャッシュフローが不足しているという理由だけで、税金や配当を賄うことができないことが時々観察されています。

2つの非常に重要な財務諸表について読みました。1つは収益計算書、もう1つは貸借対照表です。収益計算書は、懸念事項の営業活動に関する重要な情報を提供し、貸借対照表は会社の財政状態を示します。しかし、どちらもすべての事業活動からの現金の生成について何も伝えることができません。

上記の制限を考慮して、米国の財務会計委員会は、キャッシュフロー計算書の必要性を次のように強調しています。

「財務報告は、潜在的な投資家、債権者、およびその他のユーザーが、配当または利息からの将来の現金受領の金額、タイミング、および不確実性、ならびに有価証券またはローンの売却、償還、または満期からの収入を評価するのに役立つ情報を提供する必要があります。期日までに義務を果たすのに十分な現金を生み出す企業の能力によってもたらされるこれらの現金受領の見通しと、他の事業者は事業に再投資し、現金配当を支払う必要があります。」

1995年6月、インド証券取引委員会「SEBI」は上場契約の第32条を修正し、すべての上場企業に貸借対照表および損益計算書とともに、所定の形式で作成された現金を示すキャッシュフロー計算書を提出するよう要求しました。営業活動、投資活動、財務活動から別々に流れます。

キャッシュフロー計算書の重要性を認識し、インド勅許会計士協会(ICAI)は1997年3月にAS-3改訂キャッシュフロー計算書を発行しました。改訂会計基準は1981年6月に発行されたAS-3の財政状態の変化に取って代わります。 AS-3(改訂版)に記載されているキャッシュフロー計算書は以下のとおりです。

「企業のキャッシュフローに関する情報は、財務諸表のユーザーに、企業が現金および現金同等物を生み出す能力と、それらのキャッシュフローを利用する企業のニーズを評価するための基礎を提供するのに役立ちます。ユーザーが行う経済的決定には、企業が現金および現金同等物を生成する能力と、その生成のタイミングと確実性を評価する必要があります。この声明は、営業活動、投資活動、および財務活動からの期間中のキャッシュフローを分類した声明による、企業の現金および現金同等物の過去の変化に関する情報の提供を扱っています。」

指定された期間中のキャッシュフロー計算書は、企業における現金および現金同等物の流入と流出を説明します。キャッシュフロー計算書は、現金および現金同等物に対するさまざまな商取引の正味の影響、および現金の受領と支払いの考慮を示しています。キャッシュフローは、2つの貸借対照表と収益計算書の日付の間のキャッシュポジションの変化の要約です。キャッシュフロー計算書で使用される重要な用語は次のとおりです。

現金

現金の意味は、手元の現金と預金を含む銀行の現金です。

現金および現金同等物

ここで、現金および現金同等物は、容易に転換可能で流動性の高い投資を意味し、その現金での価値は、実現額が変更されるリスクなしに当社によく知られています。現金同等物を維持する目的は、投資ではなく、現在および短期のコミットメントを満たすことです。満期が短い投資のみが現金同等物として適格です。短期間の成熟とは、3か月以内の成熟を意味します。

キャッシュフロー

フローには、流入と流出の2つのタイプがあります。現金の増加が取引の影響である場合、それは現金の流入と呼ばれます。そして、取引の結果が現金の減少である場合、それは現金の流出と呼ばれます。

Note:現金の減少が、運営、投資、財務活動ではなく、現金管理によるものである場合、現金流出から除外されます。現金管理とは、現金同等物への現金の投資を意味します。

キャッシュフローの分類

AS-3(改訂版)によると、キャッシュフローは次の3つの主要なカテゴリに分類する必要があります。

- 営業活動によるキャッシュフロー

- 投資活動によるキャッシュフロー

- 財務活動によるキャッシュフロー

営業活動によるキャッシュフロー

営業活動からの現金の流入は、外部の資金源に頼ることなく営業能力を維持するために必要な十分な現金生成のレベルを表しています。

言い換えれば、営業活動とは、企業の主要な収益を生み出す活動を意味します。これは、会社の利益または損失を決定するトランザクションを表します。

営業活動によるキャッシュフローの例:

- 現金販売(商品またはサービス)

- 手数料、手数料、ロイヤルティ収入などからの現金領収書。

- 給与または賃金の形での労働者または従業員への現金支払い。

- 商品またはサービスのサプライヤーへの現金支払い。

- 保険会社による保険料による現金領収書。

- 請求、年金およびその他の給付の形での現金支払い。

- 投資または財務活動に含まれない場合の現金支払いまたは所得税の還付。

- 現在および将来の契約による現金支払い。

Note: プラントおよび機械の売却による現金受領は、投資活動のカテゴリーに分類されます。

投資活動によるキャッシュフロー

現金同等物に該当しない資産および長期投資は、投資活動として知られています。投資活動は、将来利益を得るために長期資産にどれだけの投資が行われたかを表します。

投資活動によるキャッシュフローの例:

資産の建設および研究開発費の資本化を含む、有形および無形資産を取得するための現金支払い。

投資の売却および固定資産の処分による現金収入。

現金同等物でカバーされているもの、または取引目的で購入されたものを除く、他社の株式、ワラントおよび社債などへの投資に対する現金支払い。もしそうなら、それらは営業活動の下にあります。

株式の処分または売却、ワラント、または取引目的で保管されているもの以外の資金の償還から受け取った現金。

融資会社以外による第三者への前払または貸付。

取引目的以外の先物契約の現金支払い。

取引目的以外の先物契約から受け取った現金。

財務活動によるキャッシュフロー

優先株式を含む所有者の資本の規模および構成に変化をもたらす可能性のある活動は、財務活動と呼ばれます。財務活動には個別の開示が重要です。

財務活動によるキャッシュフローの例には、株式、社債、ローン、債券、その他の短期または長期の借入で受け取った現金が含まれます。

債券、優先株式などの償還による現金支払い。

いくつかの典型的なアイテムの扱い

いくつかの典型的なキャッシュフロー項目の取り扱いについては、以下で説明します。

特別なアイテム

現金の流入または流出は、営業、投資、または資金調達活動である可能性のある活動の性質に従って分類されます。特別項目によるキャッシュフローは、ユーザーがその性質とキャッシュフロー計算書への影響を理解できるように、キャッシュフロー計算書に個別に表示する必要があります。

利息と配当

支払利息または利息と配当金の受領によりキャッシュフローが発生した場合、それは「金融企業」の場合の営業活動として分類されるべきです。「金融機関以外」の場合、支払利息は財務活動に分類し、受け取った利息と配当は投資活動に分類する必要があります。

Note: 支払われた配当金は、上記の両方の場合において財務活動として分類されるべきです。

所得に対する税金

所得税は個別に開示し、所得の性質によって税を簡単に識別できる場合を除いて、ほとんどの場合、営業活動に分類する必要がありますが、合計税額を指定する場合は、営業活動に分類する必要があります。

Note: 配当分配税は財務活動に分類されます。

子会社およびその他の事業部門の買収および処分によるキャッシュフロー:

子会社の買収または処分により発生するキャッシュフローは、個別に表示し、投資活動として分類する必要があります。このトランザクションは、ユーザーがその効果を理解できるように、キャッシュフロー計算書で簡単に識別できる必要があります。処分のケースフローは、買収のキャッシュフローから差し引かれません。

外国通貨

キャッシュフロー計算書に記載されている項目は、キャッシュフロー計算書が作成される特定の日の実際の外貨レートを適用して、現地通貨で表示する必要があります。外貨レートの変動によるキャッシュフロー計算書に反映される現金および現金同等物の価値への影響は、変動の調整として個別に表示されるべきである。

為替レートの変動により、未実現損益はキャッシュフローではありません。ただし、期間の開始時と終了時に現金と現金同等物を調整するために、外貨で保有または支払期日が到来する現金および現金同等物への影響はキャッシュフロー計算書に報告されます。

非現金取引

一部の投資および財務活動は、キャッシュフローに直接的な影響を与えません。例えば、負債から資本への転換、株式の発行による企業の買収など。

これらの取引は、現金または現金同等物を使用しないキャッシュフロー計算書から除外する必要があります。それらの投資活動と財務活動が別々に表示される他の財務諸表があります。

形式:(直接法)

| M / s ABC LIMITED 2014年3月31日に終了した事業年度のキャッシュフロー計算書 |

|

| 詳細 | 量 |

| 営業活動によるキャッシュフロー(スケジュール-1) | XX |

| 投資活動によるキャッシュフロー(スケジュール-2) | XX |

| 財務活動によるキャッシュフロー(スケジュール3) | XX |

| 特別なアイテム | XX |

| 税引前純利益 | XX |

| 所得税の支払い | XX |

| 現金または現金同等物の純増加または減少 | XX |

| 追加:期間開始時の現金および現金同等物 | XX |

| 期末の現金および現金同等物 | XXX |

スケジュール-1

営業活動によるキャッシュフロー

| 詳細 | 量 | |

| 顧客から受け取った現金 | XXX | |

| 支払われた現金: | ||

| -購入のためのサプライヤー | XX | |

| -賃金と給与 | XX | |

| -運営費および一般管理費 | XX | XX |

| 税引前純利益→ | XX | |

| 所得税の支払い→ | XX | |

| 営業活動によるキャッシュフロー→ | XXX |

スケジュール-2

投資活動によるキャッシュフロー

| 詳細 | 量 | |

| 受け取った現金: | ||

| -固定資産の売却 | XX | |

| -投資の売却 | XX | |

| -受け取った利息 | XX | |

| -配当金を受け取りました | XX | XXX |

| 支払われた現金: | ||

| -固定資産の購入 | XX | |

| -投資の購入 | XX | XX |

| 投資活動による純キャッシュフロー→ | XX | |

スケジュール-3

財務活動によるキャッシュフロー

| 詳細 | 量 | |

| 受け取った現金: | XX | |

| 株式の発行 | XX | |

| プリファレンスシェアの発行 | XX | |

| 長期借入金 | XX | |

| XXX | ||

| 支払われた現金: | ||

| -支払利息 | XX | |

| -優先株式の償還 | XX | |

| -ローンの返済 | XX | |

| 配当金の支払い | XX | |

| 投資の購入 | XX | XX |

| 財務活動による純キャッシュフロー→ | XX | |

キャッシュフロー間接法

- 2つの貸借対照表が必要です。

- 間接法では損益勘定は必要ありません。

- 非現金アイテムが必要です。

- 現在の資産と流動負債の勘定科目を変更する必要があります。

- 開く必要はありません、現在の資産と現在の負債のアカウントを開きます。

フォーマット

(間接法):AS-3による

| M / s XYZ LIMITED 2014年3月31日に終了した事業年度のキャッシュフロー計算書 |

|

| 詳細 | 量 |

| 営業活動によるキャッシュフロー(スケジュール-1) | XX |

| 投資活動によるキャッシュフロー(スケジュール-2) | XX |

| 財務活動によるキャッシュフロー(スケジュール3) | XX |

| 特別なアイテム | XX |

| 税引前純利益→ | XX |

| 所得税の支払い→ | XX |

| 現金または現金同等物の純増加または減少→ | XX |

| 追加:期首の現金および現金同等物→ | XX |

| 期末の現金および現金同等物→ | XXX |

スケジュール-1

営業活動によるキャッシュフロー

| 詳細 | 量 |

| 損益勘定の変更 | XX |

| リザーブの変更(任意) | XX |

| (+)中間配当 | XX |

| 純利益→ | XXX |

| 非現金アイテム: | |

| (+)減価償却 | XX |

| (+)固定資産の売却による損失 | XX |

| (+)のれんの償却 | XX |

| (+)予備費用は償却されます | XX |

| 非現金収入: | |

| (-)固定資産の売却益 | XX |

| 運転前の営業利益資本の変更→ | XXX |

| ±流動資産および流動負債の変化 | XX |

| 税引前の現金営業費用 | ------ |

| 納税 | XXX |

| バツ | |

| 営業活動によるキャッシュフロー→ | ------ |

| XXX | |

スケジュール-2

投資活動によるキャッシュフロー

| 詳細 | 量 | |

|---|---|---|

| 受け取った現金: | ||

| -固定資産の売却 | XX | |

| -投資の売却 | XX | |

| -受け取った利息 | XX | |

| -配当金を受け取りました | XX | XXX |

| 支払われた現金: | ||

| -固定資産の購入 | XX | |

| -投資の購入 | XX | XX |

| 投資活動による純キャッシュフロー→ | XX |

スケジュール-3

財務活動によるキャッシュフロー

| 詳細 | 量 | |

|---|---|---|

| 受け取った現金: | ||

| -株式の発行 | XX | |

| -優先株式の発行 | XX | |

| -長期借入金 | XX | XXX |

| 支払われた現金: | ||

| -支払利息 | XX | |

| -優先株式の償還 | XX | |

| -ローンの返済 | XX | |

| -配当金の支払い | XX | |

| -投資の購入 | XX | XX |

| 財務活動による純キャッシュフロー→ | XX |

比率は、2つ以上の項目間の関係を数学的に表現したものです。異なる会計データ間の意味のある有用な関係の表示は、会計比率と呼ばれます。比率は、単純な分数、整数、またはパーセンテージで、a:b(aはbに対して)として表すことができます。

懸念される流動資産がRs4,00,000で、流動負債がRs 2,00,000の場合、流動資産と流動負債の比率は4,00,000 / 2,00,000 = 2として与えられます。これは単純比率と呼ばれます。比率に100を掛けて、パーセンテージで表します。

200から100までの比率は、次のいずれかの方法で表すことができます。

- 2:1

- 2/1

- 200%

- 2対1

- 2

比率は、懸念の財政状態を描くのに非常に役立ちます。

会計分析

会計データの比較分析と解釈は、会計分析と呼ばれます。アカウンティングデータが他のデータとの関連で表現される場合、それはデータのユーザーにいくつかの重要な情報を伝えます。

比率分析とその応用

比率分析は、組織の財務上の弱点と健全性を理解するための媒体です。分析の目的を念頭に置いて、分析者は適切な比率を計算するために適切なデータを選択する必要があります。解釈は、アナリストの口径によって異なります。

比率分析は、それぞれの要件に応じて、さまざまな関係者にとって多くの点で役立ちます。比率分析は、次の方法で使用できます。

- 組織の財務上の長所と短所を知ること。

- 懸念事項の運用効率を測定する。

- 経営陣が過去1年間の活動をレビューするため。

- 効率のレベルを評価する。

- ビジネスの将来の計画を予測するため。

- 資本構成を最適化する。

- 企業間および企業内の比較。

- 懸念事項の流動性、支払能力、収益性、および経営効率を測定すること。

- 会社の資産を適切に活用するために。

- 予算の準備中。

- 会社の支払能力、会社の破産ポジション、および企業の病気の可能性を評価する際に。

比率分析の利点

これは、企業の短期および長期の支払能力を測定するための強力なツールです。

これは、企業の収益性と経営効率を測定するためのツールです。

これは、企業の営業活動を測定するための重要なツールです。

これは、会社の資本構造を分析するのに役立ちます。

大規模な定量的データは、比率分析を使用して要約できます。

過去の経理実績と現在の経理実績を関連付けます。

これは、会社のさまざまな機能的な機械を調整するのに役立ちます。

これは、将来の意思決定における管理に役立ちます。

これは、販売と購入の間の合理的なバランスを維持し、運転資本要件を見積もるのに役立ちます。

比率分析の制限

比率分析は、さまざまな会計方程式を分析および解釈するための非常に便利な会計ツールですが、独自の制限があります。

財務会計から受け取ったデータが正しくない場合、比率分析から得られた情報は信頼できません。

認証されていないデータは、比率分析の誤解を招く可能性があります。

比率分析は過去の実績に基づいているため、将来の予測は必ずしも信頼できるとは限りません。

ビジネスについての決定的なアイデアを得るには、一連の比率を計算する必要があります。単一の比率では目的を果たすことはできません。

結果は履歴データに基づいているため、比率がビジネスの実際の現在の状況を示す必要はありません。

トレンド分析は、価格レベルの変化によって歪む可能性のあるさまざまな計算された比率の助けを借りて行われます。

比率分析は、同じ会計原則と方針が他の懸念事項によっても採用されている場合にのみ有効です。そうでない場合、会社間の比較は実際の状況をまったく示しません。

比率分析では、特別なイベントを特定することはできません。たとえば、社債の満期は比率分析では特定できません。

効果的な比率分析には、特定の業界に関する実践的な経験と知識が不可欠です。そうでなければ、それは価値がないことがわかるかもしれません。

比率分析は、専門家の手にのみ役立つツールです。

比率の種類

比率は、財務諸表または機能的側面に基づいて分類することができます。

財務諸表に基づく分類

貸借対照表比率

貸借対照表からさまざまなデータを取得して計算された比率は、貸借対照表比率と呼ばれます。たとえば、当座比率、流動比率、資本ギアリング比率、デットエクイティ比率、所有比率などです。

財務諸表比率

トレーディング勘定または損益勘定に表示されるデータに基づいて計算された比率は、損益計算書比率と呼ばれます。たとえば、稼働率、純利益率、粗利益率、在庫回転率などです。

混合または複合比率

貸借対照表と収益計算書の両方のデータを使用する場合、それは混合比率または複合比率と呼ばれます。たとえば、運転資本回転率、在庫回転率、買掛金回転率、固定資産回転率、純資産収益率、投資収益率などです。

| 財務諸表に基づく比率の分類 | ||

|---|---|---|

| 貸借対照表比率 | 損益A / c比率 | 複合または混合比率 |

|

|

|

財務的側面に基づく分類

比率は、以下で説明するように、機能面に基づいてさらに分類できます。

流動比率

当座比率は、企業の短期支払能力を調べたり、企業の短期ソルベンシーについてコメントしたり、流動負債を履行したりするために使用されます。同様に、売上高比率は、会社の流動資源の効率、売掛金(債務者)売上高比率、買掛金(債権者)を知るために計算されます。

長期ソルベンシーおよびレバレッジ比率

デットエクイティレシオとインタレストカバレッジレシオは、企業が長期債務を支払う効率を知り、金利コストを満たすために計算されます。レバレッジ比率は、企業の資金調達における負債と資本の比率を知るために計算されます。

活動率

活動比率は、売上高比率とも呼ばれます。活動比率は、企業のリソースが使用される効率を測定します。

収益性比率

事業運営の成果は、収益率から算出することができます。これらの比率は、企業の全体的なパフォーマンスと有効性を知るためにも使用できます。売上高と投資に関連して、2種類の収益率が計算されます。

| 比率の機能分類 | |||

|---|---|---|---|

| 流動比率 | 長期ソルベンシーおよびレバレッジ比率 | 活動比率資産管理比率 | 利益力比率 |

| (A)

(B)

|

|

|

(A) In relation to sales

(B) In relation to Investments

|

| Short–term Financial Position or Test of Liquidity | |

|---|---|

| (a)流動比率 |

=

流動資産

/

流動負債

|

| (b)当座比率または酸テストまたは当座比率 |

=

流動資産

/

流動負債

|

| (c)絶対液体比率 |

=

絶対流動資産

/

流動負債

|

| (d)間隔測定 |

=

流動資産

/

平均日次営業費用

|

| Current Assets Movement (Asset Management Ratios) | |

| (a)在庫/在庫回転率 |

=

売上原価/

原価での平均在庫

|

| (b)債務者または債権の回転率/速度 |

=

ネットクレジット年間

売上高/

平均貿易債務者

|

| (c)平均収集期間 |

=

総貿易債務者

/

1日あたりの販売

|

| (d)債権者/買掛金回転率/速度 |

=

ネットクレジット年間購入

/

平均取引債権者

|

| (e)平均支払い期間 |

=

総貿易信用/買掛金

/

平均日次購入

|

| (f)運転資本回転率 |

=

売上高または売上原価

/

正味運転資本

|

| Analysis of Long-term Financial Position or Test of Solvency | |

| (a)デットエクイティレシオ |

=

部外者の資金

/

株主の資金

または

=

部外者の株式

/

内部株式

|

| (b)総資本比率に対する資金調達債務 |

=

積立債務

/

総資本

×100

|

| (c)株主、ファンドに対する長期債務の比率(デットエクイティ) |

=

長期債務

/

株主の資金

|

| (d)所有比率または資本比率 |

=

株主資金

/

総資産

|

| (e)ソルベンシー比率 |

=

部外者に対する総負債

/

総資産

|

| (f)固定資産純資産比率 |

=

減価償却後の固定資産

/

株主資金

|

| (g)長期資金に対する固定資産比率または固定資産 |

=

減価償却後の固定資産

/

長期資金合計

|

| (h)専有資金に対する流動資産の比率 |

=

流動資産

/

株主の資金

|

| (i)債務返済またはインタレストカバレッジ |

=

純利益(国際税および税金を除く)

/

固定金利

|

| (j)総補償範囲または固定料金補償範囲 |

=

EBIT

/

固定費合計

|

| (k)優先配当率 |

=

純利益(国際税引前)

/

優先配当

|

| (l)現金対債務-サービス比率または債務キャッシュフローカバレッジ |

=

CF

/

1 +

SFD

/

1 −税率

CF = Int前の年間キャッシュフロー。&税金 SFD =債務に対する減債基金の充当 |

| Analysis of Profitability | |

| (i)一般的な収益性: | |

| (a)粗利益率 |

=

粗利益

/

純売上高

×100

|

| (b)稼働率 |

=

運用コスト

/

純売上高

×100

|

| (c)経費率 |

=

特定の費用

/

純売上高

×100

|

| (d)純利益率 |

=

税引後純利益

/

純売上高

×100

|

| (e)営業利益率 |

=

営業利益

/

純売上高

×100

|

| Overall Profitability | |

| (a)株主投資収益率(RoI) |

=

税金と利息

/

株主基金後の純利益

×100

|

| (b)自己資本利益率 |

=

税引後純利益-配当

金/

自己資本の支払い

×100

|

| (c)1株当たり利益(EPS) |

=

税引後純利益-配当金

/

株式数

×100

|

| (d)使用資本利益率 |

=

調整後純利益

/使用

総資本

×100

|

| (e)使用資本利益率 |

=

調整後純利益

/使用

純資本

×100

|

| (f)総資産利益率 |

=

税

引後純利益/

平均総資産

×100

|

| (g)資本回転率 |

=

売却または売却費用

/使用

資本

×100

|

| (h)固定資産回転率 |

=

売上原価または売上原価

/

固定資産

×100

|

| (i)運転資本回転率 |

=

売上原価または売上原価

/

正味運転資本

×100

|

| Market Test or Valuation Ratio | |

| (a)配当利回り |

=

一株当たり配当

/

株当たりの市場価値

|

| (b)配当性向 |

=

株式一株当たり配当

/

株当たり当期純利益

|

| (c)株価収益率(P / E)比率 |

=

株式一株当たりの市場価格

/

株当たり当期純利益

|

| (d)収益率 |

=

一株当たり利益

/

1株当たり市場価格

|

| (e)時価簿価比率 |

=

株当たりの時価

/

株当たり純資産

|

| (f)市場価格とキャッシュフローの比率 |

=

一株当たりの市場価格

/

株当たりキャッシュ・フロー

|

| Market Test or Valuation Ratio | |

| (a)キャピタルギアリングレシオ |

=

株式資本+準備金および剰余金

/

優先資本+固定金利を伴う長期債務

|

| (b)固定負債への総投資 |

=

株主基金+固定負債

/

固定負債

|

| (c)デットエクイティレシオ |

=

部外者基金

/

株主基金

|

| (d)資金調達された負債に対する固定資産に対する比率 |

=

固定資産

/

資金調達された負債

|

| (e)所有者基金に対する流動負債の比率 |

=

流動負債

/

株主の資金

|

| (f)自己資本に対する準備金の比率 |

=

準備金

/

株式資本

×100

|

| (g)財務レバレッジ |

=

EBIT

/

EBIT-利息および優先配当

|

| (h)営業レバレッジ |

=

貢献

/

EBIT

|

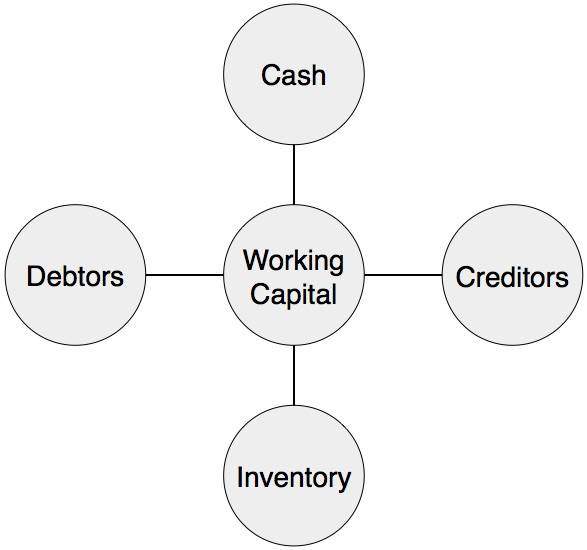

運転資本は専門家によって次のように定義されています-

「運転資金は、企業の運営コストを賄うために必要な資金の額です。」---シュビン

「循環資本とは、通常の事業過程で、たとえば現金から在庫へ、在庫から売掛金へ、売掛金から現金へなど、ある形態から別の形態に変化する企業の流動資産を意味します。」---ジェネステンバーグ

大まかに言って、ビジネスに必要な資本には2つのタイプがあります。

- 固定資本

- 運転資本

固定資本は、建物、プラント、機械、家具などの固定資産の購入を通じて生産施設を作成するために、事業の長期投資に投資する必要があります。これらの資産への投資は、資本の恒久的な閉塞または長期の資金の長期閉塞を意味します。