Muhasebe Temelleri - Hızlı Kılavuz

Muhasebe bir iş dilidir. Bu dili finansal işlemleri ve sonuçlarını iletmek için kullanabiliriz. Muhasebe, finansal bilgileri toplamak, analiz etmek ve iletmek için kapsamlı bir sistemdir.

Muhasebenin kökeni para kadar eskidir. İlk günlerde işlem sayısı çok azdı, bu nedenle ilgili her kişi belirli bir süre boyunca işlemlerin kaydını tutabilirdi. Yirmi üç yüzyıl önce bir Hintli bilim adamıKautilya takma ad Chanakya kitabında muhasebe kavramlarını tanıttı Arthashastra. Kitabında, uygun hesap tutma sanatını ve hesapları kontrol etme yöntemlerini anlattı. Yavaş yavaş, muhasebe alanı, dünyanın iş senaryosunda meydana gelen değişikliklere uygun olarak önemli değişiklikler geçirdi.

Bir muhasebeci, finansal işlemleri belirli muhasebe ilkelerine ve standartlarına göre ve belirli bir kuruluşun büyüklüğüne, niteliğine, hacmine ve diğer kısıtlamalarına bağlı olarak bir muhasebeci tarafından öngörüldüğü şekilde kaydedebilir.

Muhasebe süreci yardımıyla işletmenin belirli bir tarihte kar veya zararını belirleyebiliriz. Aynı zamanda geçmiş performansı analiz etmemize ve gelecekteki hareket tarzlarını planlamamıza yardımcı olur.

Muhasebenin Tanımı

Amerikan Yeminli Mali Müşavirler Enstitüsü, Mali Muhasebeyi şu şekilde tanımlamıştır:

"En azından kısmen mali nitelikte olan para, işlemler ve olayları önemli bir şekilde kaydetme, sınıflandırma ve özetleme ve sonuçlarını yorumlama sanatı."

Muhasebenin Amaçları ve Kapsamı

Muhasebenin ana hedeflerinden geçelim:

To keep systematic records- Mali işlemlerin sistematik kaydını tutmak için muhasebe yapılır. Muhasebenin temel amacı, mali verileri toplamamıza yardımcı olmak ve mali tabloların doğru ve yararlı sonuçlarını elde etmek için sistematik olarak kaydetmektir.

To ascertain profitability- Muhasebe yardımı ile belirli bir muhasebe döneminde oluşan kar ve zararları değerlendirebiliriz. Bir Ticaret ve Kar ve Zarar Hesabı yardımıyla, bir firmanın kar veya zararını kolayca belirleyebiliriz.

To ascertain the financial position of the business- Bir bilanço veya bir durum tablosu, bir şirketin belirli bir tarihteki mali durumunu gösterir. Düzgün çizilmiş bir bilanço, bize varlıkların sınıfı ve değeri, yükümlülüğün niteliği ve değeri ve ayrıca firmanın sermaye pozisyonu hakkında bir gösterge verir. Bunun yardımıyla, herhangi bir ticari işletmenin sağlamlığını kolayca tespit edebiliriz.

To assist in decision-making- Geleceğe yönelik kararlar almak için doğru mali tablolar gerekir. Muhasebenin temel amaçlarından biri, doğru zamanda doğru kararlar almaktır. Böylelikle muhasebe size geçmiş kayıtların yardımıyla geleceği planlamanız için bir platform sunar.

To fulfill compliance of Law- Şirketler, tröstler ve topluluklar gibi ticari varlıklar, farklı yasama kanunlarına göre yönetilmekte ve yönetilmektedir. Benzer şekilde, farklı vergilendirme kanunları (doğrudan dolaylı vergi) her işyeri için de geçerlidir. Herkes, ülkenin ilgili yasalarının öngördüğü şekilde farklı türde hesaplar ve kayıtlar tutmalı ve tutmalıdır. Muhasebe, bir işletmenin yasalara uygun olarak yürütülmesine yardımcı olur.

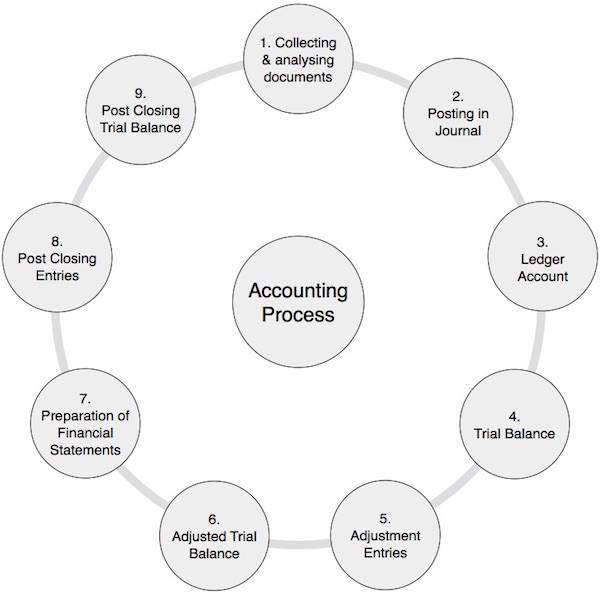

Muhasebe döngüsü, bir muhasebe sürecini tamamlamayla ilgili belirli görevleri ifade eder. Bir muhasebe döngüsünün uzunluğu aylık, üç aylık, altı aylık veya yıllık olabilir. Organizasyondan organizasyona değişebilir ancak süreç aynı kalır.

Muhasebe Süreci

Aşağıdaki tablo, bir muhasebe sürecinde izlenen adımları listelemektedir -

| 1 | Muhasebe Belgelerini Toplama ve Analiz Etme | Kaynak belgeleri incelediğiniz ve analiz ettiğiniz çok önemli bir adımdır. Örneğin, nakit, banka, satış ve satın alma ile ilgili belgeler. Bu, muhasebe dönemi boyunca devam eden bir süreçtir. |

| 2 | Dergiye Gönderme | Yukarıdaki belgeler temelinde, borç ve alacak bakiyesinin eşit kaldığı çift giriş sistemini kullanarak yevmiye kayıtlarını geçersiniz. Bu süreç hesap dönemi boyunca tekrarlanır. |

| 3 | Defter Hesaplarında Kayıt | Yevmiye kayıtlarından etkilenen yukarıdaki tüm hesapların borç ve alacak bakiyesi genel muhasebe hesaplarına kaydedilir. Bir defter, basitçe tüm hesapların bir koleksiyonudur. Genellikle, bu aynı zamanda tüm muhasebe dönemi için devam eden bir süreçtir. |

| 4 | Deneme Dengesinin Hazırlanması | Adından da anlaşılacağı gibi, deneme bakiyesi, borç bakiyesi veya kredi bakiyesi taşımalarına bakılmaksızın, genel muhasebe hesaplarının tüm bakiyelerinin bir özetidir. Çift girişli hesap sistemini izlediğimiz için, deneme bakiyesinde görünen tüm borç ve alacak bakiyesi toplamı eşit kalır. Genellikle söz konusu hesap döneminin sonunda deneme bakiyesi hazırlamanız gerekir. |

| 5 | Düzenleme Girişlerinin Kaydedilmesi | Bu adımda, düzeltme girişleri önce yevmiye defterinden geçirilir, ardından genel muhasebe hesaplarına ve son olarak da deneme bakiyesine gönderilir. Çoğu durumda, gelir, gider, varlık ve yükümlülük hesaplarının doğru değerini bulmak için tahakkuk esaslı muhasebe kullandığımız için, bu düzeltme girişlerini yapmamız gerekiyor. Bu işlem, her hesap döneminin sonunda gerçekleştirilir. |

| 6 | Düzeltilmiş deneme bakiyesi | Yukarıdaki düzeltme girişlerini dikkate alarak, ayarlanmış deneme bakiyesi oluşturuyoruz. Düzeltilmiş deneme bakiyesi, bir şirketin mali tablolarını hazırlamak için bir platformdur. |

| 7 | Mali Tabloların Hazırlanması | Mali tablolar, Gelir ve Gider Hesabı veya Ticaret ve Kar ve Zarar Hesabı, Nakit Akışı Tablosu, Fon Akışı Tablosu, Bilanço veya İşler Tablosu Hesabı gibi tablolar kümesidir. Deneme dengesi yardımıyla tüm bilgileri mali tablolara koyuyoruz. Mali tablolar, kar veya zararlarını göstererek bir firmanın mali durumunu açıkça gösterir. |

| 8 | Kapanış Sonrası Girişler | Firmanın tüm farklı gelir ve gider hesapları Ticaret ve Kar ve Zarar hesabına aktarılır. Bu girişlerin sonucunda, tüm gelir ve gider hesaplarının bakiyesi NIL'e gelir. Bu kayıtların net bakiyesi, nihayet sahibinin öz sermayesine veya sermayesine devredilen şirketin kar veya zararını temsil eder. |

| 9 | Kapanış deneme bakiyesi | Kapanış Sonrası Deneme Bakiyesi, Varlık, Borçlar ve Sermaye hesabının bakiyelerini temsil eder. Bu bakiyeler açılış bakiyesi olarak gelecek mali yıla aktarılır. |

İlk iki muhasebe kavramı, yani İşletme Kavramı ve Para Ölçümü Kavramı, muhasebenin temel kavramlarıdır. Her birini kısaca gözden geçirelim:

Ticari varlık kavramı

Bu konsepte göre işletme ve işletme sahibi iki farklı varlıktır. Başka bir deyişle, ben ve işim ayrı.

Örneğin, Bay A, M / s Bağımsız Ticaret Şirketi adına ve tarzında yeni bir iş kurdu ve nakit olarak 2.000.000 Rs sermaye getirdi. Bu, M / s Independent Trading Company'nin nakit bakiyesinin toplam 2.000.000 Rs / - artacağı anlamına gelir. Aynı zamanda, M / s Independent Trading Company'nin sermaye şeklindeki yükümlülüğü de artacaktır. M / s Independent Trading Company'nin Bay A'ya 2.000.000 Rs ödemekle yükümlü olduğu anlamına gelir.

Para Ölçümü Kavramı

Bu kavrama göre, "muhasebe kaydımızda sadece parasal olarak ölçülebilen işlemleri rezerve edebiliriz."

Misal

Aşağıdaki öğelerin stok değerini belirleyin ve ayırtın:

Shirts Rs 5,000/-

Pants Rs 7,500/-

Coats 500 pieces

Jackets 1000 pieces

Value of Stock = ?Burada, hisse senedi değerini muhasebe kaydımıza kaydetmek istiyorsak, mont ve ceketlerin değerine para olarak ihtiyacımız var. Şimdi, mont ve ceketlerin değerlerinin sırasıyla 2.000 Rs ve 15.000 Rs olduğu sonucuna varırsak, o zaman stok değerini kitaplarımızda 29.500 Rs (5000 + 7500 + 2000 + 15000'in bir sonucu olarak) olarak kolayca ayırtabiliriz. Niceliksel kayıtları ayrı tutmamız gerekiyor.

Going Endişe Kavramı

Muhasebemiz, bir iş biriminin devam eden bir endişe olduğu varsayımına dayanmaktadır. Bir işletmenin tüm finansal işlemlerini, bir iş biriminin süreklilik arz ettiği yönündeki bu bakış açısını göz önünde bulundurarak kaydederiz; gitmiş bir endişe değil. Aksi takdirde bankacı kredi vermeyecek, tedarikçi mal veya hizmet tedarik etmeyecek, çalışanlar gerektiği gibi çalışmayacak ve işlemin kayıt şekli tamamen değişecektir.

Örneğin, bir iş birimi sabit varlıklar şeklinde yatırımlar yapar ve biz kâr ve zarar hesabımızdaki varlıkların yalnızca amortismanını ayırırız; varlıkların elde etme maliyeti farkı ile varlıkların net gerçekleşebilir değeri arasındaki fark değil. Nedeni basit; ileride bu varlıkları kullanırken kar elde edeceğimizi varsayıyoruz. Benzer şekilde, ertelenmiş gelir harcamalarını ve önceden ödenmiş harcamaları ele alıyoruz. Devam eden endişe kavramı aşağıdaki durumlarda işe yaramaz:

- Bir birimin hasta olduğu bildirilirse (kullanılmamış veya kullanılamaz birim).

- Bir şirket tasfiye edeceği ve bunun için bir tasfiye memuru atandığında.

- Bir iş birimi ciddi bir mali krizden geçerken ve sona erdiğinde.

Maliyet Kavramı

Devam Eden Endişe Kavramına dayalı çok önemli bir kavramdır. Varlıkların değerini, bir iş biriminin sürekliliğini esas alan varlıkların net gerçekleşebilir değeri veya piyasa değeri üzerinden değil, maliyet esasına göre kaydederiz. Şüphesiz, varlıklara amortisman sağlayan varlıkların değerini düşürüyoruz, ancak varlıkların piyasa değerini görmezden geliyoruz.

Maliyet kavramı, net gerçekleşebilir değeri veya piyasa değerini dikkate alırken her türlü manipülasyonu durdurur. Olumsuz tarafı, bu kavram, bazen çok dik olabilen piyasadaki enflasyonun etkisini görmezden geliyor. Yine de, maliyet kavramı, bir iş biriminin muhasebesini yaptığımız temelinde geniş ve evrensel olarak kabul edilmektedir.

İkili Açı Kavramı

Herhangi bir finansal işlemi tamamlamak için çift giriş olmalıdır, yani borç her zaman krediye eşit olmalıdır. Bu nedenle, her finansal işlemin iki yönü vardır:

- biraz fayda sağlıyoruz ve

- biraz fayda sağlıyoruz.

Örneğin, bir hisse senedi alırsak, bunun iki etkisi olacaktır:

- hisse senedinin değeri artacak (aynı miktarda fayda sağlayacak) ve

- alacaklı şeklinde sorumluluğumuzu artıracaktır.

| İşlem | Etki |

|---|---|

| 25.000 Rs karşılığında Stok Satın Alma | Stok 25.000 Rs artacak (Borç bakiyesinde artış) Nakit 25.000 Rs azalacak (Borç bakiyesinde azalma) veya Alacaklı 25.000 Rs artacak (Kredi bakiyesinde artış) |

Muhasebe Dönemi Kavramı

Bir iş biriminin ömrü, sürekli endişe kavramına göre belirsizdir. Bir firmanın kar veya zararını belirlemek ve mali durumunu tespit etmek için, kar ve zarar hesapları ve bilançolar düzenli aralıklarla, genellikle her yılın sonunda hazırlanır. Bu bir yıllık döngü, muhasebe dönemi olarak bilinir. Hesap dönemine sahip olmanın amacı, geçmiş performansları da göz önünde bulundurarak düzeltici önlemler almak, mevsimsel değişikliklerin etkisini ortadan kaldırmak, vergi ödemektir.

Bu konsepte dayalı olarak, gelir giderleri ve sermaye harcamaları ayrıştırılır. Gelir giderleri, belirli bir muhasebe dönemi boyunca doğru kar veya zararı tespit etmek için kar ve zarar hesabına borçlandırılır. Sermaye harcamaları, gelecek hesap dönemlerinde de yararlanılacak olan bu giderler kategorisine girmektedir.

Hesap dönemi, düzenli aralıklarla, yani her hesap döneminin sonunda firmanın doğru pozisyonunu tespit etmemize yardımcı olur.

Eşleşen Konsept

Eşleştirme kavramı, muhasebe dönemi kavramına dayanmaktadır. Belirli bir hesap dönemi için bir firmanın harcamaları, firmanın aynı dönem için kesin kar veya zararını tespit etmek için aynı hesap döneminin geliriyle eşleştirilecektir. Bu eşleştirme uygulaması tüm dünyada yaygın olarak kabul edilmektedir. Eşleştirme Konseptini net bir şekilde anlamak için bir örnek alalım.

01-04-2012 - 31-03-2013 döneminde M / s Globe Enterprises'dan aşağıdaki veriler alınmıştır:

| S.No. | Ayrıntılar | Miktar |

|---|---|---|

| 1 | Nakit olarak ampul başına 10 Rs'de 1.000 Elektrikli Ampul satışı. | 10.000,00 |

| 2 | 200 Elektrikli Ampul Satışı @ Rs. M / s Atul Tüccarlarına verilen kredi başına ampul başına 10. | 2.000,00 |

| 3 | Nakit bazında parça başına Rs.100'de 450 Tüp ışık satışı. | 45.000,00 |

| 4 | XZY Ltd.'den yapılan satın alımlar | 40.000,00 |

| 5 | M / s XYZ Ltd.'ye nakit ödenir. | 38.000,00 |

| 6 | Satın alımlarda ödenen Navlun Ücretleri | 1.500.00 |

| 7 | Dükkanın Elektrik Giderleri Ödenmiş | 5.000,00 |

| 8 | Elektrik için Mart-13 faturası hala önümüzdeki yıl ödenecek. | 1.000,00 |

Yukarıdaki verilere dayanarak firmanın kar veya zararı şu şekilde hesaplanır:

| Ayrıntılar | Miktar | Toplam |

|---|---|---|

| Satış | ||

| Ampul | 12.000,00 | |

| Tüp | 45.000,00 | 57.000,00 |

| Az - | ||

| Satın alma | 40.000,00 | |

| Navlun Ücretleri | 5.000,00 | |

| Elektrik Giderleri | 1.500.00 | |

| Ödenmemiş Giderler | 1.000,00 | 47.500,00 |

| Net kazanç | 9.500,00 |

Yukarıdaki örnekte, aynı hesap dönemindeki harcamaları ve gelirleri eşleştirmek için, 01-04-2012 - 31-03 hesap dönemi için doğru karı belirlemek için bu muhasebe yılının ödenmemiş giderlerinin yanı sıra kredi satın alımını da ekledik. 2013.

Yılın kar veya zararının hesaplanmasında nakit tahsilat ve nakit ödeme göz ardı edildiği anlamına gelir.

Tahakkuk Kavramı

Eşleştirme kavramında yukarıda belirtildiği gibi, hesap döneminde oluşan hasılat dikkate alınmakta ve hesap dönemine ilişkin harcamalar da dikkate alınmaktadır. Tahakkuk esaslı muhasebe kavramına göre, eğer bazı kalemleri satarsak veya bir miktar hizmet verirsek, nakit alıp almamamızdan bağımsız olarak bu gelir yaratma noktamız olur. Aynı kavram masraflar için de geçerlidir. Nakden veya ödenecek tüm masraflar dikkate alınır ve varsa masrafların peşin ödenmesi mahsup edilir.

Profesyonellerin çoğu nakit esaslı muhasebe kullanır. Bu, belirli bir hesap döneminde alınan nakit ve aynı hesap döneminde nakit olarak ödenen masrafların muhasebesinin temelini oluşturduğu anlamına gelir. Onlar için firmalarının geliri, gelirin nakit olarak tahsil edilmesine bağlıdır. Harcamalarda da benzer bir uygulama izlenmektedir. Onlar için uygundur ve aynı şekilde Vergilerini öderler.

Nesnel Kanıt Kavramı

Hedef Kanıt kavramına göre, her finansal giriş bazı nesnel kanıtlarla desteklenmelidir. Satın alma, satın alma faturaları, satış faturaları ile satış, nakit dekontlar ile harcamaların nakit olarak ödenmesi ve nakit makbuz ve banka ekstreleri ile alacaklılara ödeme ile desteklenmelidir. Benzer şekilde, stok fiziksel doğrulama ile kontrol edilmeli ve değeri satın alma faturaları ile doğrulanmalıdır. Bunların olmaması durumunda, muhasebe sonucu güvenilir olmayacak, muhasebe kayıtlarında manipülasyon olasılığı yüksek olacak ve hiç kimse bu tür mali tablolara güvenemeyecektir.

Bu bölümde muhasebe kurallarını tartışacağız.

Tutarlılık Sözleşmesi

Farklı yılların sonuçlarını karşılaştırmak için benzer işlemlere ilişkin muhasebe kurallarının, ilkelerinin, sözleşmelerinin ve muhasebe kavramlarının tutarlı ve sürekli takip edilmesi gerekmektedir. Muhasebe işlemlerinde sık sık değişiklik görülürse, finansal tabloların güvenilirliği kaybolabilir. Örneğin, bir firma, stok değerlemesi için maliyet veya piyasa fiyatı hangisi daha düşük ise , sabit kıymetler için amortisman için değer düşürme yöntemi seçerse , tutarlı ve sürekli takip edilmelidir.

Tutarlılık ayrıca, bir değişikliğin gerekli olması durumunda, değişimin ve bunun kar veya zarar ve şirketin mali durumu üzerindeki etkilerinin açıkça belirtilmesi gerektiğini belirtir.

Açıklama Sözleşmesi

1956 Şirketler Yasası, mali tabloların hazırlanması gereken bir format belirlemiştir. Bu kategoriye giren her şirket bu uygulamayı takip etmek zorundadır. Bu mali tabloları hazırlamak için Şirketler Yasası tarafından çeşitli hükümler getirilmiştir. Bu hükümlerin amacı, finansal tabloların görünümünün doğru ve adil olması için gerekli tüm bilgileri ifşa etmektir. Ancak, 'ifşa' terimi tüm bilgiler anlamına gelmez. Yatırımcılar, mal sahibi ve alacaklılar gibi bu finansal tabloların kullanıcıları için önemli olan bilgilerin açıklanması anlamına gelir.

Önemlilik Sözleşmesi

Bir bilginin ifşa edilmesi veya ifşa edilmemesi finansal tablo kullanıcılarının kararını etkileyebiliyorsa, bu bilgi açıklanmalıdır.

Daha iyi anlamak için, lütfen 1956 Şirketler Yasası'nın revize edilmiş planlanmış VI'sındaki Kar ve Zarar Beyanı'nın hazırlanması için Genel Talimat'a bakın:

Bir şirket, faaliyetlerden elde edilen gelirin% 1'ini veya hangisi daha yüksekse 1,00,000 Rs'yi aşan herhangi bir gelir veya gider kalemiyle ilgili ek bilgileri notlar yoluyla ifşa edecektir.

Bir Şirket, Hesap Notları'nda, sahip olunan hisse sayısını belirterek% 5'ten fazla paya sahip her hissedarın sahip olduğu şirket hissesini açıklayacaktır.

Koruma veya İhtiyat

Güvenli oynama politikasıdır. Gelecekteki olaylar için karlar beklenmez, ancak zararlar için karşılıklar bir ihtiyatlılık politikası olarak sağlanır. Bu politika kapsamında, şüpheli alacaklar ve şarta bağlı sorumluluk için karşılık ayrılır; ancak herhangi bir öngörü kazanımı düşünmüyoruz.

Örneğin, hisse senedinin piyasa değeri (i) Rs 90 olduğunda ve (ii) ürün başına 70 Rs koşulunda A, ürün başına 80 Rs'de 1000 ürün satın alır ve bunlardan 900 ürün @ Rs 100 ürün satarsa, Yukarıdaki işlemlerden elde edilen kar şu şekilde hesaplanabilir:

| Ayrıntılar | Durum (i) | Durum (ii) |

|---|---|---|

| Satış Değeri (A) (900x100) | 90.000,00 | 90.000,00 |

| Daha Az - Satılan Malların Maliyeti | ||

| Satın alma | 80.000,00 | 80.000,00 |

| Daha Az - Stok Kapanışı | 8.000,00 | 7.000,00 |

| Satılan Malların Maliyeti (B) | 72.000,00 | 73.000,00 |

| Kar (AB) | 18.000,00 | 17.000,00 |

Yukarıdaki örnekte, stok değerleme yöntemi 'Maliyet veya piyasa fiyatı hangisi daha düşükse' şeklindedir .

Ancak ihtiyatlılık, karları olduğundan az göstererek veya zararları abartarak gizli rezerv yaratılmasına izin vermez.

Çift girişli hesap sisteminde hesapların sınıflandırılması ve işlenmesinin bilinmesi gereklidir. Genel olarak, hesaplar üç kategoriye ayrılmıştır:

- Kişisel hesaplar

- Gerçek hesaplar

- Somut hesaplar

- Maddi olmayan hesaplar

Her birini birer birer inceleyelim.

Kişisel Hesaplar

Kişisel hesaplar ayrıca üç kategoriye ayrılabilir:

Doğal Kişisel Hesap

David, George, Ram veya Shyam gibi herhangi bir kişiyle ilişkili bir hesap, Doğal Kişisel Hesap olarak adlandırılır .

Yapay Kişisel Hesap

M / s ABC Ltd, M / s General Trading, M / s Reliance Industries, vb. Gibi herhangi bir yapay kişiyle ilgili bir hesap, Yapay Kişisel Hesap olarak adlandırılır .

Temsilci Kişisel Hesabı

Temsilci kişisel hesap, bir hesap grubunu temsil eder. Benzer nitelikte bir dizi hesap varsa, bunları maaş hesabı, kira ödenebilir hesabı, sigorta ön ödemeli hesabı, faiz alacak hesabı, sermaye hesabı ve vadesiz hesap vb. Gibi gruplamak daha iyidir.

Gerçek Hesaplar

Her İşletmenin bazı varlıkları vardır ve her varlığın bir hesabı vardır. Bu nedenle varlık hesabına gerçek hesap denir. İki tür varlık vardır:

Tangible varlıklar; fabrika, makine, mobilya, stok, nakit vb. dokunulabilir varlıklardır.

Intangible varlıklar, şerefiye, patent, telif hakları vb. dokunulamaz varlıklardır.

Her iki varlık türü için muhasebe muamelesi aynıdır.

Nominal Hesaplar

Bu hesap herhangi bir maddi varlığı temsil etmediğinden, nominal veya hayali hesap olarak adlandırılır. Her türlü gider hesabı, zarar hesabı, kazanç hesabı veya gelir hesapları nominal hesap kategorisine girer. Örneğin kira hesabı, maaş hesabı, elektrik giderleri hesabı, faiz geliri hesabı vb.

Takip edilen iki muhasebe sistemi vardır -

- Tek Giriş Sistemi

- Çift giriş sistemi

Tek Giriş Sistemi

Tek girişli sistem eksik bir muhasebe sistemidir, bunu işlem sayısının çok az olduğu küçük işadamları izlemektedir. Bu muhasebe sisteminde, yalnızca kişisel hesaplar bir işletme sahibi tarafından açılır ve sürdürülür. Bazen yardımcı defterler tutulur bazen de tutulmaz. İşletme sahibi tarafından gerçek ve nominal hesaplar açılmadığından, kar veya zarar hesabının ve bilançonun hazırlanması, kar veya zararın doğru pozisyonunu veya işletmenin finansal durumunu tespit etmek mümkün değildir.

Çift giriş sistemi

Çift girişli hesap sistemi, tüm dünyada herhangi bir ihtilaf olmaksızın takip edilen bilimsel bir hesap sistemidir. Eski bir muhasebe sistemidir. Tarafından geliştirilmiştir‘Luco Pacioli’1494'te İtalya'da. Çift girişli hesap sistemi altında, her girişin borç ve alacak olmak üzere iki yönü vardır. Bu, işletmenin varlıkları her zaman işletmenin yükümlülüklerine eşit olduğu anlamına gelir.

Varlıklar = Borçlar

Bir şey verirsek, karşılığında da bir şey alırız ve bunun tersi de olur.

Çift Girişli Hesap Sisteminde Borç ve Alacak Kuralları

Aşağıdaki borç ve alacak kuralları, hesapların altın kuralları olarak adlandırılır:

| Hesapların sınıflandırılması | Kurallar | Etki |

|---|---|---|

| Kişisel Hesaplar | Alıcı Borçlu Veren Alacaktır |

Borç = Kredi |

| Gerçek Hesaplar | Borç Ne Gelir Kredi Tükenenler |

Borç = Kredi |

| Nominal Hesaplar | Masraflar Borçtur Gelirler Kredidir |

Borç = Kredi |

Misal

Bay A, aşağıdaki verilere sahip olduğumuz bir iş kurar:

| Sermayeyi nakit olarak tanıtıyor | Rs | 50.000 |

| Satın Alımlar (Nakit) | Rs | 20.000 |

| Bay B'den Satın Alımlar (Kredi) | Rs | 25.000 |

| Nakit olarak ödenen navlun ücretleri | Rs | 1.000 |

| Bay C'ye kredi ile satılan mallar | Rs | 15.000 |

| Peşin satış | Rs | 30.000 |

| Satın alınan bilgisayar | Rs | 10.000 |

| Komisyon geliri | Rs | 8.000 |

Yukarıdaki maddeler için günlük girişleri şu şekilde yapılacaktır:

| S.No. | Günlük girişleri | Sınıflandırma | Kural |

|---|---|---|---|

| 1 | Nakit A / c Dr. 50,000 Capital A / c 50,000'e |

Gerçek A / c Kişisel A / c |

Gelenleri borçlandırın; Verene Kredi Verin (Sahip) |

| 2 | Mal Satın Alımı A / c Dr. 20,000 A / c 20.000 nakde çevirmek |

Gerçek A / c Gerçek A / c |

Gelenleri borçlandırın; Dışarı çıkanlara kredi verin |

| 3 | Mal Alımı A / c Dr. 25,000 BA / c 25,000'e |

Gerçek A / c Kişisel A / c |

Gelenleri borçlandırın; Verene kredi ver |

| 4 | Navlun A / c Dr. 1,000 A / c 1.000 nakde çevirmek |

Nominal A / c Gerçek A / c |

Tüm masrafları borçlandır Dışarı çıkanlara kredi verin |

| 5 | CA / c Dr. 15.000 Satılık A / c 15.000 |

Kişisel A / c Gerçek hesap |

Alıcıdan borçlandır Dışarı çıkanlara kredi verin |

| 6 | Nakit A / c Dr. 30,000 Satılık A / c 30.000 |

Gerçek A / c Gerçek A / c |

Gelenleri borçlandırın; Dışarı çıkanlara kredi verin |

| 7 | Bilgisayar A / c Dr. 10,000 A / c 10.000 nakde çevirmek |

Gerçek A / c Gerçek A / c |

Gelenleri borçlandırın; Dışarı çıkanlara kredi verin |

| 8 | Nakit A / c Dr. 8,000 A / c 8,000'i devreye almak için |

Gerçek A / c Nominal A / c |

Gelenleri borçlandırın; Tüm gelirleri kredilendir |

Borç ve alacak kurallarının nasıl işlediği yukarıdaki örnekten çok açık. Her girişin ikili bir yönü olduğu da açıktır. Her durumda, çift girişli muhasebe sisteminde borç her zaman krediye eşit olacaktır.

"Bir işlemin günlüğe kaydedilmesi sürecine işlemlerin günlüğe kaydedilmesi denir."--- Meigs ve Meigs ve Johnson

Yevmiye, günün tüm mali girişlerini kaydetmek için günlük olarak tutulan bir kitaptır. Girişlerin geçmesine günlük girişi denir. Yevmiye kayıtları, çift giriş sistemi borç ve alacak kurallarına göre yapılır.

| 1 | 2 | 3 | 4 | 5 |

| Tarih | Ayrıntılar | LF | Miktar | |

|---|---|---|---|---|

| Borç | Kredi | |||

| xx-xx-xx | ... ... ... ... A / c Dr. ... ... ... ... A / c (... ... Anlatım ... ...) |

xx xx |

xxxx | xxxx |

1. Sütun: İşlem tarihini temsil eder.

Sütun 2: Satır 1 (... ... ... ...) borçlandırılacak hesabın adını temsil eder.

Satır 2 (... ... ... ...) alacaklandırılacak hesabın adını temsil eder.

İşlemin anlatımı için 3. Satır.

Sütun 3: Ledger Folio (LF), bu girişleri kaydettiğimiz genel muhasebe hesabının sayfa numarasını temsil eder.

Sütun 4: Borçlanacak miktar (lar).

Sütun 5: Kredilendirilecek miktar (lar).

Notlar

Bir günde birden fazla işlem varsa, tek bir yevmiye kaydı üzerinden tüm işlemlerin toplam tutarı toplam tutarla geçebilir.

Borç veya alacak girişi aynıysa ve ilgili giriş farklıysa, aynı giriş için birleşik bir giriş gönderebiliriz. Denir‘compound entry’Bileşik yevmiye kaydında kaç tane borç veya alacak girişi bulunduğuna bakılmaksızın. Örneğin,

| 1 | 2 | 3 | 4 | 5 |

| Tarih | Ayrıntılar | LF | Miktar | |

|---|---|---|---|---|

| Borç | Kredi | |||

| Xxxx | ... ... ... ... A / c Dr. ... ... ... ... A / c Dr. ... ... ... ... A / c (Anlatım ... ... ... ...) |

xx xx xx |

xx xx |

xxxx |

İşlemlerin Analizi ve İşlenmesi

Hesap defterlerimizde işlemlerin doğasını ve işleyişini inceleyelim. Aşağıdaki muhasebe girişleri her işte yaygın olarak kullanılır ve rutin yevmiye kayıtları kategorisine girer.

| S.No. | İşlemin Yapısı | Analiz ve Tedavi | ||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Başkent | Sermaye hesabı kişisel hesaptır. Mal sahibi, nakit, mal veya varlık şeklinde sermaye koyduğunda, giriş aşağıdaki gibi olacaktır:

(Sermaye olarak getirilen nakit / mal / varlık olması) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 2 | Çekme Hesabı | Vadesiz hesap aynı zamanda bir sermaye hesabıdır. İşletme sahibi, kişisel kullanımı için para çektiğinde buna çizim denir. Vadesiz hesap bakiyesi, hesap yılı sonunda sermaye hesabına aktarılır.

(Kişisel kullanım için nakit çekilmesi) |

||||||||||||||||||||||||||||||||||||||||||||||||

| Notes: 1. Sermayenin getirilmesi ve sermayenin çekilmesi, hesap yılı içinde herhangi bir zamanda gerçekleşebilir. 2. Nakit paraya ek olarak, mal sahibinin / mal sahibinin hesabını tartışarak doğrudan onun adına ödeyebileceği başka masrafları olabilir. Örneğin, sigortasının, vergilerinin, kirasının, elektrik veya kişisel telefon faturalarının ödenmesi. 3. Sahibinin ticari hesabı ve kişisel hesabı, işletmenin ve işletmenin sahibi olarak farklıdır ve her ikisi de ayrı tüzel kişiliklerdir. |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 3 | Ticaret İndirimi | Ticaret indirimi, satıcı tarafından alıcıya doğrudan satış faturasında izin verilir. Bu durumda alıcılar, genellikle bu malzemeyi müşterilerine daha fazla satan veya malzemeyi üretim süreçlerinde kullanan tüm satıcılar, tüccarlar veya üreticilerdir. İndirim oranı müşteriden müşteriye değişebilir. Treatment- Bu durumda herhangi bir yevmiye kaydını geçmeye gerek yoktur. Satış, ticaret indirimi net üzerinden yapılır. Benzer şekilde, tedarikçimizden ticaret indirimi alırsak, satın alma işlemimizi ticaret indiriminden net olarak ayırırız. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 4 | Nakit indirimi | Satıcı tarafından alıcısına nakit indirimine de izin verilir; yine de ticaret indirimi kategorisine girmiyor. Nakit indirimi, borçlularına vadesi gelen ödemelerini zamanında serbest bırakmaları için ilham veren bir tür programdır. Örneğin, bir satıcı 45 günlük zaman sınırına karşı bir hafta içinde ödeme alırsa% 5 nakit indirimine izin verebilir. Treatment - A, B'ye% 5'lik bir indirime izin veriyorsa, o zaman

(B'ye Rs ödemesinde% 5 indirim izin verilir ........)

(A'ya yapılan Rs xx'in ödenmesi ve% 5 indirim alınması) Note - Yukarıdaki durumda, indirim A'ya zarar ve B'ye gelirdir. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 5 | Şüpheli alacaklar | İflas, sahtekârlık vb. Nedenlerle borçlulardan tahsil edilmeyen kredi satışının bir kısmına şirketin kötü borçları denir. Kötü borçlar şirkete zarar verir. Tedavi: (1) To book bad debts

(Kötü borçlar nedeniyle zarar olması) (2) To recover bad debts

(Kötü borçların tahsil edilmesi) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 6 | Mal alım giderleri | İçeriye yönelik navlun, octroi, kepçeli, boşaltma ücretleri vb. Mal alımlarında ortaya çıkan birkaç tür gider vardır. Treatment:

(Mal alımında ödenen navlun bedeli) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 7 | Mal Satış Giderleri | Dışa navlun, sigorta bedelleri vb. Ürünleri müşterilere satarken de masraf yapılır. Treatment:

(Mal satışında ödenen navlun bedeli) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 8 | Varlık Satın Alma Giderleri | Bazen nakliye ücretleri, kurulum ücretleri vb. Gibi sabit varlıkların satın alınmasıyla ilgili masrafları ödememiz gerekir. Treatment: Sabit kıymet alımları için yapılan harcamalar, sabit kıymetlerin değerine eklenir ve mal alım giderleri gibi muamele görmez:

(Varlığın satın alınmasıyla ilgili masraflar) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 9 | Giderlerin Ödenmesi | Treatment:

(Yapılan giderler) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 10 | Ödenmemiş Giderler | Bazen masraflar mali yılın sonunda ödenmemiş olarak kalır, ancak muhasebenin tahakkuk esasına bağlı olarak, ödenmesi gereken ve bir sonraki hesap yılında ödenecek olan masrafları kaydetmemiz gerekir. Örneğin, bir sonraki yıl ödenecek olan maaşın hesap yılının son günü ödenmesi. Treatment:

(......... ayı maaşı olan) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 11 | Önceden ödenmiş harcamalar | Bazen, muhasebe yılının kapanışından üç ay önce ödenen sigorta gibi masrafları peşin ödüyoruz. Sigorta genellikle tüm yıl için ödendiğinden, bu durumda dokuz aylık sigorta, ön ödemeli sigorta olarak kabul edilir. Benzer şekilde, bir sonraki hesap yılının ilk ayına ait kira peşin ödenebilir. Treatment:

(Ödenen ay için masrafların peşin ödenmiş olması) Note: Gider hesabı, ilgili gider başkanı hesabıyla değiştirilir. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 12 | Alınan Gelir | Treatment:

(Gelirin nakit olarak alınması) Note: Gelir hesabı, ilgili Gelir hesabı başkanı ile değiştirilecektir. |

||||||||||||||||||||||||||||||||||||||||||||||||

| 13 | Banka İşlemleri | (1) Cheque deposited in bank Taraftan alınan çek bankaya yatırılır, Tarafça doğrudan banka hesabımıza yatırılır, tarafça NEFT veya RTGS yoluyla ödeme yapılır veya tarafça doğrudan banka hesabımıza nakit olarak yatırılır. Giriş, yukarıdaki tüm durumlarda aynı kalır.

(2) Payment made to party through cheque Çek tarafa düzenlenmiş veya doğrudan banka hesabına yatırılmış veya NEFT, RTGS yoluyla veya banka hesabına doğrudan yatırılan nakit ile ödeme. Banka hesabına nakit yatırılması durumu haricinde, yukarıdaki tüm durumlarda giriş aynı kalır.

(..... üzerinden ödeme yapılıyor) Banka hesabına nakit yatırırsak, giriş aşağıdaki gibi olacaktır:

(..... üzerinden ödeme yapılıyor) (3) Cash withdrawn for office Expenses

(Ofis kullanımı için bankadan nakit çekilmesi) (4) Cash deposited with Bank

(Ofis kullanımı için bankadan nakit çekilmesi) Note: Yukarıdaki 3 ve 4 numaralı girişler ‘contra’ girdileri. (5) Bank charge debited by bank Bazen bankalar, kendileri tarafından sağlanan hizmet için bazı masrafları hesabımızdan çekerler. Örneğin, çek defteri düzenleme ücretleri, banka çeki düzenleme ücretleri, Banka faizi vb.

(Bank charges/commission/interest debited by bank) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 14 | Interest on Capital | Interest on capital, introduced by sole proprietor or partners of the firm: This entry is passed on the last date of the accounting year as follows:

(Being interest @..... on capital provide) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 15 | Payment on behalf of others | Some expenses may be on behalf of our debtors or creditors.

(Being expenses debited to party, paid on his behalf) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 16 | Advance received against supply of goods/services | Sometimes the customers pay an advance amount for the supply of goods/services, which need to be adjusted later:

(Being advance received from xxxxxxxx) |

||||||||||||||||||||||||||||||||||||||||||||||||

| 17 | Advance paid against supply of goods/services | As above, we may also pay an advance amount to our supplier against supply of goods/services:

(Being advance paid against supply of goods/services) |

||||||||||||||||||||||||||||||||||||||||||||||||

Now let us try to understand how a journal works. With the help of journal entries, we book each and every financial transaction of the organization chronically without considering how many times the same type of entry has been repeated in that particular accounting year or period.

Journal entries in any organization may vary from hundreds to millions depending upon the size and structure of the organization. With the help of a journal, each of the transactions might be recorded; however, we can conclude nothing from a journal. Let us consider the following cases. Suppose we want to know:

- the total sale value or purchase value

- the total of any particular income or expenses

- the total of amount payable to any particular creditor or receivable from a debtor

In such cases, it might be a tedious job for any bookkeeper or accountant. Hence, the next step is ledger accounts.

The ledger helps us in summarizing journal entries of same nature at single place. For example, if we pass 100 times a journal entry for sale, we can create a sales account only once and post all the sales transaction in that ledger account date-wise. Hence, an unlimited number of journal entries can be summarized in a few ledger accounts. Transferring journal entries into a ledger account is called ‘posting’.

Ruling of Account in Ledger Account

Let us see various formats of ledger accounts:

Format-1

| In the books of M/s. ABC Company | |||||||

| Ledger account of M/s XYZ LTD. | |||||||

| Dr. | Cr. | ||||||

|---|---|---|---|---|---|---|---|

| Date | Particulars | F | Amount | Date | Particulars | F | Amount |

| xxxx | To Balance b/d | xxx | Xxxx | By Balance b/d | xxx | ||

| xxxx | To Name of the debit account | xxx | Xxxx | By Name of Credit account | xxx | ||

| xxxx | To Balance c/d | xx | xxxx | By Balance c/d | xx | ||

| Total Rs. | xxxx | Total Rs. | xxxx | ||||

Format-2

Nowadays, the handwritten books are being replaced by computerized accounts. The companies majorly use a six-column format to maintain ledger accounts of their customers. It looks as follows:

| In the books of M/s. ABC Bank Ltd. | ||||||

| Ledger account of M/s XYZ Ltd. | ||||||

| Date | Particulars | LF | Amount | Balance | ||

|---|---|---|---|---|---|---|

| Debit | Credit | Dr. / Cr. | Amount | |||

Format-1 is used for academic purpose. Hence, this format is useful to learn the basics and principles of accounting.

Format-2 is used by banking and financial organization as well as well as by most of the business organizations.

Important Points Regarding Ledger

Each side of a journal entry is posted in the same side of the ledger. It means the debit entry of a journal is posted in the debit side and vice-a-versa.

Balance c/d refers to the balance carried down and balance b/d refers to the balance brought down.

After posting in ledger, balancing of ledger is done. In the column named Total, the figure comes on the basis of ‘whichever is higher’. Means, if the total of debit side is Rs 10,000 and the total of credit is Rs 5,000, we write Rs 10,000 in the column named Total of both, the debit and the credit side.

The difference of both sides (in this case, it is Rs 5,000) is written in the last row of the credit side as ‘balance c/d’. This balance is called the debit balance of account or vice-a-versa.

All expenses and assets represent debit balance.

All the income and liabilities represent credit balance including capital account.

Debit balance of personal account represents ‘Amount Receivable’. This comes under the category of assets. For example debtors.

Credit balance of personal accounts signifies ‘Amount Payable’. This comes under liabilities side and represents that we need to pay this amount which is credited due to goods, service, loan, or advance received.

Debit side of real account means stock in hand or any kind of assets. Credit balance of Real account is not possible.

Debit balance of nominal account means expenses of organization.

Credit balance of nominal accounts means income earned.

Debit balance of cash book means cash in hand.

Debit side of Bank book means balance at bank.

Credit balance of Bank book indicates ‘Bank Overdraft’.

Debit and credit balances of nominal account (Expenses and income will be nil, because these balances get transferred to trading, and profit & loss account to arrive at profit and loss of the company.

Balances of real and personal account appear in balance sheet of the company and to be carried forward to next accounting years.

Illustration

Journalize the following transactions and post them in to ledger account:

| S.No. | Transactions | Amount |

|---|---|---|

| 1 | Commenced business and introduced cash | 400,000.00 |

| 2 | Goods purchased for cash | 50,000.00 |

| 3 | Goods purchased from Mr.Abdul | 135,000.00 |

| 4 | Freight charges paid on purchases | 1,500.00 |

| 5 | Computer purchased-cash | 35,000.00 |

| 6 | Freight charges paid on purchases of computer | 500.00 |

| 7 | Sale made to Mr.Ram | 200,000.00 |

| 8 | Rent paid | 12,000.00 |

| 9 | Salary paid | 15,000.00 |

| 10 | Cash received from Mr.Ram | 150,000.00 |

| 11 | Cash deposited in bank | 75,000.00 |

| 12 | Office Expenses paid | 25,000.00 |

Journal Entries

| S.No. | Particulars | L.F. | Amount | |

|---|---|---|---|---|

| Debit | Credit | |||

| 1 | Cash A/c Dr. To Capital A/c (Being capital introduced) |

** | 4,00,000 | 4,00,000 |

| 2 | Purchase A/c Dr. To Cash A/c (Being cash purchase made) |

** | 5,00,000 | 5,00,000 |

| 3 | Purchase A/c Dr. To Abdhul A/c (Being goods purchase from Abdhul) |

** | 135,000 | 1,35,000 |

| 4 | Inward Freight Charges A/c Dr. To Cash A/c (Being freight charges Paid) |

** | 1,500 | 1,500 |

| 5 | Computer A/c Dr. To Cash A/c (Being computer purchased on cash) |

** | 35,000 | 35,000 |

| 6 | Computer A/c Dr. To Cash A/c (Being freight charges on computer paid) |

** | 500 | 500 |

| 7 | Ram A/c Dr. To Sale A/c (Being sold to Mr. Ram) |

** | 2,00,000 | 2,00,000 |

| 8 | Rent A/c Dr. To Cash A/c (Being rent paid ) |

** | 12,000 | 12,000 |

| 9 | Salary A/c Dr. To Cash A/c (Being salary paid) |

** | 15,000 | 15,000 |

| 10 | Cash A/c Dr. To Ram A/c (Being cash Received from Mr. Ram) |

** | 1,50,000 | 1,50,000 |

| 11 | Bank A/c Dr. To Cash A/c (Being cash deposited in Bank) |

** | 75,000 | 75,000 |

| 12 | Office Expenses A/c Dr. To Cash A/c (Being office expenses paid) |

** | 25,000 | 25,000 |

Cash Book

Cash book is a record of all the transactions related to cash. Examples include: expenses paid in cash, revenue collected in cash, payments made to creditors, payments received from debtors, cash deposited in bank, withdrawn of cash for office use, etc.

In double column cash book, a discount column is included on both debit and credit sides to record the discount allowed to customers and the discount received from creditors respectively.

In triple column cash book, one more column of bank is included to record all the transactions relating to bank.

Note: In modern accounting, simple cash book is the most popular way to record cash transactions. The double column cash book or three column cash book is practically for academic purpose. A separate bank book is used to record all the banking transactions as they are more than cash transactions. These days, cash is used just to meet petty and routine expenditures of an organization. In most of the organizations, the salaries of employees are paid by bank transfer.

Note: Cash book always shows debit balance, cash in hand, and a part of current assets.

Single Column Cash Book

Cash book is just like a ledger account. There is no need to open a separate cash account in the ledger. The balance of cash book is directly posted to the trial balance. Since cash account is a real account, ruling is followed, i.e. what comes in – debit, and what goes out – credit. All the received cash is posted in the debit side and all payments and expenses are posted in the credit side of the cash book.

Format

| NAKİT KİTAP (Tek Sütun) | |||||||

| Dr. | Cr. | ||||||

|---|---|---|---|---|---|---|---|

| Tarih | Ayrıntılar | LF | Miktar | Tarih | Ayrıntılar | LF | Miktar |

Çift Sütunlu Kasa Defteri

Burada, kasanın her iki tarafında ek bir İndirim sütunumuz var. Borç tarafı indirim sütunu şirketin borçlularına yapılan indirimi, indirim sütunu ise tedarikçilerimizden veya alacaklılardan ödeme yaparken alınan indirimi ifade eder.

Kasa defterinin borç tarafının iskonto sütununun toplamı, banka hesabına kaydedilir. ‘Discount Allowed to Customers’ hesap olarak ‘To Total As Per Cash Book’. Benzer şekilde, kasa defterinin kredi sütunu, defter hesabına kaydedilir.‘Discount Received’ gibi ‘By total of cash book’.

Biçim

| NAKİT KİTAP (Tek Sütun) | |||||||||

| Dr. | Cr. | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Tarih | Ayrıntılar | LF | İndirim | Miktar | Tarih | Ayrıntılar | LF | İndirim | Miktar |

Üç Sütunlu Kasa Defteri

Tüm bankacılık işlemlerini kaydetmek için çift sütunlu kasanın her iki tarafına da bir tane daha Banka sütunu eklendiğinde, buna üçlü kasa defteri denir. Tüm bankacılık işlemleri bu kasa defteri üzerinden yönlendirilir ve defterde ayrı bir banka hesabı açmaya gerek yoktur.

Küçük kasa defteri

Herhangi bir organizasyonda, ödemelerin yapılması gereken birçok küçük işlem olabilir. Bu nedenle, nakit, onunla ilgilenen ve ondan düzenli ödeme yapan bir çalışanda tutulur. Basit ve güvenli hale getirmek için, çoğunlukla o çalışanla sabit bir denge tutulur.

Kasiyerin, günlük organizasyon masraflarını ödeyecek olan Bay A'ya 5.000 Rs ödediğini varsayalım. Bay A'nın günde 4.200 Rs harcadığını, ana kasiyerin 4.200 Rs ödediğini, bu nedenle küçük kasa defteri bakiyesi yine 5.000 Rs olacağını varsayalım. Ana kasiyerin zamanından tasarruf sağladığı ve daha iyi kontrol sağladığı için çok kullanışlı bir muhasebe sistemidir.

Yakında tartışacağız ‘Analytical or Columnar Petty Cash Book’ bu, çoğu kuruluşta en yaygın olarak kullanılmaktadır.

Biçim

| KÜÇÜK KASA DEFTERİ | |||||||||

| Alınan Miktar | CBF | Tarih | Ayrıntılar | Ödenen miktar | Kırtasiye ve Baskı | Cartage | Yükleniyor | Posta ücreti | LF |

|---|---|---|---|---|---|---|---|---|---|

Kitap Satın Al

Satın alma defteri, bir kuruluşun tüm kredi alımlarını kaydetmek için hazırlanır. Satın alma defteri bir satın alma defteri değildir.

Biçim

| SATIN ALMA KİTABI | ||||

| Tarih | Ayrıntılar | İade Fatura No. | LF | Miktar |

|---|---|---|---|---|

Satış Kitabı

Bir satış defterinin özellikleri, tüm kredili satışları kaydetmesi dışında, bir satın alma defteri ile aynıdır.

Biçim

| SATIŞ KİTABI | ||||

| Tarih | Ayrıntılar | Hariç Fatura No. | LF | Miktar |

|---|---|---|---|---|

Satın Alma İade Defteri

Bazen mallar, çeşitli nedenlerle tedarikçiye geri gönderilmelidir. En yaygın neden, kusurlu veya kalitesiz mallardır. Bu durumda, bir borç dekontu düzenlenir.

Biçim

| SATIN ALIN İADE KİTABI | ||||

| Tarih | Ayrıntılar | Kredi Notu No. | LF | Miktar |

|---|---|---|---|---|

Satış İade Defteri

Satış iadesinin nedeni satın alma iadesi ile aynıdır. Bazen müşteriler söz verilen kalite standartlarını karşılamazlarsa malları iade eder. Bu gibi durumlarda müşteriye bir alacak dekontu verilir.

Biçim

| SATIŞ İADE KİTABI | ||||

| Tarih | Ayrıntılar | Borç Dekontu No. | LF | Miktar |

|---|---|---|---|---|

Alacak Bonosu Defteri

Faturalar alacaklılar tarafından borçlulara yükseltilir. Borçlular bunları kabul eder ve ardından alacaklılara iade eder. Borçluların kabul ettiği senetler şöyle adlandırılır:‘Bills Receivables’ alacaklıların defterlerinde ve ‘Bills Payable’borçluların kitaplarında. Onları adı verilen kayıtlarımızda tutuyoruz‘Bills Receivable Books’ ve ‘Bills Payable Book’.

Biçim

| ALINACAK FATURA KİTABI | |||||

| Tarih | Alınan | Dönem | Bitiş tarihi | LF | Miktar |

|---|---|---|---|---|---|

Ödenecek Bono Defteri

Ödeme için mal veya hizmet tedarikçisine ödenecek faturalar düzenlenir ve kayıt bu kitapta tutulur.

Biçim

| ÖDENECEK FATURA KİTABI | |||||

| Tarih | Verilenlere | Dönem | Bitiş tarihi | LF | Miktar |

|---|---|---|---|---|---|

Yan Kitapların Temel Özellikleri

Bir satın alma defteri ile bir satın alma defteri arasında bir fark vardır. Bir satın alma defteri yalnızca kredili satın alımları kaydeder ve bir satın alma defteri, tüm nakit satın alımları kronik sırayla kaydeder. Satın alma defterinin günlük bakiyesi, satın alma defterine aktarılır. Bu nedenle, satın alma defteri, tüm satın alımların kapsamlı bir hesabıdır.

Aynı kural satış defteri ve satış defterleri için de geçerlidir.

Bir yan kitap tutmanın dergi girişlerini kolaylaştırdığı oldukça açıktır, pratik olarak her işlemi yevmiye kayıtları aracılığıyla göndermek mümkün değildir, özellikle büyük kuruluşlarda kayıtları hantal ve kullanışsız hale getirir.

Yardımcı kitapların bakımı bize daha bilimsel, pratik, özel, kontrollü ve kolay çalışma yaklaşımı sağlar.

Satış departmanı, satın alma departmanı, kasa departmanı, banka departmanı vb. Gibi işleri farklı departmanlar arasında bölme imkânı sağlar. Her departmanı daha sorumlu hale getirir ve hataları denetlemek ve tespit etmek için kolay bir yol sağlar.

Modern günlerde, en son bilgisayar teknolojisi tüm dünyada temelini oluşturmuştur. Giderek daha fazla yetkin hesap uzmanı hizmetlerini sunuyor. Doğruluk, hızlı sonuçlar ve yasalara uygunluk, herhangi bir kuruluşun temel faktörleridir. Rekabetçi bir pazarda hiç kimse bu faktörleri görmezden gelemez.

Banka mutabakatı

Belirli bir tarihte, banka bakiyemizin banka hesap cüzdanı bakiyesi ile mutabakatına banka mutabakatı denir. Banka mutabakatı, aşağıdakilerden oluşan bir beyandır:

- Kasa defterimize / banka defterimize göre bakiye

- Geçiş defterine göre bakiye

- Yukarıdakilerin her ikisinde de farklılığın nedeni

Bu beyanname, bankanın işlem hacmine ve işlem sayısına bağlı olarak firmanın uygunluğu ve ihtiyacına göre her zaman hazırlanabilir.

Bankacılık işlemlerinin çoğunun elektronik olarak yapıldığı bu günlerde, müşteri her işlem için uyarı alır. Bankayı uzlaştırma süresi daha da kısalır.

Biçim

| BANKA UZLAŞTIRMA BEYANI | ||

| Ayrıntılar | Banka Defterine Göre Borç Banka Bakiyesi | Banka Defterine Göre Kredi Bankası Bakiyesi (kredili mevduat) |

| Banka Defterine Göre Bakiye | 50.000 | -50.000 |

| 1. Ekleme: Çek taraflara düzenlenmiş ancak bankada sunulmamış | 3,25,000 | 3,25,000 |

| 2. Eksi: Çek bankaya yatırıldı ancak henüz tahsil edilmedi | -50.000 | -50.000 |

| 3. Eksi: Banka tarafından borçlandırılan ancak hesap defterlerimize girilmeyen Banka Masrafları | -1.200 | -1.200 |

| 4. Eksi: Banka tarafından alınan ancak hesap defterlerimize girilmeyen banka faizi | -10.000 | -10.000 |

| 5. Ekleme: Taraflarca tarafımıza bildirilmeden doğrudan yatırılan ödeme | 1.75.000 | 1.75.000 |

| Banka Hesap Cüzdanı / Hesap Özetine göre bakiye | 4.88.000 | 3.88.000 |

Geçici mizan

Deneme bakiyesi, genel muhasebe hesaplarının tüm borç ve alacak bakiyelerinin bir özetidir. Deneme bakiyesinin borç tarafı ve kredi tarafı toplamı eşleşmelidir. Muhasebe döngüsünün son gününde deneme bakiyesi hazırlanır.

Deneme bakiyesi bize kapsamlı bir bakiye listesi sunar. Bunun yardımıyla bir organizasyonun mali raporlarını çıkarabiliriz. Örneğin, alım satım hesabı brüt karı belirlemek için analiz edilebilir, kar ve zarar hesabı o belirli muhasebe yılının kar veya zararını belirlemek için analiz edilir ve son olarak, kaygının bilançosu finansal durumu sonuçlandırmak için hazırlanır. firmanın.

Biçim

| GEÇİCİ MİZAN | ||||

| S.No. | Defter Hesapları | LF | Borç (Rs.) | Kredi (Rs.) |

|---|---|---|---|---|

| 1 | MÜŞTERİLERDEN ÖNCE | XX | ||

| 2 | STIFF'A İLERLEME | XX | ||

| 3 | DENETİM ÜCRETLERİ | XX | ||

| 4 | BANKADA DENGE | XX | ||

| 5 | BANKA BORÇLANMALARI | XX | ||

| 6 | BANKA FAİZİ ÖDENMİŞTİR | XX | ||

| 7 | BAŞKENT | XX | ||

| 8 | ELİNDE NAKİT | XX | ||

| 9 | SATIŞ KOMİSYONU | XX | ||

| 10 | ELEKTRİK GİDERLERİ | XX | ||

| 11 | SABİT VARLIKLAR | XX | ||

| 12 | NAKLİYE | XX | ||

| 13 | ALINAN FAİZ | XX | ||

| 14 | DAHİLİ KARGO ÜCRETLERİ | XX | ||

| 15 | OFİS GİDERLERİ | XX | ||

| 16 | MUHTEŞEM KİRALIK | XX | ||

| 17 | ÖN ÖDEMELİ SİGORTA | XX | ||

| 18 | SATIN ALIMLAR | XX | ||

| 19 | KİRA | XX | ||

| 20 | ONARIM VE YENİLEME | XX | ||

| 21 | MAAŞ | XX | ||

| 22 | ÖDENECEK MAAŞ | XX | ||

| 23 | SATIŞ | XX | ||

| 24 | PERSONEL REFAH GİDERLERİ | XX | ||

| 25 | STOK, MEVCUT | XX | ||

| 26 | SUNDRY CREDTIORS | XX | ||

| 27 | SUNDRY BORÇLAR | XX | ||

| TOPLAM | XXXXX | XXXXX | ||

Mali Tablolar

Mali tablolar, işletmenin kar veya zararını tespit etmek ve şirketin mali durumunu bilmek için hazırlanır.

Alım satım, kar ve zarar hesapları, bir hesap dönemi için net karı belirler ve bilanço, işletmenin pozisyonunu yansıtır.

Yukarıdakilerin tümü neredeyse sabit bir formata sahiptir, sadece muhasebe hesaplarının tüm bakiyelerini deneme bakiyesi yardımıyla aşağıda verilen formata koyun. Bununla finansal denklemler şeklinde istenen sonuçları elde edebiliriz.

| Trading & Profit & Loss Account of M/s ABC Limited 31-03-2014 tarihinde sona eren dönem için |

|||

| Ayrıntılar | Miktar | Ayrıntılar | Miktar |

| Stok Açmak İçin | XX | Satışa Göre | XX |

| Satın Almalara | XX | Stok Kapanışıyla | XX |

| Navlun ücretlerine | XX | Brüt Zarara göre c / d | XXX |

| Doğrudan Giderlere | XX | ||

| Brüt Kar c / d'ye | XXX | ||

| Toplam | XXXX | Toplam | XXXX |

|---|---|---|---|

| Maaşlara | XX | Brüt Kar b / d'ye göre | XXX |

| Kiralamak | XX | ||

| Ofis Giderlerine | XX | Banka Faizine Göre Alınan | XX |

| Banka masraflarına | XX | İndirime Göre | XX |

| Banka Faizine | XX | Komisyon Gelirine Göre | XX |

| Elektrik Giderlerine | XX | Bilançoya Net Zarar aktarımı ile | XX |

| Personel Refah Giderlerine | XX | ||

| Denetim Ücretlerine | XX | ||

| Onarım ve Yenileme | XX | ||

| Komisyona | XX | ||

| Muhtelif Giderlere | XX | ||

| Amortismana | XX | ||

| Bilançoya Net Kar transferine | XX | ||

| Toplam | XXXX | Toplam | XXXX |

| Balance sheet of M/s ABC Limited 31-03-2014 tarihinde olduğu gibi |

|||

| Borçlar | Miktar | Varlıklar | Miktar |

|---|---|---|---|

| Sermaye XX Ekle: Net Kar XX |

XX | Duran Varlıklar XXXX Eksi: Tanım XX |

XX |

| Banka Kredileri | XX | Dönen Varlıklar - | |

| Uzun Vadeli Borçlanma | XX | stok, mevcut | XX |

| Cari Yükümlülükler - | Borçlular | XX | |

| Advance Form Müşterileri | XX | Elinde nakit | XX |

| Muhtelif alacaklılar | XXX | Bankadaki nakit | XX |

| Ödenecek Faturalar | Senet alacakları | XX | |

| Ödenecek Giderler | |||

| Toplam | XXXX | Toplam | XXXX |

Mal Sahibi Özkaynağı

Öz sermaye denklemi aşağıdaki gibidir:

Owner Equity = Assets – liabilityBir işletmenin sahibi veya tek sahibi, yatırım yapar, bundan bir miktar kar elde eder ve çizimler denilen kişisel kullanımı için bundan bir miktar para çeker. Bu işlemi şu şekilde yazabiliriz:

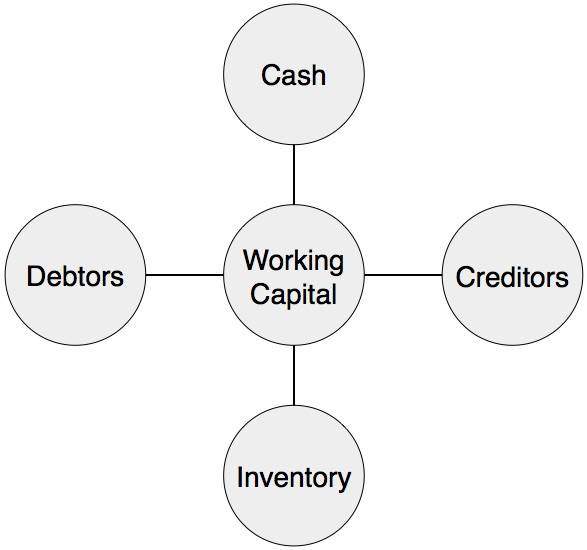

Investment (capital) ± Profit or Loss – drawings = Owner’s EquityMevcut Varlıklar

Önümüzdeki hesap yılı içinde nakde çevrilebilen varlıklara dönen varlıklar denir.

Eldeki nakit, bankadaki nakit, sabit mevduat makbuzları (FDR'ler), envanter, borçlular, alacak faturaları, kısa vadeli yatırımlar, personel kredisi ve avanslar; tüm bunlar mevcut varlıklar altında gelir. Ayrıca peşin ödenmiş giderler de dönen varlıkların bir parçasıdır.

Note: Peşin ödenen giderler nakde çevrilemez, ancak bir sonraki mali yıl veya muhasebe yılı için nakit tasarrufu sağlarlar.

Mevcut Borçlar

Cari varlıklar gibi, cari borçlar da bilanço tarihinden itibaren bir yıl içinde ödenmesi gereken firmanın acil yükümlülükleridir.

Cari yükümlülükler temel olarak muhtelif alacaklıları, ödenecek masrafları, ödenecek faturaları, kısa vadeli kredileri, müşterilerden avansları vb. İçerir.

Amortisman, varlıkların değerini bakiye esasına göre azaltır. Aynı zamanda cari yılın karını da düşürür.

Amortisman, herhangi bir sabit kıymetin değerindeki düşüşü gösterir. Varlıkların değerindeki azalma, varlıkların ömrüne bağlıdır. Varlıkların ömrü, varlıkların kullanımına bağlıdır.

Varlıkların ömrünü belirleyen birçok belirleyici faktör vardır. Örneğin, bir bina olması durumunda, belirleyici faktör zamandır. Varlıkların kiralanması durumunda, belirleyici faktör kiralama süresidir. Tesis ve makineler için karar verme faktörü üretim ve zaman olmalıdır. Pek çok faktör olabilir, ancak varlıkların ömrü makul bir temelde tespit edilmelidir.

Neden Amortismanı Hesaplamamız Gerekir?

İşte neden amortisman sağlamamız gerekiyor:

Bir yıl boyunca gerçek kârı tespit etmek için, amortismanın masraflandırılması arzu edilir.

Varlıkların gerçek değerini tespit etmek için amortisman tahsil edilmelidir. Varlıkların doğru değerini hesaplamadan, bir şirketin gerçek mali durumunu belirleyemeyiz.

Fazla gösterilen karın geri çekilmesi yerine, eski varlığın yerine yeni varlıklar satın almak için karşılık ayrılması arzu edilir. Birikmiş amortisman değeri, ek işletme sermayesi sağlar.

Amortisman, her muhasebe yılında tek tip kârın belirlenmesine yardımcı olur.

Amortisman, vergi avantajından yararlanmaya izin verir.

Varlıklar ve Amortismanla İlgili Muhasebe Girişleri

Varlıklar ve amortismanla ilgili muhasebe girişlerini görelim:

| S.No. | Ayrıntılar | Günlük girişleri | ||||

|---|---|---|---|---|---|---|

| 1 | Duran Varlıkların Satın Alınması |

|

||||

| 2 | Duran Varlık satın alma giderleri |

|

||||

| 3 | Amortisman sağlamak için |

|

||||

| 4 | Amortismanın Kar ve Zarara a / c aktarımı |

|

||||

| 5 | Varlık Satışı |

|

Amortisman Yöntemi

Amortisman aşağıdaki yöntemlerden herhangi biri kullanılarak hesaplanabilir, ancak en popüler yöntemler kalır (a) Düz Çizgi Yöntemi ve (b) Yazılı Aşağı Değer Yöntemi.

- Düz Çizgi Yöntemi

- Yazılı Aşağı Değer Yöntemi

- Yıllık Gelir Yöntemi

- Sigorta Poliçesi Yöntemi

- Makine Saati Hız Yöntemi

- Tükenme Yöntemi

- Yeniden Değerleme Yöntemi

- Amortisman Fonu Yöntemi

Biçim

| KORUMA ÇİZELGESİ | |||||||

| Azalan | Açılış Değeri | Yıl boyunca ekleme | Satış | Denge | Amortisman Oranı | Amortisman Değeri | Kapanış Değeri |

|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 (2 + 3-4) |

6 | 7 | 8 (5-7) |

Genel muhasebe hesaplarının biçimi

| VARLIK HESABI | |||||||

| Tarih | Ayrıntılar | LF | Amt | Tarih | Ayrıntılar | LF | Amt |

|---|---|---|---|---|---|---|---|

| 25-06-13 | Bankaya | xxx | 31-03-2014 | Amortismana Göre | xx | ||

| Denge c / d ile | xx | ||||||

| Toplam | xxx | Toplam | xxx | ||||

| 01-04-2014 | Dengelemek | xx | Amortismana Göre | xx | |||

Maliyet muhasebesi, önceki deneyimlerle veya standartlarla karşılaştırıldığında maliyetlerin belirlenmesinde ve oluşan tasarruf veya fazla maliyetin analizinde muhasebe ve maliyetleme ilkelerinin, yöntemlerinin ve tekniklerinin uygulanmasıdır.… Wheldon.

Maliyet Muhasebesi Kavramları

Maliyet muhasebesinin ana kavramları şunlardır:

Maliyet

Herhangi bir şeyi satın almanın veya üretmenin bir maliyeti vardır. Tamamlanma aşamalarına bağlı olarak aynı ürün için maliyetler farklı olabilir. Maliyet, bir ürünün içinde bulunduğu aşamaya göre değişir; örneğin, hammadde, devam eden iş, bitmiş ürünler vb. Bir ürünün maliyeti mükemmel olamaz ve aynı ürün için farklı kısıtlamalara ve durumlara bağlı olarak değişebilir. üretim ve pazar.

Masraflar

Hammadde maliyeti, navlun maliyeti, işçilik maliyeti vb. Gibi bazı maliyetler gerçektir. Bazı harcamalar maliyete atfedilebilir. Gelir elde etmek için kira, maaş, sigorta, satış ve dağıtım maliyeti gibi bazı harcamalar yapılır. Bazı giderler değişken, bazıları yarı değişken ve bazıları sabittir.

Zarar

Bir şey elde etmek için masraf yapılır ve herhangi bir tazminat ödenmeksizin zararlar oluşur. Ürün veya hizmetlerin maliyetine herhangi bir değer katmadan eklenirler.

Ödeme merkezi

Maliyet merkezi, belirli bir faaliyet alanını ifade eder ve bir organizasyonda birden çok maliyet merkezi olabilir. Her maliyet merkezi ürüne bir miktar maliyet ekler ve her maliyet merkezi tüm faaliyetlerinden ve maliyetinden sorumludur. Bir maliyet merkezi, bir departman veya bir alt departman olarak da adlandırılabilir. Üç tür maliyet merkezi vardır:

Personal and Impersonal Cost Centers- Bir organizasyondaki bir grup faaliyetinden bir bütün olarak sorumlu olan bir grup kişiye kişisel maliyet merkezi denir. Kişisel olmayan çağrı merkezi olması durumunda ise tesis ve makine yardımı ile faaliyetler yapılmaktadır.

Operation and Process Cost Centers- Operasyon departmanında da aynı tür faaliyetler yapılır. Bir süreç maliyet merkezinde, adından da anlaşılacağı gibi, farklı türden süreçler yer alır.

Product and Service Cost Centers- Tüm faaliyetlerin ürünle ilgili olduğu bir departmana ürün departmanı denir. Merkezler, sorunsuz işleyişi için bir ürün departmanına hizmetlerini sunduklarında, bunlara hizmet maliyet merkezleri denir.

Kar merkezi

Kar merkezleri, maliyet merkezlerinin yanı sıra gelir faaliyetlerini de içerir. Kar merkezleri, maliyet merkezleri için hedefler belirler ve sorumlulukları maliyet merkezlerine devreder. Kar merkezleri, bu tür hedeflere ulaşmak için politikalar benimser. Kar merkezleri bir organizasyonda hayati bir rol oynar.

Maliyet Etmenleri

Herhangi bir ürünün maliyeti, maliyet faktörlerine bağlıdır. Üretim için gerekli birim sayısı veya ürün türü gibi farklı maliyet faktörleri olabilir. Maliyet faktöründe herhangi bir değişiklik varsa, ürün maliyeti otomatik olarak değişir.

Dönüşüm maliyeti

Hammaddeyi ürüne dönüştürmek için gereken maliyete dönüştürme maliyeti denir. İşgücü, doğrudan harcamalar ve genel giderleri içerir.

Taşıma masrafları

Taşıma maliyeti, envanter tutma, envanterin kilitlenme maliyeti, mağaza kirası ve mağaza işletme giderlerini temsil eder.

Stok Dışı Maliyet

Bazen satış kaybı, bir işletmenin şerefiye kaybı veya atıl bir makine gibi stok eksikliği nedeniyle zarar meydana gelir. Stok dışı maliyet denir.

Katkı payı

Katkı payı, satış fiyatı ile değişken maliyet arasındaki farktır.

Sipariş Maliyetleri

Sipariş maliyetleri, malzeme stoka dahil edilene kadar olan aşamaya kadar sipariş verme maliyetini temsil eder.

Geliştirme ücreti

Yeni ürün geliştirmek, mevcut ürünü iyileştirmek ve geliştirme maliyeti adı verilen bir ürün üretmede iyileştirilmiş yöntem.

Politika Maliyeti

Normal politikaya ek olarak yeni bir politikanın uygulanması için katlanılan maliyete politika maliyeti denir.

Atıl Tesis Maliyeti ve Atıl Kapasite Maliyeti

Mevcut tesisler atıl kalırsa ve bu nedenle bir miktar zarar meydana gelirse, buna atıl tesis maliyeti denir. Onarım, kapanma veya başka bir nedenle kapasite kullanılmazsa buna kapasite maliyeti denir.

Süresi Dolan Maliyet

Maliyet tamamen tüketildiğinde ve gelecekteki hiçbir parasal değer ölçülemediğinde, buna süresi dolmuş maliyet denir. Süresi dolan maliyet, cari maliyetle ilgilidir. Bir hesap döneminde yapılan harcamaların gelecekteki herhangi bir değeri olmadığını varsayalım, bu durumda süresi dolmuş maliyet olarak adlandırılır.

Artımlı Gelir

Artımlı gelir, iki alternatif arasındaki gelir farkını ifade eder. Önerilen bir alternatifin karlılığı değerlendirilirken, artan gelirler artan maliyetlerle karşılaştırılır.

Katma değer

Katma değer, herhangi bir ürüne değer katmak demektir. Ürünün değer katması, ürün üzerindeki bazı işlemlerden veya ürünün mevcut hale getirilmesinden kaynaklanabilir veya başka nedenler olabilir; aynı zamanda üzerindeki kar payını da içerir.

Acil Maliyet

Derhal ödenmesi gereken bazı harcamalar vardır. Bu tür harcamaların geciktirilmesi iş kaybına neden olabilir. Bu giderlere acil maliyet denir. Acil maliyetler ertelenmez.

Ertelenebilir Maliyet

Herhangi bir masraftan kaçınmadan, bazı masrafları geleceğe erteleyebilirsek, buna ertelenebilir maliyet denir.

Üretim Öncesi Maliyet

Resmi üretime başlamadan önce veya yeni bir tesis veya projenin oluşturulması sırasında oluşan maliyete üretim öncesi maliyet denir. Bu maliyetlerin bazıları sermaye niteliğindedir ve bunlardan bazıları ertelenmiş gelir harcaması olarak adlandırılır.

Araştırma Maliyeti

Yeni bir ürünü keşfetmek veya mevcut bir ürünü, yöntemi veya süreci iyileştirmek için araştırma maliyetleri yapılır.

Eğitim Maliyeti

Becerilerini geliştirmek için iş yeri içindeki veya dışındaki personelin veya işçinin öğretme, eğitim, çırağı için yapılan maliyetlere eğitim maliyeti denir.

Maliyet muhasebesinin avantajları:

Karlı ve kârlı olmayan faaliyetlerin ifşa edilmesi

Maliyet muhasebesi ürünün maliyetini, satış fiyatını ve karlılığını çok az hesapladığından, karlı veya kârlı olmayan kalemlerin veya faaliyetlerin ayrılması kolaylaşır.

Gelecekteki üretim politikaları için rehberlik

Maliyetlendirme departmanının sağladığı çeşitli süreç ve faaliyetlerin maliyeti ve bunlardan elde edilen kar ile ilgili verilere dayanarak geleceği planlamaya yardımcı olur.

Kar ve zararların periyodik olarak belirlenmesi

Maliyet muhasebesi, bir ürünün dönemsel karını ve zararını belirlememize yardımcı olur.

Karda artışın veya azalmanın kesin nedenini bulmak için

Maliyet muhasebesinin yardımıyla, herhangi bir kuruluş, daha yüksek ürün maliyeti, düşük satış fiyatı veya verimsiz faaliyet veya kullanılmayan kapasite nedeniyle olabilecek kardaki düşüş veya artışın kesin nedenini belirleyebilir.

Malzeme ve sarf malzemeleri üzerinde kontrol

Maliyet muhasebesi, bize malzeme ve sarf malzemeleri üzerinde kontrol sağlayan departmana, sürece, üretim birimlerine veya hizmetlere göre malzeme ve tedarik maliyetlerini hesaba katmamızı öğretir.

Farklı çalışanların göreceli verimliliği

Maliyet muhasebesinin yardımıyla, bir kuruluşun çalışanları ve çalışanları için ücretler, teşvikler ve ödüller için uygun bir plan sunabiliriz.

Güvenilir karşılaştırma

Maliyet muhasebesi, bir kuruluşun içindeki ve dışındaki ürün ve hizmetlerin, piyasada bulunan ürün ve hizmetlerle güvenilir bir şekilde karşılaştırılmasını sağlar. Ayrıca, en yüksek verimlilik seviyeli operasyonlarla en düşük ürün maliyet seviyesine ulaşılmasına yardımcı olur.

Hükümete yardımcı

Hükümete ithalat, ihracat, endüstri ve vergilendirme ile ilgili planlama ve politika oluşturmada yardımcı olur. Özel tüketim, hizmet vergisi ve gelir vergisi vb. Değerlendirmede yardımcı olur. Hükümete fiyat sabitleme, fiyat kontrolü, tarife koruması vb. Konularda hazır veriler sağlar.

Tüketicilere yardımcı

Maliyetin düşmesi nedeniyle fiyatın düşürülmesi nihayetinde müşteriye geçer. Maliyet muhasebesi, müşterilere fiyatın adilliği konusunda güven oluşturur.

Maliyetin sınıflandırılması ve alt bölümlere ayrılması

Maliyet muhasebesi, maliyeti herhangi bir sınıflandırma veya maliyet alt bölümü olmaksızın herhangi bir kuruluşun net kar veya zarar rakamını konsolide eden finansal muhasebeye göre departman, süreç, ürün, faaliyet ve hizmete göre sınıflandırmaya yardımcı olur.

Yeterli satış fiyatı bulmak için

Zorlu pazarlama koşullarında veya çökme döneminde, maliyetlendirme, ürünün satış fiyatının ne çok yüksek ne de çok düşük olmayan optimum seviyede belirlenmesine yardımcı olur.

Envantere doğru yatırım

Ölü stok öğelerinin veya yavaş hareket eden öğelerin hızlı hareket eden öğelere kaydırılması, şirketin daha uygun ve karlı envantere yatırım yapmasına yardımcı olabilir. Stok çeşitliliğinin yanı sıra yatırımlar açısından da envanteri en optimum seviyede tutmamıza yardımcı olur.

Envanterin doğru değerlemesi

Maliyet muhasebesi, bir kuruluşun envanterin daha güvenilir ve kesin bir şekilde değerlemesine yardımcı olan doğru ve yeterli bir değerleme tekniğidir. Öte yandan, envanterin değerlemesi yalnızca fiziksel olarak stok sayımına ve değerlenmesine bağlıdır ve bu, izlenecek uygun ve bilimsel bir yöntem değildir.

Dışarıdan üretim veya satın alma kararı

Maliyet verileri, yönetimin herhangi bir ürünün kurum içi üretiminin karlı olup olmayacağına veya ürünü dışarıdan satın almanın mümkün olup olmadığına karar vermesine yardımcı olur. Buna karşılık, yönetimin yanlış karar nedeniyle herhangi bir ağır kayıptan kaçınması yararlıdır.

Muhasebede güvenilir kontrol

Maliyet muhasebesi daha güvenilir ve doğru bir muhasebe sistemidir. Maliyet hesaplarının mali hesaplarla periyodik mutabakatı yardımıyla mali muhasebenin sonuçlarını kontrol etmek faydalıdır.

Bütçeleme

Maliyet muhasebesinde çeşitli bütçeler hazırlanır ve bu bütçeler çok önemli maliyetlendirme araçlarıdır. Bütçeler, tesis ve makinelerin maliyetini, gelirini, karını, üretim kapasitesini ve verimliliğini ve ayrıca çalışanların verimliliğini gösterir. Bütçe bilimsel ve sistematik bir şekilde planlandığından, bir organizasyonun faaliyetlerinin yanlış yönlendirilmesi konusunda olumlu bir kontrol yapılmasına yardımcı olur.

Hem maliyet muhasebesi hem de finansal muhasebe, yönetimin organizasyon politikalarını formüle etmesine ve kontrol etmesine yardımcı olur. Finansal yönetim, kar veya zararın genel bir resmini verir ve maliyetlendirme, ürün bazında ayrıntılı analiz sağlar.

Şüphesiz ikisinin de amacı aynıdır; ancak yine de finansal muhasebe ve maliyet muhasebesinde çok fazla fark var. Örneğin, bir şirket 10 çeşit ürünle uğraşıyorsa, finansal muhasebe, malzeme maliyeti, işçilik maliyeti, navlun ücretleri, doğrudan giderler ve dolaylı giderler gibi farklı gider kategorileri altında toplamdaki tüm ürünlerin bilgilerini sağlar. Buna karşılık, maliyet muhasebesi, her bir birimde çok fazla malzeme, işçilik, doğrudan ve dolaylı harcamaların tüketilmesi gibi genel ürün bazında ayrıntılar verir. Maliyetlendirme yardımıyla ürün bazında maliyet, satış fiyatı ve karlılık elde ederiz.

Aşağıdaki tablo, mali muhasebe ile maliyet muhasebesi arasındaki en önemli farkları geniş bir şekilde kapsamaktadır.

| Fark Noktaları | Finansal Muhasebe | Maliyet Muhasebesi |

|---|---|---|

| Anlam | İşlemlerin yeniden kodlanması finansal muhasebenin bir parçasıdır. Bu işlemler üzerinden mali tablolar yapıyoruz. Mali tablolar yardımıyla bir şirketin karlılığını ve mali durumunu analiz ediyoruz. | Maliyet muhasebesi, ürünün maliyetini hesaplamak için kullanılır ve ayrıca maliyetin kontrol edilmesine yardımcı olur. Maliyet muhasebesinde, değişken maliyetler, sabit maliyetler, yarı sabit maliyetler, genel giderler ve sermaye maliyeti hakkında çalışıyoruz. |

| Amaç | Mali tablonun amacı, kuruluşun doğru mali durumunu göstermektir. | Doğru kararlar alabileceğimiz her bir ürün biriminin maliyetini hesaplamak. |

| Kayıt | Mali işlemlerin kaydedilmesinde tahmin kullanılmaz. Yalnızca gerçek işlemlere dayanır. | Maliyet muhasebesinde, fiili işlemleri kaydeder ve tahminle karşılaştırırız. Dolayısıyla, maliyetlendirme, maliyet tahminine ve fiili işlemlerin kaydına dayanır. |

| Kontrol | Maliyet kontrolüne dikkat edilmeden işlemin doğruluğu önemlidir. | Maliyet muhasebesi, standart maliyetlendirme ve bütçe kontrolü gibi maliyetleme araçları yardımıyla maliyet kontrolü amacıyla yapılır. |

| Periyot | Mali muhasebenin raporlama dönemi mali yılın sonudur. | Maliyet muhasebesi kapsamında raporlama, yönetimin gereğine göre veya gerektiğinde ve gerektiği zaman yapılır. |

| Raporlama | Finansal muhasebede maliyetler geniş bir şekilde kaydedilir. | Maliyet muhasebesinde birim bazında maliyetin dakika raporlaması yapılır. |

| Satış Bedelinin Tespiti | Satış fiyatının tespiti, finansal muhasebenin amacı değildir. | Maliyet muhasebesi, satış fiyatının belirlenmesinde yardımcı olan yeterli bilgi sağlar. |

| Bağıl Verimlilik | İşçilerin, fabrikaların ve makinelerin göreceli verimliliği bunun altında belirlenemez. | Verimlilik hakkında değerli bilgiler maliyet muhasebecisi tarafından sağlanır. |

| Envanter Değerlemesi | Değerleme esası, hangisi daha azsa maliyet veya piyasa fiyatıdır. | Maliyet muhasebesi her zaman stokların maliyet fiyatını dikkate alır. |

| İşlem | Yevmiye kayıtları, genel muhasebe hesapları, deneme bakiyesi ve mali tablolar | Ürün (ler) in satış maliyeti, marj ilavesi ve ürünün satış fiyatının belirlenmesi. |

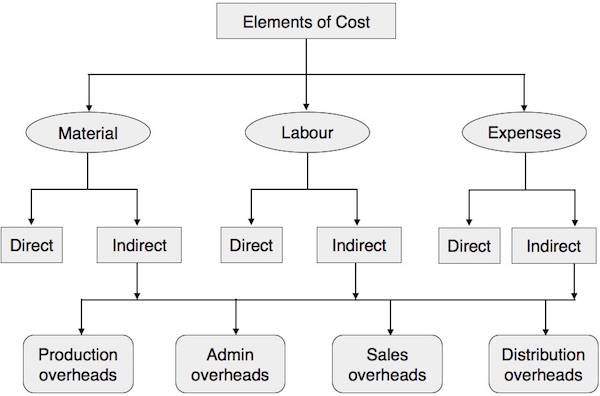

Maliyetler, aşağıdaki özelliklere göre sınıflandırılabilir:

Doğa tarafından

Bu tipte, malzeme, işçilik ve genel giderler üç maliyettir ve bunlar ayrıca hammaddelere, sarf malzemelerine, ambalaj malzemelerine ve yedek parçalara vb. Bölünebilir.

Ürünün İzlenebilirlik Derecesine Göre

Doğrudan ve dolaylı giderler, kapsamına giren ana maliyet türleridir. Doğrudan harcamalar, belirli bir ürünle doğrudan ilişkilendirilebilir. Ayakkabı üretiminde deri doğrudan bir gider olup, maaşlar, bina kiraları vb. Dolaylı giderler altına girmektedir.

Kontrol Edilebilirliğe Göre

Bu sınıflandırmada, iki tür maliyet düşer:

Controllable - Bunlar, malzeme işçiliği ve doğrudan harcamalar gibi yönetim tarafından kontrol edilir.

Uncontrollable- Yönetimden veya herhangi bir insan grubundan etkilenmezler. Bir binanın kirasını, maaşları ve diğer dolaylı masrafları içerir.

Muhasebe Dönemi ile İlişkiye Göre

Sınıflandırmalar, kullanım süresi ve fayda ile ölçülür. Sermaye harcaması ve gelir giderleri bunun altında sınıflandırılır. Gelir giderleri cari hesap dönemi ile ilgilidir. Sermaye harcamaları, hesap döneminin ötesindeki faydalardır. Sabit varlıklar, sermaye harcaması kategorisine girer ve varlıkların bakımı, gelir giderleri kategorisine girer.

Ürünle İlişkilendirmeye Göre

Bu sınıflandırma altında iki kategori bulunmaktadır:

Product cost- Ürün maliyeti herhangi bir üründe belirlenebilir. Doğrudan malzeme, doğrudan işçilik ve doğrudan genel giderleri içerir. Satışa kadar bu ürünler envanter olarak gösterilir ve değerlenir ve bilançonun bir parçasını oluşturur. Herhangi bir kârlılık yalnızca bu ürünler satıldığında yansıtılır. Bu ürünlerin Maliyetleri, satılan malların maliyetleri hesabına aktarılır.

Time/Period base cost- Satış harcamaları ve İdari harcamaların her ikisi de zamana veya döneme dayalı harcamalardır. Örneğin bir binanın kirası, çalışanların maaşları sadece dönemle ilgilidir. Karlılık ve maliyetler hem ürün maliyetine hem de zaman / dönem maliyetine bağlıdır.

Fonksiyonlara Göre

Bu kategori altında, maliyet aşağıdaki gibi işlevine bölünür:

Production Cost - Toplam imalat veya üretim maliyetini temsil eder.

Commercial cost - İşletmenin operasyonel giderlerini içerir ve yönetim maliyeti ile satış ve dağıtım maliyeti olarak alt gruplara ayrılabilir.

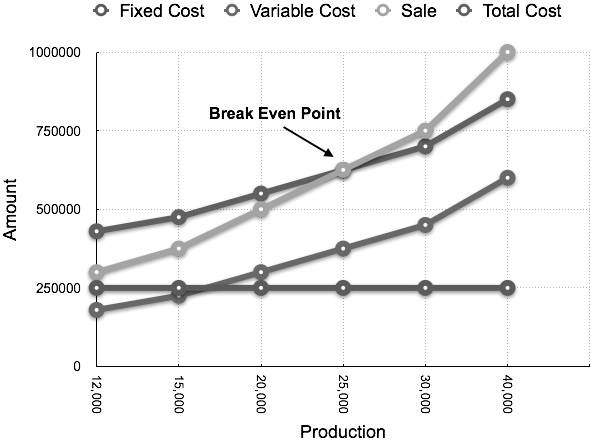

Etkinlik veya Hacimdeki Değişikliğe Göre

Bu kategori altında maliyet sabit, değişken ve yarı değişken maliyetler olarak ayrılır:

Fixed cost- Esas olarak zaman veya dönemle ilgilidir. Fabrika kirası, sigorta vb. Üretim hacmine bakılmaksızın değişmeden kalır. Birim başına maliyet üretime göre dalgalanır. Üretim artarsa birim maliyet azalır, üretim azalırsa birim maliyet artar. Yani birim başına maliyet üretimle ters orantılıdır. Örneğin, fabrika kirası ayda 25.000 Rs ise ve o ayda üretilen birim sayısı 25.000 ise, birim başına kira maliyeti birim başına 1 Rs olacaktır. Üretimin 50.000 birime çıkması durumunda, birim başına kira maliyeti birim başına 0,50 Rs olacaktır.

Variable cost- Değişken maliyet doğrudan birimle ilişkilendirilir. Üretim hacmine göre artar veya azalır. Doğrudan malzeme ve doğrudan işçilik, değişken maliyetin en yaygın örnekleridir. Birim üretimine bakılmaksızın birim başına değişken maliyetin sabit kaldığı anlamına gelir.

Semi-variable cost- Bu maliyetlerin belirli bir kısmı sabit kalır ve denge kısmı kullanımlarına bağlı olarak değişkendir. Örneğin, aylık minimum elektrik faturası 1000 birim için 5.000 Rs ise ve varsa fazla tüketim, birim başına 7,50 Rs olarak ücretlendirilir. Bu durumda, sabit elektrik maliyeti 5.000 Rs'dir ve toplam maliyet, 1000 birimi aşan birimlerin tüketimine bağlıdır. Bu nedenle, belirli bir seviyeye kadar birim başına maliyet, üretim hacmine göre değişir ve bundan sonra, birim başına maliyet sabit kalır @ birim başına 7,50 Rs.

Aşağıdaki çizelge, çeşitli maliyet unsurlarını ve bunların nasıl sınıflandırıldığını göstermektedir.

Doğrudan veya Dolaylı Malzemeler

Bir ürüne doğrudan katkıda bulunan malzemeler ve bitmiş üründe kolayca tanımlanabilenler, doğrudan malzemeler olarak adlandırılır. Örneğin kitaplarda kağıt, mobilyada ahşap, su tankında plastik ve ayakkabıda deri direkt malzemelerdir. Yüksek değerli öğeler olarak da bilinirler. Herhangi bir bitmiş ürünün üretiminde kullanılan diğer düşük maliyetli kalemler veya destekleyici malzemeler, dolaylı malzeme olarak adlandırılır. Örneğin ayakkabı veya mobilyadaki çiviler.

Direkt işçilik

İşçilere veya bir grup işçiye ödenen, herhangi bir özel üretim, denetim, bakım, malzeme veya ürün taşıma faaliyetiyle doğrudan ilişkili olabilecek ve hammaddenin bitmiş ürünlere dönüştürülmesiyle doğrudan ilişkili olabilecek ücretlere doğrudan işçilik denir. Stajyer veya çıraklara ödenen ücretler, önemli bir değere sahip olmadıkları için doğrudan emek kategorisine girmez.

Genel giderler

Dolaylı harcamalar, malzeme ve işçiliği içeren genel giderler olarak adlandırılır. Genel giderler şu şekilde sınıflandırılır:

- Üretim veya imalat genel giderleri

- Yönetim giderleri

- Satış giderleri

- Dağıtım giderleri

- Araştırma ve geliştirme giderleri

Belirli bir muhasebe dönemi için maliyetlerin sonucunu ve dağılımını bilmek için bir maliyet tablosu hazırlanır. Sütunlu form en popüler olanıdır. Maliyet tabloları yönetimin gerekliliklerine göre hazırlanmasına rağmen, bir maliyet tablosuna dahil edilecek bilgiler, birim başına maliyet ve cari döneme ilişkin toplam maliyet ile birim başına maliyet ve önceki dönemin toplam maliyetini içermelidir. Maliyet tablosunun hazırlanmasında mali tablo verileri kullanılır. Bu nedenle, maliyet tablosu ile mali tablo arasında mutabakat düzenli aralıklarla yapılmalıdır.

Biçim

| MALİYET TABLOSU VEYA MALİYET BEYANI Tüm birimler……… |

||

|---|---|---|

| Hammadde Stokunun Açılması | ... ... ... ... | ... ... ... ... |

| Ekle: Satın Alımlar | ... ... ... ... | ... ... ... ... |

| ... ... ... ... | ... ... ... ... | |

| Eksi: Stok Kapatma | ... ... ... ... | ... ... ... ... |

| Tüketilen malzeme maliyeti → | ... ... ... ... | ... ... ... ... |

| Ekle: Doğrudan İşçilik / Ücretler | ... ... ... ... | ... ... ... ... |

| Birincil Maliyet → | ... ... ... ... | ... ... ... ... |

| Ekle: Genel giderlerde çalışır | ... ... ... ... | ... ... ... ... |

| İş Maliyeti → | ... ... ... ... | ... ... ... ... |

| Ekle: Yönetim genel giderleri | ... ... ... ... | ... ... ... ... |

| Üretim Maliyeti → | ... ... ... ... | ... ... ... ... |

| Ekleme: Satış ve dağıtım genel giderleri | ... ... ... ... | ... ... ... ... |

| Toplam Satış Maliyeti veya Maliyeti → | ... ... ... ... | ... ... ... ... |

Kavramsal olarak, muhasebe, bilginin dış ve iç kullanıcılarının toplumda ekonomik kaynağın tahsisi ile sonuçlanan bir karara dayanabileceği bilgileri sağlayan disiplindir.... Slavin ve Reynolds

Muhasebe, şirket sahibine, yönetimine, şirket çalışanlarına ve ayrıca hükümete, alacaklılara, yatırımcılara ve müşterilere işle ilgili bilgiler sağlar.

Finansal muhasebe, fiili geçmişe dayanır ve maliyet muhasebesi, planlama ve kontrole dayanır. Bütçenin hazırlanması, planlamanın bir parçasıdır ve kontrol, planlamanın fiili işlevini kontrol etmekle ilgilidir. Bütçelenen gerçek performansın karşılaştırılması, yönetime zayıf performansları ortadan kaldırmak için bir fikir sağlar.

Maliyet Kontrol Teknikleri

Aşağıdaki yöntemler kullanılarak maliyetler kontrol edilebilir:

- Malzeme kontrolü

- İşgücü Kontrolü

- Genel Gider Kontrolü

- Standart maliyetlendirme

- Bütçe kontrolü

- Sermaye Harcama Kontrolü

- Verimlilik ve Muhasebe Oranları

Başarılı Maliyet Kontrolü için Gereklilikler

Başarılı bir maliyet kontrolü uygulamak için aşağıdaki gereklilikler yerine getirilmelidir:

Tüm yöneticilere karşı bir plan ve iyi tanımlanmış sorumluluklar gereklidir.

Bu görevleri yerine getirmek için performans ve maliyet için görevlerin net tanımı.

Hedeflenen ve gerçek olan arasında bir sapma olması durumunda sabit bir sorumluluk.

Bilgideki gecikme hiçbir bilgi olmaması anlamına geldiğinden ve yönetim eksiksiz bilgi eksikliği nedeniyle doğru karar veremediğinden, organizasyonun her departmanından hızlı performans verileri toplanır.

Yönetimin düzeltici adımlar atmasını sağlamak için iyi ve kötü her iki performansın da vurgulanması.

İyi performanslar için ödül ve fakirler için Ceza.

Maliyet düşürme, üretilen malların veya sunulan hizmetlerin birim maliyetinde, amaçlanan kullanıma uygunluklarını veya ürün kalitesindeki azalmayı bozmadan gerçek ve kalıcı bir düşüşün sağlanması olarak anlaşılmalıdır.… Yönetim Muhasebecileri Enstitüsü, Londra