Finanse międzynarodowe - krótki przewodnik

Finanse międzynarodowe są ważną częścią ekonomii finansowej. Omawia głównie kwestie związane z interakcjami walutowymi co najmniej dwóch lub więcej krajów. Finanse międzynarodowe zajmują się takimi tematami, jak kursy walut, systemy monetarne świata, bezpośrednie inwestycje zagraniczne (BIZ) i inne ważne kwestie związane z międzynarodowym zarządzaniem finansami.

Podobnie jak handel międzynarodowy i biznes, international financeistnieje ze względu na fakt, że istnienie narodów wpływa na działalność gospodarczą przedsiębiorstw, rządów i organizacji. Wiadomo, że kraje często pożyczają i pożyczają sobie wzajemnie. W takich transakcjach wiele krajów używa własnych walut. Dlatego musimy zrozumieć, w jaki sposób waluty porównują się ze sobą. Ponadto powinniśmy również dobrze rozumieć, w jaki sposób płaci się za te towary i jaki jest czynnik determinujący ceny, po których handlują waluty.

Note - Bank Światowy, Międzynarodowa Korporacja Finansowa (IFC), Międzynarodowy Fundusz Walutowy (MFW) i National Bureau of Economic Research (NBER) to tylko niektóre ze znanych międzynarodowych organizacji finansowych.

Handel międzynarodowy jest jednym z najważniejszych czynników wzrostu i dobrobytu uczestniczących gospodarek. Jego znaczenie było wielokrotnie powiększane w wyniku globalizacji. Ponadto ważną kwestią jest odrodzenie się Stanów Zjednoczonych od pozycji największego wierzyciela międzynarodowego do pozycji największego dłużnika międzynarodowego. Kwestie te są częścią międzynarodowej makroekonomii, popularnie nazywanej finansami międzynarodowymi.

Znaczenie finansów międzynarodowych

Finanse międzynarodowe odgrywają kluczową rolę w handlu międzynarodowym oraz międzygospodarczej wymianie towarów i usług. Jest to ważne z wielu powodów, z których najważniejsze są wymienione tutaj -

Finanse międzynarodowe są ważnym narzędziem do znajdowania kursów walutowych, porównywania stóp inflacji, uzyskiwania pomysłów na temat inwestowania w międzynarodowe dłużne papiery wartościowe, sprawdzania statusu ekonomicznego innych krajów i oceny rynków zagranicznych.

Kursy walut są bardzo ważne w finansach międzynarodowych, ponieważ pozwalają nam określać względne wartości walut. W obliczaniu tych stawek pomagają finanse międzynarodowe.

Różne czynniki ekonomiczne pomagają w podejmowaniu międzynarodowych decyzji inwestycyjnych. Czynniki ekonomiczne gospodarek pomagają określić, czy pieniądze inwestorów są bezpieczne w przypadku zagranicznych papierów dłużnych.

Wykorzystując IFRSjest ważnym czynnikiem na wielu etapach finansów międzynarodowych. Sprawozdania finansowe sporządzone przez kraje, które przyjęły MSSF, są podobne. Pomaga wielu krajom stosować podobne systemy raportowania.

System MSSF będący częścią finansów międzynarodowych pomaga również w oszczędzaniu pieniędzy, przestrzegając zasad raportowania według jednego standardu rachunkowości.

Finanse międzynarodowe zyskały na znaczeniu w wyniku globalizacji. Pomaga zrozumieć podstawy wszystkich organizacji międzynarodowych i utrzymuje równowagę między nimi.

Międzynarodowy system finansowy zapewnia pokój między narodami. Bez solidnych środków finansowych wszystkie narody działałyby na rzecz własnego interesu. Finanse międzynarodowe pomagają powstrzymać ten problem.

Międzynarodowe organizacje finansowe, takie jak MFW, Bank Światowy itp., Pełnią rolę mediatorów w zarządzaniu międzynarodowymi sporami finansowymi.

Samo istnienie międzynarodowego systemu finansowego oznacza, że istnieją możliwości międzynarodowych kryzysów finansowych. W tym miejscu bardzo ważne jest badanie finansów międzynarodowych. Aby wiedzieć o międzynarodowych kryzysach finansowych, musimy zrozumieć naturę międzynarodowego systemu finansowego.

Bez międzynarodowych finansów szanse na konflikty i wynikający z nich bałagan są oczywiste. Finanse międzynarodowe pomagają utrzymać międzynarodowe sprawy w zdyscyplinowanym stanie.

W ciągu ostatnich dwóch dziesięcioleci gospodarki finansowe na całym świecie stawały się coraz bardziej powiązane. Wpływ globalizacji był odczuwalny w każdym aspekcie gospodarki. Globalizacja finansowa przyniosła znaczne korzyści gospodarkom krajowym oraz zarówno inwestorom, jak i twórcom bogactwa. Ma to jednak niszczący wpływ również na rynki finansowe.

Siły napędowe globalizacji finansowej

Kiedy mówimy o globalizacji finansowej, należy wziąć pod uwagę cztery główne czynniki. Oni są -

Advancement in information and communication technologies - Postęp technologiczny sprawił, że uczestnicy rynku i rządy znacznie skuteczniej gromadzą informacje potrzebne do zarządzania ryzykiem finansowym.

Globalization of national economies- Globalizacja gospodarcza spowodowała rozproszenie produkcji, konsumpcji i inwestycji w różnych miejscach geograficznych. Ponieważ bariery w handlu międzynarodowym zostały obniżone, międzynarodowe przepływy towarów i usług dramatycznie wzrosły.

Liberalization of national financial and capital markets- Liberalizacja i szybkie usprawnienia technologii informatycznych oraz globalizacja gospodarek krajowych doprowadziły do szeroko rozpowszechnionych innowacji finansowych. Zwiększył wzrost międzynarodowych przepływów kapitału.

Competition among intermediary services providers- Konkurencja wzrosła wielokrotnie ze względu na postęp technologiczny i liberalizację finansową. Pojawiła się również nowa kategoria niebankowych podmiotów finansowych, w tym inwestorów instytucjonalnych.

Zmiany na rynkach kapitałowych

Siły napędowe globalizacji finansowej doprowadziły do czterech dramatycznych zmian w strukturze krajowych i międzynarodowych rynków kapitałowych.

Po pierwsze, systemy bankowe zostały poddane procesowi disintermediation. Pośrednictwo finansowe odbywa się częściej poprzez zbywalne papiery wartościowe, a nie poprzez pożyczki i depozyty bankowe.

Po drugie, wzrosło finansowanie transgraniczne. Inwestorzy próbują teraz zwiększyć swoje zyski, dywersyfikując swoje portfele na poziomie międzynarodowym. Obecnie poszukują najlepszych okazji inwestycyjnych z całego świata.

Po trzecie, pozabankowe instytucje finansowe konkurują z bankami na rynkach krajowych i międzynarodowych, obniżając ceny instrumentów finansowych. Korzystają z korzyści skali.

Po czwarte, banki uzyskały dostęp do rynku wykraczającego poza ich tradycyjną działalność. Umożliwił bankom dywersyfikację źródeł dochodu i ryzyka.

Korzyści i zagrożenia związane z globalizacją finansową

Jedną z głównych korzyści płynących z globalizacji finansowej jest to, że ryzyko „zapaści kredytowej” zostało zredukowane do niezwykle niskiego poziomu. Kiedy banki są pod presją, mogą teraz pozyskiwać fundusze z międzynarodowych rynków kapitałowych.

Inną korzyścią jest to, że przy większej liczbie opcji pożyczkobiorcy i inwestorzy uzyskują lepsze ceny finansowania. Korporacje mogą taniej finansować inwestycje.

Wadą jest to, że rynki są obecnie bardzo niestabilne, co może stanowić zagrożenie dla stabilności finansowej. Globalizacja finansowa zmieniła równowagę ryzyk na międzynarodowych rynkach kapitałowych.

Dzięki globalizacji finansowej banki posiadające zdolność kredytową i przedsiębiorstwa na rynkach wschodzących mogą teraz obniżyć koszty finansowania zewnętrznego. Jednak rynki wschodzące ze słabymi lub źle zarządzanymi bankami są zagrożone.

Ochrona stabilności finansowej

Kryzysy lat dziewięćdziesiątych pokazały znaczenie ostrożnego zarządzania długiem państwowym, skutecznej liberalizacji rachunków kapitałowych i zarządzania krajowymi systemami finansowymi.

Prywatne instytucje finansowe i uczestnicy rynku mogą teraz przyczyniać się do stabilności finansowej, dobrze zarządzając swoimi przedsiębiorstwami i unikając niepotrzebnego podejmowania ryzyka.

Ponieważ stabilność finansowa jest globalnym dobrem publicznym, rządy i organy regulacyjne również odgrywają w niej kluczową rolę. Zakres tej roli staje się coraz bardziej międzynarodowy.

MFW również odgrywa kluczową rolę. Jej inicjatywy w zakresie globalnego nadzoru mające na celu zwiększenie jej zdolności do zarządzania międzynarodową stabilnością finansową również muszą pozostać na tropie.

Ważne jest, aby mierzyć wyniki gospodarki. Balance of Payment(BOP) jest jednym ze sposobów, aby to zrobić. Pokazuje duży obraz wszystkich transakcji danej gospodarki z innymi gospodarkami. Uwzględnia wpływy i wypływy pieniędzy netto, a następnie dzieli je na sekcje. Ważne jest zbilansowanie wszystkich rachunków bilansu płatniczego w przypadku braku równowagi, tak aby transakcje gospodarcze mogły być mierzone i brane pod uwagę w sposób systematyczny i ostrożny.

Bilans płatniczy to zestawienie pokazujące transakcje gospodarki z pozostałym światem w określonym czasie. BOP, czasami nazywany również bilansem płatności międzynarodowych, obejmuje każdą transakcję między mieszkańcami danego kraju i jego nierezydentami.

Rachunek bieżący i rachunek kapitałowy

Wszystkie transakcje w BOP są podzielone na dwa konta: current account i capital account.

Current account- Oznacza końcową płatność netto, jaką naród zarabia, gdy ma nadwyżkę, lub wydaje, gdy ma deficyt. Uzyskuje się go poprzez dodaniebalance of trade (dochody z eksportu pomniejszone o koszty importu), factor income (zarobki z inwestycji zagranicznych pomniejszone o wydatki na inwestycje w obcym kraju) i inne cash transfers. Prąd słowo oznacza, że obejmuje transakcje, które dzieją się „tu i teraz”.

Capital account- Pokazuje zmianę netto w posiadaniu zagranicznych aktywów w narodzie. Rachunek kapitałowy składa się zreserve rachunek (zmiana netto wymiany walut narodowego banku centralnego w operacjach rynkowych), loans and investmentsdokonane przez naród (z wyłączeniem przyszłych płatności odsetek i dywidend uzyskanych z pożyczek i inwestycji). Jeśli kurs wymiany netto jest ujemny, mówi się, że na rachunku kapitałowym występuje deficyt.

Dane BOP nie obejmują rzeczywistych płatności. Raczej jest zaangażowany w transakcje. Oznacza to, że wartość BOP może znacznie różnić się od płatności netto dokonanych na rzecz podmiotu w pewnym okresie.

Dane BOP są kluczowe w decydowaniu o krajowej i międzynarodowej polityce gospodarczej. Część bilansu płatniczego, taka jak nierównowaga na rachunku obrotów bieżących i bezpośrednie inwestycje zagraniczne (BIZ), to bardzo ważne kwestie, które są poruszane w polityce gospodarczej danego kraju. Polityka gospodarcza z określonymi celami ma wpływ na BOP.

The Tweak in Case of IMF

W terminologii BOP MFW termin „rachunek finansowy” obejmuje transakcje, które zgodnie z alternatywnymi definicjami zostałyby włączone do ogólnego rachunku kapitałowego. MFW używa tego terminucapital accountdla podzbioru transakcji, które stanowią niewielką część ogólnego rachunku kapitałowego. MFW oblicza transakcje w dodatkowym górnym podziale rachunków bilansu płatniczego.

Tożsamość BOP, zgodnie z terminologią MFW, można zapisać jako -

Rachunek bieżący + Rachunek finansowy + Rachunek kapitałowy + Pozycja bilansująca = 0

Według MFW termin current account ma własne trzy główne podziały, którymi są: rachunek towarów i usług (całkowity bilans handlowy), pierwotny rachunek dochodów (dochód z czynników produkcji) i rachunek dochodów wtórnych (płatności transferowe).

Punkty, na które należy zwrócić uwagę

BOP to konto pokazujące wydatki konsumentów i firm na importowane towary i usługi.

BOP jest również wskaźnikiem tego, ile odnoszące sukcesy firmy z danego kraju eksportują do innych krajów.

Pieniądze lub obca waluta wprowadzana do kraju jest traktowana jako pozytywna pozycja (np. Eksport sprzedawany do innych krajów)

Pieniądze wychodzące lub wydatki w walucie obcej są korygowane jako pozycja ujemna (np. Import, taki jak towary i usługi)

Tabela BOP dla hipotetycznego kraju

Poniższa tabela przedstawia BOP dla hipotetycznego kraju.

| Pozycja bilansu płatniczego | Saldo netto (mld USD) | Komentarz |

|---|---|---|

| Rachunek bieżący | ||

| (A) Bilans handlu towarami | -20 | Występuje deficyt handlowy towarów. |

| (B) Bilans handlu usługami | +10 | W usługach występuje nadwyżka handlowa. |

| (C) Dochody z inwestycji netto | -12 | Odpływ dochodów netto, tj. Z tytułu zysków korporacji międzynarodowych |

| (D) Przelewy netto za granicę | +8 | Napływ netto transferów, powiedzmy, z przekazów pieniężnych od obywateli niebędących rezydentami |

| Dodanie A + B + C + D = Saldo rachunku bieżącego | -14 | Ogólnie rzecz biorąc, naród ma deficyt na rachunku bieżącym |

| Financial Account | ||

| Saldo netto przepływów BIZ | +5 | Dodatni napływ BIZ netto |

| Saldo netto przepływów inwestycji portfelowych | +2 | Dodatni wpływ netto na rynki akcji, nieruchomości itp. |

| Saldo netto krótkoterminowych przepływów bankowych | -2 | Niewielki odpływ netto waluty z krajowego systemu bankowego |

| Pozycja równoważąca | +2 | Tam, aby odzwierciedlić błędy i pominięcia w obliczeniach danych |

| Zmiany w rezerwach złota i walut obcych | +7 | (Oznacza to, że rezerwy złota i walut obcych zostały zmniejszone |

| Ogólny bilans płatniczy | 0 | |

Nierównowagi BOP

BOP musi się równoważyć, jednak nadwyżki lub deficyty poszczególnych jego elementów mogą powodować zaburzenia równowagi. Istnieją obawy dotyczące deficytu na rachunku bieżącym. Rodzaje deficytów, które zwykle budzą obawy, to:

Widoczny deficyt handlowy w przypadku narodu, który importuje znacznie więcej towarów niż eksportu.

Ogólny deficyt na rachunku obrotów bieżących .

Podstawowy deficyt , który jest na rachunku obrotów bieżących oraz FDI, z wyjątkiem kredytów krótkoterminowych oraz rachunku rezerwowym.

Przyczyny nierównowagi BOP

Tradycyjnie uważa się, że główną przyczyną nierównowagi bilansu płatniczego są czynniki rachunku obrotów bieżących - obejmują one kurs walutowy, deficyt fiskalny, konkurencyjność biznesową i zachowania prywatne.

Alternatywnie, uważa się, że rachunek kapitałowy jest głównym czynnikiem powodującym nierównowagę, w przypadku gdy globalne zadowolenie z oszczędności stworzone przez oszczędzających w krajach z nadwyżką wyprzedza obecne możliwości inwestycyjne.

Aktywa rezerwowe

BOP definiuje aktywa rezerwowe jako walutę lub inną standardową wartość używaną do ich rezerw walutowych. Środkiem rezerwowym może być złoto lub dolar amerykański.

Global Reserves

Według MFW od 2000 do połowy 2009 roku oficjalne rezerwy wzrosły z 1900 miliardów dolarów do $6,800 billion. Global reserves were at the top, about $7500 miliardów w połowie 2008 roku, wtedy rezerwy spadły o około $430 billion during the financial crisis. From Feb 2009, global reserves increased again to reach $9200 miliardów do końca 2010 roku.

Kryzys BOP

Kryzys BOP lub currency crisis,to niezdolność narodu do zapłacenia za niezbędny import i / lub zwrotu zaległych długów. Taki kryzys pojawia się przy bardzo szybkim spadku wartości waluty kraju. Kryzysy są na ogół poprzedzane dużym napływem kapitału.

Jak korygować nierównowagi BOP

Istnieją trzy możliwe procesy korygowania nierównowag BOP -

- Korekty kursów walut,

- Dostosowanie cen wewnętrznych narodu wraz z poziomem popytu oraz

- Dostosowanie oparte na zasadach.

Równoważenie poprzez zmianę kursu wymiany

Jeśli cena waluty krajowej wzrośnie, eksport będzie mniej konkurencyjny, a import tańszy.

Kiedy kraj eksportuje więcej niż importuje, popyt na jego walutę wzrośnie w innych krajach, ponieważ inne kraje ostatecznie szukają waluty kraju, aby zapłacić za eksport. W związku z tym, jeśli kraj będzie zarabiał więcej, zmieni (zwiększy) kurs walutowy tak, aby zawierał nadwyżkę na rachunku obrotów bieżących.

Równoważenie poprzez dostosowanie wewnętrznych cen i popytu

Możliwą polityką jest zwiększenie poziomu popytu wewnętrznego (tj. Wydatków narodu na towary). Alternatywnym wyrażeniem dla rachunku bieżącego jest nadwyżka oszczędności nad inwestycją. To jest,

Rachunek bieżący = oszczędności narodowe - inwestycje narodowe

Kiedy oszczędności są nadwyżki, naród może zwiększyć swoje inwestycje. Na przykład w 2009 roku Niemcy zmieniły konstytucję, aby zmniejszyć nadwyżkę poprzez wzrost popytu.

Mechanizmy równoważenia oparte na zasadach

Narody mogą również uzgodnić wzajemne ustalanie kursów wymiany, a następnie spróbować skorygować nierównowagę za pomocą opartych na zasadach i wzajemnie negocjowanych zmian kursów wymiany.

Plik Bretton Woods system Przykładem systemu opartego na zasadach jest stałe, ale regulowane kursy wymiany.

Keynesian Idea for Rules-based Rebalancing

John Maynard Keynes uważał, że nadwyżki mają negatywny wpływ na światową gospodarkę. Zasugerował, że tradycyjne mechanizmy równoważenia powinny dodać groźbę posiadania części nadwyżki dochodów, jeśli kraj nadwyżkowy zdecyduje się nie wydawać go na dodatkowy import.

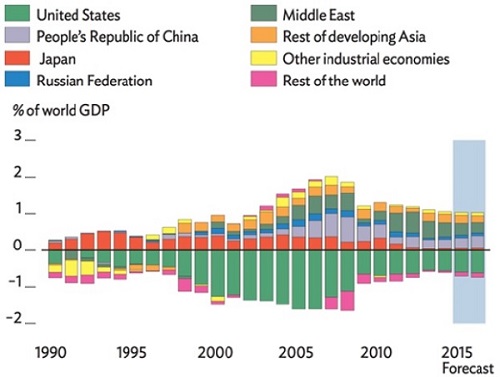

Poniższy wykres przedstawia salda rachunków bieżących różnych krajów jako procent światowego PKB.

Na rynku walutowym (Forex) działa wielu graczy i wszyscy z nich są ważni w taki czy inny sposób. W tym rozdziale przyjrzymy się każdemu z nich i sprawdzimy ich główne atrybuty i obowiązki na całym rynku Forex.

Co ciekawe, technologia internetowa naprawdę zmieniła istnienie i zasady działania graczy na rynku Forex. Ci gracze mają teraz łatwiejszy dostęp do danych oraz są bardziej produktywni i szybsi w oferowaniu swoich usług.

Capitalization i sophisticationto dwa główne czynniki wpływające na klasyfikację graczy na rynku Forex. Czynnik zaawansowania obejmuje techniki zarządzania pieniędzmi, poziom technologiczny, możliwości badawcze i poziom dyscypliny. Biorąc pod uwagę te dwa szerokie środki, jest sześciu głównych graczy na rynku Forex -

- Banki komercyjne i inwestycyjne

- Banki centralne

- Firmy i korporacje

- Zarządzający funduszami, fundusze hedgingowe i państwowe fundusze majątkowe

- Internetowe platformy handlowe

- Internetowi brokerzy-dealerzy detaliczni

Poniższy rysunek przedstawia segmentację od góry do dołu uczestników rynku walutowego pod względem wolumenu, jaki obsługują na rynku.

Banki komercyjne i inwestycyjne

Banków nie trzeba przedstawiać; są wszechobecne i liczne. Ich rola jest kluczowa w sieci Forex. Banki uczestniczą na rynkach walutowych, aby zneutralizować ryzyko walutowe własne i swoich klientów. Banki starają się również pomnażać majątek swoich akcjonariuszy.

Każdy bank różni się pod względem organizacji i polityki pracy, ale każdy z nich ma dealing deskodpowiedzialny za przetwarzanie zamówień, tworzenie rynku i zarządzanie ryzykiem. Dział dealerski odgrywa rolę w osiąganiu zysków poprzez handel walutami bezpośrednio poprzez hedging, arbitraż lub mieszany zestaw strategii finansowych.

Na rynku forex istnieje wiele rodzajów banków; mogą być duże lub małe. Największe banki mają do czynienia z ogromnymi ilościami środków, którymi obraca się w każdej chwili. Banki często handlują paczkami o wartości od 5 do 10 milionów dolarów. Największe obsługują nawet paczki o wartości od 100 do 500 milionów dolarów. Poniższy obraz przedstawia 10 najlepszych uczestników rynku forex.

Banki centralne

Bank centralny jest dominującą władzą monetarną narodu. Banki centralne przestrzegają indywidualnej polityki gospodarczej. Zwykle podlegają władzy rządu. Ułatwiają politykę monetarną rządu (zajmują się utrzymaniem podaży i dostępności pieniądza) i opracowują strategie łagodzenia wzrostów i spadków wartości ich waluty.

Omówiliśmy wcześniej aktywa rezerwowe. Banki centralne są organami odpowiedzialnymi za przechowywanie depozytów walutowych zwanych „rezerwami”, zwanymi też „rezerwami oficjalnymi” lub „rezerwami międzynarodowymi”.

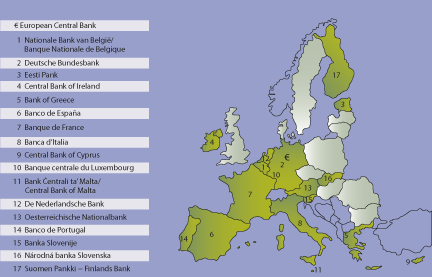

Rezerwy utrzymywane przez banki centralne danego kraju są wykorzystywane w polityce dotyczącej stosunków zagranicznych. Wartość rezerw wskazuje na istotne cechy zdolności kraju do obsługi zadłużenia zagranicznego; wpływa również na miary ratingu kredytowego kraju. Poniższy rysunek przedstawia banki centralne różnych krajów europejskich.

Firmy i korporacje

Wszyscy uczestnicy rynku forex nie mają uprawnień do ustalania cen waluty jako animatorzy rynku. Niektórzy gracze po prostu kupują i sprzedają walutę po obowiązującym kursie wymiany. Może się wydawać, że nie są one tak znaczące, ale stanowią one pokaźny przydział całkowitego wolumenu, który jest przedmiotem obrotu na rynku.

Istnieją firmy i biznesy o różnej wielkości; mogą być małym importerem / eksporterem lub namacalnym czynnikiem wpływającym na wielomiliardowe przepływy pieniężne. Podmioty te są identyfikowane na podstawie charakteru ich polityki biznesowej, która obejmuje: (a) sposób, w jaki uzyskują lub płacą za towary lub usługi, które zwykle świadczą oraz (b) sposób, w jaki angażują się w transakcje biznesowe lub kapitałowe, które wymagają od nich zakupu lub sprzedać walutę obcą.

Ci „handlowcy komercyjni” mają na celu wykorzystanie rynków finansowych do zrównoważenia ryzyka i zabezpieczenia swoich operacji. Istnieją również niekomercyjni handlowcy. W przeciwieństwie do handlowców komercyjnych, ci niekomercyjni są uważani za spekulantów. Gracze niekomercyjni obejmują dużych inwestorów instytucjonalnych, fundusze hedgingowe i inne podmioty gospodarcze, które handlują na rynkach finansowych w celu osiągnięcia zysków.

Poniższy rysunek przedstawia niektóre znaczące firmy i korporacje na rynkach Forex.

Zarządzający funduszami, fundusze hedgingowe i państwowe fundusze majątkowe

Ta kategoria nie jest związana z definiowaniem cen ani ich kontrolowaniem. Zasadniczo są oni międzynarodowymi menedżerami finansowymi w swoim kraju. Mogą handlować setkami milionów dolarów, ponieważ ich portfele funduszy inwestycyjnych są często dość duże.

Uczestnicy ci mają karty inwestycyjne i zobowiązania wobec swoich inwestorów. Głównym celem funduszy hedgingowych jest osiąganie zysków i powiększanie portfeli. Chcą osiągnąć absolutne zwroty z rynku Forex i osłabić swoje ryzyko. Płynność, dźwignia finansowa i niski koszt stworzenia środowiska inwestycyjnego to zalety funduszy hedgingowych.

Zarządzający funduszami inwestują głównie w imieniu różnych klientów, których mają, takich jak fundusze emerytalne, inwestorzy indywidualni, rządy, a nawet władze banku centralnego. W ostatnich latach w szybkim tempie rosły państwowe fundusze majątkowe, które zarządzają finansowanymi przez rząd pulami inwestycji.

Internetowe platformy handlowe

Internet jest obecnie bezosobową częścią rynków forex. Internetowe platformy transakcyjne mają za zadanie usystematyzowanie dopasowywania klientów do zamówień. Platformy te są odpowiedzialne za bycie bezpośrednim punktem dostępu do gromadzenia puli płynności.

W procesie pośrednictwa występuje również czynnik ludzki. Obejmuje wszystkie osoby zaangażowane od momentu złożenia zlecenia w systemie transakcyjnym, aż do jego zawarcia i dopasowania przez kontrahenta. Ta kategoria jest obsługiwana przez technologię „bezpośredniego przetwarzania” (STP).

Podobnie jak ceny platformy brokerskiej Forex, wiele transakcji międzybankowych jest obecnie obsługiwanych elektronicznie przez dwie główne platformy: Reuters web-based dealing system, i Icap's EBS co jest skrótem od „elektronicznego systemu pośrednictwa, który zastępuje brokera głosowego, który kiedyś był powszechny na rynkach walutowych. Niektóre internetowe platformy transakcyjne są pokazane poniżej.

Internetowi brokerzy-dealerzy detaliczni

Ostatni segment rynków Forex, brokers, są zwykle bardzo dużymi firmami z ogromnymi obrotami handlowymi. Obrót ten zapewnia podstawową infrastrukturę dla zwykłych inwestorów indywidualnych do inwestowania i osiągania zysków na rynku międzybankowym. Większość brokerów uważa się za animatorów rynku dla handlowców detalicznych. Aby zapewnić konkurencyjny i popularny dwukierunkowy model cenowy, brokerzy ci zwykle dostosowują się do zmian technologicznych dostępnych w branży Forex.

Przedsiębiorca musi osiągać zyski niezależnie, korzystając z animatora rynku lub mając wygodny i bezpośredni dostęp za pośrednictwem ECN.

Brokerzy-dealerzy Forex kompensują swoje pozycje na rynku międzybankowym, ale nie działają dokładnie tak samo, jak robią to banki. Brokerzy Forex nie polegają na platformach transakcyjnych, takich jak EBS czy Reuters Dealing. Zamiast tego mają własny plik danych, który obsługuje ich silniki cenowe.

Brokerzy zazwyczaj potrzebują pewnej puli kapitalizacji, legalnych umów biznesowych i prostych kontaktów elektronicznych z jednym lub wieloma bankami.

Co to jest parytet stóp procentowych?

Parytet stóp procentowych (IRP) to teoria, w której różnica między stopami procentowymi w dwóch krajach pozostaje równa różnicy obliczonej przy zastosowaniu kursu terminowego i technik natychmiastowego kursu walutowego. Parytet stóp procentowych łączy odsetki, wymianę kasową i kursy wymiany walut. Odgrywa kluczową rolę na rynkach Forex.

Teoria IRP jest przydatna w analizie związku między kursem kasowym a odpowiednim terminowym (przyszłym) kursem walut. Zgodnie z tą teorią nie będzie arbitrażu w różnicach stóp procentowych między dwiema różnymi walutami, a różnica zostanie odzwierciedlona w dyskonto lub premii za terminowy kurs wymiany walut.

Teoria podkreśla również, że wielkość przyszłej premii lub dyskonta w walucie obcej jest równa różnicy między kasową i terminową stopą procentową krajów w porównaniu.

Przykład

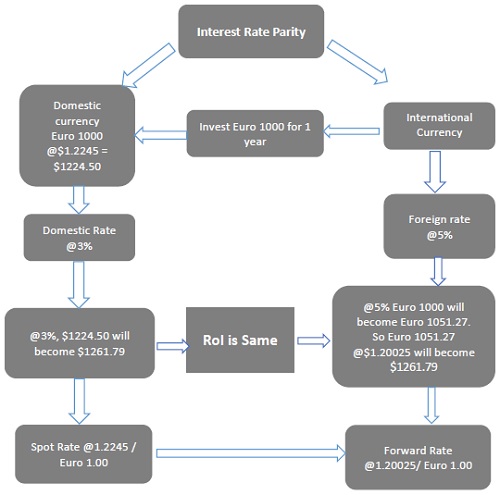

Rozważmy zainwestowanie 1000 euro przez 1 rok. Jak pokazano na poniższym rysunku, będziemy mieli dwie opcje jako przypadki inwestycyjne -

Przypadek I: Inwestycje w dom

W Stanach Zjednoczonych, niech kurs kasowy wyniesie 1,2245 USD / 1 EUR.

Więc praktycznie otrzymujemy wymianę na nasze 1000 € przy 1,2245 $ = 1224,50 $

Możemy zainwestować te pieniądze w wysokości 1224,50 $ w wysokości 3% przez 1 rok, co daje 1261,79 $ zysku na koniec roku.

Przypadek II: Inwestycje międzynarodowe

Możemy również zainwestować 1000 € na rynku międzynarodowym, na którym oprocentowanie wynosi 5,0% przez 1 rok.

Tak więc 1000 € @ 5% na 1 rok = 1051,27 €

Niech kurs terminowy wyniesie 1.20025 $ / 1 €.

Tak więc kupujemy 1 rok do przodu po kursie 1.20025 $ / 1 €, ponieważ musimy przeliczyć nasze 1000 € z powrotem na walutę krajową, tj. Dolara amerykańskiego.

Następnie możemy przeliczyć 1051,27 € @ 1.20025 $ = 1261,79 $

Tak więc, gdy nie ma arbitrage, zwrot z inwestycji (ROI) jest równy w obu przypadkach, niezależnie od wybranej metody inwestowania.

Arbitraż to czynność polegająca na zakupie akcji lub waluty na jednym rynku finansowym i sprzedaży ich z premią (zyskiem) na innym.

Pokryty parytet stóp procentowych (CIRP)

Zgodnie z teorią zabezpieczonej stopy procentowej, przyszłe premie kursowe (dyskonta) unieważniają różnice w stopach procentowych między dwoma krajami. Innymi słowy, teoria objętych stopami procentowymi mówi, że różnica między stopami procentowymi w dwóch krajach jest zniwelowana przez premie walutowe spot / forward, tak że inwestorzy nie mogą osiągnąć zysku arbitrażowego.

Przykład

Załóżmy, że Yahoo Inc., międzynarodowa firma z siedzibą w USA, musi zapłacić europejskim pracownikom w ciągu miesiąca w euro. Yahoo Inc. może to zrobić na wiele sposobów, z których jeden jest podany poniżej -

Yahoo może kupować euro do przodu na miesiąc (30 dni), aby zablokować kurs wymiany. Następnie może zainwestować te pieniądze w dolary przez 30 dni, po czym musi przeliczyć te pieniądze na euro. Jest to znane jakocovering, ponieważ teraz Yahoo Inc. nie będzie narażone na ryzyko wahań kursów walut.

Yahoo może teraz również zamienić dolary na euro po kursie spot. Następnie może zainwestować uzyskane pieniądze w euro w obligację europejską (w euro) na 1 miesiąc (która będzie miała równowartość pożyczki w euro na 30 dni). Wtedy Yahoo może spłacić zobowiązanie w euro po miesiącu.

W ramach tego modelu, jeśli Yahoo Inc. ma pewność, że zarobi odsetki, może dziś przeliczyć mniej dolarów na euro. Powodem tego jest wzrost euro poprzez zarobione odsetki. Jest również znany jakocovering ponieważ przeliczając dolary na euro po kursie spot, Yahoo eliminuje ryzyko wahań kursu wymiany.

Nieobjęty parytet stóp procentowych (UIP)

Teoria niepokrytej stopy procentowej mówi, że oczekiwana aprecjacja (lub deprecjacja) danej waluty jest zniwelowana przez niższe (lub wyższe) odsetki.

Przykład

W podanym przykładzie pokrycia oprocentowania inną metodą, którą Yahoo Inc. może wdrożyć, jest zainwestowanie pieniędzy w dolarach i zamiana ich na euro w momencie płatności po miesiącu.

Ta metoda jest znana jako uncovered, ponieważ ryzyko wahań kursu walutowego jest nieuchronne w takich transakcjach.

Zabezpieczona stopa procentowa i niepokryta stopa procentowa

Współcześni analitycy empiryczni potwierdzają, że teoria niezabezpieczonego parytetu stóp procentowych nie jest powszechna. Jednak naruszenia nie są tak duże, jak wcześniej rozważano. Naruszenia dotyczą raczej domeny walutowej niż horyzontu czasowego.

Z kolei parytet pokrycia stóp procentowych jest w ostatnich czasach akceptowaną teorią w gospodarkach OECD, głównie w przypadku inwestycji krótkoterminowych. Pozorne odchylenia powstałe w takich modelach są w rzeczywistości przypisywane do kosztów transakcji.

Implikacje teorii IRP

Jeśli teoria IRP się potwierdzi, może to zaprzeczyć możliwości arbitrażu. Oznacza to, że nawet jeśli inwestorzy zainwestują w walucie krajowej lub obcej, zwrot z inwestycji będzie taki sam, jak gdyby inwestor pierwotnie zainwestował w walucie krajowej.

Gdy krajowa stopa procentowa jest poniżej zagranicznych stóp procentowych, obca waluta musi być przedmiotem transakcji z dyskontem terminowym. Ma to zastosowanie do zapobiegania arbitrażowi walutowemu.

Jeśli w walucie obcej nie ma dyskonta terminowego lub dyskonto terminowe nie jest wystarczająco duże, aby zrównoważyć przewagę stopy procentowej, inwestorzy krajowi mogą skorzystać z możliwości arbitrażu. Tak więc inwestorzy krajowi mogą czasami skorzystać z inwestycji zagranicznych.

Gdy krajowe stopy procentowe przewyższają zagraniczne stopy procentowe, obca waluta musi być handlowana z premią terminową. Ma to ponownie zrównoważyć zapobieganie arbitrażowi krajowemu.

Gdy waluta obca nie ma premii terminowej lub premia terminowa nie jest wystarczająco duża, aby zniwelować przewagę kraju krajowego, inwestorzy zagraniczni będą mieli możliwość skorzystania z arbitrażu. Dzięki temu inwestorzy zagraniczni mogą zyskać na inwestowaniu na rynku krajowym.

Aktywa pieniężne to środki pieniężne będące w posiadaniu korporacji, kraju lub firmy. Zawsze istnieje popyt i równoważna ilość podaży dla waluty każdego kraju. Gotówka w kasie decyduje o sile gospodarki.

Aktywa pieniężne mają wartość w dolarach, która nie zmienia się w czasie. Aktywa te mają stałą wartość liczbową. Na przykład dolar to zawsze dolar. Liczby nie zmienią się, nawet jeśli zmieni się siła nabywcza waluty.

Możemy zrozumieć tę koncepcję, porównując je z elementem niepieniężnym, takim jak zakład produkcyjny. Wartość zakładu produkcyjnego - jego cena wyrażona liczbą dolarów - może w przyszłości ulegać wahaniom. Z biegiem lat może stracić lub zyskać na wartości. Tak więc firma będąca właścicielem fabryki może zarejestrować wartość fabryki jako 500 000 dolarów rocznie i$480,000 the next. But, if the company has $500 000 w gotówce, co roku będzie rejestrowane jako 500 000 USD.

Innymi słowy, pozycje pieniężne to tylko gotówka. Może to być dług zaciągnięty przez podmiot, zadłużenie wobec niego lub rezerwa gotówkowa na jego rachunku.

Na przykład, jeśli firma jest winna 40 000 USD za towary dostarczone przez dostawcę. Zostanie nagrany o godz$40,000 three months later even though, the company may have to pay $3000 więcej z powodu inflacji.

Podobnie, jeśli firma ma $300,000 in cash, that $300 000 to aktywa pieniężne i zostanie zapisane jako $300,000 even when, five years later, it may be able to only buy $Towarów o wartości 280 000 w porównaniu z sytuacją, gdy została po raz pierwszy zarejestrowana pięć lat temu.

Popyt i podaż waluty na rynku Forex

Popyt na waluty na rynkach walutowych wynika z popytu na eksport danego kraju. Również spekulanci, którzy szukają zysku w oparciu o zmiany wartości walut, tworzą popyt.

Podaż określonej waluty pochodzi z krajowego popytu na import z innych krajów. Na przykład załóżmy, że Wielka Brytania sprowadziła kilka samochodów z Japonii. Tak więc Wielka Brytania musi zapłacić cenę samochodów w jenach (¥) i będzie musiała kupować jeny. Aby kupić jen, musi sprzedać (dostarczyć) funty. Im większy import, tym większa będzie podaż funtów na rynku Forex.

Ze względu na popyt i podaż zawsze istnieje kurs wymiany, który zmienia się w czasie. Kurs wymiany to cena jednej waluty wyrażona w przeliczeniu na inną. Ze względu na zwiększony lub zmniejszony popyt waluta danego kraju zawsze musi utrzymywać kurs wymiany. Im wyższy kurs wymiany, tym większe jest zapotrzebowanie na tę walutę na rynkach Forex.

Wymiana walut odnosi się do wymiany jednej waluty na inną. Wartość, przy której następuje wymiana walut, nazywana jestexchange rate. Kurs wymiany można uznać za cenę jednej konkretnej waluty wyrażoną w przeliczeniu na drugą, na przykład 1 GBP (GBP) za 1,50 centa amerykańskiego.

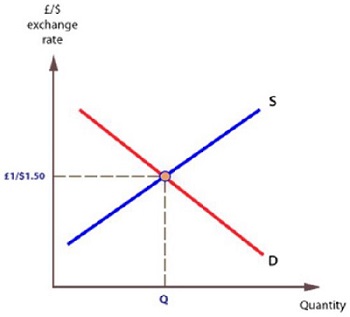

Równowaga między podażą a popytem na waluty jest znana jako equilibrium exchange rate.

Przykład

Załóżmy, że Francja i Wielka Brytania produkują dla siebie dobra. Naturalnie będą chcieli handlować między sobą. Jednak francuscy producenci będą musieli płacić w euro, a brytyjscy w funtach szterlingach. Jednak aby pokryć koszty produkcji, obaj potrzebują płatności we własnej lokalnej walucie. Potrzeby te zaspokaja rynek forex, który umożliwia francuskim i brytyjskim producentom wymianę walut, aby mogli handlować między sobą.

Rynek zazwyczaj tworzy kurs równowagi dla każdej waluty, który będzie istniał w miejscu przecięcia się popytu i podaży walut.

Zmiany kursów walut

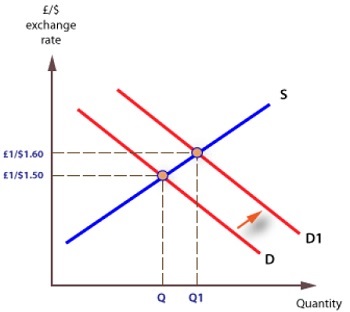

Zmiany kursu walutowego mogą wystąpić ze względu na zmiany popytu i podaży. W przypadku wykresu popytu i podaży cena waluty, na przykład funta szterlinga, jest wyrażona w innej walucie, takiej jak dolar amerykański.

Wzrost eksportu spowodowałby przesunięcie krzywej popytu na funta szterlinga w prawo i kurs wymiany wzrósł. Jak pokazano na poniższym wykresie, pierwotnie jeden funt został kupiony za$1.50, but now it buys $1,60, stąd wartość wzrosła.

Note - Trzy najpowszechniejsze transakcje walutowe na świecie to wymiana między dolarem a euro (30%), dolarem i jenem (20%) oraz dolarem i funtem szterlingiem (12%).

Każda waluta ma określoną stopę procentową. Jest jak barometr siły lub słabości gospodarki. Jeśli gospodarka kraju się umacnia, ceny mogą czasami wzrosnąć, ponieważ konsumenci będą w stanie zapłacić więcej. Może to czasami skutkować sytuacją, w której więcej pieniędzy wydaje się na mniej więcej te same towary. Może to spowodować wzrost ceny towarów.

Kiedy inflacja przestaje być kontrolowana, siła nabywcza pieniądza spada, a cena zwykłych towarów może wzrosnąć do niewiarygodnie wysokiego poziomu. Aby powstrzymać to nieuchronne niebezpieczeństwo, bank centralny zwykle podnosiinterest rates.

Zwiększenie stopy procentowej powoduje, że pożyczone pieniądze są droższe. To z kolei demotywuje konsumentów do kupowania nowych produktów i zaciągania dodatkowych długów. To też zniechęca firmy do ekspansji. Firmy, które prowadzą działalność na kredyt, muszą płacić odsetki, dlatego nie wydają zbyt wiele na ekspansję.

Wyższe stopy stopniowo spowalniają gospodarki, aż do momentu nasycenia, w którym Bank Centralny będzie musiał obniżyć stopy procentowe. To obniżenie stawek ma na celu pobudzenie wzrostu gospodarczego i ekspansji.

Gdy stopa procentowa jest wysoka, zagraniczni inwestorzy chcą inwestować w tę gospodarkę, aby zarobić więcej. W konsekwencji popyt na tę walutę rośnie, ponieważ coraz więcej inwestorów tam inwestuje.

Kraje oferujące najwyższy zwrot z inwestycji, oferując wysokie stopy procentowe, zazwyczaj przyciągają duże inwestycje zagraniczne. Gdy giełda w danym kraju ma się dobrze i oferuje dobre oprocentowanie, inwestorów zagranicznych zachęca się do lokowania kapitału w tym kraju. To ponownie zwiększa popyt na walutę kraju, a wartość waluty rośnie.

W rzeczywistości ważna jest nie tylko stopa procentowa. Kierunek ruchu stopy procentowej jest dobrym wskaźnikiem popytu na walutę.

Interwencja walutowa jest polityką monetarną krajowego banku centralnego. Ma na celu kontrolowanie kursów walutowych, tak aby stopy procentowe, a tym samym inflacja w kraju, były pod kontrolą.

Obecnie wierzy w to wiele krajów rozwiniętych non-intervention. Badania potwierdziły, że interwencja może nie być dobrą polityką dla gospodarek rozwiniętych. Jednak recesja ponownie spowodowała rozważenie kwestii, czy interwencja na rynku Forex jest naprawdę konieczna, aby utrzymać bogatą gospodarkę.

Interwencja walutowa jest interwencją banku centralnego danego kraju, mającą na celu wpłynięcie na kurs transferu środków pieniężnych w walucie krajowej. Banki centralne na ogół interweniują na rynku Forex, aby zwiększyć rezerwy, ustabilizować zmienny kurs walutowy i naprawić rozbieżności. Powodzenie interwencji zależy od sterylizacji wpływu i polityki makroekonomicznej rządu.

W procesie interwencji występują głównie dwie trudności. Są określeniem czasu i kwoty. Decyzje te są często orzeczeniem, a nie ustaloną polityką. Rezerwy mocy, dokładny rodzaj problemów gospodarczych w kraju i wahania warunków rynkowych wpływają na proces decyzyjny.

Interwencje na rynku Forex mogą być ryzykowne, ponieważ mogą obniżyć wiarygodność banku centralnego w przypadku niepowodzenia.

Dlaczego Interwencja Forex?

Podstawowym celem interwencji na rynku Forex jest dostosowanie zmienności lub zmiana poziomu kursu walutowego. Nadmierna krótkoterminowa zmienność zmniejsza zaufanie rynku i wpływa zarówno na rynek finansowy, jak i na rynek towarów rzeczywistych.

W przypadku niestabilności niepewność kursu walutowego pociąga za sobą dodatkowe koszty i zmniejszenie zysków firm. Inwestorzy nie inwestują w zagraniczne aktywa finansowe, a firmy nie prowadzą handlu międzynarodowego. Wahania kursów walut wpływają na rynki finansowe, a tym samym zagrażają systemowi finansowemu. Trudniejsze do osiągnięcia stają się cele polityki pieniężnej rządu. W takich sytuacjach konieczna jest interwencja.

Co więcej, podczas zmiany koniunktury i gdy rynek błędnie interpretuje sygnały ekonomiczne, interwencja walutowa koryguje kursy tak, aby uniknąć ich przeregulowania.

Brak interwencji

Obecnie interwencja na rynku forex jest rzadko stosowana w krajach rozwiniętych. Powody braku interwencji to:

Interwencja jest skuteczna tylko wtedy, gdy jest postrzegana jako poprzedzająca zmiany stóp procentowych lub inne podobne dostosowania polityki.

Interwencja nie ma trwałego wpływu na realny kurs walutowy, a tym samym na czynniki konkurencyjne dla sektora zbywalnego.

Interwencja na dużą skalę zmniejsza skuteczność polityki pieniężnej.

Rynki prywatne są w stanie wchłonąć wystarczającą liczbę wstrząsów i sobie z nimi radzić - „prowadzenie” nie jest konieczne.

Bezpośrednia interwencja

Bezpośrednią interwencję walutową ogólnie definiuje się jako transakcje walutowe przeprowadzane przez władze monetarne i mające na celu wpływanie na kurs walutowy. W zależności od zmian bazy pieniężnej interwencję walutową można zasadniczo podzielić na dwa rodzaje:sterilized i non-sterilized interventions.

Wysterylizowana interwencja

Interwencja sterylizowana wpływa na kurs walutowy bez zmiany bazy monetarnej. Są w tym dwa kroki. Po pierwsze, bank centralny kupuje (sprzedaje) obligacje walutowe za walutę krajową. Następnie baza monetarna jest sterylizowana poprzez sprzedaż (kupowanie) równoważnych obligacji denominowanych w walucie krajowej.

Efekt netto jest taki sam, jak zamiana obligacji krajowych na obligacje zagraniczne bez zmian podaży pieniądza. Zakupowi walut obcych towarzyszy sprzedaż równoważnej kwoty obligacji krajowych i odwrotnie.

Wysterylizowana interwencja ma niewielki lub żaden wpływ na krajowe stopy procentowe. Jednak wysterylizowana interwencja może wpływać na kurs wymiany za pośrednictwem następujących dwóch kanałów:

The Portfolio Balance Channel- W metodzie bilansu portfelowego agenci bilansują swoje portfele walut i obligacji krajowych oraz walut i obligacji. W przypadku jakiejkolwiek zmiany, nową równowagę osiąga się poprzez zmianę portfeli. Równoważenie portfela wpływa na kursy walutowe.

The Expectations or Signalling Channel- Zgodnie z teorią kanału sygnałowego, agenci postrzegają interwencję kursową jako sygnał do zmiany polityki. Zmiana oczekiwań wpływa na aktualny poziom kursu walutowego.

Interwencja niesterylna

Niesterylna interwencja wpływa na bazę pieniężną. Na kurs walutowy wpływa kupno lub sprzedaż zagranicznych pieniędzy lub obligacji w walucie krajowej.

Ogólnie rzecz biorąc, niesterylizacja wpływa na kurs walutowy, powodując zmiany w zasobach bazy pieniężnej, co z kolei zmienia aktywa pieniężne, stopy procentowe, oczekiwania rynkowe i wreszcie kurs walutowy.

Interwencja pośrednia

Kontrola kapitałowa (opodatkowanie transakcji międzynarodowych) i kontrola wymiany (ograniczanie handlu walutami) to interwencje pośrednie. Interwencja pośrednia wpływa na kurs walutowy pośrednio.

Chinese Yuan Devaluation

W latach 90. i 2000. nastąpił duży wzrost importu chińskich towarów do Stanów Zjednoczonych. Chiński bank centralny rzekomo zdewaluował juana, kupując duże ilości dolarów amerykańskich. Zwiększyło to podaż juana na rynku, a także zwiększyło popyt na dolary amerykańskie, podnosząc cenę dolara.

Pod koniec 2012 roku Chiny dysponowały rezerwą w wysokości 3,3 bln USD, co stanowi najwyższą rezerwę walutową na świecie. Około 60% tej rezerwy to obligacje i obligacje rządu Stanów Zjednoczonych.

Rzeczywisty wpływ zdewaluowanego juana na rynki kapitałowe, deficyty handlowe i krajową gospodarkę USA są przedmiotem intensywnej dyskusji. Uważa się, że dewaluacja juana pomaga Chinom w zwiększaniu eksportu, ale szkodzi Stanom Zjednoczonym, zwiększając deficyt handlowy. Sugerowano, że Stany Zjednoczone powinny stosować cła na chińskie towary.

Innym punktem widzenia jest to, że protekcjonizm Stanów Zjednoczonych może zaszkodzić gospodarce USA. Wielu uważa, że niedowartościowany juan w dłuższej perspektywie bardziej szkodzi Chinom, ponieważ zdewaluowany juan nie subsydiuje chińskiego eksportera, ale subsydiuje importera amerykańskiego. W związku z tym argumentują, że importerzy w Chinach zostali znacznie poszkodowani w wyniku interwencji walutowej na dużą skalę.

ZA money marketto jeden z najbezpieczniejszych rynków finansowych, na których można przeprowadzać transakcje walutowe. Jest często używany przez duże instytucje finansowe, duże korporacje i rządy krajowe. Inwestycje dokonywane na rynkach pieniężnych są zwykle dokonywane na bardzo krótki okres i dlatego są powszechnie znane jakocash investments.

Międzynarodowy rynek pieniężny

Międzynarodowy rynek pieniężny to rynek, na którym przeprowadzane są międzynarodowe transakcje walutowe między wieloma bankami centralnymi krajów. Transakcje są przeprowadzane głównie przy użyciu złota lub dolara amerykańskiego jako podstawy. Podstawowe operacje na międzynarodowym rynku pieniężnym obejmują pieniądze pożyczane lub pożyczane przez rządy lub duże instytucje finansowe.

Międzynarodowy rynek pieniężny jest zarządzany przez międzynarodowe polityki transakcyjne walut różnych krajów. Głównym obowiązkiem międzynarodowego rynku pieniężnego jest obsługa handlu walutami między krajami. Ten proces wymiany waluty kraju na inną jest również znany jakoforex trading.

W przeciwieństwie do rynków akcji, międzynarodowy rynek pieniężny widzi bardzo duże transfery środków. Gracze na rynku to nie jednostki; są to bardzo duże instytucje finansowe. Międzynarodowe inwestycje na rynku pieniężnym są mniej ryzykowne, a co za tym idzie, zyski z inwestycji są również mniejsze. Najlepszą i najpopularniejszą metodą inwestowania na międzynarodowym rynku pieniężnym jest metoda viamoney market mutual funds lub treasury bills.

Note- Międzynarodowy rynek pieniężny obsługuje codziennie ogromne kwoty międzynarodowego handlu walutami. Bank Rozrachunków Międzynarodowych ujawnił, że dzienny obrót tradycyjnego rynku wymiany wynosi około 1880 miliardów dolarów.

Niektórzy z głównych międzynarodowych uczestników rynku pieniężnego to:

- Citigroup

- Niemiecki bank

- HSBC

- Barclays Capital

- UBS AG

- Royal Bank of Scotland

- Bank Ameryki

- Goldman Sachs

- Merrill Lynch

- JPMorgan Chase

Międzynarodowy rynek pieniężny regularnie śledzi kursy wymiany między parami walutowymi. Przedziały walutowe, stały kurs walutowy, system kursów walutowych, powiązane kursy wymiany i zmienne kursy wymiany to wspólne indeksy, które subtelnie zarządzają międzynarodowym rynkiem pieniężnym.

Międzynarodowy rynek walutowy

Międzynarodowy Rynek Monetarny (IMM) został utworzony w grudniu 1971 r. I został utworzony w maju 1972 r. Korzenie IMM można powiązać z wykończeniem Bretton Woods poprzez Umowę Smithsonian z 1971 r., A następnie zniesienie przez firmę Nixon wymienialności dolara amerykańskiego na złoto.

IMM została utworzona jako oddzielna jednostka Chicago Mercantile Exchange (CME). Do końca 2009 r. IMM była drugą co do wielkości giełdą kontraktów terminowych na świecie pod względem wolumenu walut. Głównym celem IMM jest handel kontraktami terminowymi na waluty. Jest to stosunkowo nowy produkt, który był wcześniej badany przez naukowców jako narzędzie do prowadzenia swobodnego obrotu giełdowego w celu zainicjowania handlu między narodami.

Pierwsze transakcje futures obejmowały transakcje walutowe w stosunku do dolara amerykańskiego, takie jak funt brytyjski, frank szwajcarski, marka niemiecka, dolar kanadyjski, jen japoński i frank francuski. Później wprowadzono także dolara australijskiego, euro, waluty rynków wschodzących, takie jak rubel rosyjski, real brazylijski, lira turecka, forint węgierski, polski złoty, peso meksykańskie i rand południowoafrykański.

Wady kontraktów terminowych na waluty

Wyzwaniem dla IMM było powiązanie wartości kontraktów walutowych IMM z rynkiem międzybankowym, który jest głównym środkiem handlu walutami w latach siedemdziesiątych. Innym aspektem było to, jak pozwolić IMM stać się najlepszą i swobodnie płynną giełdą.

Aby ograniczyć te aspekty, firmy będące członkami rozliczającymi mogły działać jako arbitrzy między bankami centralnymi a IMM, aby umożliwić uporządkowanie rynków między spreadami kupna i sprzedaży.

Później Continental Bank of Chicago został zarejestrowany jako agent dostawy kontraktów. Te początkowe sukcesy doprowadziły do zaciekłej konkurencji o nowe produkty futures.

Chicago Board Options Exchange była konkurentem. Otrzymał prawo do handlu kontraktami terminowymi na 30-letnie obligacje USA, podczas gdy IMM uzyskał oficjalne prawo do handlu kontraktami na euro. Eurodolary były 90-dniowym kontraktem na stopę procentową rozliczanym w gotówce, a nie w fizycznej dostawie.

Eurodolary stały się później „rynkiem euro-walutowym”, z którego głównie korzystała Organizacja Krajów Eksportujących Ropę Naftową (OPEC). OPEC zażądał zapłaty za ropę w dolarach amerykańskich.

Ten aspekt rozliczenia gotówkowego wprowadził później indeksowe kontrakty terminowe znane jako IMM Index. Rozliczenia gotówkowe pozwoliły również IMM na późniejsze znane jako „rynek kasowy”, ponieważ transakcje były instrumentami krótkoterminowymi wrażliwymi na stopy procentowe.

System transakcji

Wraz ze wzrostem konkurencji potrzebny był system transakcyjny do obsługi transakcji w IMM. CME i Reuters Holdings wprowadziły Post Market Trade (PMT) dla światowych elektronicznych transakcji automatycznych. System stał się jedynym podmiotem rozliczeniowym łączącym główne centra finansowe, takie jak Tokio i Londyn.

Teraz nazywa się PMT Globex,który zajmuje się nie tylko rozliczeniami, ale także handlem elektronicznym dla traderów na całym świecie. W 1976 r. Amerykańskie bony skarbowe zaczęły być przedmiotem obrotu na IMM. Kontrakty terminowe na bony skarbowe zostały wprowadzone w kwietniu 1986 r. I zostały zatwierdzone przez Komisję ds. Handlu Kontraktami Terminowymi Towarowymi.

Kryzysy finansowe i płynność

W przypadku kryzysów finansowych banki centralne muszą zapewnić płynność, aby ustabilizować rynki, ponieważ ryzyko może być sprzedawane po premii (stopie pieniężnej) do docelowych stóp banku. Bankierzy centralni muszą wtedy zasilić płynność bankami, które handlują i kontrolują stawki. Są one znane jakorepo rates, a te są sprzedawane za pośrednictwem IMM.

Rynki repo pozwalają uczestniczącym bankom oferować szybkie refinansowanie na rynku międzybankowym, który jest niezależny od jakichkolwiek limitów kredytowych w celu wygładzenia rynku.

Pożyczkobiorca musi złożyć zastaw na sekurytyzowanych aktywach, takich jak kapitał własny, w zamian za gotówkę, aby umożliwić kontynuację swojej działalności.

W przeciwieństwie do rynków akcji i pieniężnych, nie ma specjalnego rynku obligacji do handlu obligacjami. Są jednak uczestnicy krajowi i zagraniczni, którzy sprzedają i kupują obligacje na różnych rynkach obligacji.

Rynek obligacji jest znacznie większy niż rynki akcji, a inwestycje też są ogromne. Jednak obligacje płacą w terminie zapadalności i są przedmiotem obrotu na rynkach przez krótki czas przed terminem zapadalności.

Obligacje mają również ryzyko, zwroty, indeksy i czynniki zmienności, takie jak rynki akcji i pieniężne. Międzynarodowy rynek obligacji składa się z trzech odrębnych rodzajów rynków obligacji:Domestic Bonds, Foreign Bonds, i Eurobonds.

Obligacje krajowe

Obrót obligacjami krajowymi jest częścią międzynarodowego rynku obligacji. Obligacje krajowe są przedmiotem transakcji na poziomie lokalnym, a krajowi pożyczkobiorcy emitują obligacje lokalne. Obligacje krajowe są kupowane i sprzedawane w walucie lokalnej.

Obligacje zagraniczne

Na zagranicznym rynku obligacji obligacje są emitowane przez zagranicznych pożyczkobiorców. Obligacje zagraniczne zwykle używają lokalnej waluty. Wspomniane lokalne władze rynku nadzorują emisję i sprzedaż zagranicznych obligacji.

Obligacje zagraniczne są przedmiotem obrotu na zagranicznych rynkach obligacji. Niektóre szczególne cechy zagranicznych rynków obligacji to:

- Emitentami obligacji są zazwyczaj rządy i przedsiębiorstwa użyteczności publicznej sektora prywatnego.

- Ubezpieczanie i organizowanie ubezpieczania ryzyk jest standardową praktyką.

- Emisje są zwykle zgłaszane przez inwestorów detalicznych i instytucjonalnych.

W przeszłości prywatne banki kontynentalne i stare domy kupieckie w Londynie łączyły inwestorów z emitentami.

Euroobligacje

Euroobligacje nie są sprzedawane na żadnym określonym krajowym rynku obligacji. Grupa międzynarodowych banków emituje euroobligacje. Euroobligacja dowolnej waluty jest sprzedawana poza krajem, który ją posiada. Euroobligacja w dolarach amerykańskich nie byłaby sprzedawana w Stanach Zjednoczonych.

Plik Euromarketjest miejscem handlu euroobligacjami, euroobligacjami, euroobligacjami, papierami handlowymi i euroequity. Zwykle jest to rynek offshore.

Międzynarodowi uczestnicy rynku obligacji

Uczestnicy rynku obligacji są albo kupującymi (emitentem długu), albo sprzedającymi (instytucją) funduszy, a często obydwoma. Uczestnicy obejmują -

- Inwestorzy instytucjonalni

- Governments

- Traders

- Individuals

Ze względu na specyfikę poszczególnych emisji obligacji oraz warunek braku płynności w przypadku wielu mniejszych emisji, znacznie większa część niespłaconych obligacji znajduje się często w posiadaniu instytucji, takich jak fundusze emerytalne, banki czy fundusze inwestycyjne. W Stanach Zjednoczonych osoby prywatne posiadają około 10% rynku.

Wielkość międzynarodowego rynku obligacji

Kwoty pozostające do spłaty na światowym rynku obligacji w marcu 2012 r. Wynosiły około $100 trillion. That means in March 2012, the bond market was much larger than the global equity market that accounted for a market capitalization of around $53 biliony.

Wartość zadłużenia międzynarodowych obligacji w 2011 roku wyniosła około $30 trillion. There was a total issuance of $1,2 biliona w ciągu roku, co stanowi spadek o około jedną piątą całkowitego wyniku 2010 roku. W 2012 roku pierwsze półrocze przyniosło mocny początek z emisją ponad 800 miliardów dolarów.

Zmienność na międzynarodowym rynku obligacji

Dla uczestników rynku posiadających obligacje, zbierających kupony i utrzymujących je do terminu zapadalności, market volatilitynie jest kwestią do rozważenia. Kapitał i oprocentowanie są dla nich z góry ustalone.

Jednak uczestnicy, którzy handlują obligacjami przed terminem zapadalności, są narażeni na wiele ryzyk, w tym najważniejsze - zmiany stóp procentowych. Kiedy stopy procentowe rosną, wartość obligacji spada. Dlatego zmiany cen obligacji są odwrotnie proporcjonalne do zmian stóp procentowych.

Wskaźniki ekonomiczne i zbieżność z rzeczywistymi danymi zwykle przyczyniają się do zmienności rynku. Po publikacji danych „in-line” widać jedynie niewielki ruch cen. Kiedy publikacja ekonomiczna nie zgadza się z konsensusem, na rynku obserwuje się szybki ruch cen. Niepewność jest odpowiedzialna za większą zmienność.

Inwestycje w obligacje

Obligacje mają (na ogół) przyrosty w wysokości 1000 USD. Obligacje wyceniane są jako procent wartości nominalnej. Wiele obligacji ma narzucone minimum.

Obligacje są oprocentowane w określonych odstępach czasu. Obligacje ze stałymi kuponami zwykle dzielą kupon zgodnie z harmonogramem płatności. Obligacje z kuponami o zmiennym oprocentowaniu mają określone harmonogramy obliczeń. Stawka jest obliczana tuż przed kolejną płatnością. Obligacje zerokuponowe są emitowane z dużym dyskontem, ale nie dają odsetek.

Odsetki z obligacji są opodatkowane, ale w przeciwieństwie do dochodów z dywidend, które podlegają korzystnym stawkom podatkowym, są one opodatkowane normalnie. Wiele obligacji rządowych jest jednak zwolnionych z opodatkowania.

Inwestorzy indywidualni mogą uczestniczyć za pośrednictwem funduszy obligacji, funduszy zamkniętych i funduszy powierniczych oferowanych przez firmy inwestycyjne.

Indeksy obligacji

Istnieje wiele indeksów obligacji. Typowe amerykańskie wskaźniki odniesienia obejmują indeks Barclays Capital Aggregate Bond Index, Citigroup BIG i Merrill Lynch Domestic Master.

Międzynarodowe rynki akcji są ważną platformą dla globalnych finansów. Zapewniają one nie tylko udział szerokiego wachlarza uczestników, ale także umożliwiają prosperowanie światowym gospodarkom.

Aby zrozumieć znaczenie międzynarodowych rynków akcji, ważnymi narzędziami są wyceny rynkowe i obroty. Ponadto musimy również dowiedzieć się, jak składają się te rynki i jakie elementy nimi rządzą. Cross-listing, akcje Yankee, ADR i GRS są ważnymi elementami rynków akcji.

W tym rozdziale omówimy wszystkie te aspekty wraz ze zwrotami z międzynarodowych rynków akcji.

Struktura rynku, praktyki handlowe i koszty

Plik secondary equity marketszapewnienie zbywalności i wyceny udziałów. Inwestorzy lub handlowcy, którzy kupują akcje od emitenta na rynku pierwotnym, mogą nie chcieć posiadać ich na zawsze. Rynek wtórny pozwala akcjonariuszom ograniczyć własność niechcianych akcji, a kupującym umożliwia zakup akcji.

Rynek wtórny składa się z brokerów, którzy reprezentują publicznych nabywców i sprzedawców. Istnieją dwa rodzaje zamówień -

Market order - Zlecenie rynkowe jest sprzedawane po najlepszej dostępnej cenie na rynku, która jest ceną rynkową.

Limit order - Zlecenie limit jest utrzymywane w arkuszu zleceń z limitem do momentu uzyskania żądanej ceny.

Istnieje wiele różnych projektów na rynki wtórne. Rynek wtórny ma strukturę handlową lub agencyjną.

W dealer market,Broker przeprowadza transakcję za pośrednictwem dealera. Handlowcy publiczni nie handlują bezpośrednio między sobą na rynku dealerskim. Rynek pozagiełdowy (OTC) jest rynkiem dealerskim.

W agency market, Broker otrzymuje zlecenia klienta za pośrednictwem agenta.

Nie wszystkie systemy giełdowe zapewniają continuous trading. Na przykładParis Bourse był tradycyjnie call marketgdy agent zbiera partię zleceń, które są okresowo realizowane w ciągu dnia handlowego. Główną wadą rynku kupna jest to, że handlowcy nie znają ofert kupna i sprzedaży przed wezwaniem.

Crowd trading jest formą non-continuoushandel. W handlu zbiorowym, na ringu, agent okresowo ogłasza emisję. Traderzy następnie ogłaszają swoje ceny kupna i sprzedaży oraz szukają odpowiedników dla transakcji. W przeciwieństwie do rynku połączeń, który ma wspólną cenę dla wszystkich transakcji, kilka transakcji może odbywać się po różnych cenach.

Obrót akcjami międzynarodowymi

Większa globalna integracja rynków kapitałowych stała się widoczna z różnych powodów -

Po pierwsze, inwestorzy zrozumieli dobre skutki handlu międzynarodowego.

Po drugie, znaczące rynki kapitałowe zostały bardziej zliberalizowane dzięki wyeliminowaniu stałych prowizji handlowych.

Po trzecie, internet oraz technologie informacyjno-komunikacyjne ułatwiły efektywny i uczciwy handel międzynarodowymi akcjami.

Po czwarte, korporacje wielonarodowe rozumiały zalety pozyskiwania nowego kapitału na arenie międzynarodowej.

Lista krzyżowa

Cross-listing odnosi się do notowań akcji na jednej lub kilku giełdach zagranicznych. W szczególności korporacje wielonarodowe robią to ogólnie, ale firmy inne niż MNC również tworzą listy krzyżowe. Firma może zdecydować o umieszczeniu swoich akcji na liście krzyżowej z następujących powodów:

Cross-listing zapewnia sposób na poszerzenie bazy inwestorów, a tym samym potencjalne zwiększenie jego popytu na nowym rynku.

Cross-listing zapewnia uznanie firmy na nowym rynku kapitałowym, umożliwiając firmie pozyskiwanie nowego kapitału własnego lub dłużnego od lokalnych inwestorów.

Cross-listing oferuje więcej inwestorów. Międzynarodowa dywersyfikacja portfela jest możliwa dla inwestorów, którzy handlują na własnej giełdzie.

Cross-listing może być postrzegany jako sygnał dla inwestorów, że poprawa ładu korporacyjnego jest nieuchronna.

Cross-listing zmniejsza prawdopodobieństwo wrogiego przejęcia firmy poprzez szerszą bazę inwestorów utworzoną dla akcji firmy.

Oferty Yankee Stock

W latach dziewięćdziesiątych wiele międzynarodowych firm, w tym z Ameryki Łacińskiej, notowało swoje akcje na giełdach w USA jako główny rynek przyszłych ofert akcji Yankee, czyli bezpośredniej sprzedaży nowego kapitału akcyjnego amerykańskim inwestorom publicznym. Jednym z powodów jest presja na prywatyzację przedsiębiorstw. Innym powodem jest szybki wzrost gospodarczy. Trzecim powodem jest spodziewany duży popyt na nowy kapitał po zatwierdzeniu NAFTA.

Amerykańskie kwity depozytowe (ADR)

ADR to pokwitowanie, na które pozostała pewna liczba zagranicznych akcji zdeponowanych u depozytariusza depozytariusza w USA na rynku krajowym emitenta. Bank jest agentem transferowym dla ADR-ów, którymi handluje się na giełdach w Stanach Zjednoczonych lub na rynku OTC.

ADR oferują różne korzyści inwestycyjne. Te zalety obejmują -

ADRy są denominowane w dolarach, handlowane na amerykańskiej giełdzie i można je kupić za pośrednictwem stałego brokera inwestora. Jest to łatwiejsze niż kupowanie i handel akcjami amerykańskimi poprzez wejście na giełdy amerykańskie.

Dywidendy otrzymane z tytułów uczestnictwa są emitowane w dolarach przez powiernika i wypłacane inwestorowi ADR, a przewalutowanie nie jest wymagane.

Transakcje ADR rozliczane są w ciągu trzech dni roboczych, podobnie jak akcje amerykańskie, podczas gdy rozliczanie akcji bazowych różni się w innych krajach.

Ceny ADR podane są w dolarach amerykańskich.

ADR są zarejestrowanymi papierami wartościowymi i zapewniają ochronę praw własności. Większość innych akcji bazowych to papiery wartościowe na okaziciela.

ADR można sprzedać, sprzedając go innemu inwestorowi na amerykańskiej giełdzie, a akcje można również sprzedawać na lokalnej giełdzie.

ADRy często reprezentują zbiór akcji bazowych. Pozwala to na handel ADR w przedziale cenowym przeznaczonym dla inwestorów z USA.

Właściciele ADR mogą przekazać bankowi depozytariuszowi instrukcje głosowania nad prawami.

Istnieją dwa rodzaje ADR: sponsored i unsponsored.

Sponsored ADRstworzone są przez bank na zlecenie zagranicznej firmy. Bank sponsorujący oferuje wiele usług, w tym informacje inwestycyjne i tłumaczenie raportu rocznego. Sponsorowane ADRy są notowane na giełdach w USA. Nowe wydania ADR muszą być sponsorowane.

Unsponsored ADRs są generalnie tworzone na zlecenie amerykańskich firm bankowych bez bezpośredniego udziału zagranicznej firmy emitującej.

Globalne zarejestrowane akcje (GRS)

GRS to akcje, które są przedmiotem obrotu globalnego, w przeciwieństwie do ADR-ów, które są potwierdzeniami depozytów bankowych obejmujących akcje rynku krajowego i są przedmiotem obrotu na rynkach zagranicznych. GRS są w pełni zbywalne - GRS zakupione na jednej giełdzie mogą być sprzedane na innej. Zwykle handlują zarówno dolarami amerykańskimi, jak i euro.

Główną zaletą GRS nad ADR jest to, że wszyscy akcjonariusze mają równy status i bezpośrednie prawo głosu. Główną wadą jest koszt ustanowienia globalnego rejestratora i systemu rozliczeniowego.

Czynniki wpływające na międzynarodowe zyski z kapitału

Czynniki makroekonomiczne, kursy walutowe i struktury przemysłowe wpływają na międzynarodowe zyski z kapitału.

Czynniki makroekonomiczne

Solnik (1984) zbadał wpływ wahań kursów walutowych, różnic stóp procentowych, krajowej stopy procentowej oraz zmian krajowych oczekiwań inflacyjnych. Stwierdził, że międzynarodowe zmienne monetarne mają jedynie niewielki wpływ na zwrot z kapitału. Asprem (1989) stwierdził, że wahania produkcji przemysłowej, zatrudnienia, importu, stóp procentowych i miary inflacji mają wpływ na niewielką część zwrotów z kapitału.

Kurs wymiany

Adler i Simon (1986) przetestowali próbkę stóp zwrotu z zagranicznych indeksów akcji i obligacji pod kątem zmian kursów walutowych. Okazało się, że zmiany kursów walut generalnie charakteryzowały się zmiennością indeksów obligacji zagranicznych niż indeksów akcji zagranicznych. Jednak niektóre zagraniczne rynki akcji były bardziej wrażliwe na zmiany kursów walut niż zagraniczne rynki obligacji.

Struktura przemysłowa

Roll (1992) doszedł do wniosku, że struktura przemysłowa kraju była ważna dla wyjaśnienia znacznej części struktury korelacji zwrotów z międzynarodowych indeksów akcji.

Z kolei Eun i Resnick (1984) stwierdzili, że strukturę korelacji międzynarodowych zwrotów z bezpieczeństwa można lepiej oszacować na podstawie uznanych czynników krajowych, a nie czynników branżowych.

Heston i Rouwenhorst (1994) stwierdzili, że „struktura przemysłowa w bardzo niewielkim stopniu wyjaśnia przekrojową różnicę w zmienności zwrotów w poszczególnych krajach, a niska korelacja między wskaźnikami dla krajów jest prawie całkowicie spowodowana źródłami zmienności w poszczególnych krajach”.

Ekonomiści i inwestorzy zawsze mają tendencję do prognozowania przyszłych kursów walutowych, aby mogli polegać na przewidywaniach w celu uzyskania wartości pieniężnej. Istnieją różne modele, które służą do ustalania przyszłego kursu wymiany waluty.

Jednak, podobnie jak w przypadku prognoz, prawie wszystkie te modele są pełne złożoności i żaden z nich nie może twierdzić, że jest w 100% skuteczny w określaniu dokładnego przyszłego kursu wymiany.

Prognozy kursów wymiany są wyliczane przez obliczenie wartości w stosunku do innych walut obcych w określonym przedziale czasu. Istnieje wiele teorii przewidujących kursy wymiany, ale wszystkie mają swoje ograniczenia.

Prognoza kursu wymiany: podejścia

Dwie najczęściej używane metody prognozowania kursów wymiany to:

Fundamental Approach- Jest to technika prognozowania wykorzystująca podstawowe dane dotyczące kraju, takie jak PKB, stopy inflacji, produktywność, bilans handlowy i stopa bezrobocia. Zasada jest taka, że „prawdziwa wartość” waluty zostanie w końcu zrealizowana w pewnym momencie. To podejście jest odpowiednie dla inwestycji długoterminowych.

Technical Approach- W takim podejściu sentyment inwestorów determinuje zmiany kursu walutowego. Tworzy prognozy, tworząc wykres wzorców. Ponadto w tym podejściu wykorzystywane są ankiety dotyczące pozycjonowania, reguły handlowe dotyczące poszukiwania trendów oparte na średniej ruchomej oraz dane dotyczące przepływu klientów przez dealerów Forex.

Prognoza kursu wymiany: modele

Poniżej omówiono niektóre ważne modele prognozowania kursu walutowego.

Model parytetu siły nabywczej

Podejście do prognozowania parytetu siły nabywczej (PPP) opiera się na Law of OneCena £. Stwierdza, że te same towary w różnych krajach powinny mieć identyczne ceny. Na przykład to prawo mówi, że kreda w Australii będzie miała taką samą cenę jak kreda o takich samych wymiarach w USA (biorąc pod uwagę kurs wymiany i z wyłączeniem kosztów transakcji i wysyłki). Oznacza to, że nie będzie możliwości arbitrażu, aby tanio kupować w jednym kraju i sprzedawać z zyskiem w innym.

W zależności od zasady podejście PPP przewiduje, że kurs walutowy dostosuje się, kompensując zmiany cen zachodzące w wyniku inflacji. Na przykład, powiedzmy, że przewiduje się, że ceny w USA wzrosną o 4% w ciągu następnego roku, a ceny w Australii wzrosną tylko o 2%. Następnie różnica inflacji między Ameryką a Australią wynosi:

4% – 2% = 2%

Zgodnie z tym założeniem ceny w USA będą rosły szybciej w stosunku do cen w Australii. Dlatego podejście PPP przewidywałoby, że dolar amerykański osłabi się o około 2%, aby zrównoważyć ceny w tych dwóch krajach. Tak więc w przypadku gdy kurs wymiany wynosiłby 90 centów za jednego dolara australijskiego, PPP prognozowałby kurs wymiany na -

(1 + 0.02) × (US $0.90 per AUS $1) = US $0.918 per AUS $1

Tak więc zakup jednego dolara australijskiego zająłby teraz 91,8 centów.

Model względnej siły ekonomicznej

Model względnej siły ekonomicznej określa kierunek kursów walutowych, biorąc pod uwagę siłę wzrostu gospodarczego w różnych krajach. Ideą tego podejścia jest to, że silny wzrost gospodarczy przyciągnie więcej inwestycji inwestorów zagranicznych. Aby zakupić te inwestycje w danym kraju, inwestor kupi walutę tego kraju - zwiększając popyt i cenę (aprecjację) waluty tego konkretnego kraju.

Innym czynnikiem przyciągającym inwestorów do kraju są stopy procentowe. Wysokie stopy procentowe przyciągną więcej inwestorów, a popyt na tę walutę wzrośnie, co pozwoliłoby na aprecjację waluty.

I odwrotnie, niskie stopy procentowe przyniosą odwrotny skutek i inwestorzy będą unikać inwestycji w danym kraju. Inwestorzy mogą nawet pożyczyć tanią walutę tego kraju, aby sfinansować inne inwestycje. Tak było w przypadku, gdy stopy procentowe jena japońskiego były wyjątkowo niskie. To się powszechnie nazywacarry-trade strategy.

Podejście oparte na względnej sile gospodarczej nie pozwala dokładnie prognozować przyszłego kursu walutowego, tak jak podejście oparte na PPP. Po prostu mówi, czy waluta będzie się umacniać, czy tracić na wartości.

Modele ekonometryczne

Jest to metoda używana do prognozowania kursów wymiany poprzez zbieranie wszystkich istotnych czynników, które mogą wpływać na daną walutę. Łączy wszystkie te czynniki, aby prognozować kurs walutowy. Czynniki zwykle pochodzą z teorii ekonomii, ale w razie potrzeby można do nich dodać dowolną zmienną.

Na przykład, powiedzmy, prognosta dla kanadyjskiej firmy zbadał czynniki, które jego zdaniem mogą wpłynąć na kurs wymiany USD / CAD. Na podstawie swoich badań i analiz stwierdził, że najbardziej wpływowymi czynnikami są: różnica stóp procentowych (INT), różnice w tempie wzrostu PKB (PKB) i różnice w tempie wzrostu dochodów (IGR).

Model ekonometryczny, który wymyślił, to:

USD/CAD (1 year) = z + a(INT) + b(GDP) + c(IGR)

Teraz, korzystając z tego modelu, wspomniane zmienne, tj. INT, PKB i IGR, można wykorzystać do wygenerowania prognozy. Zastosowane współczynniki (a, b i c) będą miały wpływ na kurs walutowy i określą jego kierunek (dodatni lub ujemny).

Model szeregów czasowych

Model szeregów czasowych jest całkowicie techniczny i nie zawiera żadnej teorii ekonomicznej. Popularne podejście oparte na szeregach czasowych jest znane jakoautoregressive moving average (ARiMR).

Uzasadnieniem jest to, że przeszłe zachowania i wzorce cenowe mogą wpływać na przyszłe zachowania i wzorce cenowe. Dane użyte w tym podejściu to po prostu szeregi czasowe danych do wykorzystania wybranych parametrów do stworzenia działającego modelu.

Podsumowując, prognozowanie kursu walutowego to żarliwe zadanie, dlatego wiele firm i inwestorów po prostu zabezpiecza się przed ryzykiem walutowym. Mimo to niektórzy ludzie wierzą w prognozowanie kursów walutowych i próbują znaleźć czynniki wpływające na zmiany kursów walut. Dla nich wymienione powyżej podejścia są dobrym punktem wyjścia.

Wahania kursów walut wpływają nie tylko na międzynarodowe koncerny i duże korporacje, ale także na małe i średnie przedsiębiorstwa. Dlatego zrozumienie ryzyka kursowego i zarządzanie nim jest ważnym tematem dla właścicieli firm i inwestorów.

Istnieją różne rodzaje ekspozycji i związane z nimi techniki pomiaru narażenia. Ze wszystkich ekspozycji najważniejsza jest ekspozycja ekonomiczna, którą można obliczyć statystycznie.

Firmy stosują różne strategie, aby ograniczyć ekspozycję ekonomiczną.

Rodzaje ekspozycji

Spółki są narażone na trzy rodzaje ryzyka wynikającego ze zmienności kursów walut -

Transaction exposure- Wahania kursów walut wpływają na zobowiązania firmy do dokonywania lub otrzymywania płatności denominowanych w walucie obcej w przyszłości. Ryzyko transakcyjne wynika z tego efektu i ma charakter krótkoterminowy lub średnioterminowy.

Translation exposure- Wahania kursów walut mają wpływ na skonsolidowane sprawozdania finansowe spółki, zwłaszcza gdy posiada ona zagraniczne spółki zależne. Efektem tego jest narażenie na tłumaczenia. Ma charakter średnio- lub długoterminowy.

Economic (or operating) exposure- Ekspozycja ekonomiczna wynika z wpływu nieprzewidzianych wahań kursów walut na przyszłe przepływy pieniężne spółki i wartość rynkową. Nieprzewidziane wahania kursów walutowych mogą mieć ogromny wpływ na pozycję konkurencyjną firmy.

Należy zauważyć, że nie można przewidzieć ekspozycji ekonomicznej, natomiast można oszacować ryzyko transakcji i tłumaczenia.

Ekspozycja ekonomiczna - przykład

Weźmy pod uwagę dużą międzynarodową firmę amerykańską, która prowadzi działalność w wielu krajach na całym świecie. Największymi rynkami eksportowymi firmy są Europa i Japonia, które łącznie zapewniają 40% rocznych przychodów firmy.

Zarząd firmy uwzględnił średni spadek o 3% w stosunku do dolara w stosunku do euro i jena japońskiego w bieżącej i kolejnych dwóch latach. Kierownictwo spodziewało się, że dolar będzie spadał ze względu na powtarzający się impas budżetowy w USA oraz rosnące deficyty fiskalne i na rachunku obrotów bieżących, które, jak oczekiwali, wpłyną na kurs walutowy.

Jednak szybko poprawiająca się gospodarka amerykańska wywołała spekulacje, że Fed już wkrótce zacieśni politykę pieniężną. Dolar rośnie, aw ciągu ostatnich kilku miesięcy zyskał około 5% w stosunku do euro i jena. Prognozy sugerują dalsze wzrosty, ponieważ polityka pieniężna w Japonii jest stymulująca, a gospodarka europejska wychodzi z recesji.

Amerykańska firma stoi teraz w obliczu nie tylko ekspozycji transakcyjnej (jak jej duża sprzedaż eksportowa) i translacji (ponieważ ma filie na całym świecie), ale także ekspozycji ekonomicznej. Oczekiwano, że dolar będzie spadał o około 3% rocznie w stosunku do euro i jena, ale już zyskał 5% w stosunku do tych walut, co stanowi odchylenie o 8 punktów procentowych. Będzie to miało negatywny wpływ na sprzedaż i przepływy pieniężne. Inwestorzy wzięli już pod uwagę wahania kursów walut i akcje spółki spadły o 7%.

Obliczanie ekspozycji ekonomicznej

Wartość aktywów zagranicznych lub przepływów pieniężnych za granicą zmienia się wraz ze zmianami kursów walut. Wiemy ze statystyk, że analiza regresji wartości aktywów (P) w stosunku do kursu kasowego (S) da następujące równanie regresji -

P = a + (bx S) + e

Gdzie, a jest stałą regresji, b jest współczynnikiem regresji, a ejest wyrazem błędu losowego ze średnią zerową. Tutaj,b jest miarą ekspozycji ekonomicznej i mierzy wrażliwość wartości aktywów w dolarach na kurs walutowy.

Współczynnik regresji to stosunek kowariancji między wartością aktywów a kursem walutowym do wariancji kursu kasowego. Wyraża się jako -

Economic Exposure – Numerical Example

Firma amerykańska (nazwijmy to USX) posiada 10% udziałów w spółce europejskiej - powiedzmy EuroStar. USX jest zaniepokojony spadkiem euro i chce zmaksymalizować wartość dolara EuroStar. Chciałaby oszacować swoją ekspozycję ekonomiczną.

USX uważa, że prawdopodobieństwo silniejszego i / lub słabszego euro jest równe, tj. 50–50. W scenariuszu mocnego euro euro będzie na poziomie 1,50 wobec dolara, co miałoby negatywny wpływ na euroStar (ze względu na straty eksportowe). Wtedy EuroStar będzie miał wartość rynkową 800 milionów euro, wyceniając 10% udziałów USX na 80 milionów euro (lub 120 milionów dolarów).

W scenariuszu słabego euro waluta będzie wynosiła 1,25; EuroStar miałby wartość rynkową 1,2 miliarda euro, wyceniając 10% udziałów USX równe 150 milionom dolarów.

Gdyby P reprezentuje wartość 10% udziałów USX w EuroStar w dolarach i S oznacza kurs kasowy euro, a następnie kowariancję P i S jest -

Cov (P, S) = –1,875

Var (S) = 0,015625

Dlatego b = –1,875 ÷ (0,015625) = - 120 mln EUR

Ekspozycja ekonomiczna USX to ujemne 120 milionów euro, co jest równoznaczne z stwierdzeniem, że wartość jego udziału w EuroStar maleje wraz z umacnianiem się euro i rośnie wraz z osłabieniem euro.

Określanie ekspozycji ekonomicznej

Ekspozycja ekonomiczna jest zwykle określana przez dwa czynniki -

Czy rynki, na których firma wprowadza i sprzedaje swoje produkty, są konkurencyjne czy monopolistyczne? Ekspozycja ekonomiczna jest większa, gdy koszty nakładów firmy lub ceny towarów są powiązane z wahaniami kursów walut. Jeżeli zarówno koszty, jak i ceny są względne lub oddzielone od wahań kursów walut, skutki są wzajemnie znoszone, co zmniejsza ekspozycję ekonomiczną.

Czy firma może dostosować się do rynków, swojego asortymentu produktów i źródła nakładów w odpowiedzi na wahania kursów walut? Elastyczność oznaczałaby mniejszą ekspozycję operacyjną, podczas gdy surowość oznaczałaby większą ekspozycję operacyjną.

Zarządzanie ekspozycją ekonomiczną

Ryzyko związane z ekspozycją ekonomiczną można usunąć za pomocą operational strategies lub currency risk mitigation strategies.

Strategie operacyjne

Diversifying production facilities and markets for products- Dywersyfikacja zmniejsza ryzyko związane z koncentracją zakładów produkcyjnych lub sprzedaży na jednym lub dwóch rynkach. Jednak wadą jest to, że firma może stracić korzyści skali.

Sourcing flexibility - Posiadanie elastyczności w pozyskiwaniu kluczowych nakładów ma sens strategiczny, ponieważ ruchy kursów wymiany mogą sprawić, że dane wejściowe z jednego regionu będą zbyt drogie.

Diversifying financing - Posiadanie różnych rynków kapitałowych daje firmie elastyczność w pozyskiwaniu kapitału na rynku przy najniższych kosztach.

Strategie ograniczania ryzyka walutowego

Najpopularniejsze strategie to -

Matching currency flows- Tutaj dopasowywane są wpływy i wypływy walut obcych. Na przykład, jeśli amerykańska firma, która ma wpływy w euro, chce zaciągnąć dług, musi pożyczyć w euro.

Currency risk-sharing agreements- Jest to umowa kupna-sprzedaży między dwiema stronami, w których zgadzają się one podzielić ryzyko wahań kursów walut. Dokonuje się przy tym korekty ceny, tak aby cena bazowa transakcji została skorygowana.

Back-to-back loans- W tym układzie, zwane również swapem kredytowym, dwie firmy z dwóch krajów pożyczają sobie walutę na określony czas. Pożyczka typu back-to-back pozostaje zarówno aktywem, jak i zobowiązaniem w ich bilansach.

Currency swaps- Jest podobny do pożyczki typu back-to-back, ale nie pojawia się w bilansie. Tutaj dwie firmy pożyczają pieniądze na rynkach i w walutach, aby każda z nich mogła mieć najlepsze stawki, a następnie wymieniają wpływy.

W zależności od wyboru kupna lub sprzedaży licznika lub mianownika pary walutowej, kontrakty pochodne nazywane są futures i options.

Istnieje wiele sposobów zarabiania na kontraktach terminowych i opcjach, ale posiadacz kontraktu jest zawsze zobowiązany do przestrzegania pewnych zasad, kiedy zawiera kontrakt.

Istnieją pewne podstawowe różnice między kontraktami futures i opcjami, a różnice te to sposoby, za pomocą których inwestorzy mogą osiągać zyski lub straty.

Handel długimi i krótkimi walutami

Walutowe kontrakty terminowe i opcje to kontrakty pochodne. Kontrakty te wyprowadzają własne wartości z wykorzystania aktywów bazowych, którymi w tym przypadku są pary walutowe. Waluty są zawsze sprzedawane w parach.

Na przykład para euro i dolar amerykański jest wyrażona jako EUR / USD. Kiedy ktoś kupuje tę parę, mówi się, że idzie długo (kupuje) z licznikiem lub podstawową walutą, którą jest euro; a tym samym sprzedając walutę mianownika (kwotowaną), którą jest dolar. Kiedy ktoś sprzedaje parę, sprzedaje euro i kupuje dolara. Kiedy długa waluta umacnia się w stosunku do krótkiej waluty, ludzie zarabiają pieniądze.

Kontrakty terminowe na waluty obce

Kontrakty terminowe na waluty zmuszają kupującego do zakupu długiej waluty (licznika), płacąc za nią krótką walutą (mianownikiem). Sprzedawca umowy ma odwrotny obowiązek. Obowiązek kontaktu zazwyczaj przypada z datą przedawnienia w przyszłości.

Stosunek walut, kupionych i sprzedanych, jest z góry ustalany między zaangażowanymi stronami. Ludzie osiągają zysk lub stratę w zależności od różnicy między ustaloną ceną a rzeczywistą, efektywną ceną w dniu wygaśnięcia.

W przypadku transakcji terminowych są składane depozyty zabezpieczające - gotówka jest ważną częścią, która służy jako zabezpieczenie należytego wykonania kontraktu, aby zapewnić, że obie strony są zobowiązane do wypełnienia swoich zobowiązań.

Opcje na pary walutowe