Международные финансы - Краткое руководство

Международные финансы - важная часть финансовой экономики. В основном обсуждаются вопросы, связанные с денежно-кредитным взаимодействием как минимум двух или более стран. Международные финансы связаны с такими предметами, как обменные курсы валют, валютные системы мира, прямые иностранные инвестиции (ПИИ) и другими важными вопросами, связанными с международным финансовым менеджментом.

Как международная торговля и бизнес, international financeсуществует потому, что на экономическую деятельность предприятий, правительств и организаций влияет существование наций. Это известный факт, что страны часто занимают и ссужают друг у друга. В таких сделках многие страны используют свои собственные валюты. Следовательно, мы должны понимать, как валюты сравниваются друг с другом. Более того, мы также должны хорошо понимать, как оплачиваются эти товары, и что является определяющим фактором цен, по которым торгуются валюты.

Note - Всемирный банк, Международная финансовая корпорация (IFC), Международный валютный фонд (МВФ) и Национальное бюро экономических исследований (NBER) являются одними из известных международных финансовых организаций.

Международная торговля - один из важнейших факторов роста и процветания участвующих экономик. Его значение многократно возросло в связи с глобализацией. Более того, важным вопросом является возрождение США из крупнейшего международного кредитора в крупнейшего международного должника. Эти вопросы являются частью международной макроэкономики, известной как международные финансы.

Важность международных финансов

Международные финансы играют важнейшую роль в международной торговле и межэкономическом обмене товарами и услугами. Это важно по ряду причин, самые известные из которых перечислены здесь -

Международные финансы - важный инструмент для определения обменных курсов, сравнения уровней инфляции, получения представления об инвестировании в международные долговые ценные бумаги, выяснения экономического статуса других стран и оценки зарубежных рынков.

Обменные курсы очень важны в международных финансах, поскольку они позволяют нам определять относительную стоимость валют. Международные финансы помогают в расчете этих ставок.

Различные экономические факторы помогают в принятии международных инвестиционных решений. Экономические факторы экономики помогают определить, находятся ли деньги инвесторов в безопасности с иностранными долговыми ценными бумагами.

Использование IFRSявляется важным фактором для многих этапов международных финансов. Финансовые отчеты, подготовленные странами, которые приняли МСФО, аналогичны. Это помогает многим странам следовать аналогичным системам отчетности.

Система МСФО, которая является частью международных финансов, также помогает экономить деньги, следуя правилам отчетности по единому стандарту бухгалтерского учета.

Международные финансы выросли из-за глобализации. Это помогает понять основы всех международных организаций и сохраняет равновесие между ними.

Международная финансовая система поддерживает мир между народами. Без надежных финансовых мер все страны будут работать в своих интересах. Международные финансы помогают решить эту проблему.

Международные финансовые организации, такие как МВФ, Всемирный банк и т. Д., Выполняют роль посредников в урегулировании международных финансовых споров.

Само существование международной финансовой системы означает, что существуют возможности международных финансовых кризисов. Здесь очень важно изучение международных финансов. Чтобы знать о международных финансовых кризисах, мы должны понимать природу международной финансовой системы.

Без международного финансирования очевидны шансы на конфликты и, как следствие, беспорядок. Международные финансы помогают держать международные вопросы в дисциплинированном состоянии.

В последние два десятилетия финансовые экономики во всем мире становятся все более взаимосвязанными. Влияние глобализации ощущается во всех аспектах экономики. Финансовая глобализация принесла значительные выгоды национальной экономике, а также инвесторам и создателям богатства. Однако он также оказывает разрушительное воздействие на финансовые рынки.

Движущие силы финансовой глобализации

Когда мы говорим о финансовой глобализации, необходимо учитывать четыре основных фактора. Они -

Advancement in information and communication technologies - Технологические достижения сделали участников рынка и правительства гораздо более эффективными в сборе информации, необходимой для управления финансовыми рисками.

Globalization of national economies- Экономическая глобализация привела к рассредоточению производства, потребления и инвестиций по разным географическим точкам. Поскольку барьеры для международной торговли были снижены, международные потоки товаров и услуг резко увеличились.

Liberalization of national financial and capital markets- Либерализация и быстрое улучшение ИТ и глобализация национальных экономик привели к широкому распространению финансовых инноваций. Это увеличило рост международного движения капитала.

Competition among intermediary services providers- Конкуренция многократно возросла из-за технологических достижений и финансовой либерализации. Возник также новый класс небанковских финансовых организаций, включая институциональных инвесторов.

Изменения на рынках капитала

Движущие силы финансовой глобализации привели к четырем кардинальным изменениям в структуре национальных и международных рынков капитала.

Во-первых, банковские системы находились в процессе disintermediation. Финансовое посредничество происходит в большей степени через обращающиеся ценные бумаги, а не через банковские ссуды и депозиты.

Во-вторых, увеличилось трансграничное финансирование. В настоящее время инвесторы пытаются повысить свою доходность за счет международной диверсификации своих портфелей. Сейчас они ищут лучшие инвестиционные возможности со всего мира.

В-третьих, небанковские финансовые учреждения конкурируют с банками на национальных и международных рынках, снижая цены на финансовые инструменты. Они пользуются эффектом масштаба.

В-четвертых, банки вышли на рынок, выходящий за рамки их традиционного бизнеса. Это позволило банкам диверсифицировать свои источники доходов и риски.

Преимущества и риски финансовой глобализации

Одним из основных преимуществ финансовой глобализации является то, что риск «кредитного кризиса» снижен до чрезвычайно низкого уровня. Когда банки испытывают трудности, они теперь могут привлекать средства на международных рынках капитала.

Еще одно преимущество заключается в том, что, имея больший выбор, заемщики и инвесторы получают более выгодные цены на свое финансирование. Корпорации могут финансировать свои инвестиции дешевле.

Недостатком является то, что сейчас рынки чрезвычайно нестабильны, и это может представлять угрозу для финансовой стабильности. Финансовая глобализация изменила баланс рисков на международных рынках капитала.

В условиях финансовой глобализации кредитоспособные банки и предприятия на развивающихся рынках теперь могут снизить свои затраты по займам. Однако риску подвержены развивающиеся рынки со слабыми или плохо управляемыми банками.

Обеспечение финансовой стабильности

Кризисы 1990-х годов показали важность осмотрительного управления суверенным долгом, эффективной либерализации счета движения капитала и управления внутренними финансовыми системами.

Частные финансовые учреждения и участники рынка теперь могут способствовать финансовой стабильности, хорошо управляя своим бизнесом и избегая ненужных рисков.

Поскольку финансовая стабильность является глобальным общественным благом, правительства и регулирующие органы также играют в этом ключевую роль. Сфера этой роли становится все более международной.

МВФ также играет ключевую роль. Его инициативы по глобальному наблюдению с целью повышения его способности управлять международной финансовой стабильностью также должны оставаться в русле.

Важно измерить эффективность экономики. Balance of Payment(BOP) - один из способов сделать это. Он показывает общую картину общих транзакций экономики с другими странами. Он учитывает чистый приток и отток денег, а затем разделяет их на разделы. Важно сбалансировать все счета ПБ в случае дисбаланса, чтобы экономические операции можно было измерить и учесть систематическим и осмотрительным образом.

Платежный баланс - это отчет, который показывает транзакции экономики с остальным миром за заданный период. Иногда также называемый балансом международных платежей, BOP включает в себя каждую транзакцию между резидентами страны и ее нерезидентами.

Текущий счет и счет движения капитала

Все транзакции в ПБ разделены на два счета: current account и capital account.

Current account- Он обозначает окончательный чистый платеж, который нация зарабатывает, когда он имеет профицит, или расходует, когда он имеет дефицит. Получается добавлениемbalance of trade (экспортная выручка минус импортные расходы), factor income (доход от иностранных инвестиций за вычетом затрат на инвестиции в зарубежную страну) и другие cash transfers. Текущее слово означает , что она охватывает операции, которые происходят «здесь и сейчас».

Capital account- Он показывает чистое изменение доли владения иностранными активами в стране. Счет операций с капиталом состоит изreserve счет (чистое изменение курса иностранной валюты центрального банка страны в рыночных операциях), loans and investmentsсделанные государством (исключая будущие процентные платежи и дивиденды по займам и инвестициям). Если чистый обменный курс отрицательный, счет операций с капиталом считается дефицитным.

Данные BOP не включают реальные выплаты. Скорее, он связан с транзакциями. Это означает, что показатель ПБ может значительно отличаться от чистых платежей, произведенных предприятию в течение определенного периода времени.

Данные ПБ имеют решающее значение при принятии решений о национальной и международной экономической политике. Часть платежного баланса, такая как дисбаланс текущего счета и прямые иностранные инвестиции (ПИИ), являются очень важными вопросами, которые рассматриваются в экономической политике страны. Экономическая политика с конкретными целями влияет на ПБ.

The Tweak in Case of IMF

В терминологии ПБ МВФ термин «финансовый счет» используется для обозначения операций, которые в соответствии с альтернативными определениями будут включены в общий счет операций с капиталом. МВФ использует терминcapital accountдля подмножества операций, которые составляют небольшую часть общего счета движения капитала. МВФ рассчитывает операции в дополнительном подразделении верхнего уровня счетов ПБ.

Идентификатор ПБ, согласно терминологии МВФ, может быть записан как -

Текущий счет + Финансовый счет + Капитальный счет + Балансирующая статья = 0

По данным МВФ, срок current account имеет свои три основных подразделения, а именно: счет товаров и услуг (общий торговый баланс), счет первичных доходов (факторный доход) и счет вторичных доходов (трансфертные платежи).

Указывает на заметку

ПБ - это счет, показывающий расходы потребителей и фирм на импортные товары и услуги.

ПБ также является показателем того, сколько успешные фирмы страны экспортируют в зарубежные страны.

Деньги или иностранная валюта, поступающая в страну, считается положительной записью (например, экспорт, продаваемый в зарубежные страны).

Вывод денег или расходы в иностранной валюте корректируются как отрицательная запись (например, импорт, такой как товары и услуги).

Таблица BOP для гипотетической страны

В следующей таблице показан ПБ для гипотетической страны.

| Пункт платежного баланса | Чистый баланс (млрд долларов) | Комментарий |

|---|---|---|

| Текущий аккаунт | ||

| (А) Торговый баланс товарами | -20 | Имеется торговый дефицит по товарам. |

| (B) Баланс торговли услугами | +10 | В сфере услуг наблюдается положительное сальдо торгового баланса. |

| (C) Чистый инвестиционный доход | -12 | Чистый отток доходов, т.е. за счет прибыли международных корпораций |

| (D) Чистые переводы за границу | +8 | Чистый приток переводов, скажем, от денежных переводов от нерезидентов |

| Добавление A + B + C + D = баланс текущего счета | -14 | В целом в стране наблюдается дефицит текущего счета. |

| Financial Account | ||

| Чистый баланс потоков ПИИ | +5 | Положительный чистый приток прямых иностранных инвестиций |

| Чистый баланс потоков портфельных инвестиций | +2 | Положительный чистый приток на фондовые рынки, в недвижимость и т. Д. |

| Чистое сальдо краткосрочных банковских потоков | -2 | Небольшой чистый отток валюты из банковской системы страны |

| Балансирующий элемент | +2 | Отражать ошибки и упущения в расчетах данных |

| Изменения золотовалютных резервов | +7 | (Означает, что золотовалютные резервы сократились |

| Общий платежный баланс | 0 | |

Дисбаланс BOP

ПБ должен уравновешивать, однако излишки или дефициты по его отдельным элементам могут создавать дисбалансы. Есть опасения по поводу дефицита текущего счета. Типы дефицита, которые обычно вызывают озабоченность:

Дефицит торгового баланса в случае страны , которая импортирует значительно больше товаров , чем экспортирует.

Общий дефицит текущего счета .

Основной дефицит , который является текущим счетом плюс ПИИ, за исключением краткосрочных кредитов и резервного счета.

Причины дисбаланса ПБ

Традиционно считается, что факторы текущего счета являются основной причиной дисбалансов платежного баланса - они включают обменный курс, бюджетный дефицит, конкурентоспособность бизнеса и поведение частных лиц.

С другой стороны, считается, что счет операций с капиталом является основным фактором дисбаланса, когда глобальное насыщение сбережений, создаваемое вкладчиками в странах с положительным сальдо, опережает нынешние инвестиционные возможности.

Резервные активы

ПБ определяет резервный актив как валюту или другую стандартную стоимость, которая используется для их валютных резервов. Резервным активом может быть золото или доллар США.

Global Reserves

По данным МВФ, с 2000 по середину 2009 года официальные резервы увеличились с 1900 миллиардов долларов до $6,800 billion. Global reserves were at the top, about $7,500 миллиардов в середине 2008 года, тогда резервы сократились примерно на $430 billion during the financial crisis. From Feb 2009, global reserves increased again to reach $9 200 миллиардов к концу 2010 года.

BOP Crisis

Кризис ПБ, или currency crisis,это неспособность страны заплатить за необходимый импорт и / или вернуть незавершенные долги. Такой кризис возникает при очень быстром падении стоимости национальной валюты. Кризисам обычно предшествует крупный приток капитала.

Как исправить дисбаланс BOP

Есть три возможных процесса для исправления дисбаланса BOP:

- Корректировки обменных курсов,

- Корректировка внутренних цен страны вместе с уровнем спроса, и

- Регулировка на основе правил.

Ребалансировка путем изменения обменного курса

Если цена национальной валюты повысится, это сделает экспорт менее конкурентоспособным, а импорт - более дешевым.

Когда страна экспортирует больше, чем импортирует, спрос на ее валюту в зарубежных странах возрастет, поскольку другие страны в конечном итоге ищут валюту страны для оплаты экспорта. Следовательно, если страна зарабатывает больше, она изменит (увеличит) обменный курс, чтобы сдержать профицит текущего счета.

Ребалансировка путем корректировки внутренних цен и спроса

Возможная политика заключается в повышении уровня внутреннего спроса (т. Е. Расходов страны на товары). Альтернативное выражение для текущего счета - это превышение сбережений над инвестициями. То есть,

Текущий счет = Национальные сбережения - Национальные инвестиции

Когда сбережений больше, нация может увеличить свои инвестиции. Например, в 2009 году Германия внесла поправки в свою конституцию, чтобы сократить профицит за счет увеличения спроса.

Механизмы ребалансировки на основе правил

Страны также могут договориться об определении обменных курсов по отношению друг к другу, а затем попытаться исправить дисбаланс путем изменения обменных курсов на основе правил и взаимных переговоров.

В Bretton Woods system фиксированных, но регулируемых обменных курсов является примером системы, основанной на правилах.

Keynesian Idea for Rules-based Rebalancing

Джон Мейнард Кейнс считал, что профицит оказывает негативное влияние на мировую экономику. Он предположил, что традиционные механизмы балансировки должны добавить угрозу обладания частью избыточных доходов, если страна с избыточными доходами решит не тратить их на дополнительный импорт.

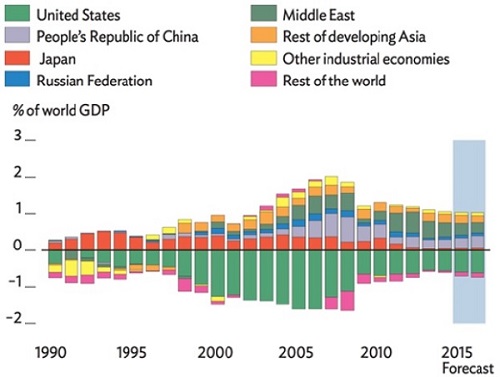

На следующем графике показаны сальдо текущих счетов различных стран в процентах от мирового ВВП.

На валютном рынке (Forex) есть разные игроки, и все они так или иначе важны. В этой главе мы рассмотрим каждого из них и проверим их основные атрибуты и обязанности на рынке Forex в целом.

Интересно, что интернет-технологии действительно изменили существование и политику работы участников рынка Forex. Эти игроки теперь имеют более легкий доступ к данным, более продуктивны и оперативны в предоставлении соответствующих услуг.

Capitalization и sophisticationявляются двумя основными факторами при классификации игроков рынка Forex. Фактор сложности включает в себя методы управления капиталом, технический уровень, исследовательские способности и уровень дисциплины. Принимая во внимание эти два общих показателя, можно выделить шесть основных игроков на рынке Форекс:

- Коммерческие и инвестиционные банки

- Центральные банки

- Бизнесы и корпорации

- Управляющие фондами, хедж-фонды и суверенные фонды благосостояния

- Интернет-торговые платформы

- Розничные онлайн-брокеры-дилеры

На следующем рисунке изображена сегментация участников валютного рынка сверху вниз с точки зрения объема, с которым они работают на рынке.

Коммерческие и инвестиционные банки

Банки в представлении не нуждаются; они повсеместны и многочисленны. Их роль крайне важна в сети Forex. Банки принимают участие в валютных рынках, чтобы нейтрализовать свои валютные риски и риски своих клиентов. Банки также стремятся приумножить богатство своих акционеров.

Каждый банк отличается своей организацией и политикой работы, но у каждого из них есть dealing deskотвечает за обработку заказов, маркетинг и управление рисками. Дилинговый центр играет роль в получении прибыли путем прямой торговли валютой посредством хеджирования, арбитража или смешанного набора финансовых стратегий.

На валютном рынке существует много типов банков; они могут быть большими или маленькими. Самые крупные банки имеют дело с огромными суммами средств, которыми торгуют в любой момент. Банки обычно торгуют посылками от 5 до 10 миллионов долларов. Самые большие даже обрабатывают посылки от 100 до 500 миллионов долларов. На следующем изображении показаны 10 ведущих участников рынка форекс.

Центральные банки

Центральный банк - это основной денежно-кредитный орган страны. Центральные банки подчиняются индивидуальной экономической политике. Обычно они находятся в ведении правительства. Они облегчают проведение денежно-кредитной политики правительства (поддержание предложения и доступности денег) и разрабатывают стратегии сглаживания взлетов и падений стоимости их валюты.

Ранее мы говорили о резервных активах. Центральные банки являются органами, ответственными за хранение валютных депозитов, называемых «резервами», также известными как «официальные резервы» или «международные резервы».

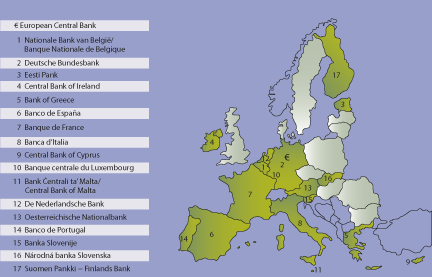

Резервы центральных банков страны используются для проведения внешней политики. Величина резервов указывает на важные характеристики способности страны обслуживать внешние долги; это также влияет на показатели кредитного рейтинга страны. На следующем рисунке показаны центральные банки различных европейских стран.

Бизнесы и корпорации

Все участники рынка форекс не имеют права устанавливать цены на валюту в качестве маркет-мейкеров. Некоторые игроки просто покупают и продают валюту по преобладающему обменному курсу. Они могут показаться не столь значительными, но они составляют значительную долю от общего объема, торгуемого на рынке.

Есть компании и предприятия разных размеров; они могут быть мелким импортером / экспортером или ощутимым влиятельным лицом с возможностью движения денежных средств в миллиарды долларов. Эти игроки идентифицируются по характеру их деловой политики, которая включает в себя: (а) то, как они получают или платят за товары или услуги, которые они обычно предоставляют, и (б) как они участвуют в деловых операциях или сделках с капиталом, которые требуют от них покупки или продавать валюту.

Эти «коммерческие трейдеры» стремятся использовать финансовые рынки для компенсации своих рисков и хеджирования своих операций. Есть и некоммерческие трейдеры. В отличие от коммерческих трейдеров, некоммерческие трейдеры считаются спекулянтами. К некоммерческим игрокам относятся крупные институциональные инвесторы, хедж-фонды и другие коммерческие организации, которые торгуют на финансовых рынках с целью получения прибыли.

На следующем рисунке показаны некоторые известные компании и корпорации на рынках Forex.

Управляющие фондами, хедж-фонды и суверенные фонды благосостояния

Эта категория не участвует в определении цен или их контроле. По сути, они являются транснациональными управляющими деньгами и управляют деньгами своей страны. Они могут иметь дело с сотнями миллионов долларов, поскольку их портфели инвестиционных фондов часто довольно велики.

У этих участников есть инвестиционные уставы и обязательства перед инвесторами. Основная цель хедж-фондов - получение прибыли и рост своих портфелей. Они хотят получить абсолютную прибыль от рынка Forex и уменьшить свой риск. Ликвидность, кредитное плечо и низкая стоимость создания инвестиционной среды - преимущества хедж-фондов.

Управляющие фондами в основном инвестируют от имени различных клиентов, которые у них есть, таких как пенсионные фонды, индивидуальные инвесторы, правительства и даже органы центрального банка. Суверенные фонды благосостояния, которые управляют финансируемыми государством инвестиционными пулами, в последние годы быстро росли.

Интернет-торговые платформы

Интернет в настоящее время является безличной частью валютного рынка. Торговые платформы на базе Интернета выполняют задачу систематизации сопоставления клиентов и заказов. Эти платформы несут ответственность за то, чтобы быть прямой точкой доступа для накопления пулов ликвидности.

В брокерском процессе также присутствует человеческий фактор. Сюда входят все люди, задействованные с момента размещения заказа в торговой системе до того, как он будет обработан и согласован противоположной стороной. Эта категория обрабатывается с помощью технологии "сквозной обработки" (STP).

Как и цены на платформе брокера Forex, многие межбанковские сделки в настоящее время обрабатываются в электронном виде двумя основными платформами: Reuters web-based dealing system, и Icap's EBS что является сокращением от «электронной брокерской системы, которая заменяет голосового брокера, когда-то распространенного на валютных рынках. Некоторые онлайн-торговые платформы показаны ниже.

Розничные онлайн-брокеры-дилеры

Последний сегмент рынков Forex, brokers, как правило, очень крупные компании с огромными торговыми оборотами. Этот оборот обеспечивает базовую инфраструктуру для обычных индивидуальных инвесторов для инвестирования и получения прибыли на межбанковском рынке. Большинство брокеров считаются маркет-мейкером для розничных трейдеров. Чтобы обеспечить конкурентоспособную и популярную модель двустороннего ценообразования, эти брокеры обычно адаптируются к технологическим изменениям, доступным в индустрии Forex.

Трейдеру необходимо получать прибыль независимо, используя маркет-мейкер или имея удобный и прямой доступ через ECN.

Брокеры-дилеры Forex компенсируют свои позиции на межбанковском рынке, но они не действуют точно так же, как банки. Брокеры Forex не полагаются на торговые платформы, такие как EBS или Reuters Dealing. Вместо этого у них есть собственный канал данных, поддерживающий их механизмы ценообразования.

Брокерам обычно требуется определенный пул капитализации, юридические деловые соглашения и прямые электронные контакты с одним или несколькими банками.

Что такое паритет процентных ставок?

Паритет процентных ставок (IRP) - это теория, в которой разница между процентными ставками двух стран остается равной разнице, рассчитанной с использованием методов форвардного обменного курса и методов спот-обменного курса. Паритет процентных ставок связывает процентные ставки, обменный курс спот и обменные курсы. Он играет решающую роль на рынках Forex.

Теория IRP пригодится при анализе взаимосвязи между спотовым курсом и соответствующим форвардным (будущим) курсом валют. Согласно этой теории, не будет никакого арбитража в разнице процентных ставок между двумя разными валютами, и разница будет отражаться в дисконте или премии за форвардный обменный курс на иностранной валюте.

Теория также подчеркивает тот факт, что размер форвардной премии или дисконта по иностранной валюте равен разнице между спотовыми и форвардными процентными ставками сравниваемых стран.

пример

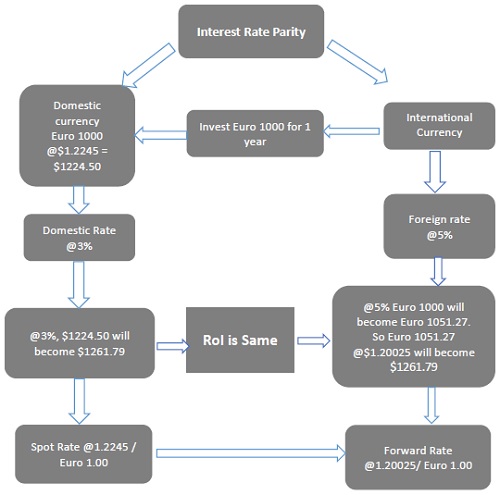

Рассмотрим возможность инвестирования 1000 евро на 1 год. Как показано на рисунке ниже, у нас будет два варианта инвестиций:

Случай I: Инвестиции в недвижимость

В США пусть спотовый обменный курс составляет 1,2245 доллара за 1 евро.

Таким образом, практически мы получаем обмен на наши 1000 евро по цене 1,2245 доллара США = 1224,50 доллара США.

Мы можем вложить эти деньги в размере 1224,50 долларов США из расчета 3% на 1 год, что дает 1261,79 долларов США в конце года.

Случай II: Международные инвестиции

Мы также можем инвестировать 1000 евро в международный рынок, где процентная ставка составляет 5,0% на 1 год.

Итак, 1000 евро при 5% на 1 год = 1051,27 евро.

Пусть форвардный обменный курс будет 1 20025 долл. США за 1 евро.

Итак, мы покупаем форвард на 1 год по будущему обменному курсу по 1 20025 долл. США за 1 евро, поскольку нам нужно конвертировать наши 1000 евро обратно во внутреннюю валюту, то есть в доллар США.

Затем мы можем преобразовать 1051,27 евро при 1 20025 долларов США = 1261,79 доллара США.

Таким образом, когда нет arbitrage, Рентабельность инвестиций (ROI) одинакова в обоих случаях, независимо от выбора метода инвестирования.

Арбитраж - это покупка акций или валюты на одном финансовом рынке и продажа их с премией (прибылью) на другом.

Покрытый паритет процентной ставки (CIRP)

Согласно теории покрытых процентных ставок, форвардные премии (дисконты) обменного курса сводят на нет разницу в процентных ставках между двумя государствами. Другими словами, теория покрытых процентных ставок гласит, что разница между процентными ставками в двух странах сводится на нет спотовыми / форвардными валютными премиями, так что инвесторы не могут получить арбитражную прибыль.

пример

Предположим, Yahoo Inc., многонациональная компания, базирующаяся в США, должна заплатить европейским сотрудникам в евро в течение месяца. Yahoo Inc. может сделать это разными способами, один из которых приведен ниже -

Yahoo может купить евро вперед на месяц (30 дней), чтобы зафиксировать обменный курс. Затем он может инвестировать эти деньги в долларах в течение 30 дней, после чего должен конвертировать доллары в евро. Это известно какcovering, поскольку теперь Yahoo Inc. не будет иметь риска колебания обменного курса.

Yahoo теперь также может конвертировать доллары в евро по спотовому обменному курсу. Затем он может инвестировать полученные деньги в евро в европейские облигации (в евро) на 1 месяц (что эквивалентно займу в евро на 30 дней). Тогда Yahoo сможет оплатить обязательство в евро через месяц.

Согласно этой модели, если Yahoo Inc. уверена, что заработает проценты, она может конвертировать меньше долларов в евро сегодня. Причина этого - рост евро за счет полученных процентов. Он также известен какcovering потому что, конвертируя доллары в евро по спотовому курсу, Yahoo устраняет риск колебаний обменного курса.

Непокрытый паритет процентной ставки (UIP)

Теория непокрытой процентной ставки утверждает, что ожидаемое повышение (или снижение) конкретной валюты сводится на нет более низкой (или более высокой) процентной ставкой.

пример

В данном примере покрытой процентной ставки Yahoo Inc. может реализовать еще один метод - инвестировать деньги в долларах и менять их на евро во время платежа через месяц.

Этот метод известен как uncovered, поскольку в таких сделках неизбежен риск колебаний обменного курса.

Покрытая процентная ставка и непокрытая процентная ставка

Современные эмпирические аналитики подтверждают, что теория непокрытого паритета процентных ставок не является превалирующей. Однако нарушения не так велики, как предполагалось ранее. Нарушения относятся к валютной сфере, а не зависят от временного горизонта.

Напротив, покрываемый паритет процентных ставок в последнее время является принятой теорией в странах ОЭСР, в основном для краткосрочных инвестиций. Очевидные отклонения, возникающие в таких моделях, фактически относятся на транзакционные издержки.

Последствия теории IRP

Если теория IRP верна, она может свести на нет возможность арбитража. Это означает, что даже если инвесторы инвестируют в национальной или иностранной валюте, рентабельность инвестиций будет такой же, как если бы инвестор изначально инвестировал в национальной валюте.

Когда внутренняя процентная ставка ниже иностранных процентных ставок, иностранная валюта должна торговаться с форвардным дисконтом. Это применимо для предотвращения валютного арбитража.

Если для иностранной валюты нет форвардного дисконта или когда форвардный дисконт недостаточно велик, чтобы компенсировать преимущество процентной ставки, для внутренних инвесторов доступна возможность арбитража. Таким образом, внутренние инвесторы иногда могут получить выгоду от иностранных инвестиций.

Когда внутренние ставки превышают иностранные процентные ставки, иностранная валюта должна торговаться с форвардной премией. Это опять же, чтобы компенсировать предотвращение внутреннего странового арбитража.

Когда в иностранной валюте нет форвардной премии или когда форвардная премия недостаточно велика, чтобы свести на нет преимущество внутренней страны, иностранным инвесторам будет доступна возможность арбитража. Таким образом, иностранные инвесторы могут получить прибыль, вкладывая средства во внутренний рынок.

Денежные активы - это наличные деньги, находящиеся во владении корпорации, страны или компании. Всегда существует некоторый спрос и эквивалентное количество предложения для валюты каждой страны. Наличные деньги определяют силу экономики.

Денежные активы имеют долларовую стоимость, которая со временем не изменится. Эти активы имеют постоянную числовую стоимость. Например, доллар - это всегда доллар. Цифры не изменятся, даже если изменится покупательная способность валюты.

Мы можем понять эту концепцию, противопоставив их неденежным объектам, таким как производственные объекты. Стоимость производственного объекта - его цена, обозначаемая количеством долларов - может в будущем измениться. Со временем он может потерять или обрести ценность. Таким образом, компания, владеющая фабрикой, может зарегистрировать стоимость фабрики в 500000 долларов в год и$480,000 the next. But, if the company has $500000 наличными, это будет записываться как 500000 долларов каждый год.

Другими словами, денежные единицы - это просто деньги. Это может быть задолженность организации, задолженность перед ней или денежный резерв на ее счете.

Например, если компания должна 40 000 долларов за товары, поставленные поставщиком. Он будет записан в$40,000 three months later even though, the company may have to pay $Еще 3000 из-за инфляции.

Аналогично, если у компании есть $300,000 in cash, that $300 000 - это денежный актив и будет учитываться как $300,000 even when, five years later, it may be able to only buy $На сумму 280 000 товаров по сравнению с тем, когда это было впервые зарегистрировано пять лет назад.

Спрос и предложение валюты на рынке Форекс

Спрос на валюту на валютных рынках возникает из-за спроса на экспорт страны. Кроме того, спекулянты, которые ищут прибыль, полагаясь на изменение стоимости валюты, создают спрос.

Предложение конкретной валюты обусловлено внутренним спросом на импорт из иностранных государств. Например, предположим, что Великобритания импортировала несколько автомобилей из Японии. Таким образом, Великобритания должна оплачивать автомобили в иенах (¥), и ей придется покупать иены. Чтобы купить иену, она должна продать (поставить) фунты. Чем больше будет импорт, тем больше будет предложение фунтов на валютный рынок.

Из-за спроса и предложения всегда существует обменный курс, который постоянно меняется. Обменный курс - это цена одной валюты, выраженная в пересчете на другую. Из-за повышенного или пониженного спроса валюта страны всегда должна поддерживать обменный курс. Чем выше обменный курс, тем выше спрос на эту валюту на валютных рынках.

Обмен валюты означает обмен одной валюты на другую. Стоимость, по которой происходит обмен валюты, известна какexchange rate. Обменный курс можно рассматривать как цену одной конкретной валюты, выраженную в единицах другой, например, 1 фунт стерлингов (фунт стерлингов) в обмен на 1,50 доллара США.

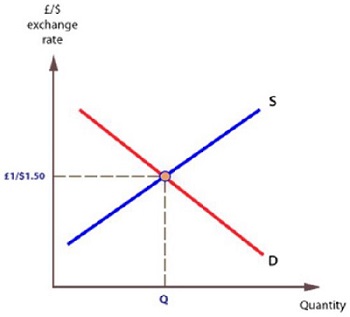

Равновесие между спросом и предложением валют известно как equilibrium exchange rate.

пример

Предположим, что и Франция, и Великобритания производят товары друг для друга. Они, естественно, захотят торговать друг с другом. Однако французские производители должны будут платить в евро, а британские производители - в фунтах стерлингов. Однако, чтобы покрыть свои производственные затраты, обоим требуется оплата в местной валюте. Эти потребности удовлетворяются за счет валютного рынка, который позволяет французским и британским производителям обменивать валюты, чтобы они могли торговать друг с другом.

Рынок обычно создает равновесный курс для каждой валюты, который будет существовать там, где пересекаются спрос и предложение валют.

Изменения обменных курсов

Изменения обменного курса валюты могут произойти из-за изменений спроса и предложения. В случае графика спроса и предложения цена валюты, скажем, фунта стерлингов, выражается в другой валюте, например в долларах США.

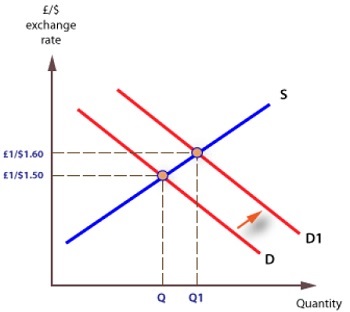

Когда экспорт увеличится, это сместит кривую спроса на фунт стерлингов вправо, и обменный курс пойдет вверх. Как показано на следующем графике, первоначально один фунт был куплен по$1.50, but now it buys $1.60, следовательно, стоимость выросла.

Note - Три наиболее распространенных в мире валютных операции - это обмены между долларом и евро (30%), долларом и иеной (20%) и долларом и фунтом стерлингов (12%).

Каждая валюта имеет процентную ставку. Это как барометр силы или слабости экономики. Если экономика страны укрепится, цены могут когда-нибудь вырасти из-за того, что потребители смогут платить больше. Иногда это может привести к ситуации, когда больше денег тратится примерно на те же товары. Это может увеличить цену товара.

Когда инфляция выходит из-под контроля, покупательная способность денег снижается, и цены на обычные товары могут вырасти до невероятно высоких уровней. Чтобы остановить эту неминуемую опасность, центральный банк обычно повышаетinterest rates.

Повышение процентной ставки делает заемные деньги дороже. Это, в свою очередь, лишает потребителей мотивации покупать новые продукты и нести дополнительные долги. Это также удерживает компании от расширения. Компании, ведущие бизнес в кредит, должны платить проценты, и, следовательно, они не тратят слишком много на расширение.

Более высокие ставки будут постепенно замедлять экономику, пока не наступит точка насыщения, когда Центральный банк будет вынужден снизить процентные ставки. Это снижение ставок направлено на поощрение экономического роста и расширения.

Когда процентная ставка высока, иностранные инвесторы хотят вкладывать средства в эту экономику, чтобы получать больше прибыли. Следовательно, спрос на эту валюту увеличивается по мере того, как все больше инвесторов вкладывают в нее средства.

Страны, предлагающие самую высокую рентабельность инвестиций за счет высоких процентных ставок, обычно привлекают крупные иностранные инвестиции. Когда фондовая биржа страны чувствует себя хорошо и предлагает хорошую процентную ставку, иностранных инвесторов поощряют вкладывать капитал в эту страну. Это снова увеличивает спрос на валюту страны, и стоимость валюты растет.

На самом деле важна не только процентная ставка. Направление движения процентной ставки является хорошим индикатором спроса на валюту.

Валютная интервенция - это денежно-кредитная политика центрального банка страны. Он направлен на контроль валютных курсов, чтобы удерживать процентные ставки и, следовательно, инфляцию в стране.

Многие развитые страны сегодня верят в non-intervention. Исследования подтверждают, что вмешательство может быть плохой политикой для развитых стран. Тем не менее, рецессия снова заставила задуматься о том, действительно ли вмешательство Forex необходимо для поддержания процветания экономики.

Валютная интервенция - это интервенция центрального банка страны с целью повлиять на курс перевода национальной валюты денежным фондом. Центральные банки обычно вмешиваются в рынок Forex, чтобы увеличить резервы, стабилизировать колебания обменного курса и исправить несоответствия. Успех вмешательства зависит от стерилизации воздействия и макроэкономической политики сектора государственного управления.

В процессе вмешательства в основном возникают две трудности. Они определяют время и сумму. Эти решения часто являются суждением, а не установленной политикой. Резервные мощности, конкретный тип экономических проблем в стране и колебания рыночных условий влияют на процесс принятия решений.

Форекс-интервенции могут быть рискованными, потому что они могут подорвать доверие к центральному банку в случае банкротства.

Почему Forex Intervention?

Основная цель интервенции Forex - регулировать волатильность или изменить уровень обменного курса. Чрезмерная краткосрочная волатильность снижает уверенность рынка и влияет как на финансовые, так и на реальные товарные рынки.

В случае нестабильности, неопределенность обменного курса приводит к дополнительным расходам и снижению прибыли для компаний. Инвесторы не инвестируют в иностранные финансовые активы, а фирмы не торгуют на международном уровне. Колебания обменного курса влияют на финансовые рынки и тем самым угрожают финансовой системе. Достижение целей денежно-кредитной политики правительства становится все труднее. В таких ситуациях вмешательство необходимо.

Более того, во время изменения экономических условий и когда рынок неверно интерпретирует экономические сигналы, валютные интервенции корректируют курсы, чтобы можно было избежать превышения.

Невмешательство

Сегодня интервенции на валютном рынке практически не используются в развитых странах. Причины невмешательства:

Вмешательство эффективно только тогда, когда оно рассматривается как предшествующее изменение процентной ставки или другие аналогичные корректировки политики.

Интервенция не оказывает длительного воздействия на реальный обменный курс и, следовательно, на факторы конкуренции в торгуемом секторе.

Масштабное вмешательство снижает эффективность денежно-кредитной политики.

Частные рынки могут справиться с достаточным количеством потрясений и справиться с ними - в «руководстве» нет необходимости.

Прямое вмешательство

Прямая валютная интервенция обычно определяется как валютные операции, которые проводятся денежно-кредитным органом и направлены на влияние на обменный курс. В зависимости от изменения денежной базы валютные интервенции можно условно разделить на два типа:sterilized и non-sterilized interventions.

Стерилизованное вмешательство

Стерилизованная интервенция влияет на обменный курс без изменения денежной базы. В нем два шага. Во-первых, центральный банк покупает (продает) облигации в иностранной валюте за национальную валюту. Затем денежная база стерилизуется путем продажи (покупки) эквивалентных облигаций в национальной валюте.

Чистый эффект такой же, как при обмене внутренних облигаций на иностранные без изменения денежной массы. Покупка иностранной валюты сопровождается продажей эквивалентного количества внутренних облигаций, и наоборот.

Стерилизованная интервенция практически не влияет на внутренние процентные ставки. Однако стерилизованное вмешательство может повлиять на обменный курс по следующим двум каналам:

The Portfolio Balance Channel- При подходе, основанном на балансе портфеля, агенты балансируют свои портфели в национальной валюте и облигациях, а также в иностранной валюте и облигациях. В случае любого изменения новое равновесие достигается путем изменения портфелей. Балансировка портфеля влияет на обменные курсы.

The Expectations or Signalling Channel- Согласно теории сигнальных каналов, агенты рассматривают интервенцию обменного курса как сигнал к изменению политики. Изменение ожидания влияет на текущий уровень обменного курса.

Нестерилизованное вмешательство

Нестерилизованная интервенция влияет на денежную базу. На обменный курс влияет покупка или продажа иностранных денег или облигаций в национальной валюте.

В целом нестерилизация влияет на обменный курс, вызывая изменения в денежной базе, что, в свою очередь, изменяет денежные активы, процентные ставки, рыночные ожидания и, наконец, обменный курс.

Косвенное вмешательство

Контроль за капиталом (налогообложение международных операций) и валютный контроль (ограничение торговли валютами) являются косвенными вмешательствами. Косвенное вмешательство косвенно влияет на обменный курс.

Chinese Yuan Devaluation

В 1990-х и 2000-х годах в США значительно увеличился импорт китайских товаров. Центральный банк Китая якобы девальвировал юань, покупая большие суммы долларов США. Это увеличило предложение юаня на рынке, а также увеличило спрос на доллары США, увеличивая цену доллара.

В конце 2012 года у Китая был резерв в размере 3,3 триллиона долларов, что является самым высоким валютным резервом в мире. Примерно 60% этого резерва - это государственные облигации и долговые обязательства США.

Фактические последствия девальвации юаня для рынков капитала, торгового дефицита и внутренней экономики США очень обсуждаются. Считается, что девальвация юаня помогает Китаю в увеличении его экспорта, но наносит ущерб Соединенным Штатам, увеличивая их торговый дефицит. Предлагалось, чтобы США применили тарифы на китайские товары.

Другая точка зрения состоит в том, что протекционизм США может нанести ущерб экономике США. Многие думают, что недооцененный юань больше навредит Китаю в долгосрочной перспективе, поскольку девальвированный юань не субсидирует китайского экспортера, а субсидирует американского импортера. Таким образом, они утверждают, что импортеры в Китае серьезно пострадали из-за крупномасштабной валютной интервенции.

А money marketявляется одним из самых безопасных финансовых рынков, доступных для валютных операций. Его часто используют крупные финансовые учреждения, крупные корпорации и национальные правительства. Инвестиции, сделанные на денежных рынках, обычно осуществляются на очень короткий период времени, и поэтому они широко известны какcash investments.

Международный денежный рынок

Международный денежный рынок - это рынок, на котором осуществляются международные валютные операции между многочисленными центральными банками стран. Сделки в основном осуществляются с использованием золота или доллара США в качестве основы. Основные операции международного денежного рынка включают деньги, взятые в долг или ссуду правительствами или крупными финансовыми учреждениями.

Международный денежный рынок регулируется политикой транснациональных денежных операций с валютами различных стран. Основная ответственность международного денежного рынка - регулировать валютную торговлю между странами. Этот процесс торговли валютой одной страны с валютой другой страны также известен какforex trading.

В отличие от фондовых рынков, на международном денежном рынке переводятся очень большие средства. Игроки рынка не являются физическими лицами; это очень большие финансовые учреждения. Инвестиции на международном денежном рынке менее рискованны, и, следовательно, прибыль, полученная от инвестиций, также меньше. Лучший и самый популярный метод инвестирования на международном денежном рынке - черезmoney market mutual funds или же treasury bills.

Note- Международный денежный рынок ежедневно обрабатывает огромные суммы международной торговли валютой. Банк международных расчетов показал, что ежедневный оборот традиционного валютного рынка составляет около 1880 миллиардов долларов.

Некоторые из основных участников международного денежного рынка:

- Citigroup

- Deutsche Bank

- HSBC

- Barclays Capital

- UBS AG

- Королевский банк Шотландии

- Банк Америки

- Голдман Сакс

- Merrill Lynch

- JP Morgan Chase

Международный денежный рынок отслеживает обменные курсы между валютными парами на регулярной основе. Валютные диапазоны, фиксированный обменный курс, режим обменного курса, связанные обменные курсы и плавающие обменные курсы - это общие индексы, тонко управляющие международным денежным рынком.

Международный валютный рынок

Международный валютный рынок (IMM) был сформирован в декабре 1971 года и был учрежден в мае 1972 года. Корни IMM можно связать с окончанием Бреттон-Вудского соглашения через Смитсоновское соглашение 1971 года, а затем с отменой Никсоном конвертируемости доллара США в золото.

IMM была создана как отдельная организация Чикагской товарной биржи (CME). К концу 2009 года IMM была второй по величине фьючерсной биржей в мире по объему валюты. Основная цель IMM - торговля валютными фьючерсами. Это сравнительно новый продукт, который ранее изучался академиками как инструмент для управления свободно торгуемым биржевым рынком для начала торговли между странами.

Первые фьючерсные сделки включали сделки с валютами против доллара США, такими как британский фунт, швейцарский франк, немецкая марка, канадский доллар, японская иена и французский франк. Позднее были также введены австралийский доллар, евро, валюты развивающихся стран, такие как российский рубль, бразильский реал, турецкая лира, венгерский форинт, польский злотый, мексиканское песо и южноафриканский рэнд.

Недостатки валютных фьючерсов

Задача IMM заключалась в том, чтобы связать стоимость валютных контрактов IMM с межбанковским рынком, который является основным средством валютной торговли в 1970-х годах. Другой аспект заключался в том, как позволить IMM стать лучшей и свободно плавающей биржей.

Чтобы ограничить эти аспекты, клиринговым фирмам-членам было разрешено выступать в качестве арбитражеров между центральными банками и IMM, чтобы обеспечить упорядоченные рынки между спредами спроса и предложения.

Позже Continental Bank of Chicago был зарегистрирован в качестве агента по доставке контрактов. Эти первые успехи привели к ожесточенной конкуренции за новые фьючерсные продукты.

Чикагская биржа опционов была конкурентом. Он получил право торговать фьючерсами на 30-летние облигации США, в то время как IMM получил официальное право торговать евродолларовыми контрактами. Евродоллары представляли собой 90-дневный договор о процентной ставке с расчетом наличными, а не физической доставкой.

Евродоллары позже стали «Евровалютным рынком», который в основном использовался Организацией стран-экспортеров нефти (ОПЕК). ОПЕК требовала оплаты нефти в долларах США.

Этот аспект расчетов наличными позже представил фьючерсы на индексы, известные как индекс IMM. Денежные расчеты также позволили IMM впоследствии получить название «денежный рынок», потому что сделки были краткосрочными инструментами, чувствительными к процентной ставке.

Система транзакций

По мере роста конкуренции потребовалась транзакционная система для обработки транзакций в IMM. CME и Reuters Holdings представили Post Market Trade (PMT) для всемирных электронных автоматизированных транзакций. Система стала единой клиринговой организацией, которая связала основные финансовые центры, такие как Токио и Лондон.

Теперь PMT называется Globex,который занимается не только клирингом, но и электронной торговлей для трейдеров по всему миру. В 1976 году казначейские векселя США начали торговаться на IMM. Фьючерсы на казначейские векселя были представлены в апреле 1986 года и были одобрены Комиссией по торговле товарными фьючерсами.

Финансовые кризисы и ликвидность

Во время финансовых кризисов центральные банки должны предоставлять ликвидность для стабилизации рынков, поскольку риски могут торговаться с надбавками (денежными ставками) к целевым ставкам банка. Затем центральные банкиры должны вливать ликвидность в банки, которые торгуют и контролируют ставки. Они известны какrepo rates, и они продаются через IMM.

Рынки РЕПО позволяют участвующим банкам предлагать быстрое рефинансирование на межбанковском рынке независимо от каких-либо кредитных лимитов для сглаживания рынка.

Заемщик должен передать в залог секьюритизированные активы, такие как капитал, в обмен на денежные средства, чтобы продолжить свою деятельность.

В отличие от фондового и денежного рынков, нет специального рынка облигаций для торговли облигациями. Однако есть отечественные и иностранные участники, которые продают и покупают облигации на различных рынках облигаций.

Рынок облигаций намного больше, чем рынки акций, и объем инвестиций тоже огромен. Однако облигации выплачиваются по истечении срока, и они продаются на рынках в течение короткого периода времени до погашения.

Облигации также имеют риски, доходность, индексы и факторы волатильности, такие как фондовый и денежный рынки. Международный рынок облигаций состоит из трех отдельных типов рынков облигаций:Domestic Bonds, Foreign Bonds, и Eurobonds.

Внутренние облигации

Торговля внутренними облигациями является частью международного рынка облигаций. Внутренние облигации обращаются на местной основе, а внутренние заемщики выпускают местные облигации. Внутренние облигации покупаются и продаются в местной валюте.

Иностранные облигации

На рынке иностранных облигаций облигации выпускаются иностранными заемщиками. Иностранные облигации обычно используют местную валюту. Соответствующие органы местного рынка контролируют выпуск и продажу иностранных облигаций.

Иностранные облигации торгуются на рынках иностранных облигаций. Некоторые особенности рынков иностранных облигаций:

- Эмитентами облигаций обычно являются правительства и предприятия частного сектора.

- Андеррайтинг и организация андеррайтинга рисков - это стандартная практика.

- Как правило, выпуски закладываются розничными и институциональными инвесторами.

В прошлом континентальные частные банки и старые торговые дома в Лондоне связывали инвесторов с эмитентами.

Еврооблигации

Еврооблигации не продаются на каком-либо конкретном национальном рынке облигаций. Группа транснациональных банков выпускает еврооблигации. Еврооблигации любой валюты продаются за пределами страны, у которой есть валюта. Еврооблигации в долларах США не будут продаваться в Соединенных Штатах.

В Euromarketявляется местом торговли еврооблигациями, евровалютой, евронотами, еврокоммерческими бумагами и евроакциями. Обычно это офшорный рынок.

Участники международного рынка облигаций

Участники рынка облигаций являются либо покупателями (эмитент долговых обязательств), либо продавцами (учреждением) фондов, а часто и тем и другим. Среди участников -

- Инвесторы института

- Governments

- Traders

- Individuals

Поскольку существует специфика отдельных выпусков облигаций и условие нехватки ликвидности в случае множества небольших выпусков, значительно большая часть непогашенных облигаций часто принадлежит учреждениям, таким как пенсионные фонды, банки и паевые инвестиционные фонды. В США частным лицам принадлежит около 10% рынка.

Размер международного рынка облигаций

Суммы непогашенных на мировом рынке облигаций на март 2012 г. составляли около $100 trillion. That means in March 2012, the bond market was much larger than the global equity market that accounted for a market capitalization of around $53 трлн.

Непогашенная стоимость международных облигаций в 2011 году составила около $30 trillion. There was a total issuance of $1,2 триллиона в год, что примерно на одну пятую меньше, чем в 2010 году. В 2012 году первое полугодие было успешным, когда было выпущено более 800 миллиардов долларов.

Волатильность международного рынка облигаций

Для участников рынка, владеющих облигациями, собирающих купоны и удерживающих до погашения, market volatilityэто не повод для размышлений. Для них заранее определены основная сумма и процентные ставки.

Однако участники, торгующие облигациями до срока погашения, сталкиваются со многими рисками, в том числе самым важным - изменением процентных ставок. Когда процентные ставки увеличиваются, стоимость облигации падает. Следовательно, изменение цен на облигации обратно пропорционально изменениям процентных ставок.

Экономические показатели и сравнение с фактическими данными обычно способствуют волатильности рынка. После публикации "встроенных" данных наблюдается лишь небольшое движение цены. Когда экономические данные не соответствуют консенсусному мнению, на рынке наблюдается быстрое движение цен. Неопределенность ведет к большей нестабильности.

Облигации

Облигации (как правило) имеют шаг 1000 долларов. Облигации оцениваются в процентах от номинальной стоимости. На многие облигации наложены минимумы.

По облигациям выплачиваются проценты с определенной периодичностью. Облигации с фиксированным купоном обычно делят купон в соответствии с графиком выплат. По облигациям с плавающей процентной ставкой установлены графики расчета. Ставка рассчитывается непосредственно перед следующим платежом. Бескупонные облигации выпускаются с большим дисконтом, но по ним не выплачиваются проценты.

Проценты по облигациям облагаются налогом, но в отличие от дивидендов, получающих льготные ставки налогообложения, они облагаются обычным налогом. Однако многие государственные облигации освобождены от налогообложения.

Индивидуальные инвесторы могут участвовать через фонды облигаций, закрытые фонды и паевые инвестиционные фонды, предлагаемые инвестиционными компаниями.

Индексы облигаций

Существует ряд индексов облигаций. Общие американские эталоны включают Barclays Capital Aggregate Bond Index, Citigroup BIG и Merrill Lynch Domestic Master.

Международные фондовые рынки являются важной платформой для глобальных финансов. Они не только обеспечивают участие широкого круга участников, но и способствуют процветанию мировой экономики.

Чтобы понять важность международных фондовых рынков, важными инструментами являются рыночные оценки и обороты. Более того, мы также должны узнать, как устроены эти рынки и какие элементы ими управляют. Кросс-листинг, акции Yankee, ADR и GRS - важные элементы фондовых рынков.

В этой главе мы обсудим все эти аспекты вместе с доходностью международных фондовых рынков.

Структура рынка, методы торговли и затраты

В secondary equity marketsобеспечить конкурентоспособность и оценку акций. Инвесторы или трейдеры, покупающие акции у компании-эмитента на первичном рынке, могут не захотеть владеть ими навсегда. Вторичный рынок позволяет акционерам уменьшить владение нежелательными акциями и позволяет покупателям покупать акции.

Вторичный рынок состоит из брокеров, которые представляют покупателей и продавцов. Есть два вида заказов -

Market order - Рыночный ордер торгуется по лучшей цене, доступной на рынке, то есть рыночной цене.

Limit order - Лимитный ордер хранится в книге лимитных ордеров до получения желаемой цены.

Для вторичных рынков существует множество различных дизайнов. Вторичный рынок структурирован как рынок дилеров или рынок агентств.

В dealer market,брокер проводит сделку через дилера. Публичные трейдеры не торгуют напрямую друг с другом на дилерском рынке. Внебиржевой (OTC) рынок - это дилерский рынок.

В agency market, брокер получает заказы от клиента через агента.

Не все системы фондового рынка обеспечивают continuous trading. Например,Paris Bourse традиционно был call marketгде агент собирает пакет заказов, которые периодически исполняются в течение торгового дня. Основным недостатком рынка колл является то, что трейдеры не знают котировки спроса и предложения до колла.

Crowd trading это форма non-continuousсделка. В случае крауд-трейдинга в торговой сети агент периодически объявляет о проблеме. Затем трейдеры объявляют свои цены покупки и продажи и ищут аналоги для сделки. В отличие от рынка колл, который имеет общую цену для всех сделок, несколько сделок могут происходить по разным ценам.

Торговля международными акциями

Большая глобальная интеграция рынков капитала стала очевидной по разным причинам:

Во-первых, инвесторы осознали положительные эффекты международной торговли.

Во-вторых, крупные рынки капитала стали более либерализованными за счет отмены фиксированных торговых комиссий.

В-третьих, Интернет и информационные и коммуникационные технологии способствовали эффективной и справедливой торговле международными акциями.

В-четвертых, многонациональные корпорации осознали преимущества поиска нового капитала на международном уровне.

Перекрестный листинг

Перекрестный листинг - это листинг акций на одной или нескольких иностранных биржах. В частности, обычно это делают MNC, но также перекрестные списки для не-MNC. Фирма может принять решение о кросс-листинге своих акций по следующим причинам:

Кросс-листинг дает возможность расширить базу инвесторов, потенциально увеличивая их спрос на новом рынке.

Перекрестный листинг предлагает признание компании на новом рынке капитала, что позволяет фирме привлекать новые акции или заемный капитал от местных инвесторов.

Кросс-листинг предлагает больше инвесторов. Диверсификация международного портфеля возможна для инвесторов, когда они торгуют на собственной фондовой бирже.

Перекрестный листинг может рассматриваться как сигнал инвесторам о неизбежности улучшения корпоративного управления.

Перекрестный листинг снижает вероятность враждебного поглощения фирмы через более широкую базу инвесторов, сформированную для акций фирмы.

Предложения акций Yankee

В 1990-х годах многие международные компании, в том числе латиноамериканские, разместили свои акции на биржах США на первичном рынке для будущих размещений акций Yankee, то есть прямой продажи нового акционерного капитала государственным инвесторам США. Одна из причин - давление на приватизацию компаний. Другая причина - стремительный рост экономик. Третья причина - ожидаемый большой спрос на новый капитал после утверждения НАФТА.

Американские депозитарные расписки (ADR)

АДР - это расписка, в которой некоторое количество иностранных акций остается на депозите у хранителя депозитария в США на внутреннем рынке эмитента. Банк является агентом по переводу АДР, которые торгуются на биржах США или на внебиржевом рынке.

АДР предлагают различные инвестиционные преимущества. Эти преимущества включают в себя -

АДР номинированы в долларах, торгуются на фондовой бирже США и могут быть приобретены через обычного брокера инвестора. Это проще, чем покупать американские акции и торговать ими на биржах США.

Дивиденды, полученные по акциям, выпускаются хранителем в долларах и выплачиваются инвестору в ADR, и конвертация валюты не требуется.

ADR торгуется в течение трех рабочих дней, как и акции США, тогда как расчет по базовым акциям в других странах отличается.

Котировки ADR указаны в долларах США.

АДР являются зарегистрированными ценными бумагами и обеспечивают защиту прав собственности. Большинство других базовых акций являются ценными бумагами на предъявителя.

ADR может быть продана путем обмена ADR другому инвестору на фондовом рынке США, а акции также могут быть проданы на местном фондовом рынке.

АДР часто представляют собой набор базовых акций. Это позволяет ADR торговать в диапазоне цен, предназначенном для инвесторов из США.

Владельцы АДР могут дать инструкции депозитарному банку по голосованию.

Есть два типа ADR: sponsored и unsponsored.

Sponsored ADRsсоздаются банком по запросу иностранной компании. Банк-спонсор предлагает множество услуг, включая информацию об инвестициях и перевод годового отчета. Спонсируемые ADR котируются на фондовых рынках США. Необходимо спонсировать новые выпуски ADR.

Unsponsored ADRs обычно создаются по запросу американских инвестиционно-банковских компаний без прямого участия иностранной фирмы-эмитента.

Глобальные зарегистрированные акции (GRS)

GRS - это акции, которые торгуются на глобальном уровне, в отличие от АДР, которые представляют собой поступления от банковских депозитов акций на внутреннем рынке и торгуются на внешних рынках. GRS полностью передаточны - GRS, купленные на одной бирже, могут быть проданы на другой. Обычно они торгуются как в долларах США, так и в евро.

Основное преимущество GRS перед ADR заключается в том, что все акционеры имеют равный статус и право прямого голоса. Основным недостатком является стоимость создания глобального регистратора и клирингового центра.

Факторы, влияющие на доходность международного капитала

Макроэкономические факторы, обменные курсы и промышленные структуры влияют на доходность международных акций.

Макроэкономические факторы

Сольник (1984) исследовал влияние колебаний обменного курса, разницы процентных ставок, внутренней процентной ставки и изменений внутренних инфляционных ожиданий. Он обнаружил, что международные денежные переменные слабо влияют на доходность акций. Аспрем (1989) заявил, что колебания в промышленном производстве, занятости, импорте, процентных ставках и показателях инфляции влияют на небольшую часть доходности капитала.

Обменные курсы

Адлер и Саймон (1986) протестировали выборку доходности индексов иностранных акций и облигаций при изменении обменного курса. Они обнаружили, что изменения обменного курса обычно имеют изменчивость индексов иностранных облигаций, чем индексов иностранных акций. Однако некоторые зарубежные рынки акций были более уязвимы к изменениям обменного курса, чем рынки иностранных облигаций.

Промышленная структура

Ролл (1992) пришел к выводу, что отраслевая структура страны играет важную роль в объяснении значительной части корреляционной структуры доходности международных фондовых индексов.

Напротив, Юн и Резник (1984) обнаружили, что корреляционную структуру доходности международной безопасности можно лучше оценить с помощью признанных страновых факторов, а не отраслевых факторов.

Хестон и Роувенхорст (1994) заявили, что «структура промышленности очень мало объясняет межотраслевые различия в волатильности доходности по странам, и что низкая корреляция между индексами страны почти полностью обусловлена источниками колебаний в конкретной стране».

Экономисты и инвесторы всегда склонны прогнозировать будущие обменные курсы, чтобы они могли полагаться на прогнозы при получении денежной стоимости. Существуют разные модели, которые используются для определения будущего обменного курса валюты.

Однако, как и в случае с прогнозами, почти все эти модели полны сложностей, и ни одна из них не может претендовать на 100% эффективность для определения точного будущего обменного курса.

Прогнозы обменного курса выводятся путем расчета стоимости по отношению к другим иностранным валютам на определенный период времени. Существует множество теорий для прогнозирования обменных курсов, но все они имеют свои ограничения.

Прогноз обменного курса: подходы

Два наиболее часто используемых метода прогнозирования обменных курсов:

Fundamental Approach- Это метод прогнозирования, который использует элементарные данные, относящиеся к стране, такие как ВВП, уровень инфляции, производительность, торговый баланс и уровень безработицы. Принцип состоит в том, что «истинная ценность» валюты в конечном итоге будет реализована в какой-то момент. Такой подход подходит для долгосрочных вложений.

Technical Approach- При таком подходе настроение инвесторов определяет изменение обменного курса. Он делает прогнозы, составляя диаграмму паттернов. Кроме того, в этом подходе используются опросы о позиционировании, правила торговли с поиском тренда на основе скользящего среднего и данные о потоках клиентов форекс-дилеров.

Прогноз обменного курса: модели

Некоторые важные модели прогнозирования обменного курса обсуждаются ниже.

Модель паритета покупательной способности

Подход к прогнозированию паритета покупательной способности (ППС) основан на Law of OneЦена. В нем говорится, что одни и те же товары в разных странах должны иметь одинаковые цены. Например, этот закон утверждает, что мел в Австралии будет иметь ту же цену, что и мел того же размера в США (с учетом обменного курса и без учета транзакционных издержек и затрат на доставку). То есть не будет возможности арбитража покупать дешево в одной стране и продавать с прибылью в другой.

В зависимости от принципа подход ППС предсказывает, что обменный курс будет корректироваться путем компенсации изменений цен, происходящих из-за инфляции. Например, предположим, что цены в США, по прогнозам, вырастут на 4% в течение следующего года, а цены в Австралии вырастут только на 2%. Тогда разница в инфляции между Америкой и Австралией составляет:

4% – 2% = 2%

Согласно этому предположению, цены в США будут расти быстрее по сравнению с ценами в Австралии. Следовательно, подход на основе ППС предсказывает, что доллар США обесценится примерно на 2%, чтобы сбалансировать цены в этих двух странах. Таким образом, в случае, если обменный курс составлял 90 центов США за один австралийский доллар, ППС прогнозировал бы обменный курс -

(1 + 0.02) × (US $0.90 per AUS $1) = US $0.918 per AUS $1

Таким образом, теперь для покупки одного австралийского доллара потребуется 91,8 цента США.

Модель относительной экономической силы

Модель относительной экономической силы определяет направление обменных курсов с учетом силы экономического роста в разных странах. Идея этого подхода заключается в том, что сильный экономический рост привлечет больше инвестиций от иностранных инвесторов. Чтобы приобрести эти инвестиции в конкретной стране, инвестор покупает валюту страны, что увеличивает спрос и цену (повышение) валюты этой конкретной страны.

Еще один фактор, привлекающий инвесторов в страну, - это процентные ставки. Высокие процентные ставки привлекут больше инвесторов, и спрос на эту валюту возрастет, что позволит валюте укрепиться.

И наоборот, низкие процентные ставки сделают обратное, и инвесторы будут уклоняться от инвестиций в конкретную страну. Инвесторы могут даже занимать дешевую валюту этой страны для финансирования других инвестиций. Так было, когда процентные ставки по японской иене были чрезвычайно низкими. Это обычно называетсяcarry-trade strategy.

Подход относительной экономической силы не дает точного прогноза будущего обменного курса, как подход ППС. Он просто говорит о том, будет ли валюта расти или обесцениваться.

Эконометрические модели

Это метод, который используется для прогнозирования обменных курсов путем сбора всех соответствующих факторов, которые могут повлиять на определенную валюту. Он связывает все эти факторы для прогнозирования обменного курса. Факторы обычно взяты из экономической теории, но при необходимости к ним можно добавить любую переменную.

Например, скажем, синоптик канадской компании исследовал факторы, которые, по его мнению, могут повлиять на обменный курс доллара США к канадскому доллару. В ходе своих исследований и анализа он обнаружил, что наиболее важными факторами являются: разница процентных ставок (INT), разница в темпах роста ВВП (ВВП) и разница в темпах роста доходов (IGR).

Эконометрическая модель, которую он предлагает, -

USD/CAD (1 year) = z + a(INT) + b(GDP) + c(IGR)

Теперь, используя эту модель, упомянутые переменные, то есть INT, GDP и IGR, могут быть использованы для создания прогноза. Используемые коэффициенты (a, b и c) влияют на обменный курс и определяют его направление (положительное или отрицательное).

Модель временных рядов

Модель временных рядов полностью техническая и не включает никакой экономической теории. Популярный подход к временным рядам известен какautoregressive moving average (ARMA) процесс.

Обоснование заключается в том, что прошлое поведение и ценовые модели могут повлиять на будущее поведение и модели цен. Данные, используемые в этом подходе, представляют собой просто временные ряды данных, в которых выбранные параметры используются для создания работоспособной модели.

В заключение, прогнозирование обменного курса - сложная задача, и поэтому многие компании и инвесторы просто стремятся хеджировать валютный риск. Тем не менее, некоторые люди верят в прогнозирование обменных курсов и пытаются найти факторы, влияющие на движения валютных курсов. Для них подходы, упомянутые выше, являются хорошей отправной точкой.

Колебания обменного курса затрагивают не только транснациональные корпорации и крупные корпорации, но и малые и средние предприятия. Поэтому понимание и управление валютным риском является важным вопросом для владельцев бизнеса и инвесторов.

Существуют различные виды воздействия и связанные с ними методы измерения воздействия. Из всех рисков экономическая подверженность является наиболее важной, и ее можно рассчитать статистически.

Компании прибегают к различным стратегиям для сдерживания экономической уязвимости.

Типы воздействия

Компании подвержены трем типам рисков, вызванных волатильностью валют:

Transaction exposure- Колебания обменного курса влияют на обязательства компании производить или получать платежи в иностранной валюте в будущем. Из-за этого эффекта возникает риск сделки, и он носит краткосрочный или среднесрочный характер.

Translation exposure- Колебания валютных курсов влияют на консолидированную финансовую отчетность компании, особенно если у нее есть зарубежные дочерние компании. Из-за этого эффекта возникает экспозиция перевода. Это среднесрочный или долгосрочный характер.

Economic (or operating) exposure- Экономический риск возникает из-за влияния непредсказуемых колебаний обменного курса на будущие денежные потоки и рыночную стоимость компании. Непредвиденные колебания обменного курса могут иметь огромное влияние на конкурентоспособность компании.

Обратите внимание, что экономические риски невозможно предсказать, в то время как риски транзакций и переводов можно оценить.

Экономическая уязвимость - пример

Рассмотрим крупную транснациональную корпорацию в США, ведущую операции во многих странах мира. Крупнейшими экспортными рынками компании являются Европа и Япония, на которые в совокупности приходится 40% годовой выручки компании.

Руководство компании учло среднее падение курса доллара по отношению к евро и японской иене на 3% на текущий период и следующие два года. Руководство ожидало, что доллар будет медвежьим из-за повторяющегося тупика в бюджете США, а также роста дефицита бюджета и текущего счета, который, как они ожидали, повлияет на обменный курс.

Однако стремительно улучшающаяся экономика США вызвала слухи о том, что ФРС в ближайшее время ужесточит денежно-кредитную политику. Доллар растет, и за последние несколько месяцев он прибавил около 5% по отношению к евро и иене. Прогноз предполагает дальнейший рост, поскольку денежно-кредитная политика в Японии является стимулирующей, а европейская экономика выходит из рецессии.

Американская компания теперь сталкивается не только с транзакционными рисками (в виде крупных экспортных продаж) и переводами (поскольку у нее есть дочерние компании по всему миру), но и с экономической зависимостью. Ожидалось, что доллар будет снижаться примерно на 3% ежегодно по отношению к евро и иене, но он уже вырос на 5% по сравнению с этими валютами, что представляет собой разницу в 8 процентных пунктов. Это отрицательно скажется на продажах и денежных потоках. Инвесторы уже учли колебания валютных курсов, и акции компании упали на 7%.

Расчет экономического риска

Стоимость иностранных активов или денежных потоков за рубежом колеблется при изменении обменного курса. Мы знаем из статистики, что регрессионный анализ стоимости актива (P) по сравнению со спотовым обменным курсом (S) предложит следующее уравнение регрессии:

Р = а + (Ьх S) + е

Где, a постоянная регрессии, b - коэффициент регрессии, а e- случайная ошибка со средним нулевым средним. Вот,b является мерой экономической подверженности и измеряет чувствительность долларовой стоимости актива к обменному курсу.

Коэффициент регрессии - это отношение ковариации между стоимостью актива и обменным курсом к дисперсии спот-курса. Это выражается как -

Economic Exposure – Numerical Example

Американская компания (назовем ее USX) имеет 10% акций европейской компании - говорят EuroStar. USX обеспокоен падением курса евро и хочет максимизировать долларовую стоимость EuroStar. Он хотел бы оценить его экономическую уязвимость.

USX считает, что вероятность более сильного и / или более слабого евро равна, то есть 50–50. В сценарии сильного евро курс евро будет на уровне 1,50 по отношению к доллару, что окажет негативное влияние на EuroStar (из-за убытков от экспорта). Тогда рыночная стоимость EuroStar составит 800 миллионов евро, а 10% -ная доля USX составит 80 миллионов евро (или 120 миллионов долларов).

В сценарии слабого евро курс валюты будет на уровне 1,25; Рыночная стоимость EuroStar составит 1,2 миллиарда евро, а 10% -ный пакет USX будет равен 150 миллионам долларов.

Если P представляет стоимость 10% -ной доли USX в EuroStar в долларовом выражении, и S представляет собой спотовый курс евро, тогда ковариация P и S это -

Cov (P, S) = –1,875

Вар (S) = 0,015625

Следовательно, b = –1,875 ÷ (0,015625) = - 120 млн евро.

Экономический риск USX составляет 120 миллионов евро, что эквивалентно заявлению о том, что стоимость его доли в EuroStar снижается по мере укрепления евро и увеличивается по мере его ослабления.

Определение экономического воздействия

Экономическая подверженность обычно определяется двумя факторами:

Являются ли рынки, на которых компания вводит и продает свою продукцию, конкурентными или монополистическими? Экономическая уязвимость больше, когда либо производственные затраты фирмы, либо цены на товары связаны с колебаниями валютных курсов. Если и затраты, и цены являются относительными или изолированными от колебаний валютных курсов, эффекты взаимно нейтрализуются, и это снижает экономические риски.

Может ли фирма адаптироваться к рынкам, ассортименту своей продукции и источникам ресурсов в ответ на колебания валютных курсов? Гибкость означала бы меньшую операционную подверженность, в то время как суровость означала бы большую операционную подверженность.

Управление экономическим воздействием

Риски экономического воздействия могут быть устранены за счет operational strategies или же currency risk mitigation strategies.

Операционные стратегии

Diversifying production facilities and markets for products- Диверсификация снижает риск, связанный с концентрацией производственных мощностей или продаж на одном или двух рынках. Однако недостатком является то, что компания может потерять эффект масштаба.

Sourcing flexibility - Наличие гибких источников для ключевых ресурсов имеет стратегический смысл, поскольку колебания обменного курса могут сделать ресурсы слишком дорогими в одном регионе.

Diversifying financing - Наличие различных рынков капитала дает компании возможность привлекать капитал на рынке с наименьшими затратами.

Стратегии снижения валютных рисков

Наиболее распространенные стратегии -

Matching currency flows- Здесь приток и отток иностранной валюты совпадают. Например, если американская компания, имеющая приток в евро, хочет увеличить долг, она должна брать займы в евро.

Currency risk-sharing agreements- Это договор купли-продажи двух сторон, по которому они соглашаются разделить риск колебаний валютных курсов. При этом производится корректировка цены, так что корректируется базовая цена сделки.

Back-to-back loans- Также называемый кредитным свопом, в этом соглашении две компании двух стран занимают валюту друг друга на определенный период. Возвратный заем остается в их балансах как актив, так и как пассив.

Currency swaps- Это похоже на непрерывную ссуду, но не отображается в балансе. Здесь две фирмы занимают на рынках и в валютах, чтобы каждая могла иметь лучшие ставки, а затем обмениваются полученными доходами.

В зависимости от выбора покупки или продажи числителя или знаменателя валютной пары, производные контракты известны как futures и options.

Есть разные способы получить прибыль от фьючерсов и опционов, но держатель контракта всегда обязан соблюдать определенные правила при заключении контракта.

Между фьючерсами и опционами есть некоторые основные различия, и эти различия представляют собой способы, с помощью которых инвесторы могут получить прибыль или убыток.

Длинная и короткая торговля валютой

Валютные фьючерсы и опционы являются производными контрактами. Эти контракты получают свою собственную стоимость от использования базовых активов, которые в данном случае представляют собой валютные пары. Валюты всегда торгуются парами.

Например, пара евро и доллар США выражается как EUR / USD. Когда кто-то покупает эту пару, он, как говорят, открывает длинную позицию (покупает) с числителем или базовой валютой, которой является евро; и тем самым продать валюту знаменателя (котировку), которой является доллар. Когда кто-то продает пару, он продает евро и покупает доллар. Когда длинная валюта растет по сравнению с короткой валютой, люди зарабатывают деньги.

Фьючерсы на иностранную валюту

Валютные фьючерсы заставляют покупателя контракта покупать длинную валюту (числитель), оплачивая ее короткой валютой (знаменатель). У продавца контракта есть обратное обязательство. Обязательство по контакту обычно наступает по истечении срока действия в будущем.