แบบจำลองความเท่าเทียมกันของอัตราดอกเบี้ย

ความเท่าเทียมกันของอัตราดอกเบี้ยคืออะไร?

ความเท่าเทียมกันของอัตราดอกเบี้ย (IRP) เป็นทฤษฎีที่ความแตกต่างระหว่างอัตราดอกเบี้ยของสองประเทศยังคงเท่ากับส่วนต่างที่คำนวณโดยใช้อัตราแลกเปลี่ยนล่วงหน้าและเทคนิคอัตราแลกเปลี่ยนสปอต ความเท่าเทียมกันของอัตราดอกเบี้ยเชื่อมโยงดอกเบี้ยการแลกเปลี่ยนเฉพาะจุดและอัตราแลกเปลี่ยนเงินตราต่างประเทศ มีบทบาทสำคัญในตลาด Forex

ทฤษฎี IRP มีประโยชน์ในการวิเคราะห์ความสัมพันธ์ระหว่างอัตราสปอตและอัตราแลกเปลี่ยนล่วงหน้า (อนาคต) ที่เกี่ยวข้อง ตามทฤษฎีนี้จะไม่มีการเก็งกำไรในส่วนต่างของอัตราดอกเบี้ยระหว่างสองสกุลเงินที่แตกต่างกันและส่วนต่างจะแสดงในส่วนลดหรือส่วนต่างค่าสำหรับอัตราแลกเปลี่ยนล่วงหน้าสำหรับอัตราแลกเปลี่ยนเงินตราต่างประเทศ

ทฤษฎีนี้ยังเน้นถึงความจริงที่ว่าขนาดของเบี้ยประกันภัยล่วงหน้าหรือส่วนลดสำหรับสกุลเงินต่างประเทศนั้นเท่ากับความแตกต่างระหว่างอัตราดอกเบี้ยแบบทันทีและอัตราดอกเบี้ยล่วงหน้าของประเทศต่างๆในการเปรียบเทียบ

ตัวอย่าง

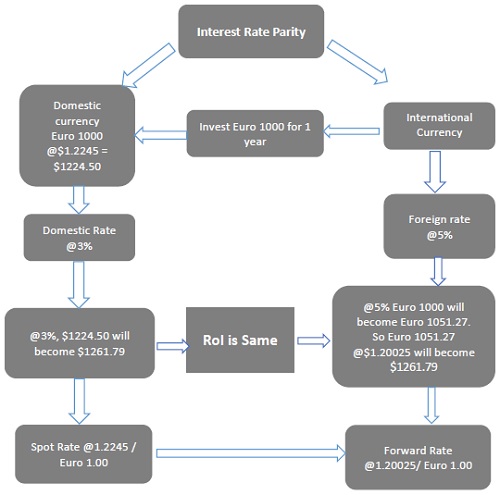

ให้เราพิจารณาลงทุน€ 1,000 เป็นเวลา 1 ปี ดังแสดงในรูปด้านล่างเรามีสองทางเลือกเป็นกรณีการลงทุน -

กรณีที่ 1: การลงทุนในบ้าน

ในสหรัฐอเมริกาให้อัตราแลกเปลี่ยนสปอตเป็น $ 1.2245 / € 1

ดังนั้นในทางปฏิบัติเราได้รับการแลกเปลี่ยนเป็นเงิน€ 1,000 ที่ $ 1.2245 = $ 1224.50

เราสามารถนำเงินจำนวนนี้ไปลงทุน $ 1224.50 ในอัตรา 3% เป็นเวลา 1 ปีซึ่งให้ผลตอบแทน $ 1261.79 ในตอนท้ายของปี

กรณีที่ 2: การลงทุนระหว่างประเทศ

นอกจากนี้เรายังสามารถลงทุน€ 1,000 ในตลาดต่างประเทศโดยอัตราดอกเบี้ยอยู่ที่ 5.0% เป็นเวลา 1 ปี

ดังนั้น€ 1,000 @ ของ 5% เป็นเวลา 1 ปี = € 1051.27

ให้อัตราแลกเปลี่ยนล่วงหน้าเป็น $ 1.20025 / € 1

ดังนั้นเราจึงซื้อไปข้างหน้า 1 ปีในอัตราแลกเปลี่ยนในอนาคตที่ 1.20025 ดอลลาร์ / 1 ยูโรเนื่องจากเราต้องเปลี่ยน 1,000 ยูโรของเรากลับไปเป็นสกุลเงินในประเทศนั่นคือดอลลาร์สหรัฐ

จากนั้นเราสามารถแปลง€ 1051.27 @ $ 1.20025 = $ 1261.79

ดังนั้นเมื่อไม่มี arbitrage, ผลตอบแทนจากการลงทุน (ROI) จะเท่ากันในทั้งสองกรณีไม่ว่าจะเลือกวิธีการลงทุนใดก็ตาม

Arbitrage คือกิจกรรมในการซื้อหุ้นหรือสกุลเงินในตลาดการเงินหนึ่งและขายในราคาพิเศษ (กำไร) ในอีกตลาดหนึ่ง

ความเท่าเทียมกันของอัตราดอกเบี้ยที่ครอบคลุม (CIRP)

ตามทฤษฎีอัตราดอกเบี้ยที่ครอบคลุมอัตราแลกเปลี่ยนล่วงหน้า (ส่วนลด) จะลบล้างความแตกต่างของอัตราดอกเบี้ยระหว่างสองอำนาจอธิปไตย กล่าวอีกนัยหนึ่งทฤษฎีอัตราดอกเบี้ยที่ครอบคลุมกล่าวว่าความแตกต่างระหว่างอัตราดอกเบี้ยในสองประเทศถูกลบล้างโดยเบี้ยประกันภัยของสกุลเงินสปอต / ล่วงหน้าเพื่อให้นักลงทุนไม่สามารถได้รับผลกำไรจากการเก็งกำไร

ตัวอย่าง

สมมติว่า Yahoo Inc. ซึ่งเป็น บริษัท ข้ามชาติในสหรัฐอเมริกาต้องจ่ายเงินให้กับพนักงานในยุโรปในสกุลเงินยูโรภายในหนึ่งเดือน Yahoo Inc. สามารถทำได้หลายวิธีโดยหนึ่งในนั้นระบุไว้ด้านล่าง -

Yahoo สามารถซื้อ Euro forward ต่อเดือน (30 วัน) เพื่อล็อคอัตราแลกเปลี่ยน จากนั้นสามารถนำเงินนี้ไปลงทุนในสกุลเงินดอลลาร์เป็นเวลา 30 วันหลังจากนั้นจะต้องแปลงดอลลาร์เป็นยูโร นี้เรียกว่าcovering, เนื่องจากตอนนี้ Yahoo Inc. จะไม่มีความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยน

Yahoo ยังสามารถแปลงดอลลาร์เป็นยูโรได้ในขณะนี้ที่อัตราแลกเปลี่ยนสปอต จากนั้นสามารถลงทุนเงินยูโรที่ได้รับในพันธบัตรยุโรป (สกุลเงินยูโร) เป็นเวลา 1 เดือน (ซึ่งจะมีเงินกู้เทียบเท่ายูโรเป็นเวลา 30 วัน) จากนั้น Yahoo สามารถชำระภาระผูกพันในสกุลเงินยูโรหลังจากผ่านไปหนึ่งเดือน

ภายใต้โมเดลนี้หาก Yahoo Inc. มั่นใจว่าจะได้รับความสนใจก็อาจเปลี่ยนดอลลาร์เป็นยูโรน้อยลงในวันนี้ เหตุผลนี้คือการเติบโตของยูโรจากดอกเบี้ยที่ได้รับ เป็นที่รู้จักกันในชื่อcovering เนื่องจากการแปลงดอลลาร์เป็นยูโรในอัตราสปอต Yahoo จึงขจัดความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยน

ความเท่าเทียมกันของอัตราดอกเบี้ยที่เปิดเผย (UIP)

ทฤษฎีอัตราดอกเบี้ยที่เปิดเผยกล่าวว่าการแข็งค่าที่คาดหวัง (หรือค่าเสื่อมราคา) ของสกุลเงินหนึ่ง ๆ จะถูกลบล้างโดยดอกเบี้ยที่ต่ำกว่า (หรือสูงกว่า)

ตัวอย่าง

ในตัวอย่างของอัตราดอกเบี้ยที่ครอบคลุมวิธีอื่น ๆ ที่ Yahoo Inc. สามารถนำไปใช้ได้คือการลงทุนเงินเป็นดอลลาร์และเปลี่ยนเป็นยูโรเมื่อชำระเงินหลังจากผ่านไปหนึ่งเดือน

วิธีนี้เรียกว่า uncovered, เนื่องจากความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยนใกล้เข้ามาในธุรกรรมดังกล่าว

อัตราดอกเบี้ยที่ครอบคลุมและอัตราดอกเบี้ยที่เปิดเผย

นักวิเคราะห์เชิงประจักษ์ร่วมสมัยยืนยันว่าทฤษฎีความเท่าเทียมกันของอัตราดอกเบี้ยที่เปิดเผยนั้นไม่เป็นที่แพร่หลาย อย่างไรก็ตามการละเมิดไม่ได้ใหญ่โตอย่างที่คิดไว้ก่อนหน้านี้ การละเมิดอยู่ในโดเมนสกุลเงินแทนที่จะขึ้นอยู่กับขอบฟ้าของเวลา

ในทางตรงกันข้ามความเท่าเทียมกันของอัตราดอกเบี้ยที่ครอบคลุมเป็นทฤษฎีที่ได้รับการยอมรับในช่วงไม่นานมานี้ในบรรดาเศรษฐกิจของ OECD โดยส่วนใหญ่เป็นการลงทุนระยะสั้น ค่าเบี่ยงเบนที่เห็นได้ชัดที่เกิดขึ้นในแบบจำลองดังกล่าวจะรวมอยู่ในต้นทุนการทำธุรกรรม

ผลกระทบของทฤษฎี IRP

หากทฤษฎี IRP ถืออยู่ก็สามารถลบล้างความเป็นไปได้ของการเก็งกำไร หมายความว่าแม้ว่านักลงทุนจะลงทุนในสกุลเงินในประเทศหรือต่างประเทศ ROI ก็จะเหมือนกับว่านักลงทุนได้ลงทุนในสกุลเงินในประเทศแล้ว

เมื่ออัตราดอกเบี้ยในประเทศต่ำกว่าอัตราดอกเบี้ยต่างประเทศสกุลเงินต่างประเทศจะต้องซื้อขายด้วยส่วนลดล่วงหน้า ใช้สำหรับการป้องกันการเก็งกำไรในสกุลเงินต่างประเทศ

หากสกุลเงินต่างประเทศไม่มีส่วนลดล่วงหน้าหรือเมื่อส่วนลดล่วงหน้าไม่มากพอที่จะหักล้างข้อได้เปรียบของอัตราดอกเบี้ยโอกาสในการเก็งกำไรจะมีให้สำหรับนักลงทุนในประเทศ ดังนั้นนักลงทุนในประเทศบางครั้งอาจได้รับประโยชน์จากการลงทุนจากต่างประเทศ

เมื่ออัตราในประเทศสูงกว่าอัตราดอกเบี้ยต่างประเทศสกุลเงินต่างประเทศจะต้องซื้อขายด้วยเบี้ยประกันภัยล่วงหน้า นี่เป็นอีกครั้งที่จะชดเชยการป้องกันการเก็งกำไรในประเทศในประเทศ

เมื่อสกุลเงินต่างประเทศไม่มีค่าพรีเมี่ยมล่วงหน้าหรือเมื่อพรีเมี่ยมล่วงหน้าไม่มากพอที่จะทำให้ความได้เปรียบของประเทศในประเทศเป็นโมฆะโอกาสในการเก็งกำไรจะมีให้สำหรับนักลงทุนต่างชาติ ดังนั้นนักลงทุนต่างชาติจะได้กำไรจากการลงทุนในตลาดในประเทศ