การเงินระหว่างประเทศ - คู่มือฉบับย่อ

การเงินระหว่างประเทศเป็นส่วนสำคัญของเศรษฐศาสตร์การเงิน โดยส่วนใหญ่จะกล่าวถึงประเด็นที่เกี่ยวข้องกับปฏิสัมพันธ์ทางการเงินของอย่างน้อยสองประเทศขึ้นไป การเงินระหว่างประเทศเกี่ยวข้องกับเรื่องต่างๆเช่นอัตราแลกเปลี่ยนของสกุลเงินระบบการเงินของโลกการลงทุนโดยตรงจากต่างประเทศ (FDI) และประเด็นสำคัญอื่น ๆ ที่เกี่ยวข้องกับการจัดการการเงินระหว่างประเทศ

เช่นเดียวกับการค้าและธุรกิจระหว่างประเทศ international financeเกิดขึ้นเนื่องจากกิจกรรมทางเศรษฐกิจของธุรกิจรัฐบาลและองค์กรต่างๆได้รับผลกระทบจากการดำรงอยู่ของประเทศต่างๆ เป็นที่ทราบกันดีอยู่แล้วว่าประเทศต่างๆมักจะยืมและให้ยืมซึ่งกันและกัน ในการซื้อขายดังกล่าวหลายประเทศใช้สกุลเงินของตนเอง ดังนั้นเราต้องเข้าใจว่าสกุลเงินเปรียบเทียบกันอย่างไร นอกจากนี้เราควรมีความเข้าใจเป็นอย่างดีว่าสินค้าเหล่านี้ได้รับการชำระเงินอย่างไรและอะไรคือปัจจัยกำหนดราคาที่สกุลเงินซื้อขาย

Note - ธนาคารโลกบรรษัทการเงินระหว่างประเทศ (IFC) กองทุนการเงินระหว่างประเทศ (IMF) และสำนักงานวิจัยเศรษฐกิจแห่งชาติ (NBER) เป็นองค์กรการเงินระหว่างประเทศที่มีชื่อเสียง

การค้าระหว่างประเทศเป็นปัจจัยที่สำคัญที่สุดประการหนึ่งของการเติบโตและความมั่งคั่งของเศรษฐกิจที่เข้าร่วม ความสำคัญของมันเพิ่มขึ้นหลายเท่าเนื่องจากโลกาภิวัตน์ ยิ่งไปกว่านั้นการฟื้นตัวของสหรัฐจากการเป็นเจ้าหนี้ระหว่างประเทศรายใหญ่ที่สุดจนกลายเป็นลูกหนี้ระหว่างประเทศรายใหญ่ที่สุดถือเป็นประเด็นสำคัญ ประเด็นเหล่านี้เป็นส่วนหนึ่งของเศรษฐศาสตร์มหภาคระหว่างประเทศซึ่งนิยมเรียกว่าการเงินระหว่างประเทศ

ความสำคัญของการเงินระหว่างประเทศ

การเงินระหว่างประเทศมีบทบาทสำคัญในการค้าระหว่างประเทศและการแลกเปลี่ยนสินค้าและบริการระหว่างเศรษฐกิจ มีความสำคัญด้วยเหตุผลหลายประการเหตุผลที่น่าสังเกตมากที่สุดอยู่ที่นี่ -

การเงินระหว่างประเทศเป็นเครื่องมือสำคัญในการค้นหาอัตราแลกเปลี่ยนเปรียบเทียบอัตราเงินเฟ้อทำความเข้าใจเกี่ยวกับการลงทุนในตราสารหนี้ระหว่างประเทศตรวจสอบสถานะทางเศรษฐกิจของประเทศอื่น ๆ และตัดสินตลาดต่างประเทศ

อัตราแลกเปลี่ยนมีความสำคัญมากในการเงินระหว่างประเทศเนื่องจากช่วยให้เรากำหนดมูลค่าสัมพัทธ์ของสกุลเงินได้ การเงินระหว่างประเทศช่วยในการคำนวณอัตราเหล่านี้

ปัจจัยทางเศรษฐกิจต่างๆช่วยในการตัดสินใจลงทุนระหว่างประเทศ ปัจจัยทางเศรษฐกิจของเศรษฐกิจช่วยในการพิจารณาว่าเงินของนักลงทุนปลอดภัยกับตราสารหนี้ต่างประเทศหรือไม่

การใช้ IFRSเป็นปัจจัยสำคัญสำหรับการเงินระหว่างประเทศหลายขั้นตอน งบการเงินที่จัดทำโดยประเทศที่ใช้ IFRS มีความคล้ายคลึงกัน ช่วยให้หลายประเทศปฏิบัติตามระบบการรายงานที่คล้ายคลึงกัน

ระบบ IFRS ซึ่งเป็นส่วนหนึ่งของการเงินระหว่างประเทศยังช่วยในการประหยัดเงินด้วยการปฏิบัติตามกฎการรายงานตามมาตรฐานการบัญชีเดียว

การเงินระหว่างประเทศเติบโตขึ้นเนื่องจากกระแสโลกาภิวัตน์ ช่วยให้เข้าใจพื้นฐานขององค์กรระหว่างประเทศทั้งหมดและรักษาความสมดุลระหว่างกัน

ระบบการเงินระหว่างประเทศรักษาสันติภาพระหว่างประเทศ หากไม่มีมาตรการทางการเงินที่มั่นคงทุกประเทศก็จะทำงานเพื่อผลประโยชน์ส่วนตน การเงินระหว่างประเทศช่วยในการรักษาปัญหานั้นไว้

องค์กรการเงินระหว่างประเทศเช่น IMF ธนาคารโลก ฯลฯ มีบทบาทเป็นคนกลางในการจัดการข้อพิพาททางการเงินระหว่างประเทศ

การดำรงอยู่ของระบบการเงินระหว่างประเทศหมายความว่ามีความเป็นไปได้ที่จะเกิดวิกฤตการเงินระหว่างประเทศ นี่คือจุดที่การศึกษาการเงินระหว่างประเทศมีความสำคัญมาก หากต้องการทราบเกี่ยวกับวิกฤตการเงินระหว่างประเทศเราต้องเข้าใจธรรมชาติของระบบการเงินระหว่างประเทศ

หากไม่มีการเงินระหว่างประเทศโอกาสที่จะเกิดความขัดแย้งและด้วยเหตุนี้ความยุ่งเหยิงจึงปรากฏชัด การเงินระหว่างประเทศช่วยให้ปัญหาระหว่างประเทศอยู่ในสภาพที่มีระเบียบวินัย

ในช่วงสองทศวรรษที่ผ่านมาเศรษฐกิจการเงินมีความเชื่อมโยงกันมากขึ้นทั่วโลก ผลกระทบของโลกาภิวัตน์เกิดขึ้นในทุกแง่มุมของเศรษฐกิจ โลกาภิวัตน์ทางการเงินได้ให้ประโยชน์อย่างมากต่อเศรษฐกิจของประเทศและต่อทั้งนักลงทุนและผู้สร้างความมั่งคั่ง อย่างไรก็ตามมันมีผลกระทบต่อตลาดการเงินเช่นกัน

ขับเคลื่อนกองกำลังของโลกาภิวัตน์ทางการเงิน

เมื่อเราพูดถึงโลกาภิวัตน์ทางการเงินมีปัจจัยหลัก 4 ประการที่ต้องพิจารณา พวกเขาคือ -

Advancement in information and communication technologies - ความก้าวหน้าทางเทคโนโลยีทำให้ผู้เล่นในตลาดและรัฐบาลมีประสิทธิภาพมากขึ้นในการรวบรวมข้อมูลที่จำเป็นในการจัดการความเสี่ยงทางการเงิน

Globalization of national economies- โลกาภิวัตน์ทางเศรษฐกิจทำให้การผลิตการบริโภคและการลงทุนกระจายไปตามสถานที่ทางภูมิศาสตร์ต่างๆ เนื่องจากอุปสรรคในการค้าระหว่างประเทศลดลงการไหลเวียนของสินค้าและบริการระหว่างประเทศเพิ่มขึ้นอย่างมาก

Liberalization of national financial and capital markets- การเปิดเสรีและการปรับปรุงอย่างรวดเร็วในไอทีและโลกาภิวัตน์ของเศรษฐกิจของประเทศส่งผลให้เกิดนวัตกรรมทางการเงินที่แพร่หลายอย่างมาก ได้เพิ่มการเติบโตของการเคลื่อนย้ายเงินทุนระหว่างประเทศ

Competition among intermediary services providers- การแข่งขันเพิ่มขึ้นอย่างมากมายเนื่องจากความก้าวหน้าทางเทคโนโลยีและการเปิดเสรีทางการเงิน ประเภทใหม่ของหน่วยงานทางการเงินที่ไม่ใช่ธนาคารรวมถึงนักลงทุนสถาบันก็เกิดขึ้นเช่นกัน

การเปลี่ยนแปลงในตลาดทุน

แรงผลักดันของโลกาภิวัตน์ทางการเงินได้นำไปสู่การเปลี่ยนแปลงอย่างมากสี่ประการในโครงสร้างของตลาดทุนในประเทศและระหว่างประเทศ

ประการแรกระบบธนาคารอยู่ภายใต้กระบวนการ disintermediation. สื่อกลางทางการเงินเกิดขึ้นมากขึ้นผ่านหลักทรัพย์ที่ซื้อขายได้และไม่ได้ผ่านการกู้ยืมจากธนาคารและเงินฝาก

ประการที่สองการจัดหาเงินทุนข้ามพรมแดนเพิ่มขึ้น ขณะนี้นักลงทุนพยายามเพิ่มผลตอบแทนโดยการกระจายพอร์ตการลงทุนไปต่างประเทศ ตอนนี้พวกเขากำลังแสวงหาโอกาสในการลงทุนที่ดีที่สุดจากทั่วโลก

ประการที่สามสถาบันการเงินที่ไม่ใช่สถาบันการเงินกำลังแข่งขันกับธนาคารในประเทศและต่างประเทศทำให้ราคาของตราสารทางการเงินลดลง พวกเขากำลังใช้ประโยชน์จากการประหยัดจากขนาด

ประการที่สี่ธนาคารเข้าถึงตลาดที่นอกเหนือจากธุรกิจดั้งเดิม ทำให้ธนาคารสามารถกระจายแหล่งที่มาของรายได้และความเสี่ยง

ประโยชน์และความเสี่ยงของโลกาภิวัตน์ทางการเงิน

ประโยชน์ที่สำคัญประการหนึ่งของกระแสโลกาภิวัตน์ทางการเงินคือความเสี่ยงของ "วิกฤตสินเชื่อ" ลดลงจนอยู่ในระดับต่ำมาก เมื่อธนาคารตกอยู่ในภาวะตึงเครียดพวกเขาสามารถระดมทุนจากตลาดทุนระหว่างประเทศได้

ข้อดีอีกประการหนึ่งคือเมื่อมีทางเลือกมากขึ้นผู้กู้และนักลงทุนจะได้รับราคาที่ดีขึ้นในการจัดหาเงินทุน บริษัท สามารถจัดหาเงินลงทุนได้ในราคาถูกกว่า

ข้อเสียคือตอนนี้ตลาดมีความผันผวนอย่างมากและอาจเป็นภัยคุกคามต่อเสถียรภาพทางการเงิน โลกาภิวัตน์ทางการเงินได้เปลี่ยนแปลงความสมดุลของความเสี่ยงในตลาดทุนระหว่างประเทศ

ด้วยกระแสโลกาภิวัตน์ทางการเงินธนาคารและธุรกิจที่มีความน่าเชื่อถือในตลาดเกิดใหม่สามารถลดต้นทุนการกู้ยืมได้ อย่างไรก็ตามตลาดเกิดใหม่ที่มีธนาคารที่อ่อนแอหรือมีการจัดการที่ไม่ดีมีความเสี่ยง

การปกป้องเสถียรภาพทางการเงิน

วิกฤตการณ์ของทศวรรษ 1990 แสดงให้เห็นถึงความสำคัญของการจัดการหนี้สาธารณะอย่างรอบคอบการเปิดเสรีบัญชีเงินทุนที่มีประสิทธิภาพและการจัดการระบบการเงินในประเทศ

สถาบันการเงินเอกชนและผู้เล่นในตลาดสามารถมีส่วนร่วมในการสร้างเสถียรภาพทางการเงินได้โดยการจัดการธุรกิจของตนให้ดีและหลีกเลี่ยงการรับความเสี่ยงโดยไม่จำเป็น

เนื่องจากเสถียรภาพทางการเงินเป็นผลดีต่อสาธารณะทั่วโลกรัฐบาลและหน่วยงานกำกับดูแลก็มีบทบาทสำคัญเช่นกัน ขอบเขตของบทบาทนี้เริ่มมีความเป็นสากลมากขึ้น

IMF เป็นผู้มีบทบาทสำคัญเช่นกัน การริเริ่มการเฝ้าระวังทั่วโลกเพื่อเพิ่มขีดความสามารถในการจัดการเสถียรภาพทางการเงินระหว่างประเทศยังต้องติดตาม

เป็นสิ่งสำคัญในการวัดผลการดำเนินงานของเศรษฐกิจ Balance of Payment(BOP) เป็นวิธีหนึ่งที่ทำได้ แสดงภาพรวมของธุรกรรมทั้งหมดของเศรษฐกิจกับประเทศอื่น ๆ ต้องคำนึงถึงการไหลเข้าสุทธิและการไหลออกของเงินเข้าบัญชีแล้วแยกความแตกต่างออกเป็นส่วน ๆ สิ่งสำคัญคือต้องปรับสมดุลบัญชีทั้งหมดของ BOP ในกรณีที่เกิดความไม่สมดุลเพื่อให้สามารถวัดและนำธุรกรรมทางเศรษฐกิจมาพิจารณาได้อย่างเป็นระบบและรอบคอบ

ดุลการชำระเงินคือคำสั่งที่แสดงธุรกรรมของเศรษฐกิจกับโลกที่เหลืออยู่ในช่วงเวลาที่กำหนด บางครั้งเรียกอีกอย่างว่าดุลการชำระเงินระหว่างประเทศ BOP รวมธุรกรรมแต่ละรายการระหว่างผู้มีถิ่นที่อยู่ในประเทศและผู้ที่ไม่ได้อยู่อาศัย

บัญชีกระแสรายวันและบัญชีทุน

ธุรกรรมทั้งหมดใน BOP แบ่งออกเป็นสองบัญชี: current account และ capital account.

Current account- หมายถึงการชำระเงินสุทธิครั้งสุดท้ายที่ประเทศจะได้รับเมื่อมีการเกินดุลหรือใช้จ่ายเมื่อขาดดุล ได้มาจากการเพิ่มbalance of trade (รายได้จากการส่งออกลบด้วยค่าใช้จ่ายในการนำเข้า), factor income (รายได้จากการลงทุนในต่างประเทศลบด้วยค่าใช้จ่ายสำหรับการลงทุนในต่างประเทศ) และอื่น ๆ cash transfers. ปัจจุบันคำหมายถึงว่ามันครอบคลุมการทำธุรกรรมที่เกิดขึ้น "ที่นี่และตอนนี้"

Capital account- แสดงการเปลี่ยนแปลงสุทธิในการเป็นเจ้าของสินทรัพย์ต่างประเทศของประเทศ บัญชีทุนประกอบด้วยreserve บัญชี (การเปลี่ยนแปลงสุทธิของการแลกเปลี่ยนเงินตราต่างประเทศของธนาคารกลางของประเทศในการดำเนินงานในตลาด) loans and investmentsที่ทำโดยประเทศ (ไม่รวมการจ่ายดอกเบี้ยและเงินปันผลในอนาคตที่ได้จากเงินกู้และการลงทุน) หากอัตราแลกเปลี่ยนสุทธิเป็นลบแสดงว่าบัญชีทุนขาดดุล

ข้อมูล BOP ไม่รวมการชำระเงินจริง ค่อนข้างจะเกี่ยวข้องกับการทำธุรกรรม ซึ่งหมายความว่าตัวเลขของ BOP อาจแตกต่างอย่างมีนัยสำคัญจากการชำระเงินสุทธิให้กับกิจการในช่วงระยะเวลาหนึ่ง

ข้อมูล BOP มีความสำคัญอย่างยิ่งในการตัดสินใจกำหนดนโยบายเศรษฐกิจของประเทศและระหว่างประเทศ ส่วนหนึ่งของ BOP เช่นความไม่สมดุลของบัญชีเดินสะพัดและการลงทุนโดยตรงจากต่างประเทศ (FDI) เป็นประเด็นที่สำคัญมากซึ่งกล่าวถึงในนโยบายเศรษฐกิจของประเทศ นโยบายเศรษฐกิจที่มีวัตถุประสงค์เฉพาะส่งผลกระทบต่อ BOP

The Tweak in Case of IMF

คำศัพท์ BOP ของ IMF ใช้คำว่า "บัญชีการเงิน" เพื่อรวมการทำธุรกรรมที่อยู่ภายใต้คำจำกัดความอื่นจะรวมอยู่ในบัญชีทุนทั่วไป IMF ใช้คำว่าcapital accountสำหรับธุรกรรมส่วนย่อยที่เป็นส่วนเล็ก ๆ ของบัญชีเงินทุนโดยรวม IMF จะคำนวณธุรกรรมในส่วนเพิ่มเติมระดับบนสุดของบัญชี BOP

ข้อมูลประจำตัว BOP ตามคำศัพท์ของ IMF สามารถเขียนเป็น -

บัญชีกระแสรายวัน + บัญชีการเงิน + บัญชีทุน + รายการดุล = 0

ตาม IMF คำว่า current account มีหน่วยงานย่อยชั้นนำ 3 ส่วน ได้แก่ บัญชีสินค้าและบริการ (ดุลการค้าโดยรวม) บัญชีรายได้หลัก (รายได้ปัจจัย) และบัญชีรายได้รอง (การโอนเงิน)

สิ่งที่ควรทราบ

BOP เป็นบัญชีที่แสดงค่าใช้จ่ายที่เกิดขึ้นโดยผู้บริโภคและ บริษัท เกี่ยวกับสินค้าและบริการที่นำเข้า

BOP ยังเป็นตัวชี้ให้เห็นว่า บริษัท ที่ประสบความสำเร็จในการส่งออกไปต่างประเทศเป็นจำนวนเท่าใด

เงินหรือเงินตราต่างประเทศที่เข้าสู่ประเทศจะถือเป็นรายการที่เป็นบวก (เช่นการส่งออกไปขายยังต่างประเทศ)

เงินที่ออกไปหรือค่าใช้จ่ายของเงินตราต่างประเทศจะถูกปรับเป็นรายการเชิงลบ (เช่นการนำเข้าเช่นสินค้าและบริการ)

ตาราง BOP สำหรับประเทศสมมุติ

ตารางต่อไปนี้แสดง BOP สำหรับประเทศสมมุติ

| รายการของ BoP | ยอดคงเหลือสุทธิ (พันล้านดอลลาร์) | แสดงความคิดเห็น |

|---|---|---|

| บัญชีกระแสรายวัน | ||

| (A) ดุลการค้าสินค้า | -20 | มีการขาดดุลการค้าในสินค้า |

| (B) ดุลการค้าบริการ | +10 | มีการเกินดุลการค้าบริการ |

| (C) รายได้จากการลงทุนสุทธิ | -12 | รายได้สุทธิไหลออกเช่นผลกำไรของ บริษัท ระหว่างประเทศ |

| (D) การโอนเงินไปต่างประเทศสุทธิ | +8 | การไหลเข้าสุทธิของการโอนเงินจากการโอนเงินจากพลเมืองที่ไม่มีถิ่นที่อยู่ |

| การเพิ่ม A + B + C + D = ยอดเงินในบัญชีปัจจุบัน | -14 | โดยรวมแล้วประเทศขาดดุลบัญชีเดินสะพัด |

| Financial Account | ||

| ดุลยภาพสุทธิของกระแสการลงทุนโดยตรงจากต่างประเทศ | +5 | การไหลเข้าสุทธิของ FDI ที่เป็นบวก |

| ความสมดุลสุทธิของกระแสการลงทุนในพอร์ตการลงทุน | +2 | การไหลเข้าสุทธิที่เป็นบวกในตลาดตราสารทุนอสังหาริมทรัพย์ ฯลฯ |

| ดุลสุทธิของกระแสการธนาคารระยะสั้น | -2 | การไหลออกสุทธิเล็กน้อยจากระบบธนาคารของประเทศ |

| ปรับสมดุลรายการ | +2 | เพื่อสะท้อนข้อผิดพลาดและการละเว้นในการคำนวณข้อมูล |

| การเปลี่ยนแปลงการสำรองทองคำและเงินตราต่างประเทศ | +7 | (หมายความว่าทองคำและทุนสำรองเงินตราต่างประเทศลดลง |

| ดุลการชำระเงินโดยรวม | 0 | |

ความไม่สมดุลของ BOP

BOP ต้องสร้างความสมดุลอย่างไรก็ตามการเกินดุลหรือการขาดดุลในแต่ละองค์ประกอบอาจทำให้เกิดความไม่สมดุล มีความกังวลเกี่ยวกับการขาดดุลในบัญชีเดินสะพัด ประเภทของการขาดดุลที่มักก่อให้เกิดความกังวล ได้แก่ -

ขาดดุลการค้าที่มองเห็นได้ในกรณีของประเทศที่นำเข้าสินค้าอย่างมีนัยสำคัญมากกว่าการส่งออก

โดยรวมขาดดุลบัญชีเดินสะพัด

การขาดดุลพื้นฐานซึ่งเป็นบัญชีกระแสรายวันบวก FDI โดยไม่รวมเงินกู้ยืมระยะสั้นและบัญชีสำรอง

เหตุผลเบื้องหลังความไม่สมดุลของ BOP

โดยทั่วไปแล้วปัจจัยของบัญชีเดินสะพัดถือเป็นสาเหตุหลักที่อยู่เบื้องหลังความไม่สมดุลของ BOP ซึ่งรวมถึงอัตราแลกเปลี่ยนการขาดดุลการคลังความสามารถในการแข่งขันทางธุรกิจและพฤติกรรมส่วนตัว

อีกทางหนึ่งเชื่อกันว่าบัญชีเงินทุนเป็นตัวขับเคลื่อนสำคัญของความไม่สมดุลซึ่งความอิ่มเอมใจในการออมทั่วโลกที่สร้างขึ้นโดยผู้ออมในประเทศส่วนเกินจะนำหน้าโอกาสในการลงทุนในปัจจุบัน

สำรองทรัพย์สิน

BOP กำหนดสินทรัพย์สำรองเป็นสกุลเงินหรือมูลค่ามาตรฐานอื่น ๆ ที่ใช้สำหรับเงินสำรองต่างประเทศ สินทรัพย์สำรองอาจเป็นทองคำหรือดอลลาร์สหรัฐก็ได้

Global Reserves

ตามข้อมูลของ IMF ระหว่างปี 2543 ถึงกลางปี 2552 เงินสำรองอย่างเป็นทางการเพิ่มขึ้นจาก 1,900 พันล้านดอลลาร์เป็น $6,800 billion. Global reserves were at the top, about $7,500 พันล้านในกลางปี 2551 จากนั้นทุนสำรองลดลงประมาณ $430 billion during the financial crisis. From Feb 2009, global reserves increased again to reach $9,200 พันล้านภายในสิ้นปี 2553

วิกฤต BOP

วิกฤต BOP หรือ currency crisis,คือความไม่สามารถของชาติที่จะจ่ายสำหรับการนำเข้าที่จำเป็นและ / หรือคืนหนี้ที่รอดำเนินการ วิกฤตดังกล่าวเกิดขึ้นพร้อมกับค่าเงินของประเทศที่ลดลงอย่างรวดเร็วมาก โดยทั่วไปแล้ววิกฤตมักเกิดจากการไหลเข้าของเงินทุนจำนวนมาก

วิธีแก้ไขความไม่สมดุลของ BOP

มีสามกระบวนการที่เป็นไปได้ในการแก้ไขความไม่สมดุลของ BOP -

- การปรับอัตราแลกเปลี่ยน

- การปรับราคาภายในประเทศพร้อมกับระดับความต้องการและ

- การปรับตามกฎ

ปรับสมดุลใหม่โดยการเปลี่ยนอัตราแลกเปลี่ยน

หากราคาสกุลเงินของประเทศเพิ่มขึ้นก็จะทำให้การส่งออกแข่งขันน้อยลงและนำเข้าถูกลง

เมื่อประเทศส่งออกมากกว่าสิ่งที่นำเข้าความต้องการสกุลเงินจะเพิ่มขึ้นในต่างประเทศเพราะในที่สุดประเทศอื่น ๆ ก็แสวงหาสกุลเงินของประเทศเพื่อจ่ายสำหรับการส่งออก ดังนั้นหากประเทศมีรายได้เพิ่มขึ้นก็จะเปลี่ยน (เพิ่ม) อัตราแลกเปลี่ยนเพื่อให้มีส่วนเกินดุลบัญชีเดินสะพัด

การปรับสมดุลโดยการปรับราคาและอุปสงค์ภายใน

นโยบายที่เป็นไปได้คือการเพิ่มระดับความต้องการภายใน (เช่นการใช้จ่ายสินค้าของประเทศ) อีกทางเลือกหนึ่งสำหรับบัญชีกระแสรายวันคือเงินออมส่วนเกินจากการลงทุน นั่นคือ,

บัญชีกระแสรายวัน = การออมแห่งชาติ - การลงทุนแห่งชาติ

เมื่อเงินออมเกินดุลประเทศก็สามารถเพิ่มการลงทุนได้ ตัวอย่างเช่นในปี 2552 เยอรมนีได้แก้ไขรัฐธรรมนูญเพื่อลดการเกินดุลโดยอุปสงค์ที่เพิ่มขึ้น

กลไกการปรับสมดุลตามกฎ

นอกจากนี้ประเทศต่างๆยังสามารถตกลงที่จะกำหนดอัตราแลกเปลี่ยนซึ่งกันและกันจากนั้นพยายามแก้ไขความไม่สมดุลโดยการเปลี่ยนแปลงอัตราแลกเปลี่ยนตามกฎและการเจรจาซึ่งกันและกัน

Bretton Woods system ของอัตราแลกเปลี่ยนคงที่ แต่ปรับได้เป็นตัวอย่างของระบบที่อิงตามกฎ

Keynesian Idea for Rules-based Rebalancing

จอห์นเมย์นาร์ดเคนส์เชื่อว่าส่วนเกินกำหนดส่งผลเสียต่อเศรษฐกิจโลก เขาแนะนำว่ากลไกการสร้างสมดุลแบบดั้งเดิมควรเพิ่มการคุกคามของการครอบครองส่วนของรายได้ส่วนเกินหากประเทศที่เกินดุลเลือกที่จะไม่ใช้จ่ายไปกับการนำเข้าเพิ่มเติม

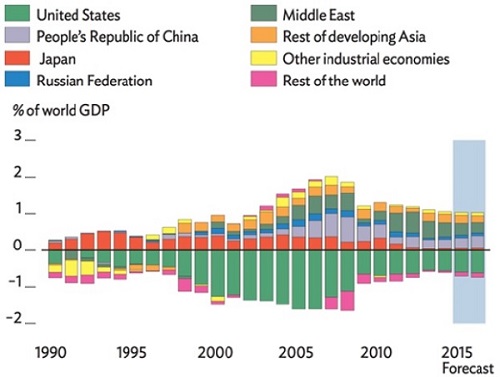

กราฟต่อไปนี้แสดงยอดคงเหลือในบัญชีปัจจุบันของประเทศต่างๆเป็นเปอร์เซ็นต์ของ GDP ของโลก

มีผู้เล่นหลายคนในตลาดแลกเปลี่ยนเงินตราต่างประเทศ (Forex) และทุกคนมีความสำคัญไม่ทางใดก็ทางหนึ่ง ในบทนี้เราจะนำแต่ละส่วนมาตรวจสอบคุณลักษณะและความรับผิดชอบหลักของพวกเขาในตลาด Forex โดยรวม

ที่น่าสนใจคือเทคโนโลยีอินเทอร์เน็ตได้เปลี่ยนแปลงนโยบายการดำรงอยู่และการทำงานของผู้เล่นในตลาด Forex ขณะนี้ผู้เล่นเหล่านี้สามารถเข้าถึงข้อมูลได้ง่ายขึ้นและมีประสิทธิผลมากขึ้นและรวดเร็วในการนำเสนอบริการตามลำดับ

Capitalization และ sophisticationเป็นสองปัจจัยหลักในการจัดประเภทผู้เล่นในตลาด Forex ปัจจัยด้านความซับซ้อนรวมถึงเทคนิคการจัดการเงินระดับเทคโนโลยีความสามารถในการวิจัยและระดับของวินัย เมื่อพิจารณาจากมาตรการกว้าง ๆ ทั้งสองนี้มีผู้เล่นในตลาด Forex รายใหญ่หกราย -

- ธนาคารพาณิชย์และการลงทุน

- ธนาคารกลาง

- ธุรกิจและองค์กร

- ผู้จัดการกองทุนกองทุนป้องกันความเสี่ยงและกองทุนความมั่งคั่งแห่งชาติ

- แพลตฟอร์มการซื้อขายบนอินเทอร์เน็ต

- นายหน้าค้าปลีก - ตัวแทนจำหน่ายออนไลน์

รูปต่อไปนี้แสดงถึงการแบ่งกลุ่มจากบนลงล่างของผู้เล่นในตลาดแลกเปลี่ยนเงินตราต่างประเทศในแง่ของปริมาณที่พวกเขาจัดการในตลาด

ธนาคารพาณิชย์และการลงทุน

ธนาคารไม่จำเป็นต้องมีการแนะนำ มีอยู่ทั่วไปและมากมาย บทบาทของพวกเขามีความสำคัญอย่างยิ่งในเครือข่าย Forex ธนาคารมีส่วนร่วมในตลาดสกุลเงินเพื่อลดความเสี่ยงจากอัตราแลกเปลี่ยนของตนเองและของลูกค้า ธนาคารยังพยายามทวีคูณความมั่งคั่งของผู้ถือหุ้นของตน

แต่ละธนาคารมีความแตกต่างกันในแง่ขององค์กรและนโยบายการทำงาน แต่แต่ละธนาคารมี dealing deskรับผิดชอบในการประมวลผลคำสั่งการทำตลาดและการบริหารความเสี่ยง โต๊ะซื้อขายมีบทบาทในการทำกำไรโดยการซื้อขายสกุลเงินโดยตรงผ่านการป้องกันความเสี่ยงการเก็งกำไรหรือกลยุทธ์ทางการเงินที่หลากหลาย

มีธนาคารหลายประเภทในตลาดฟอเร็กซ์ อาจมีขนาดใหญ่หรือเล็ก ธนาคารขนาดใหญ่ที่สุดจัดการกับเงินจำนวนมหาศาลที่มีการซื้อขายในทันที เป็นมาตรฐานทั่วไปสำหรับธนาคารในการซื้อขายพัสดุ 5 ถึง 10 ล้านดอลลาร์ คนที่ใหญ่ที่สุดสามารถจัดการพัสดุได้ 100 ถึง 500 ล้านดอลลาร์ ภาพต่อไปนี้แสดงผู้เข้าร่วมตลาดฟอเร็กซ์ 10 อันดับแรก

ธนาคารกลาง

ธนาคารกลางเป็นหน่วยงานทางการเงินที่โดดเด่นของประเทศ ธนาคารกลางปฏิบัติตามนโยบายเศรษฐกิจของแต่ละบุคคล พวกเขามักจะอยู่ภายใต้อำนาจของรัฐบาล พวกเขาอำนวยความสะดวกในการดำเนินนโยบายการเงินของรัฐบาล (การจัดการในการรักษาอุปทานและความพร้อมของเงิน) และเพื่อวางกลยุทธ์ในการปรับขึ้นและลงของมูลค่าของสกุลเงินของพวกเขา

เราได้พูดคุยกันก่อนหน้านี้เกี่ยวกับทรัพย์สินสำรอง ธนาคารกลางเป็นหน่วยงานที่รับผิดชอบในการเก็บเงินฝากเงินตราต่างประเทศที่เรียกว่า "เงินสำรอง" หรือ "ทุนสำรองทางการ" หรือ "ทุนสำรองระหว่างประเทศ"

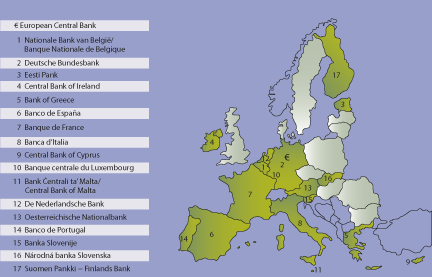

เงินสำรองที่ธนาคารกลางของประเทศหนึ่งถือไว้ใช้ในการจัดการกับนโยบายความสัมพันธ์กับต่างประเทศ มูลค่าเงินสำรองแสดงถึงคุณลักษณะที่สำคัญเกี่ยวกับความสามารถในการชำระหนี้ต่างประเทศของประเทศ นอกจากนี้ยังมีผลต่อมาตรการจัดอันดับความน่าเชื่อถือของประเทศ รูปต่อไปนี้แสดงธนาคารกลางของประเทศต่างๆในยุโรป

ธุรกิจและองค์กร

ผู้เข้าร่วมทั้งหมดที่เกี่ยวข้องกับตลาด forex ไม่มีอำนาจในการกำหนดราคาของสกุลเงินในฐานะผู้ดูแลสภาพคล่อง ผู้เล่นบางคนซื้อและขายสกุลเงินตามอัตราแลกเปลี่ยนที่เป็นอยู่ อาจดูเหมือนจะไม่สำคัญนัก แต่เป็นการจัดสรรปริมาณทั้งหมดที่มีการซื้อขายในตลาด

มี บริษัท และธุรกิจที่มีขนาดแตกต่างกัน พวกเขาอาจเป็นผู้นำเข้า / ผู้ส่งออกรายย่อยหรือผู้มีอิทธิพลที่เห็นได้ชัดและมีความสามารถในการหมุนเวียนเงินหลายพันล้านดอลลาร์ ผู้เล่นเหล่านี้ได้รับการระบุโดยลักษณะของนโยบายทางธุรกิจของพวกเขาซึ่งรวมถึง: (ก) วิธีที่พวกเขาได้รับหรือจ่ายสำหรับสินค้าหรือบริการที่พวกเขามักจะแสดงผลและ (ข) วิธีที่พวกเขาเกี่ยวข้องกับตัวเองในธุรกรรมทางธุรกิจหรือทุนที่ต้องการให้พวกเขาซื้อหรือ ขายเงินตราต่างประเทศ

"ผู้ค้าเชิงพาณิชย์" เหล่านี้มีจุดมุ่งหมายเพื่อใช้ประโยชน์จากตลาดการเงินเพื่อชดเชยความเสี่ยงและป้องกันความเสี่ยงจากการดำเนินงาน มีผู้ค้าบางรายที่ไม่ใช่เชิงพาณิชย์เช่นกัน ต่างจากผู้ค้าเชิงพาณิชย์ผู้ที่ไม่ใช่เชิงพาณิชย์ถือเป็นนักเก็งกำไร ผู้เล่นที่ไม่ใช่เชิงพาณิชย์ ได้แก่ นักลงทุนสถาบันรายใหญ่กองทุนป้องกันความเสี่ยงและหน่วยงานธุรกิจอื่น ๆ ที่ซื้อขายในตลาดการเงินเพื่อผลกำไร

รูปต่อไปนี้แสดงให้เห็นถึงธุรกิจและองค์กรที่โดดเด่นในตลาด Forex

ผู้จัดการกองทุนกองทุนป้องกันความเสี่ยงและกองทุนความมั่งคั่งแห่งชาติ

หมวดหมู่นี้ไม่เกี่ยวข้องกับการกำหนดราคาหรือควบคุมพวกเขา โดยพื้นฐานแล้วพวกเขาเป็นผู้จัดการเงินข้ามชาติและในประเทศ พวกเขาอาจจัดการเป็นเงินหลายร้อยล้านดอลลาร์เนื่องจากพอร์ตการลงทุนของเงินลงทุนมักมีขนาดค่อนข้างใหญ่

ผู้เข้าร่วมเหล่านี้มีกฎบัตรการลงทุนและภาระผูกพันต่อนักลงทุน เป้าหมายหลักของกองทุนเฮดจ์ฟันด์คือการทำกำไรและเพิ่มพอร์ตการลงทุน พวกเขาต้องการได้รับผลตอบแทนที่แน่นอนจากตลาด Forex และลดความเสี่ยง สภาพคล่องเลเวอเรจและต้นทุนต่ำในการสร้างสภาพแวดล้อมการลงทุนเป็นข้อดีของกองทุนป้องกันความเสี่ยง

ผู้จัดการกองทุนส่วนใหญ่ลงทุนในนามของลูกค้าหลายรายที่พวกเขามีเช่นกองทุนบำนาญนักลงทุนรายย่อยรัฐบาลและแม้แต่หน่วยงานของธนาคารกลาง กองทุนความมั่งคั่งแห่งชาติที่จัดการกลุ่มการลงทุนที่รัฐบาลให้การสนับสนุนเติบโตขึ้นในอัตราที่รวดเร็วในช่วงไม่กี่ปีที่ผ่านมา

แพลตฟอร์มการซื้อขายบนอินเทอร์เน็ต

อินเทอร์เน็ตเป็นส่วนหนึ่งของตลาดฟอเร็กซ์ในปัจจุบัน แพลตฟอร์มการซื้อขายบนอินเทอร์เน็ตทำหน้าที่จัดระบบการจับคู่ลูกค้า / คำสั่งซื้อ แพลตฟอร์มเหล่านี้มีหน้าที่ในการเป็นจุดเชื่อมต่อโดยตรงเพื่อสะสมสภาพคล่อง

นอกจากนี้ยังมีองค์ประกอบของมนุษย์ในกระบวนการนายหน้า มันรวมถึงทุกคนที่มีส่วนร่วมตั้งแต่ทันทีที่มีการสั่งซื้อเข้าสู่ระบบการซื้อขายจนกว่าจะได้รับการจัดการและจับคู่โดยคู่สัญญา หมวดหมู่นี้ได้รับการจัดการโดยเทคโนโลยี "direct-through-processing" (STP)

เช่นเดียวกับราคาของแพลตฟอร์มของโบรกเกอร์ Forex ปัจจุบันข้อตกลงระหว่างธนาคารจำนวนมากได้รับการจัดการทางอิเล็กทรอนิกส์โดยแพลตฟอร์มหลักสองแพลตฟอร์ม: Reuters web-based dealing system, และ Icap's EBS ซึ่งย่อมาจาก "ระบบนายหน้าอิเล็กทรอนิกส์ที่แทนที่นายหน้าซื้อขายเสียงที่เคยพบบ่อยในตลาดแลกเปลี่ยนเงินตราต่างประเทศแพลตฟอร์มการซื้อขายออนไลน์บางส่วนแสดงไว้ด้านล่าง

นายหน้าค้าปลีก - ตัวแทนจำหน่ายออนไลน์

ส่วนสุดท้ายของตลาด Forex คือ brokersมักจะเป็น บริษัท ขนาดใหญ่ที่มีการซื้อขายหมุนเวียนจำนวนมาก การหมุนเวียนนี้ให้โครงสร้างพื้นฐานแก่นักลงทุนทั่วไปในการลงทุนและทำกำไรในตลาดระหว่างธนาคาร โบรกเกอร์ส่วนใหญ่ถูกนำไปเป็นผู้ดูแลสภาพคล่องให้กับผู้ค้ารายย่อย เพื่อให้รูปแบบการกำหนดราคาสองทางที่แข่งขันได้และเป็นที่นิยมโบรกเกอร์เหล่านี้มักจะปรับตัวให้เข้ากับการเปลี่ยนแปลงทางเทคโนโลยีที่มีอยู่ในอุตสาหกรรม Forex

ผู้ค้าจำเป็นต้องสร้างผลกำไรอย่างอิสระในขณะที่ใช้ผู้ดูแลสภาพคล่องหรือมีการเข้าถึงที่สะดวกและตรงผ่าน ECN

นายหน้าซื้อขาย Forex ชดเชยตำแหน่งของพวกเขาในตลาดระหว่างธนาคาร แต่พวกเขาไม่ได้ดำเนินการในลักษณะเดียวกับที่ธนาคารทำ โบรกเกอร์ Forex ไม่พึ่งพาแพลตฟอร์มการซื้อขายเช่น EBS หรือ Reuters Dealing แต่จะมีฟีดข้อมูลของตัวเองที่สนับสนุนเครื่องมือกำหนดราคา

โดยทั่วไปโบรกเกอร์จำเป็นต้องมีเงินทุนจำนวนหนึ่งข้อตกลงทางธุรกิจตามกฎหมายและการติดต่อทางอิเล็กทรอนิกส์ที่ตรงไปตรงมากับธนาคารหนึ่งแห่งหรือหลายแห่ง

ความเท่าเทียมกันของอัตราดอกเบี้ยคืออะไร?

ความเท่าเทียมกันของอัตราดอกเบี้ย (IRP) เป็นทฤษฎีที่ความแตกต่างระหว่างอัตราดอกเบี้ยของสองประเทศยังคงเท่ากับส่วนต่างที่คำนวณโดยใช้อัตราแลกเปลี่ยนล่วงหน้าและเทคนิคอัตราแลกเปลี่ยนสปอต ความเท่าเทียมกันของอัตราดอกเบี้ยเชื่อมโยงดอกเบี้ยการแลกเปลี่ยนเฉพาะจุดและอัตราแลกเปลี่ยนเงินตราต่างประเทศ มีบทบาทสำคัญในตลาด Forex

ทฤษฎี IRP มีประโยชน์ในการวิเคราะห์ความสัมพันธ์ระหว่างอัตราสปอตและอัตราแลกเปลี่ยนล่วงหน้า (อนาคต) ที่เกี่ยวข้อง ตามทฤษฎีนี้จะไม่มีการเก็งกำไรในส่วนต่างของอัตราดอกเบี้ยระหว่างสองสกุลเงินที่แตกต่างกันและส่วนต่างจะแสดงในส่วนลดหรือส่วนต่างค่าสำหรับอัตราแลกเปลี่ยนล่วงหน้าสำหรับอัตราแลกเปลี่ยนเงินตราต่างประเทศ

ทฤษฎีนี้ยังให้ความสำคัญกับข้อเท็จจริงที่ว่าขนาดของเบี้ยประกันภัยล่วงหน้าหรือส่วนลดสำหรับสกุลเงินต่างประเทศนั้นเท่ากับความแตกต่างระหว่างอัตราดอกเบี้ยแบบทันทีและอัตราดอกเบี้ยล่วงหน้าของประเทศที่เปรียบเทียบกัน

ตัวอย่าง

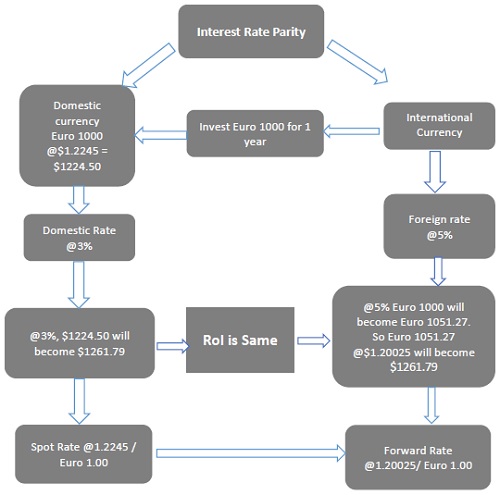

ให้เราพิจารณาลงทุน€ 1,000 เป็นเวลา 1 ปี ดังแสดงในรูปด้านล่างเรามีสองทางเลือกเป็นกรณีการลงทุน -

กรณีที่ 1: การลงทุนในบ้าน

ในสหรัฐอเมริกาให้อัตราแลกเปลี่ยนสปอตเป็น $ 1.2245 / € 1

ดังนั้นในทางปฏิบัติเราได้รับการแลกเปลี่ยนเป็นเงิน€ 1,000 ที่ $ 1.2245 = $ 1224.50

เราสามารถนำเงินจำนวนนี้ไปลงทุน $ 1224.50 ในอัตรา 3% เป็นเวลา 1 ปีซึ่งให้ผลตอบแทน $ 1261.79 ในตอนท้ายของปี

กรณีที่ 2: การลงทุนระหว่างประเทศ

นอกจากนี้เรายังสามารถลงทุน€ 1,000 ในตลาดต่างประเทศโดยอัตราดอกเบี้ยอยู่ที่ 5.0% เป็นเวลา 1 ปี

ดังนั้น€ 1,000 @ ของ 5% เป็นเวลา 1 ปี = € 1051.27

ให้อัตราแลกเปลี่ยนล่วงหน้าเป็น $ 1.20025 / € 1

ดังนั้นเราจึงซื้อไปข้างหน้า 1 ปีในอัตราแลกเปลี่ยนในอนาคตที่ 1.20025 ดอลลาร์ / 1 ยูโรเนื่องจากเราจำเป็นต้องแปลง 1,000 ยูโรของเรากลับไปเป็นสกุลเงินในประเทศนั่นคือดอลลาร์สหรัฐ

จากนั้นเราสามารถแปลง€ 1051.27 @ $ 1.20025 = $ 1261.79

ดังนั้นเมื่อไม่มี arbitrage, ผลตอบแทนจากการลงทุน (ROI) จะเท่ากันในทั้งสองกรณีไม่ว่าจะเลือกวิธีการลงทุนใดก็ตาม

Arbitrage เป็นกิจกรรมของการซื้อหุ้นหรือสกุลเงินในตลาดการเงินหนึ่งและขายในราคาพิเศษ (กำไร) ในอีกตลาดหนึ่ง

ความเท่าเทียมกันของอัตราดอกเบี้ยที่ครอบคลุม (CIRP)

ตามทฤษฎีอัตราดอกเบี้ยที่ครอบคลุมอัตราแลกเปลี่ยนล่วงหน้า (ส่วนลด) จะลบล้างความแตกต่างของอัตราดอกเบี้ยระหว่างสองอำนาจอธิปไตย กล่าวอีกนัยหนึ่งทฤษฎีอัตราดอกเบี้ยที่ครอบคลุมกล่าวว่าความแตกต่างระหว่างอัตราดอกเบี้ยในสองประเทศนั้นถูกลบล้างโดยเบี้ยประกันภัยของสกุลเงินสปอต / ล่วงหน้าเพื่อให้นักลงทุนไม่สามารถได้รับผลกำไรจากการเก็งกำไร

ตัวอย่าง

สมมติว่า Yahoo Inc. ซึ่งเป็น บริษัท ข้ามชาติในสหรัฐอเมริกาต้องจ่ายเงินให้กับพนักงานในยุโรปในสกุลเงินยูโรภายในหนึ่งเดือน Yahoo Inc. สามารถทำได้หลายวิธีโดยหนึ่งในนั้นระบุไว้ด้านล่าง -

Yahoo สามารถซื้อ Euro forward ต่อเดือน (30 วัน) เพื่อล็อคอัตราแลกเปลี่ยน จากนั้นสามารถนำเงินนี้ไปลงทุนในสกุลเงินดอลลาร์เป็นเวลา 30 วันหลังจากนั้นจะต้องแปลงดอลลาร์เป็นยูโร นี้เรียกว่าcovering, เนื่องจากตอนนี้ Yahoo Inc. จะไม่มีความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยน

Yahoo ยังสามารถแปลงดอลลาร์เป็นยูโรได้ในขณะนี้ที่อัตราแลกเปลี่ยนสปอต จากนั้นสามารถลงทุนเงินยูโรที่ได้รับในพันธบัตรยุโรป (สกุลเงินยูโร) เป็นเวลา 1 เดือน (ซึ่งจะมีเงินกู้เทียบเท่ายูโรเป็นเวลา 30 วัน) จากนั้น Yahoo สามารถชำระภาระผูกพันในสกุลเงินยูโรหลังจากผ่านไปหนึ่งเดือน

ภายใต้โมเดลนี้หาก Yahoo Inc. มั่นใจว่าจะได้รับความสนใจก็อาจเปลี่ยนดอลลาร์เป็นยูโรน้อยลงในวันนี้ เหตุผลนี้คือการเติบโตของยูโรจากดอกเบี้ยที่ได้รับ เป็นที่รู้จักกันในชื่อcovering เนื่องจากการแปลงดอลลาร์เป็นยูโรในอัตราสปอต Yahoo จึงขจัดความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยน

ความเท่าเทียมกันของอัตราดอกเบี้ยที่เปิดเผย (UIP)

ทฤษฎีอัตราดอกเบี้ยที่เปิดเผยกล่าวว่าการแข็งค่าที่คาดหวัง (หรือค่าเสื่อมราคา) ของสกุลเงินหนึ่ง ๆ จะถูกลบล้างโดยดอกเบี้ยที่ต่ำกว่า (หรือสูงกว่า)

ตัวอย่าง

ในตัวอย่างของอัตราดอกเบี้ยที่ครอบคลุมวิธีอื่น ๆ ที่ Yahoo Inc. สามารถนำไปใช้ได้คือการลงทุนเงินเป็นดอลลาร์และเปลี่ยนเป็นยูโรในช่วงเวลาที่ชำระเงินหลังจากผ่านไปหนึ่งเดือน

วิธีนี้เรียกว่า uncovered, เนื่องจากความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยนใกล้เข้ามาในธุรกรรมดังกล่าว

อัตราดอกเบี้ยที่ครอบคลุมและอัตราดอกเบี้ยที่เปิดเผย

นักวิเคราะห์เชิงประจักษ์ร่วมสมัยยืนยันว่าทฤษฎีความเท่าเทียมกันของอัตราดอกเบี้ยที่เปิดเผยนั้นไม่เป็นที่แพร่หลาย อย่างไรก็ตามการละเมิดไม่ได้ใหญ่โตอย่างที่คิดไว้ก่อนหน้านี้ การละเมิดอยู่ในโดเมนสกุลเงินแทนที่จะขึ้นอยู่กับขอบฟ้าของเวลา

ในทางตรงกันข้ามความเท่าเทียมกันของอัตราดอกเบี้ยที่ครอบคลุมเป็นทฤษฎีที่ได้รับการยอมรับในช่วงไม่นานมานี้ในบรรดาเศรษฐกิจของ OECD โดยส่วนใหญ่เป็นการลงทุนระยะสั้น ค่าเบี่ยงเบนที่เห็นได้ชัดที่เกิดขึ้นในแบบจำลองดังกล่าวจะรวมอยู่ในต้นทุนการทำธุรกรรม

ผลกระทบของทฤษฎี IRP

หากทฤษฎี IRP ถืออยู่ก็สามารถลบล้างความเป็นไปได้ของการเก็งกำไร หมายความว่าแม้ว่านักลงทุนจะลงทุนในสกุลเงินในประเทศหรือต่างประเทศ ROI ก็จะเหมือนกับว่านักลงทุนได้ลงทุนในสกุลเงินในประเทศ

เมื่ออัตราดอกเบี้ยในประเทศต่ำกว่าอัตราดอกเบี้ยต่างประเทศสกุลเงินต่างประเทศจะต้องซื้อขายด้วยส่วนลดล่วงหน้า สิ่งนี้ใช้ได้สำหรับการป้องกันการเก็งกำไรจากเงินตราต่างประเทศ

หากสกุลเงินต่างประเทศไม่มีส่วนลดล่วงหน้าหรือเมื่อส่วนลดล่วงหน้าไม่มากพอที่จะหักล้างข้อได้เปรียบของอัตราดอกเบี้ยโอกาสในการเก็งกำไรจะมีให้สำหรับนักลงทุนในประเทศ ดังนั้นนักลงทุนในประเทศบางครั้งอาจได้รับประโยชน์จากการลงทุนจากต่างประเทศ

เมื่ออัตราในประเทศสูงกว่าอัตราดอกเบี้ยต่างประเทศสกุลเงินต่างประเทศจะต้องซื้อขายด้วยเบี้ยประกันภัยล่วงหน้า นี่เป็นอีกครั้งที่จะชดเชยการป้องกันการเก็งกำไรในประเทศในประเทศ

เมื่อสกุลเงินต่างประเทศไม่มีค่าพรีเมี่ยมล่วงหน้าหรือเมื่อพรีเมี่ยมล่วงหน้าไม่มากพอที่จะลบล้างความได้เปรียบของประเทศในประเทศโอกาสในการเก็งกำไรจะมีให้สำหรับนักลงทุนต่างชาติ ดังนั้นนักลงทุนต่างชาติจะได้กำไรจากการลงทุนในตลาดในประเทศ

ทรัพย์สินที่เป็นตัวเงินคือเงินสดที่อยู่ในความครอบครองของ บริษัท ประเทศหรือ บริษัท มีอุปสงค์และอุปทานที่เท่าเทียมกันสำหรับสกุลเงินของแต่ละประเทศ เงินสดในมือเป็นตัวกำหนดความแข็งแกร่งของเศรษฐกิจ

สินทรัพย์ที่เป็นตัวเงินมีมูลค่าเป็นเงินดอลลาร์ซึ่งจะไม่เปลี่ยนแปลงไปตามกาลเวลา สินทรัพย์เหล่านี้มีค่าตัวเลขคงที่ ตัวอย่างเช่นดอลลาร์มักจะเป็นดอลลาร์เสมอ ตัวเลขจะไม่เปลี่ยนแปลงแม้ว่าอำนาจการซื้อของสกุลเงินจะเปลี่ยนไปก็ตาม

เราเข้าใจแนวคิดนี้ได้โดยเปรียบเทียบกับสินค้าที่ไม่ใช่ตัวเงินเช่นโรงงานผลิต มูลค่าโรงงานผลิต - ราคาที่แสดงด้วยดอลลาร์อาจมีความผันผวนในอนาคต อาจสูญเสียหรือเพิ่มมูลค่าในช่วงหลายปีที่ผ่านมา ดังนั้น บริษัท ที่เป็นเจ้าของโรงงานอาจบันทึกโรงงานว่ามีมูลค่า 500,000 ดอลลาร์ในหนึ่งปีและ$480,000 the next. But, if the company has $500,000 เป็นเงินสดจะบันทึกเป็น 500,000 เหรียญทุกปี

กล่าวอีกนัยหนึ่งรายการเงินเป็นเพียงเงินสด อาจเป็นหนี้ที่นิติบุคคลเป็นหนี้หรือเป็นเงินสดสำรองในบัญชี

ตัวอย่างเช่นหาก บริษัท เป็นหนี้ $ 40,000 สำหรับสินค้าที่จัดส่งโดยซัพพลายเออร์ จะถูกบันทึกไว้ที่$40,000 three months later even though, the company may have to pay $อีก 3,000 เพราะเงินเฟ้อ.

ในทำนองเดียวกันถ้า บริษัท มี $300,000 in cash, that $300,000 เป็นสินทรัพย์ที่เป็นตัวเงินและจะบันทึกเป็น $300,000 even when, five years later, it may be able to only buy $สินค้ามูลค่า 280,000 รายการเมื่อเทียบกับสินค้าเมื่อห้าปีก่อน

อุปสงค์และอุปทานของสกุลเงินในตลาด Forex

ความต้องการสกุลเงินในตลาดฟอเร็กซ์เกิดจากความต้องการส่งออกของประเทศ นอกจากนี้นักเก็งกำไรที่กำลังมองหาผลกำไรโดยอาศัยการเปลี่ยนแปลงของค่าเงินทำให้เกิดความต้องการ

อุปทานของสกุลเงินใดสกุลหนึ่งได้มาจากความต้องการภายในประเทศสำหรับการนำเข้าจากต่างประเทศ ตัวอย่างเช่นสมมติว่าสหราชอาณาจักรได้นำเข้ารถยนต์บางส่วนจากญี่ปุ่น ดังนั้นสหราชอาณาจักรต้องจ่ายราคารถยนต์เป็นเยน (¥) และจะต้องซื้อเงินเยน ในการซื้อเงินเยนจะต้องขาย (อุปทาน) ปอนด์ ยิ่งมีการนำเข้ามากเท่าไหร่อุปทานของปอนด์ก็จะมากขึ้นในตลาด Forex

เนื่องจากอุปสงค์และอุปทานมีอัตราแลกเปลี่ยนที่เปลี่ยนแปลงอยู่ตลอดเวลา อัตราแลกเปลี่ยนคือราคาของสกุลเงินหนึ่งที่แสดงในรูปของอีกสกุลเงินหนึ่ง เนื่องจากความต้องการที่เพิ่มขึ้นหรือลดลงสกุลเงินของประเทศจะต้องคงอัตราแลกเปลี่ยนไว้เสมอ ยิ่งอัตราแลกเปลี่ยนมากเท่าใดความต้องการของสกุลเงินนั้นในตลาดฟอเร็กซ์ก็ยิ่งมากขึ้นเท่านั้น

การแลกเปลี่ยนสกุลเงินหมายถึงการซื้อขายสกุลเงินหนึ่งสำหรับอีกสกุลเงินหนึ่ง ค่าที่เกิดการแลกเปลี่ยนสกุลเงินเรียกว่าexchange rate. อัตราแลกเปลี่ยนถือได้ว่าเป็นราคาของสกุลเงินหนึ่งที่แสดงในรูปของอีกสกุลหนึ่งเช่น 1 ปอนด์ (GBP) แลกเปลี่ยนเป็นเงิน 1.50 ดอลลาร์สหรัฐ

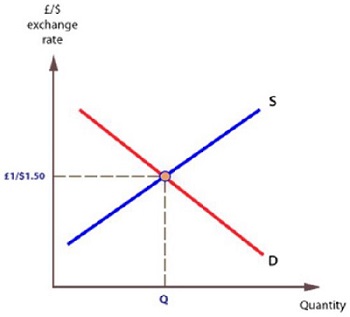

ดุลยภาพระหว่างอุปสงค์และอุปทานของสกุลเงินเรียกว่า equilibrium exchange rate.

ตัวอย่าง

สมมติว่าทั้งฝรั่งเศสและสหราชอาณาจักรผลิตสินค้าให้กันและกัน พวกเขามักจะปรารถนาที่จะแลกเปลี่ยนซึ่งกันและกัน อย่างไรก็ตามผู้ผลิตในฝรั่งเศสจะต้องจ่ายเป็นเงินยูโรและผู้ผลิตของอังกฤษในสกุลเงินปอนด์สเตอร์ลิง อย่างไรก็ตามเพื่อให้เป็นไปตามต้นทุนการผลิตทั้งคู่ต้องชำระเงินในสกุลเงินท้องถิ่นของตนเอง ความต้องการเหล่านี้ได้รับการตอบสนองจากตลาดฟอเร็กซ์ซึ่งทำให้ผู้ผลิตทั้งฝรั่งเศสและอังกฤษสามารถแลกเปลี่ยนสกุลเงินเพื่อให้พวกเขาสามารถซื้อขายกันได้

ตลาดมักจะสร้างอัตราดุลยภาพสำหรับแต่ละสกุลเงินซึ่งจะมีอยู่เมื่ออุปสงค์และอุปทานของสกุลเงินตัดกัน

การเปลี่ยนแปลงอัตราแลกเปลี่ยน

การเปลี่ยนแปลงของอัตราแลกเปลี่ยนสกุลเงินอาจเกิดขึ้นเนื่องจากการเปลี่ยนแปลงของอุปสงค์และอุปทาน ในกรณีของกราฟอุปสงค์และอุปทานราคาของสกุลเงินหนึ่งคือสเตอร์ลิงจะแสดงในรูปของสกุลเงินอื่นเช่นดอลลาร์สหรัฐ

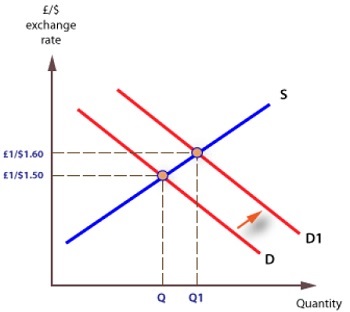

เมื่อการส่งออกเพิ่มขึ้นก็จะเปลี่ยนเส้นอุปสงค์ของสเตอร์ลิงไปทางขวาและอัตราแลกเปลี่ยนจะสูงขึ้น ดังที่แสดงในกราฟต่อไปนี้ แต่เดิมมีการซื้อหนึ่งปอนด์ที่$1.50, but now it buys $1.60 ดังนั้นค่าจึงเพิ่มขึ้น

Note - ธุรกรรมสกุลเงินที่พบมากที่สุดสามรายการของโลกคือการแลกเปลี่ยนระหว่างดอลลาร์และยูโร (30%) ดอลลาร์และเยน (20%) และดอลลาร์และปอนด์สเตอร์ลิง (12%)

แต่ละสกุลเงินมีอัตราดอกเบี้ย เปรียบเสมือนบารอมิเตอร์ของจุดแข็งหรือจุดอ่อนของเศรษฐกิจ หากเศรษฐกิจของประเทศแข็งแกร่งขึ้นราคาอาจสูงขึ้นในบางครั้งเนื่องจากผู้บริโภคสามารถจ่ายเงินได้มากขึ้น บางครั้งอาจส่งผลให้เกิดสถานการณ์ที่ต้องใช้เงินมากขึ้นสำหรับสินค้าประเภทเดียวกันโดยประมาณ นี้สามารถเพิ่มราคาของสินค้า

เมื่อเงินเฟ้อไม่สามารถควบคุมได้อำนาจในการซื้อของเงินจะลดลงและราคาของสินค้าธรรมดาอาจขึ้นสู่ระดับที่สูงอย่างไม่น่าเชื่อ เพื่อหยุดอันตรายที่ใกล้เข้ามานี้ธนาคารกลางมักจะยกinterest rates.

เมื่ออัตราดอกเบี้ยสูงขึ้นก็ทำให้เงินที่กู้ยืมมีราคาแพงขึ้น ในทางกลับกันสิ่งนี้จะลดทอนผู้บริโภคจากการซื้อผลิตภัณฑ์ใหม่และก่อหนี้เพิ่มเติม นอกจากนี้ยังกีดกัน บริษัท จากการขยายตัว บริษัท ที่ทำธุรกิจเกี่ยวกับสินเชื่อต้องจ่ายดอกเบี้ยดังนั้นจึงไม่ใช้จ่ายมากเกินไปในการขยายกิจการ

อัตราที่สูงขึ้นจะค่อยๆชะลอตัวของเศรษฐกิจลงจนกว่าจะถึงจุดอิ่มตัวซึ่งธนาคารกลางจะต้องลดอัตราดอกเบี้ย การลดอัตรานี้มีเป้าหมายเพื่อกระตุ้นการเติบโตและการขยายตัวทางเศรษฐกิจ

เมื่ออัตราดอกเบี้ยสูงนักลงทุนต่างชาติต้องการที่จะลงทุนในเศรษฐกิจนั้นเพื่อรับผลตอบแทนมากขึ้น ดังนั้นความต้องการสำหรับสกุลเงินนั้นจึงเพิ่มขึ้นเมื่อมีนักลงทุนลงทุนที่นั่นมากขึ้น

ประเทศที่เสนอ RoI สูงสุดโดยเสนออัตราดอกเบี้ยสูงมักจะดึงดูดการลงทุนจากต่างประเทศจำนวนมาก เมื่อตลาดหลักทรัพย์ของประเทศทำงานได้ดีและมีอัตราดอกเบี้ยที่ดีนักลงทุนต่างชาติจะได้รับการสนับสนุนให้ลงทุนในเงินทุนในประเทศนั้น นี่เป็นการเพิ่มความต้องการสกุลเงินของประเทศอีกครั้งและมูลค่าของสกุลเงินก็เพิ่มขึ้น

ในความเป็นจริงไม่ใช่แค่อัตราดอกเบี้ยเท่านั้นที่มีความสำคัญ ทิศทางการเคลื่อนไหวของอัตราดอกเบี้ยเป็นตัวชี้ความต้องการที่ดีของสกุลเงิน

การแทรกแซงอัตราแลกเปลี่ยนเป็นนโยบายการเงินของธนาคารกลางของประเทศ มีวัตถุประสงค์เพื่อควบคุมอัตราแลกเปลี่ยนเงินตราต่างประเทศเพื่อให้อัตราดอกเบี้ยและอัตราเงินเฟ้อในประเทศอยู่ภายใต้การควบคุม

ปัจจุบันประเทศที่พัฒนาแล้วหลายประเทศเชื่อมั่น non-intervention. ได้รับการสนับสนุนจากการวิจัยว่าการแทรกแซงอาจไม่ใช่นโยบายที่ดีสำหรับประเทศที่พัฒนาแล้ว อย่างไรก็ตามภาวะถดถอยได้นำหัวข้อมาพิจารณาอีกครั้งว่าการแทรกแซง Forex มีความจำเป็นจริง ๆ เพื่อให้เศรษฐกิจมั่งคั่งหรือไม่

การแทรกแซงอัตราแลกเปลี่ยนเป็นการแทรกแซงของธนาคารกลางของประเทศเพื่อมีอิทธิพลต่ออัตราการโอนเงินของสกุลเงินของประเทศ โดยทั่วไปธนาคารกลางจะเข้าไปแทรกแซงในตลาด Forex เพื่อเพิ่มทุนสำรองรักษาเสถียรภาพของอัตราแลกเปลี่ยนที่ผันผวนและแก้ไขความไม่ตรงแนว ความสำเร็จของการแทรกแซงขึ้นอยู่กับการทำให้ปราศจากเชื้อของผลกระทบและนโยบายเศรษฐกิจมหภาคของรัฐบาลทั่วไป

ส่วนใหญ่มีปัญหาสองประการในกระบวนการแทรกแซง เป็นตัวกำหนดเวลาและจำนวนเงิน การตัดสินใจเหล่านี้มักเป็นการตัดสินและไม่ใช่นโยบายที่กำหนดไว้ กำลังการผลิตสำรองประเภทของปัญหาทางเศรษฐกิจที่แน่นอนของประเทศและสภาวะตลาดที่ผันผวนส่งผลกระทบต่อกระบวนการตัดสินใจ

การแทรกแซง Forex อาจมีความเสี่ยงเนื่องจากอาจทำให้ความน่าเชื่อถือของธนาคารกลางลดลงในกรณีที่เกิดความล้มเหลว

ทำไมต้องแทรกแซง Forex

วัตถุประสงค์หลักของการแทรกแซง Forex คือการปรับความผันผวนหรือเปลี่ยนระดับของอัตราแลกเปลี่ยน ความผันผวนในระยะสั้นที่มากเกินไปทำให้ความเชื่อมั่นของตลาดลดลงและส่งผลกระทบต่อทั้งตลาดการเงินและตลาดสินค้าจริง

ในกรณีที่ไม่มีความไม่แน่นอนความไม่แน่นอนของอัตราแลกเปลี่ยนจะส่งผลให้เกิดต้นทุนพิเศษและผลกำไรลดลงสำหรับ บริษัท ต่างๆ นักลงทุนไม่ลงทุนในสินทรัพย์ทางการเงินต่างประเทศและ บริษัท ไม่ทำการค้าระหว่างประเทศ ความผันผวนของอัตราแลกเปลี่ยนส่งผลกระทบต่อตลาดการเงินและส่งผลคุกคามต่อระบบการเงิน เป้าหมายนโยบายการเงินของรัฐบาลยากขึ้นที่จะบรรลุ ในสถานการณ์เช่นนี้จำเป็นต้องมีการแทรกแซง

ยิ่งไปกว่านั้นในระหว่างการเปลี่ยนแปลงของสภาพเศรษฐกิจและเมื่อตลาดตีความสัญญาณทางเศรษฐกิจผิดการแทรกแซงอัตราแลกเปลี่ยนจะแก้ไขอัตราเพื่อหลีกเลี่ยงการเกินกำหนด

การไม่แทรกแซง

ทุกวันนี้การแทรกแซงตลาด forex แทบจะไม่ถูกนำมาใช้ในประเทศที่พัฒนาแล้ว เหตุผลของการไม่แทรกแซงคือ -

การแทรกแซงจะมีผลเมื่อมองว่าเป็นอัตราดอกเบี้ยก่อนหน้าหรือการปรับนโยบายอื่น ๆ ที่คล้ายคลึงกัน

การแทรกแซงไม่มีผลกระทบที่ยั่งยืนต่ออัตราแลกเปลี่ยนที่แท้จริงและส่งผลต่อปัจจัยการแข่งขันสำหรับภาคที่ซื้อขายได้

การแทรกแซงขนาดใหญ่ทำให้ประสิทธิภาพของนโยบายการเงินลดน้อยลง

ตลาดเอกชนสามารถดูดซับและจัดการแรงกระแทกได้เพียงพอ - "การชี้นำ" นั้นไม่จำเป็น

การแทรกแซงโดยตรง

การแทรกแซงสกุลเงินโดยตรงโดยทั่วไปหมายถึงธุรกรรมแลกเปลี่ยนเงินตราต่างประเทศที่ดำเนินการโดยหน่วยงานด้านการเงินและมุ่งเป้าไปที่การมีอิทธิพลต่ออัตราแลกเปลี่ยน ทั้งนี้ขึ้นอยู่กับการเปลี่ยนแปลงฐานเงินการแทรกแซงของสกุลเงินสามารถแบ่งออกเป็นสองประเภทอย่างกว้าง ๆ :sterilized และ non-sterilized interventions.

การแทรกแซงฆ่าเชื้อ

การแทรกแซงที่ปราศจากเชื้อมีผลต่ออัตราแลกเปลี่ยนโดยไม่ต้องเปลี่ยนฐานเงิน มีสองขั้นตอนในนั้น อันดับแรกธนาคารกลางซื้อ (ขาย) พันธบัตรสกุลเงินต่างประเทศด้วยสกุลเงินในประเทศ จากนั้นฐานเงินจะถูกฆ่าเชื้อโดยการขาย (ซื้อ) พันธบัตรในประเทศสกุลเงินที่เทียบเท่ากัน

ผลกระทบสุทธิจะเหมือนกับการแลกเปลี่ยนพันธบัตรในประเทศสำหรับพันธบัตรต่างประเทศโดยไม่มีการเปลี่ยนแปลงปริมาณเงิน การซื้ออัตราแลกเปลี่ยนจะมาพร้อมกับการขายพันธบัตรในประเทศในจำนวนที่เท่าเทียมกันและในทางกลับกัน

การแทรกแซงฆ่าเชื้อมีผลเพียงเล็กน้อยหรือไม่มีเลยต่ออัตราดอกเบี้ยในประเทศ อย่างไรก็ตามการแทรกแซงที่ปราศจากเชื้ออาจมีผลต่ออัตราแลกเปลี่ยนผ่านสองช่องทางต่อไปนี้ -

The Portfolio Balance Channel- ในแนวทางการปรับสมดุลพอร์ตการลงทุนตัวแทนจะปรับสมดุลของพอร์ตการลงทุนของสกุลเงินและพันธบัตรในประเทศและสกุลเงินต่างประเทศและพันธบัตร ในกรณีที่มีการเปลี่ยนแปลงใด ๆ ความสมดุลใหม่จะมาถึงโดยการเปลี่ยนพอร์ตการลงทุน ความสมดุลของพอร์ตการลงทุนมีผลต่ออัตราแลกเปลี่ยน

The Expectations or Signalling Channel- ตามทฤษฎีช่องสัญญาณตัวแทนมองว่าการแทรกแซงอัตราแลกเปลี่ยนเป็นสัญญาณสำหรับการเปลี่ยนแปลงนโยบาย การเปลี่ยนแปลงของความคาดหวังมีผลต่อระดับปัจจุบันของอัตราแลกเปลี่ยน

การแทรกแซงที่ไม่ผ่านการฆ่าเชื้อ

การแทรกแซงโดยไม่ฆ่าเชื้อส่งผลกระทบต่อฐานการเงิน อัตราแลกเปลี่ยนได้รับผลกระทบเนื่องจากการซื้อหรือขายเงินหรือพันธบัตรต่างประเทศด้วยสกุลเงินในประเทศ

โดยทั่วไปการไม่ฆ่าเชื้อจะมีอิทธิพลต่ออัตราแลกเปลี่ยนโดยนำการเปลี่ยนแปลงของหุ้นพื้นฐานที่เป็นตัวเงินซึ่งจะทำให้สินทรัพย์ที่เป็นตัวเงินอัตราดอกเบี้ยความคาดหวังของตลาดและในที่สุดก็คืออัตราแลกเปลี่ยน

การแทรกแซงทางอ้อม

การควบคุมเงินทุน (การเก็บภาษีธุรกรรมระหว่างประเทศ) และการควบคุมการแลกเปลี่ยน (การ จำกัด การค้าในสกุลเงิน) เป็นการแทรกแซงทางอ้อม การแทรกแซงทางอ้อมมีอิทธิพลต่ออัตราแลกเปลี่ยนทางอ้อม

Chinese Yuan Devaluation

มีการนำเข้าสินค้าจากจีนเพิ่มขึ้นอย่างมากในช่วงทศวรรษ 1990 และ 2000 ธนาคารกลางของจีนกล่าวหาว่าลดค่าเงินหยวนด้วยการซื้อดอลลาร์สหรัฐจำนวนมาก สิ่งนี้ทำให้อุปทานของเงินหยวนในตลาดเพิ่มขึ้นและยังเพิ่มความต้องการเงินดอลลาร์สหรัฐทำให้ราคาดอลลาร์เพิ่มขึ้น

ณ สิ้นปี 2555 จีนมีเงินสำรอง 3.3 ล้านล้านดอลลาร์ซึ่งเป็นทุนสำรองเงินตราต่างประเทศที่สูงที่สุดในโลก โดยประมาณ 60% ของทุนสำรองนี้เป็นพันธบัตรและหุ้นกู้ของรัฐบาลสหรัฐฯ

ผลกระทบที่แท้จริงของเงินหยวนที่ลดค่าลงในตลาดทุนการขาดดุลการค้าและเศรษฐกิจภายในประเทศของสหรัฐฯเป็นที่ถกเถียงกันอย่างมาก เชื่อกันว่าการลดค่าเงินหยวนช่วยจีนในการกระตุ้นการส่งออก แต่ส่งผลกระทบต่อสหรัฐฯด้วยการขยายการขาดดุลการค้า มีการเสนอว่าสหรัฐฯควรใช้ภาษีสินค้าจีน

อีกมุมมองหนึ่งคือการปกป้องสหรัฐอาจทำร้ายเศรษฐกิจสหรัฐฯ หลายคนคิดว่าเงินหยวนที่ไม่ได้รับการประเมินค่าต่ำส่งผลกระทบต่อจีนมากขึ้นในระยะยาวเนื่องจากหยวนที่ลดมูลค่าไม่ได้อุดหนุนผู้ส่งออกของจีน แต่เป็นการอุดหนุนผู้นำเข้าชาวอเมริกัน ดังนั้นพวกเขาให้เหตุผลว่าผู้นำเข้าในจีนได้รับผลกระทบอย่างมากเนื่องจากการแทรกแซงการแลกเปลี่ยนเงินตราต่างประเทศขนาดใหญ่

ก money marketเป็นหนึ่งในตลาดการเงินที่ปลอดภัยที่สุดสำหรับธุรกรรมสกุลเงิน มักใช้โดยสถาบันการเงินขนาดใหญ่ บริษัท ขนาดใหญ่และรัฐบาลของประเทศ การลงทุนในตลาดเงินมักจะใช้เวลาสั้นมากดังนั้นจึงเรียกกันทั่วไปว่าcash investments.

ตลาดเงินระหว่างประเทศ

ตลาดเงินระหว่างประเทศเป็นตลาดที่มีการทำธุรกรรมเงินตราระหว่างประเทศระหว่างธนาคารกลางหลายประเทศ ธุรกรรมส่วนใหญ่ดำเนินการโดยใช้ทองคำหรือเงินดอลลาร์สหรัฐเป็นฐาน การดำเนินงานขั้นพื้นฐานของตลาดเงินระหว่างประเทศ ได้แก่ เงินที่รัฐบาลหรือสถาบันการเงินขนาดใหญ่ยืมหรือให้ยืม

ตลาดเงินระหว่างประเทศอยู่ภายใต้นโยบายธุรกรรมการเงินข้ามชาติของสกุลเงินของประเทศต่างๆ ความรับผิดชอบหลักของตลาดเงินระหว่างประเทศคือการจัดการการซื้อขายสกุลเงินระหว่างประเทศ กระบวนการซื้อขายสกุลเงินของประเทศกับอีกสกุลหนึ่งเรียกอีกอย่างหนึ่งว่าforex trading.

ไม่เหมือนกับตลาดหุ้นตลาดเงินระหว่างประเทศเห็นการโอนเงินจำนวนมาก ผู้เล่นในตลาดไม่ใช่บุคคล พวกเขาเป็นสถาบันการเงินที่ใหญ่มาก การลงทุนในตลาดเงินระหว่างประเทศมีความเสี่ยงน้อยกว่าและผลตอบแทนที่ได้รับจากการลงทุนก็น้อยลงเช่นกัน วิธีการลงทุนที่ดีที่สุดและเป็นที่นิยมมากที่สุดในตลาดเงินระหว่างประเทศคือmoney market mutual funds หรือ treasury bills.

Note- ตลาดเงินระหว่างประเทศจัดการการซื้อขายสกุลเงินระหว่างประเทศจำนวนมหาศาลในแต่ละวัน ธนาคารเพื่อการชำระหนี้ระหว่างประเทศเปิดเผยว่ามูลค่าการซื้อขายรายวันของตลาดแลกเปลี่ยนแบบดั้งเดิมอยู่ที่ประมาณ 1880 พันล้านดอลลาร์

ผู้เข้าร่วมตลาดเงินระหว่างประเทศรายใหญ่บางราย ได้แก่ -

- Citigroup

- ดอยช์แบงก์

- HSBC

- Barclays Capital

- UBS AG

- ธนาคารแห่งสกอตแลนด์

- ธนาคารแห่งอเมริกา

- โกลด์แมนแซคส์

- เมอร์ริลลินช์

- เจพีมอร์แกนเชส

ตลาดเงินระหว่างประเทศติดตามอัตราแลกเปลี่ยนระหว่างคู่สกุลเงินเป็นประจำ วงสกุลเงินอัตราแลกเปลี่ยนคงที่ระบอบอัตราแลกเปลี่ยนอัตราแลกเปลี่ยนที่เชื่อมโยงและอัตราแลกเปลี่ยนแบบลอยตัวเป็นดัชนีทั่วไปที่ควบคุมตลาดเงินระหว่างประเทศในลักษณะที่ละเอียดอ่อน

ตลาดการเงินระหว่างประเทศ

ตลาดการเงินระหว่างประเทศ (IMM) ก่อตั้งขึ้นในเดือนธันวาคม พ.ศ. 2514 และก่อตั้งขึ้นในเดือนพฤษภาคม พ.ศ. 2515 รากเหง้าของ IMM สามารถเชื่อมโยงกับการสิ้นสุดของเบรตตันวูดส์ผ่านข้อตกลงสมิ ธ โซเนียนในปี พ.ศ. 2514 จากนั้นนิกสันการยกเลิกการเปลี่ยนสกุลเงินดอลลาร์สหรัฐเป็นทองคำ

IMM ถูกจัดตั้งขึ้นเป็นหน่วยงานแยกต่างหากของ Chicago Mercantile Exchange (CME) ภายในสิ้นปี 2552 IMM เป็นตลาดซื้อขายล่วงหน้าที่ใหญ่เป็นอันดับสองในแง่ของปริมาณสกุลเงินในโลก จุดประสงค์หลักของ IMM คือการซื้อขายฟิวเจอร์สสกุลเงิน มันเป็นผลิตภัณฑ์ใหม่ที่นักวิชาการศึกษาก่อนหน้านี้ในเชิงเปรียบเทียบว่าเป็นเครื่องมือในการดำเนินการตลาดแลกเปลี่ยนที่มีการซื้อขายอย่างเสรีเพื่อเริ่มต้นการค้าระหว่างประเทศ

ธุรกรรมซื้อขายล่วงหน้าครั้งแรกรวมถึงการซื้อขายสกุลเงินเทียบกับดอลลาร์สหรัฐเช่นปอนด์อังกฤษฟรังก์สวิสเยอรมันเยอรมันดอลลาร์แคนาดาเยนญี่ปุ่นและฟรังก์ฝรั่งเศส ดอลลาร์ออสเตรเลียยูโรสกุลเงินในตลาดเกิดใหม่เช่นรูเบิลรัสเซียเรียลบราซิลลีร่าตุรกีฟอรินต์ฮังการีซวอตีโปแลนด์เปโซเม็กซิกันและแรนด์ของแอฟริกาใต้ได้รับการแนะนำในภายหลังเช่นกัน

ข้อเสียของ Currency Futures

ความท้าทายของ IMM คือการเชื่อมต่อมูลค่าของสัญญาแลกเปลี่ยนเงินตราต่างประเทศของ IMM กับตลาดระหว่างธนาคารซึ่งเป็นวิธีการซื้อขายสกุลเงินที่โดดเด่นในทศวรรษ 1970 อีกแง่มุมหนึ่งคือทำอย่างไรให้ IMM กลายเป็นสิ่งที่ดีที่สุดและเป็นการแลกเปลี่ยนแบบลอยตัวฟรี

เพื่อให้มีแง่มุมเหล่านี้ บริษัท สมาชิกสำนักหักบัญชีได้รับอนุญาตให้ทำหน้าที่เป็นผู้เก็งกำไรระหว่างธนาคารกลางและ IMM เพื่อให้ตลาดที่เป็นระเบียบระหว่างราคาเสนอและสเปรดถาม

ต่อมาได้มีการรวม Continental Bank of Chicago เป็นตัวแทนจัดส่งสำหรับสัญญา ความสำเร็จครั้งแรกเหล่านี้นำไปสู่การแข่งขันที่รุนแรงสำหรับผลิตภัณฑ์ฟิวเจอร์สใหม่ ๆ

Chicago Board Options Exchange เป็นคู่แข่งกัน ได้รับสิทธิ์ในการซื้อขายพันธบัตรล่วงหน้าอายุ 30 ปีของสหรัฐฯในขณะที่ IMM ได้รับสิทธิ์อย่างเป็นทางการในการซื้อขายสัญญา Eurodollar Eurodollars เป็นสัญญาอัตราดอกเบี้ย 90 วันที่ชำระเป็นเงินสดและไม่ได้ส่งมอบทางกายภาพใด ๆ

Eurodollars ต่อมากลายเป็น "ตลาดสกุลเงินยูโร" ซึ่งส่วนใหญ่ใช้โดยองค์การเพื่อประเทศผู้ส่งออกน้ำมัน (โอเปก) โอเปกกำหนดให้ชำระค่าน้ำมันเป็นดอลลาร์สหรัฐ

ด้านการชำระเงินสดนี้ได้แนะนำดัชนีฟิวเจอร์สในภายหลังซึ่งเรียกว่าดัชนี IMM การชำระเงินสดยังทำให้ IMM รู้จักกันในภายหลังว่าเป็น "ตลาดเงินสด" เนื่องจากการซื้อขายเป็นตราสารที่อ่อนไหวต่ออัตราดอกเบี้ยในระยะสั้น

ระบบการทำธุรกรรม

เมื่อการแข่งขันเพิ่มขึ้นจำเป็นต้องมีระบบธุรกรรมเพื่อจัดการธุรกรรมใน IMM CME และ Reuters Holdings เปิดตัว Post Market Trade (PMT) สำหรับธุรกรรมอัตโนมัติทางอิเล็กทรอนิกส์ทั่วโลก ระบบนี้กลายเป็นหน่วยงานหักบัญชีเดียวเพื่อเชื่อมโยงศูนย์กลางทางการเงินที่สำคัญเช่นโตเกียวและลอนดอน

ตอนนี้ PMT เรียกว่า Globex,ซึ่งไม่เพียง แต่เกี่ยวข้องกับการหักบัญชีเท่านั้น แต่ยังรวมถึงการซื้อขายทางอิเล็กทรอนิกส์สำหรับผู้ค้าทั่วโลก ในปีพ. ศ. 2519 ตั๋วเงินของสหรัฐฯเริ่มซื้อขายใน IMM T-bill futures เปิดตัวในเดือนเมษายน 1986 ซึ่งได้รับการอนุมัติจาก Commodities Futures Trading Commission

วิกฤตการเงินและสภาพคล่อง

ในวิกฤตการณ์ทางการเงินธนาคารกลางจำเป็นต้องจัดหาสภาพคล่องเพื่อสร้างเสถียรภาพให้กับตลาดเนื่องจากความเสี่ยงอาจซื้อขายด้วยเบี้ยประกันภัย (อัตราเงิน) กับอัตราเป้าหมายของธนาคาร จากนั้นนายธนาคารกลางจำเป็นต้องเติมสภาพคล่องให้กับธนาคารที่ทำการซื้อขายและควบคุมอัตรา เหล่านี้เรียกว่าrepo rates, และมีการซื้อขายผ่าน IMM

ตลาด Repo ช่วยให้ธนาคารที่เข้าร่วมสามารถเสนอการรีไฟแนนซ์ได้อย่างรวดเร็วในตลาดระหว่างธนาคารที่ไม่ขึ้นกับวงเงินสินเชื่อใด ๆ เพื่อทำให้ตลาดราบรื่น

ผู้กู้ต้องจำนำทรัพย์สินที่มีหลักประกันเช่นตราสารทุนเพื่อแลกเปลี่ยนเป็นเงินสดเพื่อให้การดำเนินงานดำเนินต่อไปได้

แตกต่างจากตลาดตราสารทุนและตลาดเงินไม่มีตลาดตราสารหนี้เฉพาะสำหรับการซื้อขายพันธบัตร อย่างไรก็ตามมีผู้เข้าร่วมในประเทศและต่างประเทศที่ขายและซื้อพันธบัตรในตลาดตราสารหนี้ต่างๆ

ตลาดตราสารหนี้มีขนาดใหญ่กว่าตลาดตราสารทุนและการลงทุนก็ใหญ่เช่นกัน อย่างไรก็ตามพันธบัตรจ่ายเมื่อครบกำหนดและมีการซื้อขายในช่วงเวลาสั้น ๆ ก่อนครบกำหนดในตลาด

พันธบัตรยังมีปัจจัยความเสี่ยงผลตอบแทนดัชนีและความผันผวนเช่นตราสารทุนและตลาดเงิน ตลาดตราสารหนี้ระหว่างประเทศประกอบด้วยตลาดตราสารหนี้สามประเภท:Domestic Bonds, Foreign Bonds, และ Eurobonds.

พันธบัตรในประเทศ

การค้าพันธบัตรในประเทศเป็นส่วนหนึ่งของตลาดตราสารหนี้ระหว่างประเทศ พันธบัตรในประเทศจะได้รับการจัดการในระดับท้องถิ่นและผู้กู้ในประเทศจะออกพันธบัตรในประเทศ พันธบัตรในประเทศซื้อและขายในสกุลเงินท้องถิ่น

พันธบัตรต่างประเทศ

ในตลาดตราสารหนี้ต่างประเทศพันธบัตรจะออกโดยผู้กู้ต่างประเทศ โดยปกติพันธบัตรต่างประเทศจะใช้สกุลเงินท้องถิ่น หน่วยงานในตลาดท้องถิ่นที่เกี่ยวข้องดูแลการออกและการขายพันธบัตรต่างประเทศ

พันธบัตรต่างประเทศมีการซื้อขายในตลาดตราสารหนี้ต่างประเทศ ลักษณะพิเศษบางประการของตลาดตราสารหนี้ต่างประเทศ ได้แก่ -

- ผู้ออกพันธบัตรมักเป็นรัฐบาลและหน่วยงานสาธารณูปโภคของภาคเอกชน

- เป็นแนวทางปฏิบัติมาตรฐานในการรับประกันและจัดระเบียบการรับประกันความเสี่ยง

- โดยทั่วไปปัญหาจะได้รับการค้ำประกันโดยนักลงทุนรายย่อยและนักลงทุนสถาบัน

ในอดีตธนาคารเอกชนของคอนติเนนตัลและอาคารพาณิชย์เก่าในลอนดอนเชื่อมโยงนักลงทุนกับผู้ออกตราสารหนี้

ยูโรบอนด์

Eurobonds ไม่มีขายในตลาดตราสารหนี้แห่งชาติใด ๆ ธนาคารข้ามชาติกลุ่มหนึ่งออกเงินยูโรบอนด์ มีการขาย Eurobond ของสกุลเงินใด ๆ นอกประเทศที่มีสกุลเงินนั้น ยูโรบอนด์ในสกุลเงินดอลลาร์สหรัฐจะไม่ขายในสหรัฐอเมริกา

Euromarketเป็นแหล่งซื้อขายของ Eurobonds, Eurocurrency, Euronotes, Eurocommercial Papers และ Euroequity โดยทั่วไปเป็นตลาดนอกชายฝั่ง

ผู้เข้าร่วมตลาดตราสารหนี้ระหว่างประเทศ

ผู้เข้าร่วมตลาดตราสารหนี้ ได้แก่ ผู้ซื้อ (ผู้ออกตราสารหนี้) หรือผู้ขาย (สถาบัน) ของกองทุนและมักเป็นทั้งสองอย่างนี้ ผู้เข้าร่วมประกอบด้วย -

- นักลงทุนสถาบัน

- Governments

- Traders

- Individuals

เนื่องจากมีความเฉพาะเจาะจงของปัญหาพันธบัตรแต่ละรายการและเงื่อนไขของการขาดสภาพคล่องในกรณีที่มีปัญหาเล็ก ๆ จำนวนมากพันธบัตรคงค้างที่มีขนาดใหญ่กว่าอย่างมีนัยสำคัญมักจะถือโดยสถาบันต่างๆเช่นกองทุนบำนาญธนาคารและกองทุนรวม ในสหรัฐอเมริกาเอกชนเป็นเจ้าของตลาดประมาณ 10%

ขนาดตลาดตราสารหนี้ระหว่างประเทศ

ยอดคงค้างในตลาดตราสารหนี้ทั่วโลกในเดือนมีนาคม 2555 อยู่ที่ประมาณ $100 trillion. That means in March 2012, the bond market was much larger than the global equity market that accounted for a market capitalization of around $53 ล้านล้าน.

มูลค่าคงค้างของพันธบัตรระหว่างประเทศในปี 2554 อยู่ที่ประมาณ $30 trillion. There was a total issuance of $1.2 ล้านล้านในปีนี้ซึ่งลดลงประมาณหนึ่งในห้าของทั้งหมดในปี 2010 ในปี 2555 ครึ่งปีแรกเริ่มต้นอย่างแข็งแกร่งด้วยการออกเงินกว่า 800 พันล้านดอลลาร์

ความผันผวนของตลาดตราสารหนี้ระหว่างประเทศ

สำหรับนักลงทุนในตลาดที่เป็นเจ้าของพันธบัตรให้รวบรวมคูปองและถือไว้จนครบกำหนด market volatilityไม่ใช่เรื่องที่ต้องไตร่ตรอง เงินต้นและอัตราดอกเบี้ยถูกกำหนดไว้ล่วงหน้าสำหรับพวกเขา

อย่างไรก็ตามผู้เข้าร่วมที่ซื้อขายพันธบัตรก่อนครบกำหนดต้องเผชิญกับความเสี่ยงมากมายรวมทั้งสิ่งที่สำคัญที่สุดคือการเปลี่ยนแปลงของอัตราดอกเบี้ย เมื่ออัตราดอกเบี้ยเพิ่มขึ้นมูลค่าพันธบัตรจะลดลง ดังนั้นการเปลี่ยนแปลงของราคาพันธบัตรจึงแปรผกผันกับการเปลี่ยนแปลงของอัตราดอกเบี้ย

ตัวชี้วัดทางเศรษฐกิจและการเปรียบเทียบกับข้อมูลจริงมักส่งผลให้เกิดความผันผวนของตลาด มีเพียงการเคลื่อนไหวของราคาเพียงเล็กน้อยเท่านั้นที่จะเห็นหลังจากการเผยแพร่ข้อมูล "ในบรรทัด" เมื่อการเปิดเผยทางเศรษฐกิจไม่ตรงกับมุมมองฉันทามติจะเห็นการเคลื่อนไหวของราคาอย่างรวดเร็วในตลาด ความไม่แน่นอนต้องรับผิดชอบต่อความผันผวนที่มากขึ้น

การลงทุนในตราสารหนี้

พันธบัตรมี (โดยทั่วไป) เพิ่มขึ้น 1,000 เหรียญ พันธบัตรมีราคาเป็นเปอร์เซ็นต์ของมูลค่าที่ตราไว้ พันธบัตรจำนวนมากมีขั้นต่ำที่กำหนดไว้

พันธบัตรจ่ายดอกเบี้ยตามช่วงเวลาที่กำหนด พันธบัตรที่มีคูปองคงที่มักจะแบ่งคูปองตามกำหนดการชำระเงิน พันธบัตรที่มีคูปองอัตราลอยตัวได้กำหนดตารางการคำนวณ อัตรานี้คำนวณก่อนการชำระเงินครั้งถัดไป พันธบัตรที่ไม่มีคูปองจะออกในราคาลดพิเศษ แต่ไม่จ่ายดอกเบี้ย

ดอกเบี้ยพันธบัตรจะถูกหักภาษี แต่ในทางตรงกันข้ามกับรายได้เงินปันผลที่ได้รับอัตราภาษีที่ดีพวกเขาจะถูกหักภาษีตามปกติ อย่างไรก็ตามพันธบัตรรัฐบาลจำนวนมากได้รับการยกเว้นภาษี

นักลงทุนรายย่อยสามารถเข้าร่วมผ่านกองทุนตราสารหนี้กองทุนปิดและทรัสต์เพื่อการลงทุนที่เสนอโดย บริษัท การลงทุน

ดัชนีพันธบัตร

ดัชนีพันธบัตรมีอยู่จำนวนหนึ่ง เกณฑ์มาตรฐานทั่วไปของอเมริกา ได้แก่ Barclays Capital Aggregate Bond Index, Citigroup BIG และ Merrill Lynch Domestic Master

ตลาดตราสารทุนระหว่างประเทศเป็นแพลตฟอร์มที่สำคัญสำหรับการเงินทั่วโลก พวกเขาไม่เพียง แต่รับประกันการมีส่วนร่วมของผู้เข้าร่วมที่หลากหลาย แต่ยังช่วยให้เศรษฐกิจโลกเจริญรุ่งเรืองอีกด้วย

เพื่อให้เข้าใจถึงความสำคัญของตลาดตราสารทุนระหว่างประเทศการประเมินมูลค่าตลาดและมูลค่าการซื้อขายเป็นเครื่องมือที่สำคัญ นอกจากนี้เราต้องเรียนรู้ด้วยว่าตลาดเหล่านี้ประกอบขึ้นอย่างไรและองค์ประกอบที่ควบคุมตลาดเหล่านี้ รายชื่อข้ามหุ้น Yankee ADRs และ GRS เป็นองค์ประกอบสำคัญของตลาดตราสารทุน

ในบทนี้เราจะพูดถึงประเด็นเหล่านี้ทั้งหมดพร้อมกับผลตอบแทนจากตลาดตราสารทุนระหว่างประเทศ

โครงสร้างตลาดแนวปฏิบัติทางการค้าและต้นทุน

secondary equity marketsให้ความสามารถทางการตลาดและการประเมินมูลค่าหุ้น นักลงทุนหรือผู้ค้าที่ซื้อหุ้นจาก บริษัท ที่ออกหลักทรัพย์ในตลาดหลักอาจไม่ต้องการเป็นเจ้าของตลอดไป ตลาดรองอนุญาตให้ผู้ถือหุ้นลดการเป็นเจ้าของหุ้นที่ไม่ต้องการและให้ผู้ซื้อสามารถซื้อหุ้นได้

ตลาดรองประกอบด้วยนายหน้าซึ่งเป็นตัวแทนของผู้ซื้อและผู้ขายสาธารณะ คำสั่งมีสองประเภท -

Market order - คำสั่งซื้อขายในตลาดซื้อขายในราคาที่ดีที่สุดในตลาดซึ่งเป็นราคาตลาด

Limit order - คำสั่ง จำกัด จะถูกเก็บไว้ในหนังสือสั่งซื้อแบบ จำกัด จนกว่าจะได้ราคาที่ต้องการ

มีการออกแบบที่แตกต่างกันมากมายสำหรับตลาดรอง ตลาดรองมีโครงสร้างเป็นตลาดตัวแทนจำหน่ายหรือตลาดตัวแทน

ใน dealer market,นายหน้าทำการซื้อขายผ่านตัวแทนจำหน่าย ผู้ค้าสาธารณะไม่ได้ซื้อขายโดยตรงกับอีกฝ่ายในตลาดตัวแทนจำหน่าย ตลาดที่ไม่ต้องสั่งโดยแพทย์ (OTC) คือตลาดตัวแทนจำหน่าย

ใน agency market, นายหน้ารับคำสั่งของลูกค้าผ่านตัวแทน

ระบบตลาดหุ้นไม่ได้มีให้ทั้งหมด continuous trading. ตัวอย่างเช่นไฟล์Paris Bourse ตามเนื้อผ้า call marketซึ่งตัวแทนจะรวบรวมชุดคำสั่งซื้อที่ดำเนินการเป็นระยะตลอดทั้งวันซื้อขาย ข้อเสียที่สำคัญของตลาดการโทรคือผู้ค้าไม่ทราบราคาเสนอและขอใบเสนอราคาก่อนการโทร

Crowd trading เป็นรูปแบบของ non-continuousการค้า. ในการซื้อขายจำนวนมากในวงแหวนการซื้อขายตัวแทนจะประกาศปัญหาเป็นระยะ จากนั้นผู้ค้าจะประกาศราคาเสนอและถามราคาและมองหาคู่ค้าในการซื้อขาย ซึ่งแตกต่างจากตลาดการโทรที่มีราคาทั่วไปสำหรับการซื้อขายทั้งหมดการซื้อขายหลายรายการอาจเกิดขึ้นในราคาที่แตกต่างกัน

การซื้อขายหุ้นระหว่างประเทศ

การรวมตัวของตลาดทุนทั่วโลกมากขึ้นด้วยเหตุผลหลายประการ -

ประการแรกนักลงทุนเข้าใจถึงผลดีของการค้าระหว่างประเทศ

ประการที่สองตลาดทุนที่โดดเด่นได้รับการเปิดเสรีมากขึ้นจากการยกเลิกค่าคอมมิชชั่นการซื้อขายคงที่

ประการที่สามอินเทอร์เน็ตและเทคโนโลยีสารสนเทศและการสื่อสารอำนวยความสะดวกในการซื้อขายหุ้นระหว่างประเทศอย่างมีประสิทธิภาพและเป็นธรรม

ประการที่สี่ MNCs เข้าใจถึงข้อดีของการจัดหาทุนใหม่ในระดับสากล

ข้ามรายชื่อ

Cross-listing หมายถึงการมีหุ้นที่จดทะเบียนในตลาดหุ้นต่างประเทศอย่างน้อยหนึ่งรายการ โดยเฉพาะอย่างยิ่ง MNC มักจะทำเช่นนี้ แต่ไม่ใช่ MNCs ก็ข้ามรายการเช่นกัน บริษัท อาจตัดสินใจข้ามรายการหุ้นด้วยเหตุผลดังต่อไปนี้ -

Cross-listing เป็นช่องทางในการขยายฐานของนักลงทุนซึ่งอาจเพิ่มความต้องการในตลาดใหม่

การจดทะเบียนข้าม บริษัท ทำให้ บริษัท ได้รับการยอมรับในตลาดทุนใหม่ซึ่งจะช่วยให้ บริษัท สามารถจัดหาทุนใหม่หรือเงินทุนจากนักลงทุนในประเทศได้

Cross-listing ทำให้นักลงทุนจำนวนมากขึ้น การกระจายพอร์ตการลงทุนระหว่างประเทศเป็นไปได้สำหรับนักลงทุนเมื่อพวกเขาซื้อขายในตลาดหลักทรัพย์ของตนเอง

การจดทะเบียนข้ามรายชื่ออาจถือเป็นสัญญาณสำหรับนักลงทุนว่าการกำกับดูแลกิจการที่ดีขึ้นกำลังใกล้เข้ามา

การเข้าจดทะเบียนข้าม บริษัท ช่วยลดความน่าจะเป็นของการเข้าครอบครอง บริษัท ที่ไม่เป็นมิตรผ่านฐานนักลงทุนที่กว้างขึ้นสำหรับหุ้นของ บริษัท

การเสนอขายหุ้น Yankee

ในปี 1990 บริษัท ระหว่างประเทศหลายแห่งรวมถึงละตินอเมริกาได้จดทะเบียนหุ้นของตนในตลาดหุ้นสหรัฐฯไปยังตลาดหลักสำหรับการเสนอขายหุ้น Yankee ในอนาคตนั่นคือการขายหุ้นทุนใหม่โดยตรงให้กับนักลงทุนสาธารณะในสหรัฐฯ สาเหตุหนึ่งคือแรงกดดันในการแปรรูป บริษัท ต่างๆ อีกสาเหตุหนึ่งคือการเติบโตอย่างรวดเร็วของเศรษฐกิจ เหตุผลประการที่สามคือความต้องการเงินทุนจำนวนมากที่คาดว่าจะได้รับหลังจากที่ NAFTA ได้รับการอนุมัติ

ใบเสร็จรับเงินของผู้ฝากอเมริกัน (ADR)

ADR คือใบเสร็จรับเงินที่มีหุ้นต่างประเทศจำนวนหนึ่งที่เหลืออยู่ในการฝากกับผู้รับฝากทรัพย์สินของสหรัฐอเมริกาในตลาดบ้านของผู้ออกตราสาร ธนาคารเป็นตัวแทนการโอนเงินสำหรับ ADR ที่ซื้อขายในตลาดแลกเปลี่ยนของสหรัฐอเมริกาหรือในตลาด OTC

ADR มีข้อดีในการลงทุนที่หลากหลาย ข้อดีเหล่านี้ ได้แก่ -

ADR เป็นสกุลเงินดอลลาร์ซื้อขายในตลาดหลักทรัพย์ของสหรัฐอเมริกาและสามารถซื้อได้ผ่านโบรกเกอร์ปกติของนักลงทุน ซึ่งง่ายกว่าการซื้อและซื้อขายหุ้นในสหรัฐฯโดยการเข้าสู่ตลาดหุ้นสหรัฐฯ

เงินปันผลที่ได้รับจากหุ้นจะออกเป็นดอลลาร์โดยผู้รับฝากทรัพย์สินและจ่ายให้กับนักลงทุน ADR และไม่จำเป็นต้องมีการแปลงสกุลเงิน

ADR ซื้อขายชัดเจนในสามวันทำการเช่นเดียวกับหุ้นสหรัฐในขณะที่การชำระราคาหุ้นอ้างอิงแตกต่างกันไปในประเทศอื่น ๆ

ราคา ADR เป็นสกุลเงินดอลลาร์สหรัฐ

ADR เป็นหลักทรัพย์จดทะเบียนและให้การคุ้มครองสิทธิความเป็นเจ้าของ หุ้นอ้างอิงอื่น ๆ ส่วนใหญ่เป็นหลักทรัพย์ผู้ถือ

ADR สามารถขายได้โดยการซื้อขาย ADR ให้กับนักลงทุนรายอื่นในตลาดหุ้นสหรัฐฯและยังสามารถขายหุ้นในตลาดหุ้นท้องถิ่นได้

ADR มักแสดงถึงชุดของหุ้นอ้างอิง สิ่งนี้ช่วยให้ ADR สามารถซื้อขายในช่วงราคาที่เหมาะสำหรับนักลงทุนสหรัฐฯ

เจ้าของ ADR สามารถให้คำแนะนำแก่ธนาคารผู้ฝากเงินเพื่อโหวตสิทธิ์

ADR มีสองประเภท: sponsored และ unsponsored.

Sponsored ADRsสร้างขึ้นโดยธนาคารหลังจากการร้องขอของ บริษัท ต่างชาติ ธนาคารที่ให้การสนับสนุนมีบริการมากมายรวมถึงข้อมูลการลงทุนและการแปลรายงานประจำปี ADR ที่ได้รับการสนับสนุนจดทะเบียนในตลาดหุ้นสหรัฐฯ ปัญหา ADR ใหม่ต้องได้รับการสนับสนุน

Unsponsored ADRs โดยทั่วไปจะสร้างขึ้นตามคำร้องขอของ บริษัท วาณิชธนกิจในสหรัฐอเมริกาโดยไม่มีส่วนร่วมโดยตรงจาก บริษัท ที่ออกหลักทรัพย์ในต่างประเทศ

หุ้นจดทะเบียนทั่วโลก (GRS)

GRS เป็นหุ้นที่ซื้อขายกันทั่วโลกซึ่งแตกต่างจาก ADR ที่เป็นรายรับจากเงินฝากธนาคารของหุ้นในตลาดบ้านและมีการซื้อขายในตลาดต่างประเทศ GRS สามารถโอนได้อย่างสมบูรณ์ - GRS ที่ซื้อจากการแลกเปลี่ยนหนึ่งสามารถขายในอีกรายการหนึ่งได้ โดยปกติพวกเขาจะซื้อขายทั้งในสกุลเงินดอลลาร์สหรัฐและยูโร

ข้อได้เปรียบหลักของ GRS เหนือ ADR คือผู้ถือหุ้นทุกคนมีสถานะเท่าเทียมกันและมีสิทธิออกเสียงโดยตรง ข้อเสียเปรียบหลักคือค่าใช้จ่ายในการจัดตั้งนายทะเบียนส่วนกลางและสำนักหักบัญชี

ปัจจัยที่มีผลต่อผลตอบแทนของผู้ถือหุ้นระหว่างประเทศ

ปัจจัยเศรษฐกิจมหภาคอัตราแลกเปลี่ยนและโครงสร้างอุตสาหกรรมมีผลต่อผลตอบแทนของผู้ถือหุ้นระหว่างประเทศ

ปัจจัยทางเศรษฐกิจมหภาค

Solnik (1984) ได้ตรวจสอบผลกระทบของความผันผวนของอัตราแลกเปลี่ยนความแตกต่างของอัตราดอกเบี้ยอัตราดอกเบี้ยในประเทศและการเปลี่ยนแปลงการคาดการณ์เงินเฟ้อในประเทศ เขาพบว่าตัวแปรทางการเงินระหว่างประเทศมีอิทธิพลเพียงเล็กน้อยต่อผลตอบแทนของผู้ถือหุ้น Asprem (1989) กล่าวว่าความผันผวนของการผลิตภาคอุตสาหกรรมการจ้างงานการนำเข้าอัตราดอกเบี้ยและการวัดอัตราเงินเฟ้อส่งผลกระทบต่อผลตอบแทนส่วนของผู้ถือหุ้นเพียงเล็กน้อย

อัตราแลกเปลี่ยน

Adler and Simon (1986) ได้ทดสอบตัวอย่างผลตอบแทนของดัชนีตราสารทุนและพันธบัตรต่างประเทศต่อการเปลี่ยนแปลงของอัตราแลกเปลี่ยน พวกเขาพบว่าการเปลี่ยนแปลงของอัตราแลกเปลี่ยนโดยทั่วไปมีความแปรปรวนของดัชนีพันธบัตรต่างประเทศมากกว่าดัชนีตราสารทุนต่างประเทศ อย่างไรก็ตามตลาดตราสารทุนต่างประเทศบางแห่งมีความเสี่ยงต่อการเปลี่ยนแปลงของอัตราแลกเปลี่ยนมากกว่าตลาดตราสารหนี้ต่างประเทศ

โครงสร้างอุตสาหกรรม

Roll (1992) สรุปว่าโครงสร้างอุตสาหกรรมของประเทศมีความสำคัญในการอธิบายส่วนสำคัญของโครงสร้างความสัมพันธ์ของผลตอบแทนดัชนีตราสารทุนระหว่างประเทศ

ในทางตรงกันข้าม Eun และ Resnick (1984) พบว่าโครงสร้างความสัมพันธ์ของผลตอบแทนด้านความมั่นคงระหว่างประเทศสามารถประมาณได้ดีกว่าจากปัจจัยของประเทศที่เป็นที่ยอมรับมากกว่าปัจจัยด้านอุตสาหกรรม

Heston และ Rouwenhorst (1994) กล่าวว่า“ โครงสร้างอุตสาหกรรมอธิบายถึงความแตกต่างของความผันผวนของผลตอบแทนในแต่ละประเทศน้อยมากและความสัมพันธ์ที่ต่ำระหว่างดัชนีประเทศนั้นเกือบจะสมบูรณ์เนื่องจากแหล่งที่มาของรูปแบบเฉพาะของแต่ละประเทศ”

นักเศรษฐศาสตร์และนักลงทุนมักจะคาดการณ์อัตราแลกเปลี่ยนในอนาคตเพื่อให้พวกเขาสามารถขึ้นอยู่กับการคาดการณ์เพื่อหามูลค่าทางการเงิน มีรูปแบบต่างๆที่ใช้ในการค้นหาอัตราแลกเปลี่ยนในอนาคตของสกุลเงิน

อย่างไรก็ตามในกรณีของการคาดการณ์แบบจำลองเหล่านี้เกือบทั้งหมดเต็มไปด้วยความซับซ้อนและไม่มีสิ่งใดที่สามารถอ้างได้ว่ามีประสิทธิภาพ 100% ในการได้รับอัตราแลกเปลี่ยนที่แน่นอนในอนาคต

การคาดการณ์อัตราแลกเปลี่ยนได้มาจากการคำนวณมูลค่าของสกุลเงินต่างประเทศอื่น ๆ ในช่วงเวลาที่แน่นอน มีทฤษฎีมากมายในการทำนายอัตราแลกเปลี่ยน แต่ทุกข้อมีข้อ จำกัด ในตัวเอง

การคาดการณ์อัตราแลกเปลี่ยน: แนวทาง

สองวิธีที่ใช้บ่อยที่สุดในการคาดการณ์อัตราแลกเปลี่ยนคือ -

Fundamental Approach- เป็นเทคนิคการพยากรณ์ที่ใช้ข้อมูลพื้นฐานที่เกี่ยวข้องกับประเทศเช่น GDP อัตราเงินเฟ้อผลผลิตดุลการค้าและอัตราการว่างงาน หลักการคือในที่สุด 'มูลค่าที่แท้จริง' ของสกุลเงินจะถูกทำให้เป็นจริงในบางช่วงเวลา แนวทางนี้เหมาะสำหรับการลงทุนระยะยาว

Technical Approach- ในแนวทางนี้ความเชื่อมั่นของนักลงทุนจะเป็นตัวกำหนดการเปลี่ยนแปลงของอัตราแลกเปลี่ยน ทำให้การคาดการณ์โดยสร้างแผนภูมิของรูปแบบ นอกจากนี้วิธีนี้ยังใช้แบบสำรวจการวางตำแหน่งกฎการค้าที่แสวงหาแนวโน้มค่าเฉลี่ยเคลื่อนที่และข้อมูลกระแสลูกค้าของตัวแทนจำหน่าย Forex

การคาดการณ์อัตราแลกเปลี่ยน: แบบจำลอง

แบบจำลองการคาดการณ์อัตราแลกเปลี่ยนที่สำคัญบางประการจะกล่าวถึงด้านล่าง

แบบจำลองความเท่าเทียมกันของกำลังซื้อ

แนวทางการคาดการณ์ความเท่าเทียมกันของกำลังซื้อ (PPP) อยู่บนพื้นฐานของ Law of Oneราคา. ระบุว่าสินค้าชนิดเดียวกันในประเทศต่างๆควรมีราคาเท่ากัน ตัวอย่างเช่นกฎหมายนี้ระบุว่าชอล์กในออสเตรเลียจะมีราคาเท่ากับชอล์กที่มีขนาดเท่ากันในสหรัฐอเมริกา (พิจารณาจากอัตราแลกเปลี่ยนและไม่รวมค่าธุรกรรมและค่าขนส่ง) นั่นคือจะไม่มีโอกาสเก็งกำไรในการซื้อราคาถูกในประเทศหนึ่งและขายได้กำไรในอีกประเทศหนึ่ง

ขึ้นอยู่กับหลักการแนวทาง PPP คาดการณ์ว่าอัตราแลกเปลี่ยนจะปรับตัวโดยหักล้างการเปลี่ยนแปลงของราคาที่เกิดขึ้นเนื่องจากเงินเฟ้อ ตัวอย่างเช่นสมมติว่าราคาในสหรัฐอเมริกาคาดว่าจะเพิ่มขึ้น 4% ในปีหน้าและราคาในออสเตรเลียจะเพิ่มขึ้นเพียง 2% จากนั้นความแตกต่างของอัตราเงินเฟ้อระหว่างอเมริกาและออสเตรเลียคือ:

4% – 2% = 2%

จากสมมติฐานนี้ราคาในสหรัฐฯจะเพิ่มขึ้นเร็วเมื่อเทียบกับราคาในออสเตรเลีย ดังนั้นแนวทาง PPP จะคาดการณ์ว่าเงินดอลลาร์สหรัฐจะอ่อนค่าลงประมาณ 2% เพื่อให้ราคาในสองประเทศนี้สมดุล ดังนั้นในกรณีที่อัตราแลกเปลี่ยนอยู่ที่ 90 เซนต์สหรัฐต่อหนึ่งดอลลาร์ออสเตรเลีย PPP จะคาดการณ์อัตราแลกเปลี่ยนเป็น -

(1 + 0.02) × (US $0.90 per AUS $1) = US $0.918 per AUS $1

ดังนั้นตอนนี้ต้องใช้เวลา 91.8 เซนต์สหรัฐในการซื้อหนึ่งดอลลาร์ออสเตรเลีย

แบบจำลองความเข้มแข็งทางเศรษฐกิจสัมพัทธ์

แบบจำลองความแข็งแกร่งทางเศรษฐกิจสัมพัทธ์กำหนดทิศทางของอัตราแลกเปลี่ยนโดยคำนึงถึงความแข็งแกร่งของการเติบโตทางเศรษฐกิจในประเทศต่างๆ แนวคิดเบื้องหลังแนวทางนี้คือการเติบโตทางเศรษฐกิจที่แข็งแกร่งจะดึงดูดการลงทุนจากนักลงทุนต่างชาติมากขึ้น ในการซื้อการลงทุนเหล่านี้ในประเทศใดประเทศหนึ่งนักลงทุนจะซื้อสกุลเงินของประเทศ - เพิ่มความต้องการและราคา (แข็งค่า) ของสกุลเงินของประเทศนั้น ๆ

อีกปัจจัยหนึ่งที่นำนักลงทุนมาสู่ประเทศคืออัตราดอกเบี้ย อัตราดอกเบี้ยที่สูงจะดึงดูดนักลงทุนมากขึ้นและความต้องการสกุลเงินนั้นจะเพิ่มขึ้นซึ่งจะทำให้สกุลเงินแข็งค่าขึ้น

ในทางกลับกันอัตราดอกเบี้ยที่ต่ำจะส่งผลในทางตรงกันข้ามและนักลงทุนจะหลีกเลี่ยงการลงทุนในประเทศใดประเทศหนึ่ง นักลงทุนอาจยืมสกุลเงินราคาต่ำของประเทศนั้นเพื่อเป็นทุนในการลงทุนอื่น ๆ นี่เป็นกรณีที่อัตราดอกเบี้ยเงินเยนของญี่ปุ่นอยู่ในระดับต่ำมาก โดยทั่วไปเรียกว่าcarry-trade strategy.

แนวทางความแข็งแกร่งทางเศรษฐกิจแบบสัมพัทธ์ไม่ได้คาดการณ์อัตราแลกเปลี่ยนในอนาคตอย่างแน่นอนเหมือนกับแนวทาง PPP เพียงแค่บอกว่าสกุลเงินกำลังจะแข็งค่าขึ้นหรืออ่อนค่าลง

แบบจำลองเศรษฐมิติ

เป็นวิธีการที่ใช้ในการคาดการณ์อัตราแลกเปลี่ยนโดยรวบรวมปัจจัยที่เกี่ยวข้องทั้งหมดที่อาจส่งผลกระทบต่อสกุลเงินหนึ่ง ๆ มันเชื่อมโยงปัจจัยเหล่านี้ทั้งหมดเพื่อคาดการณ์อัตราแลกเปลี่ยน โดยปกติปัจจัยมาจากทฤษฎีเศรษฐศาสตร์ แต่สามารถเพิ่มตัวแปรใด ๆ ลงไปได้หากต้องการ

ตัวอย่างเช่นสมมติว่านักพยากรณ์ของ บริษัท แคนาดาได้ค้นคว้าปัจจัยที่เขาคิดว่าจะส่งผลต่ออัตราแลกเปลี่ยน USD / CAD จากการวิจัยและวิเคราะห์ของเขาเขาพบว่าปัจจัยที่มีอิทธิพลมากที่สุด ได้แก่ ความแตกต่างของอัตราดอกเบี้ย (INT) ความแตกต่างของอัตราการเติบโตของ GDP (GDP) และความแตกต่างของอัตราการเติบโตของรายได้ (IGR)

แบบจำลองเศรษฐมิติที่เขาคิดขึ้นมาคือ -

USD/CAD (1 year) = z + a(INT) + b(GDP) + c(IGR)

ตอนนี้การใช้แบบจำลองนี้สามารถใช้ตัวแปรที่กล่าวถึง ได้แก่ INT, GDP และ IGR เพื่อสร้างการคาดการณ์ได้ ค่าสัมประสิทธิ์ที่ใช้ (a, b และ c) จะมีผลต่ออัตราแลกเปลี่ยนและจะกำหนดทิศทาง (บวกหรือลบ)

แบบจำลองอนุกรมเวลา

แบบจำลองอนุกรมเวลาเป็นแบบจำลองทางเทคนิคอย่างสมบูรณ์และไม่มีทฤษฎีเศรษฐศาสตร์ใด ๆ วิธีอนุกรมเวลายอดนิยมเรียกว่าautoregressive moving average (ARMA) กระบวนการ

เหตุผลก็คือพฤติกรรมและรูปแบบราคาในอดีตสามารถส่งผลต่อพฤติกรรมและรูปแบบราคาในอนาคตได้ ข้อมูลที่ใช้ในแนวทางนี้เป็นเพียงอนุกรมเวลาของข้อมูลเพื่อใช้พารามิเตอร์ที่เลือกเพื่อสร้างแบบจำลองที่ใช้งานได้

สรุปได้ว่าการคาดการณ์อัตราแลกเปลี่ยนเป็นงานที่ต้องทำและนั่นคือเหตุผลที่ บริษัท และนักลงทุนจำนวนมากมักจะป้องกันความเสี่ยงจากสกุลเงิน ถึงกระนั้นบางคนเชื่อในการคาดการณ์อัตราแลกเปลี่ยนและพยายามค้นหาปัจจัยที่ส่งผลต่อการเคลื่อนไหวของอัตราสกุลเงิน สำหรับพวกเขาแนวทางที่กล่าวถึงข้างต้นเป็นจุดเริ่มต้นที่ดี

ความผันผวนของอัตราแลกเปลี่ยนไม่เพียงส่งผลกระทบต่อ บริษัท ข้ามชาติและองค์กรขนาดใหญ่เท่านั้น แต่ยังรวมถึงองค์กรขนาดเล็กและขนาดกลางด้วย ดังนั้นการทำความเข้าใจและจัดการความเสี่ยงจากอัตราแลกเปลี่ยนจึงเป็นเรื่องสำคัญสำหรับเจ้าของธุรกิจและนักลงทุน

มีหลายประเภทของการเปิดรับแสงและเทคนิคที่เกี่ยวข้องสำหรับการวัดแสง จากความเสี่ยงทั้งหมดการเปิดรับข้อมูลทางเศรษฐกิจเป็นสิ่งที่สำคัญที่สุดและสามารถคำนวณได้ทางสถิติ

บริษัท ต่างๆใช้กลยุทธ์ต่างๆเพื่อให้มีความเสี่ยงทางเศรษฐกิจ

ประเภทของการเปิดรับแสง

บริษัท ต่างๆมีความเสี่ยงสามประเภทที่เกิดจากความผันผวนของสกุลเงิน -

Transaction exposure- ความผันผวนของอัตราแลกเปลี่ยนมีผลต่อภาระผูกพันของ บริษัท ในการชำระเงินหรือรับชำระเงินในสกุลเงินต่างประเทศในอนาคต การเปิดรับธุรกรรมเกิดขึ้นจากผลกระทบนี้และเป็นลักษณะระยะสั้นถึงระยะกลาง

Translation exposure- ความผันผวนของสกุลเงินมีผลกระทบต่องบการเงินรวมของ บริษัท โดยเฉพาะอย่างยิ่งเมื่อมี บริษัท ย่อยในต่างประเทศ การเปิดรับการแปลเกิดขึ้นเนื่องจากผลกระทบนี้ เป็นธรรมชาติระยะกลางถึงระยะยาว

Economic (or operating) exposure- ความเสี่ยงทางเศรษฐกิจเกิดขึ้นจากผลของความผันผวนของอัตราสกุลเงินที่ไม่ได้คาดการณ์ไว้ต่อกระแสเงินสดและมูลค่าตลาดในอนาคตของ บริษัท ความผันผวนของอัตราแลกเปลี่ยนโดยไม่คาดคิดอาจมีผลอย่างมากต่อสถานะการแข่งขันของ บริษัท

โปรดทราบว่าการเปิดเผยข้อมูลทางเศรษฐกิจเป็นไปไม่ได้ที่จะคาดการณ์ในขณะที่สามารถประมาณมูลค่าธุรกรรมและการแปลได้

ความเสี่ยงทางเศรษฐกิจ - ตัวอย่าง

พิจารณา บริษัท ข้ามชาติขนาดใหญ่ของสหรัฐฯที่มีการดำเนินงานในหลายประเทศทั่วโลก ตลาดส่งออกที่ใหญ่ที่สุดของ บริษัท คือยุโรปและญี่ปุ่นซึ่งรวมกันแล้วมีรายได้ 40% ของรายได้ต่อปีของ บริษัท

ผู้บริหารของ บริษัท ได้พิจารณาการตกต่ำโดยเฉลี่ย 3% สำหรับดอลลาร์เมื่อเทียบกับยูโรและเยนญี่ปุ่นในช่วงสองปีข้างหน้า ฝ่ายบริหารคาดว่าสกุลเงินดอลลาร์จะเป็นขาลงเนื่องจากการหยุดชะงักของงบประมาณสหรัฐที่เกิดขึ้นซ้ำซากและการขาดดุลทางการเงินและบัญชีกระแสรายวันที่เพิ่มขึ้นซึ่งคาดว่าจะส่งผลกระทบต่ออัตราแลกเปลี่ยน

อย่างไรก็ตามเศรษฐกิจสหรัฐที่ปรับตัวดีขึ้นอย่างรวดเร็วได้กระตุ้นให้เกิดการคาดเดาว่าเฟดจะคุมเข้มนโยบายการเงินในไม่ช้า ดอลลาร์กำลังปรับตัวขึ้นและในช่วงไม่กี่เดือนที่ผ่านมามีการเพิ่มขึ้นประมาณ 5% เมื่อเทียบกับยูโรและเยน แนวโน้มดังกล่าวชี้ให้เห็นถึงผลกำไรเพิ่มเติมเนื่องจากนโยบายการเงินในญี่ปุ่นได้รับการกระตุ้นและเศรษฐกิจยุโรปกำลังออกจากภาวะถดถอย

ขณะนี้ บริษัท ในสหรัฐฯกำลังเผชิญกับการเปิดรับธุรกรรมไม่เพียง (เนื่องจากยอดขายส่งออกจำนวนมาก) และการเปิดรับงานแปล (เนื่องจากมี บริษัท ย่อยทั่วโลก) แต่ยังรวมถึงความเสี่ยงทางเศรษฐกิจ คาดว่าดอลลาร์จะลดลงประมาณ 3% ต่อปีเมื่อเทียบกับยูโรและเยน แต่ได้รับ 5% เมื่อเทียบกับสกุลเงินเหล่านี้ซึ่งมีความแปรปรวน 8 เปอร์เซ็นต์ในมือ ซึ่งจะส่งผลเสียต่อยอดขายและกระแสเงินสด นักลงทุนได้คำนึงถึงความผันผวนของสกุลเงินแล้วและหุ้นของ บริษัท ลดลง 7%

การคำนวณความเสี่ยงทางเศรษฐกิจ

สินทรัพย์ต่างประเทศหรือมูลค่ากระแสเงินสดในต่างประเทศมีความผันผวนตามการเปลี่ยนแปลงของอัตราแลกเปลี่ยน เราทราบจากสถิติว่าการวิเคราะห์การถดถอยของมูลค่าสินทรัพย์ (P) เทียบกับอัตราแลกเปลี่ยนสปอต (S) จะให้สมการการถดถอยดังต่อไปนี้ -

P = a + (bx S) + e

ที่ไหน a คือค่าคงที่การถดถอย b คือค่าสัมประสิทธิ์การถดถอยและ eเป็นเงื่อนไขข้อผิดพลาดแบบสุ่มโดยมีค่าเฉลี่ยเป็นศูนย์ ที่นี่b เป็นการวัดความเสี่ยงทางเศรษฐกิจและวัดความอ่อนไหวของมูลค่าเงินดอลลาร์ของสินทรัพย์ต่ออัตราแลกเปลี่ยน

ค่าสัมประสิทธิ์การถดถอยคืออัตราส่วนของความแปรปรวนร่วมระหว่างมูลค่าสินทรัพย์และอัตราแลกเปลี่ยนต่อความแปรปรวนของอัตราสปอต แสดงเป็น -

Economic Exposure – Numerical Example

บริษัท ในสหรัฐอเมริกา (ให้เราเรียกมันว่า USX) มีสัดส่วนการถือหุ้น 10% ใน บริษัท ในยุโรป - พูด EuroStar. USX มีความกังวลเกี่ยวกับการลดลงของสกุลเงินยูโรและเนื่องจากต้องการเพิ่มมูลค่าดอลลาร์ของ EuroStar ให้สูงสุด ต้องการประมาณความเสี่ยงทางเศรษฐกิจ

USX คิดว่าความน่าจะเป็นของยูโรที่แข็งค่าขึ้นและ / หรืออ่อนค่ามีค่าเท่ากันกล่าวคือ 50–50 ในสถานการณ์ยูโรแข็งค่าเงินยูโรจะอยู่ที่ 1.50 เมื่อเทียบกับดอลลาร์ซึ่งจะส่งผลลบต่อ EuroStar (เนื่องจากการสูญเสียการส่งออก) จากนั้น EuroStar จะมีมูลค่าตลาด 800 ล้านยูโรคิดเป็นมูลค่าการถือหุ้น 10% ของ USX ที่ 80 ล้านยูโร (หรือ 120 ล้านดอลลาร์)

ในสถานการณ์อ่อน - ยูโรสกุลเงินจะอยู่ที่ 1.25; EuroStar จะมีมูลค่าตลาด 1.2 พันล้านยูโรโดยมูลค่าการถือหุ้น 10% ของ USX จะเท่ากับ 150 ล้านดอลลาร์

ถ้า P แสดงถึงมูลค่าการถือหุ้น 10% ของ USX ใน EuroStar ในรูปแบบดอลลาร์และ S แสดงถึงอัตราสปอตยูโรตามด้วยความแปรปรวนร่วมของ P และ S คือ -

Cov (P, S) = –1.875

Var (S) = 0.015625

ดังนั้น b = –1.875 ÷ (0.015625) = - 120 ล้านยูโร

ความเสี่ยงทางเศรษฐกิจของ USX ติดลบ 120 ล้านยูโรซึ่งเท่ากับเป็นการบอกว่ามูลค่าการถือหุ้นใน EuroStar ลดลงเมื่อยูโรแข็งค่าขึ้นและเพิ่มขึ้นเมื่อเงินยูโรอ่อนตัวลง

การกำหนดความเสี่ยงทางเศรษฐกิจ

ความเสี่ยงทางเศรษฐกิจมักถูกกำหนดโดยปัจจัยสองประการ -

ตลาดที่ บริษัท ป้อนและขายผลิตภัณฑ์ของตนนั้นมีการแข่งขันหรือผูกขาดหรือไม่? ความเสี่ยงทางเศรษฐกิจมีมากขึ้นเมื่อต้นทุนป้อนเข้าของ บริษัท หรือราคาสินค้าเกี่ยวข้องกับความผันผวนของสกุลเงิน หากทั้งต้นทุนและราคามีความสัมพันธ์หรือไม่เกี่ยวข้องกับความผันผวนของสกุลเงินผลกระทบจะถูกยกเลิกซึ่งกันและกันและจะช่วยลดความเสี่ยงทางเศรษฐกิจ

บริษัท สามารถปรับตัวให้เข้ากับตลาดการผสมผสานผลิตภัณฑ์และแหล่งที่มาของปัจจัยการผลิตเพื่อตอบสนองความผันผวนของสกุลเงินได้หรือไม่? ความยืดหยุ่นจะหมายถึงการเปิดรับแสงจากการทำงานน้อยลงในขณะที่ความเข้มงวดจะหมายถึงการเปิดรับแสงจากการทำงานที่มากขึ้น

การจัดการความเสี่ยงทางเศรษฐกิจ

ความเสี่ยงทางเศรษฐกิจสามารถลบออกได้ operational strategies หรือ currency risk mitigation strategies.

กลยุทธ์การดำเนินงาน

Diversifying production facilities and markets for products- การกระจายความเสี่ยงช่วยลดความเสี่ยงที่เกี่ยวข้องกับโรงงานผลิตหรือการขายที่กระจุกตัวอยู่ในตลาดเดียวหรือสองตลาด อย่างไรก็ตามข้อเสียเปรียบคือ บริษัท อาจสูญเสียการประหยัดจากขนาด

Sourcing flexibility - การมีความยืดหยุ่นในการจัดหาสำหรับปัจจัยการผลิตที่สำคัญมีความหมายเชิงกลยุทธ์เนื่องจากการเคลื่อนไหวของอัตราแลกเปลี่ยนอาจทำให้ปัจจัยการผลิตมีราคาแพงเกินไปจากภูมิภาคหนึ่ง

Diversifying financing - การมีตลาดทุนที่แตกต่างกันทำให้ บริษัท มีความยืดหยุ่นในการเพิ่มทุนในตลาดด้วยต้นทุนที่ถูกที่สุด

กลยุทธ์การลดความเสี่ยงจากสกุลเงิน

กลยุทธ์ที่พบบ่อยที่สุดคือ -

Matching currency flows- ที่นี่มีการจับคู่การไหลเข้าและออกของเงินตราต่างประเทศ ตัวอย่างเช่นหาก บริษัท ในสหรัฐอเมริกาที่มีเงินไหลเข้าในสกุลเงินยูโรต้องการเพิ่มหนี้ บริษัท จะต้องกู้ยืมเป็นสกุลเงินยูโร

Currency risk-sharing agreements- เป็นสัญญาขายหรือซื้อของสองฝ่ายที่พวกเขาตกลงที่จะแบ่งปันความเสี่ยงจากความผันผวนของสกุลเงิน มีการปรับราคาเพื่อให้ราคาพื้นฐานของธุรกรรมถูกปรับ

Back-to-back loans- เรียกอีกอย่างว่า credit swap ในข้อตกลงนี้ บริษัท สองแห่งของสองประเทศยืมสกุลเงินของกันและกันในช่วงเวลาที่กำหนด เงินกู้แบบ back-to-back เป็นทั้งสินทรัพย์และหนี้สินในงบดุล

Currency swaps- คล้ายกับเงินกู้สำรอง แต่จะไม่ปรากฏในงบดุล ที่นี่ บริษัท สองแห่งกู้ยืมเงินในตลาดและสกุลเงินเพื่อให้แต่ละ บริษัท มีอัตราที่ดีที่สุดจากนั้นจึงแลกเปลี่ยนรายได้

ขึ้นอยู่กับการเลือกซื้อหรือขายตัวเศษหรือตัวส่วนของคู่สกุลเงินสัญญาอนุพันธ์เรียกว่า futures และ options.

มีหลายวิธีในการทำกำไรจากฟิวเจอร์สและออปชั่น แต่ผู้ถือสัญญามักจะต้องปฏิบัติตามกฎระเบียบบางประการเมื่อพวกเขาทำสัญญา

มีความแตกต่างพื้นฐานระหว่างฟิวเจอร์สและออปชั่นและความแตกต่างเหล่านี้เป็นวิธีที่นักลงทุนสามารถทำกำไรหรือขาดทุนได้

การซื้อขายสกุลเงินระยะยาวและระยะสั้น

ฟิวเจอร์สสกุลเงินและออปชั่นเป็นสัญญาอนุพันธ์ สัญญาเหล่านี้ได้รับมูลค่าของมันเองจากการใช้ประโยชน์จากสินทรัพย์อ้างอิงซึ่งในกรณีนี้คือคู่สกุลเงิน สกุลเงินจะซื้อขายเป็นคู่เสมอ

ตัวอย่างเช่นคู่เงินยูโรและดอลลาร์สหรัฐจะแสดงเป็น EUR / USD เมื่อมีคนซื้อคู่นี้พวกเขาจะพูดกันยาว ๆ (ซื้อ) โดยใช้ตัวเศษหรือฐานสกุลเงินซึ่งก็คือยูโร และด้วยเหตุนี้จึงขายสกุลเงินตัวส่วน (quote) ซึ่งก็คือดอลลาร์ เมื่อมีคนขายคู่นั้นก็คือขายยูโรและซื้อดอลลาร์ เมื่อสกุลเงินยาวแข็งค่าขึ้นเมื่อเทียบกับสกุลเงินสั้นผู้คนก็สร้างรายได้

สัญญาซื้อขายล่วงหน้าเงินตราต่างประเทศ

ฟิวเจอร์สสกุลเงินทำให้ผู้ซื้อสัญญาซื้อสกุลเงินยาว (ตัวเศษ) โดยชำระเงินด้วยสกุลเงินสั้น (ตัวหาร) สำหรับมัน ผู้ขายสัญญามีภาระผูกพันย้อนกลับ ภาระผูกพันของผู้ติดต่อมักจะครบกำหนดในวันที่หมดอายุในอนาคต

อัตราส่วนของสกุลเงินซื้อและขายจะถูกชำระล่วงหน้าระหว่างฝ่ายต่างๆที่เกี่ยวข้อง ผู้คนทำกำไรหรือขาดทุนขึ้นอยู่กับช่องว่างระหว่างราคาที่ตัดสินและราคาที่แท้จริงและมีผลในวันที่หมดอายุ

มาร์จิ้นจะถูกฝากไว้สำหรับการซื้อขายล่วงหน้า - เงินสดเป็นส่วนสำคัญที่ทำหน้าที่เป็นพันธะในการปฏิบัติงานเพื่อให้แน่ใจว่าทั้งสองฝ่ายมีหน้าที่ต้องปฏิบัติตามภาระผูกพัน

ตัวเลือกในคู่สกุลเงิน

ฝ่ายที่ซื้อตัวเลือกการโทรคู่สกุลเงินอาจตัดสินใจที่จะยุติการดำเนินการหรือขายตัวเลือกออกในหรือก่อนวันที่หมดอายุ มีstrike price ของตัวเลือกที่แสดงอัตราส่วนแลกเปลี่ยนเฉพาะสำหรับคู่สกุลเงินที่กำหนด

เมื่อราคาที่แท้จริงของคู่สกุลเงินมากกว่าราคานัดหยุดงานผู้ถือสายจะได้รับผลกำไร มีการกล่าวถึงการดำเนินการทางเลือกโดยการซื้อฐานและขายใบเสนอราคาในระยะที่ทำกำไรได้ ผู้ซื้อวางเดิมพันเสมอกับตัวหารหรือสกุลเงินอ้างอิงที่แข็งค่าขึ้นเมื่อเทียบกับตัวเศษหรือสกุลเงินหลัก

ตัวเลือกของ Currency Futures

แทนที่จะต้องซื้อและขายคู่สกุลเงินตัวเลือกในอนาคตของสกุลเงินจะให้สิทธิ์แก่ผู้ถือสัญญา แต่ไม่ใช่ข้อผูกมัดในการซื้อสัญญาซื้อขายล่วงหน้าสำหรับคู่สกุลเงินนั้น ๆ

กลยุทธ์ในกรณีนี้คือผู้ซื้อออปชั่นสามารถทำกำไรจากตลาดฟิวเจอร์สได้โดยไม่ต้องวางหลักประกันใด ๆ ในสัญญา เมื่อสัญญาซื้อขายล่วงหน้าแข็งค่าขึ้นผู้โทรหรือผู้ถือสัญญาสามารถขายการโทรเพื่อทำกำไรได้ ผู้ถือสายไม่จำเป็นต้องซื้อสัญญาซื้อขายล่วงหน้าที่อ้างอิง ผู้ซื้อที่วางไว้สามารถทำกำไรได้อย่างง่ายดายหากสัญญาซื้อขายล่วงหน้าสูญเสียมูลค่า

ความแตกต่างระหว่างตัวเลือกและฟิวเจอร์ส

ความแตกต่างขั้นพื้นฐานและที่โดดเด่นที่สุดระหว่างออปชั่นและฟิวเจอร์สเกี่ยวข้องกับภาระหน้าที่ที่พวกเขาสร้างขึ้นในส่วนของผู้ซื้อและผู้ขาย

อัน optionเสนอสิทธิขั้นพื้นฐานแก่ผู้ซื้อแต่ไม่ใช่ข้อผูกมัดในการซื้อ (หรือขาย) สินทรัพย์บางประเภทในราคาที่ตัดสินหรือตัดสินซึ่งระบุได้ตลอดเวลาในขณะที่สัญญายังมีชีวิตอยู่

ในทางกลับกันก futures สัญญาให้ผู้ซื้อมีภาระผูกพันในการซื้อสินทรัพย์ที่เฉพาะเจาะจงและผู้ขายมีภาระผูกพันในการขายและส่งมอบสินทรัพย์นั้นในวันที่ในอนาคตที่เฉพาะเจาะจงหากผู้ถือไม่ปิดสถานะก่อนที่จะหมดอายุ

นักลงทุนสามารถทำสัญญาซื้อขายล่วงหน้าโดยไม่มีค่าใช้จ่ายล่วงหน้านอกเหนือจากค่าคอมมิชชั่นในขณะที่การซื้อตำแหน่งออปชั่นไม่จำเป็นต้องจ่ายเบี้ยประกันภัย ในขณะที่เปรียบเทียบการไม่มีต้นทุนล่วงหน้าของฟิวเจอร์สเบี้ยประกันภัยของตัวเลือกนั้นถือได้ว่าเป็นค่าธรรมเนียมสำหรับการไม่ผูกมัดในการซื้อสินทรัพย์อ้างอิงในกรณีที่ราคามีการเคลื่อนไหวที่ไม่พึงประสงค์ เบี้ยประกันภัยที่จ่ายให้กับตัวเลือกนี้คือมูลค่าสูงสุดที่ผู้ซื้อสามารถสูญเสียได้

ความแตกต่างที่สำคัญอีกประการระหว่างฟิวเจอร์สและออปชั่นคือขนาดของตำแหน่งที่กำหนดหรือพื้นฐาน โดยปกติสถานะพื้นฐานจะใหญ่กว่ามากในกรณีของสัญญาซื้อขายล่วงหน้า ยิ่งไปกว่านั้นภาระผูกพันในการซื้อหรือขายจำนวนเงินที่กำหนดนี้ในราคาที่ตัดสินจะทำให้ฟิวเจอร์สมีความเสี่ยงมากขึ้นสำหรับนักลงทุนที่ไม่มีประสบการณ์

ข้อแตกต่างที่โดดเด่นประการสุดท้ายระหว่างฟิวเจอร์สและออปชั่นคือวิธีที่คู่สัญญาได้รับกำไรหรือรายได้ ในกรณีของตัวเลือกสามารถรับรู้ผลกำไรได้สามวิธีต่อไปนี้ -

ใช้ตัวเลือกเมื่อมันอยู่ลึกในเงิน

ไปที่ตลาดและรับตำแหน่งตรงกันข้ามหรือ

รอจนกว่าจะหมดอายุและได้รับช่องว่างระหว่างสินทรัพย์และราคาการประท้วง

ในทางกลับกันผลกำไรจากสถานะฟิวเจอร์สจะถูก 'ทำเครื่องหมายสู่ตลาด' ทุกวัน ซึ่งหมายความว่าการเปลี่ยนแปลงราคาของตำแหน่งจะถูกกำหนดให้กับบัญชีซื้อขายล่วงหน้าของคู่สัญญาทุกวันที่สิ้นสุดการซื้อขาย อย่างไรก็ตามผู้ถือสายฟิวเจอร์สยังสามารถรับรู้ผลกำไรได้ด้วยการไปที่ตลาดและเลือกตำแหน่งตรงข้าม

มีเทคนิคต่างๆสำหรับการจัดการการเปิดเผยธุรกรรม วัตถุประสงค์คือเพื่อหลีกเลี่ยงการทำธุรกรรมจากความเสี่ยงจากอัตราแลกเปลี่ยน ในบทนี้เราจะพูดถึงเทคนิคสำคัญสี่ประการที่สามารถใช้เพื่อป้องกันความเสี่ยงจากธุรกรรม นอกจากนี้เรายังจะพูดถึงเทคนิคการปฏิบัติงานบางอย่างเพื่อจัดการการเปิดเผยธุรกรรม

เทคนิคทางการเงินในการจัดการความเสี่ยงจากธุรกรรม

คุณสมบัติหลักของการเปิดรับธุรกรรมคือความง่ายในการระบุขนาด นอกจากนี้ยังมีช่วงเวลาที่กำหนดไว้อย่างดีที่เกี่ยวข้องซึ่งทำให้เหมาะอย่างยิ่งสำหรับการป้องกันความเสี่ยงด้วยเครื่องมือทางการเงิน

วิธีการที่ใช้กันทั่วไปในการป้องกันความเสี่ยงจากธุรกรรมคือ -

Forward Contracts- หาก บริษัท ต้องจ่าย (รับ) สกุลเงินต่างประเทศจำนวนหนึ่งคงที่ในอนาคต (วันที่) บริษัท สามารถรับสัญญาในขณะนี้ซึ่งแสดงถึงราคาที่สามารถซื้อ (ขาย) เงินตราต่างประเทศได้ในอนาคต ( วันที่) สิ่งนี้จะขจัดความไม่แน่นอนของมูลค่าสกุลเงินบ้านในอนาคตของหนี้สิน (สินทรัพย์) ให้เป็นมูลค่าที่แน่นอน

Futures Contracts- สิ่งเหล่านี้คล้ายกับสัญญาซื้อขายล่วงหน้าในฟังก์ชัน สัญญาซื้อขายล่วงหน้ามักจะมีการซื้อขายแลกเปลี่ยนและมีขนาดสัญญาที่เป็นมาตรฐานและ จำกัด วันครบกำหนดหลักประกันเริ่มต้นและคุณสมบัติอื่น ๆ อีกมากมาย โดยทั่วไปแล้วจะไม่สามารถหักล้างตำแหน่งที่แน่นอนเพื่อกำจัดแสงได้ทั้งหมด

Money Market Hedge - เรียกอีกอย่างว่า synthetic forward contract,วิธีนี้ใช้ความจริงที่ว่าราคาล่วงหน้าจะต้องเท่ากับอัตราแลกเปลี่ยนสปอตปัจจุบันคูณด้วยอัตราส่วนของผลตอบแทนที่ไม่มีความเสี่ยงของสกุลเงินที่กำหนด นอกจากนี้ยังเป็นรูปแบบของการจัดหาเงินทุนจากธุรกรรมเงินตราต่างประเทศ จะแปลงภาระผูกพันเป็นเจ้าหนี้ในสกุลเงินในประเทศและขจัดความเสี่ยงจากอัตราแลกเปลี่ยนทั้งหมด

Options - ตัวเลือกสกุลเงินต่างประเทศคือสัญญาที่มีค่าธรรมเนียมล่วงหน้าและให้สิทธิ์แก่เจ้าของในการซื้อขายสกุลเงินในปริมาณราคาและช่วงเวลาที่กำหนด

Note- ความแตกต่างที่สำคัญระหว่างตัวเลือกและเทคนิคการป้องกันความเสี่ยงที่กล่าวถึงข้างต้นคือตัวเลือกมักจะมีโปรไฟล์การจ่ายเงินที่ไม่ใช่เชิงเส้น พวกเขาอนุญาตให้กำจัดความเสี่ยงขาลงโดยไม่ต้องตัดกำไรจากความเสี่ยงกลับหัว

การตัดสินใจเลือกหนึ่งในเทคนิคทางการเงินที่แตกต่างกันเหล่านี้ควรขึ้นอยู่กับต้นทุนและกระแสเงินสดของสกุลเงินในประเทศสุดท้าย (ซึ่งปรับให้เหมาะสมกับมูลค่าเวลา) ตามราคาที่ บริษัท มีให้

การป้องกันความเสี่ยงจากธุรกรรมภายใต้ความไม่แน่นอน

ความไม่แน่นอนเกี่ยวกับเวลาหรือการมีอยู่ของการเปิดรับแสงไม่ได้เป็นข้อโต้แย้งที่ถูกต้องในการป้องกันความเสี่ยง

ความไม่แน่นอนเกี่ยวกับวันที่ทำธุรกรรม

เหรัญญิกของ บริษัท จำนวนมากสัญญาว่าจะมีส่วนร่วมในการป้องกันกระแสเงินสดเงินตราต่างประเทศในช่วงต้น เหตุผลสำคัญก็คือแม้ว่าพวกเขาจะแน่ใจว่าจะมีธุรกรรมเงินตราต่างประเทศเกิดขึ้น แต่พวกเขาก็ยังไม่แน่ใจว่าธุรกรรมจะเกิดขึ้นในวันที่ที่แน่นอน ระยะเวลาครบกำหนดของธุรกรรมและการป้องกันความเสี่ยงอาจไม่ตรงกัน โดยใช้กลไกของrolling หรือ early unwinding, สัญญาทางการเงินสร้างความน่าจะเป็นในการปรับระยะเวลาครบกำหนดในอนาคตเมื่อมีข้อมูลที่เหมาะสม

ความไม่แน่นอนเกี่ยวกับการมีอยู่ของการเปิดรับ

ความไม่แน่นอนเกี่ยวกับการมีอยู่ของการเปิดเผยเกิดขึ้นเมื่อมีความไม่แน่นอนในการยื่นเสนอราคาโดยกำหนดราคาเป็นสกุลเงินต่างประเทศสำหรับสัญญาในอนาคต บริษัท จะจ่ายหรือรับเงินตราต่างประเทศเมื่อมีการยอมรับการเสนอราคาซึ่งจะมีกระแสเงินสดที่เป็นสกุลเงิน เป็นการเปิดเผยธุรกรรมที่อาจเกิดขึ้น ในกรณีเหล่านี้ตัวเลือกที่เหมาะสมอย่างยิ่ง

ภายใต้ความไม่แน่นอนนี้มีผลลัพธ์ที่เป็นไปได้สี่ประการ ตารางต่อไปนี้แสดงข้อมูลสรุปของสิ่งที่ได้รับที่มีผลต่อ บริษัท ต่อหน่วยของสัญญาออปชั่นซึ่งเท่ากับกระแสเงินสดสุทธิของการมอบหมาย

| สถานะ | ยอมรับการเสนอราคาแล้ว | การเสนอราคาถูกปฏิเสธ |

|---|---|---|

| ราคาสปอตดีกว่าราคาใช้สิทธิ: ให้ตัวเลือกหมดอายุ | ราคาพิเศษ | 0 |

| ราคาสปอตแย่กว่าราคาใช้สิทธิ: ตัวเลือกการออกกำลังกาย | ราคาใช้สิทธิ | ราคาใช้สิทธิ - ราคาพิเศษ |

เทคนิคการดำเนินงานในการจัดการความเสี่ยงจากธุรกรรม

กลยุทธ์การดำเนินงานที่มีอานิสงส์ในการชดเชยความเสี่ยงจากเงินตราต่างประเทศที่มีอยู่สามารถลดความเสี่ยงในการทำธุรกรรมได้ กลยุทธ์เหล่านี้ ได้แก่ -

Risk Shifting- วิธีที่ชัดเจนที่สุดคืออย่าให้มีการเปิดเผยใด ๆ ด้วยการออกใบแจ้งหนี้ทุกส่วนของธุรกรรมด้วยสกุลเงินหลัก บริษัท สามารถหลีกเลี่ยงการเปิดเผยธุรกรรมได้อย่างสมบูรณ์ อย่างไรก็ตามเป็นไปไม่ได้ในทุกกรณี

Currency risk sharing- ทั้งสองฝ่ายสามารถแบ่งปันความเสี่ยงในการทำธุรกรรมได้ เนื่องจากการเปิดรับธุรกรรมระยะสั้นเกือบจะเป็นเกมที่มีผลรวมเป็นศูนย์ฝ่ายหนึ่งแพ้และอีกฝ่ายได้รับ%

Leading and Lagging- มันเกี่ยวข้องกับการเล่นกับช่วงเวลาของกระแสเงินสดสกุลเงินต่างประเทศ เมื่อสกุลเงินต่างประเทศ (ซึ่งเป็นสัญญาระบุชื่อ) แข็งค่าขึ้นให้ชำระหนี้สินก่อนกำหนดและรวบรวมลูกหนี้ในภายหลัง ครั้งแรกเป็นที่รู้จักกันในชื่อleading และหลังเรียกว่า lagging.

Reinvoicing Centers- ศูนย์ออกใบแจ้งหนี้เป็น บริษัท ในเครือของบุคคลที่สามที่ใช้ในการจัดการสถานที่เดียวสำหรับการเปิดรับธุรกรรมทั้งหมดจากการค้าภายใน บริษัท ในศูนย์การออกใบแจ้งหนี้การทำธุรกรรมจะดำเนินการในสกุลเงินในประเทศดังนั้นศูนย์การออกใบแจ้งหนี้ต่อจึงได้รับผลกระทบจากธุรกรรมทั้งหมด

Reinvoicing center มีข้อดีหลัก ๆ สามประการ -

การบริหารจัดการแบบรวมศูนย์จากความเสี่ยงจากธุรกรรมยังคงอยู่ในยอดขายของ บริษัท

ราคาเงินตราต่างประเทศสามารถปรับเปลี่ยนได้ล่วงหน้าเพื่อช่วยในกระบวนการจัดทำงบประมาณของ บริษัท ในเครือต่างประเทศและปรับปรุงกระแสเงินสดภายใน บริษัท เนื่องจากบัญชีภายใน บริษัท ใช้สกุลเงินในประเทศ

ศูนย์ออกใบแจ้งหนี้ (นอกชายฝั่งประเทศที่สาม) มีสิทธิ์ได้รับสถานะผู้ไม่มีถิ่นที่อยู่ในท้องถิ่นและได้รับผลประโยชน์จากภาษีและตลาดสกุลเงินที่เสนอ

การเปิดรับการแปลหรือที่เรียกว่า accounting exposure,หมายถึงผลกระทบที่เกิดขึ้นจากการเปลี่ยนแปลงอัตราแลกเปลี่ยนโดยไม่ได้คาดหมาย อาจส่งผลกระทบต่อรายงานทางการเงินรวมของ MNC

จากมุมมองของ บริษัท เมื่ออัตราแลกเปลี่ยนเปลี่ยนแปลงมูลค่าที่เป็นไปได้ของสินทรัพย์และหนี้สินของ บริษัท ย่อยในต่างประเทศที่แสดงเป็นสกุลเงินต่างประเทศก็จะเปลี่ยนไปเช่นกัน

มีวิธีเชิงกลในการจัดการกระบวนการรวมบัญชีสำหรับ บริษัท ที่ต้องรับมือกับการเปลี่ยนแปลงอัตราแลกเปลี่ยน นี่คือเทคนิคการจัดการสำหรับการเปิดรับการแปล

เราได้หารือเกี่ยวกับการเปิดรับธุรกรรมและวิธีการจัดการ เป็นที่น่าสนใจที่จะทราบว่าบางรายการที่สร้างการเปิดเผยธุรกรรมมีหน้าที่ในการสร้างการเปิดเผยคำแปลด้วย

การเปิดรับการแปล - การจัดแสดง

ส่วนจัดแสดงต่อไปนี้แสดงรายงานการเปิดรับธุรกรรมสำหรับ Cornellia Corporation และ บริษัท ในเครือสองแห่ง รายการที่ก่อให้เกิดการเปิดเผยธุรกรรมคือreceivables หรือ payables. รายการเหล่านี้แสดงเป็นสกุลเงินต่างประเทศ

| พันธมิตร | จำนวน | บัญชีผู้ใช้ | การเปิดรับการแปล |

|---|---|---|---|

| ผู้ปกครอง | ซีดี 200,000 | เงินสด | ใช่ |

| ผู้ปกครอง | Ps 3,000,000 | บัญชีลูกหนี้ | ไม่ |

| ภาษาสเปน | SF 375,000 | หมายเหตุเจ้าหนี้ | ใช่ |

จากการจัดแสดงสามารถเข้าใจได้ง่ายว่า บริษัท แม่มีแหล่งที่มาของธุรกรรมที่น่าจะเป็นไปได้สองแหล่ง หนึ่งคือเงินฝาก 200,000 ดอลลาร์แคนาดา (ซีดี) ที่ บริษัท มีอยู่ในธนาคารแคนาดา เห็นได้ชัดว่าเมื่อเงินดอลลาร์แคนาดาอ่อนค่าลงมูลค่าของเงินฝากจะลดลงสำหรับ Cornellia Corporation เมื่อเปลี่ยนเป็นดอลลาร์สหรัฐ

สังเกตได้ว่าเงินฝากนี้ยังเป็นการเปิดรับการแปล เป็นการเปิดรับการแปลด้วยเหตุผลเดียวกับที่เป็นการเปิดเผยธุรกรรม บัญชีลูกหนี้ (Peso) Ps 3,000,000 ที่ระบุไม่ใช่การเปิดเผยข้อมูลเนื่องจากการหักกลบลบหนี้ของเจ้าหนี้และลูกหนี้ภายใน บริษัท หมายเหตุ (ฟรังก์สวิส) SF 375,000 สำหรับ บริษัท ในเครือของสเปนเป็นทั้งธุรกรรมและการเปิดรับการแปล

Cornellia Corporation และ บริษัท ในเครือสามารถทำตามขั้นตอนด้านล่างเพื่อลดการเปิดเผยธุรกรรมและการเปิดเผยการแปล

ประการแรก บริษัท แม่สามารถแปลงดอลลาร์แคนาดาเป็นเงินฝากดอลลาร์สหรัฐ

ประการที่สององค์กรแม่ยังสามารถขอชำระเงินจำนวน 3,000,000 Ps ที่ บริษัท ในเครือเม็กซิกันเป็นหนี้ได้

ประการที่สาม บริษัท ในเครือของสเปนสามารถชำระหนี้ด้วยเงินสดเงินกู้ SF 375,000 ให้กับธนาคารสวิส

สามขั้นตอนนี้สามารถกำจัดการเปิดเผยธุรกรรมทั้งหมด ยิ่งไปกว่านั้นการเปิดรับการแปลก็จะลดน้อยลงเช่นกัน

รายงานการเปิดรับการแปลสำหรับ Cornellia Corporation และ บริษัท ในเครือเม็กซิกันและสเปน (ในหน่วยสกุลเงิน 000) -

| ดอลลาร์แคนาดา | เปโซเม็กซิกัน | ยูโร | สวิสแฟรงค์ | |

|---|---|---|---|---|

| Assets | ||||

| เงินสด | CD0 | Ps 3,000 | Eu 550 | SF0 |

| A / c ลูกหนี้ | 0 | 9,000 | 1,045 | 0 |

| สินค้าคงคลัง | 0 | 15,000 | 1,650 | 0 |

| สินทรัพย์ถาวรสุทธิ | 0 | 46,000 | 4,400 | 0 |

| ทรัพย์สินที่เปิดเผย | CD0 | Ps 73,000 | Eu 7,645 | SF0 |

| Liabilities | ||||

| A / c เจ้าหนี้ | CD0 | Ps 7,000 | 1,364 ยูโร | SF0 |

| หมายเหตุเจ้าหนี้ | 0 | 17,000 | 935 | 0 |

| หนี้สินระยะยาว | 0 | 27,000 | 3,520 | 3,520 |

| หนี้สินที่เปิดเผย | CD0 | Ps51,000 | ยูโร 5,819 | SF0 |

| การเปิดรับสุทธิ | CD0 | Ps22,000 | Eu 1,826 | SF0 |

รายงานแสดงให้เห็นว่าไม่มีการเปิดเผยคำแปลที่เกี่ยวข้องกับดอลลาร์แคนาดาหรือฟรังก์สวิส

การเปิดรับการแปลเพื่อป้องกันความเสี่ยง

การจัดแสดงข้างต้นแสดงให้เห็นว่ายังมีการเปิดเผยคำแปลเพียงพอกับการเปลี่ยนแปลงของอัตราแลกเปลี่ยนเงินเปโซเม็กซิโกและยูโรเมื่อเทียบกับดอลลาร์สหรัฐ มีสองวิธีหลักในการควบคุมการเปิดรับแสงที่เหลืออยู่นี้ วิธีการเหล่านี้คือ:balance sheet hedge และ derivatives hedge.

การป้องกันความเสี่ยงในงบดุล

การเปิดรับการแปลไม่ได้เจาะจงเฉพาะเอนทิตีเท่านั้น แต่เป็นเฉพาะสกุลเงินเท่านั้น สินทรัพย์สุทธิและหนี้สินสุทธิที่ไม่ตรงกันทำให้เกิดรายการดังกล่าว การป้องกันความเสี่ยงในงบดุลจะขจัดความไม่ตรงกันนี้